ブリッジレポート:(6498)キッツ 2024年12月期第1四半期決算

河野 誠 社長 | 株式会社キッツ(6498) |

|

企業情報

市場 | 東証プライム市場 |

業種 | 機械(製造業) |

代表者 | 河野 誠 |

所在地 | 東京都港区東新橋1-9-1 東京汐留ビルディング |

決算月 | 12月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,113円 | 90,396,511株 | 100,611百万円 | 11.1% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

41.00円 | 3.6% | 118.17円 | 9.4倍 | 1,151.09円 | 1.0倍 |

*株価は5/28終値。ROEは前期末実績。発行済株式数、DPS、EPS、BPSは24年12月期第1四半期決算短信より。

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2020年12月 | 84,245 | 3,751 | 3,169 | 2,113 | 23.38 | 9.00 |

2021年12月 | 135,790 | 8,990 | 8,975 | 4,954 | 55.26 | 20.00 |

2022年12月 | 159,914 | 11,051 | 12,045 | 8,549 | 95.35 | 33.00 |

2023年12月 | 166,941 | 13,687 | 14,452 | 10,591 | 118.07 | 41.00 |

2024年12月(予) | 170,000 | 14,500 | 14,800 | 10,600 | 118.17 | 41.00 |

* 予想は会社予想。単位:百万円、円。2020年12月期は決算期変更のため9ヶ月決算。当期純利益は親会社株主に帰属する当期純利益。以下同様。

(株)キッツの2024年12月期第1四半期決算概要、2024年12月期業績予想などをご紹介します。

目次

今回のポイント

1.会社概要

2.2024年12月期第1四半期決算概要

3.2024年12月期業績予想

4.資本コストや株価を意識した経営の実現に向けた対応

5.今後の注目点

<参考1:長期経営ビジョン『Beyond New Heights 2030 「流れ」を変える』>

<参考2:第1期中期経営計画 2024>

<参考3:コーポレート・ガバナンスについて>

今回のポイント

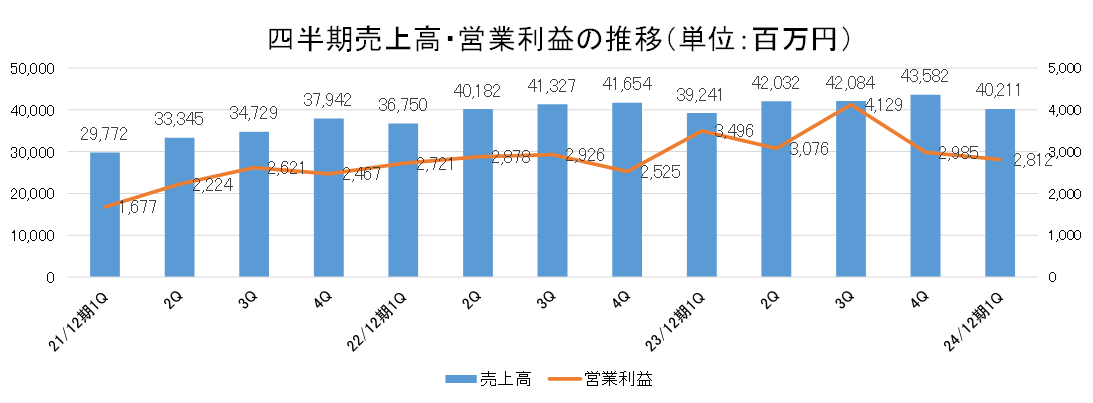

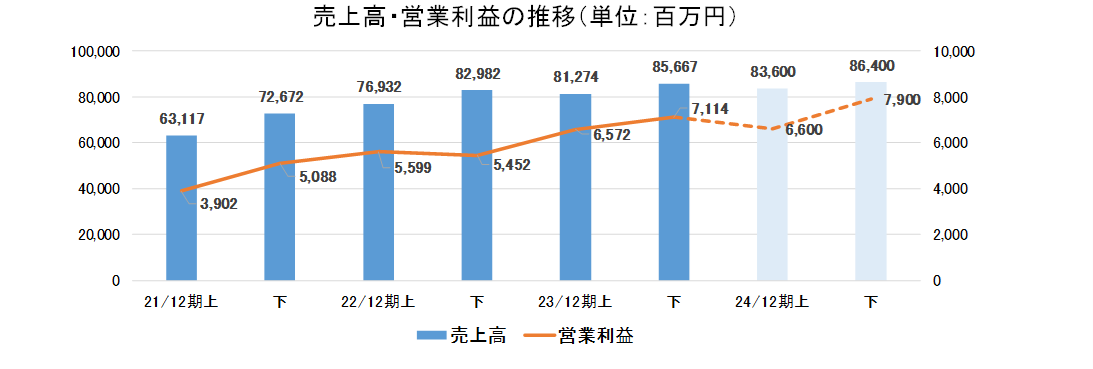

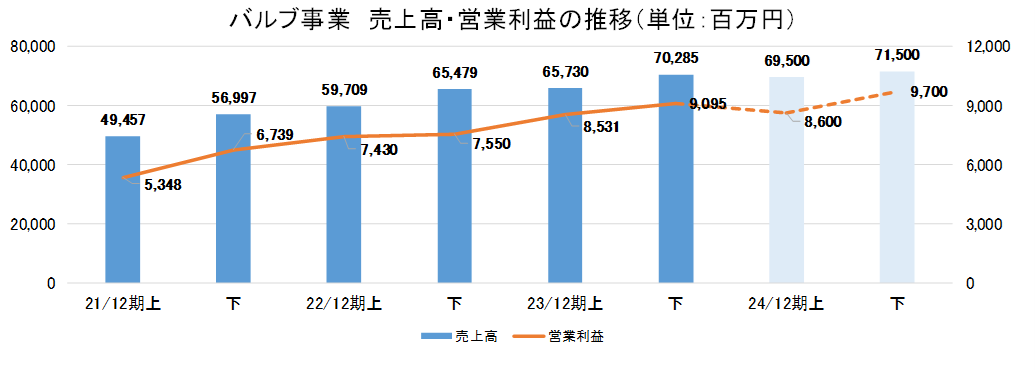

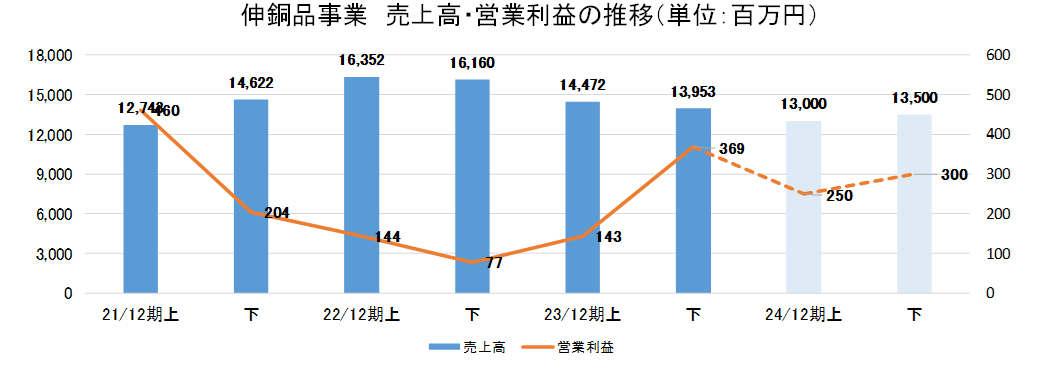

- 24/12期1Qの売上高は前年同期比2.5%増の402億円、上期会社計画に対する進捗率は48.1%。バルブ事業は同3.4%の増収。半導体装置向け売上の減少などはあったものの、価格改定効果や為替の影響等により増収となった。伸銅品事業は業界全体の需要低迷もあり販売量が減少したことにより同2.3%の減収。営業利益は同19.6%減の28.1億円。上期会社予想に対する進捗率は42.6%。バルブ事業は利益率の高い製品の販売量の減少やインフレに伴う経費及び労務費の増加等により同15.3%の減益。伸銅品事業は材料の歩留向上等により同87.0%の大幅な増益となった。投資有価証券売却益の減少により、四半期純利益は同25.7%減の25.0億円、上期会社予想に対する進捗率は50.2%。

- 通期予想に修正はなく、24/12期は売上高が前期比1.8%増の1,700億円、営業利益は同5.9%増の145億円の予想。バルブ事業は3.7%増収を見込む。建築設備・石油化学・水素/脱炭素市場向けが大幅増収の計画であるものの、半導体市況回復の遅れにより半導体装置向けが減収予想。伸銅品事業は6.8%減収の計画。第1期中期経営計画の売上高目標1,700億円の達成を見込む。利益面では、バルブ事業・伸銅品事業の増益計画により増益、第1期中期経営計画の営業利益目標130億円を11.5%上回る計画。予想配当も修正なく前期と同じ41.00円/株(うち上期末19.00円)。

- 同社では、経営基本方針として「コア事業と成長分野で収益をあげられる両利きの経営を目指す」を掲げ、「デジタル化・脱炭素化を背景とした成長分野・地域への積極的リソース投入」と「投下資本収益性(ROIC)を重視した事業展開」を進める「第1期中期経営計画2024」を推進中である。24/12期は中期経営計画最終年度。

- 1Qは2桁営業減益、売上高・営業利益の対上期予想の進捗率はともに50%に届かなかった。主因はバルブ事業における半導体装置向けの低迷と思われるが、一時的と見ており早期に回復するだろう。伸銅品事業については増益となり売上高・営業利益とも進捗率は50%を越えている。直近2四半期は踊り場となったが今後は巻き返していくと思われる。昨年12月には、資本コストや株価を意識した経営の実現に向けた対応についても発表している。株価は昨年から見直しが進んだが、1Q決算発表後に昨年12月の水準に戻った。半導体投資は今後ますます活発になる見通しである。半導体装置の一時的な落ち込みが主因で株価の下落につながったとすれば、一時的なものにとどまるのではないだろうか。

1.会社概要

バルブを中心とした流体制御機器の総合メーカー。バルブ事業では、国内トップ、世界でもトップ10に入る。バルブは、青銅、黄銅、鋳鉄、ダクタイル鋳鉄(強度や延性を改良した鋳鉄)、ステンレス鋼等、用途に応じて様々な素材が使われる。同社は素材からの一貫生産(鋳造から加工、組立、検査、梱包、出荷)を基本とする。国内外の子会社34社とグループを形成し、子会社を通して、バルブや水栓金具、ガス機器などの材料となる伸銅品の生産・販売(伸銅品でも国内上位のポジションにある)やホテル事業等も手掛けている。

【1-1 企業理念】

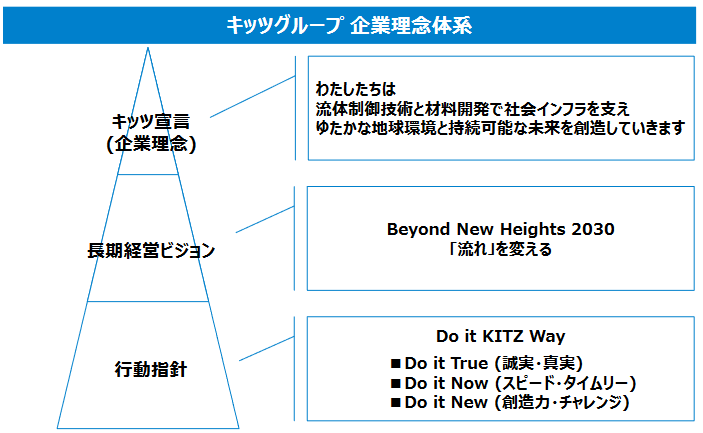

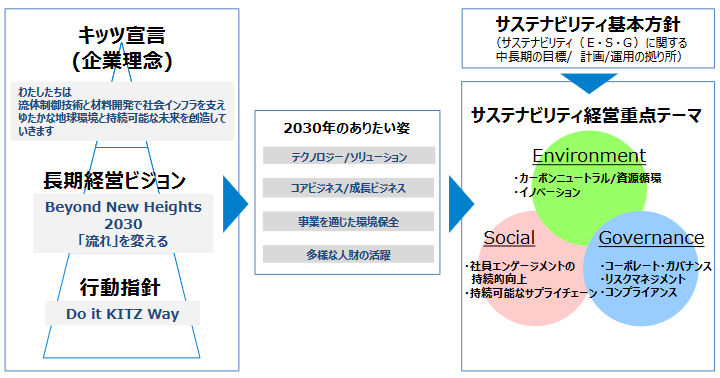

創業70周年を迎えた2021年を機に、企業としての存在意義と社会に対する貢献について議論を重ね、長期経営ビジョンを公表するにあたり、企業理念である「キッツ宣言」を改訂した。

ゆたかな地球環境と持続可能な未来を創造することが、社会に対して果たすべき使命であると認識し、創業以来培ってきた流体制御技術と材料開発をさらに磨き上げ、社会インフラを支え続けていくという強い思いを込めている。

(同社資料より)

【1-2 事業セグメントの概要】

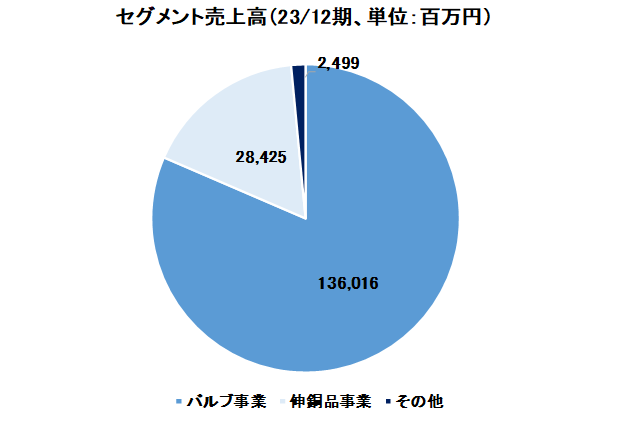

事業は、バルブ事業、伸銅品事業、及びホテル・レストランの経営(ホテル事業)等のその他に分かれ、23/12期の売上構成比は、それぞれ81.5%、17.0%、1.5%。

(1)バルブ事業

バルブは、配管内の流体(水・空気・ガスなど)を「流す」、「止める」、「流量を調整する」等の機能を持つ機器で、ビル・住宅設備用、給水設備用、上下水道用、消防設備用、機械・産業機器製造施設、化学・医薬・化成品製造施設、半導体製造施設、石油精製・コンビナート施設など様々な分野で使用されている。同社は、鋳物からの一貫生産を特徴とし(日本で最初に「国際品質保証規格ISO9001」の認証を取得した)、住宅・ビル設備等の建築設備分野に使用され、耐食性に富む青銅製や経済性に優れた黄銅製の汎用バルブ、或いは付加価値の高いボールバルブ等の工業用ステンレス鋼製バルブと言った主力商品で高い国内シェアを有する。

販売面では、国内は主要都市に展開する販売拠点ときめ細かい代理店網によって全国をカバーしており、海外は、インド、U.A.Eに駐在員事務所を置く他、中国、香港、韓国、シンガポール、マレーシア、タイ、ベトナム、アメリカ、ブラジル、ドイツ、スペインに販売拠点を設置し、グローバルな販売ネットワークを構築している。生産面では、国内工場の他、海外では中国、台湾、韓国、タイ、インド、ドイツ、スペイン、ブラジルに生産拠点を展開し、グローバルコスト及び最適地生産の実現に向けた生産ネットワークを構築している。

建築設備 ホテルや病院、オフィスビル等の建築設備において、空調、衛生、防災設備等に使われるバルブ等。 | 水道・給水設備 上下水道における配管ラインの機器・装置、水処理・汚泥処理施設に使われるバルブ及び戸建、集合住宅用の給水装置用商品等。 |

ガス・エネルギー施設 LNG(液化天然ガス)生産施設やパイプライン等で使われるバルブ等。 | 産業機械・生産設備 産業機械・生産設備のあらゆる場所で使われるバルブを扱っている。 |

石油精製、コンビナート施設 石油精製、石油化学、化学プラントのプロセスライン等で使われるバルブ等。 | 半導体製造設備 半導体製造設備向けのバルブ、継手(グループ会社のキッツエスシーティーで製造・販売)。 |

(2)伸銅品事業

伸銅品とは、銅に亜鉛を加えた「黄銅」、すず及びりんを加えた「りん青銅」、ニッケル及び亜鉛を加えた「洋白」等の銅合金を、溶解、鋳造、圧延、引抜き、鍛造等の熱間または冷間の塑性加工によって、板、条、管、棒、線等の形状に加工した製品の総称。キッツグループの伸銅品事業は(株)キッツメタルワークス及び北東技研工業(株)の事業分野であり、黄銅製の材料を用いた「黄銅棒」(黄銅棒はバルブ部材の他、水栓金具、ガス機器、家電等の部材としても使用されている)及びその加工品を製造・販売している。

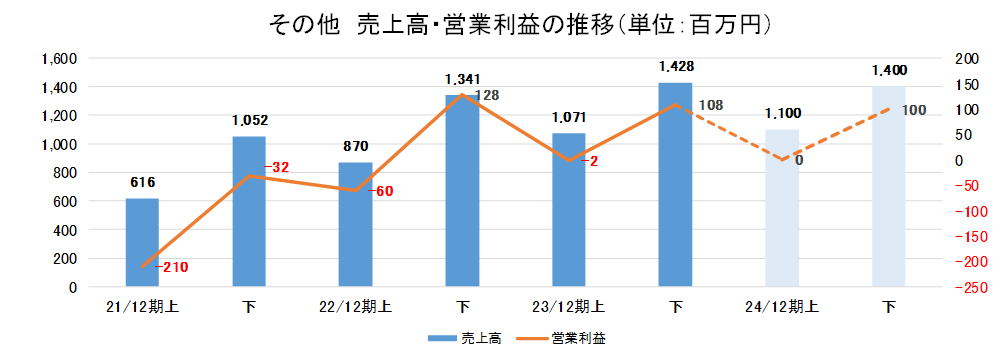

(3)その他

子会社「(株)ホテル紅や」が手掛けるリゾートホテルの運営(長野県諏訪市)が事業の中心。同ホテルは、諏訪湖畔の好立地を特徴とし、夕日に輝く展望風呂や大小の宴会場に加え、国際会議も開かれる大コンベンションホールを有する。

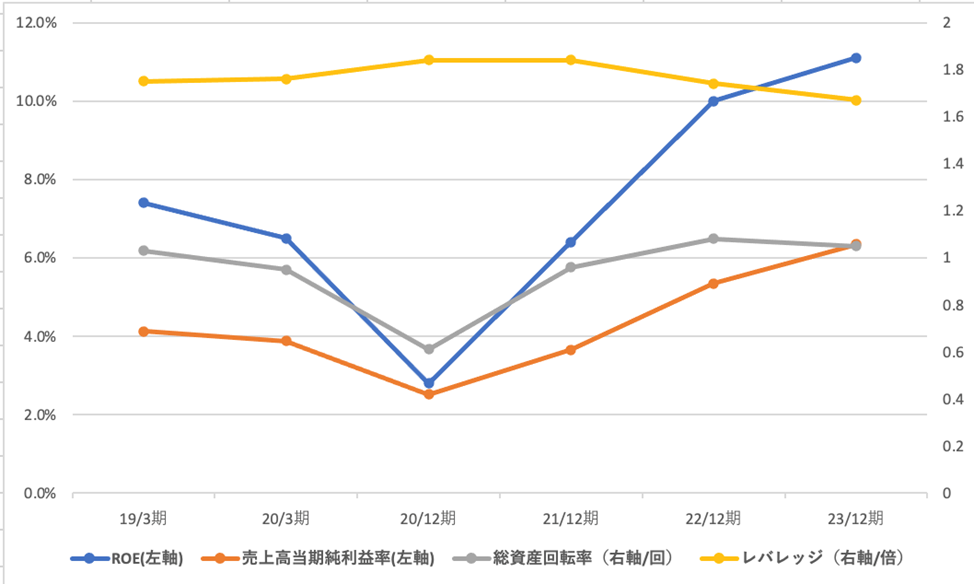

【1-3 ROE分析】

| 19/3期 | 20/3期 | 20/12期 | 21/12期 | 22/12期 | 23/12期 |

ROE(%) | 7.4 | 6.5 | 2.8 | 6.4 | 10.0 | 11.1 |

売上高当期純利益率(%) | 4.12 | 3.88 | 2.51 | 3.65 | 5.35 | 6.34 |

総資産回転率(回) | 1.03 | 0.95 | 0.61 | 0.96 | 1.08 | 1.05 |

レバレッジ(倍) | 1.75 | 1.76 | 1.84 | 1.84 | 1.74 | 1.67 |

*20/12期は9か月決算。

*株式会社インベストメントブリッジが開示資料を基に作成。

23/3期のROEは計画を2.1ポイント上回り、11.1%となり22/12期に続き2ケタ台。PBR1倍以上の定着化を目指し、収益性改善に伴う更なる向上が期待される。

2.2024年12月期第1四半期決算概要

【2-1 連結業績】

| 23/12期 1Q | 構成比 | 24/12期 1Q | 構成比 | 前年同期比 | 進捗率 |

売上高 | 39,241 | 100.0% | 40,211 | 100.0% | +2.5% | 48.1% |

売上総利益 | 10,476 | 26.7% | 10,326 | 25.7% | -1.4% | - |

販管費 | 6,980 | 17.8% | 7,514 | 18.7% | +7.7% | - |

営業利益 | 3,496 | 8.9% | 2,812 | 7.0% | -19.6% | 42.6% |

経常利益 | 3,776 | 9.6% | 3,340 | 8.3% | -11.6% | 48.8% |

四半期純利益 | 3,376 | 8.6% | 2,507 | 6.2% | -25.7% | 50.2% |

*単位:百万円。四半期純利益は親会社株主に帰属する四半期純利益、以下同様。進捗率は上期会社計画に対する比率。

増収減益、進捗率は売上高・営業利益では50%に届かず

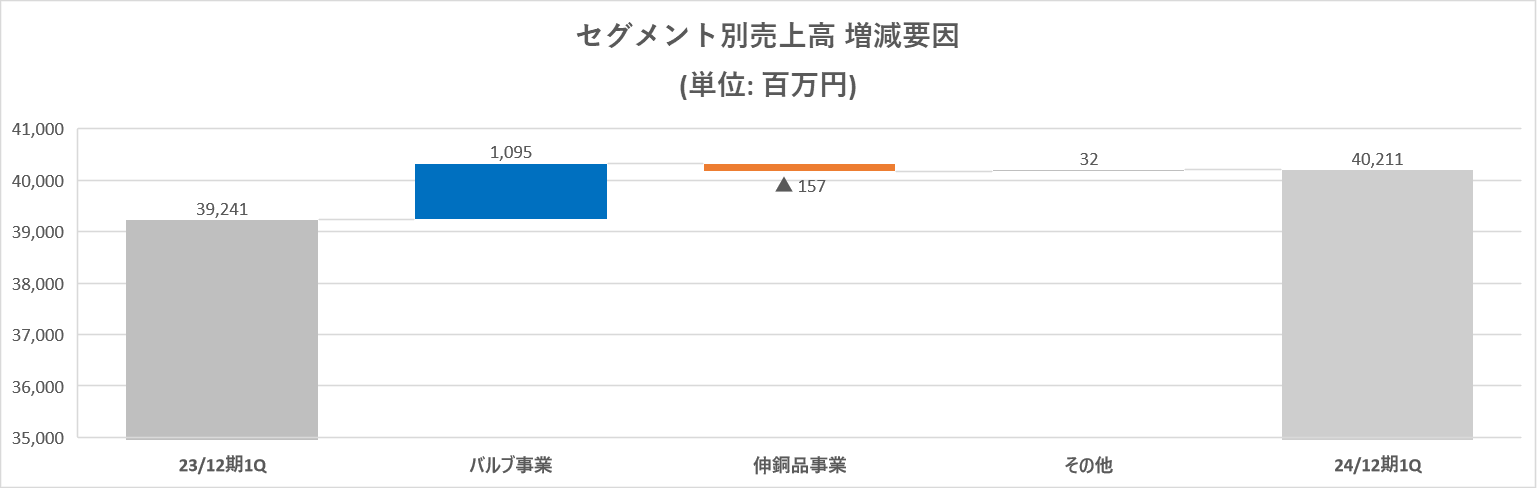

売上高は前年同期比2.5%増の402億円、上期会社計画に対する進捗率は48.1%。バルブ事業は同3.4%の増収。半導体装置向け売上の減少、国内市場・海外市場で荷動きが低調になったことによる販売量の減少はあった。しかし、価格改定効果や為替の影響等により増収となった。伸銅品事業は同2.3%の減収。業界全体の需要低迷もあり販売量が減少したことにより減収となった。

営業利益は同19.6%減の28.1億円。上期会社予想に対する進捗率は42.6%。バルブ事業は利益率の高い製品の販売量の減少やインフレに伴う経費及び労務費の増加等により同15.3%の減益。伸銅品事業は材料の歩留向上等により同87.0%の大幅な増益となった。営業外では前年同期為替差損から為替差益に転じて経常利益は同11.6%減の33.4億円。特別利益における政策保有株式の売却による投資有価証券売却益の計上が前年同期から減少したことにより、四半期純利益は同25.7%減の25.0億円。上期会社予想に対する進捗率は50.2%となった。

為替及び原材料相場

| 23/12期 1Q | 24/12期 1Q(実績) | 24/12期(計画) |

ドル:対円 | 133.45 | 149.89 | 145.00 |

ユーロ:対円 | 143.93 | 162.17 | 157.00 |

電気銅建値:円/㎏ | 1,237 | 1,301 | 1,240 |

【2-2 セグメント別動向】

| 23/12期 1Q | 構成比 | 24/12期 1Q | 構成比 | 前年同期比 | 進捗率 |

売上高 | 39,241 | 100.0% | 40,211 | 100.0% | +2.5% | 48.1% |

バルブ事業 | 32,043 | 81.7% | 33,138 | 82.4% | +3.4% | 47.7% |

伸銅品事業 | 6,723 | 17.1% | 6,566 | 16.3% | -2.3% | 50.5% |

その他 | 474 | 1.2% | 506 | 1.3% | +6.6% | - |

営業利益 | 3,496 | 8.9% | 2,812 | 7.0% | -19.6% | 42.6% |

バルブ事業 | 4,488 | 14.0% | 3,800 | 11.5% | -15.3% | 44.2% |

伸銅品事業 | 87 | 1.2% | 163 | 2.5% | +87.0% | 65.4% |

その他 | -64 | - | -43 | - | - | - |

* 単位:百万円。営業利益の構成比は売上高利益率。進捗率は上期会社予想に対する比率。

*株式会社インベストメントブリッジが開示資料を基に作成。

(1)バルブ事業

売上高は前年同期を上回ったものの、営業利益は前年同期を下回った。進捗率はともに50%を下回った。

建築設備や石油化学、水素/脱炭素の売上が好調に推移した。利益面では、円安効果や原材料市況の落ち着きはあったものの、数量構成の悪化や購入部品・エネルギーコスト増、費用増により減益となった。

(市場別)

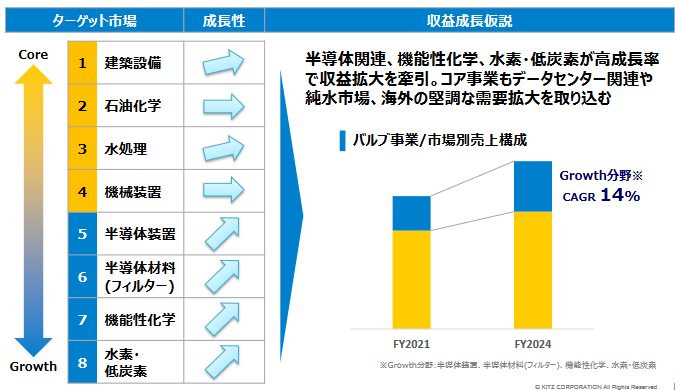

中長期ターゲット市場は8つの市場区分。現行コア事業(建築設備、石油化学、水処理、機械装置)を基盤に成長分野・新規分野(半導体装置、半導体材料(フィルター)、機能性化学、水素/脱炭素)への資源移動を進め、収益構成を変えてゆく。

建築設備、石油化学は堅調に推移。水処理は韓国のグループ会社で大型案件の売上計上があり増収。半導体装置は、市況の低迷が継続したことにより減収。半導体材料(フィルター)は為替影響もあり売上は前年同期並み。機能性化学は、昨年の大型プロジェクト向け売上がなく減収。水素/脱炭素は、水素ステーション用パッケージユニットの売上計上により増収。

(エリア別)

売上比率は国内56%、海外44%。国内が前年同期比3.2%減収、海外は為替影響等により同13.3%増収。

*北米は、コアである石油化学向けは底堅いものの、半導体製造装置向け減少等により前年同期比微減。

*アセアン・韓国ほかは、中東系企業による投資物件により前年同期比増収。

*中国は不動産不況は継続も半導体関係を含む工業系の売上により前年同期比増収。

(2)伸銅品事業

売上高は、業界全体の需要低迷もあり販売量が減少したことにより前年同期比2.3%減の65億66百万円。

営業利益は、材料の歩留向上・エネルギーコストの減少等により前年同期比87.0%増の1億63百万円。

売上高・営業利益とも進捗率は50%を上回った。

(3)その他

増収、損失は縮小。

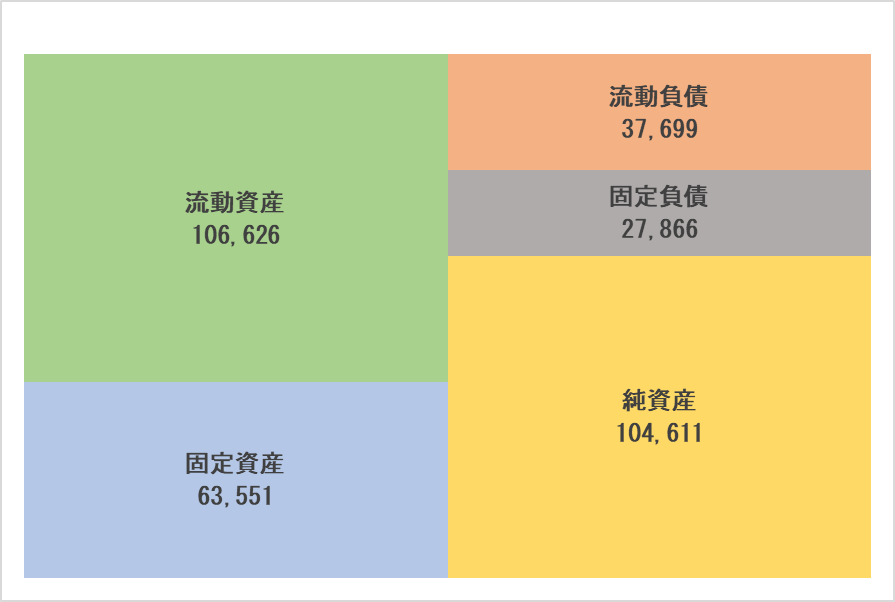

【2-3 財政状態とキャッシュ・フロー】

◎BS

| 23年12月 | 24年3月 | 増減 |

| 23年12月 | 24年3月 | 増減 |

流動資産 | 103,859 | 106,626 | +2,767 | 流動負債 | 26,490 | 37,699 | +11,209 |

現預金 | 29,002 | 31,704 | +2,702 | 仕入債務 | 8,935 | 9,393 | +458 |

売上債権 | 34,282 | 33,890 | -392 | 短期有利子負債 | 2,804 | 16,169 | +13,365 |

たな卸資産 | 37,045 | 38,519 | +1,474 | 固定負債 | 37,995 | 27,866 | -10,129 |

固定資産 | 62,834 | 63,551 | +717 | 長期有利子負債 | 33,757 | 23,552 | -10,205 |

有形固定資産 | 49,932 | 50,910 | +978 | 負債 | 64,486 | 65,565 | +1,079 |

無形固定資産 | 1,964 | 1,706 | -258 | 純資産 | 102,207 | 104,611 | +2,404 |

投資その他 | 10,937 | 10,933 | -4 | 利益剰余金 | 65,258 | 65,693 | +435 |

資産合計 | 166,693 | 170,177 | +3,484 | 負債・純資産合計 | 166,693 | 170,177 | +3,484 |

* 単位:百万円。売上債権には電子記録債権を含む。

*株式会社インベストメントブリッジが開示資料を基に作成。

たな卸資産、現預金の増加などで資産合計は前期末比34億円増加の1,701億円。短期有利子負債の増加などで負債合計は同10億円増加し655億円。利益剰余金の増加などで純資産は同24億円増加の1,046億円。

自己資本比率は前期末から0.1ポイント上昇し、60.6%となった。

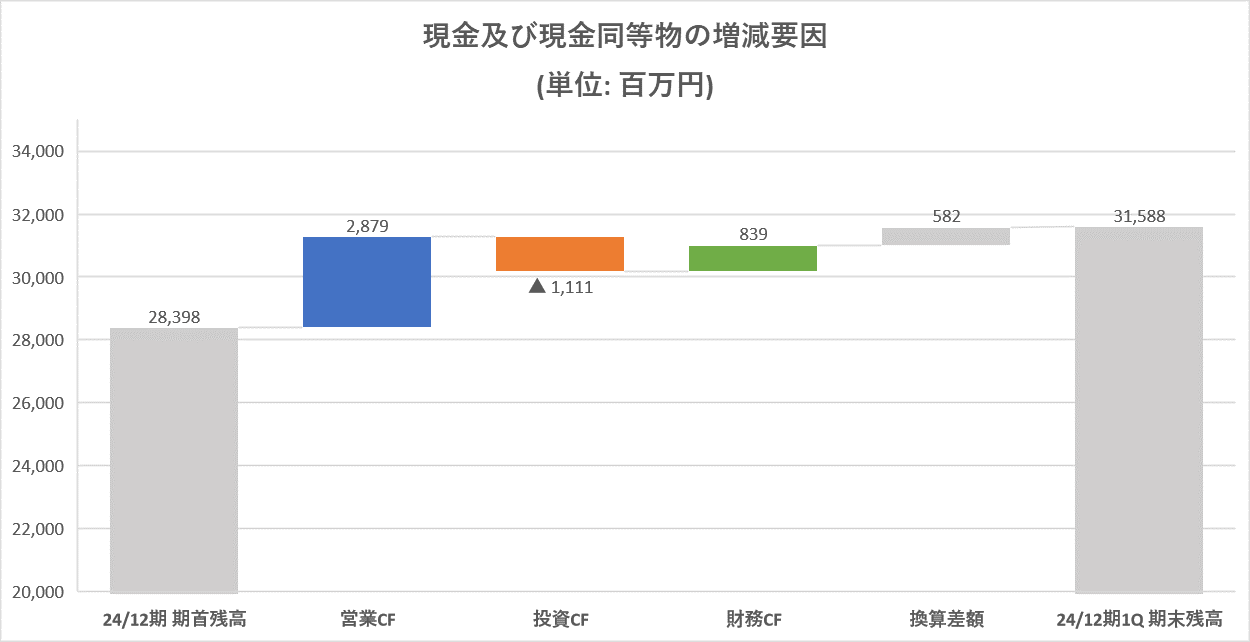

◎CF

| 23/12期 1Q | 24/12期 1Q | 増減 |

営業キャッシュ・フロー(A) | 4,172 | 2,879 | -1,293 |

投資キャッシュ・フロー(B) | -152 | -1,111 | -958 |

フリー・キャッシュ・フロー(A+B) | 4,020 | 1,768 | -2,251 |

財務キャッシュ・フロー | -3,027 | 839 | +3,866 |

現金及び現金同等物期末残高 | 25,299 | 31,588 | +6,288 |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

営業CFが税金等調整前四半期純利益の減少や仕入債務の増加額の減少などで前期から減少。投資CFは有形固定資産の取得による支出などでマイナス幅が拡大し、フリーCFは減少。キャッシュポジションは増加した。

【2-4 トピックス】

(1)成長戦略・エリア戦略に基づく投資の進捗ブラジル市場向け工業用ボールバルブの生産能力を増強

| 4月25日に、ブラジルの生産・販売拠点であるMetalùrgica Golden Art’s Ltda.(MGA)は、工業用ボールバルブを製造する新工場(敷地面積28,000㎡、建物面積6,189㎡、能力310t/月(約30%アップ))の竣工式を行った。第1期中期経営計画に基づくグローバル体制の強化策の一環として、自動化による生産効率の向上、さらなる安定供給を目指す。 | |

|

|

(同社資料より)

ベトナム工場新設の進捗 KITZ Corporation of Vietnam Co., Ltd.にて、ステンレス鋼製バルブの製造工場は25年の稼働、半導体製造装置向け高純度ガス対応バルブの製造工場は26年の稼働に向けて、それぞれ順調に建設が進んでいる。

| キッツマイクロフィルター新工場量産開始 半導体装置に使われる工業用フィルターのポリフィックスを製造する新工場が19年に竣工し、顧客認証の取得を進めてきた。4月30日の量産製品の初出荷を皮切りに、高品質のフィルターを本格的にマーケットに供給していく。

|

(同社資料より)

(2)DXの取り組み

24年4月1日付けで、経済産業省が定めるDX認定制度に基づき、「DX認定」を取得した。22年1月から、社員の約2割が参加する全社横断のビジネストランスフォーメーションタスクフォースを立ち上げており、様々な年代‧性別‧勤続年数の社員が、業務遂行上の課題解決に取り組んでいる。

昨年のエンゲージメントサーベイでは、自社がDXに取り組んでいるという認識が社員の間で高まっており、デジタルの活用が社員のエンゲージメント向上に効果的に寄与している結果が出た。

(3)国内グループ会社におけるCO₂削減率を1年前倒しで達成

キッツグループが策定した環境長期ビジョン「3ZERO(トリプルゼロ)」目標値のうち、24年までに達成すべきCO₂削減率(13年度基準年比▲80%)を1年前倒しで達成。

■前倒し達成を実現させたグループの取り組み

1.太陽光発電装置の導入

2.カーボンニュートラルガスの調達

3.CO2フリー電力の調達拡大

■経済産業省「GXリーグ基本構想」への賛同を表明

|

|

|

(4)令和6年能登半島地震 珠洲市への支援(続報)

地震発生から4ヶ月経過した現在、自治体が管轄する水道管(本管や引き込み管)の復旧が進んでいる。しかし宅地内の水道管の修理までは数ヶ月待ちの状況もあり、まだ通水できていない家庭が数多くある。キッツグループとして、被災地域に対して支援を続けていく。

輪島市門前地区に設置していた浄水装置「アクアレスキュー」1台を5月1日に珠洲市清水町へ移設、自宅で生活する人々が生活用水として使用。

|

|

(5)KITZ CONVENTIONを開催

5月10日、 東京国際フォーラムにて、35年ぶりに自社主催で「KITZ CONVENTION」を開催した。目標来場者数を突破し、東京開催では国内外の顧客や代理店、販売店、コンストラクターを中心に3,000名を超える来場があった。

5月17日には大阪梅田サウスホールでも開催。

|

|

3.2024年12月期業績予想

【3-1 連結業績】

| 23/12期 | 構成比 | 24/12期(予) | 構成比 | 前期比 |

売上高 | 166,941 | 100.0% | 170,000 | 100.0% | +1.8% |

営業利益 | 13,687 | 8.2% | 14,500 | 8.5% | +5.9% |

経常利益 | 14,452 | 8.7% | 14,800 | 8.7% | +2.4% |

当期純利益 | 10,591 | 6.3% | 10,600 | 6.2% | +0.1% |

*単位:百万円

為替及び原材料相場

| 23/12期 | 24/12期(予) |

ドル:対円 | 141.20 | 145.00 |

ユーロ:対円 | 153.14 | 157.00 |

電気銅建値:円/㎏ | 1,246 | 1,240 |

1.8%増収、5.9%営業増益の予想

通期予想に修正はなく、24/12期は売上高が前期比1.8%増の1,700億円、営業利益は同5.9%増の145億円の予想。

バルブ事業は3.7%増収を見込む。建築設備・石油化学・水素/脱炭素市場向けが大幅増収の計画であるものの、半導体市況回復の遅れにより半導体装置向けが減収予想。伸銅品事業は6.8%減収の計画。第1期中期経営計画の売上高目標1,700億円の達成を見込む。利益面では、バルブ事業・伸銅品事業の増益計画により増益、第1期中期経営計画の営業利益目標130億円を11.5%上回る計画。

予想配当も修正なく、前期と同じ41.00円/株(うち上期末19.00円)。予想配当性向は34.7%。なお、同社では配当性向35%前後を望ましい水準としている。

上期予想は以下の通り

上期連結業績

| 23/12期 上期 | 構成比 | 24/12期 上期 | 構成比 | 前年同期比 |

売上高 | 81,274 | 100.0% | 83,600 | 100.0% | +2.9% |

営業利益 | 6,572 | 8.1% | 6,600 | 7.9% | +0.4% |

経常利益 | 7,237 | 8.9% | 6,840 | 8.2% | -5.5% |

当期純利益 | 5,485 | 6.7% | 5,000 | 6.0% | -8.8% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

【3-2 セグメント別見通し】

| 23/12期 | 構成比 | 24/12期(予) | 構成比 | 前期比 |

バルブ事業 | 136,016 | 81.5% | 141,000 | 82.9% | +3.7% |

伸銅品事業 | 28,425 | 17.0% | 26,500 | 15.6% | -6.8% |

その他 | 2,499 | 1.5% | 2,500 | 1.5% | +0.0% |

連結売上高 | 166,941 | 100.0% | 170,000 | 100.0% | +1.8% |

バルブ事業 | 17,626 | 13.0% | 18,300 | 13.0% | +3.8% |

伸銅品事業 | 512 | 1.8% | 550 | 2.1% | +7.2% |

その他 | 105 | 4.2% | 100 | 4.0% | -4.8% |

調整額 | -4,556 | - | -4,450 | - | - |

連結営業利益 | 13,687 | 8.2% | 14,500 | 8.5% | +5.9% |

*単位:百万円。営業利益の構成比は売上高利益率。

(1)バルブ事業

増収増益予想。ターゲット市場を8つに区分し、同社が得意とする建築設備、石油化学、水処理及び機械装置市場をコア市場と位置付け、その基盤をさらに強化して確固たる土台を築く。一方、成長分野・新規分野である半導体装置、半導体材料(フィルター)、機能性化学及び水素・脱炭素市場をグロース市場と位置づけて積極的にリソースを投下し、収益構造を変化させていく考え。

*株式会社インベストメントブリッジが開示資料を基に作成。

(2)伸銅品事業

減収増益予想。材料費低減のための設備投資を進めるとともに、高付加価値製品の成長市場への販売拡大を進め、収益性の向上を図る。

*株式会社インベストメントブリッジが開示資料を基に作成。

(3)その他

増収減益予想。経営環境の好転を受け増収、今期も利益確保を図る。

*株式会社インベストメントブリッジが開示資料を基に作成。

4.資本コストや株価を意識した経営の実現に向けた対応

23年12月に、資本コストや株価を意識した経営の実現に向けた対応について、現状を評価・分析し企業価値向上に向けた今後の方針・具体策を発表した。

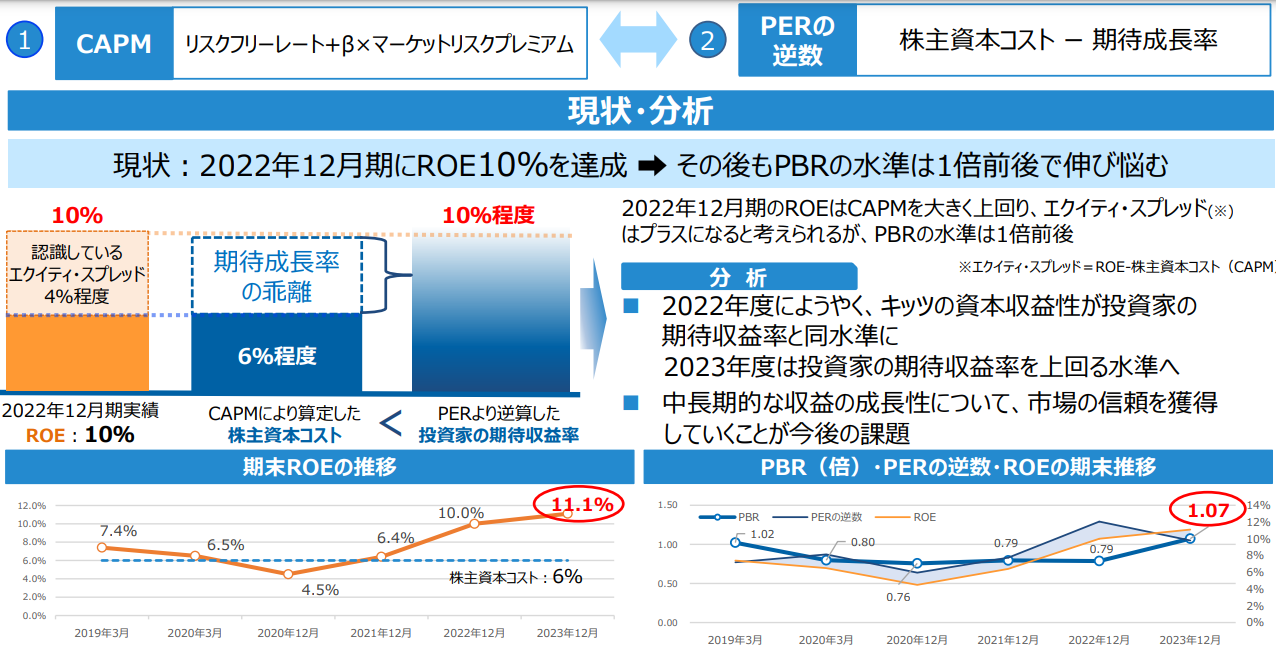

1.株主資本コストについての現状分析

2つの視点から分析

① CAPMの手法を用いて算定した株主資本コスト: 6% 程度

② キッツの期待成長率を加味した投資家の期待収益率(株式益回り=PERの逆数を利用):直近は10%程度で推移

(同社資料より)

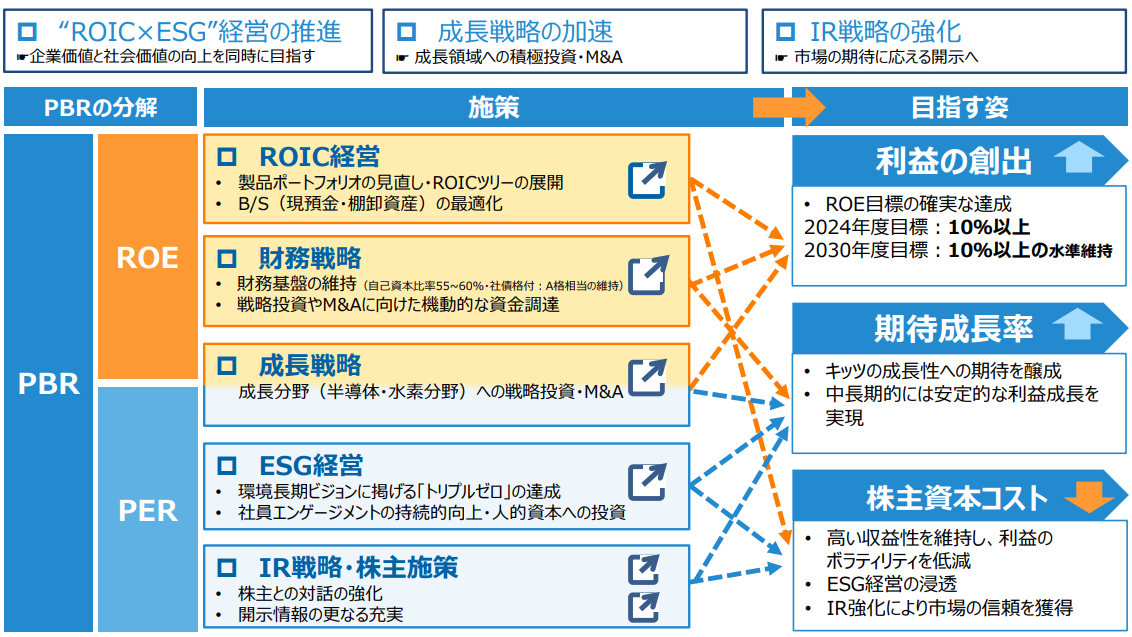

2.企業価値向上のための方針・施策

中期経営計画に掲げるROE目標を着実に達成し、更なる企業価値向上を目指す

(同社資料より)

5.今後の注目点

1Qは2桁営業減益となり、売上高・営業利益の対上期予想の進捗率はともに50%に届かなかった。主因はバルブ事業において、採算性の高い半導体装置向けが低迷したことによるものであろう。ただしこの低迷は一時的と見ており、早期に回復すると思われる。伸銅品事業については増益となり売上高・営業利益とも進捗率は50%を越えている。直近2四半期は踊り場となったが今後は巻き返していくと思われる。

昨年12月には、資本コストや株価を意識した経営の実現に向けた対応についても発表している。中期計画においては財務戦略について目標とする営業CFが増額された。株価は昨年から見直しが進み、PBR1倍超も定着化の方向にあった。しかし、1Q決算発表後に株価は下落し昨年12月の水準に戻った。半導体装置については、海外企業の日本進出もあり半導体投資は今後ますます活発になる見通しである。半導体装置の一時的な低迷が主因で株価の下落につながったとすれば、株価の下落も一時的なものにとどまるのではないだろうか。

<参考1:長期経営ビジョン『Beyond New Heights 2030 「流れ」を変える』>

2022年2月、新しい「キッツ宣言」の実現に向けて、持続可能な社会の実現に貢献しつつさらなる長期的な成長と企業価値向上に取り組むべく、長期経営ビジョン『「Beyond New Heights2030 「流れ」を変える』及び第 1 期中期経営計画 2024 を策定した。

(1)ありたい姿

以下、4つのありたい姿を掲げている。

テクノロジー/ソリューション | 「流す」「止める」「絞る」のあらゆるニーズに、オンリーワンの技術とユーザーの期待を超える提案力で挑戦し続ける。 |

コアビジネス/成長ビジネス | 情報化社会、サステナブル社会に向けて、コアビジネスの基盤を強化し、同時に成長ビジネスへの参入を、リスクを恐れず加速させる。 |

事業を通じた環境保全 | 環境にやさしい商品・材料の開発や製造プロセスを追求し、持続可能な未来に貢献することにより、社会から信頼される。 |

多様な人財の活躍 | 性別、年齢、国籍、文化等を超えて、社員一人ひとりがプロフェッショナルとして、最高のパフォーマンスでいきいきと働いている。 |

(2)目指す経営構造と定量目標

①定量目標

2030年度の目標は、以下の2つ。

☆「平均売上高成長率:4%以上(2030年度の連結売上高 2,000億円規模)」

☆「ROE:10%以上(2030年度の連結当期純利益100億円規模)」

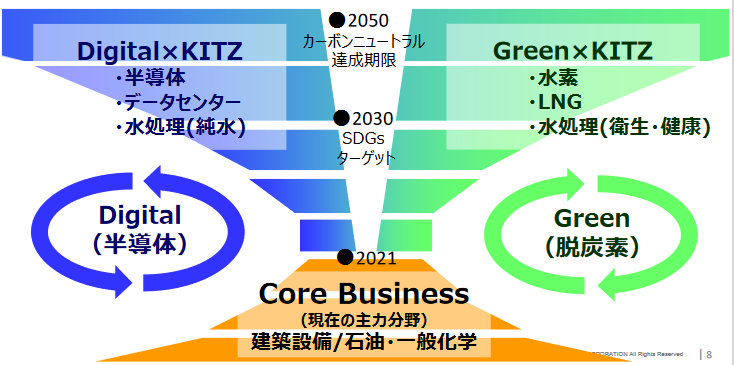

②経営構造

ビジネス領域は、建築設備や石油・一般化学など現在のコア事業を土台に、半導体、機能性化学、水素、新規事業等の成長領域への拡張を図る。

ビジネスモデルとしては、デジタル化・脱炭素化を背景とした成長分野・地域へ積極的にリソースを投入するとともに、投下資本収益性(ROIC)を重視した事業展開を目指す。

(3)2030年に目指す姿:ビジネス領域のシフト

コア事業と成長分野で収益をあげられる両利きの経営を目指す。

(同社資料より)

①長期戦略投資方針

総投資枠(9か年)で800億円を設定し、うち約6割を成長・新規分野への戦略投資枠(DX・M&A含む)とする。

コア事業からのビジネスシフトに向け、経営リソースを重点的に割り当てる。

(4)サステナビリティ基本方針

①サステナビリティ基本方針とサステナビリティスローガン

以下のような、サステナビリティ基本方針とスローガンを掲げている。

◎サステナビリティ基本方針

キッツグループは、企業理念である「キッツ宣言」の実現に向けて、

①事業を通じた社会課題の解決に取り組み、企業価値と社会価値の向上を図る

②効率的で、公正かつ透明性の高い企業経営を実現し、社会から信頼される企業となる

③あらゆるステークホルダーとの対話により、強固な信頼関係を構築する

◎サステナビリティスローガン

「つくる未来 のこす未来」

つくる未来

キッツグループは、「誠実」に行動し、そして「変革」を恐れずチャレンジし、地球と人にやさしい循環型社会の実現を目指して、

新しい未来を創造します。

のこす未来

キッツグループは、限りある地球資源と人の暮らしを守り続け、私たちが次の世代にのこすことのできる社会の実現に努めます。

◎サステナビリティ経営

①全体像

2030年に向けた長期戦略において、サステナビリティ経営を経営戦略の中核に据えた。

(同社資料より)

②サステナビリティ経営重点テーマ

E(環境)・S(社会)・G(ガバナンス)それぞれの経営重点テーマを定め、具体的に取り組んでいく。

| サステナビリティ経営重点テーマ | 具体的取り組み |

E | カーボンニュートラル/資源循環 | 「トリプルゼロ」実現に向けたKPI目標展開 (CO2削減率/水資源排出量/廃棄物埋立処分率) |

イノベーション | 脱炭素/水素社会を支える流体制御技術の開発 環境負荷低減に貢献する材料の開発 | |

S | 社員エンゲージメントの持続的向上 | 企業理念/ビジョンの浸透化 D&Iの推進とコラボレーション文化の醸成 グローバル経営を支える人財育成と制度改革 社員がいきいきと働く職場環境の実現 |

持続可能なサプライチェーンの構築 | CSR調達の重視 安定的な原材料や部品調達システムの構築 | |

G | コーポレート・ガバナンス リスクマネジメント コンプライアンス | 経営意思決定の更なる透明性向上 リスク低減と機会創出双方に着目したリスクマネジメント サステナビリティ経営に資するグローバル・コンプライアンス |

◎E(環境)

CO2ゼロ、環境負荷ゼロ、リスクゼロの「トリプルゼロ」の取り組みをすすめ、2050年度、持続可能な循環型社会の実現を目指す。

2030年度の目標は、「CO2削減率90%」「廃棄物埋立処分率1.0%未満」「水資源排出量100%減」。

(いずれも、国内グループにおける2013年度との比較)

◎S(社会)

多様な人財の活躍を目指し、性別・年齢・国籍・文化等を超えて、社員一人ひとりがプロフェッショナルとして、最高のパフォーマンスでいきいきと働いている環境を創る。

◎G(ガバナンス)

コーポレート・ガバナンスにおいては、資本コストの評価軸を取り入れたポートフォリオ経営の強化や、サステナビリティ委員会設置によるモニタリング機能の充実と実行体制の強化を図る。

リスクマネジメントにおいては、グループ全社におけるリスクの特定・評価・対策実施・検証と継続的なアップデートを行うほか、社会要請・市場変化に係るリスクから発想を転じた新たな商機の発掘を目指す。

コンプライアンスにおいては、社会要請に合致したコンプライアンス・プログラムへの移行を図るほか(人権・労働・環境・腐敗防止などへの対応強化)、社員一人ひとりが自分ごととして取り組む自律的なコンプライアンスのグループ全社への浸透を目指す。

(5)DXに向けて

DX化と業務革新活動との連携によりビジネス変革(BX)を図る。

流体制御とデジタルで世界の社会インフラを支え、ゆたかな未来を創造するために、既存事業の徹底した効率化と経営リソースの可視化・流動化を図り、顧客志向の機動的な組織へと転換することを目指す。

<参考2:第1期中期経営計画 2024>

(1)概要

①経営基本方針

コア事業と成長分野で収益をあげられる両利きの経営を目指す。

*デジタル化・脱炭素化を背景とした成長分野・地域への積極的リソース投入

*投下資本収益性(ROIC)を重視した事業展開

②定量目標

財務KPIについては前述の通り、24年度目標を修正した。非財務KPIは修正していない。

財務KPI | 2021年度 | 2024年度目標 |

連結売上高 | 1,357 | 1,700 |

連結営業利益 | 89 | 130 |

ROE | 6.4% | 9%以上 |

配当性向 | 36.2% | 35%目途 |

単位:億円

*セグメント

| 21/12期 | 2024年度目標 |

バルブ事業 | 1,067 | 1,366 |

伸銅品事業 | 273 | 310 |

その他 | 16 | 24 |

連結売上高 | 1,357 | 1,700 |

バルブ事業 | 120 | 170 |

伸銅品事業 | 6 | 8 |

その他 | -2 | 1 |

調整額 | -35 | -49 |

連結営業利益 | 89 | 130 |

単位:億円

非財務KPI | 2021年度 | 2024年度目標 |

CO2削減率 | -28.1% | -90% |

社員エンゲージメントスコア |

|

|

働きがい | 48pt | 56pt |

働きやすさ | 43pt | 55pt |

女性社員全体比率 | 21.7% | 23% |

女性管理職比率 | 3.4% | 10% |

男性育児休業取得率 | 29.0% | 80% |

※CO2削減率は2013年比、国内グループ。2020年度実績を2021年度実績(確定値)に置き換え (▲26.9% → ▲28.1%)。CO2削減率以外はキッツ単体。

※女性管理職は、部門長職に就いている社員。

(2)各事業の中期計画

(2)-1 バルブ事業

(2)-1-1 市場別戦略

中長期ターゲット市場を8つの市場区分に整理した。現行コア事業(建築設備、石油化学、水処理、機械装置)を基盤に成長分野・新規分野(半導体装置、半導体材料(フィルター)、機能性化学、水素/低炭素)への資源移動を進め、収益構成を変えてゆく。

(同社資料より)

①建築設備

国内の住宅着工戸数は減少傾向も、ASEAN中心に海外市場の成長は継続する。先進国では簡易施工のニーズが増加している。世界的にはデータセンター需要の急拡大が見込まれる。

(主要施策)

データセンター市場の需要取込みに向け、短納期ニーズへの対応:製品の在庫化を進める。

簡易施工に対応した接続方式の製品開発を進めるほか、配管工法・材質の変化と自動化・スマート化に対応した製品を開発する。

②石油化学

新型コロナウイルス感染症からの回復に伴い、世界の石油需要は新興国で増加する見通し。先進国ではクリーンエネルギーへシフトしつつも、石油化学需要は堅調と見ている。

(主要施策)

クリーンエネルギー化や環境対策などのユーザー動向に追従した製品を開発する。

日系を中心としたキーアカウントユーザーに対するサービスとMRO受注率の向上を図る。

キッツ予兆診断システムの導入率を引き上げる。

グローバル規格や顧客認証への対応を進める。

③水処理

世界の水インフラ需要は増加するが、価格帯と認証制度が参入障壁となっている。半導体需要の高まりにより、純水/超純水プラントへの投資は拡大すると見られる。

(主要施策)

純水プラントメーカーや純水装置メーカーに密着したマーケティング活動を展開する。

金属イオンの溶出厳禁対応や樹脂系製品の開発を進める。

造水装置(ピュアキレイザー、アクアレスキューなど)を中心に、水インフラ分野へのソリューションを提供する。

④機械装置

RoHS・REACH対応やグリーン冷媒対応など、高度化する機械装置分野の環境対応ニーズを的確に捉え、新たな顧客価値を提供する。

(主要施策)

機械装置営業部を新設する。

機械装置の小型軽量化と自動化に対応した製品の開発と市場への導入を図る。

RoHS・REACHなど環境規制への対応製品を拡充する。

次世代(グリーン)冷媒への切替え需要を取り込む。

⑤半導体装置

堅調な半導体市場拡大を背景に、半導体装置向けクリーンバルブの生産能力を拡大するとともに、研究開発体制の整備をすすめる。

(主要施策)

生産能力増強のため、新田SC工場に新棟を建設する。

生産面でのDX(自働化・省力化)投資を実施する。

研究開発体制を強化する。

⑥半導体材料(フィルター)

旺盛な半導体需要を背景に、半導体フォトレジスト用フィルター(ポリフィックス)も堅調な成長を見込む。需要拡大に対応するため、生産能力を拡大する。

(主要施策)

ポリフィックス等工業フィルターの生産能力を拡大する。

半導体sub‐nano対応次世代膜の開発に取り組む。

精密フィルターの他分野(レジスト用以外)への用途開発を進める。

⑦機能性化学

主要顧客である化学各社は高付加価値な機能性化学分野に注力している。高度化するプロセス要求に対応する製品ラインナップを拡充し、収益拡大を図る。

(主要施策)

ダイヤフラムバルブなど、高クリーン性・易メンテナンス性の要求に応える製品ラインナップを拡充する。

ファインケミカル専属の営業・技術横断組織を組成し、キッツSCTとのシナジーを追求する。

ファインケミカル/装置・機械メーカー等とのプロセス技術・生産技術ネットワークの構築・強化を図る。

⑧水素・低炭素

脱炭素社会に向け、水素エネルギー関連の市場ポテンシャルは急拡大すると予想される。社会実装が進む水素サプライチェーンへの参入を図り、事業拡大を目指す。

(主要施策)

パッケージユニットにより水素ステーション市場を攻略する。また、小規模な地産地消型グリーン水素エネルギーチェーン事業に参入する。

液化水素大型実証プラント(出荷・受入基地、運搬船)、水素航空機市場参入に向けた研究開発(NEDO事業)を進める。

水素発電、水素パイプライン等、新たな水素エネルギー需要を取り込む。

海外向けLNG用超低温バルブのラインナップを拡充し、販売を強化する。

(2)-1-2 グループ戦略

「グループシナジーの創出」「ユーザー接点の強化」「グローバルでの製品およびエリア戦略」の3つを中心に、収益拡大を図る。

(2)-1-3 エリアビジネス戦略

①北米市場

◎重点ターゲット市場

建築設備、石油化学、水処理、半導体装置、機能性化学、水素・低炭素

◎事業機会

*産油国アメリカにおける石油・石油化学・ガス市場の拡大

*環境規制強化の動き(脱炭素・鉛フリー化など)

◎主要施策

米国拠点をオイル&ガス向け市場戦略のコントロールタワーと位置付ける。

化学市場への参入に向け、廉価ボールバルブの開発・上市を狙う。

工業弁においては、3ピース型トラニオンボール弁やハイパフォーマンスバタフライ弁の拡販を図る。

汎用弁においては、コマーシャル弁市場の売上拡大を目指す。

②中国市場

◎重点ターゲット市場

建築設備、石油化学、水処理、機械装置、半導体装置、機能性化学

◎事業機会

*「新基建(新型インフラ)」政策を背景としたデータセンター市場等の拡大

*石油産業の政策誘導(化学シフト)に伴うエチレン等生産能力の拡大

*政策的な半導体国産化による市場の拡大

◎主要施策

*建築設備・石油化学・機能性化学市場

汎用弁においては、設計・生産・販売の一貫体制を積極活用:市場要求スピードへの対応力を強化する。

工業弁では、中国生産工場を活用し市場規模の大きい工業系の販売を拡大する。

自動弁では、中国生産拠点での組立検査体制を構築する。

*半導体装置市場

現地生産能力の増強と販売の拡大を図る。

③アセアン・インド市場

◎重点ターゲット市場

建築設備、石油化学、水処理、機械装置、機能性化学、水素・低炭素

◎事業機会

*都市インフラをはじめとした新興国中間層マーケットの成長に伴うMiddle‐Zone経済の拡大

*日系ユーザーの進出に伴うキーアカウントマーケティング機会の拡大

◎主要施策

*アセアン

日系ユーザーを中心としたキーアカウント網を構築する。

地域密着マーケティングによる売れ筋商品の見極めと現地一貫(開発・生産・販売)供給体制を整備する。

地域ブランドとUnimech社との協業による収益最大化を図る。

*インド

内国生産政策に対応したリージョン完結の地域戦略を確立する。

(2)-2 伸銅品事業

既存領域は縮小傾向にあるが、成長分野(自動車、半導体等)の開拓、サプライチェーン見直しに伴う加工品の需要取込み、製造コストダウン・リサイクル推進、DX等による業務効率化などを進め、継続的コストダウンで収益力を高める。

(2)-3 その他(サービス事業:ホテル紅や)

Withコロナ下での収益確保に向け、個人客及び近県商圏をターゲットに営業政策を転換する。環境変化を契機にサービス生産性の抜本的改革と定着化を図る。

(3)デジタル・トランスフォーメーション(DX)

「設計・開発」「生産・保証」「マーケティング・販売・CS」「バックオフィス」それぞれの分野においてDXを導入し、「オペレーション比率低減」と「付加価値業務へのシフト」を進める。

DXによって、EX(従業員価値)とCX(顧客価値)の向上を図る。

(4)財務戦略・資本政策

■対外的には ROE、社内では ROICを主要KPIとして目標管理を実施し、企業価値の向上を目指す

■持続的な利益成長・ROE向上に向けた戦略投資の実行及び必要な資金調達を実施

■資本コストや株価を意識した経営の実現 ①PBR1倍以上の継続的な達成 ②投資家の期待に応える情報開示

ROE目標 24/12期 10%以上 30/12期 10%以上の水準維持 | ■ROIC経営の導入 | ①収益性改善(価格戦略の実行・製品ポートフォリオの見直し) ②ROIC Tree展開とPDCA管理 ③資産の効率化によるCCC改善 |

■積極的な戦略投資:将来に向けた成長・収益性の確保 | ||

■最適資本構成の維持と借入余力の確保:機動的な資金調達とリスク対応 | ||

当初計画380億円から増額

投資 | 株主還元 | 借入返済・資金調達 |

■総投資枠440億円(当初370億円) うち戦略投資枠330億円(同240億円) ・半導体 ・機能性化学 ・水素 ・DX ・環境対応 ・M&A | ■配当性向 中期方針 35%前後継続 *自己株式取得は、財務安定性・手元資金流動性・投資資金の状況も勘案し適宜検討 | ■不透明な経営環境に備え ■戦略投資に向けて ・投資に応じて適切な資金調達手段を選択 ・サステナビリティファイナンス等 |

最適資本構成目標 | ■リスク対応 :自己資本比率 55%~60% 銀行からの短期借入コミットメントライン(現状135億円) | |

■社債格付 :A格維持 | ・現状格付:R&I➝A-(23年5月);JCR➝A (23年4月) ・社債発行予備格付(R&I):A-(200億円;22年10月~24年10月) | |

<参考3:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 指名委員会等設置会社 |

取締役 | 10名、うち社外7名 |

◎コーポレート・ガバナンス報告書(更新日:2024年4月5日)

基本的な考え方

キッツグループは、企業理念体系に立脚し、持続的な成長による企業価値と社会価値の向上を支える経営基盤を強化するとともに、経営の遵法性、透明性、健全性及び効率性を高める体制を整備し継続的に運用することにより実効性のあるコーポレート・ガバナンスを実現し、ステークホルダーからの信頼と共感をより一層高めてまいります。

【当社グループの企業理念体系】

■キッツ宣言(企業理念) わたしたちは、 流体制御技術と材料開発で社会インフラを支え、 ゆたかな地球環境と持続可能な未来を創造していきます

■長期経営ビジョン

Beyond New Heights 2030 「流れ」を変える

■行動指針

Do it KITZ Way

・Do it True (誠実・真実)

・Do it Now (スピード・タイムリー)

・Do it New (創造力・チャレンジ)

なお、サステナビリティ及びコーポレート・ガバナンスに関する取り組みを当社ウェブサイトにおいて開示しています。

・サステナビリティに関する取り組み

https://www.kitz.co.jp/sustainability/about_sustainability/

・コーポレート・ガバナンスに関する取り組み

https://www.kitz.co.jp/sustainability/governance

・「コーポレート・ガバナンス基本方針」

https://www.kitz.co.jp/cms/wp-content/themes/kitz/images/sustainability/governance/corporate-governance/cgovernance-policy2024.pdf

・「コーポレートガバナンス・コード実施状況表」

https://www.kitz.co.jp/cms/wp-content/themes/kitz/images/sustainability/governance/corporate-governance/cgc2024.pdf

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、「コーポレートガバナンス・コード」に制定されている各原則をすべて実施しています。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

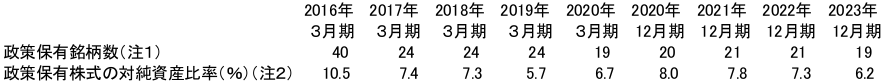

【原則1-4】 政策保有株式

当社は、「政策保有株式に関する方針」を定めており、安定株主の形成等を目的とした政策保有株式は原則として保有しないこととしているほか、同方針を満たさないと判断された株式銘柄は可能な限り縮減することとしています。

取締役会は、毎年期初に、同方針に基づいて、当社グループが保有する政策保有株式の個別の銘柄の保有目的、保有に伴う定量的経済合理性及び保有リスク等を精査し、その適否を検証しています。

なお、2024年1月開催の取締役会において、事業年度末を基準に政策保有株式の保有状況について審議しています。

<純投資以外の保有目的で保有する上場株式の銘柄数及び政策保有株式の対純資産比率の推移>

(注1)当該政策保有株式銘柄数には、1単元で保有する金額僅少(1百万円程度)の銘柄を含めておりません。

(注2)政策保有株式の対純資産比率(%)=政策保有株式(貸借対照表計上額)÷連結純資産

■政策保有株式に係る議決権行使基準

政策保有株式に係る議決権行使については、株式発行会社の経営状況、ガバナンス体制及び中長期的な企業価値の向上につながる適切な意思決定の有無並びに当社グループの企業価値の向上につながるか否かの観点を総合的に踏まえ、議案ごとに賛否の判断を行っています。

「政策保有株式に関する方針」は当社ウェブサイトを、特定投資株式の銘柄ごとの株式数は有価証券報告書をご参照ください。

【補充原則2-4-1】 中核人材の多様性確保に向けた人材育成方針・社内環境整備方針・実施状況

当社は、経営上の重要な戦略の一つとして、2015年度より開始したダイバーシティ&インクルージョン活動を、エクイティ(公平性)の観点をより明確にした「DE&I(ダイバーシティ、エクイティ&インクルージョン)」として、推進のスピードを加速させています。

社員を会社の財産(人財)と捉え、多様な属性(年齢、性別、国籍、職種、役職、働き方など)や価値観を持つ社員の「個」を尊重し、互いに認め合い、それぞれの力を発揮できる環境を整えることが会社の使命であると考えており、社員の仕事へのやりがいや多様な価値観・意見を尊重し、「個」の創造性を高め、「組織力の最大化」を図る取り組みを行っています。

また、当社は、従来から性別や国籍に関係なく、能力や実績を重視する人物本位の人財登用を実施しています。持続的な成長と企業価値の向上を実現させるためには、多様な視点や価値観を尊重することが重要であるとの考えのもと、経験・技能・キャリアが異なる人財の積極的な採用を行うとともに、これらの人財が活躍できる職場環境を整備しています。

■DE&I(ダイバーシティ、エクイティ&インクルージョン)方針

キッツグループは、経営上重要な戦略の一つとして、DE&Iを推進します。

社員の仕事へのやりがいや多様な価値観・意見により、「個」の創造性を高め、「組織力の最大化」を図ります。そして、持続可能な社会へ貢献します。

※DE&Iとは、Diversity(ダイバーシティ、多様性)、Equity(エクイティ、公平性)、Inclusion(インクルージョン、包摂性/受容)の頭文字からなる略称です。

◆Diversity(ダイバーシティ、多様性)

外面や内面のさまざまな属性を持つ社員の「個」を尊重することです。

外面や内面の属性とは、人種、宗教、思想信条、国籍、言語、出生地、民族的起源、障がいの有無、年齢、市民権、婚姻、パートナーの有無、性別、性的指向、性自認、性表現、健康、家族、社会的地位、学歴、職歴、価値観、考え方、捉え方、経験、働き方などあらゆる違いのことです。

◆Equity(エクイティ、公平性)

すべての人に対して、能力を最大限に発揮するための機会を公平に提供していくことです。

◆Inclusion(インクルージョン、包摂性/受容)

「個」をお互い認め合い、組織力を最大化することです。

■人財育成方針

長期経営ビジョン達成に向けて、多様な社員全員が「個」の力を最大限に発揮することが重要です。そのために、環境変化に適応できる変革人財、自律型社員を育てる基盤づくりを進めます。

具体的には、スキルや技術を習得・伝承・評価するための仕組みとして2024年度に「Takumi(高度専門職)」制度を創設し、当社の事業成長に不可欠かつ高度な専門性を発揮し、事業に貢献できる人財を評価、処遇する施策を開始しました。

■社内環境整備方針

長期経営ビジョン達成に向けて、多様な社員全員が「個」の力を最大限に発揮することが重要です。そのために、社員一人ひとりが肉体的、精神的、社会的に満たされる状態、Well-Beingの実現が必要であり、それに向けた環境の整備を進めます。

[1]中核人財の登用等における多様性確保についての考え方

(1)女性の活躍推進及び女性の管理職への登用

当社は、「DE&I」推進活動の一つとして、女性社員がいきいきと活躍できる会社となるための取り組みを進めています。2023年度末の女性社員比率は22.2%ですが、これを2030年度までに25%にする目標としています。

また、女性の管理職(経営専門職)への登用については、管理職をはじめとする意思決定を行う地位への登用において、現時点では男女比率の差があります。「誰もが性別を意識することなく、会社や組織の意思決定の場に女性社員が当たり前に参画していること」を目指す姿に設定し、その一環として、女性の管理職への登用を進めています。具体的には、女性社員やその上司を対象とする教育研修の充実やジョブローテーション 等の取り組みを強化しています。

2023年度末の女性管理職比率は6.0%で、2030年度までに20%にする目標としています。これを達成するため、次期女性管理職の源泉となる女性リーダー職(準管理職クラス)の層を厚くするなどの取り組みのほか、女性社員の採用、女性中途採用者の管理職登用などの施策を着実に実施することにより、女性管理職比率を段階的に高めていく方針です。

(2)外国人の管理職への登用

当社グループは、日本以外の国で働く社員は、全体の53.9%を占めています。また、海外グループ会社においては人財の現地化を進めており、 現地採用社員のマネージャーを育成しています。

また、2030年に向けて事業のグローバル化を加速させるため、世界中に広がるオペレーションの現地化の推進と全体最適の視点で事業の効率化を進める必要が生じており、外国人採用のほか、国や地域の枠を越えた人財交流を積極的に図り、グローバルに最適な人財活用の実現を目指す取り組みを強化しています。一方、当社単体では、過去5年間の外国人社員採用の平均採用数は3.6人で、外国人社員の全体比率は2023年度末において1.4%の水準となっており、現時点では外国人の管理職登用の目標設定を行うまでに至っていません。そのため、外国人採用数及び管理職登用比率の向上に向けた施策の展開に注力しています。

(3)中途採用者の管理職への登用

中途採用者の管理職への登用については、2023年度末においてすでに44%の水準にあります。そのため、現状比率が維持できるよう取り組みを継続してまいります。

【補充原則3-1-3】 サステナビリティの取り組み(人的資本投資・知的財産投資・気候変動リスク)TCFD等の枠組みに基づく情報開示の質と量の充実

[1] サステナビリティ推進に関する取り組み

当社は、社会の持続的な発展と当社グループの中長期的な成長の両立を実現するためには、サステナビリティ経営が重要であり、ESG(環境・社会・ガバナンス)に関わる課題への対応が新たな企業価値創出の契機になると考えています。2030年に向けた長期経営ビジョン『Beyond New Heights 2030 「流れ」を変える』において、サステナビリティ経営を経営戦略の中核に据えています。

当社は、サステナビリティ経営の推進にあたり、「サステナビリティ基本方針」及び「サステナビリティスローガン」を定め、これらに基づき、サステナビリティ経営重点テーマを設定しています。

なお、サステナビリティの推進体制は、経営企画本部に「サステナビリティ推進室」を設置するとともに、取締役代表執行役社長を委員長、経営企画本部長を副委員長とし、当社の執行役、執行理事及び国内グループ会社の代表取締役社長を常任委員とする「サステナビリティ委員会」を設置しています。

「サステナビリティ委員会」は、当社グループにおけるサステナビリティ経営を推進し、環境、社会課題の解決に向けた企業活動に取り組むことにより、持続可能な社会づくりに貢献するとともに、当社グループの持続的な成長及び中長期的な企業価値の向上を実現するために主導的役割を果たすことを使命としています。

当社のESGへの取り組みが認められ、2023年12月には、FTSE Russell社より構成された「FTSE Blossom Japan Sector Relative Index」の構成銘柄に初めて選定されました。

https://www.kitz.co.jp/news/%e3%80%8cftse-blossom-japan-sector-relative-index%e3%80%8d%e6%a7%8b%e6%88%90%e9%8a%98%e6%9f%84%e3%81%ab %e5%88%9d%e9%81%b8%e5%ae%9a/

[2] 気候変動に係るリスク及び収益機会が自社の事業活動や収益等に与える影響

当社は、気候変動が地球環境及び当社グループの事業活動に影響を及ぼす重大な課題であるとの認識のもと、環境長期ビジョンにおける長・中期環境目標であるCO2ゼロ、環境負荷ゼロ、リスクゼロの「3ZERO(トリプルゼロ)」の対応の一環として、2021年12月に「気候関連財務情報開示タスクフォース(TCFD)」の提言への賛同を表明し、気候シナリオ分析を試行しました。

今後、データに基づく分析をさらに進めるとともに、気候変動に関するリスクと機会の把握を行い、TCFDのフレームワークに沿って、情報開示の質と量の充実を段階的に進めることとしています。

また、中期経営計画、環境長期ビジョン及び開示した環境目標の主要目標に対する進捗と実績については、すべての執行役で構成する執行役会において確認し、方向性及び重要な施策について決定しています。また、特に重要な事項については取締役会に報告しています。

なお、気候変動への対応(TCFDに沿った開示)についての情報を当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/sustainability/environment/env_warming/

■3ZERO(トリプルゼロ)

(1) CO2ゼロ

2024年度までに国内グループ会社で使用する電力を再生可能エネルギー化することにより、中期環境目標として2030年度までに2013年度比90%以上の削減、長期環境目標として2050年までにはカーボンニュートラルとなることを目指しています。

(2) 環境負荷ゼロ

従来の大量消費型のモノづくりから持続可能な循環型社会に貢献するモノづくりに転換すべく、2022年度より資源循環推進タスクフォースを設置し、水資源、廃棄物、プラスチック及び有害物質等を対象に取り組みを開始しました。特に水資源については、2030年度にウォーターニュートラルをKPIとして掲げ、節水、循環、涵養を推進しています。

廃棄物に関しては、埋立処分率をKPIとして掲げ、ゼロエミッションを進めています。また、生産工程から排出される鋳物砂を再生して生産工程に戻すことにより、資源の有効活用に貢献しています。

(3) リスクゼロ

公害防止、労働災害及び火災防止活動を通じて、安全・安心なモノづくり、安定した操業の維持に取り組んでいます。

[3] 人的資本・知的財産への投資を含む経営資源の配分及び事業ポートフォリオに関する戦略

当社は、長期経営ビジョン及び中期経営計画において、長期経営ビジョン実現のための成長へのステップとして、人的資本及び知的財産への投資を含む経営資源の配分及び事業ポートフォリオに関する戦略を盛り込んでいます。

なお、事業ポートフォリオ基本方針を当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/investor_ir/management-policy/m_vision/

また、知的財産投資については、自社の経営戦略・経営課題として「持続的な成長に向けた技術・知財戦略」を挙げ、経営資源を継続的に投入すべき6つの基盤技術を定めるとともに、技術の深化及び材料の探究などによるブランド価値の向上、並びに人財育成など次世代に向けた環境づくりを推進しており、当社ウェブサイトにおいてこの内容を開示しています。

https://www.kitz.co.jp/sustainability/products/

[4] 人的資本への投資等

長期経営ビジョン達成に向けて、「多様な人財の活躍」を実現するために、2024年度より当社グループ全体を見据えた人財ポートフォリオを策定し、国内外グループ会社間の人財採用・育成・配置を柔軟に行える仕組みづくりを進めています。また、人的資本を強固なものにするため、「強い組織づくり」「良い組織づくり」及び「企業文化の醸成」の3本柱を軸に展開する取り組みを開始しました。2030年に向けて人的資本価値を最大化し、選ばれ続ける会社を目指しています。

また、個々の施策を実践するための基準となる方針として、人財育成方針及び社内環境整備方針を定め、これらに沿って人権尊重、社員エンゲージメントの向上、DE&I(ダイバーシティ、エクイティ&インクルージョン)、ワーク・ライフ・バランスの推進・健康経営等について、次の取り組みを行っています。

(1) 人権尊重

当社グループは、人権に関する国際的な基準である「世界人権宣言」を支持するとともに、「国連グローバル・コンパクト(UNGC)」への賛同を表明し、UNGCの10原則の実践に取り組んでいます。また、サプライヤーに当社の企業理念・価値観を理解していただき、当社と一体となって取り組んでいただくため、人権尊重に関わる事項を含むサプライヤー・ガイドライン及びグリーン調達基準を制定しています。

これらに基づいて、当社の主要なサプライヤーを対象に調査(自己評価)を実施しており、2023年度は一部のグループ会社にも展開し、企業理念に掲げる「ゆたかな地球環境と持続可能な未来の創造」に向けた調達活動を展開しています。

(2) 社員エンゲージメント向上に向けた取り組み

社員エンゲージメントの持続的向上をサステナビリティ経営重点テーマの一つとして掲げており、当社の他、国内・海外グループ会社(一部海外グループ会社除く)を対象として、組織風土の現状把握を目的にエンゲージメント調査を実施しています。

また、調査結果については、経営陣への報告、各職場へのフィードバックを実施し、組織風土の現状を確認・分析するとともに、具体的な行動計画と目標値を設定したエンゲージメント向上に向けた各職場での活動につなげています。

(3) DE&I(ダイバーシティ、エクイティ&インクルージョン)の取り組み

経営上の重要な戦略の一つとして、DE&I(ダイバーシティ、エクイティ&インクルージョン)を推進しています。女性社員の活躍、LGBTQへの理解促進、障がい者雇用促進について2030年度までの目標を設定し目標達成に向けた具体的な取り組みを進めています。

(4) ワーク・ライフ・バランスの推進・健康経営

社員が安心して働き続けられるよう、ワーク・ライフ・バランスの充実、育児・介護を行う社員への両立支援及び健康経営について目標値を設定し、仕事と私生活の調和を実現できる環境づくりを進めています。また、当社は、持続的に成長する企業であるためには社員の健康管理・増進がますます重要であるとの認識のもと、社員の心身の健康づくりを戦略的に推進し、活力ある組織をつくるため、2021年にキッツグループ健康経営宣言及び取り組み方針として5つの柱(ワーク・ライフ・バランスの実現、安全・健康増進を軸とした職場環境の整備、予防を重視した生活習慣病対策、メンタルヘルス対策・職場のストレス対策、ヘルスリテラシー向上のための社員教育)を制定し、推進しています。

なお、当社は、優良な健康経営を実施する企業として、2022年に続き、2023年も経済産業省より「健康経営優良法人」に認定されています。

(1)~(4)の詳細な情報については、統合報告書及び当社ウェブサイトにおいて開示しています。

人権尊重 https://www.kitz.co.jp/sustainability/social/human-rights/

多様な人財の活躍 https://www.kitz.co.jp/sustainability/social/initiatives/

健康経営と労働安全衛生の確保 https://www.kitz.co.jp/sustainability/social/safety-health/

サプライチェーンマネジメント https://www.kitz.co.jp/sustainability/social/procurement/

社員との対話 https://www.kitz.co.jp/sustainability/stakeholders/employees/

【原則5-1】 株主との建設的な対話

[1] 株主との対話の促進

当社は、株主との対話を促進するため、次の取り組みを行っています。

1.IR担当執行理事を選任のうえ、IR担当部門長を中心とする体制によって株主との対話を促進しています。

2.すべての株主及び投資家に対し、適時・正確かつ公正に情報を提供するため、「ディスクロージャー・ポリシー」を策定し、当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/investor_ir/disclosure_policy/

3.原則として機関投資家及びアナリストを対象とする決算説明会を四半期ごとに、個人投資家を対象とする会社説明会を毎年開催しています。代表執行役社長、IR担当執行理事またはIR担当部門長が説明を行うほか、必要に応じて社外取締役を含む取締役が出席し、株主との対話を促進しています。

4.株主から面談の申し入れがある場合は、原則としてIR担当部門長が対応することとし、面談の趣旨及び所有株式数などに応じて、代表執行役社長またはIR担当執行理事が対応しています。

5.株主との対話を行う場合は、インサイダー取引防止のため、情報の適切な管理を行っています。

6.長期経営ビジョン及び中期経営計画等について、分かり易い方法で説明しています。

7.株主との対話を補助するため、必要に応じて、関係部門による有機的な連携を図っています。

8.IR担当部門長は、機関投資家及びアナリストとの対話において把握した意見・要望等を代表執行役社長及びIR担当執行理事に定期的に報告するとともに、必要に応じて、代表執行役社長がその内容を取締役会に報告し、経営改善に活用しています。

9.決算短信及び有価証券報告書等の決算情報のほか、経営情報、株式関連情報、株主総会の情報等のIR情報を当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/investor_ir/

10.毎年12月末時点における株主構成の把握を行っています。

[2] 資本コストや株価を意識した経営の実現に向けた対応

当社は、取締役会において、資本コストや株価を意識した経営の実現に向けた対応について、当社の現状を評価・分析し、企業価値向上に向けた今後の方針・具体策を決議しており、株主資本コストをCAPMの手法による算定及び当社への期待収益率の2つの視点から分析しています。

現状、当社の資本収益性は投資家の期待収益率と同水準となっている一方、中長期的な収益の成長性については市場の信頼を獲得していくことが今後の課題であると認識しております。

このため、当社では、“ROIC×ESG”経営の推進、成長戦略の加速及びIR戦略の強化を進めることなどにより、さらなる利益の創出、成長期待の醸成及び資本コストの低減を実現し、企業価値の向上を図ってまいります。

2023年3月31日付 東京証券取引所からの開示要請である【資本コストや株価を意識した経営の実現に向けた対応】【英文開示有り】につきましては、当社ウェブサイトにおいて開示しています。

https://www.kitz.co.jp/investor_ir/management-policy/m_vision/

【英文開示】https://ssl4.eir-parts.net/doc/6498/ir_material4/219474/00.pdf

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(キッツ:6498)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |