ブリッジレポート:(6560)エル・ティー・エス 2024年12月期決算

樺島 弘明 社長 | 株式会社エル・ティー・エス(6560) |

|

企業情報

市場 | 東証プライム市場 |

業種 | サービス業 |

代表取締役 社長執行役員 | 樺島 弘明 |

所在地 | 東京都港区元赤坂1丁目3-13 赤坂センタービルディング |

決算月 | 12月 |

HP | https://lt-s.jp/ |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,962円 | 4,657,375株 | 9,137百万円 | 24.5% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

35.00円 | 1.8% | 197.08円 | 10.0倍 | 975.03円 | 2.0倍 |

*株価は4/14終値。各数値は2024年12月期決算短信より。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

21年12月(実) | 7,375 | 600 | 579 | 388 | 93.24 | 0.00 |

22年12月(実) | 9,637 | 501 | 489 | 232 | 55.35 | 0.00 |

23年12月(実) | 12,242 | 712 | 748 | 454 | 100.08 | 0.00 |

24年12月(実) | 16,592 | 1,107 | 1,069 | 973 | 216.44 | 30.00 |

25年12月(予) | 18,280 | 1,400 | 1,350 | 900 | 197.08 | 35.00 |

*単位:百万円。予想は会社側予想。当期純利益は親会社の所有者に帰属する当期利益、以下同様。

*2024年12月期において、企業結合に係る暫定的な会計処理の確定を行っており、2023年12月期に係る各数値については、暫定的な会計処理の確定の内容を反映させている。

株式会社エル・ティー・エスの会社概要、業績動向、樺島社長へのインタビューなどをお伝えします。

目次

今回のポイント

1.会社概要

2.中期成長シナリオ

3.2024年12月期決算概要

4.2025年12月期業績予想

5.樺島社長に聞く

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 企業の変革を促進する日本発独立系のコンサルティング企業。「デジタル時代のベストパートナー」を目指し、顧客の変革実行能力を高めるためのコンサルティングを主軸とした「プロフェッショナルサービス事業」と、IT 業界の企業や人材をつなぎ新しいビジネス機会を創出するプラットフォーム事業を運営している。同社、完全子会社7社、持分法適用関連会社2社でグループを構成。

- 同社では、2021年12月期から2030年12月期までの10年間を「1st Growth Plan」(21年12月期~24年12月期)、「「2nd Growth Plan」(25年12月期から27年12月期)、「3rd Growth Plan」(28年12月期から30年12月期)の3期に分け、2030年12月期の目標を「売上高500億円、営業利益率10%超(M&Aを加味)」「デジタル時代のベストパートナー」「プロフェッショナル2,000名」とし、その実現に向け、成長を追求している。

- 2024年12月期の売上高は前期比35.5%増の165億92百万円。堅調なDX需要を取り込み、主力サービスは安定的に拡大した。中でも生成AIの業務実装など、データ戦略関連事業の成長が顕著だった。営業利益は同55.5%増の11億7百万円。M&Aによるのれん償却費の増加、人的資本強化のための戦略投資などで販管費も増加したが吸収し大幅な増益となった。予想に対しては、売上高はほぼ予想通りも、第4四半期(10-12月)に一部案件で期ズレ・規模縮小・採算悪化が発生し、各段階利益は見通しを下回った。付加価値及び利益率の向上が当面の課題と認識している。好調な業績、財務状況の改善を背景に、初めて年間30.00円/株の配当を実施する。配当性向は13.9%。

- 2025年12月期の売上高は前期比10.2%増の182億80百万円、営業利益は同26.4%増の14億円の予想。引き続き良好な事業環境の下、既存顧客の深耕と新規顧客開拓を図る。「2nd Growth Plan」の初年度、稼働率及び顧客単価向上による収益性の改善に注力する。人的資本強化など成長を追求しつつ、採用人数の調整など適切なコストコントロールも実施していく。配当は前期比5.00円/株の35.00円/株を予定している。予想配当性向は17.8%。

- 樺島 弘明社長に、特長・強み、中期成長シナリオ、株主・投資家へのメッセージなどを伺った。『「1st Growth Plan」では、最終の2024年12月期に営業利益は目標未達で、収益性の低下という課題が残りましたが、年平均成長率は売上高で+31.0%、営業利益で+22.7%と、特にトップラインはしっかりと伸長させることができました。また収益性低下の課題に対しても、原因は明確に把握しており、解決のためのアクションプランも出来上がっていますので、しっかりと進めてまいります。』『コンサルティング業界における独自のポジショニングを競争優位性として、売上・利益の着実な拡大を実現してまいりますので、是非これからも当社を応援していただきたいと思います。』とのことだ。

- 樺島社長は、飛躍している会社の重要な要素の一つに「自社の製品やサービスが社員にとって誇れるものであり、堂々とお客さんに薦めることができる、もし自分が顧客であれば必ず使用する」という点を挙げている。そうした点で、同社のサービス、同社のコンサルタントの優秀さには自信があり、自分たちのサービス、支援が本当に自信をもって提供できてこその業績であり、株価であることを社内でも強く意識しているとのことだ。持続的な業績拡大および株価伸長に向け、まずは「2nd Growth Plan」において収益性改善に取り組む同社の進捗を注目していきたい。

1.会社概要

企業の変革を促進する日本発独立系のコンサルティング企業。「デジタル時代のベストパートナー」を目指し、顧客の変革実行能力を高めるためのコンサルティングを主軸とした「プロフェッショナルサービス事業」と、IT 業界の企業や人材をつなぎ新しいビジネス機会を創出するプラットフォーム事業を運営している。同社、完全子会社7社、持分法適用関連会社2社でグループを構成。

【1-1上場までの沿革】

大学生時代、ベンチャー企業経営に関心を持っていた樺島 弘明氏(現株式会社エル・ティー・エス 代表取締役 社長執行役員)は、まず金融の経験が必要と考え、アイエヌジー生命保険株式会社に入社し地方支社の立ち上げなどに携わり経験を積んだ後、教育専門のポータルサイトを運営するベンチャー企業に入社。会社の方針変更にあたり、既存顧客の変革プロジェクトを完遂するとともに、e-ラーニングやチェンジマネジメント事業の成長を目的に、同社のメンバー4名とともに、2002年3月、株式会社エル・ティー・エスを創業した。当初は企業変革を定着させるための教育:チェンジマネジメントをフィールドとしていたが、より本質的に変革の支援を提供するために、ITコンサルティング、ビジネスコンサルティングに領域を拡大する。在籍していたベンチャー企業の関係から大手外資系コンサルティング会社のプロジェクトへ参画したり、個人的な人脈を活用して案件を獲得したりしながら顧客開拓を進めるとともに、顧客からの評価は着実に向上していく。

顧客基盤が着実に強化される中、単なる経営コンサルティングにとどまることなく、顧客が求める様々な変革支援機能を社内に保有できるよう事業規模及び組織規模を拡大するには、協業やM&Aが不可欠と考え、2017年12月、東証マザーズに上場。2020年7月に東証1部に市場変更した後、2022年4月、市場再編により東証プライム市場に移行した。

【1-2 経営理念】

以下のようなMISSION、VISION、VALUEを掲げている。

MISSION | 可能性を解き放つ ~人の可能性を信じ、自由で活き活きとした人間社会を実現する~ |

VISION | 世界を拡げるプロフェッショナルカンパニー |

VALUE | 私たちのありたい姿 *「お客様」「社会」にとってのよつば:Commit as a Professional プロフェッショナルとしてあり続ける *「チーム」にとってのよつば:Collaborate across Barriers 協働を加速させる *「一人ひとり」にとってのよつば:Color Your Own Life 自身の人生を彩っていく

7つの行動規範/CLOVERS Change 変える・変わる Learn 学び続ける Ownership 自ら決め、やり抜く Venture 未知に踏み出す Enjoy & Energize 楽しむ、活力をもらたす Respect 尊重する Surprise 「枠」を超え、心を動かす |

VALUEでも表現されている四つ葉のクローバーをかたどったロゴマークには、『お客様の課題解決や成長に向けて単なる外部支援ではなく、LTSが一枚の葉としてお客様と一体化し三つ葉を四つ葉に変化させる、「質的な変化」をもたらす存在であること』『一枚の葉としてお客様と同じ立ち位置で、共に変革を進めていく真のパートナーであること』という意味が込められている。

MISSION、VISION、VALUEのベースとなる考え方は創業当初に定めたものであるが、社内外の環境変化に合わせた適切な表現とするため、10年タームで表現をアップデートしており、現在のMISSION、VISION、VALUEは創業20周年となる2023年に掲げたものである。

(同社ウェブサイトより)

【1-3 事業環境】

同社では、コンサルティングファームの過去・現在・未来を以下のように考えている。

1990年代までのいわゆる「コンサル1.0」の時代において、コンサルタントは専門領域における有識者であり、当該領域における戦略を提言し、ベストプラクティスを提供するアドバイザーとしての立場が中心であった。

しかし、提言した戦略は必ずしも成功・実現する保証はなく、画に描いた餅に終わることも多々あった。

2020年代までの「コンサル2.0」になると、総合コンサルティングとして実行支援が進み、アイデアやアドバイスだけではなく、テクノロジーやシステムを提供し、ビジネスの実行力を提供することがコンサルティングの価値と考えられるようになった。

ただ一方で、顧客側が変革のための企画・推進力を外部に依存することとなり、社内にそうしたノウハウや経験が蓄積されないという課題が残った。取り組みが全社視点ではなく、単発に終わるケースも見られた。

「コンサル3.0」の現在、コンサルティング会社は成長プログラムを提供するだけでなく共有・推進する「協創パートナー」としての役割が求められている。「コンサル2.0」の課題であった「変革推進力の内製化」が重視され、ビジネスの成果にもコミットすることが必須となっている。

また現代の企業は、DX(デジタル・トランスフォーメーション)・SX(サステナビリティ・トランスフォーメーション)・GX(グリーン・トランスフォーメーション)など様々な変革に取り組む必要があり、その頻度や数量はともに増加中である。

そうした中、企業の変革を支えるコンサルティング業界は、周辺市場も含めて拡大中であり、コンサルティング企業の活躍の場や市場開拓の余地は益々増大すると、同社では考えている。

(同社資料より)

【1-4 事業内容】

(1)ビジネスモデル

報告セグメントは「プロフェッショナルサービス事業」と「プラットフォーム事業」の2つ。

①プロフェッショナルサービス事業

企業、官公庁、NPOといったさまざまな組織に対して、顧客の課題や変革テーマに応じた各種支援をワンストップで提供し、変革やDXを実行支援する企業向けコンサルティングを提供。顧客企業内での変革推進力の内製化を目標に、協創を推進している。

サービスの提供領域は「戦略・ビジネスモデルを含めた成長戦略の構築」「IT導入プロジェクトにおける基本構想策定やシステム企画・選定など上流フェーズ支援」「ビジネスプロセスの可視化・改善」「改善後のビジネスプロセスの実行支援」等。

昨今のDXの流れの中で、企業においてデジタルテクノロジーの活用・導入を前提としたビジネスモデル・ビジネスプロセスへの転換が増えてきているため、顧客の事業環境に合わせたテクノロジーリサーチ及び事業戦略・データ戦略の策定、IoTやマーケティングデータ等の分析によるバリューチェーンの改善、生成AIの活用による業務革新等、顧客の事業・業務に適した新たな手段を提供し、顧客の「デジタル時代の経営と変革」を支援している。

◎サービスドメイン

3つのサービスドメインを設定している。

サービスドメイン | 概要 | 主なサービス |

Strategy & Innovation:非連続的成長のデザイン | 変化に的確に対応して勝ち残るための企業戦略・事業戦略を顧客と共に考え、立案・実行する。テクノロジーやデータの利用に基づいた新規事業創造の支援やM&A実行についてもアドバイスする。 | ・戦略策定/M&A支援 ・事業創造/事業再生 ・データアナリティクス

|

Architecture & Digital:デジタルビジネスの構築 | 戦略や事業のアイデアを実現するための事業構造構築を、ビジネスプロセスやデジタルテクノロジー、アーキテクチャデザインといったあらゆる側面から整理・組成する。また、変革に不可欠な人的資本の育成・強化についてのコンサルティングも行っている。 | ・ビジネスコンサルティング ・ITコンサルティング ・人的資本コンサルティング

|

Social & Public:豊かな社会の形成基盤の創出 | 「豊かな社会の実現」に向け、企業のSDGsやCSR実現に向けたコンサルティング、地方創生のための官民連携支援のほか、起業家育成にも取り組んでいる。 | ・CSR/SDGs推進 ・官民連携/地方創生 ・社会的起業家育成

|

◎収益モデル

幅広い業種の企業変革を顧客の現場に入り込み、顧客の課題や同社グループが支援する顧客の変革テーマに応じて、各サービスの支援内容を組み合わせてワンストップで提供しているが、契約単位はサービス毎・フェーズ毎に分かれており、企業変革の進行過程で段階的にサービスフィーを対価として受け取っている。

コンサルティングサービスは一般的に、「単価・稼働率・人数」が変数となるが、同社の中心的なコンサルティングサービスは、以下のような特徴がある。

戦略コンサルティング:単価は比較的高く、稼働率は中程度。

DXコンサルティング:単価は中程度、稼働率は高水準。

◎顧客

特定の業種に偏ることなく幅広い顧客層を有しており、同社の企業価値を構成する重要な「見えない資産」となっている。

稼働顧客数はおおよそ300~400社。顧客平均単価は4,000~5,000万円/年間。

主要顧客30社で売上高のほぼ8割を構成。平均的な契約期間は10年程度と長期間にわたって顧客との協創を進めている。

(同社資料より)

◎営業手法

新規顧客開拓においては、プッシュ型の営業では同社の特長や考え方が伝わりにくい部分もあるため、書籍、セミナーの開催、講演などを通じて、企業の抱える課題を明確にするとともに、それに対する同社のソリューションを示すことで理解促進を図っている。

マーケティング成果に加えて、既存顧客からの紹介も多いほか、大手SIerや外資系コンサルティング会社のパートナーとしてプロジェクトに参画後、仕事ぶりが評価され新たに取引が開始するケースもある。

(同社資料より)

②プラットフォーム事業

中小ベンチャー企業、IT企業、フリーランスを対象とした各種プラットフォームを運営し、IT業界全体の協働促進基盤を提供している。「(IT企業間の) 案件 × プロフェショナル」「案件 × フリーランス」「事業会社× DX企業」のマッチングによる企業のIT人材不足を解消している。

◎主なプラットフォーム

*「アサインナビ」

プロフェッショナルサービス事業を展開する中で、DX等により市場の変化が加速度的に進み、企業各社が自前のリソースだけでは変革を実現できない状況が存在するとの問題意識を持った。そこで、「課題を抱える顧客企業と解決手段を持つテクノロジー企業が出会えていない」「顧客企業の旺盛なIT投資に応えるIT人材が不足している」「自社のIT人材を十分に活用するプロジェクト機会がない」といった課題を解決することを目的として、2014年7月よりプラットフォームサービスとして、「アサインナビ」の提供を開始した。「アサインナビ」では、IT人材とITプロジェクトに取り組む顧客企業が直接つながるプロフェッショナルクラウドソーシングの場を提供することで、IT業界の多重下請け構造の改善及び高単価案件の提供を実現している。

会員数は2024年12月31日時点で、法人・個人を合わせ、14,223会員。

*成長IT企業向け会員制コミュニティ「グロースカンパニークラブ」

自社・顧客・IT業界の成長を目指すIT企業向けの会員制コミュニティ。

IT業界をよりよくしたいという想いを持った先輩経営者や最先端のサービス提供を行う経営者との交流を通して、グロースサイクルモデルを循環させるための経営のヒントや刺激を得る事ができる。

IT企業がともに学び、実践し、情報交換するために、以下の3つのイベントを開催している。

人材育成分科会 | 顧客満足度向上に繋がるハイパフォーマーの育成を目指し、コンサルタントやエンジニアが顧客の成果に貢献し自社の成長を支えるために、各企業がどのような取組みをしているのか、どのような課題があるのかを参加者全員で議論している。ここでしか聞けない具体例を通じて、自社が取組むべき人材育成の仕組みや制度を整えるためのインサイトを得ることができる。 |

交流イベント | IT企業とクライアント企業が交流する「グロースカンパニー・ミニサミット」、上場など、共通の課題を抱えるIT企業が集まる意見交換会「テーマ別交流イベント」など、IT企業や顧客企業がよいパートナーと出会うことを目的としたイベントを開催している。 |

サービスグロース勉強会 | グロースサイクルモデル(※)に沿って、自社のサービスを磨く方法を学ぶことができる。「サービスサイエンス(※)」の考え方を用い、自社のサービスに活かすための方法を学ぶ。 |

※「グロースサイクルモデル」

同社グループが東証プライム上場、売上70億円規模に至るまでの事業成長を分解・整理した成長モデル。同社のみでなく、成長しているIT企業にも共通する成長サイクル。

※「サービスサイエンス」

これまで現場での経験や勘に頼りがちだったサービスをロジカルに捉え直し、様々な課題へのアプローチを明らかにするもの。

*「プロフェッショナルハブ」

フリーコンサルタントのマッチングに特化し、案件紹介やキャリアアップの支援を通して専門性を持ったフリーコンサルタントが活躍できるよう長期的なサポートを提供している。

案件紹介においては、グループ会社や同社運営サービスなど幅広いネットワークから独自案件を多数保有しており、低稼働、スポット稼働、地方や副業・顧問案件など広い種類の案件から専門性や志向に合った案件を紹介している。

キャリアアップ支援においては、勉強会や研修を通してスキルや知見の幅を拡げる機会を提供している。プロフェッショナルがさらなるスキルを身につけ、様々な案件にチャレンジできるような成長を支援している。

◎収益モデル

「アサインナビ」及び「プロフェッショナルハブ」では、顧客より主に以下の料金を受領している。

会費 | IT人材やITプロジェクトの検索ができるプロフェッショナルクラウドソーシングの利用(データベース利用と商談打診)、交流会など各種イベント参加、研修プログラムへの参加など、各種利用形態に応じたメニューを用意しており、それらについて一定の会費を受領している。

|

マッチング収益 | 案件・人材のマッチングの結果、顧客との間に締結した役務提供契約に基づき、対価を受領している。 |

イベント/研修(参加費) | 「アサインナビ」が主催し、会員間の交流会イベントや勉強会、研修サービスを提供しており、対価として参加費を受領している。 |

【1-5 特長・強み・競争優位性】

(1)協創パートナー

同社は、顧客の変革推進力の強化を支援する「変革パートナー」、変化適応力の強化を支援する「事業パートナー」、変化創出力の強化を支援する「組織パートナー」、それぞれの立場を掛け合わせた「協創パートナー」を目指している。

協創パートナーを目指すうえで必要な要素の中でも、特に大事にしていることは顧客との関係性の「質」である。

「質」の追求においては、「顧客組織の価値観や文化・風土を理解し、パーパスやビジョンに共感すること」「プロジェクト推進につきものの失敗や困難など苦しい局面でも逃げずに、挑戦を楽しみながら最後まで顧客と一緒に完遂すること」「多様な取り組みを一緒に進めながら、お互いに学び合える、共に成長できる互恵関係・共育関係を築くこと」が重要であると考えている。

こうしたスタンスを重視して行動することが顧客からの信頼に繋がり、結果として長い関係維持に繋がっている。

(同社資料より)

(2)ミッドサイズの協創コンサルティング

コンサルティング市場を「プロジェクト規模」と「サービス内容」の2軸に分解すると、同社の独自のポジショニングが明確になる。

*プロジェクト規模

超大手のグローバル総合コンサルファームが手掛ける1件30億円以上の大規模プロジェクトと、1億円未満の小規模プロジェクトの間の1億円から30億円までの中規模プロジェクトがメインフィールドである。

この領域はグローバル総合コンサルファームにとっては必要な工数と収益規模のバランスの観点から参入することは極めて少ない。また、100名程度のブティック型のコンサル会社では十分なコンサルティングを行うことができずデリバリ体制の壁が存在する。

*サービス内容

多くのコンサルティング会社は、「IT」「人材」「教育」「PMO」「戦略」「人事」といったような専門領域に特化してコンサルティングを行う「コンサル1.0」のステージにとどまっている。

これに対し同社は、2020年代に入り、専門コンサルティングから総合コンサルティング「コンサル2.0」及び協創コンサルティング「コンサル3.0」への進化を目指し、「エンジニアリング」機能の強化を図って人材を増強。1,000名超の規模に成長してきた。

今後は顧客企業の成長と同社の実力の更なる強化によりプロジェクト規模の拡大を、顧客関係の深化や進化により、本格的な協創コンサルティング「コンサル3.0」ステージへのステップアップを目指していく

(同社資料より)

(3)人的資本の強化

連結ベースの社員数は2024年末で1,096名。コンサルタントとエンジニアの双方を強化する方針の下、2023年第4四半期に株式会社HCSホールディングス(現 株式会社日比谷コンピュータシステム)を子会社化したことに加え、2024年はコンサルタント86名、エンジニア85名が入社し(計画達成率95%)、1,000名を超える体制となっている。

同社では、従業員数1,000人超えは、一つの重要なマイルストーンであり、これまで以上に多くの顧客へサービスを届けるための原動力であると考えている。

人手不足の中ではあるが、同社ではコンサルタント、エンジニアともに順調な採用を進めることができている。離職率も業界内では低水準である。

この背景の一つは報酬体系の見直し。事業内容や組織の魅力では優位にあっても、給与水準で他社に劣後していたために採用に至らないというケースが多かったため、報酬水準を見直したことが、採用率向上につながった。

また、同社では中規模かつ様々なテーマのプロジェクトを支援することが多いため、少人数のチームでこれまで以上の責任を負い、自身のさらなる成長に繋げたいという意欲のある人材、特に大手コンサルティング会社出身者の転職が増加している。

総合コンサル「コンサル2.0」、協創コンサル「コンサル3.0」への進化により、多様な活躍の場をグループ内で提供できる点は求職者及び従業員にとっては大きな魅力となっている。

リーマンショック時、やむを得ず希望退職募集を行った同社だが、今後は絶対に行わないとの経営方針の下、成長の源泉である人的資本の強化に一段と注力していく考えだ。

【1-6 株主還元】

中長期でのEPS成長により、企業価値(株価)を向上させていくことを、株主還元施策の中心として位置づけている。

配当については、配当性向20%を目安に、安定的かつ継続的に株主還元を実施する。

成長投資と資本効率のバランスを取りながら自己株式取得についても都度検討し、必要に応じて機動的に実施する考えだ。

24年12月期には配当を開始した。年間30.00円/株、配当性向は13.9%。

25年12月期は5.00円/株増配の35.00円/株を予定している。予想配当性向は17.8%。

2.中期成長シナリオ

同社では、2021年12月期から2030年12月期までの10年間を「1st Growth Plan」(21年12月期~24年12月期)、「2nd Growth Plan」(25年12月期から27年12月期)、「3rd Growth Plan」(28年12月期から30年12月期)の3期に分け、2030年12月期の目標を「売上高500億円、営業利益率10%超(M&Aを加味)」「デジタル時代のベストパートナー」「プロフェッショナル2,000名」とし、その実現に向け、成長を追求している。

(同社資料より)

【2-1 「1st Growth Plan」の振り返り】

24年12月期は「1st Growth Plan」の最終年度であった。

当初計画は24年12月期「売上高120億円(CAGR20%超)、営業利益18億円(売上高営業利益率15%)」というものであったが、着地は「売上高165億円(CAGR31.1%)、営業利益11億円(売上高営業利益率6.7%)」と、売上高は想定を上回ったが、営業利益・営業利益率は計画未達となった。

同社では、当初の想定シナリオ、達成事項・成果、課題を以下のように認識している。

◎当初の想定シナリオ

* | 主力のプロフェッショナルサービス事業を着実に成長させる |

* | M&Aも駆使しながら、エンジニア体制を強化する |

* | ビジネスとデジタルを一体で支援する、「総合」サービス提供体制を構築する |

* | 既存顧客を深堀りしながら先進的な新規顧客を開拓し、顧客基盤を拡充する |

* | 重点顧客に対して、End to Endのワンストップ・サービスを提供する |

* | プラットフォーム事業の収益成長を上乗せする |

◎達成事項・成果

積極採用により若手社員が大幅に増加したほか、HCSのM&Aによりエンジニアは400名超増加。人員のボリュームアップは着実に進展した。

これにより、ビジネスとテクノロジーを一体的に支援できるサービス体制を構築することができ、新規顧客の開拓が進んだほか、顧客単価も上昇した。

サービス面では、End to Endの変革支援サービスの提供を開始したほか、生成AIやGXなど先進領域の事業成長が加速した。

グループ経営においては、子会社の業績回復、コーポレート機能やセールス資産の共有も進んだ。

◎課題

採用は好調で量的な人的資本強化は進んだが、メンバー層に対するプロジェクトマネジメント層、エンジニアに対するコンサルタントがそれぞれ過小で、人財ポートフォリオに歪みが発生した。

その結果、コンサルタント単価は上昇も稼働率が低下。エンジニアリングにおいては単価・稼働率とも横ばいにとどまった。プラットフォーム事業の構造改革も長期化しており、これらの結果、収益性・利益創出力が低下した。

グループ経営においては、管理系業務の再編とコスト最適化は途上であり、 事業部経営・グループ経営の枠組み整理の必要性も認識している。

【2-2 「2nd Growth Plan」の概要】

(1)成長イメージ

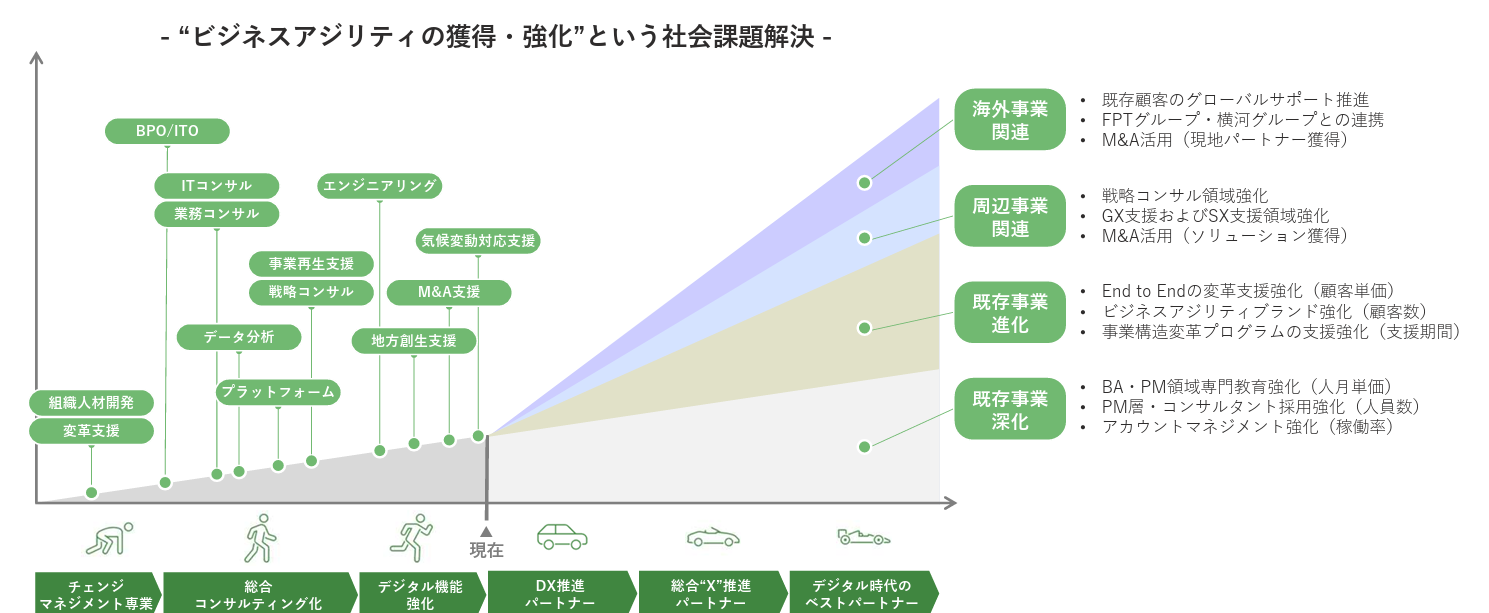

「2nd Growth Plan」では上記のように、収益性の回復を足元の喫緊の課題と認識し取り組みを進めるほか、様々な「X」(トランスフォーメーション)を総合的に支援し、デジタル時代のベストパートナーを目指す。

また、既存事業の強化によって収益性を高め、周辺領域・海外事業の探索によって次の飛躍の土台を整備するステージであると考えている。

(同社資料より)

(2)取り組み・成長管理

人財ポートフォリオの歪みを是正することが最優先課題と認識している。

プロジェクトを発掘・組成・推進リードできる人材を充実させるために、報酬制度改定によるプロジェクトマネージャー層の採用加速、コンサルタントの採用継続、採用の延長としての小規模コンサルファームのM&Aの模索、エンジニアのビジネススキル開発などに取り組んでいる。同時に、歪み是正のため採用人数についてはコントロールが必要と考えている。

また顧客単価の引き上げに向け、業界軸での専門力強化、 アカウントマネージャの配置・育成、戦略策定・事業構造管理・変革人財育成領域の拡充を図っている。

グループ経営においては、子会社での事業効率管理の徹底•、会社や部門を超えたリソースの共有•、ビジョン&カルチャーによる一貫性の担保を進めている。

サービス領域を5つに分解し、最も重視する稼働管理、収益管理のため、各領域で収益モデル(KPI)を設定し、それぞれに適したアプローチで事業成長を管理する。

(同社資料より)

(3)M&A

オーガニックでの成長を基本としながらも、過去のPMI実績を踏まえ、重要な成長戦略オプションとしてM&Aを積極的に活用する。

方向性としては、既存企業強化に向けた「戦略コンサルティング、SX/GXコンサルティング、データコンサルティング、AIコンサルティング、DXコンサルティング、ERPコンサルティング」、先端技術やプロダクト取り込みのための「生成AI、デジタルツイン、エッジコンピューティング、ブロックチェーン、サイバーセキュリティ」など。

既存事業の深化及び進化のための5億円程度までの小型M&Aを優先して実行する。

(4)キャピタル・アロケーション

中長期的な企業価値向上に向けた事業成長投資と株主還元との両立を目指す。

M&Aなど大型投資実施時には銀行借入も活用する。現時点では増資の予定はない。

具体的な金額配分は現在精査中であり、今後開示する予定だ。

(5)業績目標

2027年12月期、オーガニックにより「売上高222億円、営業利益20.2億円」を目指す。

「2nd Growth Plan」の3年間は収益性の回復を最優先課題とする。営業利益のCAGRは20%を計画している。

M&Aによる非連続的な成長も視野に入れており、2030年12月期の目標を「売上高500億円、営業利益率10%超」としている。

◎業績目標

| 21/12期 | 22/12期 | 23/12期 | 24/12期 | 25/12期 | 26/12期 | 27/12期 | 28/12期 | 29/12期 | 30/12期 |

売上高 | 7,375 | 9,637 | 12,242 | 16,592 | 18,280 | 20,150 | 22,200 | 25,700 | 29,800 | 34,500 |

営業利益 | 600 | 501 | 712 | 1,107 | 1,400 | 1,680 | 2,020 | 2,430 | 2,920 | 3,510 |

営業利益率 | 8.1% | 5.2% | 5.8% | 6.7% | 7.7% | 8.3% | 9.1% | 9.5% | 9.8% | 10.2% |

CAGR (売上高) | +31.0% | +10.2% | +15.9% | |||||||

CAGR (営業利益) | +22.7% | +20.1% | +20.2% | |||||||

*単位:百万円。25/12期以降は計画。

3.2024年12月期決算概要

【3-1業績概要】

| 23/12期 | 構成比 | 24/12期 | 構成比 | 前期比 | 予想比 |

売上収益 | 12,242 | 100.0% | 16,592 | 100.0% | +35.5% | +0.6% |

売上総利益 | 4,272 | 34.9% | 5,903 | 35.6% | +38.2% | -7.8% |

販管費 | 3,560 | 29.1% | 4,795 | 28.9% | +34.7% | -6.9% |

営業利益 | 712 | 5.8% | 1,107 | 6.7% | +55.5% | -11.4% |

経常利益 | 748 | 6.1% | 1,069 | 6.4% | +42.8% | -7.0% |

当期純利益 | 454 | 3.7% | 973 | 5.9% | +114.2% | +0.3% |

*単位:百万円。予想比は24年11月公表の修正予想に対する比率。

増収増益も利益は予想を下回る

売上高は前期比35.5%増の165億92百万円。堅調なDX需要を取り込み、主力サービスは安定的に拡大した。中でも生成AIの業務実装など、データ戦略関連事業の成長が顕著だった。

営業利益は同55.5%増の11億7百万円。M&Aによるのれん償却費の増加、人的資本強化のための戦略投資などで販管費も増加したが吸収し大幅な増益となった。

予想に対しては、売上高はほぼ予想通りも、第4四半期(10-12月)に一部案件で期ズレ・規模縮小・採算悪化が発生し、各段階利益は見通しを下回った。

付加価値及び利益率の向上が当面の課題と認識している。

好調な業績、財務状況の改善を背景に、初めて年間30.00円/株の配当を実施する。配当性向は13.9%。

【3-2 セグメント別動向】

| 23/12期 | 構成比 | 24/12期 | 構成比 | 前期比 |

売上高 |

|

|

|

|

|

プロフェッショナルサービス事業 | 10,979 | 89.7% | 14,883 | 89.7% | +35.6% |

プラットフォーム事業 | 1,967 | 16.1% | 2,237 | 13.5% | +13.7% |

調整額 | -704 | -5.8% | -528 | -3.2% | - |

売上高合計 | 12,242 | 100.0% | 16,592 | 100.0% | +35.5% |

セグメント利益 | 23/12期 | 構成比 | 24/12期 | 構成比 | 前期比 |

プロフェッショナルサービス事業 | 647 | 5.9% | 1,031 | 6.9% | +59.3% |

プラットフォーム事業 | 64 | 3.3% | 76 | 3.4% | +18.8% |

セグメント利益合計 | 712 | 5.8% | 1,107 | 6.7% | +55.5% |

*単位:百万円。セグメント利益は、連結財務諸表の営業利益と調整を行っている。

(1)プロフェッショナルサービス事業

増収増益。

DXニーズの拡大を追い風に、従来型のコンサルティング案件の受注が堅調に推移した。伊藤忠商事とのDXプロジェクト管理アプリの共同開発や、太陽石油のERP刷新プロジェクトなど、先進企業との支援実績を増やした。また、アジャイル開発支援サービスの本格提供や、GX支援を行う子会社ME-Lab Japanの気候リスク評価指標開発など、サービスの拡充を積極的に進めた。

さらに、生成AIを活用した「Copilot for Microsoft 365による変革支援」の提供開始や、花王とのハッカソン開催、コーザルAIを開発するヴェルトとのパートナーシップ契約締結など、先端技術を活かしたサービス開発を推進した。

プロジェクト型案件だけでなく、ストック型案件についても単価上昇が継続している。

戦略コンサルタント、DXコンサルタントおよびエンジニア共に、概ね稼働率は回復傾向にある。

一部事業部門で採用に遅れが出た結果、想定稼働人員数は想定を下回った。

第4四半期に発生した一部案件における期ズレ・規模縮小・採算悪化が発生したため、第4四半期の利益は見通しを下回った。

(2)プラットフォーム事業

増収増益。

IT業界向けのビジネスマッチングと学びの場を提供する「アサインナビ」の会員数が24年12月末14,223会員(前期末比795会員増)となり、順調に成長を続けた。会員基盤の拡大により、「アサインナビ」や「プロフェッショナルハブ」のマッチング実績が増加したほか、AXLBITとの協業による「サブスクリプションビジネス変革支援サービス」の展開や、領域特化型IT事業者交流会の開催を通じ、プラットフォームサービスの拡大を進めた。さらに、営業・管理体制の見直しを行い、既存サービスの収益拡大に向けた体制強化を推進した。

新たなSaaSビジネス(AXLGEARの導入コンサル、環境構築、サブスク)の引き合いは増加傾向にあるが、受注・収益貢献は遅れている。

【3-3 財務状態とキャッシュ・フロー】

◎主要BS

| 23年12月末 | 24年12月末 | 増減 |

| 23年12月末 | 24年12月末 | 増減 |

流動資産 | 6,487 | 8,281 | +1,794 | 流動負債 | 3,692 | 3,653 | -38 |

現預金 | 3,845 | 5,447 | +1,601 | 仕入債務 | 926 | 921 | -5 |

売上債権 | 2,418 | 2,591 | +173 | 短期借入金 | 1,181 | 900 | -281 |

固定資産 | 5,489 | 3,120 | -2,368 | 固定負債 | 4,666 | 3,182 | -1,484 |

有形固定資産 | 2,714 | 1,237 | -1,477 | 長期借入金 | 4,011 | 2,981 | -1,030 |

無形固定資産 | 1,188 | 876 | -312 | 負債合計 | 8,358 | 6,835 | -1,523 |

投資その他の資産 | 1,586 | 1,006 | -580 | 純資産 | 3,618 | 4,566 | +947 |

投資有価証券 | 1,005 | 560 | -445 | 利益剰余金 | 1,964 | 2,944 | +980 |

資産合計 | 11,976 | 11,402 | -574 | 負債純資産合計 | 11,976 | 11,402 | -574 |

*単位:百万円。売上債権には電子記録債権を含む。

有形固定資産の減少などで資産合計は前期末比5億円減少。長期借入金の減少などで負債合計は同15億円減少。利益剰余金の増加等で純資産は同9億円増加。

自己資本比率は前期末から9.9ポイント上昇し39.1%。

◎キャッシュ・フロー

| 23/12期 | 24/12期 | 増減 |

営業CF | 647 | 816 | +169 |

投資CF | -3,656 | 2,137 | +5,793 |

フリーCF | -3,009 | 2,953 | +5,962 |

財務CF | 4,072 | -1,355 | -5,427 |

現金同等物残高 | 3,840 | 5,439 | +1,599 |

*単位:百万円

税金等調整前当期純利益の増加等でフリーCFはプラスに転じた。

キャッシュポジションは上昇した。

【3-4 トピックス】

◎プライム市場維持基準への適合状況について

同社は現在東証プライム市場に上場しているが、2024年12月末時点の時価総額は53億円と、上場維持基準の「流通時価総額100億円以上」を満たしていない。

本レポート執筆時点の株価は2,000円近辺であるが、適合のための株価目安は、3,900~4,000円程度である。

12月決算の同社は2025年12月31日が経過措置の終了期限となり、仮にその時点で不適合となると、1年間の改善期間に入り、2026年12月31日時点で適合していない場合は、スタンダード市場への市場変更も選択肢となる。

こうした状況について同社では、EPSとPER双方を向上させることで、プライム市場における上場維持基準のクリアを目指す考えだ。

4.2025年12月期業績予想

【4-1 業績予想】

| 24/12期 | 構成比 | 25/12期(予) | 構成比 | 前期比 |

売上収益 | 16,592 | 100.0% | 18,280 | 100.0% | +10.2% |

営業利益 | 1,107 | 6.7% | 1,400 | 7.7% | +26.4% |

経常利益 | 1,069 | 6.4% | 1,350 | 7.4% | +26.2% |

当期純利益 | 973 | 5.9% | 900 | 4.9% | -7.5% |

*単位:百万円。予想は会社側予想。

増収増益を予想

売上高は前期比10.2%増の182億80百万円、営業利益は同26.4%増の14億円の予想。

引き続き良好な事業環境の下、既存顧客の深耕と新規顧客の開拓を図る。

「2nd Growth Plan」の初年度、稼働率及び顧客単価向上による収益性の改善に注力する。人的資本強化など成長を追求しつつ、採用人数の調整など適切なコストコントロールも実施していく。

配当は前期比5.00円/株の35.00円/株を予定している。予想配当性向は17.8%。

【4-2 セグメント動向

| 24/12期 | 構成比 | 25/12期(予) | 構成比 | 前期比 |

売上高 |

|

|

|

|

|

プロフェッショナルサービス事業 | 14,883 | 89.7% | 16,500 | 90.3% | +10.9% |

プラットフォーム事業 | 2,237 | 13.5% | 2,400 | 13.1% | +7.3% |

調整額 | -528 | -3.2% | -620 | -3.4% | - |

売上高合計 | 16,592 | 100.0% | 18,280 | 100.0% | +10.2% |

セグメント利益 | 24/12期 | 構成比 | 25/12期(予) | 構成比 | 前期比 |

プロフェッショナルサービス事業 | 1,031 | 6.9% | 1,280 | 7.8% | +24.2% |

プラットフォーム事業 | 76 | 3.4% | 120 | 5.0% | +57.9% |

セグメント利益合計 | 1,107 | 6.7% | 1,400 | 7.7% | +26.4% |

*単位:百万円。セグメント利益は、連結財務諸表の営業利益と調整を行っている。

(1)プロフェッショナルサービス事業

増収増益を予想。

DX需要の拡大を背景に、既存顧客の深耕とデジタル先進企業の新規開拓を進め、業績拡大を見込む。コンサルタントとエンジニアの体制強化を推進し、ビジネスとテクノロジーを一体的に支援できる体制を構築する。また、専門組織への再編と販管費の適切なコントロールにより、安定的な利益成長を目指す。

(2)プラットフォーム事業

増収増益を予想。

エージェントのカウンセリング品質向上や案件管理システムの活用によるマッチング効率向上、IT企業向けサブスクプラットフォーム導入支援の拡大を進める。

成長IT企業のコミュニティ育成を通じ、収益拡大と収益性向上を図る。

5.樺島社長に聞く

樺島 弘明社長に、同社のミッション・ビジョン、特長・強み、中期成長シナリオ、成長実現の課題、株主・投資家へのメッセージを伺った。

Q:近年、企業の社会的存在意義がクローズアップされています。御社のミッションやビジョンについてお話しください。

当社のミッションは、「可能性を解き放つ ~人の可能性を信じ、自由で活き活きとした人間社会を実現する~」です。

人間の持つ可能性を信じて会社が成長を支援すると同時に、社員も自らの意思で成長する。当社を選んで入社してくれた社員たちが、10年後、30年後に「エル・ティー・エスを選んで良かった」と言えるものにしたいと考えています。

そうした重要な価値観を言葉だけではなく、もう少し情緒的にも伝える方法は無いかと考え、様々なステークホルダーへのインタビューを重ね、議論した結果、バリューに示した「当社が一枚の葉としてお客様と一体化し三つ葉を四つ葉に変化させる」という四つ葉のクローバーのストーリーとロゴを掲げることとしました。

Q:こうした考え方をどのようにして社員に浸透させているのですか。

いわゆる暗記や復唱といったものは行っていません。

浸透している状態とはどのようなものなのかというと、社員全員が暗唱できることではなく、日々の判断と行動が我々の大事にしているミッション・ビジョン・バリューに沿ったものになっているということです。

そのために私としては、採用、社員研修、幹部人事、この3つの場面を重視しています。

まず採用に際しては、能力や経験値は高いけれどもチームでいい仕事をしようという意識の薄い人、言葉と行動が一致していない人などは当然ですが採用しません。

社員研修に関しては、LTS Way(※)研修という場を四半期に1回実施しており、私が直接話をします。当社のミッション・ビジョン・バリューの意味するところを改めて説明するとともに、仮に失敗することがあってもその失敗をどのようにして自身のアセットとするかを頑張ってくれればその点は評価し、会社としてもフォローしますといったことを話します。

幹部人事については、高い能力及び人間性を持ち、自身の価値観と当社の価値観が7割程度は合致している社員を幹部に登用します。「会社の方針はこうだから」といって指導しても仕事にはなりません。自身の価値観に基づいて、対顧客、対課題、対チームを語らないと人はついてきません。自身が大事にしているものと会社が大事にしているものがシンクロしている幹部がいれば、黙っていてもミッション・ビジョン・バリューは自ずと浸透していきます。

※:LTS WAY:

同社の理念経営を支える、概念体系。「1.会社概要 【1-2 経営理念】で紹介したような、ミッション・ビジョン・バリューに加えて、四つ葉ブランドのコンセプトや、創業経緯とその後の20年間で培われた組織のDNAを構成する大切な考え方や規範。具体的には、「参考:コーポレート・ガバナンスについて」参照。

Q:続いて御社の強みや特長、競争優位性についてお話しください。

お客様とともにお客様の変革推進力強化を支援する「協創パートナー」であること、ミッドサイズの協創コンサルティングで独自のポジショニングを確立していることなどが大きな特長ですが、そのベースとなるビジネスアナリスト集団としてビジネスプロセスマネジメント、ビジネスアーキテクチャについて豊富なノウハウを蓄積している点が大きな優位性であると考えています。

事業やビジネスモデルの変革にはお客様の事業構造を可視化し、分解して、再構成するという作業が必要で、ビジネスプロセスマネジメント、ビジネスアーキテクチャという知識体系が不可欠です。IT企業でビジネスアナリストのチームを組織している企業はごくまれですし、多くのコンサルティング会社は顧客の必要となる領域にそのスキルを持った人材を送ることにとどまるので、真に事業変革というニーズには応えきれていないのが現状です。

この点で豊富なノウハウを蓄積しているという優位性が独自のポジショニング構築に繋がっています。

Q:中期成長シナリオについてお聞かせください。

当社では、2021年12月期から2030年12月期までの10年間を、「1st Growth Plan」(21年12月期~24年12月期)、「2nd Growth Plan」(25年12月期から27年12月期)、「3rd Growth Plan」(28年12月期から30年12月期)の3期に分け、2030年12月期の目標を「売上高500億円、営業利益率10%超(M&Aを加味)」「デジタル時代のベストパートナー」「プロフェッショナル2,000名」とし、成長を追求しています。

2024年12月期に終了した「1st Growth Plan」では、売上高は想定を上回りましたが、残念ながら営業利益・営業利益率は計画未達となりました。

コンサルタント、エンジニアとも採用は好調で量的な人的資本強化は進みましたが、メンバー層に対するプロジェクトマネジメント層、エンジニアに対するコンサルタントがそれぞれ過小で、人財ポートフォリオに歪みが発生し、結果としてコンサルタント単価は上昇しましたが、稼働率が低下。エンジニアリングにおいては単価・稼働率とも横ばいにとどまりました。

事業環境は良好で、当社に対するお客様の評価も高いことから、好採算案件受注の機会自体は多かったのですが、マネージャー層が薄かったために高単価の案件を獲得しきれませんでした。

今期以降、「2nd Growth Plan」は人財ポートフォリオの歪みを是正することが最優先課題と認識しています。

報酬制度改定によるプロジェクトマネージャー層の採用加速、エンジニアのビジネススキル開発などに取り組んでいきます。

顧客単価の引き上げに向け、専門力強化、 アカウントマネージャの配置・育成なども図っていきます。

そのほか、専門サービス力の強化、エンゲージメントの向上、顧客関係の深化も「2nd Growth Plan」の重要な課題です。

専門サービス力の強化については、ビジネスコンサル、ITコンサル、ビジネスアナリシス、SAPやセールスフォースなどのソリューションといったように、専門サービスのラインアップは既にそろっていますので、この幅を広げるというのではなく、それぞれを深掘り、高度化させていきます。

エンゲージメントの向上については、先程申し上げた報酬改定に加え、従業員エンゲージメント向上のための指標であるeNPS(Employee Net Promoter Score)の一層の向上を目指します。

顧客関係の深化については、重要顧客30社に対し、変革後の支援、事業を大きく変革させるためのプログラムの支援、組織強化の支援、この3点から支援を行ってより一層の関係深化を図ります。

プラットフォーム事業については、残念ながら当初想定していた収益レベルに達していませんので、2023年、2024年は仕切り直しを行った2年間でした。

フリーコンサルタントのマッチングに特化し、案件紹介やキャリアアップの支援を通して専門性を持ったフリーコンサルタントが活躍できるよう長期的なサポートを提供する「プロフェッショナルハブ」はまだまだ伸びしろが大きいと見ていますので、無理なく伸ばしていきながら、同時に約5,000社のIT企業が会員であるという無形資産を活かしたIT企業向けのSaaS提供がどの程度収益に貢献してくるかを見定めたいと考えています。

Q:成長を実現するための課題は何でしょうか

企業は、DX(デジタル・トランスフォーメーション)・SX(サステナビリティ・トランスフォーメーション)・GX(グリーン・トランスフォーメーション)など様々な変革に取り組む必要があり、その頻度や数量はともに増大しています。

そうした中、企業の変革を支えるコンサルティング業界は、周辺市場も含めて拡大中であり、コンサルティング企業の活躍の場や市場開拓の余地は益々増大すると考えており、外部環境は良好であると認識しています。

成長のための課題としては、やはり人材の採用及び育成を計画通り進められるかという点だと思います。

「2nd Growth Plan」においては、人財ポートフォリオの歪みを是正することが最優先課題ですので、新卒・キャリア合わせて年間100名前後の採用になる見込みですが、大きな成長を追求するためには、「3rd Growth Plan」に入る2028年以降、再度150名から200名の採用を行い、育成・定着を図る必要があります。これが実現できるかという点が課題となりますが、これは既に過去行ってきたチャレンジでもあるため、大きな心配はしていません。質の追求という点も重要ですので、こちらにおいてはAIエージェントを活用しつつ、「2nd Growth Plan」において人財ポートフォリオの歪みを是正できれば、今後の採用人数の引き上げを進めることができるので、更なる成長を追求することができると考えています。

Q:ありがとうございます。では最後に株主・投資家へのメッセージをお願いいたします。

「1st Growth Plan」では、最終の2024年12月期に営業利益は目標未達で、収益性の低下という課題が残りましたが、年平均成長率は売上高で+31.0%、営業利益で+22.7%と、特にトップラインはしっかりと伸長させることができました。

また収益性低下の課題に対しても、原因は明確に把握しており、解決のためのアクションプランも出来上がっていますので、しっかりと進めてまいります。

また「2nd Growth Plan」及び「3rd Growth Plan」における成長についても、オーガニックで2030年12月期「売上高345億円、営業利益35億円」は十分達成可能な目標であると考えています。

コンサルティング業界における独自のポジショニングを競争優位性として、売上・利益の着実な拡大を実現してまいりますので、是非これからも当社を応援していただきたいと思います。

6.今後の注目点

樺島社長は、飛躍している会社の重要な要素の一つに「自社の製品やサービスが社員にとって誇れるものであり、堂々とお客さんに薦めることができる、もし自分が顧客であれば必ず使用する」という点を挙げている。そうした点で、同社のサービス、同社のコンサルタントの優秀さには自信があり、自分たちのサービス、支援が本当に自信をもって提供できてこその業績であり、株価であることを社内でも強く意識しているとのことだ。持続的な業績拡大および株価伸長に向け、まずは「2nd Growth Plan」において収益性改善に取り組む同社の進捗を注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 7名、うち社外取締役3名(うち独立役員3名) |

監査等委員 | 3名、うち社外取締役3名(うち独立役員3名) |

◎コーポレート・ガバナンス報告書

最終更新日:2025年3月31日

<基本的な考え方>

当社は、次の「Mission」、「Vision」、「Value」を掲げ、健全かつ公正な事業活動を通じて、当社グループの持続的な成長と企業価値の向上を図るとともに、社会の持続的発展に貢献することを目指しており、その実現のための基盤として、コーポレート・ガバナンスを経営上の重要な課題に位置付けております。企業統治の体制及び内部統制システム等のコーポレート・ガバナンスの仕組みについては、株主をはじめとする各ステークホルダーからの要請や社会動向などを踏まえて、透明、公正かつ迅速な意思決定を行うことができるよう、毎年検証を行い、適宜必要な施策を実施していきます。

■Mission

可能性を解き放つ

~人の持っている可能性を信じ、自由で活き活きとした人間社会を実現する~

■Vision

世界を拡げるプロフェッショナルカンパニー

■Value

【私たちのありたい姿】

・「お客様」「社会」にとってのよつば

Commit as a Professional(プロフェッショナルとしてあり続ける)

・「チーム」にとってのよつば

Collaborate across Barriers(協働を加速させる)

・「一人ひとり」にとってのよつば

Color Your Own Life(自身の人生を彩っていく)

【7つの行動規範】

・Change 変える・変わる

・Learn 学び続ける

・Ownership 自ら決め、やり抜く

・Venture 未知に踏み出す

・Enjoy & Energize 楽しむ、活力をもたらす

・Respect 尊重する

・Surprise 「枠」を超え、心を動かす

<コーポレート・ガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則1-2④】

現在、当社は、海外投資家の持株比率が低いため、招集通知の英訳は行っておりませんが、海外投資家の持株比率の変動状況を勘案しながら、2025年12月期(第24回定時株主総会)からの対応を目指し、検討を進めてまいります。

なお、議決権電子行使プラットフォームの利用につきましては、2023年3月開催の第21回定時株主総会より導入済みです。

【補充原則3-1②】

現在、当社は、ホームページ内の一部情報について英語での情報開示を行っております。また、決算短信及び決算説明資料の英語版サマリーについて、決算発表時に同時提供を行うとともに、後日、決算短信及び決算説明資料の英語版全文の提供を行っております。

今後、決算情報を除く適時開示情報の日英同時開示等、英語での情報開示の更なる充実については、海外投資家の持株比率の変動状況を勘案しながら、2026年3月中の対応を目指し、検討を進めてまいります。

【補充原則3-1③】

当社は、取引先や従業員、株主の皆様はもちろん、地域、地球環境ともより良い関係性を築き、社会的責任を果たす必要性があると考え、持続可能な社会の実現に向けた取り組みを実施しております。また、当社のビジネス特性上、研究開発目的の知的財産への投資は馴染みませんが、人的資本への投資(確保及び育成)が売上成長に直結するビジネスモデルであるため、従業員の能力開発やキャリア開発を通じた人財育成に対し、積極的に取り組んでおります。

具体的な取り組みは、以下のとおりです。

<環境>

ペーパーレス、エネルギー使用量削減、再生可能エネルギー由来の電力利用、環境に配慮した製品の利用

事業活動を通じた直接排出量であるScope1は、排出量実質ゼロとなっております。事業活動を通じた間接排出量であるScope2は、人員増に伴うオフィス増床やコロナ禍を経た出社率の上昇等もあり、オフィスにおける電力消費量が増加しておりますが、赤坂オフィスでは再生可能エネルギー由来の電力を導入するなど、排出量削減に向けた取り組みを推進しております。

<社会>

①地域、社会とともに

地域社会とのつながり、スポンサーシップ、プロボノ活動、LTS Family Day、大学への出張講義、職場訪問の受け入れ、外部団体連携

②お客様、お取引様とともに

顧客満足度調査

③従業員とともに

健康経営、ダイバーシティ&インクルージョンの推進、人財育成

また、人的資本への投資について、適切な水準でサービスを提供する人財が最重要の経営資源であるとの認識のもと、採用力の向上、企業内研修の充実、人事評価制度の改善、働きやすい環境の整備等、上記の戦略に基づく各種取組みを推進し、社員のエンゲージメントを高め、企業価値の増大を目指します。

従業員の能力開発やキャリア開発に関する主な取り組みは、以下の通りです。

・1on1、メンター制度

・各種教育研修

・自己啓発支援

・キャリアリンク制度(社内FA制度)

・従業員満足度調査

具体的な活動については、当社ホームページをご覧ください。

https://lt-s.jp/sustainability

一方、当社グループは、IT及びコンサルティングービスの提供を主とする事業の特性上、気候変動リスクによる財務インパクト(リスク及び収益機会が自社の事業活動や業績に与える影響)は限定的であると考えており、TCFD提言に沿ったシナリオ分析は実施しておりませんが、今後、関連するデータの収集及び分析を行い、開示の充実を目指します。

<コーポレート・ガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

当社では、取引や事業上必要である場合を除き、純投資目的以外の目的で他社の株式を取得・保有しないことを基本方針としております。

取引先との関係強化や情報収集等を目的とし、中長期的に企業価値の向上に資すると取締役会において判断した場合には、他社の株式を政策的に保有する可能性がありますが、その場合においては、担当取締役による取引内容のスコアリングなどに基づく保有メリットの検証等を適宜実施し、必要に応じて取締役会に諮り、中長期的な企業価値向上の観点を踏まえて議決権を行使することとし、単なる安定株主としての保有は行いません。また、保有の効果及び合理性について継続的に検証を行い、定期的に保有方針の確認を行ってまいります。

【補充原則2-4①】

■多様性の確保についての考え方

当社は、会社の成長のためには、ジェンダー、人種、民族等に関わらず、多彩な人材を重要なポジションに登用し、グローバル展開や顧客サポートなどに多彩な人材を活かしていくべきと認識しております。デモグラフィック(年齢・性別・国籍・学歴・職歴)な多様性も重要ですが、ピープルビジネスを展開する当社においては、サイコグラフィック(職業観・組織観・キャリア志向・ライフスタイル・性格)な多様性も重視しています。社員のエンゲージメントを高めていくために、多様なキャリア開発、多様なワークスタイル実現を推進しています。

■多様性の確保に向けた方針、目標と取組の状況

<女性>

当社では、特に男女の区別なく、当社の理念に共感し、業務成果に貢献できる人材を採用・配置・育成していくことを基本方針としております。ライフステージの変化(育児や介護など)や、自身のコンディションなど、さまざまな個人的事情によって、一時的に業務に集中することが難しいケースにおいては、属性による区別なく、すべての従業員に対するサポートを充実させ、企業業績と組織成長に貢献できる人材が、長く安心して活躍できる会社を目指してまいります。

女性社員が長期的にキャリアを構築し、活き活きと活躍できる環境の構築に向けた主な取り組みは、以下の通りです。

・メンター制度

・産前休暇取得前・取得後支援

・女性専用の相談窓口設置

・女性学生向けのイベントの開催

なお、2024年12月末時点の管理職に占める女性社員の比率は16.2%となっております。

<外国人>

当社では、人種・国籍に関わらず、多様な人材が活躍できる環境づくりを積極的に進めており、管理職については、国籍は一切関係なく、職務遂行に必要な人格・経験・能力及び知見を有している人物を登用しております。2025年2月末時点で外国人管理職はおりませんが、既に複数名の外国人社員が在籍・活躍しており、将来の外国人管理職登用を目指し、社内環境の整備に引き続き取り組んでまいります。

<中途採用者>

当社では、新卒採用と並行し、事業発展の基軸として、毎年継続的に経験者採用を行っております。管理職について、採用経験等とは一切関係なく、職務遂行に必要な人格・経験・能力及び知見を有している人物を登用しており、多くの中途採用者が管理職として活躍しております。当社では、将来を担う人材として、また組織成長の基軸として、毎年継続的に新卒者を採用することとしており、中長期的に、新卒入社者の管理職比率が高まる可能性はありますが、管理職への登用は、中途・新卒を区別することなく行ってまいります。

なお、具体的な取り組みについては、当社ホームページをご覧ください。

-s.jp/sustainabilihttps://ltty/social/employees

【原則5-1 株主との建設的な対話に関する方針】

当社では、社長室がIR業務を担当しております。株主向け決算説明会を半期毎に開催するとともに、逐次、各種メディアの取材対応や国内外の機関投資家とのスモールミーティングを実施しており、主に、代表取締役社長やIR部門担当役員が対応しております。今後は、当社の株主構成、比率等の状況に応じて、機関及び個人投資家向け説明会の更なる充実や海外投資家対応の実施等、株主との建設的な対話促進に向けた取り組みを推進してまいります。

また、これまで、社外取締役が株主との面談にに臨んだ実績はありませんが、株主の意向や関心事を踏まえ、社外取締役も含めて合理的な範囲で対応者を決定し、面談に臨むことを基本としております。

【資本コストや株価を意識した経営の実現に向けた対応(検討中)】

当社は、長期目標である2030年への道筋として設定した「1st Growth Plan」期間(2021年12月期~2024年12月期)において、売上高成長率を重要な経営指標として事業運営を行ってきた結果、積極採用やM&Aを通じ、ビジネスとテクノロジーを一体支援するサービス体制を構築することができましたが、エンジニアリング機能の獲得を収益力強化に結び付けきれませんでした。このため、「2nd Growth Plan」期間(2025年12月期~2027年12月期)においては、サービス競争力と従業員エンゲージメントを高め、顧客関係を強化することで、「1st Growth Plan」期間に低下した収益性の回復を目指しております。

具体的な指標としては、連結営業利益の年平均成長率目標値を20%以上とし、オーガニック成長に加え、M&Aによる非連続的な成長も視野に入れております。

2024年12月期末時点の資本コストに関連する指標は、以下のとおりとなっております。

・PBR(株価純資産倍率) :2.4倍

・PER(株価収益率) :10.9倍

・ROE(自己資本利益率) :24.5%

従来より、ROEについて目標値は設定しておりませんが、概ね10~20%程度で推移しております。

CAPM(Capital Asset Pricing Model)により算定される株主資本コストは7.9%程度と認識しており、ROEから株主資本コストを差し引いたエクイティスプレッドはプラスで推移しております。

一方で、PBRは1倍を上回っているものの、業界平均との比較では、相対的に低い水準にとどまっているものと認識しております。

これを改善していくため、現在、弊社株式売買の中心となっている個人投資家向けの対話及び情報発信を増やし、当社の事業及び計画への理解を深め、信頼感を高めて頂くことや、中長期的な企業価値向上に向けた事業成長投資と株主還元との両立を目指してキャピタルアロケーションに係る各種施策を推進することにより、株主資本コストの低減及び期待成長率の向上を通じ、PER及びPBRを高めてまいります。

上記を踏まえた「資本コストや株価を意識した経営の実現に向けた対応」に関する開示については、2025年12月までに対応する予定です。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |