ブリッジレポート:(4762)エックスネット 2025年3月期第2四半期決算

茂谷 武彦 社長 | 株式会社エックスネット(4762) |

|

企業情報

市場 | 東証スタンダード市場 |

業種 | 情報・通信 |

代表取締役社長 | 茂谷 武彦 |

所在地 | 東京都新宿区荒木町13番地4 住友不動産四谷ビル |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,494円 | 8,261,600株 | 12,342百万円 | 9.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

45.00円 | 3.0% | 126.23円 | 11.8倍 | 1,030.99円 | 1.4倍 |

*株価は12/10終値。発行済株式数、DPS、EPSは25年3月期第2四半期決算短信より。ROE、BPSは前期実績。

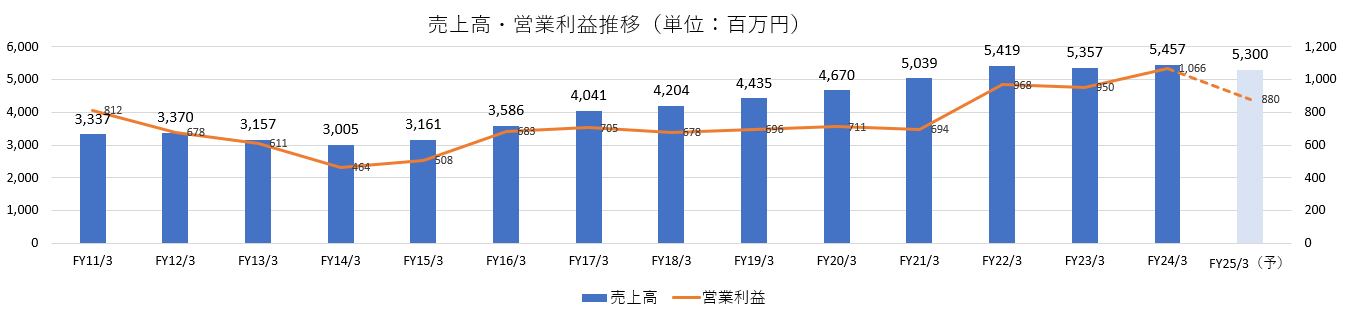

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

21年3月(実) | 5,039 | 694 | 719 | 576 | 69.81 | 28.00 |

22年3月(実) | 5,419 | 968 | 995 | 718 | 86.95 | 28.00 |

23年3月(実) | 5,357 | 950 | 985 | 694 | 84.00 | 30.00 |

24年3月(実) | 5,547 | 1,066 | 1,101 | 741 | 89.74 | 30.00 |

25年3月(予) | 5,300 | 880 | 850 | 570 | 126.23 | 45.00 |

*単位:百万円。予想は会社側予想。2025年3月期の予想EPSは、24年4月30日に決議した自己株式取得の影響を考慮している。

株式会社エックスネットの2025年3月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2025年3月期第2四半期決算概要

3.2025年3月期業績予想

4.今後の注目点

<参考1:中期経営計画 2022-2025年度>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

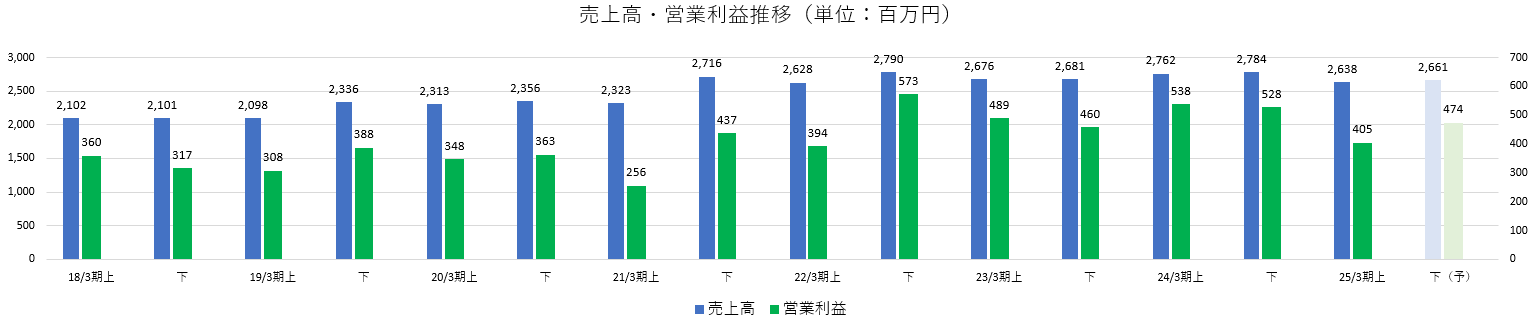

- 25年3月期第2四半期の売上高は前年同期比4.5%減の26億38百万円。アプリケーションサービスは前期並みも、AMOサービスが案件数・規模共に縮小。営業利益は同24.6%減の4億5百万円。減収に伴い売上総利益は同13.5%減少し、売上総利益率も2.9ポイント低下。販管費の増加を吸収できなかった。NTTデータグループからの離脱に伴う社内システム構築コスト等が発生しているほか、業容拡大およびサービス品質維持・向上を目的とした積極的な社員採用により、採用コストも増加している。NTTデータグループからの離脱に伴うコスト上昇要因はいずれも今期に限定される一時的なものである。予想に対しては売上・利益ともほぼ予想通りの決算であった。

- 業績予想に変更は無い。売上高は前期比4.5%減の53億円、営業利益は同17.5%減の8億80百万円の予想。上期、下期とも前年同期比減収減益、下期からの再上昇を見込んでいる。売上高については、各サービスとも引き続き堅調な推移を見込んでいるものの、AMOサービスにおいて、24年3月期に数多く受注した基盤更改案件が一巡するとともに、比較的採算性の低いスポット案件からの撤退を予定している。これは、中期経営計画に掲げる「コア売上高拡大による経営基盤の強化」に向けた、人的資本活用最適化の一環と言えるものだが、結果として、一時的な減収に繋がる。利益面についても、来期最終年度となる中期経営計画を見据えた投資も継続的に実施するため減益を見込んでいる。

- 安定的・積極的で、かつ「減配しない会社」を基本とした株主還元を新たな配当政策として掲げることとした。25年3月期の配当は、中間・期末ともに22.50円/株の年間合計45.00円/株(前期比15.00円/株の増配)を予定。予想配当性向は34.7%。

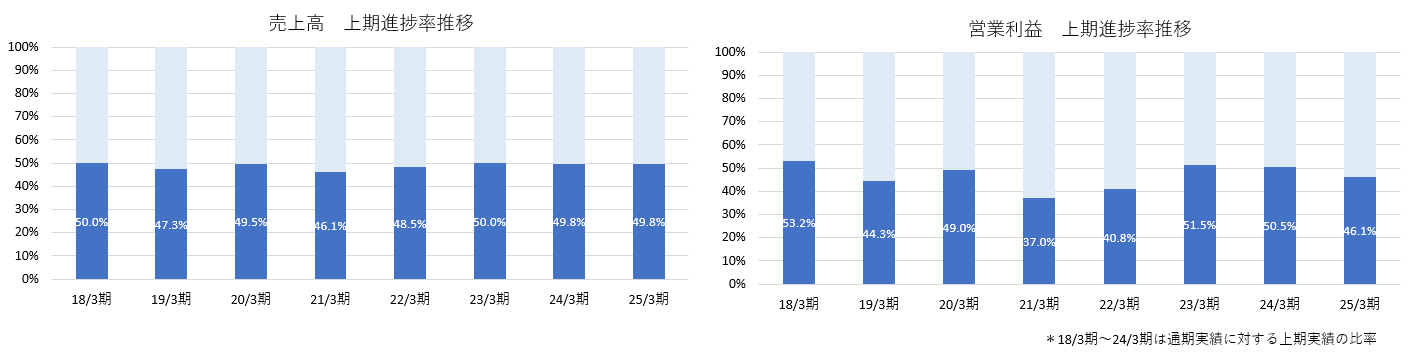

- 通期予想に対する進捗率は売上高49.8%、営業利益46.1%。売上高はほぼ例年同水準、営業利益は前期、前々期を若干下回る水準である。来期最終年度となる中期経営計画を見据えて人的資本投資を継続的に実施するなか、第3四半期、第4四半期にどれだけ売上・利益を積み上げていくことができるかを注目していきたい。59億円保有する自己株式については、その時々でベストまたはベターな使い方を検討していく考えだ。

- 石破新政権においても「資産運用立国」は重要テーマとして引き継がれた。税制を始めとした投資を呼び込む環境作りにはまだ時間がかかることが予想されるが、「資産運用業界に新しい価値を生み出し、社会の今と未来を支える」ことを目指す同社の存在意義はますます高まることとなろう。今後の取組み、進捗に期待したい。

1.会社概要

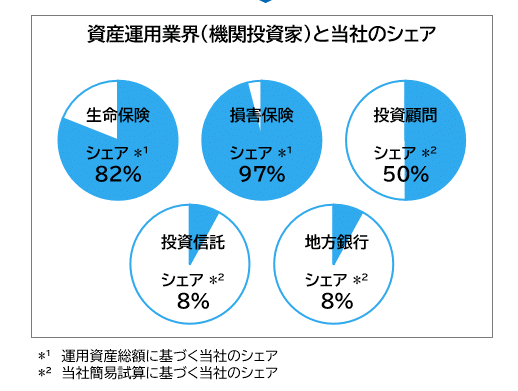

生損保、投信投資顧問、信託銀行、銀行等、180社を超える機関投資家に対し、月額利用料で主に有価証券管理システムを提供する「XNETサービス」を展開。創業以来、業界のデファクトスタンダードとして牽引しており、生損保業界においては90%前後のシェアを誇る。現在は有価証券のほか、個人向け信託、融資等、管理対象を拡大するほか、システムの提供だけではなく、経理業務等を請け負う「SOサービス」などを積極的に展開し、さらなる業容拡大を目指している。

【1-1 上場までの沿革】

1991年6月に設立し、現在の主力サービス「XNETサービス」の提供を開始した。同年10月には日本生命相互会社のミドルに「XNETサービス」が採用され、初の大型受注となる。こうした実績を基に、その後も、生損保のバックなど、サービスの提供領域を広げていく。同サービスの利便性、経済的メリットなどを高く評価され、資産運用業界の代表企業での採用件数が伸長し、業容も拡大。2000年6月の大阪証券取引所ナスダック・ジャパン上場を経て、2004年3月には東証1部に上場。

2022年4月、市場再編に伴い東証スタンダード市場に移行した。

*2009年3月に株式会社エヌ・ティ・ティ・データがエックスネット社株券の公開買付を実施し、エヌ・ティ・ティ・データ社の連結子会社となったが、24年5月、資本業務提携契約を終了し、新たな業務提携契約を締結した。

【1-2 企業理念】

顧客とコラボレーションしながら成長し続けることのできる「eXcellent Company」を目指している。

「eXcellent Company」として目指す姿を以下のように掲げている。

1.「資産運用のワンストップ・ソリューション・カンパニー」を目指します。 |

2.「できない」→「できる!」にしてお客様を笑顔にするために努力し続けます。 |

3.「新しい仕組み」や「新しい価値」を創造することで、よりよい社会の実践を目指します。 |

4.社員および家族の幸福、そして株主への還元を意識した経営を実践します。 |

加えて、「資産運用業界の業務の先生になる」「資産運用業界のさらなるコストダウンを実現する」ことで「資産運用業界のエコシステム・オーケストレーター(※)」となり、「日本国民全体の財産の形成に貢献すること」をミッションとしている。

また、ビジョンとして「買い手よし:顧客である資産運用業界」「売り手よし:同社」「世間よし:日本経済・国民」「未来よし:3者全員の幸福」の「四方よし」を目指している。

(※)エコシステム・オーケストレーター

資産運用業界のエコシステム(共生によって大きな価値を創造する構造)を作り上げる役割。そのためには、資産運用に関するあらゆる情報や要素に精通する必要がある。同社では、自社がすべてのソリューションを有するのではなく、顧客が望むどのサービス、システムともつなぎ、共生する状況を目指している。

2024年6月には、上記ミッション、ビジョンの土台となる自社の存在意義「パーパス」を掲げた。

パーパス「資産運用業界に新しい価値を生み出し、社会の今と未来を支える。」

資産運用業界における唯一無二の存在として、より良い社会の基盤作りと更なる発展を目指すと共に、企業理念に通ずる新たな価値を創造するという表現も盛り込むことで、資産運用業界に貢献し続けるという同社の社会的存在意義を改めて掲げた。

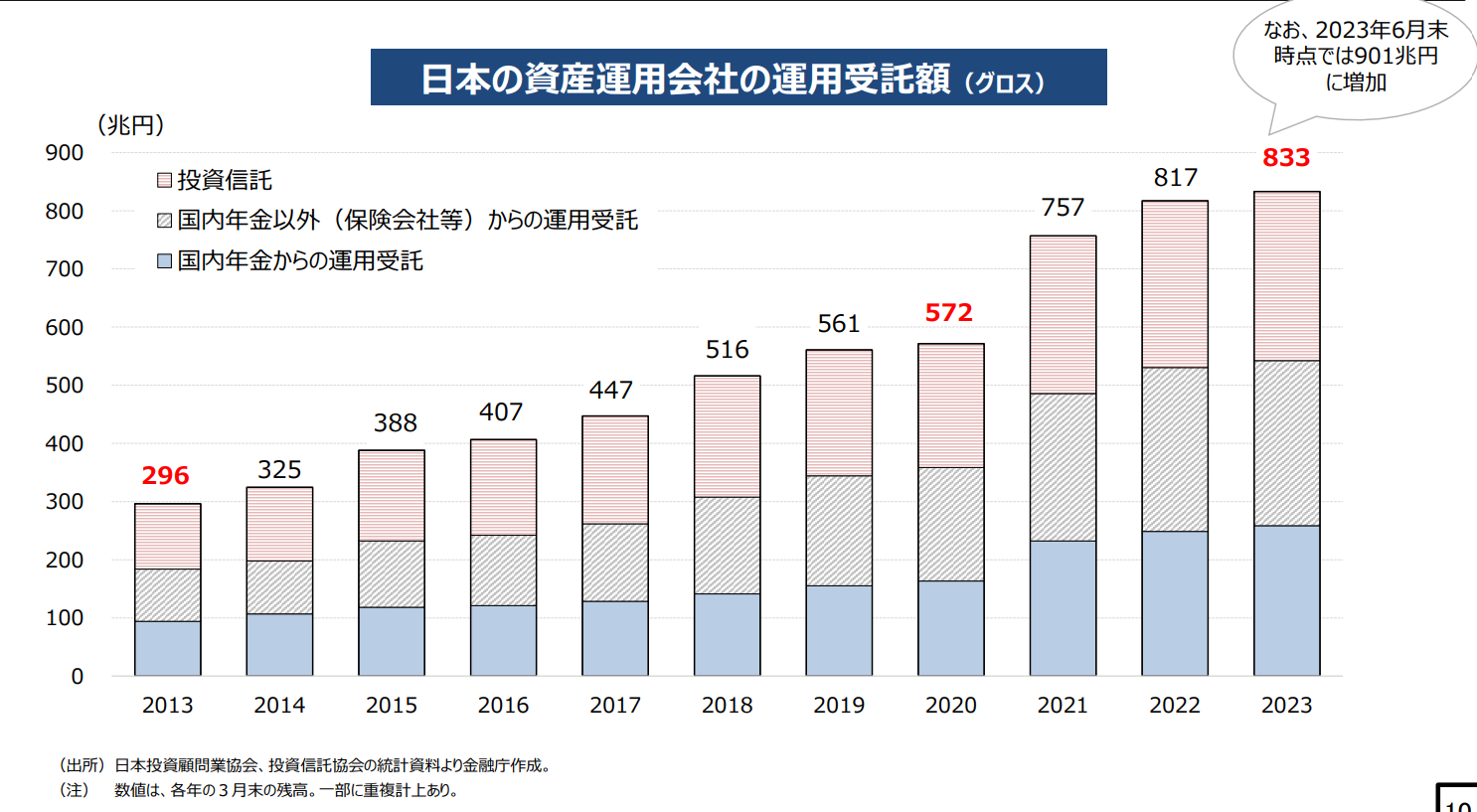

【1-3 同社を取り巻く外部環境】

日本の資産運用会社の運用受託額は増大傾向にある。後述する「資産運用立国」構想もあり、今後も同社の顧客市場は安定的に拡大するものと思われる。

(内閣官房「資産運用立国に関する基礎資料(令和5年10月4日)」より)

一方、同社の顧客は、ビジネス環境変化の影響を受け、リソース不足と本業への集中を余儀なくされており、後述するAMOサービス、SOサービスといったアウトソーシング・サービスのニーズおよび市場は拡大する傾向にある。

生命保険・損害保険 | IT技術の進化に伴い、高度な保険商品の開発が求められている。運用よりも商品開発にリソースを集中したい。 |

投信投資顧問 | 従来の運用手法では収益を稼ぐことが難しくなってきており、オルタナティブ資産等への投資拡大や、新たな金融規制への対応で業務量が増えている。 |

地方銀行 | 超低金利環境が継続し、本業である貸出での収益獲得がますます困難になっている。それを補う有価証券の運用による収益拡大が至上命題になっているが、適切な人材がおらず、事務負担が増えている。 |

日本政府が打ち出している「資産運用立国」構想も同社のビジネスにとっては追い風となろう。

2023 年 6 月に閣議決定された「骨太方針 2023」 において政府は、「2,000兆円の家計金融資産を開放し、持続的成長に貢献する『資産運用立国』を実現する」と明記した。

家計の預貯金を投資に振り向け、「金融資産所得の増加」「企業の成長を支えるリスクマネーの供給」に繋げることを目指す。

内閣官房「新しい資本主義実現本部事務局」が作成した「資産運用立国に関する基礎資料」(令和5年10月4日)における主要ポイントは以下のとおりである。

◎資産所得倍増プラン

目標 | ①5年間で、NISA総口座数(一般・つみたて)の倍増(1,700万から3,400万)、NISA買付額の倍増(28兆円から56兆円) ② その後、家計による投資額(株式・投資信託・債券等の合計残高)の倍増を目指す。これらの目標の達成を通じて、長期的な目標として資産運用収入そのものの倍増も見据える。 |

7本柱の取組 | 第一の柱:家計金融資産を貯蓄から投資にシフトさせる NISA の抜本的拡充や恒久化 第二の柱:加入可能年齢の引上げなど iDeCo 制度の改革 第三の柱:消費者に対して中立的で信頼できるアドバイスの提供を促すための仕組みの創設 第四の柱:雇用者に対する資産形成の強化 第五の柱:安定的な資産形成の重要性を浸透させていくための金融経済教育の充実 第六の柱:世界に開かれた国際金融センターの実現 第七の柱:顧客本位の業務運営の確保 |

◎ニューヨーク経済クラブ主催による岸田総理大臣講演(令和5年9月21日) 関連部分(抄)

① | 日本における資産運用セクターが運用する資金は800兆円で、足元3年間で、1.5倍に急増している。このパフォーマンスの向上を狙い、運用の高度化を進め、新規参入を促進する。まず、日本独自のビジネス慣行や参入障壁を是正し、新規参入者への支援プログラムを整備する。あわせて、バックオフィス業務のアウトソーシングを可能とする規制緩和を実施する。 |

② | 海外からの参入を促進するため、資産運用特区を創設し、英語のみで行政対応が完結するよう規制改革し、ビジネス環境や生活環境の整備を重点的に進める。世界の投資家のニーズに沿った改革を進めるため、皆さんも参加いただいて、日米を基軸に、資産運用フォーラムを立ち上げたい。 |

◎家計金融資産について

① | 2002年から2022年末までを見ると、米国・英国ではそれぞれ家計金融資産(現金・預金、債券、株式等)が3.3倍、2.3倍へと伸びているが、日本では本年6月までを見ても1.5倍の増加に留まっている。 |

② | 日本では、家計金融資産に占める現預金の割合が大きい。資産運用業の改革、新規参入と競争の促進により、更なる資産運用の伸長の余地がある。 |

◎資産運用会社について

① | 日本の資産運用会社の運用受託額(グロス)は約800兆円。年々増加しており、足元では、コロナ禍のボトムアウトを経て、3年で1.5倍。また、10年では2.8倍となっている。 |

② | 日本の資産運用会社数の近年の推移を見ると、その数は殆ど変わっておらず、投資信託委託業への新規参入も限定的。 |

③ | 日本では、資産運用会社と信託銀行がそれぞれ投資信託の基準価額を計算し、毎日照合するという独自の慣行(二重計算)があり、資産運用会社による投信計理システムの導入など、資産運用業のコスト高や参入障壁の要因として指摘される。 一方で、欧米では、二重計算は珍しく、信託銀行や専門業者が担うケースが多い。 |

◎新規参入と競争の促進

① | 日本では、資産運用会社と信託銀行がそれぞれ投資信託の基準価額を計算し、毎日照合するという独自の慣行(二重計算)があり、資産運用会社による投信計理システムの導入など、資産運用業のコスト高や参入障壁の要因として指摘される。 一方で、欧米では、二重計算は珍しく、信託銀行や専門業者が担うケースが多い。 |

② | 資産運用会社が販売会社と日々の投資信託の情報をやりとりする「公販ネットワーク」は、少数のシステムベンダーによって、各々の仕様により運営され、データ連携の互換性欠如から情報交換に手作業や複数端末が必要な場合がある。 端末とのパッケージでの提供により、投資信託の基準価額を計算するための「投信計理システム」についても寡占化が進んでいる。 |

③ | 金融庁・財務局は、新規に日本に参入する海外の資産運用会社等の登録に関する事前相談、登録手続及び登録後の監督を英語で行うとともに、これらの業務をワンストップで行う「拠点開設サポートオフィス」を2021年1月12日に開設。これまで27件の業登録・届出を完了。 |

④ | 日本で拠点開設をする海外金融事業者(投資運用業者、 投資助言 ・ 代理業者等)に対し、創業面や生活面の情報提供・相談・支援を、英語により無料かつワンストップで提供する事業を2021年6月に開始。これまで計35件を本事業の支援対象として採択、うち15件が業登録・届出を完了。 |

「運用資産額の拡大」「資産運用会社の新規参入増」は、純粋に同社ビジネスにはプラス要因となる。

運用資産額が拡大する中、オルタナティブ投資など運用資産の多様化も進むと思われる。運用会社は、運用能力向上に今まで以上に経営資源を集中させたいと考え、SOサービスによってそうしたニーズを取り込むチャンスが増加することが予想される。

新規参入に関しては、外資系運用会社に加え、国内でもスタートアップ運用会社の増加が見込まれている。

同社は法制面など外部パートナーと連携して開業支援サービスを提供し、既に多くの実績を積み上げており、これもポジティブな要素である。

上記「二重計算の廃止」「公販ネットワークの寡占化解消」にも注目したい。

投資信託の基準価額計算は信託銀行が行うことになる見込みで、販売会社との日々の投資信託情報のやりとりは信託銀行が行うこととなるが、現在、信託銀行は「公販ネットワーク」の枠外にある。これを契機に、接続が容易ではないなど課題が指摘され、寡占化状態にある「公販ネットワーク」の見直しが必要との声が強い。

投信計理システムベンダーのトップ企業のシェアは約7割。同社も投信計理業務管理サービスを提供しているが、シェアは大きいものではない。二重計算の廃止や公販ネットワークの見直しはシェア変動につながると予想され、同社にとって、その影響はマイナスよりもプラスに働く可能性がある。

以上のように、「資産運用立国」はマクロ的にはもちろん、実際の施策運用においても、同社にとってプラスに働く可能性がある。

【1-4 事業内容】

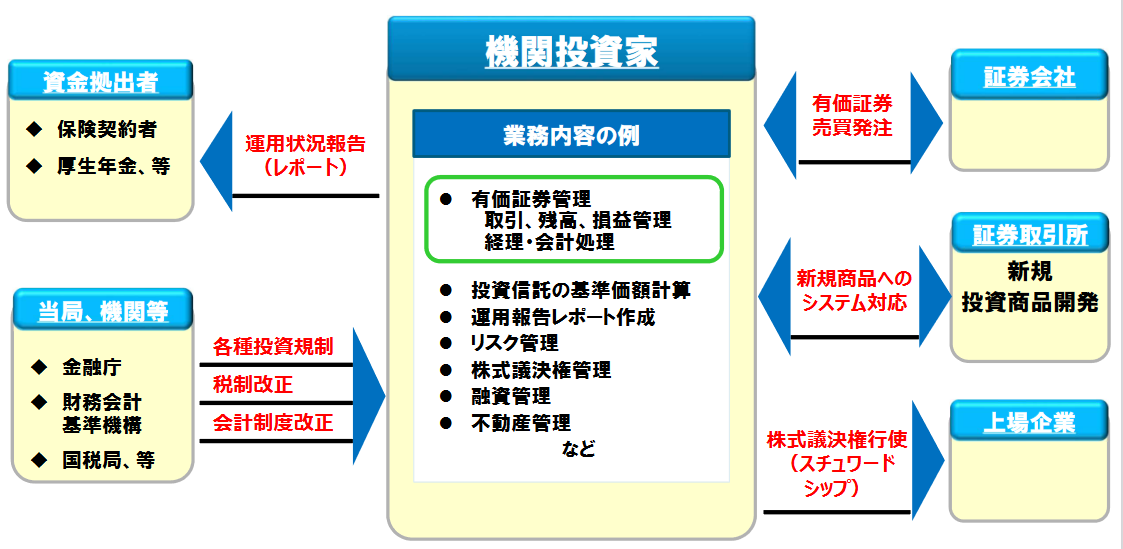

自社開発の資産運用管理専門のシステム「XNETサービス」を生損保、投信会社、投資顧問、信託銀行、銀行等、180社を超える機関投資家に提供している。

事業セグメントはXNETサービス事業の単一セグメント。サービスの内訳は「XNETサービス」「機器販売等」に分類されるが、「機器販売等」は、顧客が「XNETサービス」導入時に、コンピュータ等の機器の導入も希望する際に販売するものであり、売上構成比は0-1%程度。

◎XNETサービス

(1)顧客の状況

同社の顧客である機関投資家は株式や債券など、数千銘柄の有価証券への投資を行っており、取引、残高、損益、経理、会計処理など、有価証券管理のために多額のコストをかけ様々なシステムを導入している。

(同社資料より)

多くの日本の企業は従来、こうしたシステムを自社で構築し、自社のみで使用していた。外部企業に開発・運用をまかせる、いわゆるシステムのアウトソーシングの場合も自社固有システムのことが多く、開発費、メンテナンス費はすべて自社負担という構造に変わりはない。

こうした状況に対し、同社は、創業当初から自社で情報システムを構築し、月々のサービス料だけで複数の顧客に提供するという独自のビジネスモデルを考え、これを「XNETサービス」と名付けた。

銘柄情報提供を含め、フロントからバックまでの資産運用管理業務を包括的にサポートしている

現在の顧客数は約180社。

(2)主なサービスラインアップ

①有価証券フロント | 機関投資家、証券会社向けの証券の受発注業務に関する機能を提供するサービス。 |

②有価証券ミドル | 機関投資家が投資する金融商品を対象としてパフォーマンス分析、受益者向けレポーティング等の機能を提供するサービス。 |

③有価証券バック | 機関投資家が投資する金融商品を対象として仕訳、入出金、現物保管等の管理機能を提供するサービス。 |

④IMバック | 投信投資顧問会社向けに投信計理業務用の機能(投資信託の基準価格算出や運用報告書等の帳票作成機能)を提供するサービス。 |

⑤センター型指図STP | 投資家が管理信託銀行に対して信託指図を電子的に送信できるサービス。 |

⑥信託連動データ開示 | 管理信託銀行が再信託している特金、ファントラ等のポートフォリオデータ(取引、残高、ポートフォリオ属性)をXNETフォーマットで受信できるサービス。 |

⑦融資管理 | プライマリー・セカンダリー・シンジケート・住宅ローン等、形態に関係なく融資業務全般を一律のプラットフォームで管理する機能を提供するサービス。 |

⑧スチュワードシップ・ソリューション | 株主議決権管理業務をサポートする機能を提供するサービス。 |

⑨Report Manager | 投信、投資顧問業務において必要となる、対外向け帳票の作成支援サービス。 アプリケーション提供(基本サービス)に加えて、データ作成支援(オプションサービス)サービスも提供している。 |

⑩XNET-AMO (Application Management Outsourcing)サービス

| 専任のCEが顧客の立場で、XNETアプリケーション利用に係わる「導入」「運用・保守」「設計・開発」までトータルでサポートし、顧客に適したXNETアプリケーションの業務運営を支援するサービス。 |

⑪SO(Smart Outsourcing)サービス | 同社がXNETサービス(バック・ミドル・投信等)を利用して、経理処理やレポート作成など、顧客業務を代行するサービス。 |

⑫報酬管理サービス | 投資顧問会社向けの報酬管理業務支援サービス。 |

⑬個人向け信託管理 | 遺言代用信託の「受益権管理」、「合同運用金銭信託・運用口管理」が可能。信託兼営銀行による単独利用、信託銀行が地域金融機関と提携する代理店方式の何れにも対応している。 |

⑭投資信託委託業開業支援サービス | 投資信託委託業の開業に当たり、会社設立、投資申請準備から開業まで、一貫して支援するサービス。 |

⑮投資一任業開業支援サービス | 投資一任業の開業に当たり、会社設立、投資申請準備から開業まで、一貫して支援するサービス。 |

顧客のニーズに合わせたソフトウェアの提供のほか、「⑩XNET-AMOサービス」「⑪SO(Smart Outsourcing)サービス」など、システム運用の受託や業務プロセスの受託も行っており、拡大に注力している。

フロント/ミドル/バック業務を同社のプロフェッショナル人財が請け負うことで、顧客はその他の業務にリソースを集中させることが可能となる。

特に「SOサービス」は、「事務およびシステムコストが削減可能」「対応要員確保および事務処理のアウトソースが可能」「標準的な業務フローおよび事務取扱マニュアルをベースとした業界標準サービスが享受可能」「保険会社特有の金融商品会計や各種制度変更に柔軟に対応」といったメリットをユーザーに提供する。

同社では、SOサービスはアプリケーションサービスに次ぐ、2つめの柱になると考えている。

(3)ビジネスモデル:サブスクリプションモデルを採用

「XNETサービス」は、創業当時(1991年)から月額定額の利用料を継続的に受領するサブスクリプションモデルによりサービスを提供している。

「サブスク」の先駆けであり、SIベンダーやソフトハウスが受託開発する「自社開発型」、パッケージベンダーがパッケージを提供する「パッケージ型」とは一線を画す先進的なビジネスモデルである。

「自社開発型」ではコストは全額発注者が負担し、開発失敗のリスクは1社が単独で負担する。

「パッケージ型」では既成のシステムを導入するのは低額であるが、変更や追加開発などのコストは高額である。

これに対し、「顧客とのコラボレーション」というコンセプトの下で開発された「XNETサービス」は、スタートの後は顧客とともに改良、改善を加えていくという点が、「自社開発型」「パッケージ型」との大きな違いであり、初期費用無しで追加投資も不要である。

アプリケーションの版権は同社が有し、他のユーザー利用時にも同じアプリケーションを提供するためユーザー数の増加に伴い収益性は向上する。

また、複数の顧客とのコラボレーションによって生まれたすべてのノウハウがXNETのアプリケーションに蓄積され知恵の共有を図ることができる点は、顧客・同社にとっても大きなメリットである。

ユーザーのメリット | *初期投資が不要 *短い導入期間 *追加投資が不要 *1つのシステムを多くのユーザーが負担するので全体的コストが安い *多くのユーザーのアイディアを盛り込むので高度なノウハウが共有できる(知恵の共有) *常にシステムの内容を更新するので陳腐化しない |

同社のメリット | *システムの売り切りではなく、月額課金により収益が安定している *簡単にサービスの中止ができない *同じアプリケーションを共同で利用するため、高い収益性を実現 |

ユーザーは一旦XNETをシステム導入すると過去データの移行など大きな負担が生じるため、他社システムへの切り替えの動機が働きにくいことなどからサービスの解約が少ない点も「XNETサービス」の特長である。

【1-5 特長・強み・競争優位性】

(1)圧倒的なシェア

生命保険協会加盟全社の有価証券運用総額に占めるXNET利用割合は82%、損害保険においては97%。

XNETサービスの包括サービスの利便性や経済的なメリットが高く評価され、フロント、ミドル、バックを含めた資産運用管理システムの利用実績は、生命保険、損害保険で圧倒的なNo.1となっている。

(同社資料より)

この競争優位性の源泉になっているのが有価証券に関する豊富な情報と、情報やノウハウを常に反映させ最新の状態としているアプリケーションである。

有価証券運用・管理の世界におけるルールや制度の改定に加え、仮想通貨といった新たな投資対象についても常に情報を有しておく必要がある。加えて、単に情報として持っているだけではなく、ロジックに落とし込み、アプリケーションに反映させることが重要である。

「XNETシステム」では、同社が得た情報やノウハウだけでなく、顧客が有価証券運用で得たノウハウも、アプリケーションに落とし込んでいるため、随時様々なノウハウを蓄積した常に最新かつ最良のアプリケーションとなっている。

(2)高付加価値の提供

ハイレベルな「アプリケーション」「ノウハウ」「サポート」を一連のつながりで提供することにより、高い付加価値を創出している。

(3)安定的な収益構造

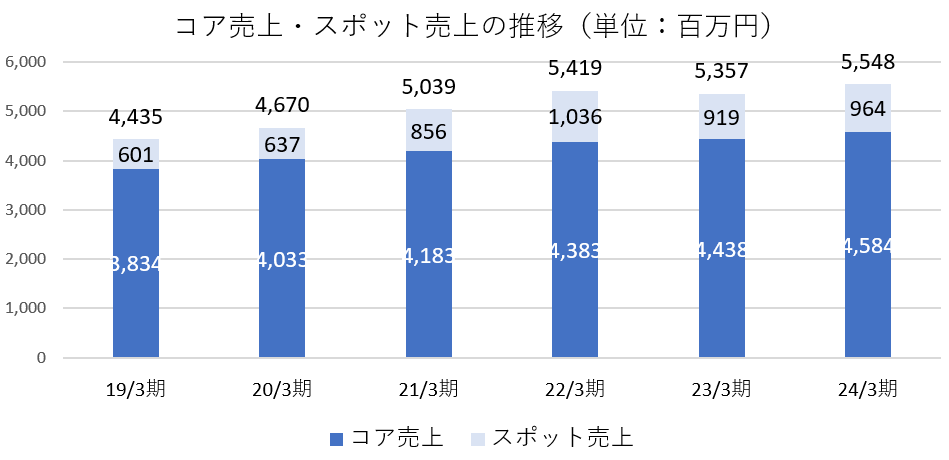

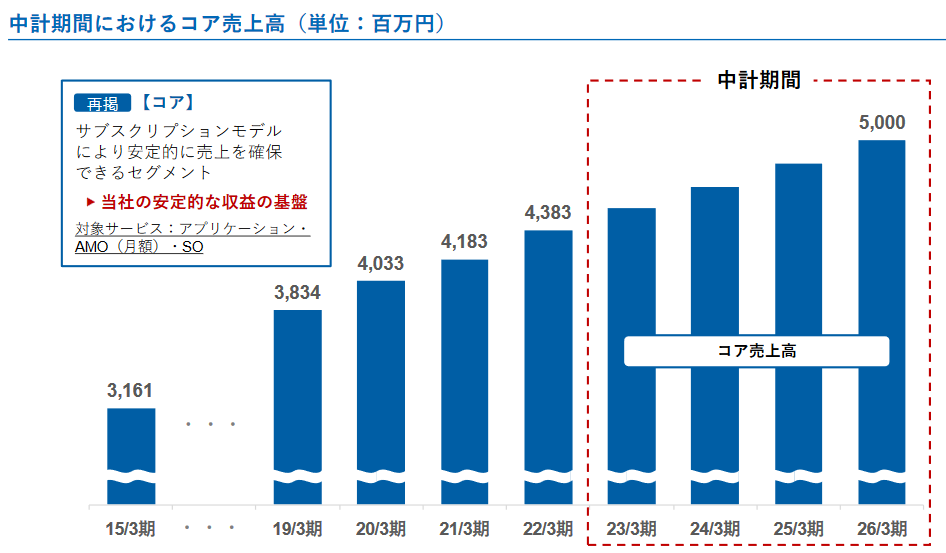

同社売上の約8割を占めるのが、コア売上である。コア売上拡大に注力することで、安定的な収益基盤の構築を図っている。

中期経営計画では、2026年3月期のコア売上50億円を目標としている。

売上形態 | 概要 | 対象サービス |

コア | サブスクリプションモデルにより安定的に売上を確保。 | アプリケーション・AMO(月額)・SO |

スポット | コアを維持するために必要ではあるが、あくまで一過性の取引による売上 | AMO(スポット)※新規導入・基盤更改 |

【1-6 ROE分析】

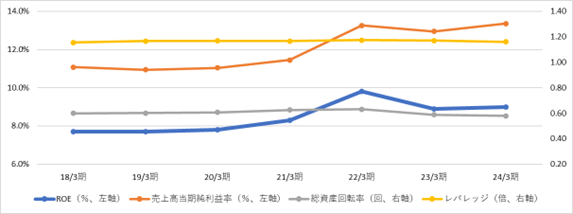

| 18/3期 | 19/3期 | 20/3期 | 21/3期 | 22/3期 | 23/3期 | 24/3期 |

ROE (%) | 7.7 | 7.7 | 7.8 | 8.3 | 9.8 | 8.9 | 9.0 |

売上高当期純利益率(%) | 11.08 | 10.94 | 11.04 | 11.44 | 13.25 | 12.95 | 13.36 |

総資産回転率(回) | 0.60 | 0.60 | 0.61 | 0.63 | 0.63 | 0.59 | 0.58 |

レバレッジ(倍) | 1.15 | 1.17 | 1.17 | 1.17 | 1.17 | 1.17 | 1.16 |

*株式会社インベストメントブリッジが開示資料を基に作成。

24年3月期は売上高当期純利益率が上昇した一方、総資産回転率、レバレッジの低下でROEはほぼ前期並みとなったが、一般的に日本企業が目標とすべきといわれ、同社も中期経営計画で掲げている26年3月期8.0%を上回っている。

加えて、今回NTTデータとの資本提携解消に伴って実施した自己株式取得により、ROEは更に上昇することが見込まれる。

【1-7 株主還元】

安定的な経営基盤確保及び配当による株主利益の向上を重要な経営施策と考えており、安定的・積極的に株主還元をしていく方針であったが、25年3月期よりこれを更に一歩進めて、安定的・積極的で、かつ「減配しない会社」を基本とした株主還元を新たな配当政策として掲げることとした。

2.2025年3月期第2四半期決算概要

【2-1業績概要】

| 24/3期2Q | 構成比 | 25/3期2Q | 構成比 | 前年同期比 | 予想比 |

売上高 | 2,762 | 100.0% | 2,638 | 100.0% | -4.5% | +1.5% |

売上総利益 | 838 | 30.4% | 725 | 27.5% | -13.5% | - |

販管費 | 300 | 10.9% | 319 | 12.1% | +6.5% | - |

営業利益 | 538 | 19.5% | 405 | 15.4% | -24.6% | -5.6% |

経常利益 | 556 | 20.1% | 391 | 14.8% | -29.7% | +0.4% |

四半期純利益 | 377 | 13.7% | 262 | 10.0% | -30.4% | +1.1% |

*単位:百万円

減収減益もほぼ予想通りの決算

売上高は前年同期比4.5%減の26億38百万円。アプリケーションサービスは前期並みも、AMOサービスが案件数・規模共に縮小。

営業利益は同24.6%減の4億5百万円。減収に伴い売上総利益は同13.5%減少し、売上総利益率も2.9ポイント低下。販管費の増加を吸収できなかった。NTTデータグループからの離脱に伴う社内システム構築コスト等が発生しているほか、業容拡大およびサービス品質維持・向上を目的とした積極的な社員採用により、採用コストも増加している。NTTデータグループからの離脱に伴うコスト上昇要因はいずれも今期に限定される一時的なものである。予想に対しては売上・利益ともほぼ予想通りの決算であった。

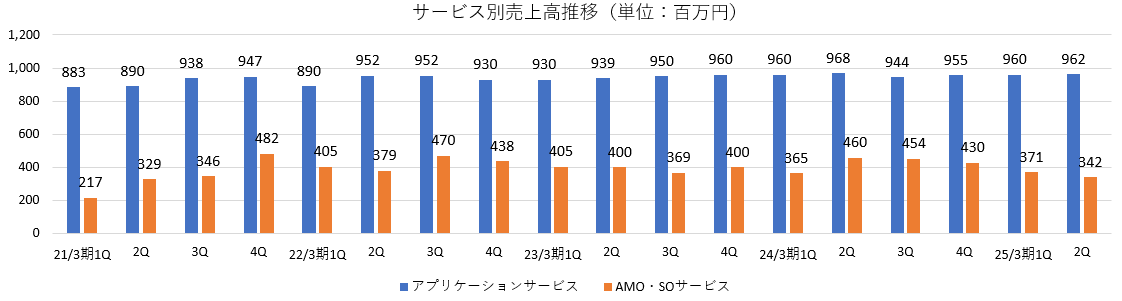

【2-2 サービス別動向】

| 24/3期2Q | 構成比 | 25/3期2Q | 構成比 | 前年同期比 |

XNETサービス | 2,753 | 99.7% | 2,635 | 99.9% | -4.3% |

アプリケーションサービス | 1,928 | 69.8% | 1,922 | 72.9% | -0.3% |

AMO・SOサービス | 825 | 29.9% | 713 | 27.0% | -13.6% |

機器販売等 | 9 | 0.3% | 2 | 0.1% | -77.8% |

売上高合計 | 2,762 | 100.0% | 2,638 | 100.0% | -4.5% |

*単位:百万円

◎アプリケーションサービス

減収。

主力の有価証券管理システムのほか、個人向け信託管理システム等が堅調に推移している。また、サービスの新たな柱の一つとなる融資管理システムにおいても、システムは順調に稼働し安定的にサービスを提供しており、従来の生命保険業界のほか、地域金融機関に対する導入も拡大している。

全体としては安定的に推移しているものの、一部顧客のサービス利用料減額の影響等により、売上高は前期並みとなった。

◎AMOサービス

全体としては堅調であり、安定的な収益獲得につながる月額保守契約が増加する一方で、スポット的な新規導入案件や基盤更改案件については、前期と比較すると案件数・規模ともにやや縮小した。

◎SOサービス

投信・投資顧問会社向けサービスが引き続き堅調であるほか、生損保業界に対するSOサービスについては、前期より2社目のサービス提供を開始し、現在も複数の生損保会社への導入準備を進めている。

アプリケーションサービス、月額のAMOサービス、SOサービスから成り、サブスクリプションモデルにより安定的に売上を確保する「コア売上」の拡大に引き続き取り組んでいる。人的資本活用最適化の一環として比較的採算性の低いスポット案件からの撤退を開始したためスポット売上高については減少しているが、「コア売上」は前年同期比2.2%増の23億48百万円となった。

【2-3 財務状態とキャッシュフロー】

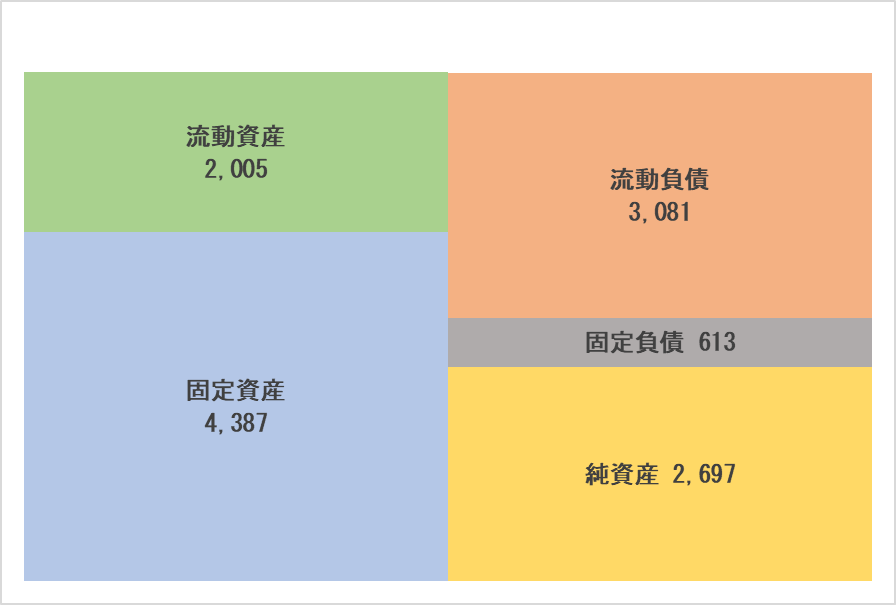

◎主要BS

| 24年3月末 | 24年9月末 | 増減 |

| 24年3月末 | 24年9月末 | 増減 |

流動資産 | 5,040 | 2,005 | -3,034 | 流動負債 | 795 | 3,081 | +2,286 |

現預金 | 3,038 | 1,219 | -1,818 | 短期借入金 | - | 2,500 | +2,500 |

関係会社預け金 | 1,481 | - | -1,481 | 未払金 | 306 | 233 | -73 |

固定資産 | 4,870 | 4,387 | -483 | 固定負債 | 597 | 613 | +15 |

無形固定資産 | 1,136 | 1,174 | +37 | 負債合計 | 1,393 | 3,695 | +2,302 |

ソフトウエア | 1,135 | 1,173 | +37 | 純資産 | 8,517 | 2,697 | -5,820 |

投資その他の資産 | 3,642 | 3,126 | -515 | 利益剰余金 | 6,273 | 6,411 | +138 |

資産合計 | 9,910 | 6,392 | -3,517 | 自己株式 | 0 | -5,959 | -5,959 |

|

|

|

| 負債純資産合計 | 9,910 | 6,392 | -3,517 |

*単位:百万円。ソフトウエアは仮勘定を含む。

*株式会社インベストメントブリッジが開示資料を基に作成。

自己株式取得のための現預金の減少等で資産合計は前期末比35億円減少し63億円。

短期借入金の増加等で負債合計は同23億円増加の36億円。

自己株式の増加等で純資産は同58億円減少の26億円。

自己資本比率は前期末から43.7ポイント低下し42.2%となった。

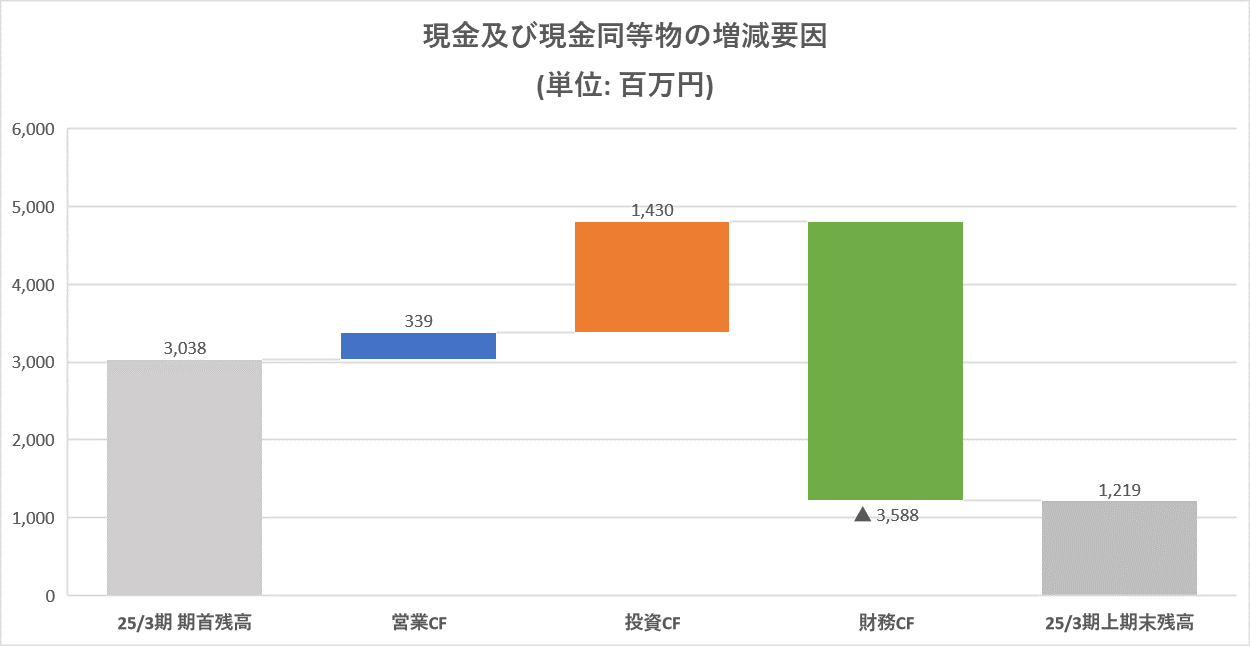

◎キャッシュ・フロー

| 24/3期2Q | 25/3期2Q | 増減 |

営業CF | 570 | 339 | -230 |

投資CF | -191 | 1,430 | +1,622 |

フリーCF | 378 | 1,769 | +1,391 |

財務CF | -124 | -1,818 | -1,694 |

現金同等物残高 | 2,512 | 1,219 | -1,293 |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

キャッシュ・ポジションは低下した。

【2-4 トピックス】

◎東京海上日動あんしん生命保険株式会社に対して SO サービスの提供を開始

24年12月、東京海上日動あんしん生命保険株式会社に対し「SOサービス」の提供を開始した。

具体的には、個人変額保険・個人変額年金保険に関わる資産運用管理業務の一部を主力サービスであるアプリケーションサービスと組み合わせることで、事務受託まで行うサービスを提供する。

同社にとって、3 社目の生命保険会社向けSO サービス提供となる。

3.2025年3月期業績予想

【3-1 業績予想】

| 24/3期 | 構成比 | 25/3期(予) | 構成比 | 前期比 | 進捗率 |

売上高 | 5,547 | 100.0% | 5,300 | 100.0% | -4.5% | 49.8% |

営業利益 | 1,066 | 19.2% | 880 | 16.6% | -17.5% | 46.1% |

経常利益 | 1,101 | 19.8% | 850 | 16.0% | -22.8% | 46.1% |

当期純利益 | 741 | 13.4% | 570 | 10.8% | -23.1% | 46.1% |

*単位:百万円。予想は会社側予想。

業績予想に変更なし、減収減益を予想

業績予想に変更は無い。売上高は前期比4.5%減の53億円、営業利益は同17.5%減の8億80百万円の予想。

上期、下期とも前年同期比減収減益、下期からの再上昇を見込んでいる。

売上高については、各サービスとも引き続き堅調な推移を見込んでいるものの、AMOサービスにおいて、24年3月期に数多く受注した基盤更改案件が一巡するとともに、比較的採算性の低いスポット案件からの撤退を予定している。これは、中期経営計画に掲げる「コア売上高拡大による経営基盤の強化」に向けた、人的資本活用最適化の一環と言えるものだが、結果として、一時的な減収に繋がる。

利益面についても、来期最終年度となる中期経営計画を見据えた投資も継続的に実施するため減益を見込んでいる。

安定的・積極的で、かつ「減配しない会社」を基本とした株主還元を新たな配当政策として掲げることとした。25年3月期の配当は、中間・期末ともに22.50円/株の年間合計45.00円/株(前期比15.00円/株の増配)を予定。予想配当性向は34.7%。

4.今後の注目点

通期予想に対する進捗率は売上高49.8%、営業利益46.1%。売上高はほぼ例年同水準、営業利益は前期、前々期を若干下回る水準である。来期最終年度となる中期経営計画を見据えて人的資本投資を継続的に実施するなか、第3四半期、第4四半期にどれだけ売上・利益を積み上げていくことができるかを注目していきたい。

59億円保有する自己株式については、その時々でベストまたはベターな使い方を検討していく考えだ。

石破新政権においても「資産運用立国」は重要テーマとして引き継がれた。税制を始めとした投資を呼び込む環境作りにはまだ時間がかかることが予想されるが、「資産運用業界に新しい価値を生み出し、社会の今と未来を支える」ことを目指す同社の存在意義はますます高まることとなろう。今後の取組み、進捗に期待したい。

<参考1:中期経営計画 2022-2025年度>

2022年3月期に売上・利益とも過去最高を更新した同社は、今後も企業価値の向上と持続的成長を目指すために、成長戦略の推進と資産の有効活用に取り組み、「稼ぐ力」と「使う力」を磨き上げていく考えだ。

そこで、2023年3月期を初年度とする中期経営計画を策定した。初めて外部に公表する中期経営計画である。

【1 同社の付加価値の源泉】

同社の付加価値の源泉は「アプリケーション」「ノウハウ」「サポート」の3つであり、それぞれにハイレベルな3つを融合して提供することで高い付加価値を生み出している。

(同社資料より)

(1)アプリケーション

「1.会社概要」で触れたように、同社が提供する「XNETサービス」は、月額定額で追加費用が不要なアプリケーションサービス。

サブスクリプションモデルの先駆けであり、他社サービスとは一線を画する先進的なビジネスモデルである。

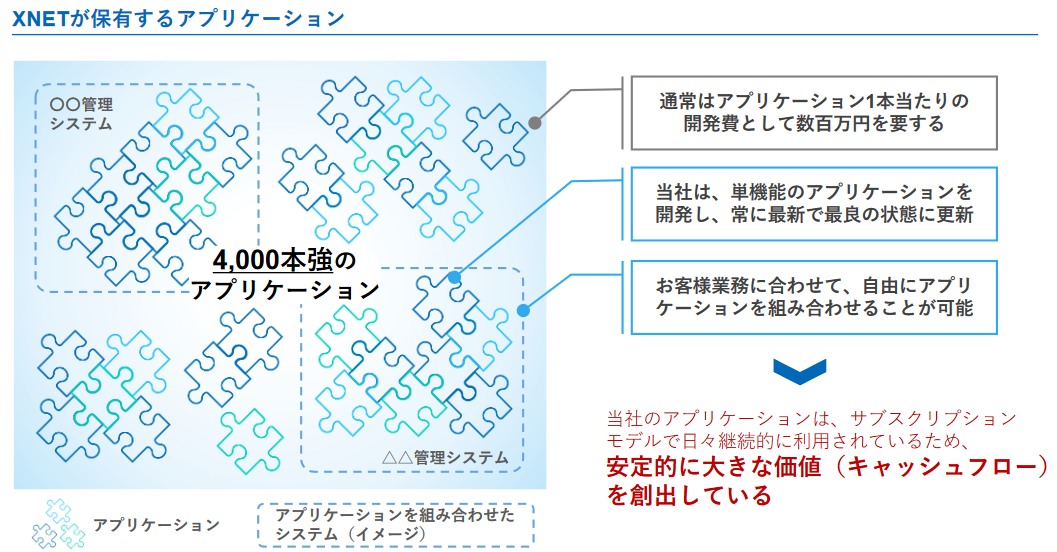

同社は、現在約4,000本のアプリケーションを保有している。

開発したアプリケーションの上に随時ノウハウを蓄積することで常に最新かつ最良のアプリケーションを保有している。

アプリケーション1本あたりの開発費は通常200-300万円であるが、ノウハウが蓄積された最新のアプリケーションであることを考慮すれば、1本当たりの価値はそれにとどまることは無い。

こうした付加価値の高い4,000本のアプリケーションは、サブスクリプションモデルによって安定的に大きな価値=キャッシュフローを生み出している。

(同社資料より)

(2)ノウハウ

同社のアプリケーションは顧客の声のみならず、同社社員が現場で拾い上げた最新ニーズも反映し、改良、機能追加、業務変更や制度変更に伴う変更などを日々行っている。

アプリケーションの版権を同社が所有しているため、各種のノウハウが社内に蓄積され、常に最新で最良のものを提供することが可能。「最新で最良」を常に追及することで陳腐化しないアプリケーションを提供している。

(3)サポート

同社は、他社よりも徹底した顧客志向を特長としており、顧客毎にCE(クライアント・エグゼクティブ)を配置し、丁寧でかつ専門的な知識に基づいたサポートを実施している。

一般的なシステム会社のコールセンターでは、電話で依頼したのち、緊急時に対応できるかは不明で、専門的な対応が必要な場合は、即時に対応できないケースが多い。

これに対し同社では担当CEが直接対応するため、緊急時に対応が可能。専門的なサポートも即時に対応でき、顧客の個別事情に寄り添った丁寧なサポートを提供している。

【2 持続的成長のための最重要ビジネス】

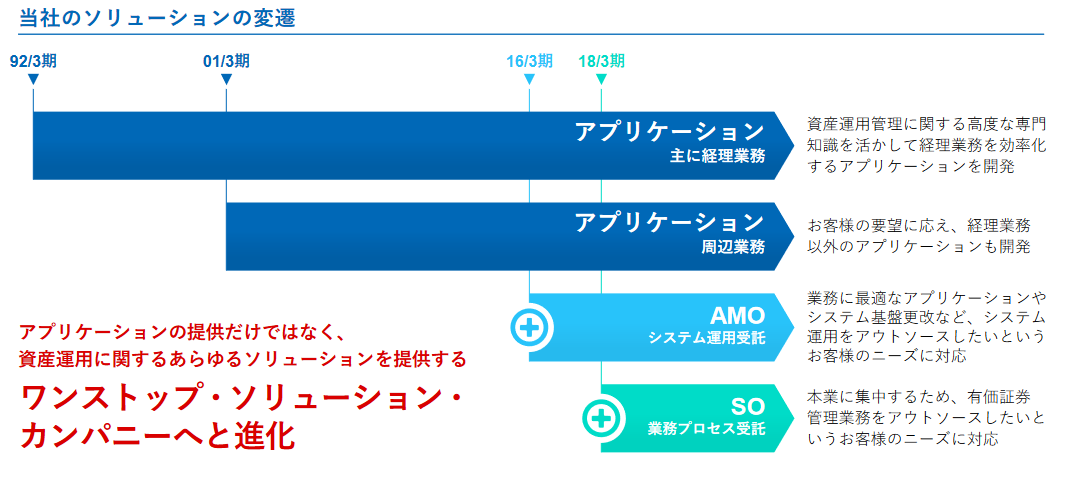

「稼ぐ力」を更に強化するために、アプリケーションの提供だけではなく、資産運用に関するあらゆるソリューションを提供する「ワンストップ・ソリューションカンパニー」を目指す。

(1)ワンストップ・ソリューション・カンパニーへの進化

祖業のアプリケーション(ソフトウエア)の提供に加え、AMO(システム運用受託)、SO(業務プロセス受託)のサービスを提供することで、更なる付加価値を提供している。

(同社資料より)

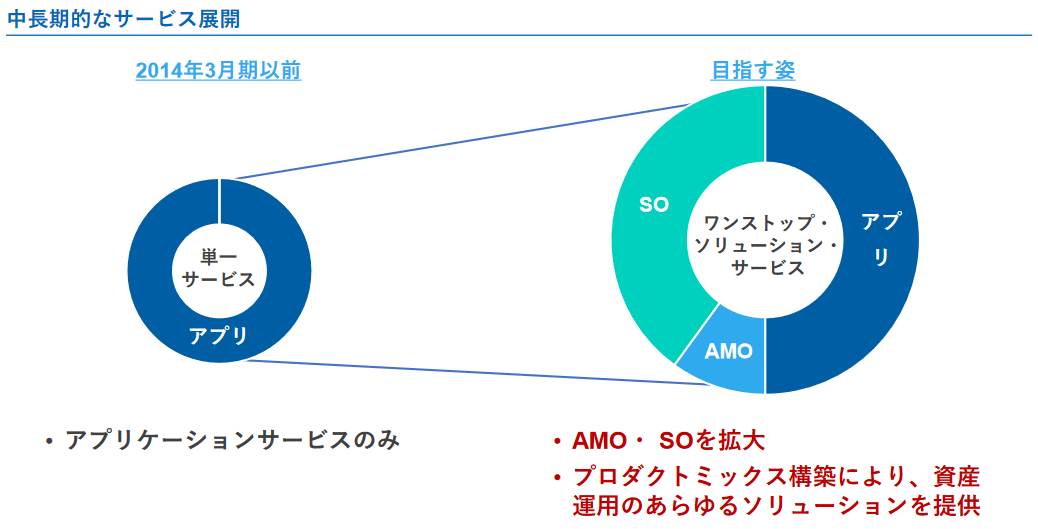

(2)中長期的なサービス展開:AMO、SOの伸長

AMO(システム運用受託)・SO(業務プロセス受託)を中長期的に成長させ、真のワンストップ・ソリューション・カンパニーを目指す。

AMO・SOを大きく成長させることで、資産運用のニーズに応えるプロダクトミックスを構築する。

(同社資料より)

(3)中計期間における事業戦略

サブスクリプションモデルにより安定的に売上を確保できるセグメントである「コア」を更に強化し、高収益率を維持する。

「コア」への注力が「稼ぐ力」のベースとなり、経営基盤の強化、更なる企業価値向上に繋がる。

(同社資料より)

【3 投資戦略】

アプリケーション、システム、人財に積極的な投資を行い、「使う力」も磨き上げる。

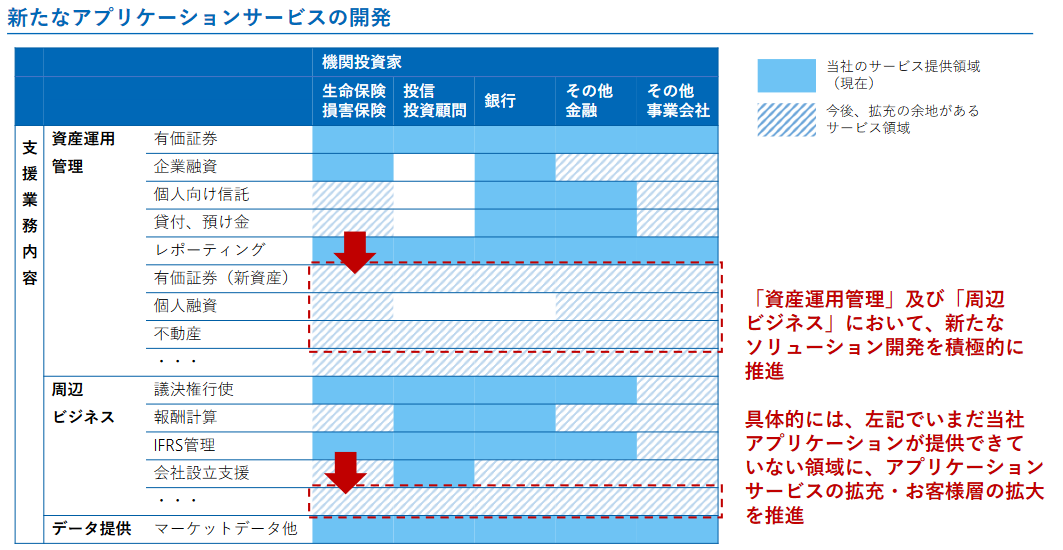

(1)新たなアプリケーションサービスの開発

新たなソリューションの開発を積極的に進め、付加価値の源泉の一つであるアプリケーションサービスの更なる拡充を図る。

「資産運用管理」及び「周辺ビジネス」において、現在不足している領域における新たなソリューション開発を積極的に推進する。

(同社資料より)

(2)システム投資

既存サービスにおいても「攻め」「守り」両面で投資を実施する。

*攻めの投資

4,000本強という同社の優良資産である既存のアプリケーションの改良・改善に投資し、新たなソリューションサービスの開発や顧客の利便性向上を図る。

*守りの投資

サービス維持のためにOS更改に伴うシステム更新にも確実に対応する。

(3)人財戦略

重要リソースである人財に対して、積極的に投資を行う。

業界経験者の積極採用にも引き続き注力する。

同時にベテラン人財のノウハウとアプリケーションに蓄積されているノウハウを活かして将来を見据えて若手の専門人財候補の育成を進める。加えて、生産性向上のための環境整備も進めていく。

IT人材が不足する中、業界のベテラン人財を採用でき、即戦力として活用できるのは同社の強みである。

【4 経営目標】

最終年度の2026年3月期、以下のような目標を掲げている。

コア売上高 | 50億円 |

営業利益率 | 15.0%以上 |

ROE | 8.0%以上 |

【5 株主還元】

安定的な経営基盤確保及び配当による株主利益の向上を重要な経営施策と考えており、安定的・積極的に株主還元をしていく方針であったが、25年3月期よりこれを更に一歩進めて、安定的・積極的で、かつ「減配しない会社」を基本とした株主還元を新たな配当政策として掲げることとした。

株主に感謝の意を表すとともに、この中期経営計画に対する理解を深めて、中長期的な株式保有を促すため、株主優待制度を実施している。

(株主優待制度の概要)

*実施期間

中期経営計画の期間(2022 年 4 月 1 日から 2026 年 3 月 31 日まで)に合わせて実施。

*対象となる株主

実施期間中における毎年 9 月末日および 3 月末日現在の株主名簿に記載または記録された同社株式1単元(100 株)以上を保有している株主。

*優待内容

1単元以上クオカード500円分

<参考2:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 8名、うち社外取締役4名(うち独立役員3名) |

監査等委員 | 3名、うち社外取締役3名(うち独立役員3名) |

◎コーポレート・ガバナンス報告書

最終更新日:2024年7月5日

<基本的な考え方>

当社は、継続的な業績の向上が社会の発展に貢献し、企業価値を高めて株主をはじめ利害関係者の期待にこたえるものであると認識しております。そのためには、コーポレート・ガバナンスが有効に機能し、経営環境の変化に適切に対応できる体制を実現し、公正で、透明な企業経営をすることが重要と考えます。

<コーポレート・ガバナンス・コードの各原則を実施しない理由(抜粋)>

【補充原則3-1-2】

当社の外国人株主比率(2024年3月末時点:0.9%)や事業規模、英文開示のためのコストなどを考慮し、現時点では英語での情報開示・提供は時期尚早と判断しております。

今後の対応につきましては、外国人株主比率の推移や事業規模、海外での事業展開等の状況を踏まえながら、取締役会等の場において英文開示の必要性等について議論してまいります。

<コーポレート・ガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4】

当社は現在、政策保有を目的とした上場株式の保有はございません。

今後も保有の予定はございませんが、仮に上場株式を保有する可能性が生じた場合には、本原則に基づき、事前に十分な時間をかけて目的、便益およびリスク等の精査・検証を行うとともに、その結果を開示し、議決権行使の基準についても策定・開示することといたします。

【補充原則2-4-1】

(1)人財育成方針、社内環境整備方針、その状況

人財育成の考え方についてはOJTを基本としていますが、下記記載の研修プログラムを中心とするOffJTで補完しながら、社員のスキル強化を積極的に支援しています。

・新人向け集合研修

・階層別ビジネス研修

・金融基礎知識研修

・個別テーマ研修

・システム開発入門研修

・その他

加えて、社員の育成を補完する取り組みとして、下記の方々の採用を推進しています。

・資産運用業界で長年活躍したベテランや定年退職者など業界に恩返しをしたい人の雇用

・資産運用業界出身者で、育休や子育て後の女性や離職者の雇用

・誰もが認める高いスキルと高い意欲を持っている元社員の再雇用

・当社に籍を置き、当社の社風・文化をこよなく愛する(派遣社員等)の採用

・高校新卒の採用

当社の社風や文化を理解している方々を積極的に採用し、社内で融合を図りながら、そのスキルをレベルアップしていきます。

(2)多様性確保について

当社は資産運用業界で選ばれ続けるサービスを創造・提供していくため、様々な職歴をもつキャリア採用者など、多様な人財の採用を継続的に行いつつ、社員の一人ひとりがプロフェッショナルな人財を目指して成長できるよう意欲と能力を尊重した配置を実践しています。

<女性の管理職の登用>

組織の活力を維持するためには、人財の多様性すなわち価値観の多様性が不可欠であると考えます。その中でも女性の活躍を促進し柔軟かつ多様な働き方をより多く実現できるように様々な支援制度を整備・改善しています。その結果、女性管理職比率は増加傾向にあり、今後も増加させていく方針です。

<外国人の管理職への登用>

現時点で当社の事業ドメインが国内領域に限られることから、従業員に占める外国人の割合が非常に小さく、外国人の管理職登用については実績がありません。また同様の理由から外国人管理職比率の目標策定や開示を行っておりません。ただし当社は国籍等によらずその能力・成果に応じた人事評価を行うことを基本方針としております。

<中途採用者の管理職への登用>

当社は多様な人財を確保するため創業以来、中途採用を原則としており、管理職における中途採用者の割合は100%を占めております。今後も引き続き、多様な資産運用IT人財を育成・確保する方針のもと中途採用を中心に実施し、当社の特色である高い中途採用者管理職比率を維持していく方針です。

雇用・役職者の状況や育成方針については、当社ウェブサイトをご参照下さい。

資産運用IT人財の育成 https://www.xnet.co.jp/if/sus2.html

【補充原則3-1-3】

(1)自社のサステナビリティについての取組み

当社では中期的な企業価値向上に向けESG(環境、社会、企業統治)が重要であるとの認識のもと、当社ウェブサイトにおいて持続的な成長のためのサステナビリティ等への取組み方針を記載しております。当社のサステナビリティの考え方や方針、取組みの詳細については、当社ウェブサイトをご参照下さい。

サステナビリティ https://www.xnet.co.jp/if/index_sus.html

(2)人的資本への投資等

当社は多様な人財の多様な働き方を支援するとともに、女性活躍の促進や長時間労働の是正など社会からの要請に応えるためにも、従業員の理想とする働き方をより多く実現できるよう両立支援制度を整備・改善しています。

また、資産運用業界で選ばれ続けるサービスを創造・提供していくためには人財力が不可欠です。そのために社員一人ひとりがプロフェッショナルな人財を目指して成長できるように積極的に支援しています。多様な働き方の提供及び人財育成の取組みについては、当社ウェブサイトをご参照下さい。

https://www.xnet.co.jp/if/sus2.html

(3)知的財産への投資等

有価証券管理システムや関連サービスを提供する当社にとって知的財産は重要な会社財産であると認識します。当社の強みとして適切に維持・管理するとともに有効に活用していく方針です。必要に応じて事業に有益な知的財産権を確保することにより、当社サービスの差異化を図り市場における競争優位性を確保するとともに、お客様や取引先をはじめとする第三者の知的財産権の侵害を防止し、事業遂行上の法的リスクを低減することを目的に知的財産活動に取り組んでいます。担当部門において規程類等の整備を行い、社員に向けた教育・啓発の機会を設け、知的財産権に対する意識の向上に取り組んでいます。

【原則5-1】

当社は、株主も含めた個別取材の要請に対しては、情報開示の平等性、企業価値向上の観点からの必要性等を考慮のうえ前向きに検討し、代表取締役社長自らが対応しております。

当社の株主等との対話のための方針は以下の通りです。

(i)当社は、代表取締役社長がIR活動を統括しており、株主の皆様との対話促進のための活動を推進します。

(ii)IR活動の実施にあたっては、代表取締役社長の指示に基づき、管理本部内の経営企画、IR、法務、総務、経理等の担当者がIR資料の作成から会社説明会、個別株主の面談まで直接的に関与することで、インサイダー情報に留意しつつ社内の継続的な情報連携を図るとともに、対話の場における情報の公平性の確保に努めます。

(iii)IR活動の中で聞かれた株主等からの意見については、取締役会の場において代表取締役社長が報告を行い、要求事項や課題等について共有、意見交換のうえ、その対応について検討します。

【原則5-2】

当社は、2022年から4か年の中期経営計画を策定し、経営・成長戦略や投資戦略、株主還元方針等を開示しております。また、2024年5月29日公表の「中期経営計画 2024年3月期 2年目の振り返り」において、【資本コストや株価を意識した経営の実現に向けた対応】について開示しております。

詳細は以下をご参照ください。

https://www.xnet.co.jp/if/ceomesfiles/ceomes6_20240529.pdf

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |