ブリッジレポート:(7089)フォースタートアップス 2025年3月期第2四半期決算

志水 雄一郎 代表取締役社長 | フォースタートアップス株式会社(7089) |

|

企業情報

市場 | 東証グロース市場 |

業種 | サービス業 |

代表取締役社長 | 志水 雄一郎 |

所在地 | 東京都港区麻布台1-3-1 麻布台ヒルズ森JPタワー 31F |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

983円 | 3,580,309株 | 3,519百万円 | 19.6% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

0.00円 | - | 85.02円 | 11.6倍 | 596.43円 | 1.6倍 |

*株価11/15終値。発行済株式数は24/3期第2四半期末の発行済株式数から自己株式を控除。ROEとBPSは前期実績。

*EPSは今期の会社予想。

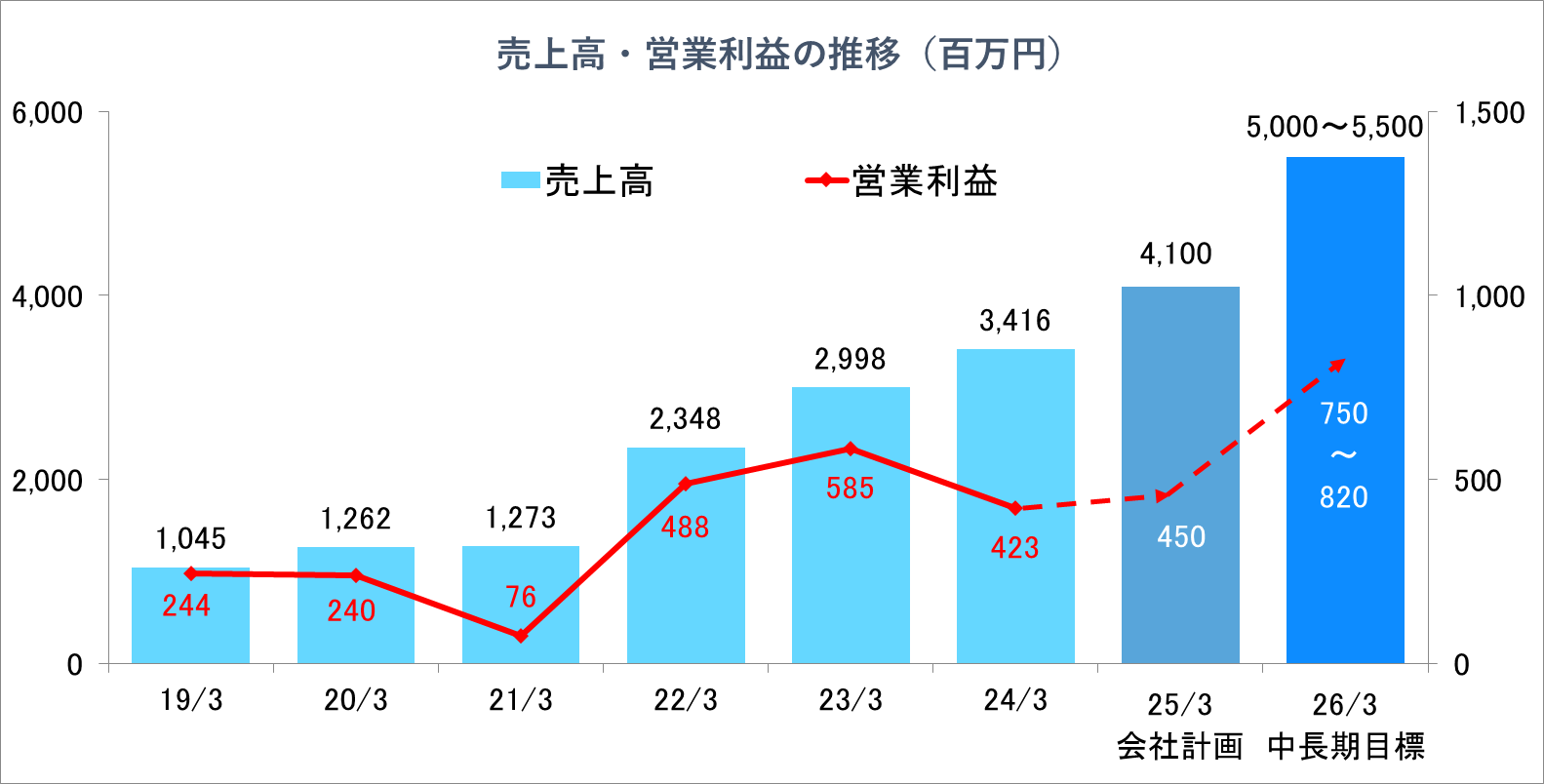

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2021年3月(実) | 1,273 | 76 | 79 | 38 | 11.59 | 0.00 |

2022年3月(実) | 2,348 | 488 | 492 | 382 | 110.68 | 0.00 |

2023年3月(実) | 2,998 | 585 | 586 | 442 | 124.76 | 0.00 |

2024年3月(実) | 3,416 | 423 | 428 | 385 | 107.92 | 0.00 |

2025年3月(予) | 4,100 | 450 | 450 | 310 | 85.02 | 0.00 |

*単位:百万円、円。予想は会社側予想。2022年3月期より連結決算。

*過年度決算訂正後の数値。

フォースタートアップス株式会社の2025年3月期第2四半期決算の概要等をブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2025年3月期第2四半期決算概要

3.2025年3月期業績予想

4.中期業績目標

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 25/3期第2四半期(上期)決算は前年同期比5.5%の増収、同48.6%の営業減益となった。売上面では、人材紹介売上の計上タイミングが例年より後ろにずれたことが影響したものの受注高は計画通り進捗しており、通期計画に対しては順調に推移している。利益面では、タレントエージェンシーの売上計上タイミングのズレが売上総利益の増加に影響したものの、その他販管費の増加を抑制した。また、本社移転に伴う一時的な費用(固定資産の耐用年数短縮に伴う減価償却費の増加、二重家賃等)で約1億円を計上したことが影響した。

- 第2四半期が終わり、25/3期の会社計画は前期比20.0%の増収、同6.3%の営業増益の予想から修正なし。売上面では、タレントエージェンシーの受注および採用活動が順調に推移しており、現時点では業績予想の修正はなし。経営資源をタレントエージェンシーサービスに集中し、オープンイノベーションとのシナジーを創出する。利益面では、本社移転関連の一時費用が上期偏重のため、下期で利益率が回復する見込みである。本社移転に伴う一時的な費用を約1.8億円計上するものの、これら一時費用を除けば、中期業績目標で掲げた営業利益率15%を維持する水準となる。

- 同社グループを取り巻く国内のスタートアップ企業の事業環境には改善の兆しが出ている。資金調達額が回復基調にあることに加え、ここ1年程採用活動を停止していた既存大型顧客の複数社が採用活動を積極化し、同社への支援ニーズが高まっている模様である。スタートアップ企業の資金調達額の増加は、採用ニーズを増加させ同社の人材紹介売上の増加に結び付くものと期待される。外部環境が好転する中、今後人材紹介売上の成長性が高まるのか注目される。

1.会社概要

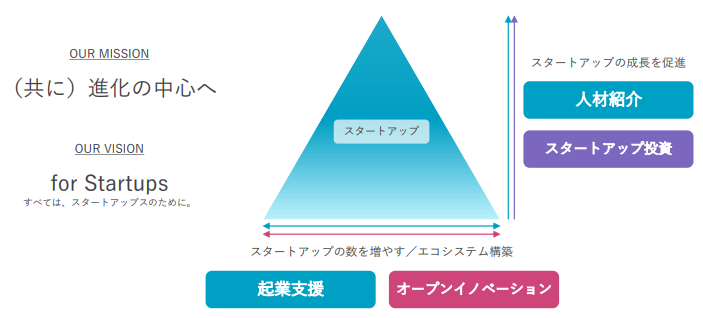

日本の競争力を回復させ明るい未来をもたらすためにはスタートアップの成長が不可欠との想いから「for Startups」という経営ビジョンを掲げ、必要な支援を行う成長産業支援インフラとなることを目指している。

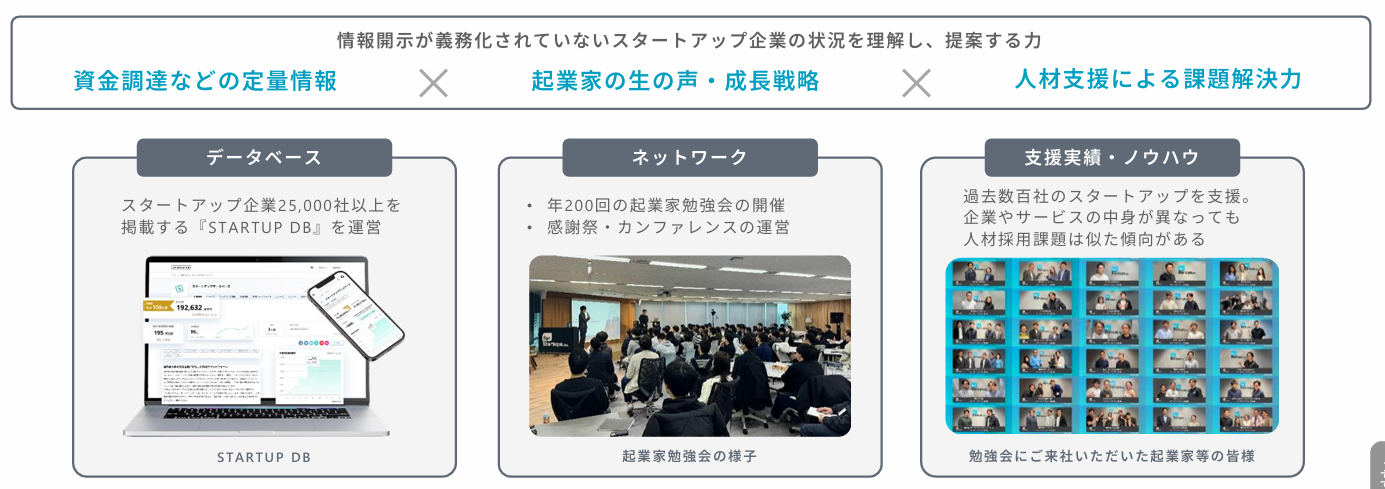

「成長産業支援事業」として「タレントエージェンシー」「オープンイノベーション」の2つのサービスを展開。人材支援に加え資金支援も実施することでハイブリッドキャピタル化を図り、スタートアップ企業の早期成長を促している。「イノベーションに関わるプレイヤーとのネットワーク」「国内最大級の成長産業データベース『STARTUP DB』」などが競争優位性。

(1)上場までの沿革

1996年に大手人材紹介会社に入社後キャリアを重ね、新規事業の立ち上げなどトップクラスの実績を上げてきた志水雄一郎氏(現 フォースタートアップス株式会社 代表取締役社長)に、自らの存在意義を改めて問い直す機会が訪れる。そこでこれまでの自身の人生と日本社会の変化を振り返ると同時に、これからの日本の将来を見通して見ると、日本経済およびこれまでの日本経済を支えてきた大企業が「失われた20年」と呼ばれる長期低迷に喘ぎ、今後も明るい未来を予想し難いと考える。

一方で、世界に目を向けるとベンチャー企業の躍進が国富の大きな部分を創出していることを知り、人材関連事業に携わっていた自分および業界は、「本来取り組むべき課題解決=人の力を活用することによる企業の成長」に向き合わず、自分や自社の成長、営業成績のみを目標としていたことを痛感。そこで、人材関連事業に携わるものとして、「人の可能性を信じ、人を最適に組み合わせることで日本企業および日本の競争力を復活させ、明るく最高の未来を次世代に繋いでいく」ことへの挑戦を決意する。

2013年4月、志水氏の想いに共感し協力を申し出た(株)ウィルグループ(東証1部、6089)は、子会社の(株)セントメディア(現(株)ウィルオブ・ワーク)の一事業部門としてネットジンザイバンク事業部を発足させ、志水氏はそこでスタートアップ企業に対する人材支援サービス提供を開始した。国内有数のベンチャーキャピタルであるグロービス・キャピタル・パートナーズの投資先であったスマートニュースのCXO(経営チーム)組閣を手掛けたことを始めとした数々の実績から、VCや起業家における認知度や評価は急上昇し、案件数も拡大していく。経営判断のスピードアップのため2016年9月に会社分割により株式会社ネットジンザイバンクを新設。2018年3月、フォースタートアップス株式会社に商号を変更した。企業規模を拡大し、スタートアップに対する支援スピードをさらに加速させるため、2020年3月、東京証券取引所マザーズ市場に上場。2022年4月、市場再編に伴い、東証グロース市場に移行した。なお、同社は2024年3月11日付で株式会社ウィルグループとの資本関係及び親子上場の解消を行った。

(2)理念

同社では、『「進化の中心」にいることを選択する挑戦者達』をスタートアップスと呼んでいる。

沿革にあるように、志水社長の「日本に明るい未来をもたらすためには多くのスタートアップスの成長が不可欠」との強い想いをベースに創業以来スタートアップスを支援してきたが、2021年7月、新ミッション「(共に)進化の中心へ」を掲げた。

新ミッションは、「進化の中心とは何か」を、時代に合わせて常に問い、その目標をアップデートし続けていく姿勢を表現している。また、「(共に)」とすることで、「支援者」という立ち位置にとどまらず、時には自らも時代を創る「主体者・創造主」となる覚悟を示しており、スタートアップスと(共に)進化の中心であり続けることが、日本の成長、次世代にとっての未来のアップデートにつながると考えている。

Mission | (共に)進化の中心へ |

Vision | for Startups |

Value | Startups First 全ては日本の成長のために。スタートアップスのために。

Be a Talent スタートアップスの最たる友人であり、パートナーであり、自らも最たる挑戦者たれ。 そして、自らの生き様を社会に発信せよ。

The Team 成長産業支援という業は、TEAMでしか成し得られない。仲間のプロデュースが、日本を、スタートアップスを熱くする。 |

日本では、スタートアップが生まれ続けるエコシステムの構築と既存スタートアップの成長の両者が必須である。同社はその両者を複数サービスでスタートアップを支援していく。

(3)同社を取り巻く環境

①日本経済・日本企業の凋落「失われた30年」

下の表はフォースタートアップス株式会社が運営する「STARTUP DB」より引用した、平成元年(1989年)および令和5年(2023年)の世界時価総額ランキング(一部抜粋)を比較したものである。

1989年の世界時価総額No.1はNTTで、上位20社中日本企業は14社。上位50社でも32社が日本企業で、まさに「Japan as No.1」という、日本にとって輝かしい時代であった。しかし、1989年12月に記録した日経平均38,915円をピークに、バブル経済は崩壊。失われた30年という長期低迷に入り、日本企業の競争力は低下。2022年の世界時価総額ランキングでは上位20位はおろか、50位以内にランクインしたのがトヨタ1社という凋落ぶりである。

また、2022年の顔ぶれ(上位20社)を見ると、GAFAM(Google、Apple、Facebook、Amazon,Microsoft)を始めとした米国企業15社のほか、中国IT企業のBAT(Baidu、Alibaba、Tencent)の一角であるTencentがランクイン。30年間における産業構造の変化および国家の浮沈を明確に表している。

(フォースタートアップス株式会社 STARTUP DB :2023年世界時価総額ランキング。世界経済における日本のプレゼンスは?より)

また、IMD(国際経営開発研究所:International Institute for Management Development)が作成する「世界競争力年鑑」によれば、バブル期に1位だった日本の総合順位は最新2022年では34位まで落ち込んだ。8,000円台を下回った日本株は現在3万円台を回復したが、それでもピークの約8割の水準に過ぎず、史上最高値更新を続ける米国株とは対照的である。これも現在の両国の国力のみならず将来に対する見通しや期待を映し出しているといえよう。

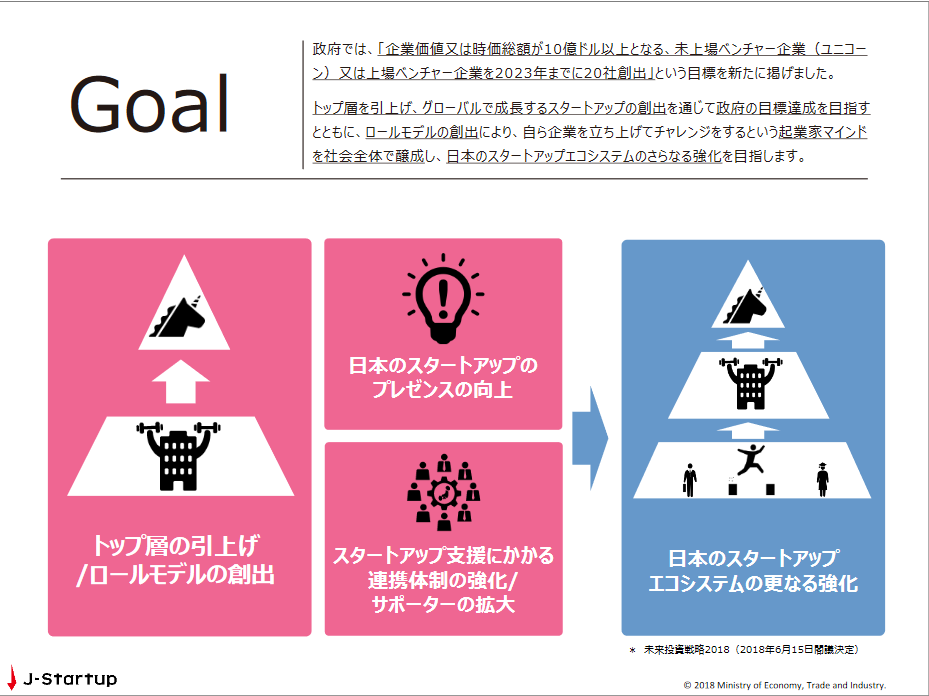

②スタートアップ支援に力を入れ始めた日本政府

ただ、こうした状況について日本政府も手をこまねいているわけではない。2018年6月には「未来投資戦略2018」を発表。「我が国の強みを活かし、官民が一丸となってあらゆる政策を総動員すること等を通じて、我が国のベンチャー・エコシステムの構築を加速し、グローバルなベンチャー企業を生み出していく」との方針を打ち出している。2020年7月に閣議決定した「成長戦略フォローアップ」では、「4.オープンイノベーションの推進」の項で「企業価値または時価総額が10億ドル以上となる未上場ベンチャー企業(ユニコーン)または上場ベンチャー企業を2025年までに50社創出」という目標を掲げた(2019年末時点では16社)。

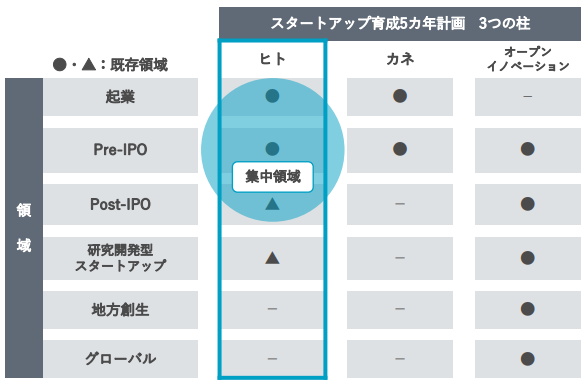

また、2022年11月28日、首相官邸において、「第13回 新しい資本主義実現会議」が開催され、スタートアップ育成5か年計画が決定された。この日議長である岸田総理は、スタートアップ育成5か年計画について、今回決定した「スタートアップ育成5か年計画」は、官民によるスタートアップ育成策の全体像と5年間の具体的なロードマップを示したものであり、人材、資金供給、オープンイノベーションの3本柱を一体として推進し、スタートアップへの投資額を5年後の2027年度には10兆円規模と10倍増にすることを目標にすると述べている。

スタートアップ支援の中核省庁である経済産業省では、新規産業の創出、ベンチャーの創業・成長促進のために、支援人材のネットワーク構築、起業応援の税制・融資制度の整備、起業家教育の推進などの取り組みを実施。新しい事業やベンチャーが次々と生まれ成長するエコシステム(※)の形成を目指している。

※エコシステム

スタートアップや大企業、投資家、研究機関など、産学官のさまざまなプレイヤーが集積または連携することで共存・共栄し、先端産業の育成や経済成長の好循環を生み出すビジネス環境を、自然環境の生態系になぞらえたもの。

(経済産業省の主な施策)

オープンイノベーション促進税制 | 国内の対象法人等が、オープンイノベーションを目的としてスタートアップ企業の株式を取得する場合、取得価額の25%を課税所得から控除できる制度 |

エンジェル税制 | ベンチャー企業への投資を促進するためにベンチャー企業へ投資を行った個人投資家に対して税制上の優遇措置を行う制度 |

女性、若者/シニア起業家支援資金 | 新規開業後概ね7年以内の女性や若者(35歳未満)、シニア(55歳以上)という、民間金融機関のみでは長期的・安定的な資金供給が難しい起業家に対し、日本政策金融公庫が低利融資を行う制度 |

J-Startup | 世界で戦い、勝てるスタートアップ企業を生み出し、革新的な技術やビジネスモデルで世界に新しい価値を提供することを目指す経済産業省が、独立行政法人日本貿易振興機構(JETRO)、国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)とともに推進するスタートアップ企業の育成支援プログラム |

(同省ウェブサイトより)

このうち、「未来投資戦略2018」を受けて経済産業省が立ち上げたベンチャー支援プログラムが「J-Startup」である。

「J-Startup」では、トップベンチャーキャピタリスト、アクセラレーター、大企業のイノベーション担当などが、日本のスタートアップ企業約10,000社の中から一押し企業を推薦し、外部審査委員会がその推薦内容を尊重しつつ企業をチェック。厳正な審査で選ばれた企業をJ-Startup企業として選定する。

選定されたスタートアップ企業に対しては、民間支援機関・NEDO・JETRO・METIによる事務局が中心となり支援するコミュニティを構築し、「J-Startup企業」とサポーター、政府機関を結びつけ、タイムリーかつスピーディな支援を実現する。

フォースタートアップス株式会社もサポーター企業の1社である。

|

|

(J-Startup資料より)

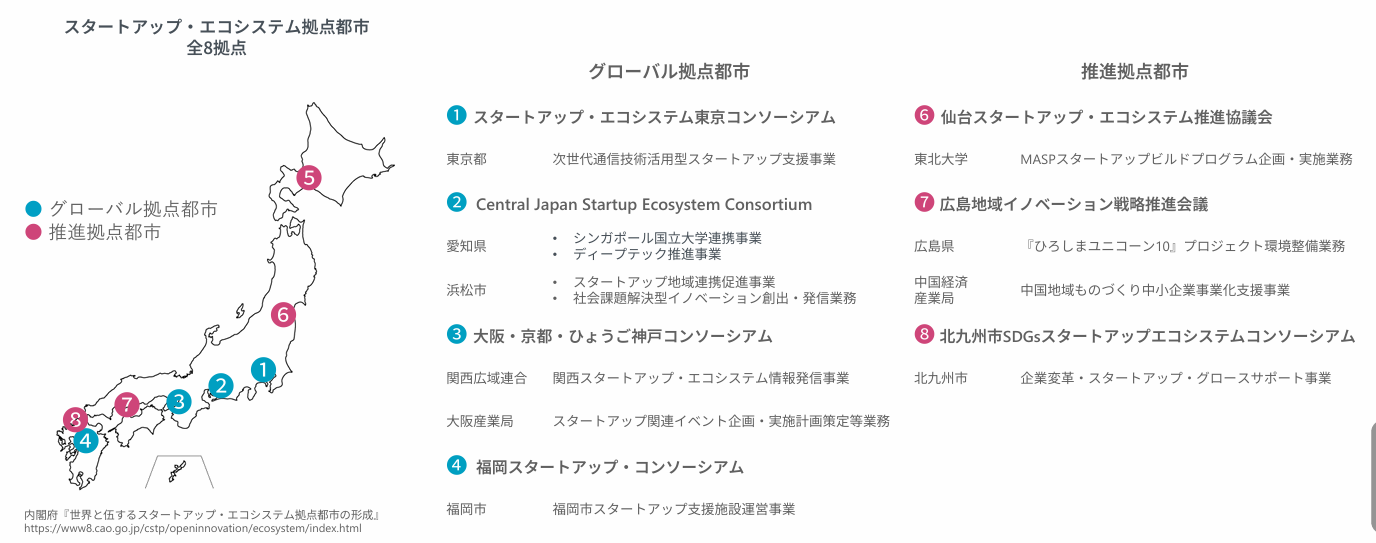

また、2020年7月には、内閣府・文部科学省・経済産業省が「スタートアップ・エコシステム形成に向けた支援パッケージ ~コロナを乗り越えて新たな成長軌道へ~」を発表した。新型コロナウイルス感染症拡大に伴い、スタートアップ向けのリスクマネー供給の減少、事業展開や研究開発の停滞等、自律的なエコシステム形成に向けたリスクが顕在化し、大きな分岐点にあるとの危機意識の下で、スタートアップは、その機動性で、今後の社会変革に対応するイノベーションを牽引するキープレイヤーであると改めて位置付け、今後3年間を集中支援期間としてスタートアップ・エコシステム支援パッケージ(事業規模約1,200億円)を実行している。具体的には、アントレプレナーシップ教育の推進(大学における講座の開設など)、SBIR(Small Business Innovation Research)制度改革(研究開発型スタートアップ等への補助金等の支出機会の拡大や、初期段階の技術シーズから事業化までの一貫した支援)、J-Startup地域版の立ち上げ、JETRO等による海外発信等である。

経済産業省、内閣府、文部科学省以外に、総務省、厚生労働省、国土交通省、農林水産省、環境省、防衛省、財務省の各省もスタートアップ支援プログラムを打ち出しており、「ALL Japan」でのスタートアップ支援体制構築が加速している。

スタートアップ支援は国策となった。

政府の動き | |

2020年 | ◆エコシステム拠点都市 選定 |

2022年 | ◆スタートアップ創出元年 宣言 ◆骨太の方針に組み込まれる ◆スタートアップ育成5カ年計画 ◆補正予算1兆円を計上 |

2023年 | ◆骨太の方針に組み込まれる(2年連続) |

2024年 | ◆骨太の方針に組み込まれる(3年連続) |

③経団連の提言

企業側もスタートアップの育成について積極的な姿勢を示している。

2022年3月、日本経済団体連合会(経団連)は「スタートアップ躍進ビジョン ~10X10Xを目指して~」との提言を公表した。

同提言では、「わが国の持続的成長の新たな牽引役として、グローバル級のスタートアップを継続的に創出することを目標とする。GAFAMのように既存産業にとって代わりグローバル市場を席巻するスタートアップは、全体の中のほんの一部であることから、母数すなわち起業の数自体を格段に増やすとともに、成長のレベルも引き上げる必要がある」との認識の下、以下のような目標を掲げている。

5年後(2027年)までにスタートアップの裾野、起業の数を10倍にするとともに、最も成功するスタートアップのレベルも10倍に高める。目標を確実に達成するために、それぞれについて以下のKPIを設定し、実現状況をモニタリングする。

◆裾野=起業の数を10倍にする

スタートアップの数を10倍=約10万社に

スタートアップへの年間投資額を10倍=約10兆円に

◆高さ=レベルを10倍にする

ユニコーン企業数を10倍=約100社に

ユニコーンから更に飛躍したデカコーン企業((時価評価額が100億ドル超の上場後1年以内の企業)数を2社以上に

(4)事業内容

22年3月期より、「タレントエージェンシー&オープンイノベーション事業」と「ベンチャーキャピタル事業」の2つを報告セグメントとしている。

【タレントエージェンシー&オープンイノベーション事業】

「2025年3月期上期 売上高 1,698百万円、セグメント利益 1億59百万円」

「タレントエージェンシーサービス」と「オープンイノベーションサービス」の2つのサービスで構成されている。

◎タレントエージェンシーサービス

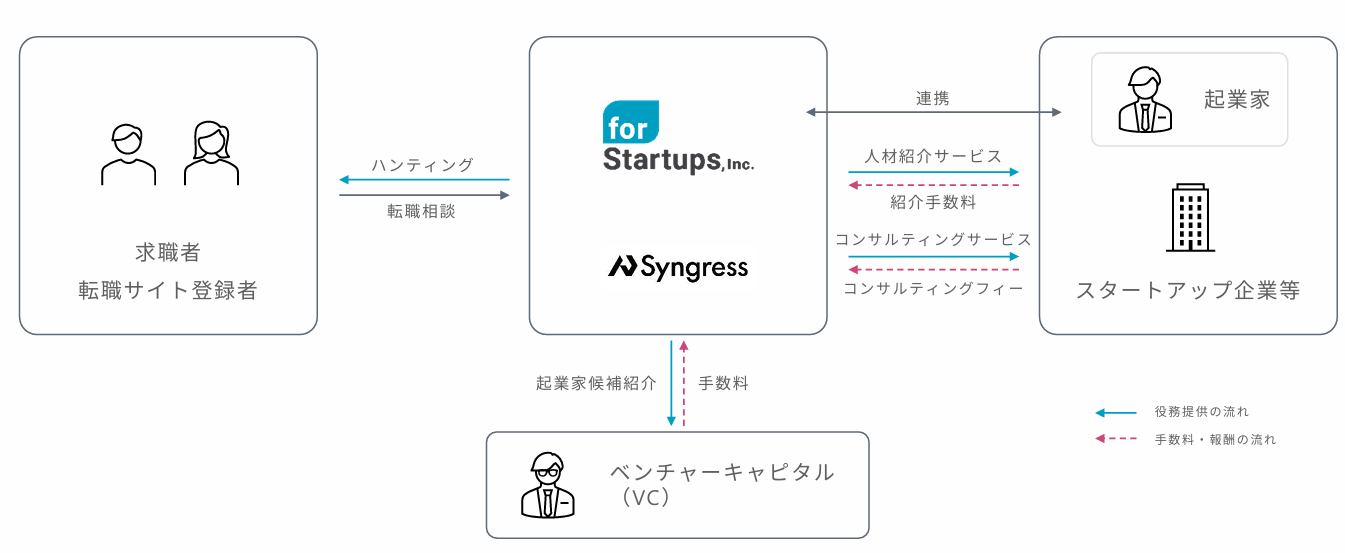

スタートアップ企業等への人材紹介サービスが収益の柱。ベンチャーキャピタルとともに起業をサポートする起業支援や、コンサルティングサービスも行う。

(同社資料より)

<サービス概要>

①人材紹介

(プロセス)

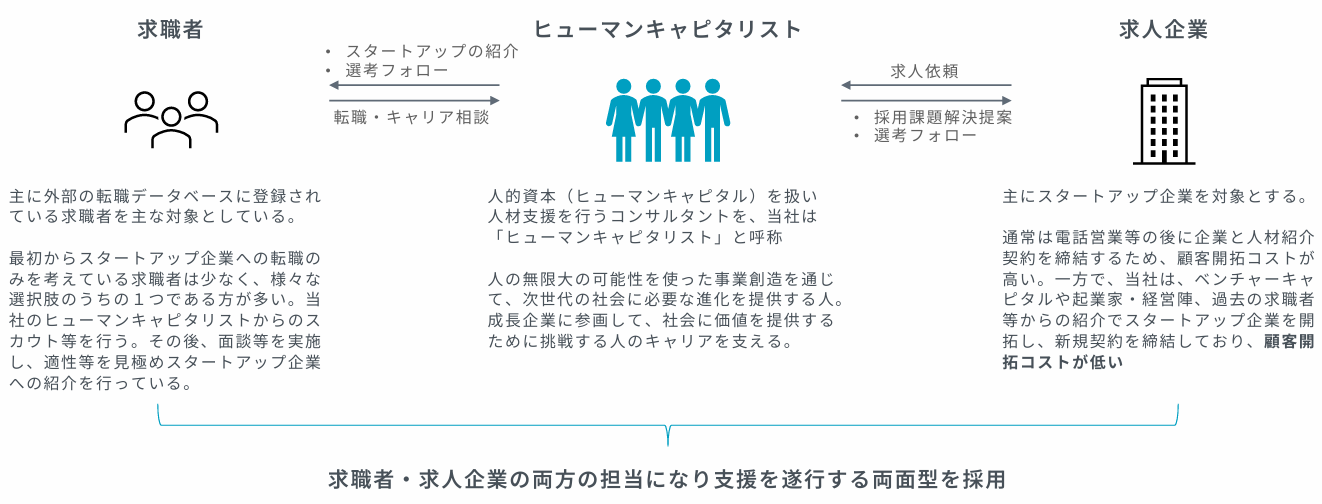

スタートアップ企業に対して、主として雇用期間の定めのない候補者を紹介する。

同社のコンサルタントであるヒューマンキャピタリストがスタートアップ企業から求人情報を獲得し、求人内容に合致する候補者を発掘し、ヘッドハンティングする。スタートアップ企業に人的資源を最適配置することを重視しているため、国内の人材紹介会社の多くが採用する登録型(求職者の登録媒体を設け求職者を集めるスタイル)ではなく、求人ニーズに合致した人材を効率的に発掘できるハンティング型を採用している。発掘にあたっては、主として株式会社ビズリーチ等が運営する外部の人材データベースを利用している。

同社が支援するスタートアップは独立系大手のベンチャーキャピタルである株式会社グロービス・キャピタル・パートナーズを中心としたVCからの紹介案件が中心。VCは投資ポートフォリオの中でも、同社がCXO(経営チーム)の組閣を始めとした人材確保を支援することで、今後更に急成長すると期待するスタートアップを紹介するため、同社にとっても成功確率の高い案件を手掛けることとなる。また、紹介されるスタートアップは既にVCから出資を受けているため、支援にあたっての資金面での問題は無い。

(同社資料より)

(マッチングに際してのノウハウ)

スタートアップの要望に合う適切な人材を発掘、マッチングするにはノウハウが必要である。

同社では社内における情報の共有を重視している。ヒューマンキャピタリストは現在手掛けている案件について、「スタートアップの要望」「候補者の発掘およびマッチングの進捗」などを社内システムに随時登録し、他のヒューマンキャピタリストもそうした情報を共有できるようにしている。このため、仮に自分の手掛けている案件ではマッチングの可能性が低そうな場合でも、候補者を他のヒューマンキャピタリストの案件に紹介することで、マッチングの確率が向上し、結果的にスタートアップ、候補者双方が満足することとなる。

また、スタートアップの要求は時として、やや現実的ではないケースもあるが、そうした際、ヒューマンキャピタリストはスタートアップと会社の現状・今後の方針や見通しなどを深くディスカッションし理解したうえで、「このフェーズであればこの人で」「少しハードルを下げてこういう能力の人を2名採用してはどうか」等、現実的な提案を行うことも重要な役割である。

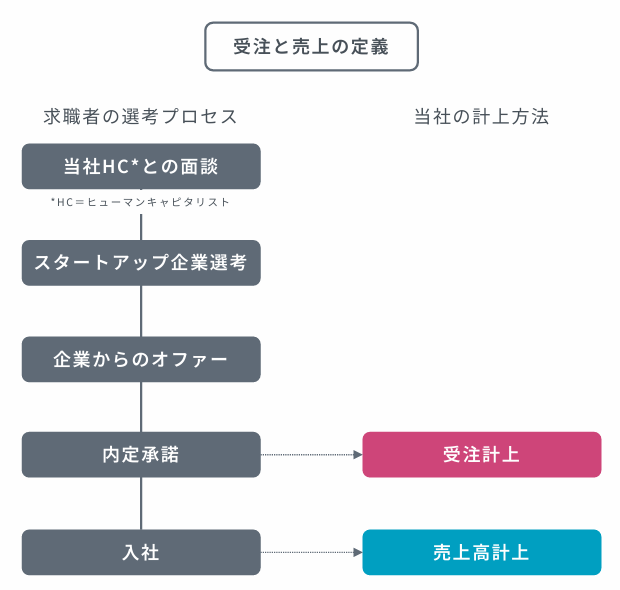

(収益)

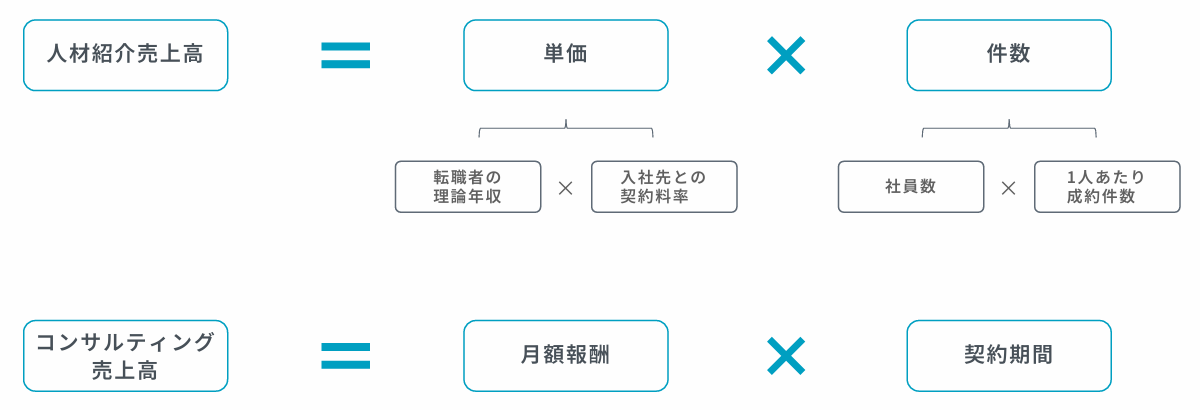

候補者がスタートアップ企業に入社した事実を企業等に確認した上で、入社日を基準に成功報酬としてのコンサルティングフィーを収受している。成功報酬型以外にも、毎月一定数の候補者の提案や、ターゲット人材の設定等のコンサルティングサービスも提供している。売上は入社日が基準となるため、例えば2-3月に内定が出れば4月に入社することが多いなど、期間収益に影響を与えるため、同社内では内定を承諾した時点で計上する「受注」を重視している。主な原価は、候補者発掘にあたって使用する外部データベースの利用料など。

(同社資料より)

人材紹介の手数料は、転職者の理論年収×料率で算出される。またコンサルティング手数料は、原則月額固定報酬×契約期間にて算出される。

(同社資料より)

②起業支援

日本のスタートアップ・エコシステムの形成には、起業家数の増加が必要不可欠であると考えており、以下のような起業支援サービスを行っている。

ベンチャーキャピタルと連携した起業家創出プログラム | ベンチャーキャピタルと提携し、起業家の創出を行っている。 具体的には、同社が発掘した起業希望者を提携するベンチャーキャピタルに紹介し、そのベンチャーキャピタルが相談や起業サポートを行う。 |

研究機関と連携した起業家創出プログラム | 国内の研究機関(大学等)には、高い技術力をベースにした優れたアイディア・人材が多く存在しているが、そのアイディアをビジネスとして実行できるケースは決して多くない。 そこで、日本が誇る優れた技術を成長産業へ成長させるため、大学系ベンチャーキャピタルと連携して経営陣等の人材支援を行う等、起業サポートを行っている。 |

いずれも、紹介した起業希望者や支援した経営陣等が実際に起業に至った場合には、同社はベンチャーキャピタルや研究機関から成功報酬を収受するほか、そのスタートアップ企業に対して継続的な人材支援を行う。

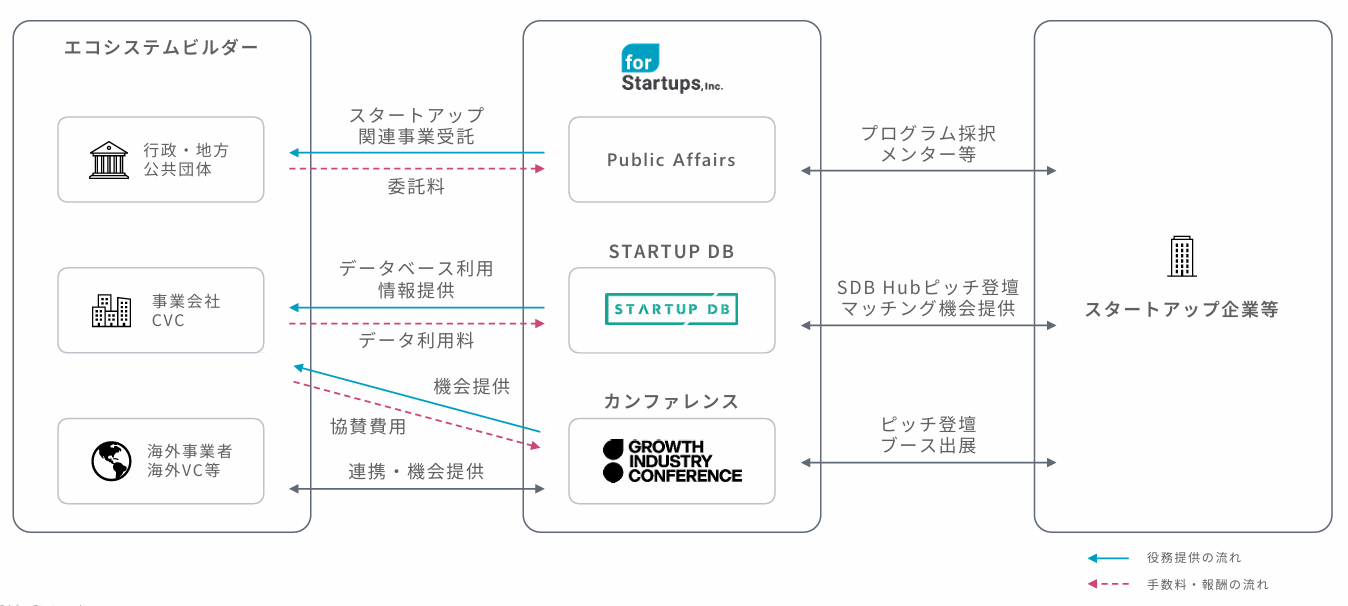

◎オープンイノベーションサービス

日本のスタートアップ・エコシステムの発展を目的に、行政・地方公共団体のスタートアップ関連事業を行うPublic Affairs、

25,000社以上のスタートアップ企業情報を網羅したSTARTUP DB、グローバルな成長産業カンファレンス「GRIC」を展開している。具体的なサービス内容は以下の通り。

Public Affairs | 官公庁・自治体におけるスタートアップ関連事業を受託して産学官の連携を支援 |

STARTUP DB | 同社グループが運営するデータベース「STARTUP DB」の大手企業向け有料会員サービス |

カンファレンス | 日本のスタートアップとグローバルの接点を模索するイベントを開催 |

(サービスの状況)

Public Affairsは、官庁・地方公共団体のスタートアップ関連事業を伴走支援しており、福岡に進出した。また、STARTUP DBの利用者は、年々着実に増加中であり、期中に開始した会員限定の交流会が好評を得ている。加えて、カンファレンスは、日本のスタートアップが世界と接続するためのイベントを年1回開催している。同社は、各サービスを通じて、スタートアップ・エコシステムの発展に寄与している。STARTUP DBは、25,000社以上の成長産業に特化し、スタートアップの企業概要、資金調達情報、評価額、特許情報などの情報を集約した国内最大級のプラットフォームであり、スタートアップの情報に限らず、投資家や投資企業のポートフォリオ、 GP / LP などの情報も集約している。

なお、24/3期まで実施していた資金調達支援は、売上規模及び投資の優先順位を踏まえ、25/3期より案件発生時のスポットの対応へ変更した。

(同社資料より)

【ベンチャーキャピタル事業】

「2025年3月期上期 営業損失 3百万円」

起業支援または人材支援中の企業に対しスタートアップ投資を行うとともに、タレントエージェンシーとのシナジー効果を創出している。

22年3月期からスタートした新事業。2021年5月、投資事業を行う連結子会社「フォースタートアップスキャピタル合同会社」を設立した。創業以来、成長産業を「人材」から支援してきた同社だが、中長期の目標である「成長産業の支援インフラの構築」を実現するために、これまでの「人材」の支援に加え、「資金」の支援を行うことを目的としている。主力サービスであるタレントエージェンシーサービスとのシナジーを創出し、成長産業支援をより強固なものとする。

起業時や成長期における資金調達の支援にとどまらず、自ら資金提供者となることで責任と覚悟を持って起業家を支え、加えて人材支援で培ってきた同社の組織的能力を注入することによって投資先企業の成長速度と成功確度を高め、日本を代表するグローバルスタートアップ企業を創出する。

21年8月には最初のファンドとなる「フォースタートアップス1号投資事業有限責任組合」を設立。24/3期末時点で投資先企業は6社。

(5)強み

◎日本を代表するプレイヤーとのネットワークが強み

Forbes起業家ランキングのトップ10にランクインする起業家・スタートアップの9割が同社の顧客であり、様々な定性情報を得られる環境にある。同社は、起業家や投資家との勉強会を高頻度で開催しており、最新の情報共有と相互のディスカッションを通じて、一次情報にもとづく深い理解をもとに支援を推進している。また、同社は、感謝祭も開催している。日本を代表する起業家・投資家・行政・メディアを同社のグループオフィスへ年に数回招待し、感謝祭での情報交換を通じて成長産業コミュニティを強化している。更に、同社は、世界最大級のスタートアップカンファレンスの投資家向け交流会や大企業のオープンイノベーションイベントを同社のオフィスにて開催している。スタートアップ企業の求める幹部人材像を把握し、効果的な支援を実行している。

(同社資料より)

(6)実績

◎タレントエージェンシーサービス <起業支援の取組み>

主にベンチャーキャピタルと連携し、起業家候補者をサポートし「起業」を支援し、現時点では7社の支援実績を公表している。

(同社資料より)

◎オープンイノベーション <Public Affairs過去実績>

内閣府が定めた『スタートアップエコシステム拠点都市』8拠点中7拠点で事業受託・協力機関として参画し、地方各所からのスタートアップ創出を掲げる国策を支援している。

(同社資料より)

◎オープンイノベーション <STARTUP DBの利用状況>

新規事業創出や競争力拡大を狙う大手企業やCVC/VCを中心に導入。金融機関、調査会社など幅広い業種でも利用されており、メディア/金融機関/行政機関/グローバルDBへの情報提供、大学との共同研究も実施している。

(同社資料より)

◎ベンチャーキャピタル <概要>

「人材」支援と「資金」支援の掛け合わせによるスタートアップ支援を目的にファンドを組成し、タレントエージェンシーサービスにおける人材支援先スタートアップ企業の更なる成長可能性に投資している。

(同社資料より)

2.2025年3月期第2四半期累計決算概要

(1)業績概要

| 24/3期上期 | 構成比 | 25/3期上期 | 構成比 | 前年同期比 |

売上高 | 1,609 | 100.0% | 1,698 | 100.0% | +5.5% |

売上総利益 | 1,349 | 83.9% | 1,406 | 82.8% | +4.2% |

販管費 | 1,045 | 64.9% | 1,250 | 73.6% | +19.6% |

営業利益 | 304 | 18.9% | 156 | 9.2% | -48.6% |

経常利益 | 303 | 18.9% | 155 | 9.2% | -48.8% |

四半期純利益 | 214 | 13.4% | 116 | 6.9% | -45.7% |

*単位:百万円

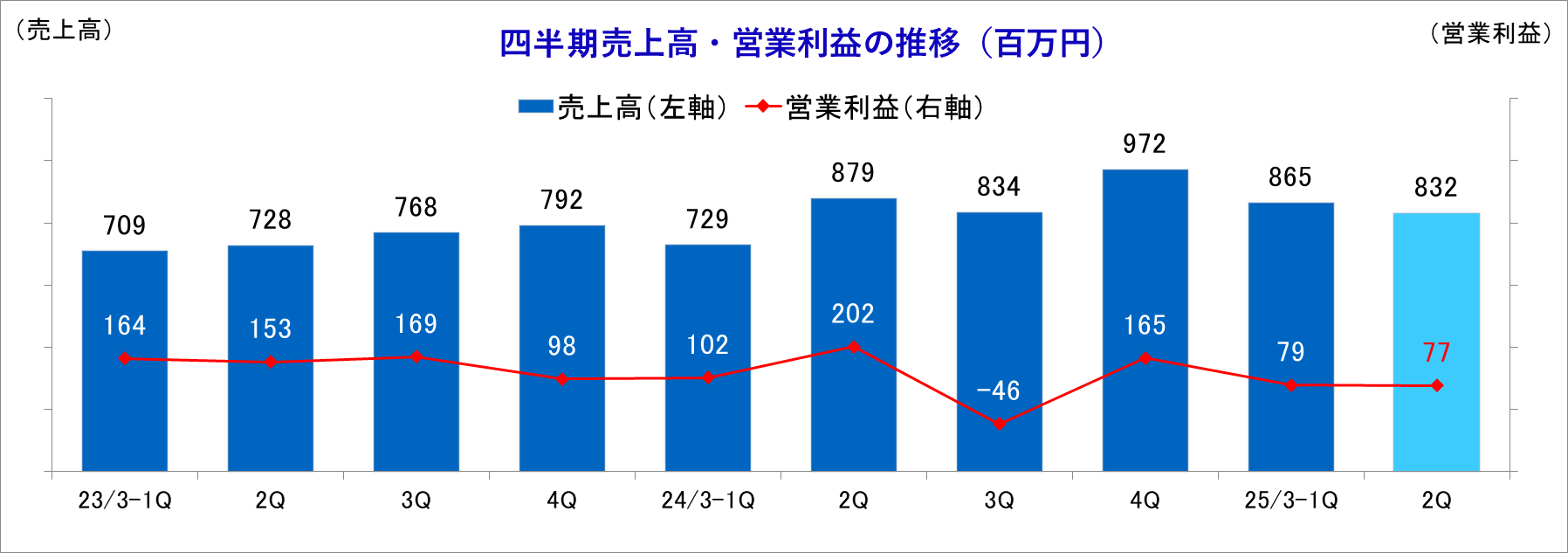

前年同期比5.5%増収、同48.6%営業減益

政府の成長戦略において、産業競争力強化の観点からスタートアップ企業の支援及びスタートアップ・エコシステム強化の重要性が提唱されている。また、直近では金融情勢の影響により、日本のスタートアップ企業の資金調達市場も減少傾向が続いていたものの、2024年1月~9月の資金調達額は前年同期比3%増、2024年7~9月の資金調達額は前年同期比19%増(参照:STARTUP DB)と回復傾向がみられた。こうした環境下、同社グループは、経営資源をタレントエージェンシーサービスに集中させ、タレントエージェンシーサービスの売上・利益の持続的かつ高い成長を目指すとともに、タレントエージェンシーとオープンイノベーションの両サービスのシナジー強化に取り組む方針の下、新規顧客の開拓、採用活動の強化、コストのコントロールを推進した。

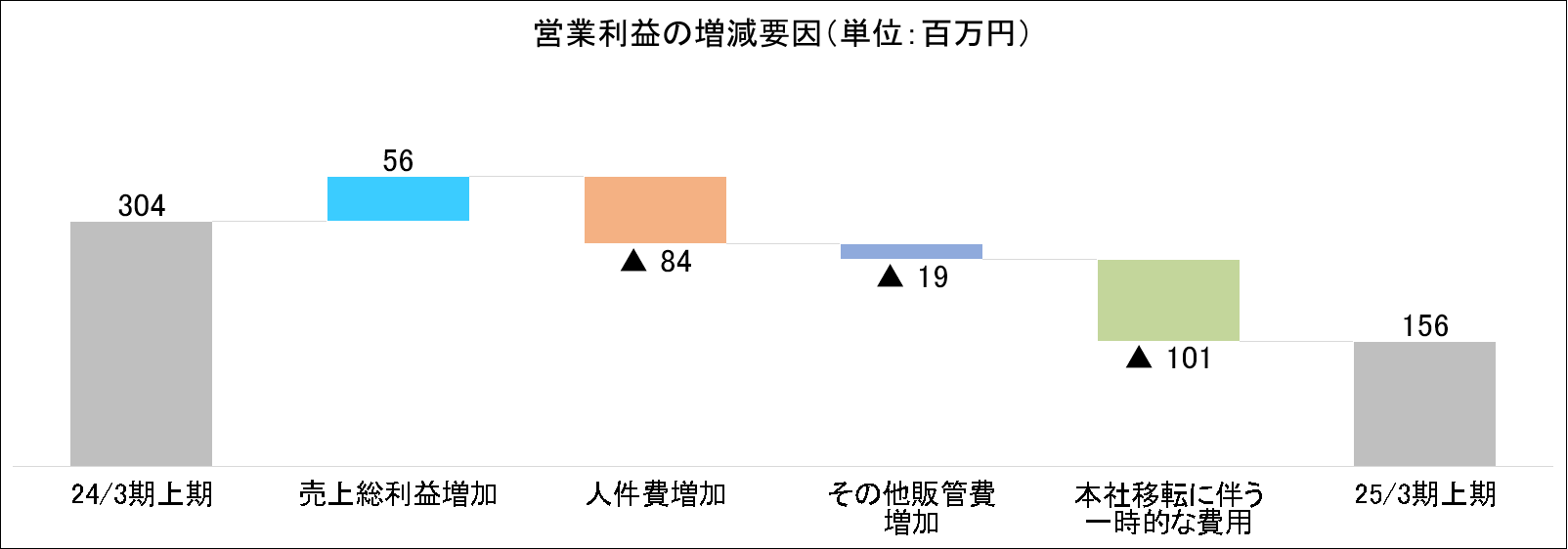

25/3期上期の売上高は前年同期比5.5%増の16億98百万円、営業利益は同48.6%減の1億56百万円となった。売上面では、人材紹介売上の計上タイミングが例年より後ろにずれたことが影響したものの受注高は計画通り進捗しており、通期計画に対しては順調に推移している。利益面では、タレントエージェンシーの売上計上タイミングのズレが売上総利益の増加に影響したものの、その他販管費の増加を抑制した。また、本社移転に伴う一時的な費用(固定資産の耐用年数短縮に伴う減価償却費の増加、二重家賃等)で約1億円を計上したことが影響した。

売上総利益率は、前年同期比1.1ポイン低下の82.8%となった。また、売上高対販管費率が前年同期比8.7ポイント上昇し73.6%となった。以上により売上高営業利益率は、前年同期比9.7ポイント低下の9.2%となった。

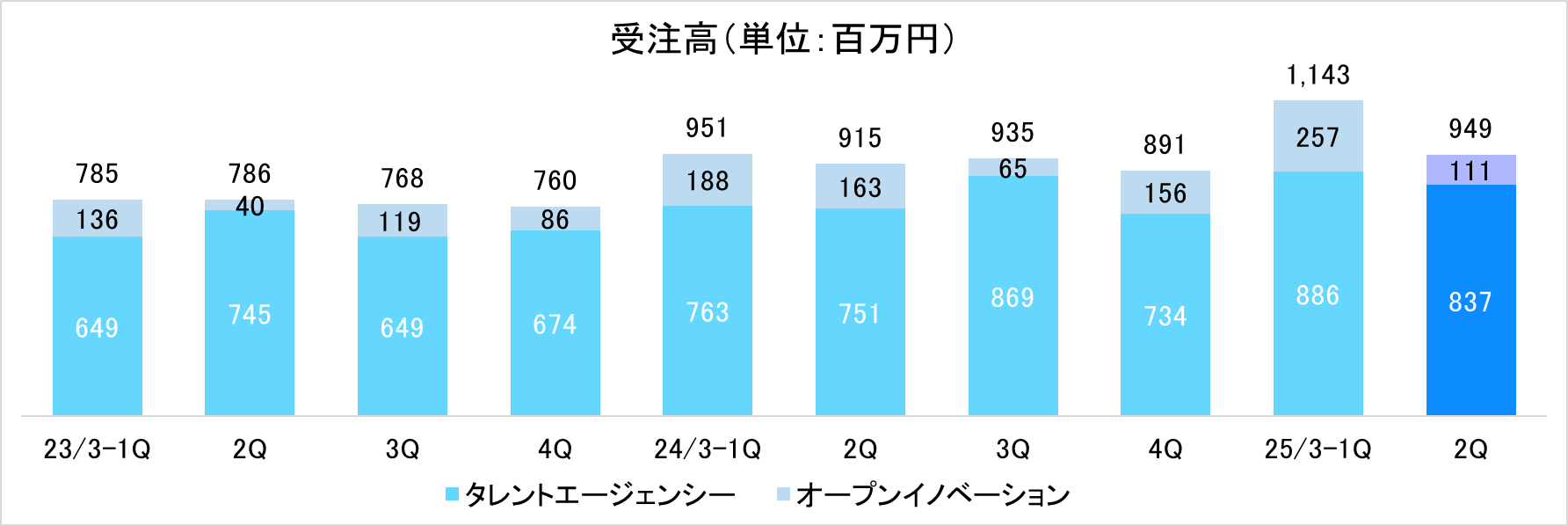

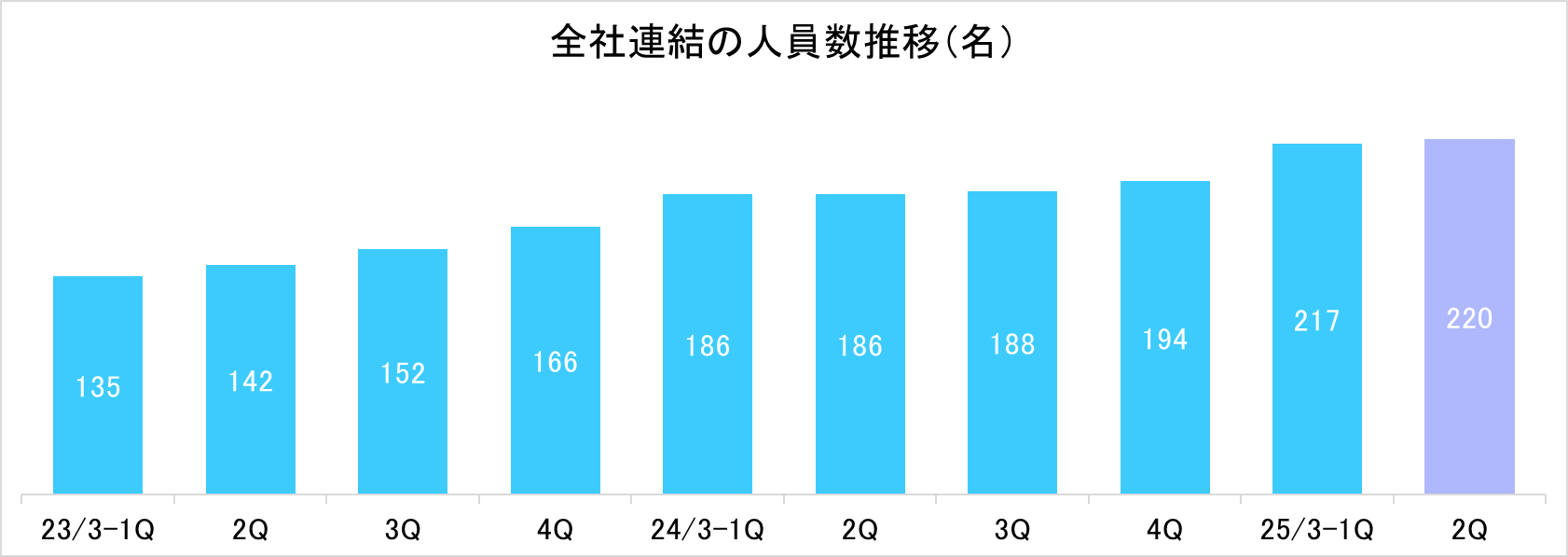

一方、上期の受注は、前年同期比で12.2%の増加となった。また、社員数は、前期末比26名増の220名となった。上期におけるタレントエージェンシーの採用内定承諾者数は過去最多となり、採用計画どおり進捗した。他部門で採用計画を下回ったものの、退職者数も想定の範囲内で着地した。

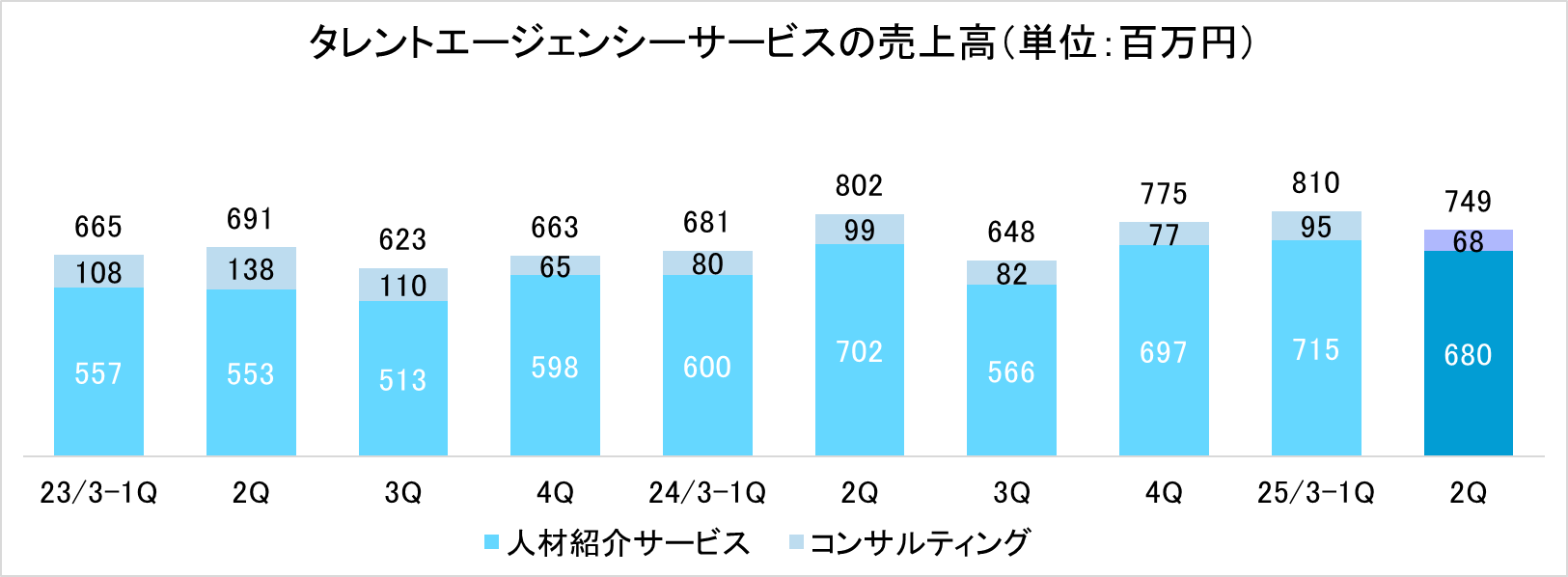

25/3期第2四半期(7-9)は、前年同期比で減収減益となった。また、前四半期(4-6月)比でも減収減益となった。人材紹介で売上の計上時期が想定より後ろにズレたことやコンサルティングサービスで一時的にニーズの一服感があったことなどが影響した。

人材紹介サービス、オープンイノベーションは計画通りの着地となった。売上と同じタイミングで受注計上しているコンサルティングサービスの第2四半期(7-9月)の受注は一時的なニーズの一服感があり前年同期比で減少した。

人員数は、2024年9月末日時点で220名となった。2024年12月末時点の社員数は226名を見込む。タレントエージェンシーは順調もその他の部門において採用人員の増加が遅れている。加えて、これまで積極的ではなかった人事異動を意図的に増やしており、今後も継続的に人事異動が発生する見込みである。

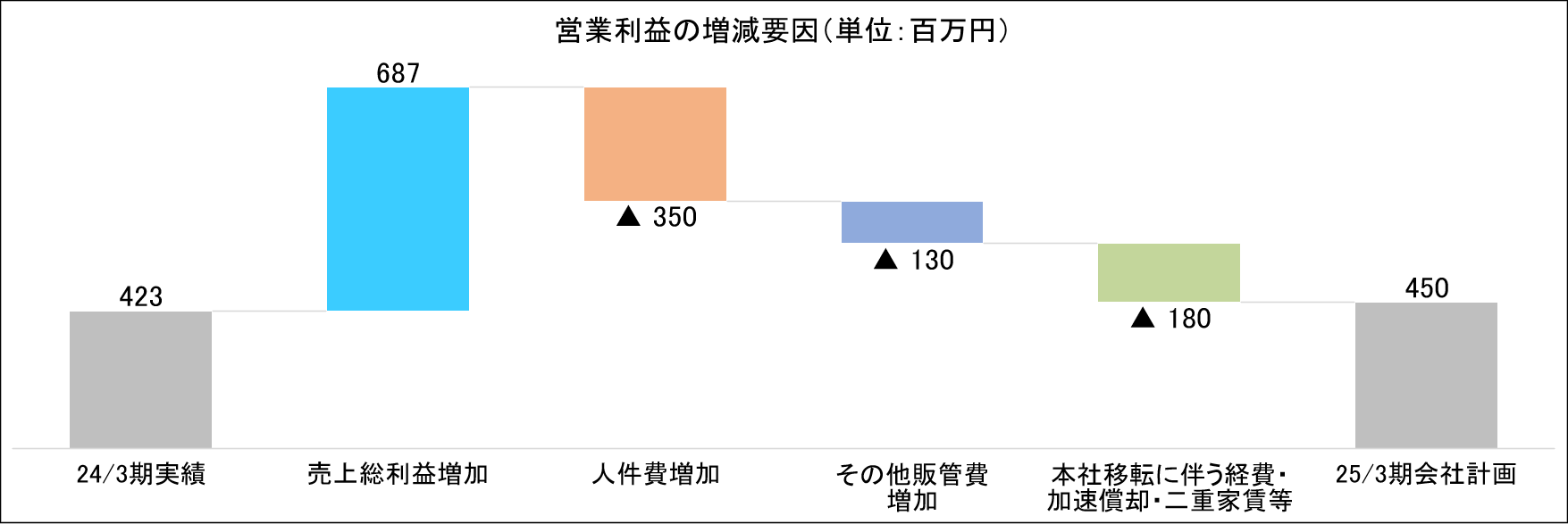

営業利益の増減要因(上期)

タレントエージェンシーの売上計上タイミングのズレが売上総利益の増加に影響したものの、その他販管費の増加の抑制に努めた。また、本社移転に伴う一時的な費用(固定資産の耐用年数短縮に伴う減価償却費の増加、二重家賃等)で約1億円を計上した。

(2)セグメント別動向

| 24/3期上期 | 構成比/ 営業利益率 | 25/3期上期 | 構成比/ 営業利益率 | 前年同期比 |

タレントエージェンシー& オープンイノベーション事業 | 1,609 | 100.0% | 1,698 | 100.0% | +5.5% |

ベンチャーキャピタル事業 | - | - | - | - | - |

連結売上高 | 1,609 | 100.0% | 1,698 | 100.0% | +5.5% |

タレントエージェンシー& オープンイノベーション事業 | 308 | 19.1% | 159 | 9.4% | -48.1% |

ベンチャーキャピタル事業 | -3 | - | -3 | - | - |

連結営業利益 | 304 | 18.9% | 156 | 9.2% | -48.6% |

*単位:百万円。営業利益の構成比は営業利益率。

【タレントエージェンシー&オープンイノベーション事業】

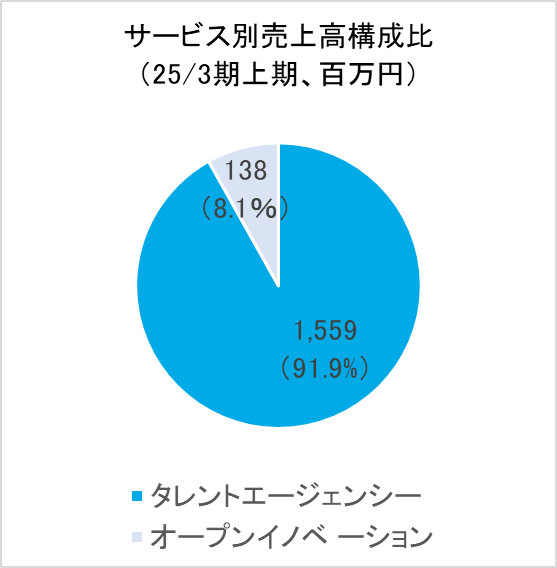

| 24/3期上期 | 構成比 | 25/3期上期 | 構成比 | 前年同期比 |

タレントエージェンシーサービス | 1,483 | 92.2% | 1,559 | 91.9% | +5.1% |

オープンイノベーションサービス | 125 | 7.8% | 138 | 8.1% | +10.4% |

売上高合計 | 1,609 | 100.0% | 1,698 | 100.0% | +5.5% |

*単位:百万円

◎タレントエージェンシーサービス

前年同期比5.1%増収の15億59百万円。

タレントエージェンシーサービスでは、スタートアップ・成長企業向けの人材紹介を中心とした人材支援サービスを展開している。ここ1年程度採用活動を停止していた既存大型顧客が採用活動を再開させていることで、主に受注活動においてポジティブな影響が出ており、人材紹介受注高は計画通りに推移した。しかし、転職決定者の入社時期のずれにより、売上計上のタイミングが想定より後ろ倒しとなっている影響を受け、2024年7月から9月の入社者が想定より少なく推移し、計画比で未達となった。今上期に計上した受注高は今期の売上計上を予定しており、通期の会社計画は達成可能と同社では認識している。なお、前期にハイレイヤーに特化した人材紹介子会社として設立したシングレス株式会社は、計画を順調に達成している。一方、コンサルティングサービスは、採用活動の活性化による回復需要が見られたものの、一服感があり前年同期比で減収となった。

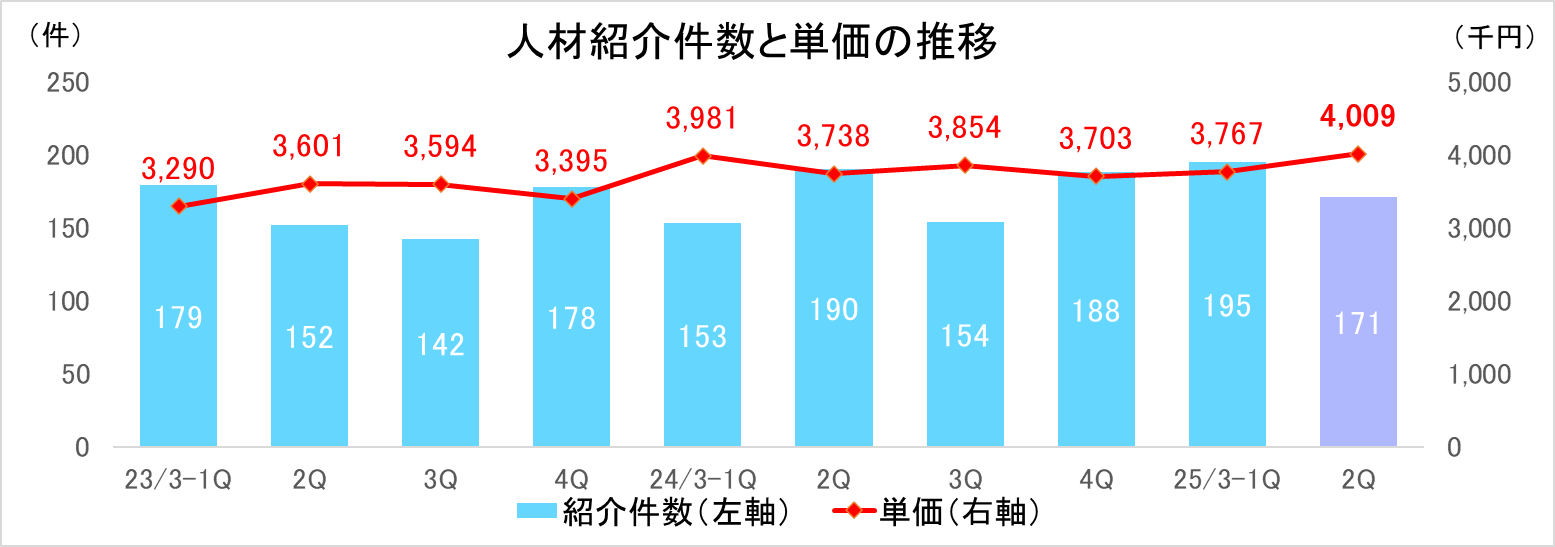

転職決定者の入社時期のずれにより、第2四半期(7-9月)の紹介件数は前年同期比と前四半期比で減少したもの単価が大幅に上昇した。これは、年収1,000万円の以上のハイレイヤーの採用決定比率が高まったものである。

◎オープンイノベーションサービス

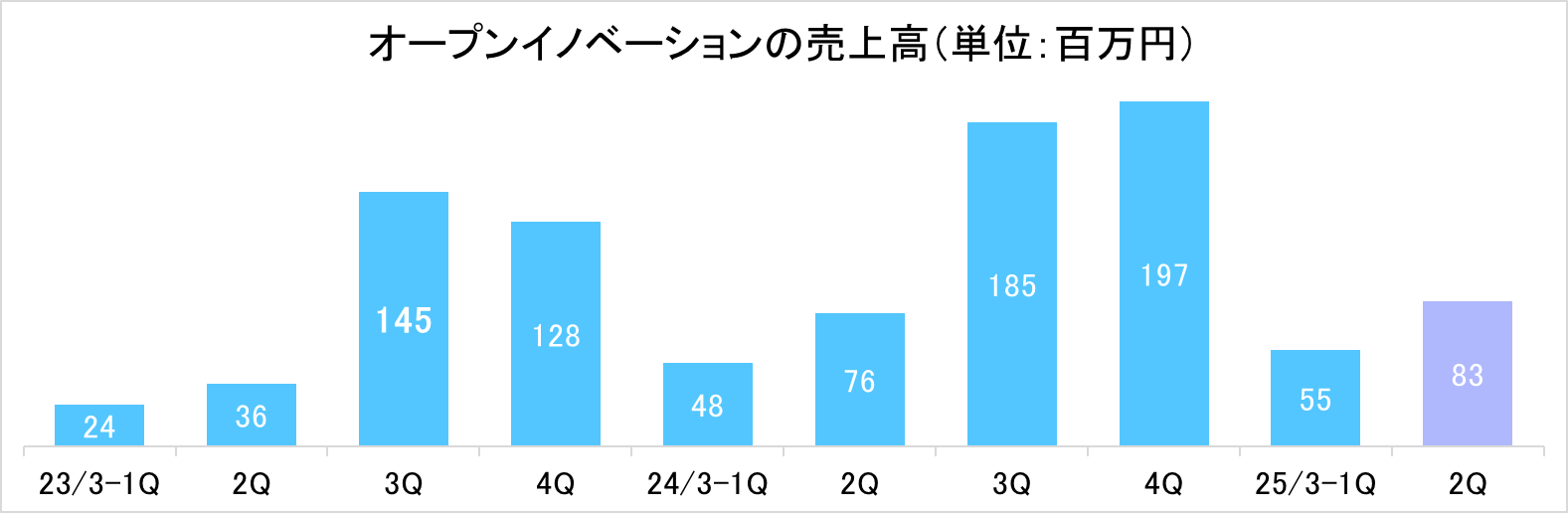

前年同期比10.4%増収の1億38百万円。

オープンイノベーションサービスは、同社グループが運営するデータベース「STARTUP DB」の大手企業向け有料会員サービス、官公庁・自治体におけるスタートアップ関連事業を受託して産学官の連携を支援する「Public Affairs」、“日本のスタートアップ・エコシステムをグローバル基準へ”をパーパスに掲げる、国内最大級の「カンファレンス」を展開している。今上期は、前年同期に展開していた資金調達支援サービスが減収となったものの、それをカバーし各事業が順調に推移した。

オープンイノベーションサービスは、Public Affairsの収益認識の影響で第4四半期の売上高が高くなる傾向がある。

【ベンチャーキャピタル事業】

子会社であるフォースタートアップスキャピタル合同会社、及び同社を通じて組成したフォースタートアップス1号投資事業有限責任組合が含まれている。ベンチャーキャピタル事業では、同社のタレントエージェンシーサービスの人材支援先に対して、成長産業支援をより強固にするためのスタートアップ投資を行うファンドを運営している。投資対象は、国内のスタートアップ、ベンチャー企業のうちミドル・レイターステージ及び起業支援案件かつ人材支援取引先となる。上期は、引き続き管理費用のみが発生していることから、セグメント損失は3,722千円(前年同期は3,831千円の損失)となった。

(3)財政状態及びキャッシュ・フロー

財務状態

| 24年3月 | 24年9月 |

| 24年3月 | 24年9月 |

現預金 | 1,655 | 2,382 | 未払金 | 235 | 225 |

売上債権 | 512 | 345 | 短期有利子負債 | - | 114 |

営業投資有価証券 | 378 | 378 | 流動負債 | 696 | 808 |

流動資産 | 2,582 | 3,172 | 長期有利子負債 | - | 456 |

有形固定資産 | 67 | 28 | 固定負債 | - | 456 |

無形固定資産 | 0 | 0 | 純資産 | 2,545 | 2,568 |

投資その他 | 591 | 632 | 負債・純資産合計 | 3,241 | 3,833 |

固定資産 | 659 | 660 | 有利子負債合計 | - | 570 |

*単位:百万円 | |||||

*単位:百万円

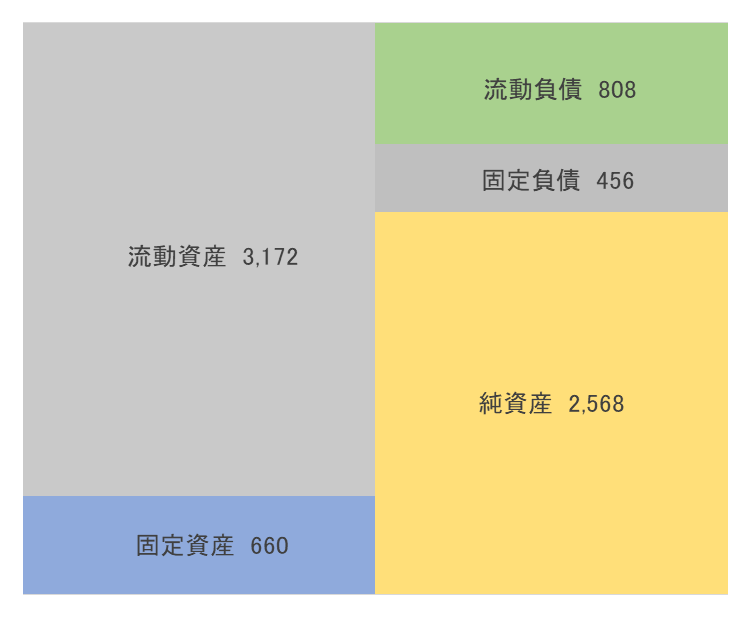

24年9月末の総資産は前年同期末比5億91万円増の38億33百万円。資産サイドでは、現預金などが主な増加要因となり、売上債権などが主な減少要因となった。負債・純資産サイドでは、短期借入金と長期借入金、四半期純利益の計上に伴う利益剰余金などが主な増加要因となり、自己株式、非支配株主持分などが主な減少要因となった。総資産の80%以上を流動資産が占める等、資産の流動性が高い。24年9月末の自己資本比率は、57.7%と前期末から9.4ポイント低下した。

なお、ベンチャーキャピタル事業からの投資額が、営業投資有価証券として表示される。基本的に投資先が未上場会社の場合は取得原価、上場会社の場合は時価により評価される。また、ベンチャーキャピタルの出資持分のうち、外部出資者に帰属する部分が非支配株主持分として計上される。

また、同社は、11月11日にオフィスの移転を行った。これに伴い、移転資金として借入期間5年にて5億70百万円の借入を行った。第3四半期以降は、固定資産とならない什器・消耗品/引越し費用が計上されるものの、当初の予算範囲内に収まる見込みである。

キャッシュ・フロー

| 24/3期上期 | 25/3期上期 | 前年同期比 | |

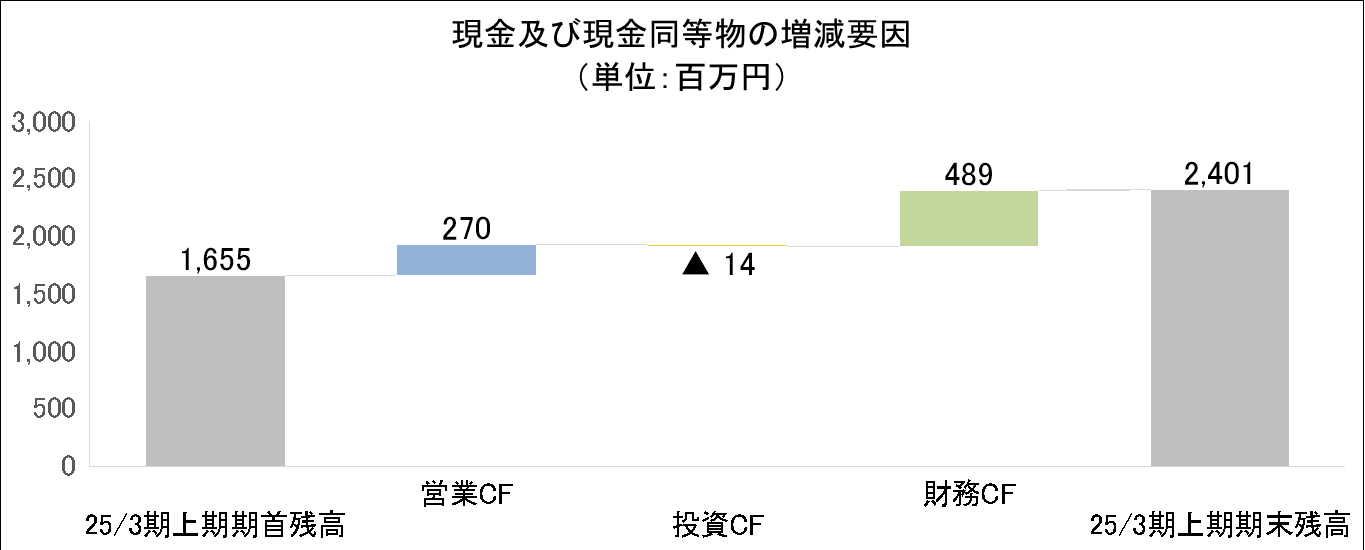

営業キャッシュ・フロー | -92 | 270 | +363 | - |

投資キャッシュ・フロー | 9 | -14 | -24 | - |

フリー・キャッシュ・フロー | -83 | 256 | +339 | - |

財務キャッシュ・フロー | -39 | 489 | +529 | - |

現金及び現金同等物の四半期末残高 | 1,622 | 2,401 | +779 | +48.0% |

*単位:百万円

*単位:百万円

売上債権の減少、未払金の減少額の縮小などにより営業CFがプラスに転じた。有形固定資産の取得による支出の増加などにより、投資CFがマイナスに転じたものの、フリーCFもプラスに転じた。その他、長期借入金の増加などにより、財務CFが大幅なプラスとなった。以上により、24/3期上期末のキャッシュポジションは、前年同期比48.0%増加した。

(4)トピックス

◎タレントエージェンシー <ヒューマンキャピタリスト表彰>

パーソルキャリア株式会社が主催する「doda X HeadHunter of the Year 2024」にて2名が個人受賞、同社が法人賞を受賞した。

2名はいずれも別業界の大手企業から入社し、入社後2年未満での受賞に至った。

(同社資料より)

◎オープンイノベーション <GRIC2024 Produced by for Startups, Inc.>

11月12日~14日に、主催カンファレンス『GRIC2024 Produced by for Startups, Inc. 』を開催した。同社は、国内外トップティアのエコシステムビルダーが発信する“機会”と集う“場”を提供している。

(同社資料より)

◎自己株式の取得

同社は、資本効率の向上、株主還元の充実を図るため、下記の概要で自己株式の取得を実行中である。

• 取得総額 : 3億円(上限)

• 取得株式数: 25万株(上限)

• 取得期間 : 2024年9月9日~2025年9月8日

今後も同社の持続的な成長を追求し続けるとともに、配当の実施等を見据えた「株主還元ポリシー」の策定を進める。

3.2025年3月期業績予想

(1)連結業績

| 24/3期 | 構成比 | 25/3期 | 構成比 | 前期比 |

売上高 | 3,416 | 100.0% | 4,100 | 100.0% | +20.0% |

営業利益 | 423 | 12.4% | 450 | 11.0% | +6.3% |

経常利益 | 428 | 12.5% | 450 | 11.0% | +5.0% |

親会社株主に帰属 する当期純利益 | 385 | 11.3% | 310 | 7.6% | -19.7% |

*単位:百万円

前期比20.0%の増収、同6.3%の営業増益

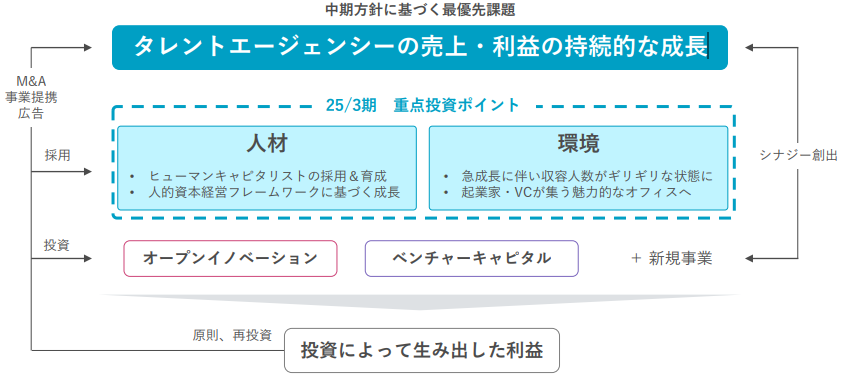

第2四半期が終わり、25/3期の会社計画は、売上高が前期比20.0%増の41億円、営業利益が同6.3%増の4億50百万円の予想から修正なし。同社グループを取り巻く国内のスタートアップ企業の事業環境には改善の兆しが出ている。同社の保有する「STARTUP DB」の集計では、2024年1月~9月の資金調達額は前年同期比3%増、2024年7~9月の資金調達額は前年同期比19%増と回復傾向がみられる。また、ここ1年程度採用活動を停止していた既存大型顧客が採用活動を再開させていることで、主に受注活動においてポジティブな影響が出ており、人材紹介受注高は計画通りに推移している。こうした中、売上面では、経営資源をタレントエージェンシーサービスに集中し、オープンイノベーションとのシナジーを創出する。従来施策を今年度も継続し、Pre-IPOの新規顧客開拓と人材採用・育成を推進する。また、利益面では、本社移転に伴う一時的な費用を約1.8億円計上するものの増益となる見込みである。一時費用を除けば、中期業績目標で掲げた営業利益率15%を維持する水準となる。

また、タレントエージェンシーに自社採用担当チームを組成するとともに、麻布台ヒルズへのオフィス移転により採用力向上を見込む。加えて、今期末の従業員数には含まれないものの、2025年3月卒の新卒採用にも積極的に取り組む方針である。

営業利益の増減要因

本社移転に伴い一時的にかかる費用を除けば、中期業績目標で掲げた営業利益率15%となる見通しである。

(2)25/3期の施策

◎重点投資ポイント

中核事業のタレントエージェンシーが業界の圧倒的No.1であり続けるための投資を実行する。25/3期は人材と環境への投資を優先するものの、今後も様々な投資策を検討していく方針である。タレントエージェンシーの売上と利益の持続的な成長を達成するために、人材ではヒューマンキャピタリストの採用と育成に注力する他、人的資本経営フレームワークに基づく成長を遂げる。また、環境では急成長に伴い収容人数がギリギリの状態となったことにより、移転を通じて起業家・VCが集う魅力的なオフィスを整備する。

(同社資料より)

◎重点領域(継続)

◆ヒトの支援領域にリソースを集中投下

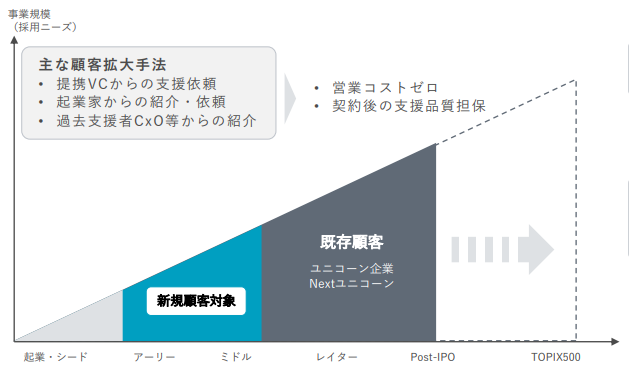

政府のスタートアップ支援に関する各種施策に基づき、ヒトの支援領域にリソースを集中投下する。特に、Pre-IPOのスタートアップが人材支援の中心となる。上場後も起業家・経営陣との関係を維持し、既存支援先上場後も幹部人材の採用ニーズを獲得しPost-IPO領域への拡充も図る。Pre-IPOスタートアップ領域についてはより顧客層を広げて支援を行う。また、上場後に同社との関係が希薄となった企業から、再度取引強化の依頼を受けるケースが増加しており、新ブランドの立ち上げでは、子会社であるエグゼクティブ領域特化の「シングレス」が着実に業績へ寄与している。

(同社資料より)

◎重点施策

◆Pre-IPOスタート顧客の顧客開拓(継続)

起業家とともに歩むPre-IPO時の人材支援が、将来の大型求人獲得の可能性を秘めている。顧客開拓ペースについては同社の人材採用ペースとのバランスを加味する。同社は、これまでPre-IPOフェーズからスタートアップ企業と起業家の志を人材面で支援してきた。最近では、同社が支援した人材が経営幹部に登用されるケースが増えており、IPO後のより高い成長のために非公開求人を含む幹部人材を同社が支援するケースも増えている。将来は、TOPIX500に入る成長企業の最大のHRパートナーとなるべく、顧客基盤の強化を図る。

(同社資料より)

◆人材育成の強化(継続)

スタートアップは採用基準が高く難易度も高い。そのため求職者対応及び求人企業担当の両方を担うヒューマンキャピタリストの人材育成が最重要課題となっている。市況やトレンドの変化により、経営戦略の変更等も含めた採用活動が激しく変化する環境となっている。また、担当するヒューマンキャピタリストの実力の差が、実績や顧客満足度等に影響してしまうケースが増加している。こうした環境下、同社は勉強会と進化塾を開催し、起業家や有識者が来社することで、ヒューマンキャピタリストに対し、スタートアップ企業の求人に関する基本情報に加え、経営戦略などをインプットできる機会を提供している。更に、活躍する人材を積極的にマネジメントに登用し、転職候補者だけでなく起業家・VCとの面談の場に同席(OJT)させている。一時的に生産性は低下するものの、ヒューマンキャピタリストの育成に効果が出始めている模様である。

◎オフィス移転

人員増により現オフィスの収容人数をオーバーする見込みとなった。また、起業家とVCが頻繁に来社するワンフロアの環境の整備も必要となっている。そのため、同社は今秋に麻布台ヒルズへ移転する予定である。面積と賃料がともに約2倍となるものの、採用力向上(ブランディング)、VCとの連携強化、起業家・経営陣が毎日訪れる環境整備などの効果が期待される。なお、オフィス転移に伴い、二重家賃4ヶ月分、減価償却費等約55百万円、消耗品・引越し費用等で合計1.8億円の一時的な費用の計上が予定されている。

◎新経営体制

副社長に恒田有希子氏が就任することとなった。恒田副社長は、既存収益事業を管掌し、スタートアップ企業向け人材支援におけるリーディングカンパニーとしての立ち位置を確固たるものにするとともに、オープンイノベーションとのシナジー創出により高い成長を目指す役割を担う。なお、志水社長は、新しく株主となった事業会社やVCとの提携強化や、今後株主になり得る事業会社等とのスタートアップ・エコシステムの最大化に加え、人材領域をブーストさせる新規事業・業務提携等の推進の役割を担う。

(3)業績予想に対する進捗率

| 25/3期 上期実績 | 25/3期 会社計画 | 進捗率 |

売上高 | 1,698 | 4,100 | 41.4% |

営業利益 | 156 | 450 | 34.7% |

経常利益 | 155 | 450 | 34.6% |

当期純利益 | 116 | 310 | 37.6% |

*単位:百万円

売上高は人材紹介売上の計上タイミングのズレが影響して進捗率が41%に留まっているものの、上期に好調に推移した受注高が通期の売上高へ計上されることから、今後挽回可能と同社では認識している。また、段階利益は本社移転関連の一時費用が上期偏重のため、下期で利益率が回復する見込みである。

4.中期業績目標

中期業績目標は、ローリングを行わず、26/3期に連結売上高50億円超を目指す方針(変更なし)である。25/3期は、オフィス移転に伴う一時費用が発生する予定である。

5.今後の注目点

25/3期上期決算は、前年同期比5.5%の増収、同48.6%の営業減益となった。一見すると厳しい決算に見えるものの、売上面では、人材紹介売上の計上のタイミングが例年より後ろにずれたことが影響した。しかし、上期の受注高は好調に推移しており、今後挽回できる水準と言えよう。また、段階利益についても本社移転関連の一時費用が上期偏重であったことが影響したものであり、下期における利益率の回復が見込まれる。同社グループを取り巻く国内のスタートアップ企業の事業環境には改善の兆しが出ている。資金調達額が回復基調にあることに加え、ここ1年程採用活動を停止していた既存大型顧客の複数社が採用活動を積極化し、同社への支援ニーズが高まっている模様である。スタートアップ企業の資金調達額の増加は、採用ニーズを増加させ同社の人材紹介売上の増加に結び付くものと期待される。外部環境が好転する中、企業努力を通じて上期の遅れを挽回できるのか注目される。

また、社員数の増加についても少し遅れ気味となっている。タレントエージェンシーは順調に採用できているものの、その他部門の採用の遅れが影響している。加えて、これまで積極的ではなかった人事異動を意図的に増やしていることも影響している。同社の中長期的な業績拡大のためには社員数の増加が欠かせない。同社では、タレントエージェンシーに自社採用担当チームを組成するとともに、麻布台ヒルズへのオフィス移転により採用力向上を見込んでいる。加えて、今期末の社員数には含まれないものの、2025年3月卒の新卒採用にも積極的に取り組む方針である。来期の業績拡大のバロメーターとなることから、今後の採用状況にも注目したい。今期末の目標とする社員数250名にどこまで近づくことができるのか注目される。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 9名、うち社外6名 |

監査等委員 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書

最終更新日:2024年6月24日

<基本的な考え方>

当社は、「for Startups」という経営ビジョンのもと、ユーザー、クライアント、株主、従業員、取引先、社会等のステークホルダーに対する責任を果たし、全てのステークホルダーからの信頼を獲得することを基本的な考え方としております。当該基本的な考え方のもと、経営のさらなる効率化と透明性の向上、業務執行の監督機能の強化等のコーポレート・ガバナンスの充実を図り、企業価値を安定的かつ継続的に向上に努めていく方針であります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則を全て実施しております。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(フォースタートアップス:7089)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |