ブリッジレポート:(3937)Ubicomホールディングス 2025年3月期第2四半期決算

青木 正之 社長 | 株式会社Ubicomホールディングス(3937) |

|

企業情報

市場 | 東証プライム市場 |

業種 | 情報・通信 |

代表取締役CEO | 青木 正之 |

所在地 | 東京都千代田区一番町21 一番町東急ビル7階 |

決算月 | 3月末日 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

1,241円 | 12,229,200株 | 15,176百万円 | 12.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

40.00円 | 3.2% | 82.97円 | 15.0倍 | 395.82円 | 3.1倍 |

*株価は11/14終値。発行済株式数、DPS、EPSは25年3月期第2四半期決算短信より。ROE、BPSは前期実績。

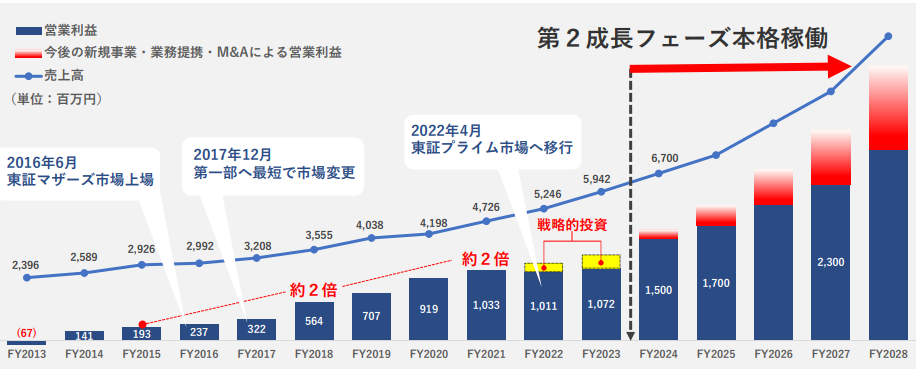

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2021年3月(実) | 4,198 | 919 | 877 | 623 | 53.25 | 7.00 |

2022年3月(実) | 4,726 | 1,033 | 1,055 | 832 | 70.38 | 9.00 |

2023年3月(実) | 5,246 | 1,011 | 1,004 | 573 | 48.68 | 11.00 |

2024年3月(実) | 5,942 | 1,072 | 935 | 526 | 44.73 | 13.00 |

2025年3月(予) | 6,700 | 1,500 | 1,518 | 1,000 | 82.97 | 40.00 |

*単位:百万円、円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。「収益認識に関する会計基準等」を22年3月期第1四半期期首から適用している。

株式会社Ubicomホールディングスの2025年3月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2025年3月期第2四半期決算概要

3.2025年3月期業績予想

4. 第2成長フェーズの取り組み・展望

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

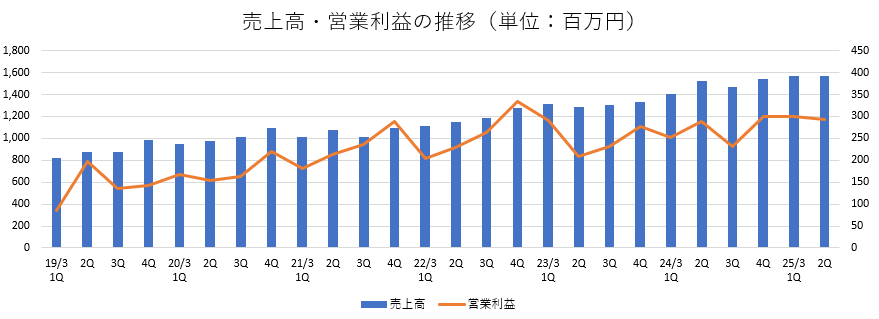

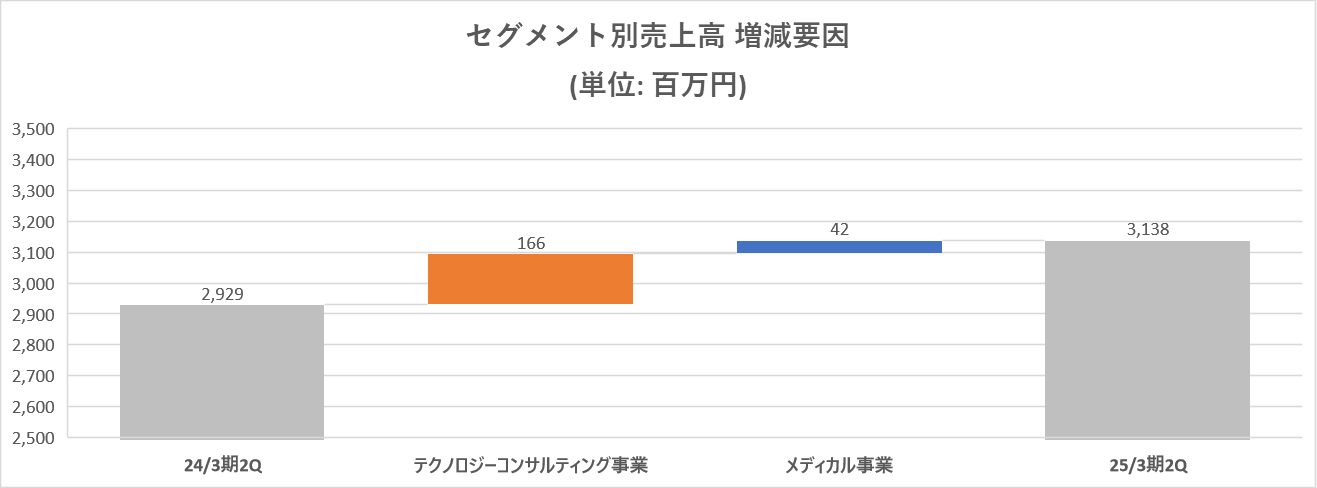

- 25年3月期上半期は増収増益で売上・利益とも上期の過去最高を更新した。売上高は前年同期比7.1%増の31億38百万円。両事業とも増収。営業利益は同9.3%増の5億91百万円。増収に伴い売上総利益は同7.3%増加。販管費も同5.5%増加したが、これを吸収し増益を確保した。経常利益は同34.9%増の6億29百万円。前年同期の為替差損65百万円が為替差益40百万円に転じた。

- 業績予想に変更は無い。25年3月期の売上高は前期比12.7%増の67億円、営業利益は同39.9%増の15億円、経常利益は同62.2%増の15億18百万円の予想。第2成長フェーズ(投資回収フェーズ)に向け、先端技術人材の稼働率を上げ、創業以来の需要を取り込み、営業利益・経常利益ともに4割を超える増益を計画している。未定としていた配当については、安定配当25.00円/株に創業20期の記念配当15.00円/株を加え、前期比約3倍となる40.00円/株とする予定。予想配当性向は48.2%。

- 株主還元の強化を目的とし、2025年3月期より「安定配当」と「記念配当」を、2026年3月期より「安定配当」および「業績連動型配当」を組み合わせた新たな配当方針を導入することとした。これにより、株主に持続的かつ魅力的な利益還元を提供するとともに、株式の長期的な投資価値を高める考えだ。配当性向は中期的に50%以上を目指す。

- 両事業において、新規プラットフォーム複数展開(メディカル事業)、Mighty QUBE® Hybrid・MightyChecker® EXクロスセル本格開始(メディカル事業)、組織変更による日本におけるコンサルティング営業強化(テクノロジーコンサルティング事業)、グローバルマーケットへの進出(テクノロジーコンサルティング事業)、大口顧客の獲得推進(テクノロジーコンサルティング事業)、M&Aと資本業務提携(両事業)といった施策を推進し、25年3月期より始まった第2成長フェーズを本格的に稼働させ、売上・利益の急速な拡大を目指す。

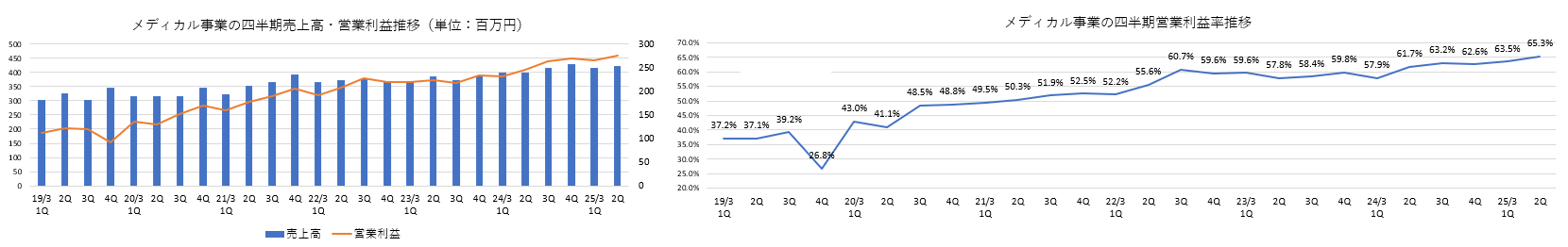

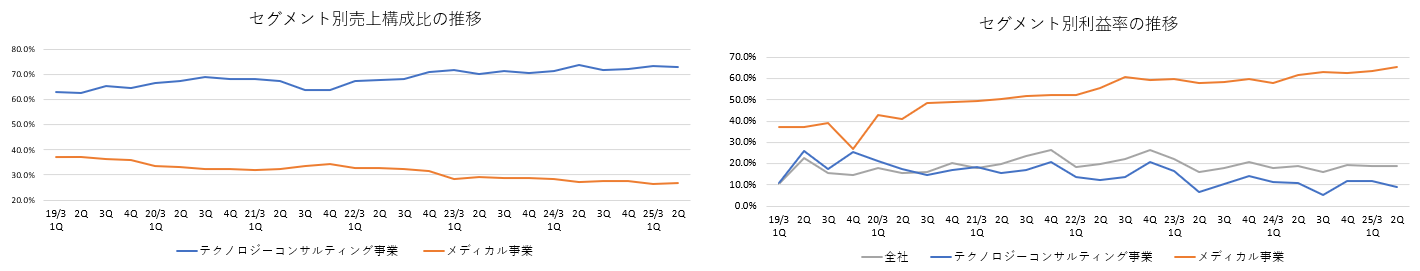

- メディカル事業の利益率が着実に上昇している。25年3月期第2四半期(7‐9月)の利益率は65.3%と前年同期を3.6ポイント上回った。今後も、営業強化によるユーザー数増加とMightyChecker®シリーズの旧製品終了に伴う切り替え(単価アップ)により、さらに積みあがる想定。

- 一方で、メディカル事業の四半期ベースの対前年同期比増収率は、24年3月期第3四半期、第4四半期それぞれ11.7%、10.4%と連続して2桁増収を記録したが、25年3月期第1四半期、第2四半期は4.4%、6.3%と1ケタ台にとどまった。注力中のMighty QUBE® Hybrid・MightyChecker® EXはライセンス販売であることから、導入件数の伸びがそのまま売上高には直結しないため、利益率の大幅な上昇が全社の収益性拡大に寄与するのにはもう少し時間がかかりそうだが、更なる導入数の拡大及びそのスピードアップに期待していきたい。

1.会社概要

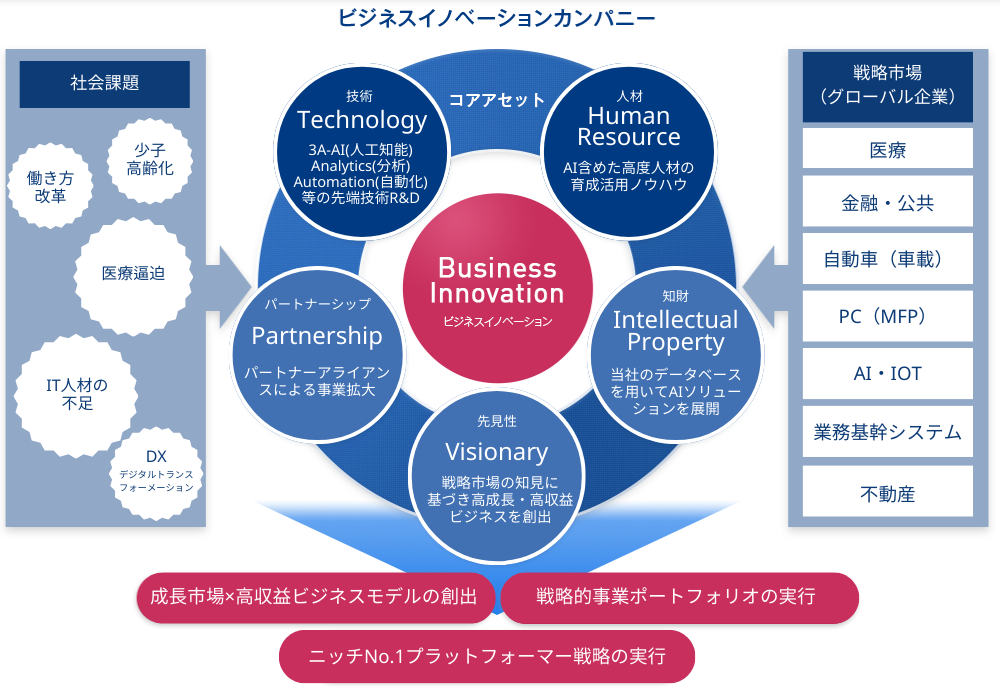

人材不足、医療逼迫等の社会課題の解決に資するITソリューションを創造する、唯一無二のビジネスイノベーションカンパニー。AI・IoTを活用し、医療・金融/公共・自動車(EV)・モバイル・不動産等の領域を戦略市場と位置付け、広範なITソリューション・サービスを提供。

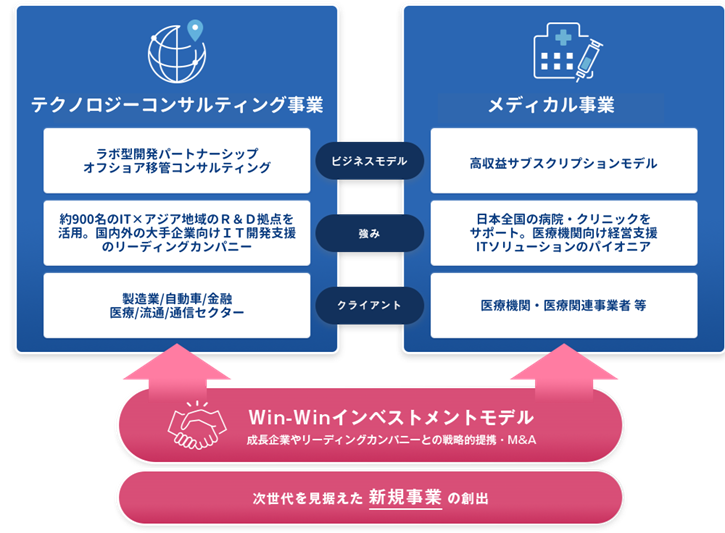

フィリピンの開発拠点を中心に900名以上のエンジニアを有し、ソフトウェア開発からAI等の先進ソリューション開発を通じて、国内のIT人材不足の解決やDX(デジタルトランスフォーメーション)を推進するテクノロジーコンサルティング事業と、医療機関向け経営支援ITソリューションのリーディングカンパニーとして、レセプト点検、医療安全支援、クラウドサービス等の医療最適化ソリューションを手掛けるメディカル事業の二本柱で展開。スクラップ&ビルドによる事業の再構築を経て、高収益ビジネスモデルを確立。さらには、リーディングカンパニーや成長企業との戦略的提携やM&Aを通じて事業成長の加速を図るWin-Winインベストメントモデルの推進と、プラットフォームビジネス等の既存事業とは異なる軸足の新規事業の早期確立を目指す。(25年3月期より、グローバル事業をテクノロジーコンサルティング事業に名称を変更。)

【1-1沿革】

元より起業意欲が旺盛であった青木 正之氏は、2005年3月に株式会社ワールドの新規事業子会社である株式会社WCLの代表取締役社長就任後、国内外で様々な新規事業のシーズを探していると、訪問したフィリピンで多くの若く優秀なエンジニアが活気に満ちて仕事をしていることを知る。折から日本企業において社内業務のIT化が進行する中、フィリピンでシステム開発を行うことで幅広いシステムソリューションを高いコストパフォーマンスかつグローバルに提供すれば需要を確実に取り込みことができると考え事業化を決意。2005年12月に株式会社AWS(現:株式会社Ubicomホールディングス)を設立した。

ICT化の進展というフォローの風に加え、優秀なトップエンジニアを多数擁するフィリピン開発拠点の競争優位性を武器に顧客開拓が順調に進み業容は拡大。2012年に医療レセプトシステム最大手の(株)エーアイエスを子会社化。2016年6月、東証マザーズに上場。2017年7月に(株)Ubicomホールディングスに社名変更後、同年12月には東証1部に市場変更した。2022年4月、市場再編に伴い東証プライム市場に移行した。

【1-2 経営理念・ビジョン】

「人」×「技術」で革新的なITソリューションを創造する唯一無二のビジネスイノベーションカンパニーとして以下3つの経営理念を掲げている。

1.Unique beyond comparison 時代の先を見据え、社会課題の解決に資するITソリューションを創造する、唯一無二のビジネスイノベーションカンパニーであり続けます。 |

2.Go Global Ubicomグループのビジネススキームを、米国およびアジア各国を中心にグローバルに展開していきます。 |

3.Win-Win お客様、協業先、そして全てのステークホルダーの皆様との相互発展を通じて、Ubicomグループの「仲間」を増やしてまいります。 |

「技術」「人材」「知財」「先見性」「パートナーシップ」の5つのコアアセットを基にビジネスイノベーションを創出し、少子高齢化、医療逼迫、IT人材の枯渇、DXといった課題を解決することを自社の社会的な責務・存在意義であると考えている。

(同社WEBSITEより)

【1-3 事業内容】

1-3-1 概要

20年以上の実績を誇る組込みソフトウェア開発、アプリケーション開発、テスト、品質保証のサービスに加え、国際化や少子高齢化など社会構造の変化や、医療生命科学・ロボット・人工頭脳の分野における技術革新を新規ビジネス創出のチャンスと捉え、戦略市場と位置付ける医療・金融/公共・自動車(EV)・モバイル・不動産等分野において、「AI:人工知能」、「Analytics:分析」、「Automation/RPA:ソフトウェアテスト等の実行・管理の自動化」領域を中心とした同社独自のコアソリューションを開発し、多くの顧客企業に提供している。

1-3-2 同社を取り巻く事業環境

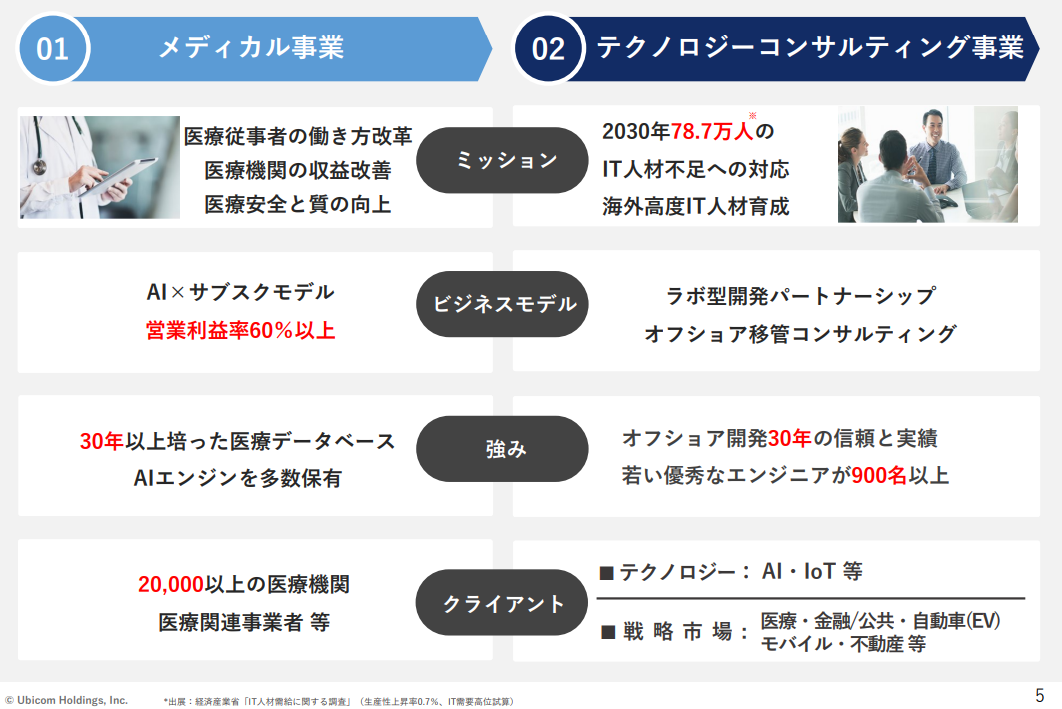

人材不足解決支援や医療最適化支援等の社会課題の解決に資するITソリューションの提供による成長を追求する同社を取り巻く事業環境は以下の通り。テクノロジーコンサルティング事業、メディカル事業(事業内容詳細は後述)ともにフォローの風が吹いている。

(同社資料より)

(1)国を挙げたデジタル化推進、深刻化するIT人材不足

政府がデジタル化に向けた旗振りを本格化するなか、経済産業省「IT人材需給に関する調査」(2019年3月発表)によれば、付加価値の創出や革新的な効率化を通じて生産性向上等に寄与できるIT人材の確保が重要となっている一方で、少子高齢化が進む中、人材確保が難しくなっており、IT 需要の伸びを「低位」「中位」「高位」とケース分けした際、「高位」の場合、2025年に58.4万人、2030年に78.7万人の国内IT人材が不足すると試算している。

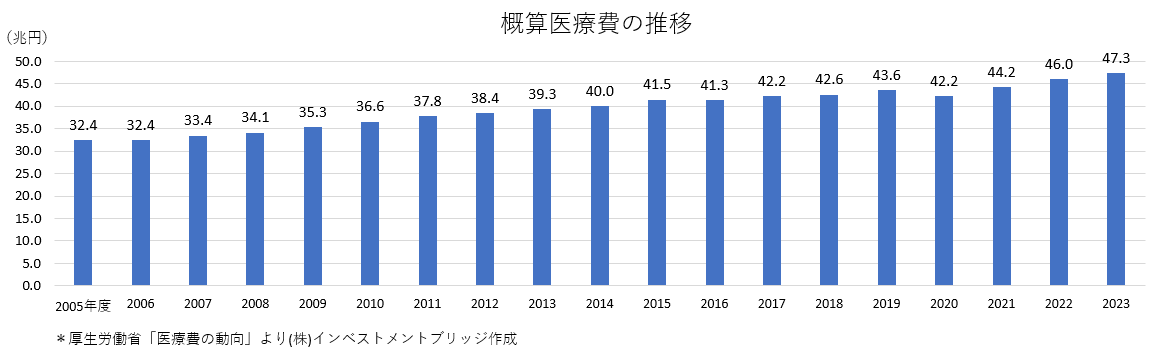

(2)膨張を続ける国民医療費とレセプト審査の厳格化、医療経営の逼迫、医療従事者の働き方改革

2022年度の概算医療費(労災・全額自費等の費用を含まない。医療機関などを受診し傷病の治療に要した費用全体の推計値である国民医療費の約98%に相当)は46.0兆円と過去最高を記録した。

2022年度に限れば新型コロナウイルス感染症の患者が増えた影響もあるが、高齢化の進展に伴い医療費は増大傾向にあることから各健康保険の財政状況は悪化が続いており、保険料負担軽減に向け、国はレセプト審査の厳格化等による医療費適正化政策を進めている。

(レセプトとは?)

現在の保険診療制度の下では、医療機関が受け取る診療報酬のうち、患者が支払う医療費は最大3割で、7割以上は健康保険組合、共済組合、市区町村などが負担する。

患者が受けた診療について、医療機関がこれら公的機関に保険負担分の支払いを請求するための医療診療の明細書をレセプトと呼び、レセプトを発行するレセプト業務は医療機関の収益の大部分を支える大切な業務である。

提出されたレセプトは、審査支払機関で厳重な確認作業が行われ、レセプトの記載内容に誤りがあると、審査支払機関からレセプトを差し戻されたり(返戻)、診療報酬点数を減点されたりすることがある。返戻された場合には、レセプトを精査・修正して、再提出しなければならず、適切なレセプトを提出することは効率的な医療機関経営を行うにあたり極めて重要な作業である。2009年には、医療機関は原則としてオンラインによるレセプトの請求が義務付けられるようになった。

(医師等の働き方改革)

日本は超高齢社会の進行とともに医療ニーズの急速な拡大、多様化、高度化が進む一方で、医師の不足や偏在、長時間労働等の業務負荷の問題が顕在化している。

深刻化の一途を辿る医師への負担を軽減し、医療現場における働き方改革を推し進めるべく、2024年4月より医師の時間外労働に対する罰則付き上限規制が施行される。その為、医療機関においては医師等の業務の効率化・最適化への取り組みが待ったなしの状況である。

コロナ禍を受けて医療提供体制の逼迫や病院経営の悪化が重大な社会問題として表面化するなか、審査支払機関におけるレセプト審査の厳格化や医療従事者の働き方改革の動きも重なり、レセプトチェックの等の業務効率化による収益改善、医療の安全と質の確保、働き方改革への対応は医療機関経営における重要課題となっている。

(3)急成長が見込まれる医療クラウド市場

2010年2月に一部改正された、厚生労働省通知「「診療録等の保存を行う場所について」により、民間企業が保有するデータセンターへの医療情報の外部保存が認められ、民間企業にとって医療クラウドサービスを提供しやすい環境が整った。

アプリケーションプラットフォーム、サーバがネットワーク内に存在するクラウドサービスは、医療分野においては、電子カルテ、医療用画像管理システム、地域医療連携システム、在宅療養支援サービス、遠隔画像診断サービス、治験向けサービス、調剤薬局向けサービスなど、様々なサービスにおいて活用されると言われている。

特に、今日の医療機関におけるデータ量の急速な増大、およびネットワーク活用の広まりの中にあって、クラウドサービスには「他施設との連携が容易」、「自前で保守管理をする手間がない」、「価格が安い」などのメリットがあることに加え、2011年3月の東日本大震災の際に被災地の多くの紙カルテが失われた事態を受け、災害対策という面からも医療クラウドへの期待が高まっている。更に今回の新型コロナウイルス感染拡大に伴う医療現場逼迫は、オンライン診療や電子カルテの必要性を強く認識させることとなった。

個人情報保護の観点から安全性の問題を指摘する声もあるものの、規制と緩和のバランスの中で、社会的課題解決に向けたソリューションとして今後大きく発展していくものと思われる。

1-3-3 注力する事業領域

新しい時代を切り拓く「3A」分野を戦略的な技術領域と位置付け、これらをベースとした事業拡大に注力している。

分野 | 現状及び今後 |

AI | 大手監査法人系グローバルコンサルティンググループにおけるAIチャットボット領域の実用段階や、製造業の顧客における製品外観検査装置へのAI導入支援の採用を経て、今後の更なる横展開を見据え、先端人材の育成を強化しAI関連ビジネスの拡大を目指している。 音声AI、チャットボット(自動会話プログラム)に係る開発を終え、横串的展開を推進。 |

Analytics | 日本におけるNo.1レセプト点検ソフトのMightyシリーズや分析ツールの開発フェーズを終え、データの質・量の向上を図り、医療関連の分析を行うエンジンをつくり、今後は新たなマネタイズモデル実現に向けたフェーズへ移行。 その他、工場や船舶会社などに向けた予知保全のソリューションを提供。 |

Automation/RPA | ソフトウェア・テスト自動化のエンジンを確立しており、ロボティックス(ロボット工学)・RPA(ロボットによる業務自動化)を推進。 大手ロボティクス、FAメーカーにリーチしたマーケットの拡大を目指している。 |

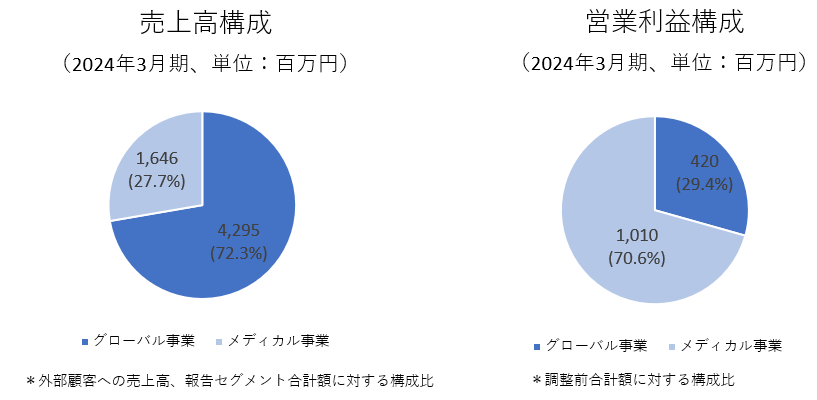

1-3-4 セグメント

報告セグメントは、ITソリューション・サービスを医療・金融/公共・自動車(EV)・モバイル・不動産等の幅広い市場に向けて提供するテクノロジーコンサルティング事業と、レセプト点検ソフトをはじめとする医療機関向け経営改善ソリューション等を手掛けるメディカル事業の2つ。

(同社WEBSITEより)

(1)テクノロジーコンサルティング事業(旧グローバル事業)

◎概要

フィリピンの100%子会社であるAdvanced World Systems, Inc.およびAdvanced World Solutions, Inc.を主要開発拠点に、金融/公共、医療、自動車、製造/ロボティクスを重点対象業種として、組込みソフトウェア開発、業務アプリケーション開発、保守、テスティング等を行っている。

さらには同社が戦略的技術領域と定義する「3A」(「AI:人工知能」、「Analytics:分析」、「Automation/RPA:自動化」)技術を活用し独自のコアソリューションを展開しているが、その高度なソリューション開発力の源泉が、900名以上のトップクラスのエンジニアを擁するフィリピン開発拠点であり、強力な競争優位性を生み出している(詳細は【1-4 Ubicomの特徴と強み】を参照)。

経済安全保障推進法の影響を受けるクライアントからの引き合い増加に対応し、25年3月期にエンタープライズソリューション事業戦略本部とグローバル事業戦略本部を統合して、テクノロジーコンサルティング事業本部を設立し、コンサルティング営業を強化。オフショア開発30年のノウハウを生かしたコンサルティング事業を国内外の大手企業に向けスタートさせた。

◎顧客

顧客企業は医療・金融/公共・自動車(EV)・モバイル・不動産等等と多岐にわたる。

前述のように日本ではIT人材不足が深刻化していることに加え、開発・運用にかかるコスト削減ニーズが根強いが、約900名の日本語、英語に堪能なIT人材を擁する同社はこうしたニーズを着実に取り込んでいる。

加えて多数の国内大手顧客との長年に亘る豊富な開発実績は同社に対する信頼・評価を一段と高めている。

(2)メディカル事業

①概要

100%子会社である株式会社エーアイエスが、医療従事者の働き方改革、医療機関の収益改善、医療の安全と質の向上に資する、医療機関向けソリューションパッケージの開発・販売、クラウドサービス、データ分析ソリューション、開発支援、コンサルティングを手掛けている。

医療現場の業務効率を改善し経営品質を高める「Mightyシリーズ」製品は、その豊富かつ有用な機能が高く評価され、「働き方改革」という追い風もあり、2024年9月末時点のユーザー数は、病院(20床以上)で3,761施設・シェア約47%、診療所(20床未満)で17,742施設・シェア約17%の合計21,503施設と、トップシェア製品である。

こうした製品、ソリューションにより医師の働き方改革を支援するとともに、国内最大規模の医療機関との取引をベースに、新規プラットフォームビジネスを推進し、知財をベースとした新たなマーケットの創出を目指している。

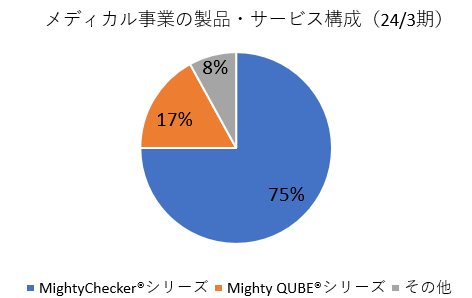

②製品・サービスの売上比率

メディカル事業は、MightyChecker®シリーズ、Mighty QUBE®シリーズ、その他(受託開発、保険ナレッジプラットフォーム等)で構成されている。

②-1 医事従事者向け業務支援ソリューション「MightyChecker®」シリーズ

レセプト点検の効率化と精度向上が求められる中、1999年にレセプト点検ソフト「MightyChecker®」を他社に先駆けてリリースした同社は、その有用性が高く評価されレセプト点検ソフトのリーディング企業としてのポジションを確立。2019年3月期にはレセプト点検にAIを導入した次世代レセプトチェックシステム「MightyChecker® EX」をリリースし、その地位を揺ぎ無いものとしている。

レセプト電算処理・レセプトオンライン請求が一般化された現在、医療機関にとって必須ツールであり、院内審査における査定・返戻対策用の機能に留まらず、その後の機能強化により請求漏れのある可能性がある指導料や加算項目等の指摘を行うことを可能とする。また、グラフィック機能の搭載、査定金額順点検の実現、加えて、査定・返戻データの取り込みにより査定された該当レセプトの抽出、それに基づくスムーズなデータベース修正、集計分析機能などを追加している。

同シリーズの売上高総利益率75%を目標としており、高収益サブスクリプションモデルによって安定的に高収益を生み出していく。

<「MightyChecker®」シリーズの主要製品と特長>

製品名 | 特長 |

MightyChecker® EX | ・AI検知を備えた次世代型レセプト点検ソフトウエア ・マルチレセプト表示機能で2つのレセプトを同時に確認 ・レセプト点検後のエラーメッセージをクリックすると、点検ポイントが表示され、わかりやすく保険ルールを解説 ・患者ごとに付箋・ステータスが入力でき、レセプト点検の作業効率が大幅に向上 ・医療機関においては、誤請求・請求漏れの防止により病院の収益を改善 ・医事職員においては、AIによるレセプト点検で業務効率化を実現 ・300床の中規模病院における投資対効果(増収効果)は、年間912万円、411%となっている。 |

MightyChecker® PRO Analyze | ・医科レセプト点検ソフトウェアの上級システム ・点検結果を分析し、効率的な点検業務を提案 ・査定・返戻対策に加え、レセプト点検結果を活用した、より効率的な点検結果の活用が可能 ・査定返戻データ取り込みによりスムーズなデータベース修正を実現し、査定返戻の抑止を強化 |

MightyChecker® PRO Advance | ・医科レセプト点検ソフトウェアの普及型システム ・病名・医薬品・医療行為の適応症を点検 ・査定・返戻対策の点検(突合点検・縦覧点検・算定日チェック等) ・算定支援機能による点検(指導料等で算定できる可能性がある項目をチェック) |

MightyChecker® for ORCA | ・MightyChecker® PRO Advanceが日医標準レセプトソフト「ORCA」と連携 ・ORCAで入力されたデータを、MightyChecker® PRO Advanceと同じ点検機能でスムーズに点検することが可能 |

MightyChecker® DENTAL | ・歯科レセプト点検ソフトウエア ・MightyChecker® PROとの併用で医科・歯科トータルな点検が可能 |

MightyChecker® Cloud | ・インターネット版レセプト点検サービスの提供 ・PCにアプリケーションがインストールされてなくても、サーバーへアクセスすることで、レセプト点検ソフトを利用することが可能 |

(MightyChecker® EXの受注拡大に向けた営業戦略)

既存ユーザーが使用している旧製品からの切り替えを進めていく。

診療所領域においては、これまで日本医師会ORCA管理機構が提供する「WebORCA」と接続した「MightyChecker®for ORCA」が1,100施設で使用されてきたが、「MightyChecker®for ORCA」から「MightyChecker® EX」への切り替えを進めており、「WebORCA」と「MightyChecker® EX」のAPI接続利用医療機関が累計200施設を突破した。

この切り替えにより1件当たりの単価は約1.5倍に増加している。

今後は既存1,100施設の切り替えを進めるとともに、24年9月15日時点で総計19,210施設にのぼる日医標準レセプトソフトの導入医療機関をターゲットに拡販を進める。

旧製品である「MightyChecker® PRO」のサポート終了に伴い、「MightyChecker® EX」への切り替えも進めている。

こちらも収益性向上に寄与している。

②-2 医師向け業務支援ソリューション「Mighty QUBE®」シリーズ

◎電子カルテ連携システム「Mighty QUBE Hybrid」

(システム概要)

電子カルテ連携システム「Mighty QUBE Hybrid」は、「Mighty QUBE® PRO」(後述)の進化版として、院内サーバーまたはクラウドサーバーのいずれにも接続可能な電子カルテ組み込み型リアルタイム点検ソフトであり、各種指導料や加算の漏れを瞬時に指摘し、病院の収益増加を保証する。また、縦覧点検機能を実装し、レセプトのB査定(提出レセプトの減額査定)を事前に解消し、医療安全に寄与すると同時に、医師の時間短縮等、医療安全確保、医師の働き方改革、病院経営に貢献する。

300床の中規模病院における投資対効果(増収効果)は、年間約6,200万円、1,154%となっている。

(想定マーケット規模)

厚生労働省は「医療DX令和ビジョン2030」において、「2030年には、概ねすべての医療機関において、必要な患者の医療情報を共有するための電子カルテの導入を目指す」としており、医療DXにおいて電子カルテは最も重要なツールの一つと位置付けられる。

同社では、全国の全病院数8,156施設のうち、91%にあたる中小病院7,403施設が、電子カルテマーケットのターゲットと考えており、この中小病院7,403施設のうち、電子カルテ導入済は3,627施設で導入率は49%、未導入は3,776施設と推定している。

(販売戦略)

①クロスセル施策

市場開拓に向けて、中小病院をメインとしている電子カルテメーカーとの業務提携に注力する。

<施策1:電子カルテ導入済みの中小病院3,627施設への導入>

中小病院向け主要電子カルテメーカー20社のうち、半分の10社がMightyChecker®の既存取引メーカー。

そのうち、まず1社あたり約200施設を顧客とする大手4社の電子カルテメーカーから商談を開始する。下期よりスタートすべく準備中である。

<施策2:電子カルテ未導入の中小病院3,776施設への導入>

同時に、電子カルテ普及率は右肩上がりで伸長していることから、電子カルテ未導入の3,776施設について、同じく電子カルテの既存取引メーカーとの関係強化により開拓を進める。マーケットサイズも同じく31億円と想定している。

②診療所領域における拡大販売

高齢化の進行とともに、在宅患者は増加傾向である。同社は、在宅医療の需要拡大を見据え、メディカルインフォマティクス株式会社の在宅医療に特化したクラウド型電子カルテ「homis」へのOEM供給を開始した。

「homis」既存ユーザー、新規ユーザー含めて標準搭載での提供により、診療所領域におけるMighty QUBE® Hybridの拡大販売を推進する。

◎オーダリングチェックソフト「Mighty QUBE® PRO)」

Mighty Checker®のデータベースを活用し、疾患と診療行為・投薬の適応性、投与量・日数等を処方オーダー時にリアルタイムで点検し、不適応のものや、病名が漏れているケースへエラーを出すシステム。医療指示の誤入力・誤操作を防ぐことで、医療事故(ヒヤリ・ハット)や査定(減額)を防止し、医師が最も重要な診療行為に集中できるよう支援する。医療安全・質の向上と業務効率化の両立を追求することで、病院の財務・経営面の改善をサポートするとともに、病院と患者の両方に利益をもたらす点が高く評価され、多くの医療機関での導入が進んでいる。

◎レセプト点検ソフト+オーダリングチェック「MightyDouble®」レセプト点検機能を搭載した「MightyChecker® PRO」による「収益改善」と、オーダー点検機能を搭載した「Mighty QUBE® PRO」による「ヒヤリ・ハット防止」をダブルでサポートすることにより、オーダーチェック情報、レセプトチェック情報を一元管理できる。

医療の安全管理及びリスクマネジメント対策を実現し、総合的なチェック体制を構築することで、病院経営の健全化にも効果的であり、また、審査支払機関における審査強化に対応している。

②-3 その他

◎保険ナレッジプラットフォーム

保険業界向けDXソリューションとして、保険請求(支払審査)手続きの効率化、保険金受給(支払)までの日数短縮、簡易請求の普及等の支援を行う。

(概要・特長)

これまで保険会社では、顧客からの保険金請求に対する審査業務において、診療行為、医薬品、傷病名、先進医療、法改正など、散在した情報を網羅するために多大な労力が必要であった。

大手生命保険会社での、保険請求に係る書類の処理枚数は年間約30万枚、人件費を含めたコストは年間約10億円と同社では推定している。

同社の20,000を超える医療機関ユーザーへの提供実績に裏打ちされた独自の医療データベースを利用した保険ナレッジプラットフォームを活用することで煩雑な審査業務を大幅に効率化することができる。

保険加入者が退院した後、保険会社や病院との書類手続きを経て給付金を受給するまでに現在は2-4週間、保険会社も支払審査から支払いまで約2-3週間かかっているが、「医療情報検索システム」導入により人を介した保険支払業務の効率化を図る。さらに医療系書類のOCRによる読取精度の向上に特化したDXメニュー「ゆらぎ補正」の導入によって保険支払業務の一部自動化を支援するなど、コスト及び技術面から困難とされている簡易請求の普及を推進する。

(マネタイズ構想)

Mightyシリーズを超える高単価・高収益サブスクリプションモデルを目指している。

収益は、基本システムと追加オプションから構成されるが、同社では多様なニーズに対応して複数のオプションを開発し、この積み上げにより高収益を実現する考えだ。

(同プラットフォームの強み)

1.知財

長年に亘って20,000を超える医療機関ユーザーへの提供実績に裏打ちされた独自の医療データベースを活用し、保険審査向け診療や医薬品コードや先進医療情報などを独自に搭載している。

また、AI開発の知見も寄与している。

2.ビジネスモデル

高単価、月額制で、かつクラウドベースの次世代型サービスモデルである。

また開発次年度から維持コストのみで横展開が可能であり、潜在的な将来価値は巨額である。

加えて、ITを活用することで、保険請求手続きの負荷軽減、保険金受給までの日数短縮を実現するとともに、保険会社の事務負荷の大幅軽減を目指す「生命保険エコシステム構想」への参画により市場浸透の加速が期待できる。

また、サービスのブラッシュアップに向け同社のフィリピン開発リソースを活用できる点も大きなメリットである。

3.市場性

同社では、業界初のブルーオーシャン市場への参入であると考えている。

1社あたり年間数百~数千万円の利用料で潜在的には約100社の顧客・市場を有している。

(実績・今後の展開)

メディカル事業における新たなサブスクリプション型メニューの一つとして、保険業界全体への保険ナレッジプラットフォームの横展開を図るとともに、保険業界向けソリューションの更なる進化に向けて、AI(人工知能)等の先進技術を搭載した新メニューの開発と実装を目指す。更には、昨今の感染症対策を背景とした「対面サービス」から「非対面サービス」への転換ニーズを追い風に、保険業を含む金融サービス全体のDX化およびAI化に伴う開発需要の取り込みに注力する。

金融庁の発表している生命保険会社数は41社。そのうち2024年11月時点での累計顧客数は4社。現在大手生命保険会社を含む3社と商談を進めている。

2020年11月より、「保険ナレッジプラットフォーム」の横展開として、「生命保険エコシステム構想」に参画している。

生命保険エコシステム構想は、ITを活用することで、保険請求手続きの負荷軽減、保険金受給までの日数短縮を実現するとともに、保険会社の事務負荷の大幅軽減を目指すもの。

非定型AI-OCRの技術を持ち保険販売事業、ソリューション事業、システム事業を手掛ける株式会社アイリックコーポレーション(東証1部、7325)とソフトウェア販売や技術サポートを手がける株式会社アシストが中核となっている。

この構想の展開・拡大に向け「保険ナレッジプラットフォーム」における保険金支払業務自動化技術が高く評価され、構想強化企業第1号として参画することとなった。

「保険ナレッジプラットフォーム」の好調な引き合いを背景に、ユーザー目線の機能の拡充と訴求力の強化に向けて、基本機能である保険金支払審査業務向け「医療情報検索エンジン」に加え、複数のオプション実装を準備している。

同社にとって新しい取り組みである保険業界向けサブスクリプション型プラットフォームの提供を、新たなコア事業の一つとして育成するために、保険会社とその顧客の相互メリットや協業先企業とのシナジーの創出、技術革新およびビジネスモデルの確立を図る。

また、21年3月期第3四半期より、「保険ナレッジプラットフォーム」を含む保険業界向け先進ソリューション開発及びDX推進の一層の強化に向けて、同社グループが有する約900名のグローバルIT人材の活用を拡大した。

加えてAI等の先端領域に特化した次世代技術者育成の為の人材開発投資を進め、将来を見据えた企業価値の更なる向上に取り組む考えだ。

◎「備えの医療クラウドSonaM(そなえむ)」

医療機関のBCP対策と医療データ保全を、国内屈指の高度なセキュリティ基盤で支えるクラウドサービス。

新型コロナウイルスの感染拡大を機に、オンライン診療の必要性がクローズアップされるなど診療方法の多様化が進むとともに、医療デジタル化・クラウド化におけるセキュリティの必要性が高まっている。

また、災害時における役割が一段と大きい医療機関においては、院内の医療データの安心安全な保管先と保管方法の確保が急務となっている。

こうした環境下で逼迫した医療提供体制を支援することを目的に開発された「SonaM(そなえむ)」は、レセプトデータ、カルテ、検査画像などの医療データをセキュアクラウドにより保全するもの。

医療データをクラウドで扱うためには、厚労省、経産省、総務省の3省が提唱する3つの医療情報セキュリティガイドラインの総称である「3省3ガイドライン」に準拠することが必要だが、NTT東日本の高度なクラウドセキュリティ基盤を採用することによって万全の態勢を整えている。

また事業規模の異なる医療機関毎の多様なニーズに対応できるよう、複数の段階的な利用プランを用意している。

Mightyシリーズに次ぐ新たな高収益サブスクリプションモデルであり、Mightyシリーズとのクロスセルや、直接取引の拡大によるユーザー単価向上を目指している。

【1-4 Ubicomの特徴と強み】

1-4-1 フィリピンの開発拠点を中心に、900名以上のエンジニアを育成・活用

沿革でも触れたように、青木社長が現地視察を重ねた中で開発拠点として最適と判断したフィリピンは、同社競争優位性の源泉であると同時に今後の成長戦略を牽引する極めて重要な役割を担っている。

前身を含め約30年に亘る開発実績を有するフィリピン開発拠点の主な特徴は以下のとおりである。

①グローバル開発の最適地「フィリピン」

フィリピンは若年層中心に長期的な人口増加が続く人口ボーナス期に入っていることなどから、平均して年6%近い経済成長を続けており、特に若年層は活力にあふれ、上昇志向が強まっている。

加えて英語が公用語であるためグローバルで活躍できる素地が整っていること、ITリテラシーが高いこと、ASEANの中心に位置しアクセスも良好であることなどから、グローバルベースでのIT開発拠点として最適である。

②超一流の人材を採用

フィリピンの開発拠点を中心に、約900名という多くのエンジニアが在籍しているが、「量:人数」のみでなく「質:優秀さ」においても他に例を見ないレベルの高さを誇っている。

長年の実績に裏打ちされ、フィリピン開発拠点に対するエンジニア志望者の評価は高く、例年約4,000名の入社希望がある。、FY2024春の新卒採用者は、24%がフィリピン大学、デ・ラ・サール大学、アテネオ・デ・マニラ大学を中心としたフィリピントップ大学の卒業生である。

③独自の教育・研修プログラムによる戦力化

超一流の人材を採用しても、それだけではトップクラスのエンジニア集団を構築することはできない。

戦力となる真のトップエンジニアに育て上げるための研修・教育制度こそが、他社が容易にキャッチアップすることのできない強力な差別化要因の一つである。

同社グループは2003年4月、フィリピンに自社研修センター「ACTION」を設立し運営を開始した。

「ACTION」における研修プログラムは同社が自社開発したもので、IT基礎概念、先進技術、対人ソフトスキル、日本語の4カテゴリーで構成され、PhilNITS(フィリピン国家情報技術者試験)と日本語検定4級の合格を目標に研修を実施する。

研修終了後、研修生はボードメンバーに対して成果を発表し面接評価を経て初めてプロジェクトへの参加がアサインされる。優秀な学生であっても実際に仕事を任されるまでの道のりは決して楽なものではないが、こうしたハードルを乗り越えたプログラム卒業者は高度な技術力と日本語環境における業務遂行能力を有することから日本のIT市場において圧倒的な優位性を発揮しており、同社成長の強力なエンジンとなっている。

また、同社ではチャレンジングで最先端を行くプロジェクトが常に多数稼動しているため、やる気に溢れた優秀な人材に活躍の場を与えており、この点も同社グループが就職先としてフィリピンにおいて大きな人気を得ている要因の一つでもある。

④ソリューション開発力の更なる高度化・強化

既に他社を凌駕する高いソリューション開発力を有する同社だが、そのアドバンテージを更に強固なものとすべく2017年に設立したのが「先端技術開発センター」である。

同センターでは約数十名の先端技術者がAIやビッグデータ分析に特化しており、そのネイティブな英語力を活かし世界的なトップ研究者に繋がることで最先端技術にアクセスできる体制を構築している。

これにより短期間かつ低コストで顧客ニーズにマッチした高付加価値プロトタイプ(試作品)を作成し、日本の大手顧客に直接提供することが可能となったため、同社の提案力は飛躍的に向上している。

⑤外部から高評価を獲得

高いハードルを越えてプロジェクトに参画することができたトップエンジニア達の活躍は外部から高く評価され数々の受賞歴に結びついている。

*2020年、フィリピン子会社がフィリピン貿易産業省等よりソフトウェア開発サービス輸出優秀賞を受賞。

*2020年、エンジニア2名がアジア版情報処理技術者試験のトップ合格者の中でも特に優秀なアジアトップガン人材に選出。

*2017年、「国際ICTアワード」においてフィリピン子会社がフィリピン全土No.1のベストソフトウェアカンパニーを受賞。

*自社研修プログラム「ACTION」がフィリピンeサービスアワードにおいて企業プログラム部門賞等を6年連続で受賞。

1-4-2 強固な顧客基盤

テクノロジーコンサルティング事業、メディカル事業ともに圧倒的な競争優位性を武器に強固な顧客基盤を構築している。

成長戦略における、サブスクリプションモデルによるストック型ビジネスの拡大、Win-Winインベストメントモデルにおける成長企業と顧客企業のマッチングなどにおいても、この強固な顧客資産は大きな役割を果たすものと思われる。

1-4-3 グループ内外を問わない仲間意識、オーナーシップが根付いた企業風土

青木社長は海外を含めた従業員およびその家族を「仲間」と位置付けている。全員が笑顔を絶やさず常に明るく前向きに、現状に満足することなく1人1人がオーナーシップを持って時代を先取りすることによって飛躍する企業グループであることも、同社グループの強みの一つであると考えている。

このフラットな関係性を重視する仲間意識は、グループ内だけではなく、グループ外に対しても向けられている。

同社の重要な成長戦略の一つである「Win-Winインベストメントモデル」はリーディングカンパニーや成長企業との協業・戦略的提携を推進し、既存事業の成長の加速と新規事業の創出を図るものだが、企業規模の違いや株主と出資先といった関係を超え、ともに成長を目指す「仲間」であるとの意識を根底に置いていることが、提携先企業に向けたモチベーションの一段の向上に繋がると期待できる。この点は一般的なVCやCVCとの大きな違いであろう。

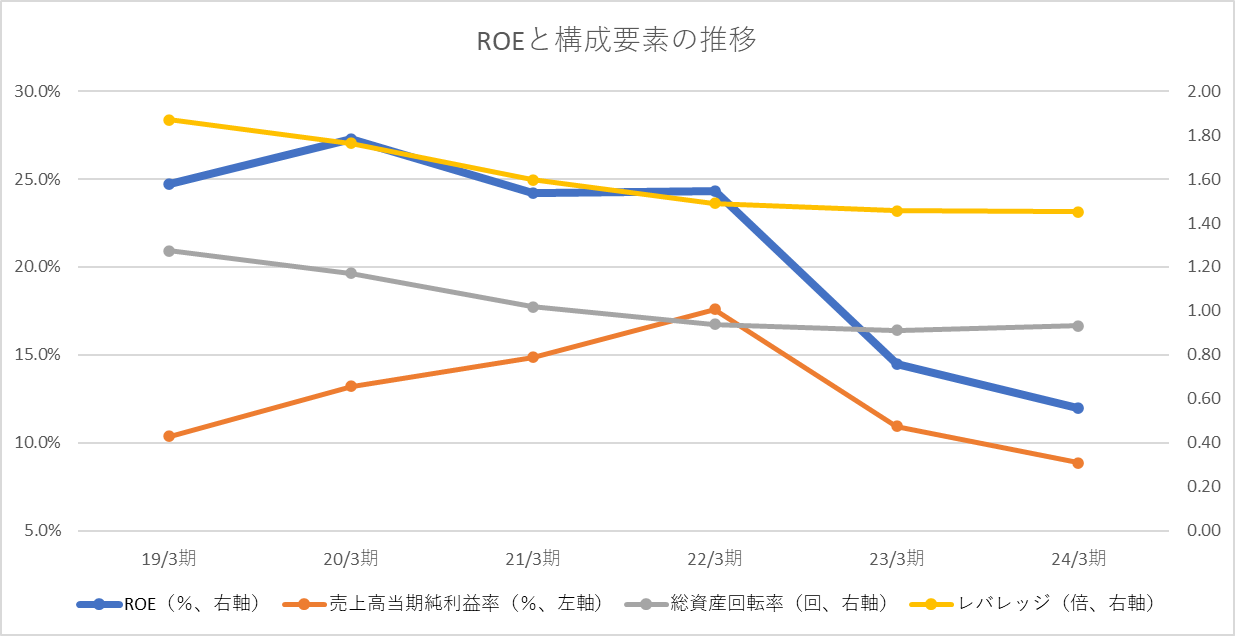

【1-5 ROE分析】

| 16/3期 | 17/3期 | 18/3期 | 19/3期 | 20/3期 | 21/3期 | 22/3期 | 23/3期 | 24/3期 |

ROE(%) | - | 12.2 | 17.7 | 24.7 | 27.3 | 24.2 | 24.6 | 14.5 | 12.0 |

売上高当期純利益率(%) | -0.16 | 3.76 | 6.63 | 10.37 | 13.21 | 14.86 | 17.61 | 10.94 | 8.85 |

総資産回転率(回) | 1.46 | 1.44 | 1.36 | 1.27 | 1.17 | 1.02 | 0.94 | 0.91 | 0.93 |

レバレッジ(倍) | 2.62 | 2.25 | 1.96 | 1.87 | 1.76 | 1.60 | 1.49 | 1.46 | 1.45 |

*総資産回転率及びレバレッジは期首・期末平均を使用。有価証券報告書・決算短信を元に株式会社インベストメントブリッジが計算。

*株式会社インベストメントブリッジが開示資料を基に作成。

24/3期のROEは売上高当期純利益率の低下を主要因に、2期連続の低下となった。

総資産回転率も低下傾向にあり、収益性と共に資産効率性の改善にも期待したい。

【1-6 株主還元】

株主還元の強化を目的とし、2025年3月期より「安定配当」と「記念配当」を、2026年3月期より「安定配当」および「業績連動型配当」を組み合わせた新たな配当方針を導入することとした。これにより、株主に持続的かつ魅力的な利益還元を提供するとともに、株式の長期的な投資価値を高める考えだ。

安定配当 | 業績に左右されず、持続的な配当を行う。従来の配当水準を大きく上回る、1株あたり25円の安定配当を実施することを目標としている。 |

記念配当 | 創業20期を記念して、安定配当25円に加え、2025年3月期に限り1株あたり15円の記念配当を実施する。 |

業績連動型配当 | 2026年3月期より安定配当に加え、業績に基づいた業績連動型配当を導入する。 |

25年3月期の配当は安定配当25円/株に記念配当15円/株を加え、前期比約3倍となる40円/株とする。

配当性向は中期的に50%以上を目指す。

【1-7 ESGに関する取り組み】

「技術」「人材」「知財」「先見性」「パートナーシップ」の5つのコアアセットを基にビジネスイノベーションを創出し、少子高齢化、医療逼迫、IT人材の枯渇、DXといった課題を解決することを社会的な責務・存在意義であると考えている同社のESGに関する取り組みは以下の通り。

テクノロジーコンサルティング事業 | *顧客DX(AI/分析/自動化/クラウド等の先進技術支援を通じたお客様の業務改革) *国内企業のグローバル化支援を通じた日本のグローバル競争力向上 |

メディカル事業 | *保険業界向け新事業に代表される非競争領域のプラットフォーム化による三方良しの推進 *医師の働き方改革/医療ヘルスケアDX(医療安全と質の向上、医療機関の収益/業務改善、 ペーパーレス/クラウド化、遠隔診療等の医療の多様化支援) |

グループ全体 | *レジリエンス経営(テレワークを含む事業継続体制の強化) *SDGsに資する社会的インパクトの高い企業との戦略的提携 *アジアの若い人材の教育と活躍の場の提供 *人材と管理職の多様性への取り組み *従業員へのインセンティブ施策強化 |

2.2025年3月期第2四半期決算概要

(1)業績概要

| 24/3期2Q | 構成比 | 25/3期2Q | 構成比 | 前年同期比 |

売上高 | 2,929 | 100.0% | 3,138 | 100.0% | +7.1% |

売上総利益 | 1,117 | 38.1% | 1,199 | 38.2% | +7.3% |

販管費 | 576 | 19.7% | 607 | 19.4% | +5.5% |

営業利益 | 541 | 18.5% | 591 | 18.8% | +9.3% |

経常利益 | 466 | 15.9% | 629 | 20.1% | +34.9% |

四半期純利益 | 300 | 10.3% | 443 | 14.1% | +47.5% |

*単位:百万円

増収増益、売上・利益とも上期の過去最高を更新

売上高は前年同期比7.1%増の31億38百万円。両事業とも増収。

営業利益は同9.3%増の5億91百万円。増収に伴い売上総利益は同7.3%増加。販管費も同5.5%増加したが、これを吸収し増益を確保した。

経常利益は同34.9%増の6億29百万円。前年同期の為替差損65百万円が為替差益40百万円に転じた。

(2)セグメント別動向

| 24/3期2Q | 構成比 | 25/3期2Q | 構成比 | 前年同期比 |

テクノロジーコンサルティング事業 | 2,131 | 72.7% | 2,297 | 73.2% | +7.8% |

メディカル事業 | 798 | 27.2% | 840 | 26.8% | +5.3% |

その他 | 0 | 0.0% | - | - | - |

連結売上高 | 2,929 | 100.0% | 3,138 | 100.0% | +7.1% |

テクノロジーコンサルティング事業 | 233 | 10.9% | 239 | 10.4% | +2.7% |

メディカル事業 | 477 | 59.8% | 541 | 64.4% | +13.5% |

その他 | 0 | 50.0% | - | - | - |

調整額 | -169 | - | -189 | - | - |

連結営業利益 | 541 | 18.5% | 591 | 18.8% | +9.3% |

*単位:百万円。売上髙は外部顧客への売上高。営業利益の構成比は売上高利益率。

*株式会社インベストメントブリッジが開示資料を基に作成。

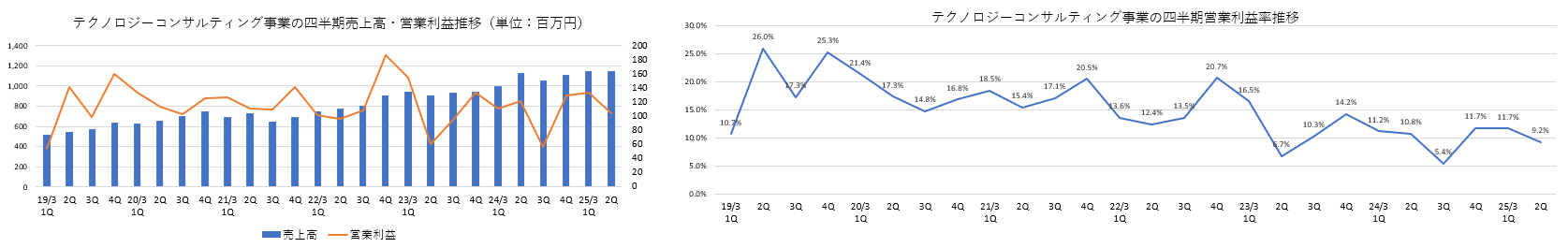

(テクノロジーコンサルティング事業)

増収増益。

売上高は前年同期比7.8%増の22億97百万円と過去最高を更新。2022年5月成立の経済安全保障推進法を背景に、大手企業大手SIerが調達先の見直しを実施している。オフショア開発の安全な業務委託先として他国からフィリピンへの切り替えが進んでいる。

営業利益は同2.7%増の2億39百万円。年間5億円規模の大型プロジェクトに対応可能な開発体制構築に向け、フィリピンオフショア拠点における組織再編やラボ拡張、再教育投資を行ったが増益を確保。

下期の回収を見込んでいる。

(メディカル事業)

増収増益。

売上高は前年同期比5.3%増の8億40百万円、営業利益は同13.5%増の5億41百万円とともに過去最高を更新。

医師の働き方改革関連法が、2024年4月から適用されたことを背景に、医療機関におけるDX化が加速している。

「Mighty QUBE® Hybrid」と「MightyChecker® EX」の受注が拡大した。

「Mighty QUBE® Hybrid」については、中小病院を主要顧客とする電子カルテメーカーとの業務提携によるクロスセルにより下期スタートに向け準備を進めるほか、在宅医療に特化したクラウド型電子カルテへのOEM供給開始により、診療所領域での導入も拡大している。

「MightyChecker」シリーズの旧製品から新製品への切り替えを実施しており、ユーザー単価アップにより収益向上に寄与している。

24年9月末の「Mighty」シリーズのユーザー数は24年3月末の20,817件から686件増加し21,503件となった。

高収益構造の確立と、プロジェクト毎の徹底した収益管理及び継続的なコスト削減等が奏功し、25年3月期上期の売上高セグメント利益率は64.4%と前年同期を4.6ポイント上回り、収益性向上が続いている。

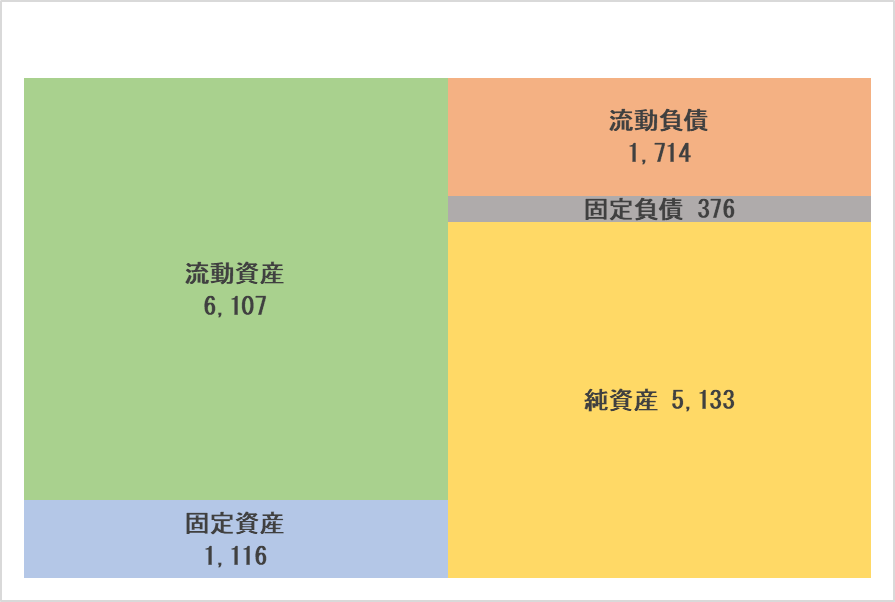

(3)財政状態とキャッシュ・フロー

◎主要BS

| 24/3末 | 24/9末 | 増減 |

| 24/3末 | 24/9末 | 増減 |

流動資産 | 5,660 | 6,107 | +447 | 流動負債 | 1,725 | 1,714 | -11 |

現預金 | 4,026 | 4,562 | +536 | 短期借入金 | 100 | 100 | 0 |

売上債権 | 1,417 | 1,356 | -60 | 契約負債 | 763 | 844 | +80 |

固定資産 | 1,223 | 1,116 | -106 | 固定負債 | 438 | 376 | -61 |

有形固定資産 | 140 | 121 | -18 | 負債 | 2,164 | 2,090 | -73 |

無形固定資産 | 213 | 134 | -78 | 純資産 | 4,719 | 5,133 | +413 |

投資その他の資産 | 870 | 861 | -9 | 利益剰余金 | 3,134 | 3,423 | +288 |

資産合計 | 6,883 | 7,224 | +340 | 負債・純資産合計 | 6,883 | 7,224 | +340 |

*単位:百万円

現預金の増加等で資産合計は前期末比3億40百万円増加の72億24百万円となった。

負債合計は同73百万円減少の20億90百万円。

利益剰余金の増加で純資産は同4億13百万円増加の51億33百万円。

この結果、自己資本比率は前期末から2.3ポイント上昇し70.5%となった。

*株式会社インベストメントブリッジが開示資料を基に作成。

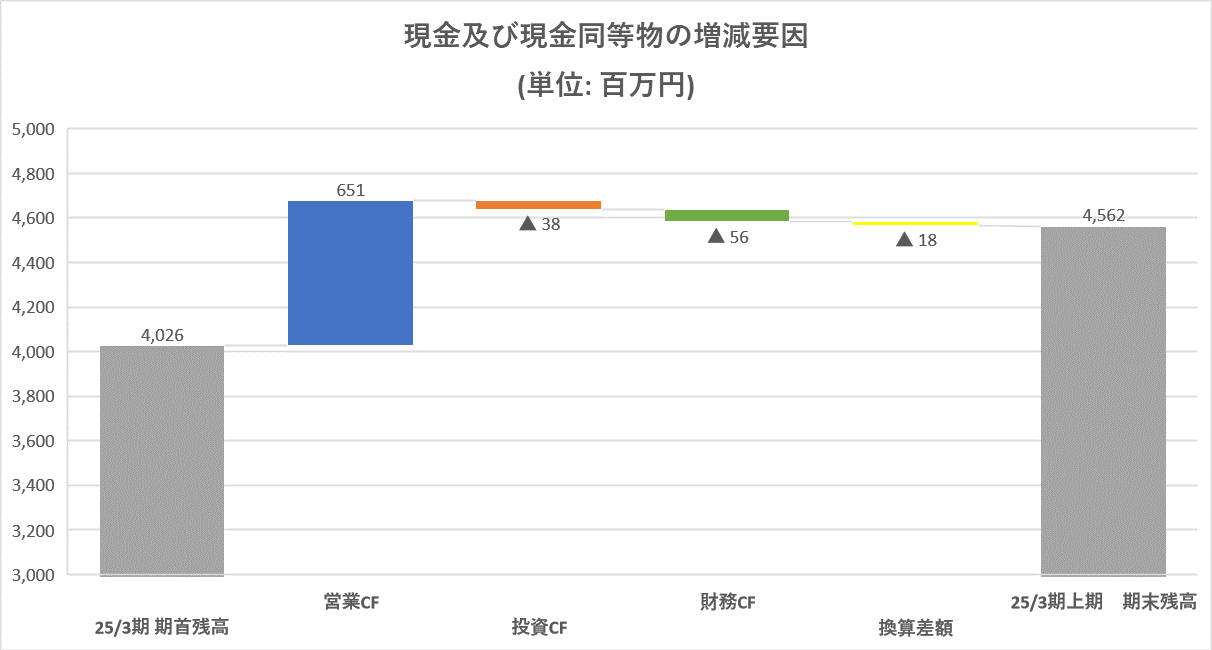

◎キャッシュ・フロー

| 24/3期2Q | 25/3期2Q | 増減 |

営業CF | 503 | 651 | +147 |

投資CF | -220 | -38 | +181 |

フリーCF | 283 | 612 | +329 |

財務CF | -168 | -56 | +111 |

現金同等物残高 | 3,830 | 4,562 | +732 |

*単位:百万円

営業CF、フリーCFのプラス幅は拡大。キャッシュポジションは上昇した。

*株式会社インベストメントブリッジが開示資料を基に作成。

(4)トピックス

①APAMANグループと戦略的パートナーシップ構築へ

24年11月、不動産賃貸住宅仲介業店舗数No.1のアパマンショップ運営本社であるAPAMANグループと、両社の事業拡大に向けた戦略的パートナーシップの構築に合意した。

従来から同社は、APAMANとの持続的な事業発展の実現のため関係を構築してきた。また、APAMANは、これまで主力事業である不動産賃貸業において、ITを活用した先進的なサービスを積極的に活用し事業領域を拡大してきた。

それに伴い、APAMANのさらなる事業拡大とDX化の推進、先進的なサービスの提供に向けた、積極的なIT・システム投資と事業改革の推進に向け、両社間で戦略的パートナーシップを構築した。

今後、同社は、ITソリューション開発体制及び保守運用体制の強化を見据え、フィリピンオフショア拠点における組織再編やラボ拡張により、中長期的なスケールアップを目指すべく、現在の実績を踏まえ、年間5億円規模の大型プロジェクトに対応可能な開発体制を構築していく。

②「鉄道アプリ/SDK」の開発協力

24年10月、同社の出資先である株式会社MOYAIの新作「鉄道アプリ/SDK」を同社フィリピン、オフショア拠点及びリソースを活用し、開発協力をすると発表した。

(株式会社MOYAI概要)

2018年11月設立。『独創的なアイデアとテクノロジーとパッションで世界をもっとワクワクさせる!』をコンセプトに、IoTセンシング技術、エッジAI技術、デジタルメディア技術をキーコンテンツとしたOMOデータゲートウェイ・プラットフォームの構築に向けて、よりユニークで価値の高い「ニッチトップ戦略」で、サービス開発、ソリューション提供を行っている。

Ubicomが2024年1月に資本参加。

(開発協力の概要)

新作アプリ「鉄道アプリ/SDK」は、エッジAI機能を搭載した車両カメラ「IoTube」のビーコンから得た情報を活用し、電車内で発生したトラブルを乗客が即時に周囲の乗客や駅員等に連携することで犯罪の抑止や問題解決に貢献するもの。

車両カメラ「IoTube」は、大手鉄道事業者の50%が導入しており、首都圏鉄道事業者における導入実績はNo.1である。

今後、MOYAI社とのパートナーシップの強化により、Ubicomフィリピン拠点の先端技術を活用したAI事業の拡大とラボ型の協業を見据え、ピラー化(売上高1億円以上)を目指す。

3.2025年3月期業績予想

【業績予想】

| 24/3期 | 構成比 | 25/3期(予) | 構成比 | 前期比 | 進捗率 |

売上高 | 5,942 | 100.0% | 6,700 | 100.0% | +12.7% | 46.8% |

営業利益 | 1,072 | 18.0% | 1,500 | 22.4% | +39.9% | 39.4% |

経常利益 | 935 | 15.7% | 1,518 | 22.7% | +62.2% | 41.5% |

当期純利益 | 526 | 8.9% | 1,000 | 14.9% | +90.1% | 44.3% |

*単位:百万円。予想は会社側予想。

業績予想に変更なし、2桁の増収増益を予想

業績予想に変更は無い。売上高は前期比12.7%増の67億円、営業利益は同39.9%増の15億円、経常利益は同62.2%増の15億18百万円の予想。

第2成長フェーズ(投資回収フェーズ)に向け、先端技術人材の稼働率を上げ、創業以来の需要を取り込み、営業利益・経常利益ともに4割を超える増益を計画している。

未定としていた配当については、安定配当25.00円/株に創業20期の記念配当15.00円/株を加え、前期比約3倍となる40.00円/株とする予定。予想配当性向は48.2%。

*テクノロジーコンサルティング事業

調達先見直しが加速しており、顧客SIer、大手企業など、第3四半期以降も既存顧客の売上及び新規顧客の増加を見込んでいる。

今後伸長が見込まれるSIerのうち金融・証券や製造・自動車等の領域が急速に拡大している。今期目標達成に向けさらに加速させる。

前期第4四半期から新たに始まったEV分野のグローバル大企業との取引が継続しているほか、米国におけるフィリピンオフショアの営業を強化する。

コンサルティング営業を強化しており、第3四半期、第4四半期からクライアント数・プロジェクト数が大きく積み上がる見込みである。

*メディカル事業

旧製品からの切り替えによるMightyChecker® EXの受注拡大及び、電子カルテ連携システム「Mighty QUBE® Hybrid」のクロスセル、診療所領域における拡販に注力する。

4.第2成長フェーズの取り組み・展望

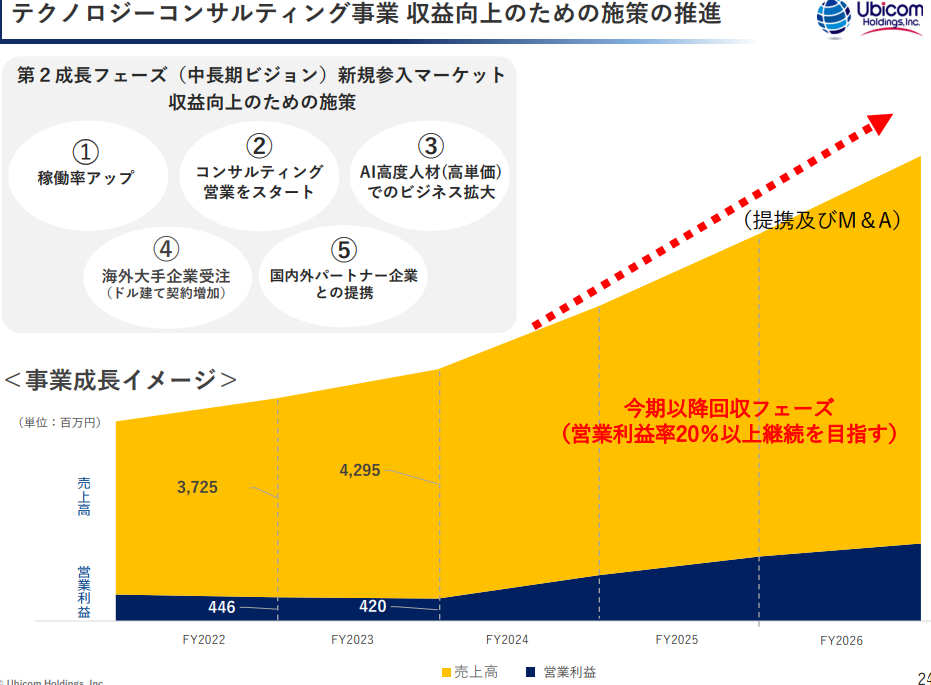

順調に業容を拡大してきたテクノロジーコンサルティング事業、メディカル事業の次なる成長フェーズにおける取り組み・展望は以下のとおりである。

(1)両事業における取り組み

①テクノロジーコンサルティング事業

*コンサルティング営業の強化

経済安全保障推進法の影響を受けるクライアントからの引き合い増加に対応し、25年3月期にエンタープライズソリューション事業戦略本部とグローバル事業戦略本部を統合して、テクノロジーコンサルティング事業本部を設立し、コンサルティング営業を強化。オフショア開発30年のノウハウを生かしたコンサルティング事業を国内外の大手企業に向けスタートさせた。

*グローバルマーケットへの進出

新たなグローバル企業との取引も始まっており、グローバルIT技術者の育成、教育に引き続き注力する。

*顧客のピラー化加速

同社では継続的に取引のある各業界のマーケットリーダーで数億円規模の売上実績のある顧客をピラー顧客(主柱となる顧客)と定義している。

新規顧客に関しては当初は顧客先に1-5名が出向してオンサイトで開発に当たるが、売上額が拡大するにつれエンジニア配属数を増やし、オフショアへの切り出しを始め、オフショア中心の開発体制に移行。最終的には50名以上が継続的な開発を行うビッグピラー顧客とすることを目指している。

この段階に進む過程で、規模のメリット、業界の知見集積による開発生産性の向上、テスト自動化等の自社ソリューションの展開により、収益性の上昇を見込んでいる。

技術力の更なる向上やコンサルティング能力強化を通じて、グローバル企業のピラー顧客獲得を加速させる。

(同社資料より)

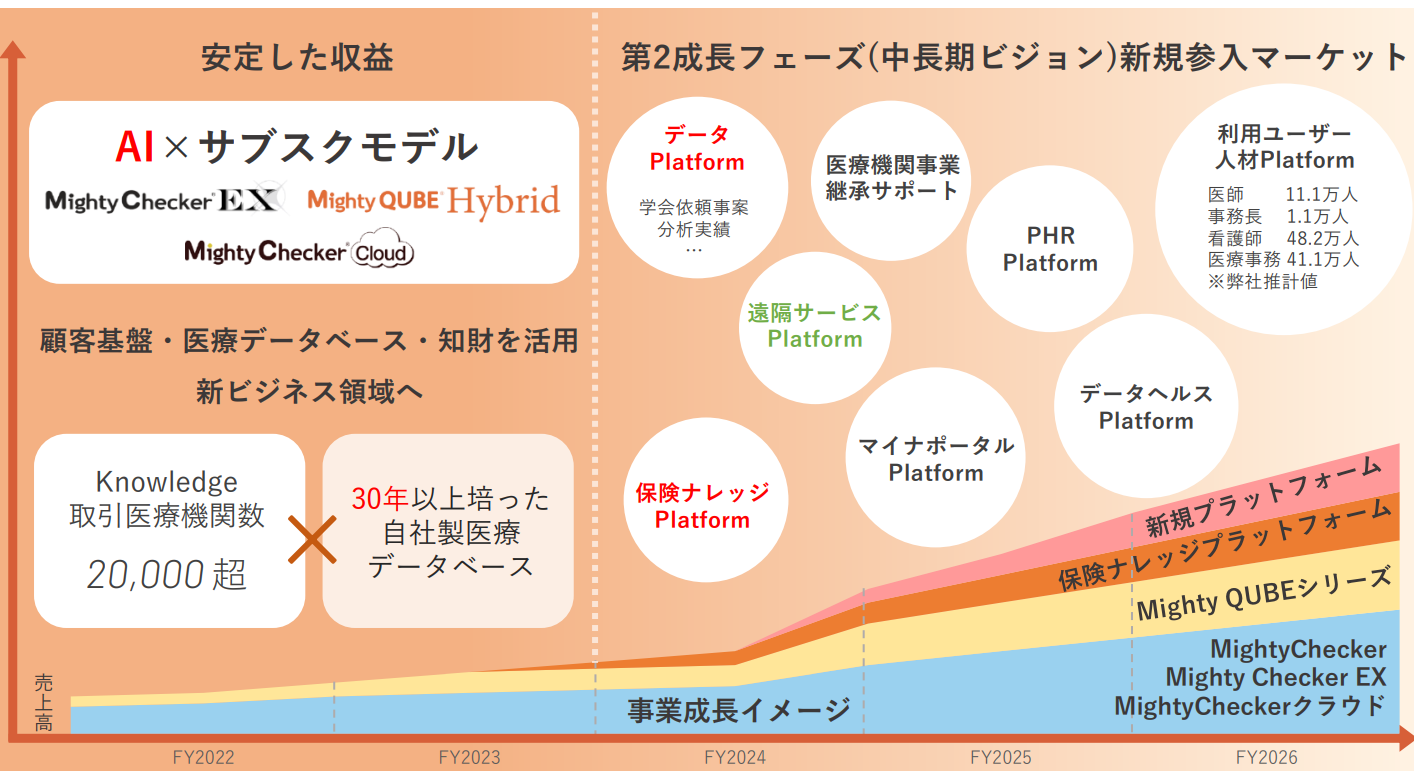

②メディカル事業

新規プラットフォームビジネスの立ち上げ

20,000を超える医療機関の顧客基盤、自社製の医療データベース、知的財産を活用して、MightyChecker® EX、MightyQUBE® Hybrid、MightyChecker® Cloudが安定収益を生み出している同社は、今後、第2成長フェーズとして、保険ナレッジ、データヘルス、遠隔サービス、マイナポータル、利用ユーザー人材プラットフォームなどを対象とした新規プラットフォームビジネスを推進する。

売上・利益拡大に向けさらなる新しいリカーリングモデルの構築を目指している。

(同社資料より)

③両事業共通

M&Aやアライアンスを積極的に推進し、事業拡大のスピードアップを図る。

(2)成長ビジョン

両事業において、新規プラットフォーム複数展開(メディカル事業)、Mighty QUBE® Hybrid・MightyChecker® EXクロスセル本格開始(メディカル事業)、組織変更による日本におけるコンサルティング営業強化(テクノロジーコンサルティング事業)、グローバルマーケットへの進出(テクノロジーコンサルティング事業)、大口顧客の獲得推進(テクノロジーコンサルティング事業)、M&Aと資本業務提携(両事業)といった施策を推進し、25年3月期より始まった第2成長フェーズを本格的に稼働させ、売上・利益の急速な拡大を目指す。

(同社資料より)

5.今後の注目点

メディカル事業の利益率が着実に上昇している。25年3月期第2四半期(7‐9月)の利益率は65.3%と前年同期を3.6ポイント上回った。

一方で、メディカル事業の四半期ベースの対前年同期比増収率は、24年3月期第3四半期、第4四半期それぞれ11.7%、10.4%と連続して2桁増収を記録したが、25年3月期第1四半期、第2四半期は4.4%、6.3%と1ケタ台にとどまった。

注力中のMighty QUBE® Hybrid・MightyChecker® EXはライセンス販売であることから、導入件数の伸びがそのまま売上高には直結しないため、利益率の大幅な上昇が全社の収益性拡大に寄与するのにはもう少し時間がかかりそうだが、更なる導入数の拡大及びそのスピードアップに期待していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 5名、うち社外3名(うち独立役員3名) |

監査役 | 3名、うち社外2名(うち独立役員2名) |

◎コーポレート・ガバナンス報告書

最終更新日:2024年6月28日

*基本的な考え方

当社は、「唯一無二のビジネスイノベーションカンパニーであり続けること」「グローバル展開」「Win-Winモデルの推進による相互発展」を経営理念としております。この経営理念のもと、更なる企業価値の向上及びグローバルな競争力を維持していくためには、コーポレート・ガバナンスの充実と強化が重要課題であると認識しております。具体的には、「より効率的かつ健全に事業活動を行うことにより、企業の収益力を高め、株主の利益を最大化することを目標とする」との基本的認識とコンプライアンスの重要性をコーポレート・ガバナンスの基本的な考え方として、株主、従業員、取引先、地域社会等のあらゆるステークホルダーに対して社会的責任を果たし、持続的成長と発展を遂げていくことが重要であるとの認識にたち、コーポレート・ガバナンスの強化に努めております。

<コーポレートガバナンス・コードの各原則を実施しない理由(抜粋)>

原則 | 実施しない理由 |

【補充原則4-1③ 最高経営責任者等の後継者計画の監督】 | 取締役会は、現在、最高経営責任者等の後継者計画についての具体的な監督は行っておりません。 最高責任者たる代表取締役社長については、知識・経験・能力を勘案し、その時々の当社を取り巻く状況や対処すべき課題に応じて最適と考える人物を選定することとしております。 今後は、後継者計画の策定につきましても検討してまいります。 |

【補充原則4-2① 経営陣の報酬とインセンティブ】 | 当社の取締役の任期が1年であるため、報酬は前年度の業績により毎年見直されますが、中長期的な業績と連動する報酬や自社株による報酬制度は設けておりません。経営陣の報酬については、中長期的な会社の業績や潜在的リスクを反映させ、健全な企業家精神の発揮に資するようなインセンティブ付けを行うことの必要性は認識しており、今後適切な方法を継続的に検討してまいります。 |

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

原則 | 開示内容 |

【原則1-4政策保有株式】 | 当社は、当社グループの中長期的な企業価値向上に資すると判断される場合、株式を政策保有します。当該株式の保有は、業務提携・協業などによる取引関係の維持・強化等、保有目的の合理性が確保されているなどの条件を満たす範囲で行うことを方針としております。また、株式に係る議決権の行使については、議案が当社保有方針と適合するかを勘案したうえで議決権の行使を行うこととしております。 なお、本報告書提出日現在、政策保有株式については、保有しておりません。 |

【補充原則2-4① 中核人材の登用等における多様性の確保】 | (1)多様性の確保についての考え方 当社グループにおける、人材の多様性の確保を含む人材の育成に関する方針及び社内環境整備に関する方針は、以下のとおりであります。 当社においては、性別・国籍を問わず経験・能力等に基づいたキャリア採用により事業拡大を行っております。そのため、「女性」「外国人」「キャリア採用者」に特化した管理職への登用に関する施策・目標設定は行っておりません。また、現在国外の子会社の取締役(外国籍)を含めて2名の女性役員が活躍しておりますが、今後も性別、国籍によらず、人格、見識、経営能力ともに優れた多様な人材の登用を推進して参ります。さらなる多様性の確保に向けた人材育成方針や社内環境整備方針を含め、中長期的な企業価値の向上に向けた人材戦略を検討することとしております。

<人材育成方針> 人材育成の基本方針は以下のとおりです。 ① 採用の強化 ② 新しいスキルの再教育 ③ リーダー教育 ④ リソースプール化(事業間連携による稼働率の最大化)

<グローバル事業におけるエンジニア教育について> 戦力となる真のトップエンジニアに育て上げるための当社の研修・教育制度は、他社が容易にキャッチアップすることのできない強力な差別化要因の一つです。 フィリピンの自社研修センター「ACTION」における当社自社開発の研修は、IT基礎概念、先進技術、対人ソフトスキル、日本語の4カテゴリーで構成され、PhilNITS(フィリピン国家情報技術者試験)と日本語検定4級の合格を目標としています。 研修終了後、研修生は経営陣幹部に対して成果を発表し面接評価を経て初めてプロジェクトへの参加が可能となります。優秀な学生であっても、実際に業務を担当できるようになるまでの人材に育成するのは、決して容易なものではありませんが、こうした困難を乗り越えたプログラム卒業者は高度な技術力と日本語環境における業務遂行能力を有することから日本のIT市場において圧倒的な優位性を発揮しており、当社成長の強力なエンジンとなっています。

<社内環境整備> 多様性の確保に向けて、多様な人材がそれぞれの個性やライフステージの変化に合わせて働き方を選択できる制度や環境・風土を作ることを社内環境整備方針として、以下の施策を実施・推進しています。 ・定年後の社員をパフォーマンスに応じて処遇する再雇用制度の導入 ・在宅勤務制度の導入 ・オフィス移転に伴う効果について 2023年7月1日の本社オフィス移転後は、社員が1フロアに集い、組織横断でコミュニケーションが活性化され、社員同士が切磋琢磨しながらグループの組織力を高め、より活発にイノベーションが起きる風土となっています。

(2)多様性の確保の状況及び自主的かつ測定可能な目標 当社グループでは上記(1)に記載した多様性の確保に向けた人材育成の基本方針において、以下の指標を用いており、当該指標における目標は下記のとおりです。 ・指標:テクノロジーコンサルティング事業における年間採用計画数 ・目標:2025年3月期以降 年間160人以上を採用 ただし、稼働率が改善することとなった場合は、追加で新規採用を予定しています。 |

【補充原則3-1③ サステナビリティについての取組み】 | 当社は持続可能な社会の実現に向けた企業の責任を強く認識し、全てのステークホルダーと協同して社会課題の解決と持続的な企業価値向上を目指すために、サステナビリティ基本方針を制定するとともに、環境・社会・ガバナンスにおける解決すべき課題及び当社の取り組みを掲げました。

(1)サステナビリティ基本方針 「社会課題の解決に資するITソリューションを創造する、唯一無二のビジネスイノベーションカンパニーであり続けること」「グローバル展開」「Win-Winモデルの推進による相互発展」を経営理念としております。また、気候変動、少子高齢化、医療問題といった社会構造の変化や課題にいち早く着目し、社会課題の解決に資するITソリューションの提供とリスク低減に向けた適切な取り組みを通じて、持続可能な社会の実現とUbicomグループの企業価値向上を追求します。

(2)環境・社会・ガバナンスにおける取り組み 当社の解決すべき課題と取り組みについては以下のとおりです。 ①環境・・・カーボンニュートラルの実現 ・当社並びに顧客における省資源化(ペーパーレス等)の推進 ・再生可能エネルギーを100%使用した環境に配慮したオフィスへの移転 ・当社メディカル事業の主力製品である「MightyCheckerシリーズ」の導入により、医療機関全体の1か月における削減労働時間は約39万時間となり、約780万リットルの二酸化炭素削減に寄与 ②社会・・・ソリューションの提供を通じた顧客の課題解決 ・DX支援:先進技術支援を通じた顧客の業務改革 ・「先端技術開発センター」におけるソリューション開発力の更なる高度化・強化 ・国内企業のグローバル化支援を通じた日本のグローバル競争力向上 ・医療費抑制のためのソリューション開発 ・医師の働き方改革の実現 ③ガバナンス・・・公正かつ透明性の高い経営の実現 ・サステナビリティ基本方針に基づくコンプライアンス及びリスク管理体制の強化 ・多様性を重視したガバナンス体制の構築 |

【原則5-1株主との建設的な対話に関する方針】 | 株主からの対話の申込みに対して、積極的に対応しております。 当社のIR活動は、コーポレート戦略本部を担当部署とするIR体制を整備しており、投資家からの電話取材やスモールミーティング等のIR取材を積極的に受け付けております。 さらに、代表取締役自らが出席する決算説明会の開催及び決算説明の動画の配信を、年2回以上実施しております。 その他、当社の情報開示およびインサイダー情報の管理については、当社のディスクロージャーポリシー(https://www.ubicom-hd.com/ja/ir/policy.html)に従って実施しております。 |

【資本コストや株価を意識した経営の実現に向けた対応】 | 当社は、収益性と資本効率の向上を図るため、ROE(自己資本利益率)を経営指標として重視した上で経営を行っております。急速に変化する事業環境において、適正かつ合理的な業績見通しの算出が困難であることから、具体的な数値目標は設定しておりませんが、業績に関する動向や今後の方針につきましては、決算説明会や当社ウエブサイトによる情報開示等を通じて継続的に説明を行い、株主や投資家が十分に理解を深めることのできる取組を行ってまいります。 |

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(Ubicomホールディングス:3937)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |