ブリッジレポート:(2762)SANKO MARKETING FOODS 2024年6月期決算

長澤 成博 社長 | 株式会社SANKO MARKETING FOODS(2762) |

|

企業情報

市場 | 東証スタンダード市場 |

業種 | 飲食店運営、水産業 |

代表者 | 長澤 成博 |

所在地 | 東京都新宿区高田馬場1-28-10 三慶ビル2F |

決算月 | 6月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

127円 | 27,062,105株 | 3,491百万円 | - | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

0.0円 | - | 4.91円 | 26.3倍 | 11.97円 | 10.8倍 |

*株価は8/26終値。各数値は24年6月期決算短信より。

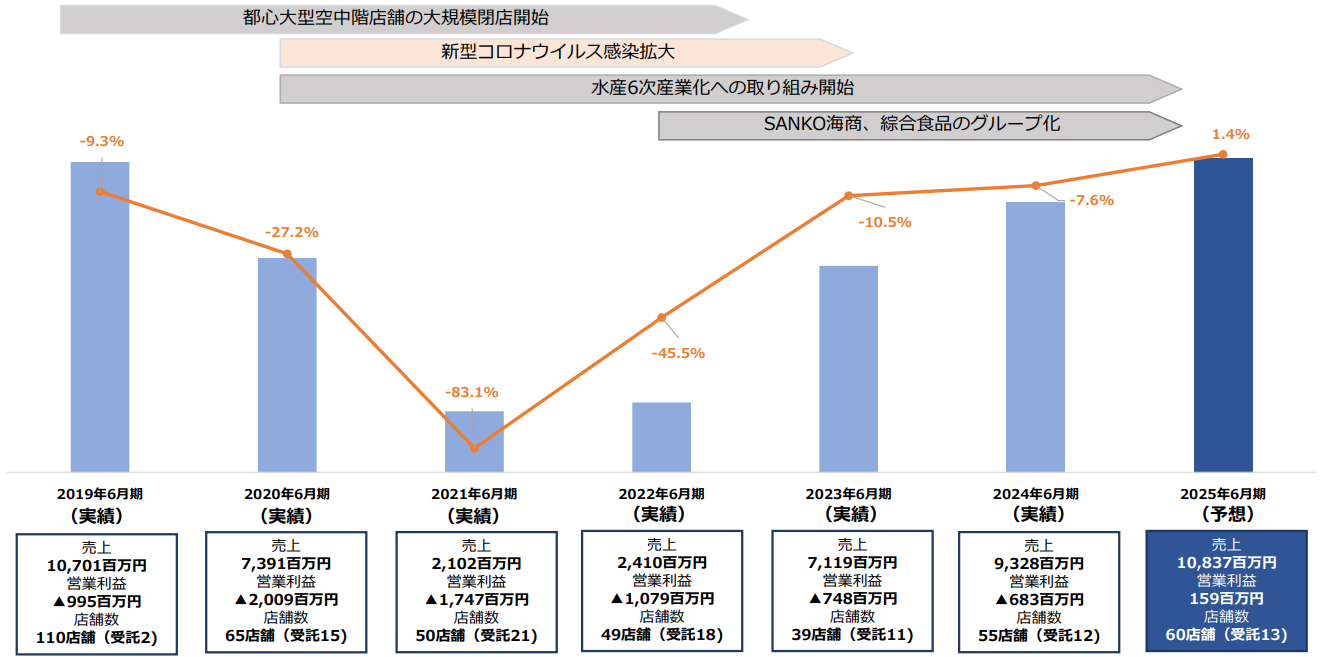

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2021年6月 | 2,102 | -1,747 | -1,426 | -1,817 | - | 0.0 |

2022年6月 | 2,410 | -1,097 | -305 | -439 | - | 0.0 |

2023年6月 | 7,119 | -748 | -749 | -784 | - | 0.0 |

2024年6月 | 9,328 | -683 | -683 | -711 | - | 0.0 |

2025年6月(予) | 10,837 | 159 | 171 | 133 | 4.91 | 0.0 |

*予想は会社予想。単位:百万円、円。2022年6月期より連結。2021年6月期までは非連結決算。

(株)SANKO MARKETING FOODSの2024年6月期決算概要などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2024年6月期決算概要

3.2025年6月期業績予想

4.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

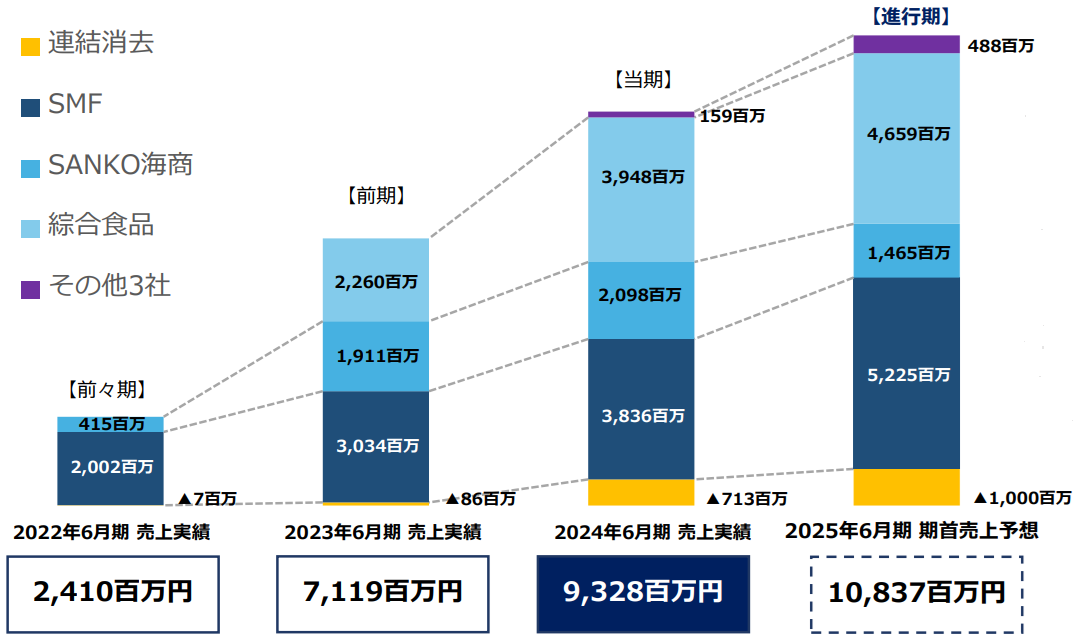

- 24/6期の売上高は前期比31.0%増の93億28百万円。1Qにジーエス(23年12月付で綜合食品販売に商号変更)及びサンヘイ(同ジーエスサンヘイに商号変更)が連結の範囲に加わった。また、2Qには株式会社 SANKO INTERNATIONALを新設し連結の範囲に含めている。これら新規連結に加えて、飲食事業では既存店が年間を通して売上・客数・客単価すべて前年を上回った。SANKO MARKETING FOODS単体での売上高は前期比8億2百万円増加し38億36百万円。綜合食品の通期売上は同7億11百万円増加し39億48百万円。営業損失は6億83百万円(前期は7億48百万円の損失)。利益面では、粗利率の低い水産事業の売上が伸長したことや、円安等による物価上昇、子会社要因等により売上総利益率が前期32.2%から31.4%へ0.8ポイント低下した。一方で、販管費率は前期42.7%から38.7%へ4.0ポイント改善したことにより営業損失は縮小した。なお、SANKO MARKETING FOODS単体においては、人件費や地代家賃比率は改善している。

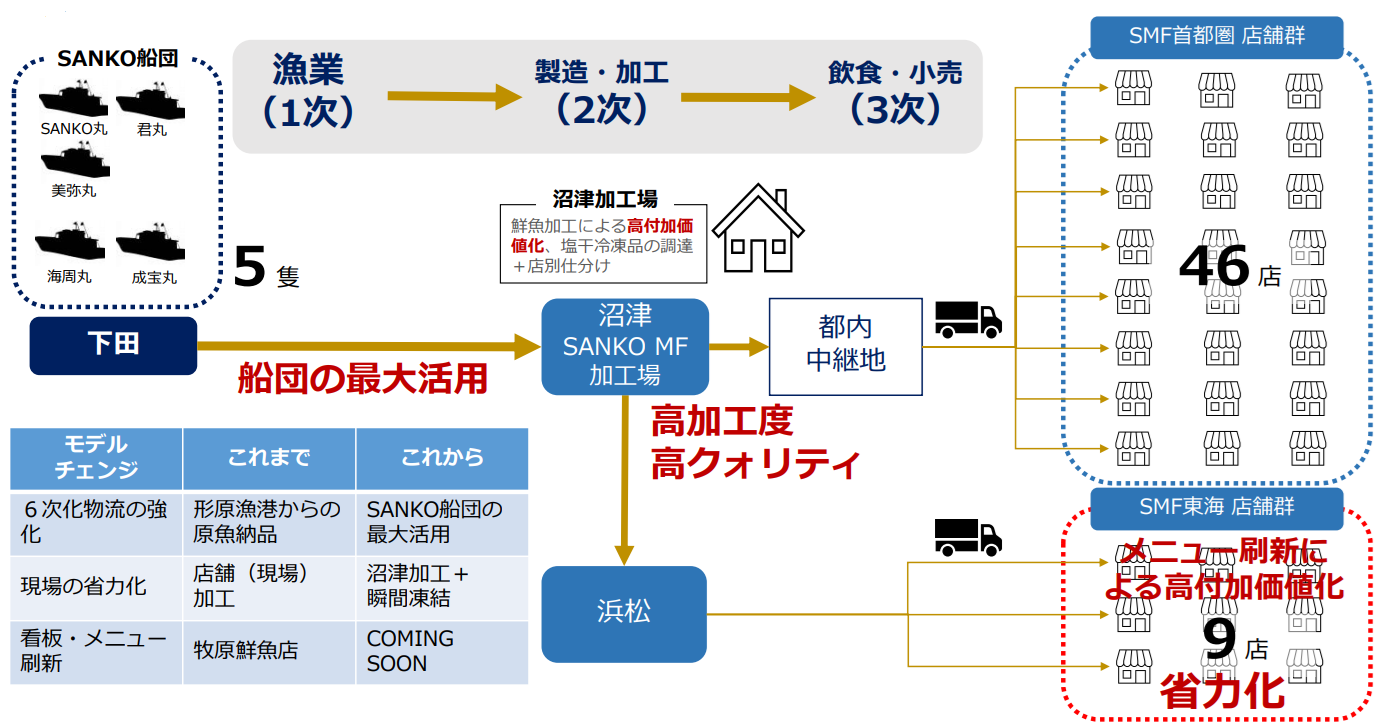

- 25/6期は売上高が前期比16.2%増の108億37百万円、営業利益は1億59百万円を計画する。外食事業部門が直営店55店舗体制まで回復していること、水産事業部門、とりわけ綜合食品の売上回復が見込まれる。水産事業のサプライチェーン構築を着実に進め、下田を拠点とした漁業から浜松、沼津、豊洲の加工・流通、飲食店・鮮魚店・催事販売まで繋ぐ産地活性化プラットフォームを構築した。今後は、水産6次産業化を武器にした独自の商品開発を付加価値の源泉として進めていく考え。飲食事業では、さらに業態のブラッシュアップを進めていく。その他事業は、国外の成長市場に対して水産資源等の輸出を積極的に進め、水産6次産業化のネットワーク拡大に注力していく。

- 24/6期は水産事業においてかなり苦戦した。ただし、飲食事業では想定外の費用増があり利益面では苦戦したものの、アカマル屋をはじめとした既存の店舗はしっかりと伸ばしている。本社従業員をまかなえるだけの店舗数の確保と6次産業化に向けた投資の真っただ中にあったが、かなり体制は整ってきた印象を持っている。こうした中、迎える25/6期は既存店でしっかりと本社経費を賄えるかに注目。水産事業についても土台は整っており、会社の予想通りに黒字転換を実現させたい。長澤社長は18年9月に就任、不採算店舗の改革などに取り組んでいた。その矢先に発生したコロナ禍だったが、むしろ思い切って改革を進める転機になった。計画からは遅れてはいるものの、これまでに例を見ない水産6次産業化は本格化しつつある。値上げについても浸透しやすい環境にあり、25/6期は業績の改善動向を実績で確かめていきたい。

1.会社概要

居酒屋の運営が主力事業。現在を「第二創業期」と位置付けている。漁業生産者でありながら、流通、加工、飲食店までをつなぐプラットフォームを構築する、極めて稀有な企業となっている(経緯などは【1-1 沿革】を参照)。「とる(獲る)、うる(売る)、つくる(創る)」のすべてを顧客に提供することができるオンリーワンのビジネスモデルを展開し、漁業者に還元するオリジナルの循環を創造する。

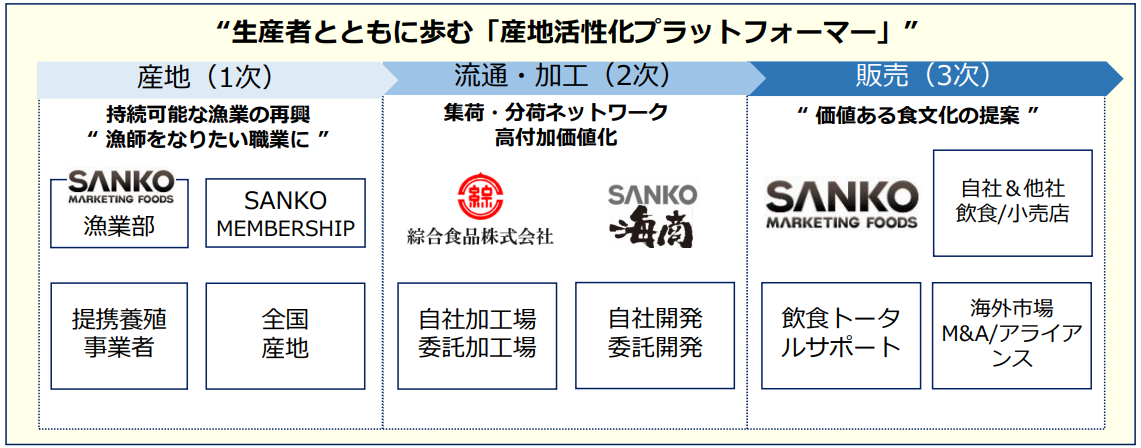

(同社資料より)

【1-1 沿革】

居酒屋店舗の運営を創業来行ってきた。03年にジャスダックへ新規上場。上場時は個室居酒屋「東方見聞録」を主軸に展開してきたが、09年から低価格・全品均一の居酒屋業態「金の蔵jr.」の展開が始まる。11年からは日常食業態「東京チカラめし」の拡大もあわせて行ってきた。14年には現在の主軸ブランドである「アカマル屋」を開発した。

年 月 | 概要 | |

1975年 |

| JR神田駅のガード下に1号店「三光亭」を開業 |

1985年 |

| 居酒屋店舗の運営 |

1998年 | 12月 | 初の個室居酒屋「東方見聞録」の誕生 |

2002年 | 10月 | 「株式会社三光マーケティングフーズ」へ社名変更 |

2003年 | 3月 | 株式公開(ジャスダック上場) |

2004年 | 9月 | 東証二部上場 |

2009年 | 5月 | 低価格・全品均一の居酒屋業態「金の蔵jr.」の展開 |

2011年 |

| 日常食業態「東京チカラめし」の拡大 |

2014年 |

| 次世代ブランド「アカマル屋」の開発 |

2020年 | 9月 | 沼津我入道漁業協同組合との提携開始 |

| 12月 | 同漁協の組合員となる |

2021年 | 5月 | 沼津市内で自社加工場が稼働 |

| 8月 | 沼津魚市場での買参権を取得 |

| 10月 | 「株式会社SANKO MARKETING FOODS」へ社名変更 |

| 11月 | 水産仲卸・加工業者である株式会社SANKO海商(静岡県浜松市)をグループ化し、 沼津の水産事業、都内店舗との連携 |

2022年 | 7月 | 豊洲の大卸である綜合食品株式会社をグループ化し、水産流通のサプライチェーンの礎が完成 |

2023年 | 4月 | 新業態である「漁港産直 積極魚食『サカナタベタイ』MEGAドン・キホーテ本八幡店」を開店 |

| 5月 | 同社所有の漁船「辨天丸」が下田漁港より初漁 |

| 6月 | 子会社である株式会社ジーエスが清掃事業を営む株式会社サンヘイを子会社化 |

18年9月に現・長澤社長が就任。事業が大きな転機を迎える。長澤社長は就任後に都心繁華街・大型空中階にあった「金の蔵jr.」の不採算店舗の撤退に取り組んだ。こうした中、襲いかかったのが20年からの新型コロナ感染拡大。「金の蔵jr.」の撤退(一部業態転換)を一気に推し進めた。17年6月に87店舗あった「金の蔵」ブランド店舗は、24年6月には池袋の1店舗となっている。

そしてコロナ禍が明けてから「アカマル屋」で出店攻勢を進めている。20年9月に沼津我入道漁業協同組合との提携を開始したことをきっかけに、21年8月には沼津魚市場での買参権を取得し漁業に参入することとなる。さらには、21年11月に水産仲卸・加工業者である株式会社SANKO海商をグループ化、22年7月には豊洲の大卸である綜合食品株式会社をグループ化することにより「第二創業期」である現在の事業の確立を進めている。

【1-2 経営方針】

グループ理念・ビジョン

生産者とともに歩む、“産地活性化プラットフォーマー”

|

わたしたちは、沼津の漁師の皆様が抱える問題点や課題点を伺うなかで、わたしたちが運営する飲食店は、もちろん一つの販路として産地のお役に立てると考えましたが、わたしたちができることは、これだけにとどまりません。 漁師の皆様のビジョンをわたしたちが現地に入り、共に汗を流し具現化していくことで、共に働く仲間の成長とともに将来的には、日本の漁業ひいては日本の文化を守り、地域全体を活性化させることができると考えています。また、こうした取り組みを世界に向けて発信し、産地と世界の架け橋となることを願っています。

①価値ある食文化の提案 ②産地及び生産者への貢献 ③全従業員の物心両面の幸福の追求

|

(同社資料より)

【1-3 事業内容】

概要

水産6次産業化をビジネスモデルとしていることからセグメントは単一。

飲食事業

「アカマル屋」ブランドを主軸に郊外/高効率型店舗で事業展開。

(同社HPより)

この他、下記のブランドでも展開。「東京チカラめし」では海外でライセンスビジネスも行う。

| 宮益坂下酒場。渋谷駅から徒歩3分、宮益坂の交差点直ぐというアクセスしやすい場所にあり鮮魚に注力。水産事業への取り組みも活かし、一匹の魚を余すことなく美味しい料理に仕立てる。 |

| 寿司屋居酒屋。沼津港から毎日、旬を映すぴちぴちの鮮魚や珍しい魚を入荷している。島国日本に住む幸せを享受し、漁師が釣った美味しい魚の提供に真剣に向き合っている。 |

| 湘南台酒場。湘南台駅西口から徒歩1分、地元の方に愛されるようにとの願いを込めて地名を冠し、宮益坂下酒場に続き誕生。沼津港から直送される新鮮魚介を提供している。 |

| 富士山麓の水で循環式陸上養殖・無投薬で育った『JAPAN SALMON 桜』は味わいにも驚かれる商品。食べ歩きもできる海鮮出汁天ぷら串など、魚を手軽に楽しめるメニューも揃える。 |

| 「船上すし みこう」には自社船団が獲った鮮魚が届く。獲れたてぴちぴちの鮮魚が船上から店舗へ直送されることから、「船上すし」と店名に冠した鮨屋。 |

| 旨い肉をお腹いっぱいに食べたい!そんな要求を満たす食べ放題メニューでも、職人が丁寧に手切りする、肉にこだわった焼肉ブランド。肉問屋直送で品質も良い。 |

| 1996年新宿にパスタ専門店として創業。定番メニューから和風、オリジナルまで多彩なバスタを揃える。細麺を茹で上げており、来店客を待たせせずに直ぐにご提供できるのも強み。 |

| 「旨い・安いをお客さまのために」をコンセプトにした大型居酒屋。大人数にも対応。安さだけでなく、旨いもので満足できる料理を提供している。 |

| 国産有機農産物や全国の特産品を積極的に使用する霞が関官庁初の食堂。環境に配慮した食材、被災地産食材を積極的に使用したメニュー開発を行っている。一般客も利用可能。 |

| 魚食離れ阻止に挑戦し、飲食と水産事業の強みを最大限活用した鮮魚店。自分たちで獲った魚や目利きした水産商品、同社料理人監修のサカナ惣菜で、サカナをもっと身近なものとしている。 |

| 浜松市中央卸売市場のまぐろに特化した仲卸「まぐろの海商(SANKO海商)」が鮮度抜群の海鮮を、より多くの顧客に、より手軽に味わえるよう海鮮どんぶり屋として登場。 |

| フードコートで漁港から仕入れた鮮魚を手軽に食べられるお店。厚切りのお刺身がのった海鮮丼、揚げたてのフライ、こっくり煮付けた煮魚など、海の幸が楽しめる。 |

| 『チカラが出るめし』で日本を元気に!をブランド名に冠し、焼き牛丼からスタート。現在はライセンスビジネスとして、香港3店舗、タイ1店舗と海外への進出やFC出店なども行っている。 |

水産事業

漁業、水産加工、水産卸で展開。同社独自の6次産業化を図るべく、飲食事業との両軸で進める。マグロその他水産加工は株式会社SANKO海商が、水産卸は綜合食品株式会社が主軸となる。

(同社HPより)

その他事業

主に飲食店向けのトータルサポートを展開する。子会社である株式会社ジーエスは、消毒・除菌、空気清浄機販売、ビルメンテナンス清掃を手掛ける。長期にわたり飲食事業に携わってきた経験をもとに「誰もが安心して生活できる社会」の実現をミッションとした、「衛生と清掃に関するお困りごと」を解決するチームを結成。顧客視点と飲食店店長経験者の視点から、安心・安全を提供する。

2.2024年6月期決算概要

【2-1 連結業績概要】

| 23/6期 | 構成比 | 24/6期 | 構成比 | 前期比 | 会社予想 | 予想比 |

売上高 | 7,119 | 100.0% | 9,328 | 100.0% | +31.0% | 9,456 | -1.4% |

売上総利益 | 2,295 | 32.2% | 2,933 | 31.4% | +27.8% | - | - |

販管費 | 3,044 | 42.7% | 3,617 | 38.7% | +18.8% | - | - |

営業利益 | -748 | - | -683 | - | - | -652 | - |

経常利益 | -749 | - | -683 | - | - | -645 | - |

当期純利益 | -784 | - | -711 | - | - | -723 | - |

*単位:百万円。

*当期純利益は親会社株主に帰属する当期純利益。予想は5月に修正した会社予想。

大幅増収も、損失が継続

売上高は前期比31.0%増の93億28百万円。1Qに株式会社ジーエス(23年12月1日付で株式会社綜合食品販売に商号変更)及び株式会社サンヘイ(同日付で株式会社ジーエスサンヘイに商号変更)が連結の範囲に加わった。また、2Qには株式会社 SANKO INTERNATIONALを新設し連結の範囲に含めている。これら新規連結に加えて、飲食事業では既存店が年間を通して売上・客数・客単価すべて前年を上回った。SANKO MARKETING FOODS単体での売上高は前期比8億2百万円増加し38億36百万円。綜合食品の通期売上は同7億11百万円増加し39億48百万円。

営業損失は6億83百万円(前期は7億48百万円の損失)。利益面では、粗利率の低い水産事業の売上が伸長したことや、円安等による物価上昇、子会社要因等により売上総利益率が前期32.2%から31.4%へ0.8ポイント低下した。一方で、販管費率は前期42.7%から38.7%へ4.0ポイント改善したことにより営業損失は縮小した。なお、SANKO MARKETING FOODS単体においては、人件費や地代家賃比率は改善している。

営業外収益・費用は大きな変動なく、経常損失は6億83百万円(前期は7億49百万円の損失)。「固定資産の減損に係る会計基準」に基づき、減損損失を28百万円計上しており、当期純損失は7億11百万円(前期は7億84百万円の損失)。

事業別売上高・営業利益の期初予想と実績

| 売上高 | 営業利益 | ||||

予想 | 実績 | 差異 | 予想 | 実績 | 差異 | |

水産事業 | 7,400 | 5,594 | -1,806 | 26 | -322 | -348 |

飲食事業 | 3,400 | 3,468 | +68 | 359 | 161 | -198 |

その他事業 | 200 | 266 | +66 | -355 | -522 | -167 |

連結売上高 | 11,000 | 9,328 | -1,672 | 30 | -683 | -713 |

*単位:百万円。

*その他事業は、本社の間接費及びEC事業、茅場町FACTORY、法人営業等を含む。

(同社資料より)

セグメント別の期初の予想と実績、及びその差異については上表のとおり。

水産事業では、既存水産事業は前期を上回ったものの、原発処理水問題に伴う海外輸出の苦戦と不漁(天候不良)により売上高は未達となった。営業利益は、船団形成にかかるコストや販路拡大に伴うコストの増加により予想を下回った。

飲食事業では、期首新店計画は2店舗の未達となった一方、 期中に東海エリアの鮮魚店を9店舗承継したことにより売上は達成した。営業利益は、継承した東海エリア9店舗の統合後プロセスに係る費用やモデルチェンジコストの増加により予想を下回った。

その他事業は、売上高については期中の催事売上が貢献して予想を上回った。営業利益は海外飲食・海外輸出、水産6次産業化モデルの商品開発コスト等、本社コストの増加により予想を下回った。

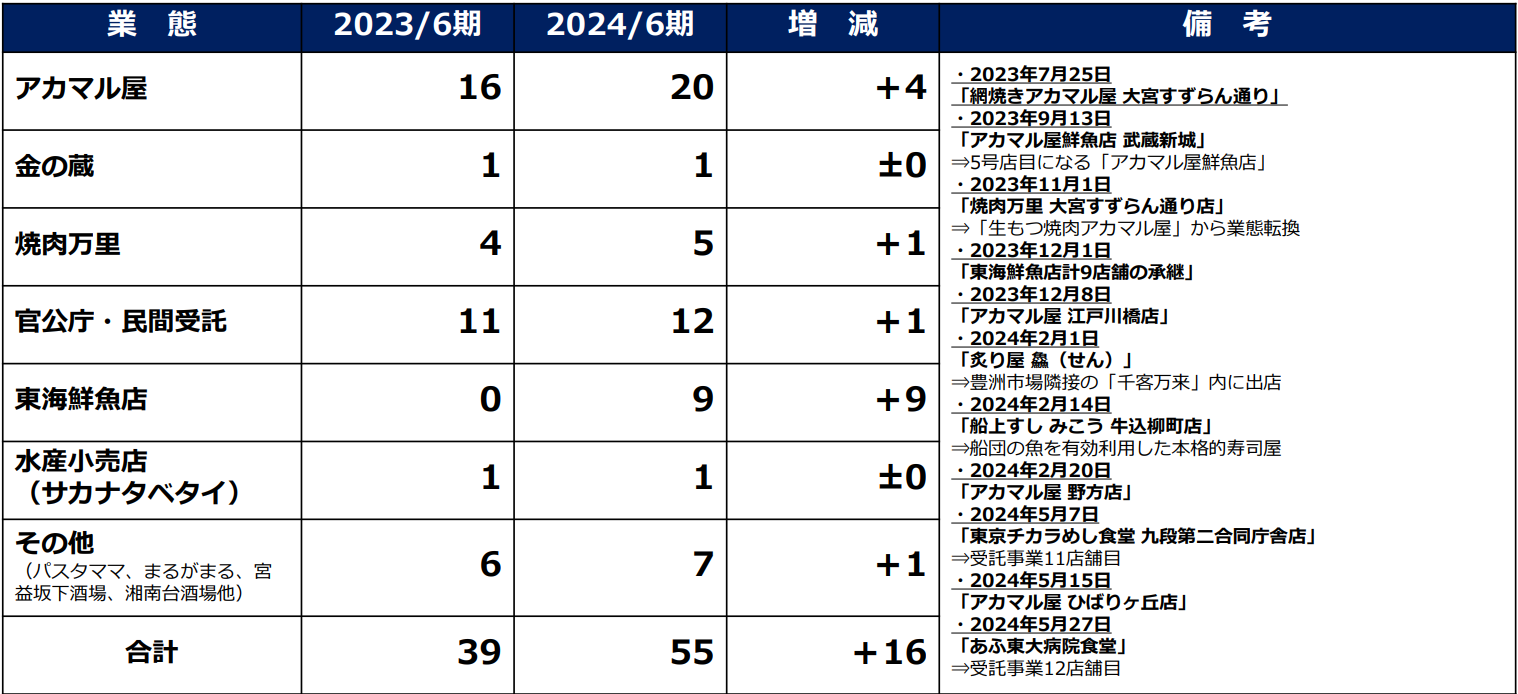

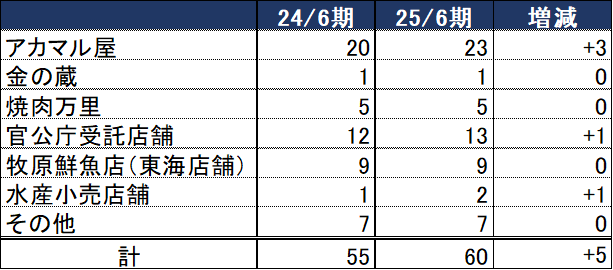

飲食事業、店舗数の推移と出店状況

直営店9店舗を新規出店、『契約上の地位の移転』による承継9店舗、計18店舗の新規店舗。直営店舗1店舗、運営受託店舗 1店舗を閉店。これにより、直営店55店舗(含、運営受託店舗12店)、FC4店舗(海外2店舗/国内2店舗)体制となる。

(同社資料より)

【2-2 財政状態とキャッシュ・フロー】

◎財政状態

| 23年6月 | 24年6月 | 増減 |

| 23年6月 | 24年6月 | 増減 |

流動資産 | 1,436 | 1,135 | -301 | 流動負債 | 1,239 | 1,180 | -58 |

現預金 | 898 | 454 | -444 | 仕入債務 | 373 | 401 | +28 |

売上債権 | 287 | 410 | +123 | 固定負債 | 859 | 874 | +15 |

固定資産 | 1,037 | 1,247 | +210 | 負債合計 | 2,098 | 2,055 | -42 |

有形固定資産 | 373 | 563 | +189 | 有利子負債 | 412 | 459 | +47 |

無形固定資産 | 35 | 46 | +11 | 純資産 | 375 | 327 | -48 |

投資その他の資産 | 628 | 638 | +10 | 利益剰余金合計 | -770 | -782 | -12 |

資産合計 | 2,473 | 2,383 | -90 | 負債・純資産合計 | 2,473 | 2,383 | -90 |

*単位:百万円。有利子負債にはリース債務を含む。

24/6期末の総資産は、前期末比90百万円減少し23億83百万円となった。現預金が減少した反面、東海鮮魚店の地位継承等に伴い売上債権や有形固定資産が増加した。

負債は同42百万円減少し20億55百万円となった。

純資産は、同48百万円減少し3億27百万円となった。当期純損失7億11百万円を計上した反面、資本調達6億81百万円を実施した。

自己資本比率は前期末より1.5ポイント低下し13.6%。

◎キャッシュ・フロー

| 23/6期 | 24/6期 | 増減 |

営業CF | -769 | -880 | -111 |

投資CF | 74 | -286 | -360 |

フリーCF | -695 | -1,166 | -471 |

財務CF | 605 | 698 | +93 |

現金同等物残高 | 888 | 444 | -444 |

*単位:百万円

売上債権の増加などで営業CFのマイナス幅は拡大した。

有形固定資産の取得による支出などにより、投資CFがマイナスに転じた。

新株予約権の行使による株式の発行による収入などにより財務CFのプラス幅は拡大した。

以上の結果、キャッシュポジションは低下した。

【2-3 24/6期の取り組み】

水産事業・・・「とる うる つくる 全部、SANKO」のビジネスモデルが本格展開

「とる(獲る)、うる(売る)、つくる(創る)」のすべてを顧客に提供することができるオンリーワンのビジネスモデルを展開し、漁業者に還元するオリジナルの循環ビジネスモデルを創造。

(同社資料より)

強み

①生産者であり生産者とのダイレクトネットワークをもつ

⇒②商品開発し、加工し、付加価値をつくることができる

⇒③市場のネットワークを通じて商品を展開できる

⇒④飲食店や鮮魚店、EC等の出口を持つ

⇒①へ、循環

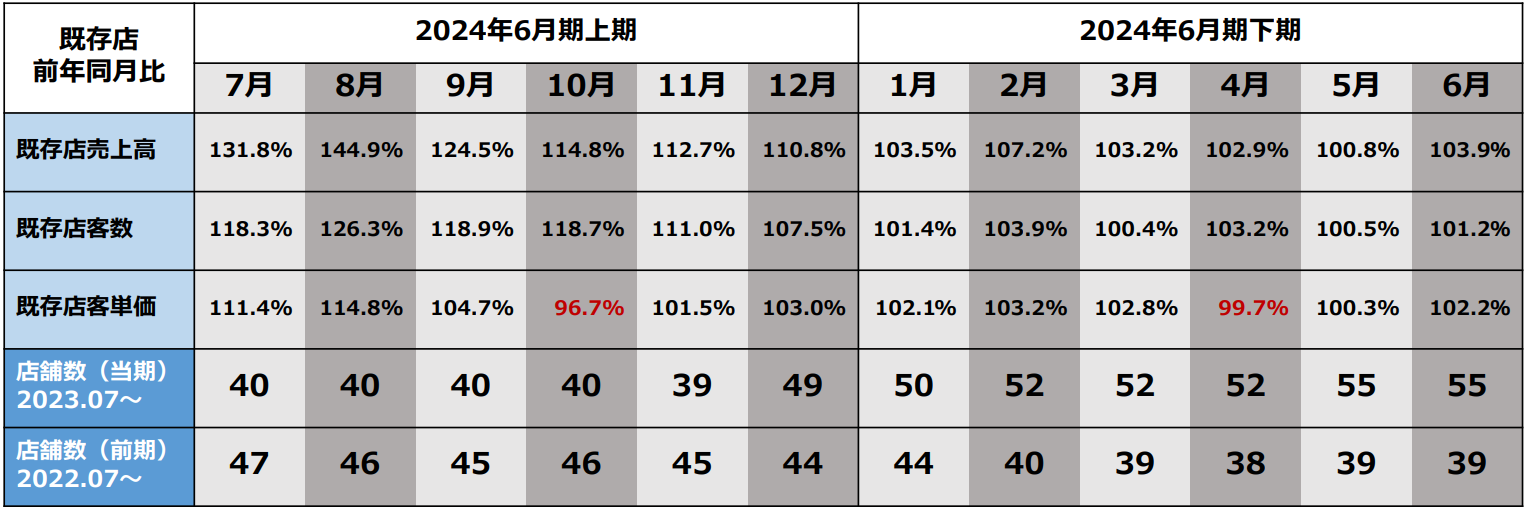

飲食事業・・・既存店の月次推移

➢ コロナ禍が払拭され復調。客数・客単価ともに、順調に回復し、黒字化。

* 既存店は開店から13ヶ月以上経過した店舗と定義。 * 当期店舗数の中には小売店舗の「サカナタベタイ」も含む。

(同社資料より)

飲食事業・・・東海鮮魚店のモデルチェンジ

➢ 東海エリア飲食店9店舗の承継。承継元の経営破綻により、ビジネスモデルを大幅転換

(同社資料より)

飲食事業・・・一次産業の活性化支援

➢ 水産物・農作物の国内生産を維持するために「産地活性化プラットフォーマー」として、農林水産省「あふ食堂」を中心に官公庁食堂群を活用。

(同社資料より)

補完事業・・・日本から海外へ

➢ グループの強み+円安を背景とした成長市場への先行投資

(同社資料より)

3.2025年6月期業績予想

【3-1 業績予想】

| 24/6期 | 構成比 | 25/6期(予) | 構成比 | 前期比 |

売上高 | 9,328 | 100.0% | 10,837 | 100.0% | +16.2% |

営業利益 | -683 | - | 159 | 1.4% | - |

経常利益 | -683 | - | 171 | 1.6% | - |

当期純利益 | -711 | - | 133 | 1.2% | - |

*単位:百万円。

連続の2桁増収、黒字転換を見込む

25/6期は売上高が前期比16.2%増の108億37百万円、営業利益は1億59百万円を計画する。

外食事業部門が直営店55店舗体制まで回復していること、水産事業部門、とりわけ綜合食品の売上回復が見込まれる。水産事業のサプライチェーン構築を着実に進め、下田を拠点とした漁業から浜松、沼津、豊洲の加工・流通、飲食店・鮮魚店・催事販売まで繋ぐ産地活性化プラットフォームを構築した。今後は、水産6次産業化を武器にした独自の商品開発を付加価値の源泉として進めていく考え。飲食事業では、さらに業態のブラッシュアップを進めていく。コロナ禍脱却後の新たな日常生活に対応した「アカマル屋」業態の業績は順調に推移しており新規出店を進める。安定した運営を行う官公庁等を中心とする食堂施設の運営受託事業は全国各地の食材とコラボ企画を行うなど独自の運営モデルを構築していく。東海エリアの大型商業施設内フードコート飲食店は水産6次産業化による独自の強みを活かした新メニューを各店舗へ展開。その他事業は、国外の成長市場に対して水産資源等の輸出を積極的に進め、清掃など法人営業にも注力し水産6次産業化のネットワーク拡大に注力していく。

【3-2 事業別予想】

25/6期の事業別売上高・営業利益予想

| 24/6期 | 構成比/利益率 | 25/6期予想 | 構成比/利益率 | 前期比 |

水産事業 | 5,594 | 60.0% | 5,912 | 54.6% | +5.7% |

飲食事業 | 3,468 | 37.2% | 4,543 | 42.0% | +31.0% |

その他事業 | 266 | 2.9% | 382 | 3.4% | +43.6% |

売上高 | 9,328 | 100.0% | 10,837 | 100.0% | +16.2% |

水産事業 | -322 | - | 39 | 0.6% | - |

飲食事業 | 161 | 4.6% | 637 | 14.0% | +295.7% |

その他事業 | -522 | - | -517 | - | - |

営業利益 | -683 | - | 159 | 1.4% | - |

*単位:百万円。

*その他事業は、本社の間接費及びEC事業、茅場町FACTORY、法人営業等を含む。

【3-3 25/6期の取り組み】

経営方針

① 飲食事業は既存店好調。価格適正化と堅実な出店へ。 |

② 東海エリアの鮮魚店9店舗のモデルチェンジ。体制変更による漁業との強固な連携。 |

③ 水産卸事業は漁業との連携と仲卸からの脱却。付加価値創造企業へ。 |

④ 海外への水産物の輸出強化のため、ハンガリー政府公認機関と合弁会社設立。 |

⑤ 成長する海外市場にアプローチすべく飲食合弁会社をベトナムに設立。 |

飲食事業・・・販売価格の適正化

■ 販売価格の適正化

✔ 店舗ごとの需給のバランスを考慮したうえで、個店ごとに判断し、一律値上げは実施しない

✔ 原材料価格等の高騰を受けた価格改定だけでなくメニューミックスやワンモアドリンクの取り組み

✔ 店舗体験価値の向上策を同時に実施

顧客満足を維持し、より収益性の高い店舗へ

水産事業・・・漁業の本格稼働

➢ 自社専用船「SANKO丸」が23年5月から本格稼働。SANKO船団は現在合計5隻体制

➢ “漁師をなりたい職業に”するために浮き沈みの激しい漁業者の収入を保証する取り組みを推進

(同社資料より)

飲食事業・・・東海鮮魚店の事業モデルチェンジ

➢ SANKO船団直結の加工体制と店舗群の再構築(グループシナジー)

(同社資料より)

飲食事業・・・新業態「マグロ*リスペクト」

➢ 漁獲~加工~流通~販売までを自社で行うグループシナジーを最大限活用した「マグロ専門店」

(同社資料より)

■水産6次化店舗

✔ 「まぐろの海商(SANKO海商)の目利き」、「産地との結びつきのある綜合食品」、「SMF沼津加工場で加工」し、店舗へ

✔ 原材料価格を抑え、付加価値のある希少部位や本マグロ・ミナミマグロ・バチマグロなど多種のマグロを取り揃える

補完事業・・・SANKO INTERNATIONALの2つの事業

【海外輸出事業】

✔ 日本の稀少食材(和牛、マグロほか)の確保

✔ ベトナムでの合弁事業(日本食レストランの開始25年春)への輸出

✔ ベトナムでの5スターホテル、日本食レストラン への輸出

✔ EU圏内への輸出

✔ 日本国内の中小企業との提携・輸出

【海外人財事業】

✔ 日本の生産年齢人口の圧倒的不足(2030年問題)

✔ SANKO INTERNATIONALによる優秀な海外人財の募集(ベト ナム内にて独自のネットワークを構築)と紹介

✔ 自社グループおよびサービス業、医療・福祉事業、 卸売業ほか人手不足が事業に深刻な影響を与えてい る事業会社への海外人財の紹介

出店計画

➢ 人財の成長に合わせたオーガニックな出店計画

➢ 最優先事項は既存飲食店舗のブラッシュアップ。全業態にて価格の適正化と業態強化

その他 ・パスタママ ・まるがまる ・宮益坂下酒場他 | ・アカマル屋 3店舗の出店計画 ⇒人財育成とともに業態のブラッ シュアップ。

・官公庁/民間受託店舗1店舗の出店計画 ⇒受託事業の拡大。

・水産小売店舗2店舗の出店計画 ⇒SMF 「サカナタベタイ」1店舗の 出店計画。

・牧原鮮魚店 ⇒計画には織り込んでいないが、態 勢整い次第東海地区のドミナント化。

|

(同社資料を元にインベストメントブリッジ作成)

売上高・営業利益率の推移

➢ 飲食事業と水産事業の両軸経営により6次産業化とV字回復の達成を目指す

(同社資料より)

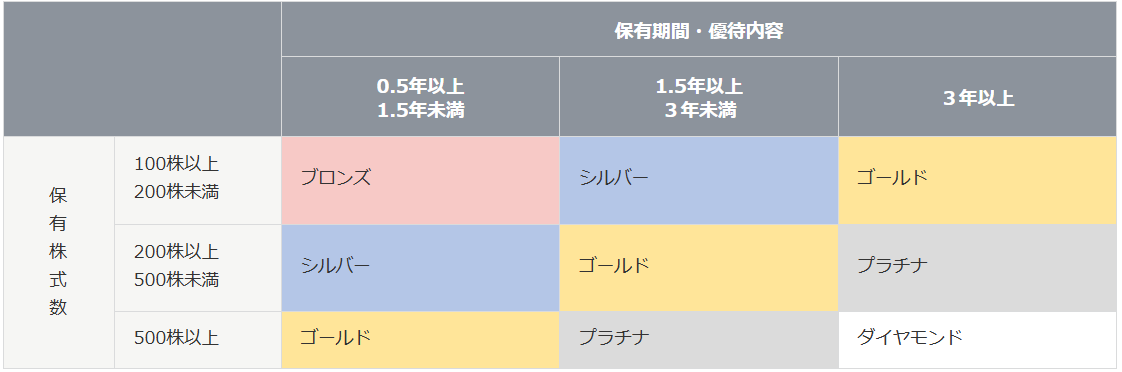

株主優待制度の拡充

株主優待制度が拡充されている。毎年6月末日および12月末日の同社株主名簿を基準として年2回実施。

(同社資料より)

詳細は以下より

https://ssl4.eir-parts.net/doc/2762/tdnet/2464359/00.pdf

4.今後の注目点

24/6期は水産事業において原発処理水を巡る問題などの影響があり、期初の会社計画に対してはかなり苦戦した。ただし、飲食事業では事業継承による想定外の費用増があり利益面では苦戦したものの、アカマル屋をはじめとした既存の店舗はしっかりと伸ばしている。本社従業員をまかなえるだけの店舗数の確保と6次産業化に向けた投資の真っただ中にあったが、かなり体制は整ってきた印象を持っている。こうした中、迎える25/6期は既存店でしっかりと本社経費を賄えるかに注目。水産事業についても土台は整っており、会社の予想通りに黒字転換を実現させたい。

長澤社長は18年9月に就任、18/6期が多額の赤字だったため、不採算店舗の改革などに取り組んでいた。その矢先に発生したコロナ禍だったが、むしろ思い切って改革を進める転機になった。計画からは遅れてはいるものの、これまでに例を見ない水産6次産業化は本格化しつつある。値上げについても浸透しやすい環境にあり、25/6期は業績の改善動向を四半期ごとの実績で確かめていきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 7名、うち社外2名 |

監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2023年9月26日)

基本的な考え方

当社グループは、次の企業理念及び経営理念を掲げ、社会からの信頼を確立するために、当社グループの持続的成長及び企業価値向上のため、次の基本的な考え方に沿って、コーポレート・ガバナンスの充実に取り組んでまいります。

(1)当社グループは、株主の権利を尊重し、株主が権利を適切に行使することができる環境の整備と株主の実質的な平等性の確保に取り組んでまいります。

(2)当社グループは、「食」を通じて社会に貢献することを理念の中心に据え、「安心・安全」であることの重要性を認識し、株主、顧客、従業員、取引先及び当社グループを取り巻く地域社会や、その他のステークホルダーとの適切な協働に努め、高い自己規律に基づき健全に経営する企業文化、風土を醸成してまいります。

(3)当社グループは、ステークホルダーとの建設的な対話を行う基盤を構築するために、非財務情報を含む会社情報の適切な開示と、企業運営の透明性の確保に努めてまいります。

(4)当社グループは、持続的な成長と中長期的な企業価値の向上に資するよう、ステークホルダーとの間で建設的な対話を行います。

【企業理念】

「価値ある食文化の提案」

【経営理念】

「全従業員の物心両面の幸福の追求」

【コーポレートガバナンス・コードの各原則を実施しない理由】

【補充原則1-2-4】(株主総会における権利行使)

当社は、現在外国人株主数とその比率がそれぞれ低いことから、招集通知の英訳は行っておりません。今後、外国人株主数の比率等を勘案しつつ検討してまいります。

【補充原則3-1-1】 当社は、経営理念を当社ホームページ上にて公表しております。以下のURLをご参照ください。

http://www.sankofoods.com/company-2.html

また、当社グループは、2024年6月期- 2026年6月期を対象とする、中期経営計画を策定いたしました。詳細につきましては、以下のURLをご参照ください。

https://www.sankofoods.com/ir/management/plan/

【補充原則3-1-2】(情報開示の充実)

当社は、当社における外国人株主数とその所有比率がそれぞれ低いことから、決算短信、決算説明会資料等について英文での作成は行っておりません。今後、外国人株主数の比率等を勘案しつつ検討してまいります。

【コーポレートガバナンス・コードの各原則に基づく開示】

【原則1-4】(政策保有株式)

当社は、政策保有株式について、その保有の意義が認められる場合を除き、保有しないことを基本方針としており、現時点では、政策保有株式を保有しておりません。ただし、今後、事業戦略上の重要性、取引先との事業上の関係の維持・強化を目的として保有する場合があります。その場合は、株式保有は必要最低限とし、毎年取締役会で見直しを行い、企業価値向上の効果等が乏しいと判断される銘柄については、市場への影響やその他事業面で考慮すべき事情にも配慮し、売却を行うことで十分に政策保有株式の縮減につながると考えております。議決権行使に当たっては、投資先企業の中長期的な企業価値、株主価値の向上につながるかの観点等から検討し、総合的に判断した上で適切に行使します。

【補充原則2-4-1】(多様性の確保に向けた人材育成方針、社内環境整備方針、その状況)

当社では、従来から性別や国籍に関係なく、能力や実績を重視する人物本位の人材登用を実施しております。

この事業構造の転換、経営環境の多様化にあたり、持続的な成長と企業価値の向上を実現させるためには、多様な視点や価値観を尊重することが重要と考え、経験・技能・キャリアが異なる人材を積極的に採用しつつ、これらの人材が活躍できる職場環境を整備いたします。

当社では、2019年9月株主総会にて、女性社外取締役を選任し、2021年10月には内部昇格により、女性執行役員を登用いたしました。また、2024年3月末までに、常用雇用労働者の女性の割合を35%以上にすることを目指し、中長期の目線で、女性が活躍する環境づくりを進め、ダイバーシティの推進に取り組み、人が活躍できる機会と場を提供してまいります。

【原則3-1】(情報開示の充実)

(1)当社の経営理念、経営戦略については、当社ホームページおよび決算短信等で開示しております。

(2)当社のコーポレートガバナンスに関する基本的な考え方および、基本方針については、当社ホームページに掲載しております。

(3)当社の取締役の報酬については、基本報酬と賞与から成り立っております。取締役及び監査役の報酬等については、社内規程において決定に関する方針を定めており、株主総会の決議による取締役及び監査役それぞれの報酬総額の限度内で、会社の業績や経営内容、経済情勢等、職務の難易度を考慮し、社外取締役、社外監査役が出席した取締役会及び監査役会において、取締役の報酬は取締役会の決議により決定し、監査役の報酬は監査役会の協議により決定しております。なお、業務執行から独立した立場である社外取締役及び監査役は、基本報酬のみの支給としています。また、役員退職慰労金制度は、2013年9月25日開催の第37期株主総会の日をもって廃止しました。

執行役員の給与については、社内規程に基づき、会社の業績・経営内容、実績、経験、取締役報酬を考慮し、社外取締役、社外監査役が出席した取締役会にて決定しております。

(4)取締役・監査役候補の指名にあたっては、社内外から幅広く候補者を人選し、優れた人格・見識と高い経営能力を有する候補者の中から、取締役は取締役会で、監査役は監査役会で決定しております。社外取締役は、各分野における豊富な経験・知見を有し、中長期的な企業価値向上に向けて、専門的かつ客観的な視点からその役割・責務を果たすことができる方を指名しております。社外監査役は、各分野における豊富な経験・知見を有し、経営全般を監査して取締役会の透明性を高めるとともに、企業価値の向上に貢献いただける方を指名しております。

(5)新任候補者、社外取締役候補者及び社外監査役候補者の選任理由は、株主総会招集通知にて開示しております。

【補充原則3-1-3】(サステナビリティについての取組み)

当社では、中長期的な企業価値向上に向けて、サステナビリティへの取り組みは重要な経営課題であると認識し、基本的方針を策定し、その基本方針に則った取り組みを推進してまいります。 当社のサステナビリティ基本方針は当社ホームページにて公表しています。

http://www.sankofoods.com/company-6.htm

【原則5-1】(株主との建設的な対話に関する方針)

当社は、持続的な成長と中長期的な企業価値向上のためには、株主・投資家との積極的且つ建設的な対話が必要不可欠と考え、株主及び投資家の皆様との建設的な対話に努めております。

・当社のIR活動はIR担当役員が担い、財務経理部が担当する体制となっております。IR活動に必要な情報はIRに関連する他部署から収集し、グループ経営推進室がとりまとめ、投資家からの問い合わせに対応しております。なお、株主及び投資家の皆様との対話にあたっては、インサイダー情報を伝達しないことを方針とし、伝達する内容については、IR担当部署が、事前に法務等の関連部署や外部専門家と適宜確認することとしています。

・グループ経営推進室にて個別面談に積極的に対応するとともに、株主・投資家・アナリスト向けに第2四半期・期末に決算説明会を開催し、代表取締役社長又はIR担当取締役が直接説明しております。

・重要なIR活動結果及びそのフィードバック及び株主異動等の情報については、毎月開催される定時取締役会へ報告を行い、取締役や監査役との情報共有を図っております。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(SANKO MARKETING FOODS:2762)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |