ブリッジレポート:(3608)TSIホールディングス 2025年2月期第2四半期決算

下地 毅 社長 | 株式会社TSIホールディングス(3608) |

|

企業情報

市場 | 東証プライム市場 |

業種 | 繊維製品(製造業) |

代表取締役社長 | 下地 毅 |

所在地 | 東京都港区赤坂8-5-27 |

決算月 | 2月 |

HP |

株式情報

株価 | 発行済株式数 | 時価総額 | ROE(実) | 売買単位 | |

938円 | 80,327,993株 | 75,347百万円 | 5.0% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

19.00円 | 2.0% | 53.04円 | 17.7倍 | 1,287.25円 | 0.7倍 |

*株価は10/23終値。発行済株式数、DPS、EPSは25年2月期第2四半期決算短信より。ROE、BPSは前期実績。

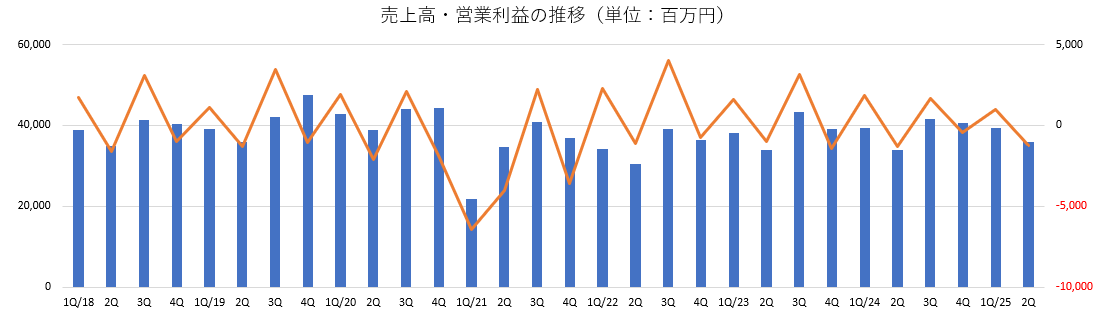

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

21年2月 | 134,078 | -11,843 | -10,359 | 3,861 | 42.64 | 0.00 |

22年2月 | 140,382 | 4,440 | 5,834 | 1,022 | 11.32 | 5.00 |

23年2月 | 154,456 | 2,329 | 3,859 | 3,063 | 35.21 | 10.00 |

24年2月 | 155,383 | 1,760 | 3,758 | 4,849 | 59.97 | 15.00 |

25年2月(予) | 160,000 | 2,000 | 2,500 | 4,000 | 53.04 | 19.00 |

*単位:百万円、円。予想は会社側予想。

株式会社TSIホールディングスの25年2月期第2四半期決算概要などをお伝えします。

目次

今回のポイント

1.会社概要

2.2025年2月期第2四半期決算概要

3.2025年2月期業績予想

4. 中期経営計画の進捗

5. 今後の注目点

<参考1:中期経営計画「TSI Innovation Program 2027」>

<参考2:コーポレート・ガバナンスについて>

今回のポイント

- 50を超えるブランドを展開するアパレル企業。ブランドごとにターゲット(性別、年齢、嗜好など)を明確に定め、幅広い顧客層に対し、製品を提供している。ファッションエンターテインメントの力で、世界の共感と社会的価値を生み出すことをパーパスに掲げている。

- 25年2月期第2四半期の売上高は前年同期比2.7%増の752億円。国内・海外とも増収。国内はリアル店舗が堅調も、ブランド撤退の影響もありECが前年を割った。海外はリアル店が苦戦も、施策の成功でECは堅調だった。営業利益は2億円の損失を計上(前年同期は5億円の利益)。為替悪化やエネルギー資源高騰による原材料高騰、残在庫増加による評価損の増加、在庫適正化に向けた値引販売の実施で売上総利益は同0.7%減少し、粗利率も同1.8%低下。構造改革に伴う一過性費用の発生や人件費増加で販管費も微増となった。上期は赤字計画だが、効率化の効果で赤字幅は圧縮し、売上・利益とも期初予想を上回った。

- 25年2月期は増収、営業増益を予想。売上高は前期比3.0%増の1,600億円、営業利益は同13.6%増の20億円を見込む。構造改革の初年度、増収を維持するとともに、原材料高騰や在庫消化適正化による粗利低下を見込むが、事業成長・販管費削減や構造改革による収益改善により増益確保を目指す。配当は前期から4.00円/株増配の19.00円/株を予定。予想配当性向は35.8%。

- 今年4月に、25年2月期を新たなスタートとした構造改革に踏み込み、前計画の延長線上ではない、TSI Innovation Program 2027(TIP27) を発表した際、3年間における総額500億円のキャッシュ・ジェネレーションとキャピタル・アロケーションの詳細のほか、PBR1倍超え実現に向けた各種施策の明言を投資家が評価し株価は大きく上昇した。

- 今回も、取得株数及び取得価額がそれぞれ340万株、30億円(いずれも上限)という追加の自己株式取得を発表したことを受け、株価は急騰し、上場来高値を更新した。「営業利益率6%以上、ROE8%以上」はともに、決して簡単な数字ではないと思われるが、持続的な株価上昇のためには達成必須の目標であろう。不退転の覚悟をもって全社一丸でやり切るとの下地社長の決意の下、着実な進捗を期待したい。

1.会社概要

50を超えるブランドを展開するアパレル企業。ブランドごとにターゲット(性別、年齢、嗜好など)を明確に定め、幅広い顧客層に対し、製品を提供している。「環境・社会」「市場」「生活者」の観点から、変革を進め、アパレルonly企業から脱し、社会へのバリューを 企業成長に繋げながら、ファッションがもたらすエンターテインメントで、プロダクト提供にとどまることなく独創的な提供価値を創出する「ファッションエンターテインメント創造企業」を目指している。

【1-1沿革】

アパレル業界を取り巻く環境が厳しさを増す中、株式会社東京スタイルと株式会社サンエー・インターナショナルが互いの強みを活かし持続的な成長を図るべく、2011年6月、株式移転により株式会社TSIホールディングスを設立。東京証券取引所に株式を上場した。2022年4月、市場再編に伴い東証プライム市場に移行した。

【1-2 経営理念】

以下のような、経営理念、ビジョン、パーパス、グループ行動基準を掲げ、「ファッションエンターテインメント創造企業」を目指している。

経営理念 | 私たちは、ファッションを通じて、人々の心を輝かせる価値を創造し、明日を生きていく歓びを、社会と共に分かち合います。 |

ビジョン | 時代の流れを先取りする、最高のクリエーションとライフスタイル提案を通じて、世界で最も愛されるグローバルグループを目指します。 |

パーパス | ファッションエンターテインメントの力で、世界の共感と社会的価値を生み出す。 |

グループ行動基準 | 1.公正・公平の精神と誠実さを大切に、情熱と責任を持って仕事に取り組みます。 2.常に問題意識を持ち、自己研鑚に努め、柔軟な発想で積極的にチャレンジします。 3.一人ひとりの個性を尊重し、コミュニケーションに努め、自分の役割を実行してチームに貢献します。4.心からのおもてなしで、お客様に感動と歓びをお届けし、お客様満足の向上に努めます。 5.ステークホルダーそれぞれの立場を尊重して相互利益の実現を図り、持続的な会社の成長に貢献します。 6.社会と自然環境に心から感謝し、事業を通じて社会の発展に貢献します。 |

【1-3 事業内容】

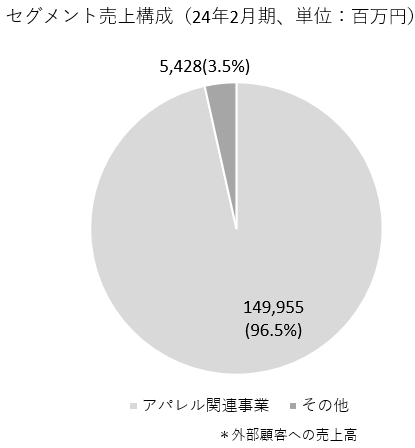

持株会社である同社、連結子会社26社及び持分法適用会社1社でグループを構成。

「アパレル関連事業」では、主に衣料品の企画、製造、販売、ライセンスブランド事業及び生産・物流事業を、「その他の事業」では、販売代行及び人材派遣事業、合成樹脂関連事業、店舗設計管理事業及び飲食事業等を行なっている。

(1)ブランド

現在50を超えるブランドを展開。ブランドごとにターゲット(性別、年齢、嗜好など)を明確に定め、幅広い顧客層に対し、製品を提供している。

売上高上位10ブランドの売上高構成比は約6割。粗利率は約50-65%。

*主要ブランド概要

ブランド | 対象 | コンセプト |

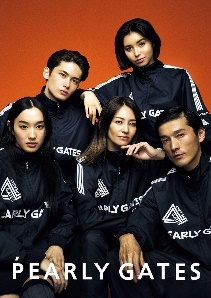

パーリーゲイツ

| 女性・男性 | OUT ON THE WEEKEND(週末は都市を離れて) 「もっと気軽にもっと楽しくゴルフをしよう」というコンセプトのもと、 年齢や性別など、あらゆる枠組みを超えた、ちょっとオシャレなゴルフウェアを提案。

|

ナノ・ユニバース

| 女性・男性 |

「色気を纏わせる」をコンセプトに、洗練されたデザイン・高品質な機能素材を通じて、お客様の魅力を引き出し、自信を創出するスタイルを提供。 |

|

|

|

マーガレット・ハウエル

| 女性・男性 |

1970年、英国デザイナーのマーガレット・ハウエルが自宅にて製作をスタート。服は一時的な流行ではなく生活の一部であり、素材、作り、スタイルを大切にする。ウェアからホームプロダクツ、カフェまで幅広く展開する。 |

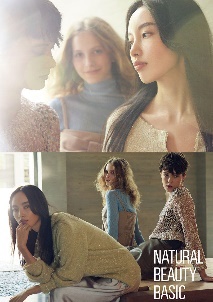

ナチュラルビューティーベーシック

| 女性 |

その女性の持つ、自然の美しさを基本に。 いつまでも美しく、自分らしく、女性らしく、上品に、シンプルに、今を生きる女性のためのファッションストアブランド。 |

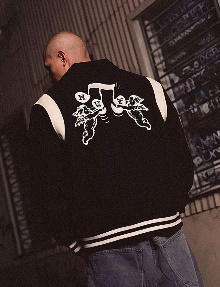

ハフ

| 男性 |

レジェンドスケーターのキース・ハフナゲルが 2002 年にオープンしたセレクトショップのオリジナルブランドとしてスタート。スケートとストリートのカルチャーをベースに、独自のスタイルやアート感をプロダクトに落とし込んだライフスタイルブランド。 |

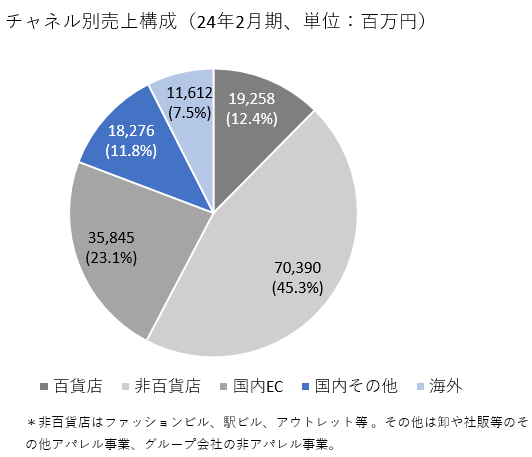

(2)販売チャネル

リアル店舗とECを通じて国内・海外でアパレル商品の販売を行っている。

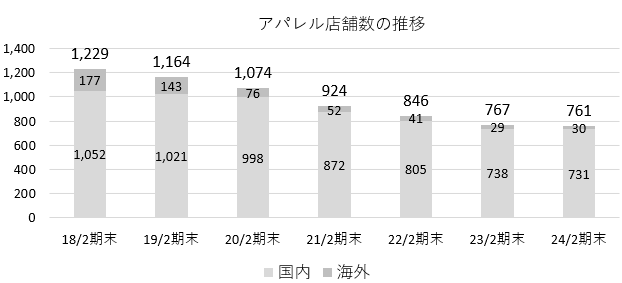

リアル店舗数は24年2月期末で798店舗(海外含む)。うちアパレルが761店舗。

事業構造改革に伴い不採算店舗の閉鎖を進めているが、「ファッションエンターテインメント企業」として、ブランドの世界観を発信し、顧客を楽しませる、わくわくさせるための拠点としてのリアル店舗の重要性に変わりはないと考えており、スクラップ&ビルドを進めながら顧客支持の高いブランド中心に店舗を展開。大型店舗や一等地への魅力的な出店により、店舗事業の収益構造を改革する。

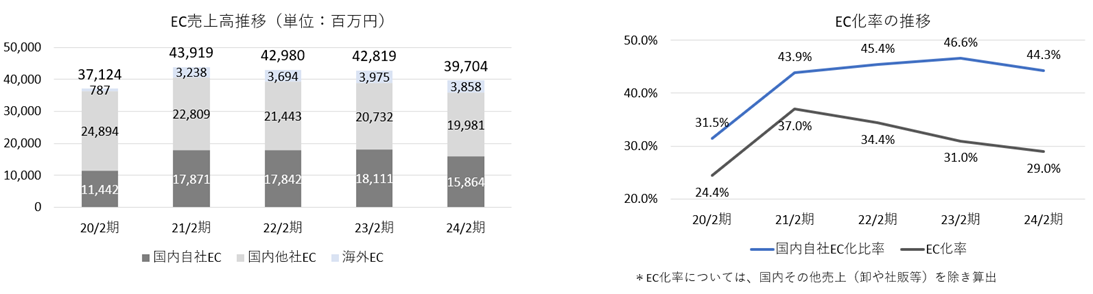

国内EC売上高に占める自社サイト比率は上昇傾向にあったが、一部事業撤退の影響で24年2月期は低下した。値引き抑制施策により国内他社ECの売上高が減少しており、再成長が課題である。

【1-4 特長・強み・競争優位性】

下地社長によれば、時代性を伴ったカテゴリーやブランドの発見・発掘、育成は同社の得意分野であるということだ。

アスレジャー、ウェルネス、アウトドア、ストリートといった分野が、コロナ禍に伴うアウトドア志向や健康志向の流れもあり、大変好調で、「PEARLY GATES」はゴルフウェアブランドとして、国内トップクラスの売上実績を上げている。

同社では、アメリカ、イギリスなどでブランドを発掘した実績があり、ここ10年では、新しいブランドを導入し、成功に結びつけているのは同社を含め、数少ない。

リスクを取る土壌・経験と、育成するノウハウ・実績が同社の競争優位性の源泉である。

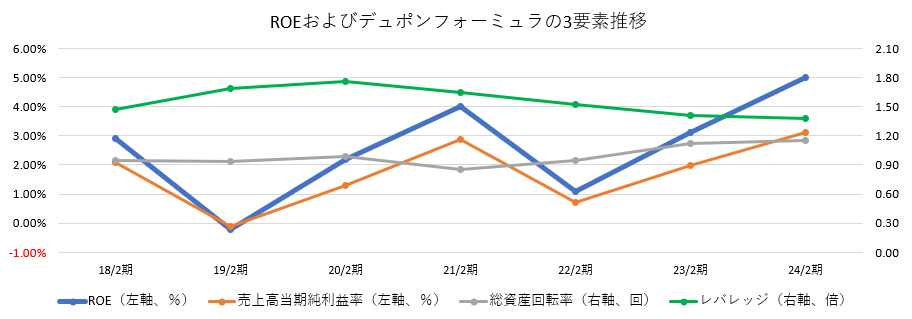

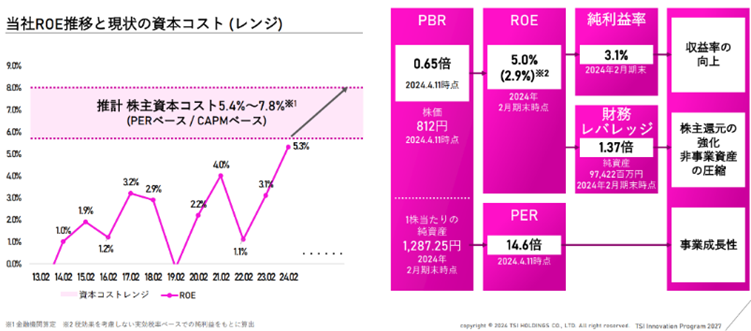

【1-5 ROE分析】

| 18/2期 | 19/2期 | 20/2期 | 21/2期 | 22/2期 | 23/2期 | 24/2期 |

ROE (%) | 2.9 | -0.2 | 2.2 | 4.0 | 1.1 | 3.1 | 5.0 |

売上高当期純利益率(%) | 2.07 | -0.12 | 1.28 | 2.88 | 0.73 | 1.98 | 3.12 |

総資産回転率(回) | 0.95 | 0.93 | 0.99 | 0.85 | 0.95 | 1.12 | 1.16 |

レバレッジ(倍) | 1.47 | 1.68 | 1.76 | 1.64 | 1.52 | 1.41 | 1.37 |

*同社資料を基に㈱インベストメントブリッジで作成

中期経営計画「TIP27」では、2027年2月期 ROE 8.0%以上を目標としている。収益性の向上をいかに実現するかがカギとなる。

2.2025年2月期第2四半期決算概要

【2-1業績概要】

| 24/2期2Q | 構成比 | 25/2期2Q | 構成比 | 前年同期比 | 期初予想 | 修正予想 |

売上高 | 73,278 | 100.0% | 75,230 | 100.0% | +2.7% | 74,500 | 75,200 |

売上総利益 | 40,841 | 55.7% | 40,554 | 53.9% | -0.7% | - | - |

販管費 | 40,308 | 55.0% | 40,776 | 54.2% | +1.2% | - | - |

営業利益 | 532 | 0.7% | -221 | - | - | -900 | -170 |

経常利益 | 1,608 | 2.2% | -167 | - | - | -500 | -75 |

四半期純利益 | 1,472 | 2.0% | -791 | - | - | -900 | -900 |

*単位:百万円

増収も損失計上、売上・利益とも期初予想を上回る

売上高は前年同期比2.7%増の752億円。国内・海外とも増収。国内はリアル店舗が堅調も、ブランド撤退の影響もありECは前年を割っている。海外はリアル店が苦戦も、施策の成功でECは堅調だった。

営業利益は2億円の損失を計上(前年同期は5億円の利益)。為替悪化やエネルギー資源高騰による原材料高騰、残在庫増加による評価損の増加、在庫適正化に向けた値引販売の実施で売上総利益は同0.7%減少し、粗利率も同1.8%低下。構造改革に伴う一過性費用の発生や人件費増加で、販管費も微増となった。

上期は赤字計画だが、効率化の効果で赤字幅は圧縮し、売上・利益とも期初予想を上回った。

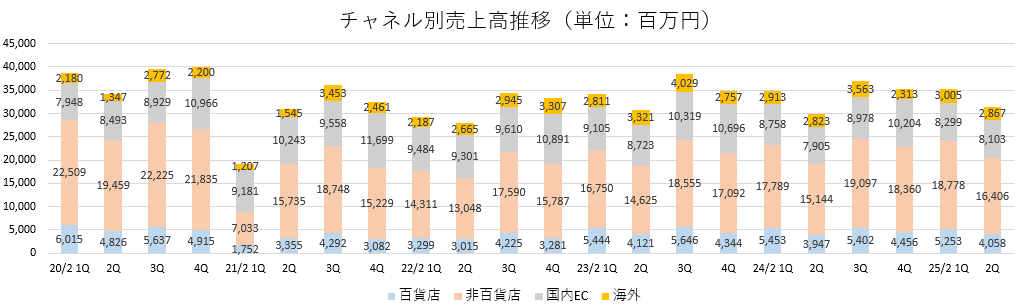

【2-2 チャネル別動向】

| 24/2期2Q | 25/2期2Q | 前年同期比 |

百貨店 | 9,400 | 9,311 | -0.9% |

非百貨店 | 32,933 | 35,184 | +6.8% |

国内EC | 16,663 | 16,402 | -1.6% |

国内その他 | 8,543 | 8,459 | -1.0% |

国内合計 | 67,541 | 69,357 | +2.7% |

海外 | 5,736 | 5,872 | +2.4% |

合計 | 73,278 | 75,230 | +2.7% |

*単位:百万円

*非百貨店:ファッションビル、駅ビル、アウトレット等、 その他:卸や社販等のその他アパレル事業、グループ会社の非アパレル事業。

* | 国内リアル店舗の売上高は前年同期比 5.1% 増。百貨店は店舗数純減により前年未達も、リアル店全体としては外出需要やインバウンド需要に支えられ堅調に推移した。 |

* | 国内ECはブランド撤退による影響が大きく、同1.6%の減収。 |

* | 海外は、リアル店が苦戦も、施策の成功でECは堅調だった。為替影響による押し上げ要因もあり同2.4%の増収。 |

◎EC売上動向

| 24/2期2Q | 25/2期2Q | 前年同期比 |

国内EC | 16,663 | 16,402 | -1.6% |

自社サイト | 7,845 | 7,159 | -8.7% |

その他 | 8,818 | 9,242 | +4.8% |

海外EC | 1,793 | 1,968 | +9.8% |

EC合計 | 18,457 | 18,371 | -0.5% |

*単位:百万円

国内ECは、自社EC・3rdEC間の在庫一元化を順次進めており、在庫効率上昇が売上に寄与している。自社サイトは前年の「UNDEFEATED」の代理店契約終了に伴う影響を除くと、前年並みとなっている。

海外ECは、コラボ商材のヒットや顧客データ活用の成功による「HUF」のV字回復が全体を牽引した。

【2-3 店舗数、ブランド概況】

(1)店舗数

(同社資料より)

引き続き国内アパレル店舗のスクラップを進めた。

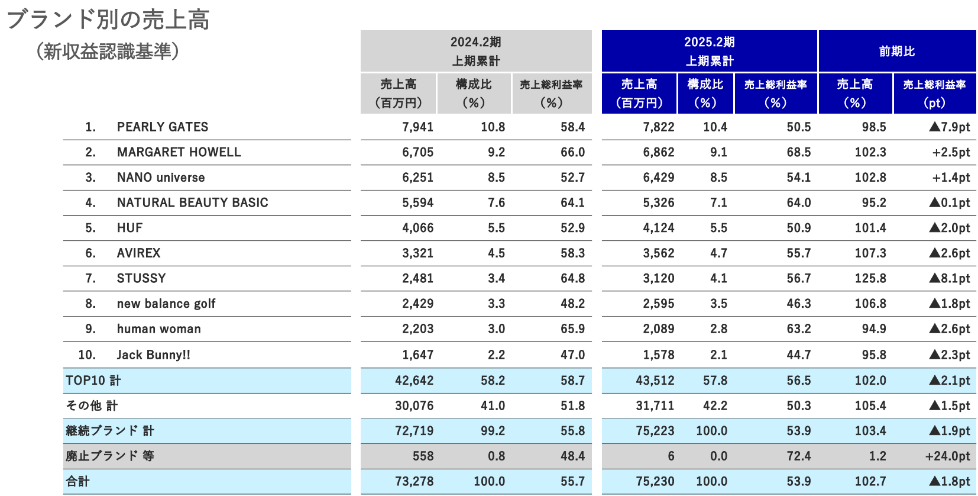

(2)ブランド別売上高・粗利率

(同社資料より)

◎主力ブランドの状況

* | PEARLY GATES 前年同期比:98.5%。 旧品/当期品のバランスコントロールに苦慮したが、前年並みの売上で推移した。引き続き「在庫適正化に向けた旧品消化」 と 「新商材による伸長」とのバランスを精緻にコントロールした運営に努める。 |

* | MARGARET HOWELL 前年同期比:102.3%。 都心にある主力店舗が売上を牽引している。「MARGARET HOWELL」GINZA SIX店や「MHL.」代官山店は前年同期比130%を超えており好調を維持している。 |

* | NANO universe 前年同期比:102.8%。 商品内容の見直しや販売コントロールの精度向上でチャネルを問わず売上成長が継続している。課題であった収益性改善が進んでおり、今後は更なる売上成長に注力していく。 |

* | NATURAL BEAUTY BASIC 前年同期比:95.2%。 一部リニューアルに伴う休業の影響を受けたものの、主力店舗およびリニューアル店舗の好調により第1四半期での乖離を縮小する傾向となっている。 |

主力ブランド以外でも、前年比2桁以上の成長を達成したブランドも多数存在している。

YLEVEは、前年同期比143.5%。全店舗が2桁成長を継続している中、昨年9月にリニューアルオープンした伊勢丹新宿店は前年同期比300%超えと群を抜いて好調である。ブランドは成長フェーズを迎えており、今後も積極的な出店や催事を検討していく。

SEVEN BY SEVENは、前年同期比231.1%。現状、2店舗およびEコマースでの運営だが、徐々に知名度が上がり、売上が急成長中である。デザイナーが、自らセレクトした古着やスタイリストの私物を販売する「SSS MARKET」を開催するなど、世界観の発信を強めるための施策も実施している。

このほか、「ファッション×フラワー×アート」をコンセプトに、洋服にとどまらない、独創的な世界観を提案する「hueLe Museum」は前年同期比150.9%、ETREは、同147.0%と引き続き好調だ。

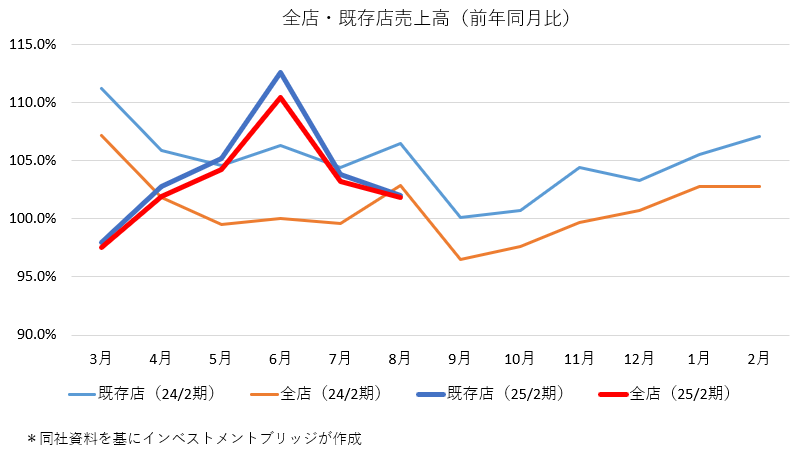

(3)国内 全店・既存店売上高

25年2月期上期の既存店売上高は前期比103.9%、全店売上高は同103.0%であった。

【2-4 財務状態とキャッシュ・フロー】

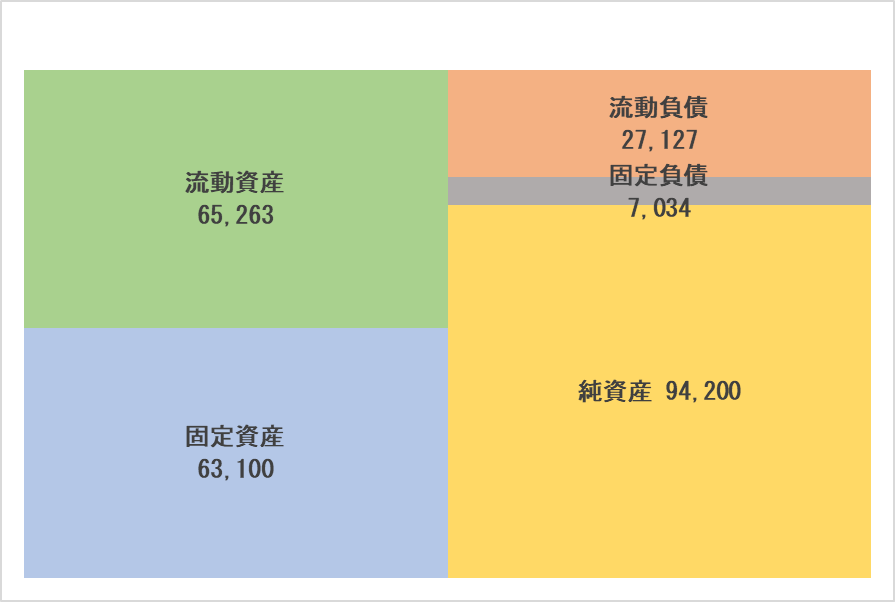

◎主要BS

| 24年2月末 | 25年8月末 | 増減 |

| 24年2月末 | 25年8月末 | 増減 |

流動資産 | 70,877 | 65,263 | -5,614 | 流動負債 | 28,388 | 27,127 | -1,261 |

現預金 | 27,472 | 21,680 | -5,792 | 仕入債務 | 9,615 | 9,737 | +122 |

売上債権 | 11,681 | 12,264 | +583 | 短期有利子負債 | 8,322 | 7,050 | -1,272 |

たな卸資産 | 28,051 | 28,375 | +324 | 固定負債 | 7,653 | 7,034 | -619 |

固定資産 | 62,586 | 63,100 | +514 | 長期有利子負債 | 1,630 | 1,016 | -614 |

有形固定資産 | 6,560 | 7,221 | +661 | 負債合計 | 36,041 | 34,162 | -1,879 |

無形固定資産 | 7,159 | 7,043 | -116 | 純資産 | 97,422 | 94,200 | -3,222 |

投資その他の資産 | 48,866 | 48,835 | -31 | 利益剰余金 | 60,052 | 58,117 | -1,935 |

資産合計 | 133,464 | 128,363 | -5,101 | 負債純資産合計 | 133,464 | 128,363 | -5,101 |

*単位:百万円。

現預金の減少などで資産合計は前期末比51億円減少の1,283億円。有利子負債の減少などで負債合計は同18億円減少の341億円。資本剰余金、利益剰余金の減少などで純資産合計は同32億円減少の942億円。

自己資本比率は前期末比0.4ポイント上昇し73.1%となった。

*同社資料を基に㈱インベストメントブリッジで作成

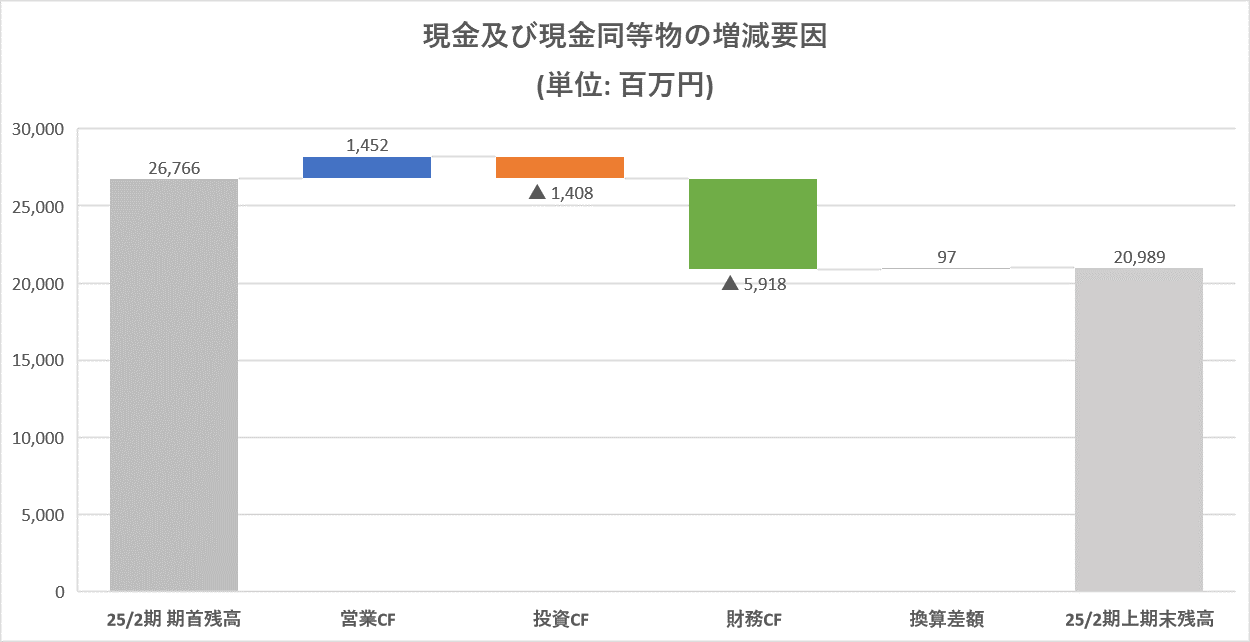

◎キャッシュ・フロー

| 24/2期2Q | 25/2期2Q | 増減 |

営業CF | -3,145 | 1,452 | +4,597 |

投資CF | 940 | -1,408 | -2,348 |

フリーCF | -2,205 | 44 | +2,249 |

財務CF | -4,963 | -5,918 | -955 |

現金同等物 | 23,866 | 20,989 | -2,877 |

*単位:百万円

*同社資料を基に㈱インベストメントブリッジで作成

税金等調整前中間純損失を計上したものの、仕入債務が前年同期の減少から増加に転じたこと、棚卸資産の増加額が前年同期に比べ縮小したことなどから営業CF、フリーCFはプラスに転じた。

キャッシュポジションは低下した。

【2-5 トピックス】

(1)新ラインがデビュー

今秋より、「PINKY &DIANNE」「human woman」「ADORE」「Jack Bunny!!」の4ブランドから新ラインがデビューした。ブランド独自のエッジ・世界観を最大限に活かし、新たな価値提供やファッション周辺市場への拡張を加速させる。

(2)「Alpha Industries, Inc.(アルファ・インダストリーズ)」と日本における独占輸入販売代理店契約を締結

本格的なミリタリーウェアやタウンユース向けのアイテムを展開し、世界中のファンから支持を集める老舗米軍用品供給メーカー「Alpha Industries, Inc.」と日本における独占輸入販売代理店契約を締結した。

2025年秋より順次、国内の卸売・直営店・Eコマースで販売を開始し、ミリタリーやカジュアルファッションでのシェア拡大を図る。

(3)ESG経営

①E(環境)

今期中を目途に脱プラスチック化を進め、FSC認証紙使用へ移行する。

FSC認証紙とは、FSC®(Forest Stewardship Council)が定めた規格に従い、適切に管理された森林から生産された木材を使った紙のこと。

同社では、2050年のカーボンニュートラル実現に向け、2050年のKGIとして「原材料の選択による環境負荷低減」を策定し、中期経営計画の目標では「紙資源の消費削減」を掲げている。

環境負荷低減を目的に、2025年2月期までにショッピングバッグを有料化すると共に、プラスチック製ショッピングバッグの発注を停止し、在庫がなくなり次第順次、FSC認証を取得した紙製バッグに切り替えていく。

倉庫から顧客に発送する段ボールについても、2024年10月1日より順次、FSC認証紙への切り替えを開始している。

2027年2月期までにショッピングバッグの使用量を2024年2月期比で40%減としFSC認証紙の使用を90%以上とする。

さらに、2031年2月期までにショッピングバッグの使用量を2024年2月期比で60%減とする計画だ。

②S(社会)

*「NANO universe」と「文化服装学院」が体験型講義として「Made by ZOZO」でTシャツを共同制作した。

同社が掲げるマテリアリティの1つ「次世代育成」の取り組みとして、SDGs推進室が2023年4月より文化服装学院での教育カリキュラムを展開している。

その一環として、企業デザイナーの仕事の進め方や大量生産・大量廃棄という社会問題について講義を実施しており、その中で、受注生産で必要な分だけを生産する「Made by ZOZO」を活用し、「NANO universe」と共同でTシャツを制作した。

アパレル業界が抱える環境問題を次世代のデザイナーに伝え、改善策を共に考えるだけではなく、今回の取り組みを通じて環境に配慮したものづくりを体験する機会を提供した。

*吉藤オリィ氏が開発する人工ロボットアームを服で支援する初のユニバーサルデザインの取り組み「MOVE WEAR」を共同開発した。

現在、脳科学の分野においては、人々の心理や感情が脳に与える影響が研究されており、同社でも「ファッションの力」でポジティブな心理や感情を生み出すことが出来ないかと模索している。

その一環として、オリィ研究所代表のロボット開発者である吉藤オリィ氏との共同開発プロジェクト「MOVE WEAR」を発足させ、分野を超えたチームで社会課題に挑んできた。

今回、ALS(筋萎縮性側索硬化症)患者である武藤将胤(むとう まさたね)氏ために開発したロボットアームに装着する服を中心に、ユニバーサルデザインの衣装を制作した。

武藤氏は、2024年11月24日に開催のALS啓発を目的とした音楽フェス「MOVE FES 2024」を主催し、当日は、「MOVE WEAR」を着用する予定である。

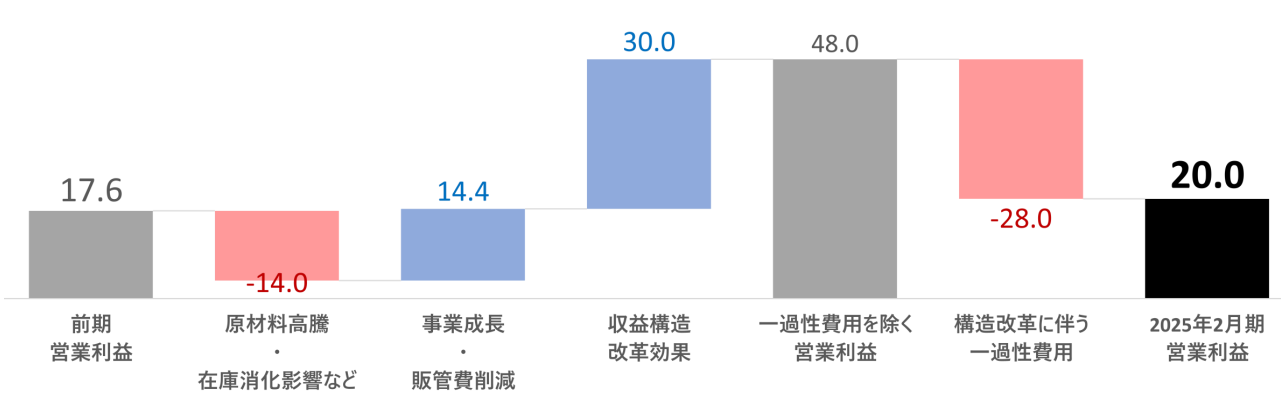

3.2025年2月期業績予想

【4-1 業績予想】

| 24/2期 | 構成比 | 25/2期(予) | 構成比 | 前期比 |

売上高 | 155,383 | 100.0% | 160,000 | 100.0% | +3.0% |

営業利益 | 1,760 | 1.1% | 2,000 | 1.3% | +13.6% |

経常利益 | 3,758 | 2.4% | 2,500 | 1.6% | -33.3% |

当期純利益 | 4,849 | 3.1% | 4,000 | 2.5% | -17.4% |

*単位:百万円。予想は会社側予想。

業績予想に変更なし、増収、営業増益を予想

売上高は前期比3.0%増の1,600億円、営業利益は同13.6%増の20億円の予想。

上期は、売上、利益ともに計画を上回ったが、在庫適正化に向けた消化の促進があることに加え、事業撤退や本社人員のスリム化に伴う追加費用が読み込めていないため、通期業績予想は据え置いた。構造改革の初年度、増収を維持するとともに、事業成長・販管費削減や構造改革による収益改善により増益確保を目指す。

配当は前期から4.00円/株増配の19.00円/株を予定。予想配当性向は35.8%。

(同社資料より)

4.中期経営計画の進捗

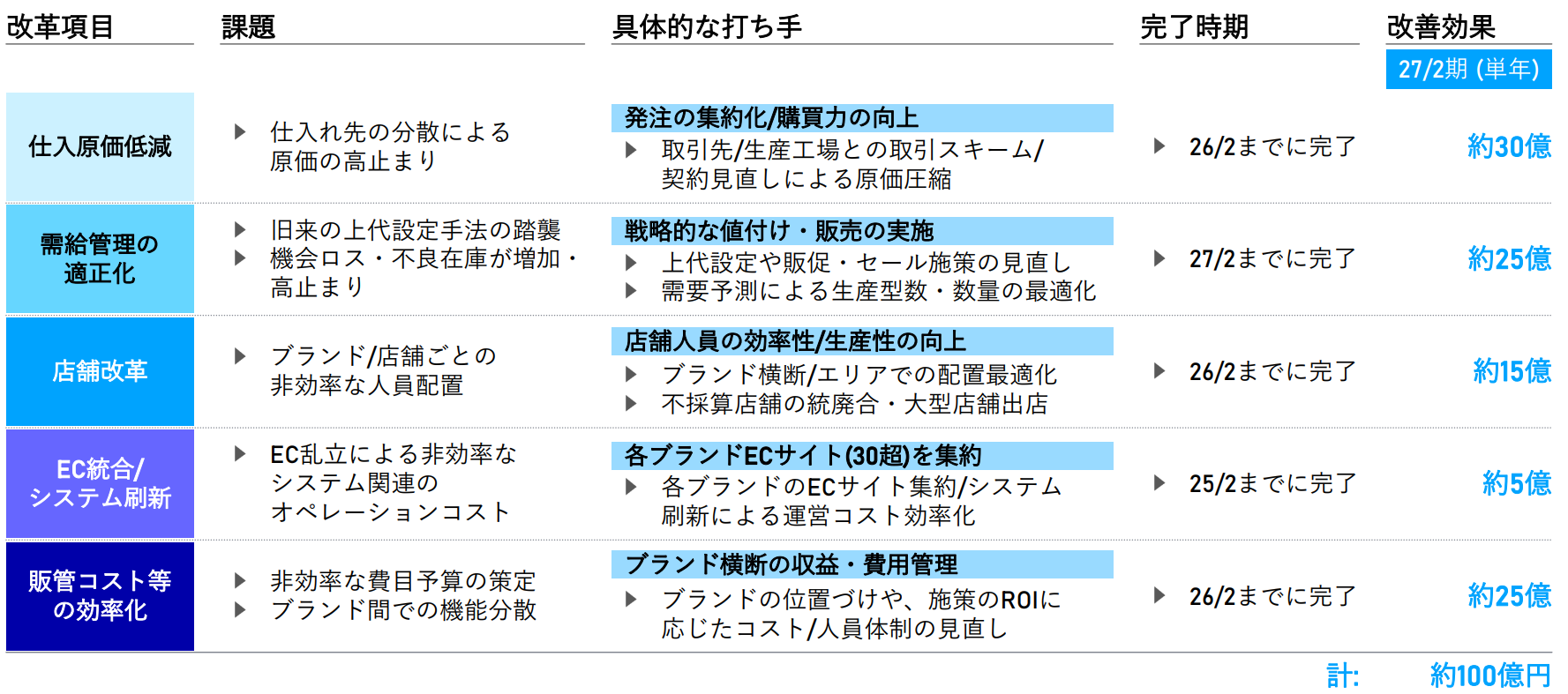

中期経営計画「TSI Innovation Program 2027」では、「仕入価格低減」「需給管理の適正化」「店舗改革」「EC統合/システム刷新」「販売コスト等の効率化」の5つの改革項目を掲げており、27年2月期には約100億円の収益改善を完遂することを目指している。

各項目およびその他の進捗、施策は以下のとおりである。

(1)仕入価格低減

仕入れ先集約等によるFOB低減と現地決済化を主軸に据え、中国工場の集約、生産リードタイムの短いブランドを中心に、ASEAN生産移管を含む取組みを開始している。2025年春夏商品においては一部ブランドでスタートさせ、2025年秋冬には、大部分のブランドで実施する。

(2)需給管理の適正化

競合・自社・顧客の視点で社内外データを活用し、価格を適正化するアーキテクチャを設定した。

2024年秋冬ではこの手法に基づいたプライシングを複数の主力ブランドにおいて先行実施する予定である。

(3)店舗改革

シフトや配置等の見直しによる人員最適化により、店舗人件費率を改善するスキーム作りに取り組んでいる。

販売職においては新しいキャリアパスを整備し人材活用をより強化する。

一つのブランド内で昇進するコースのほか、共通販売員として特定のスキルを磨き込みエキスパートとして複数のブランドで活躍できる道を設定するなど、やりたいこと・得意なことで活躍できる、多様なキャリアパスを提供する。

(4)EC統合/システム刷新

2025年2月を目途に、13のECサイトおよび会員サービスを統合し、新「Mix.Tokyo」としてローンチ予定である。

26年2月期以降、業務オペレーションの共通化によるコスト削減を実現する。

(5)販売コスト等の効率化

最適な資源配分で成長性・収益性を最大化するため、「各ブランドの位置付けの明確化」「基本となる収益基準の明確化」「各ブランドの目標・戦略の合意」「ブランドの見直し、撤退・スリム化」など、ブランドポートフォリオの再定義と目標設定を実施した。

収益の成長を目指しつつ、生み出した原資によるチャレンジ基盤も確立していく。

販管費率高止まりの背景にある同社特有の構造的課題に対し、体制・仕組みの整備と他社ベンチマークを行い、コストマネジメント手法の変革に取り組んでいる。

具体的には、予算や資金の制約の中で、各ブランドや事業部が売上・利益を最大化できる方策を創り出すプロセスを確立し、非効率的な支出の抑制、無駄のないコスト構造の確立、事業部間でバラついていた基準の統一、ブランド独自で進めていた効果的な取り組みの全社横展開を図り、捻出できた原資を重要分野に再投資し、さらなる成長へ繋げていく。

(6)その他

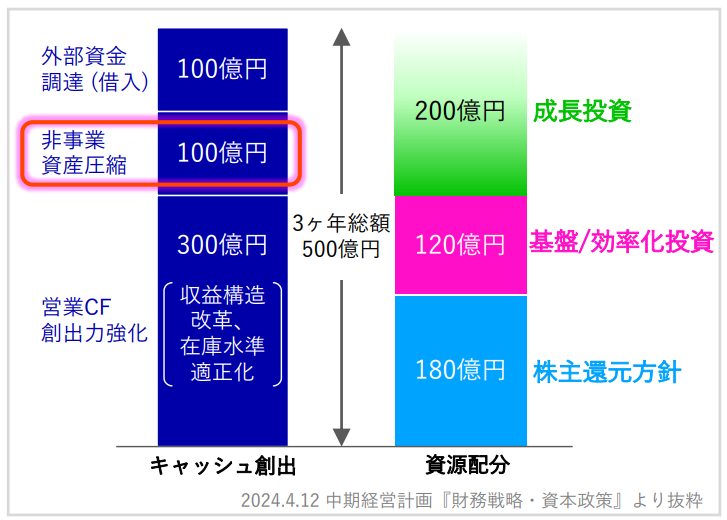

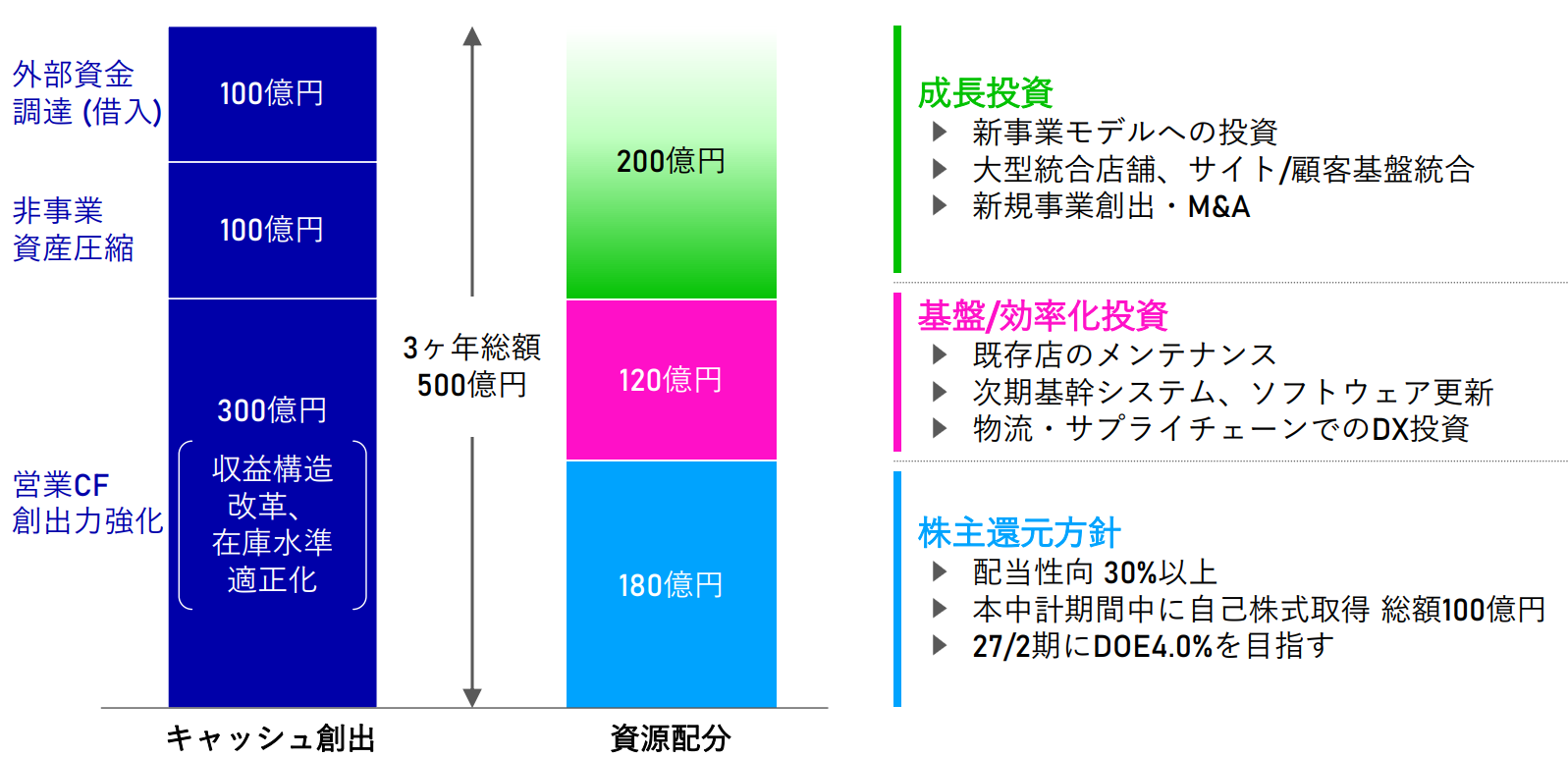

①キャッシュアロケーション

「成長投資200億円、基盤及び効率化投資120億円、株主還元180億円」のキャッシュアロケーション計画の下、投資有価証券および投資不動産売却による「3年累計で100億円のキャッシュ創出」に向け非事業資産の圧縮を進めており、下期以降は売却を加速させる予定である。

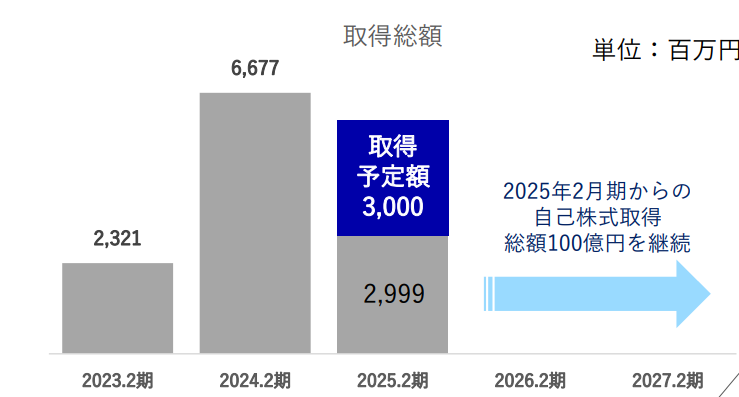

②自己株式の取得

2024年4月より実施していた自己株式の取得が9月に終了した。取得した約338万株を24年10月末に消却する予定である。

24年10月には、追加の自己株式取得を発表した。

取得株数及び取得価額はそれぞれ340万株、30億円(いずれも上限)。取得期間は24年10月15日から25年3月31日。取得した株式は25年4月30日に消却する予定。

|

|

(同社資料より)

5.今後の注目点

今年4月に、25年2月期を新たなスタートとした構造改革に踏み込み、前計画の延長線上ではない、TSI Innovation Program 2027(TIP27) を発表した際、3年間における総額500億円のキャッシュ・ジェネレーションとキャピタル・アロケーションの詳細のほか、PBR1倍超え実現に向けた各種施策の明言を投資家が評価し株価は大きく上昇した。

今回も、取得株数及び取得価額がそれぞれ340万株、30億円(いずれも上限)という追加の自己株式取得を発表したことを受け、株価は急騰し、上場来高値を更新した。

「営業利益率6%以上、ROE8%以上」はともに、決して簡単な数字ではないと思われるが、持続的な株価上昇のためには達成必須の目標であろう。不退転の覚悟をもって全社一丸でやり切るとの下地社長の決意の下、着実な進捗を期待したい。

<参考1:中期経営計画「TSI Innovation Program 2027」>

2022年4月、中期経営計画「TSI Innovation Program 2025(TIP25)」を掲げたが、2年目の24年2月期に大幅な未達となった。

外部環境の影響による一部事業での不振のみでなく、企業としての環境変化への対応力に遅れがあることが要因と認識し、25年2月期を新たなスタートとした構造改革に踏み込み、前計画の延長線上ではない、TSI Innovation Program 2027(TIP27) をローリングで策定した。

| TIP25目標 | 24/2期実績 |

売上高 | 1,723億円 | 1,554億円 |

EC化率 | 35% | 28% |

営業利益 (営業利益率) | 47億円 (2.8%) | 17億円 (1.1%) |

ROE | 5.3% (25/2期目標) | 5.0% (※実質2.9%) |

※実質:税効果会計の影響を除外した当期純利益を使用した場合

【1-1 TIP27策定の背景、策定方針、計画骨子、目指す姿】

(1)策定の背景、現状分析

2011年の東京スタイルとサンエー・インターナショナルの統合・合併後において、各ブランドの自主性を重視し、各ブランドが強化されることでTSI全体として成長してきたが、経営の土台は整う一方で、事業運営の一本化に向けた取り組みは途上であり、結果として、大幅な目標未達が常習化していた。

TSIホールディングの現状・課題

*コロナ後の立ち上がりに遅れが生じており、売上は横ばい

*組織一本化の遅れによる非効率に伴う低収益

*資本の非効率性

(2)策定方針

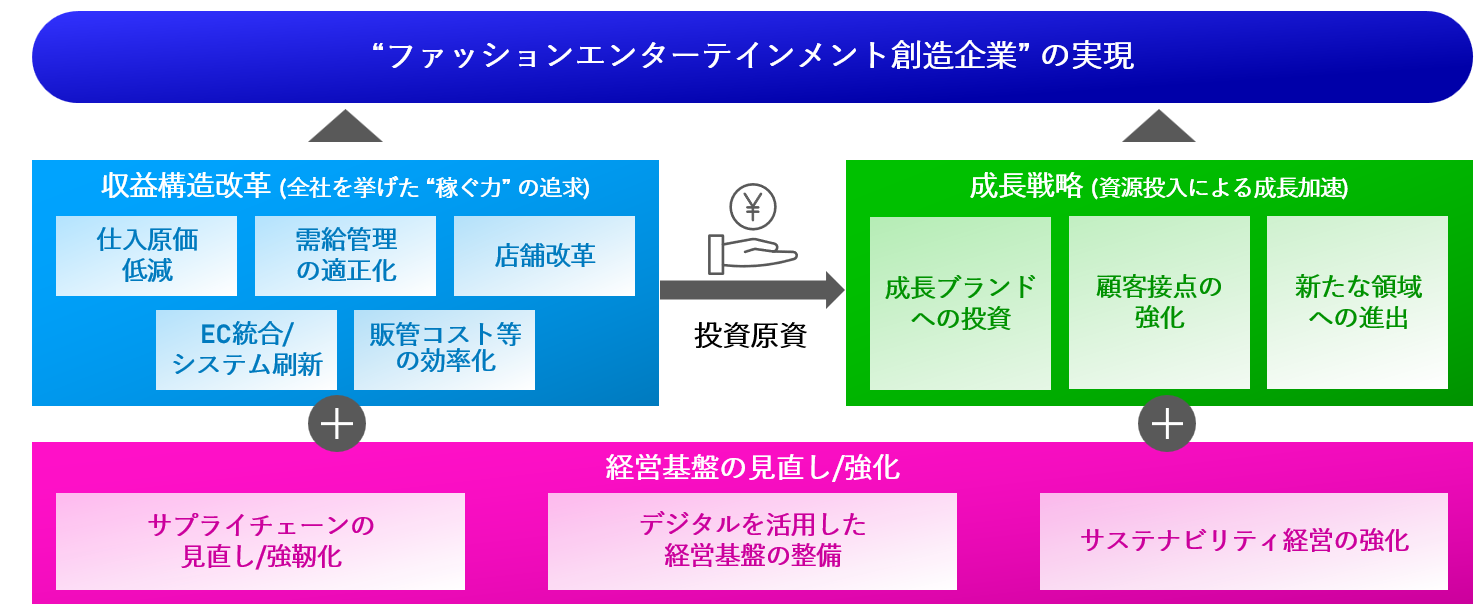

そこで、TIP27では、真にTSIホールディングスとして高収益を生み出すために、「ブランド横断での収益構造改革」「コアブランドを軸とした成長戦略」を中心に、全社最適な事業運営に向けた、抜本的な構造改革を加速することとした。

(3)計画骨子

企業価値向上に向けて、抜本的な収益構造改革と、成長加速に向けた投資を両輪で推進する。

経営基盤の強化を進めるとともに、収益構造改革によって生み出したキャッシュを成長投資に振り向け、「ファッションエンターテインメント創造企業」を実現する。

(同社資料より)

(4)目指す姿

中期経営計画を推進し、「コミュニティの創成」「健康や幸せに繋がるファッション」「美や個性による自己実現」を通じ、ファッション・デザイン・ホスピタリティを核に、社会に貢献することを目指している。

【1-2 収益構造改革と成長戦略】

(1)収益構造改革

これまでは、個人の経験や感性によるデザインを基に、各ブランドが個別に材料の調達や生産を行い、独自のルールで値付けし、個別運営の店舗やECで販売し「各ブランドの個性を活かす個別最適の追求」を行ってきたが、今後は「全社最適な事業運営への転換」を図るため、組織・仕組によるデザインや企画の立案、仕入や原料調達先の集約化、需給管理を仕組化したうえでの統一ルール下での価格設定、戦略的なエリアや人員配置による拠点・EC運営の効率化(現在30を超すECサイトの集約など)に取り組む。

具体的には、「仕入価格低減」「需給管理の適正化」「店舗改革」「EC統合/システム刷新」「販売コスト等の効率化」の5つの改革項目において27年2月期には約100億円の収益改善を完遂する。

(同社資料より)

(2)成長戦略

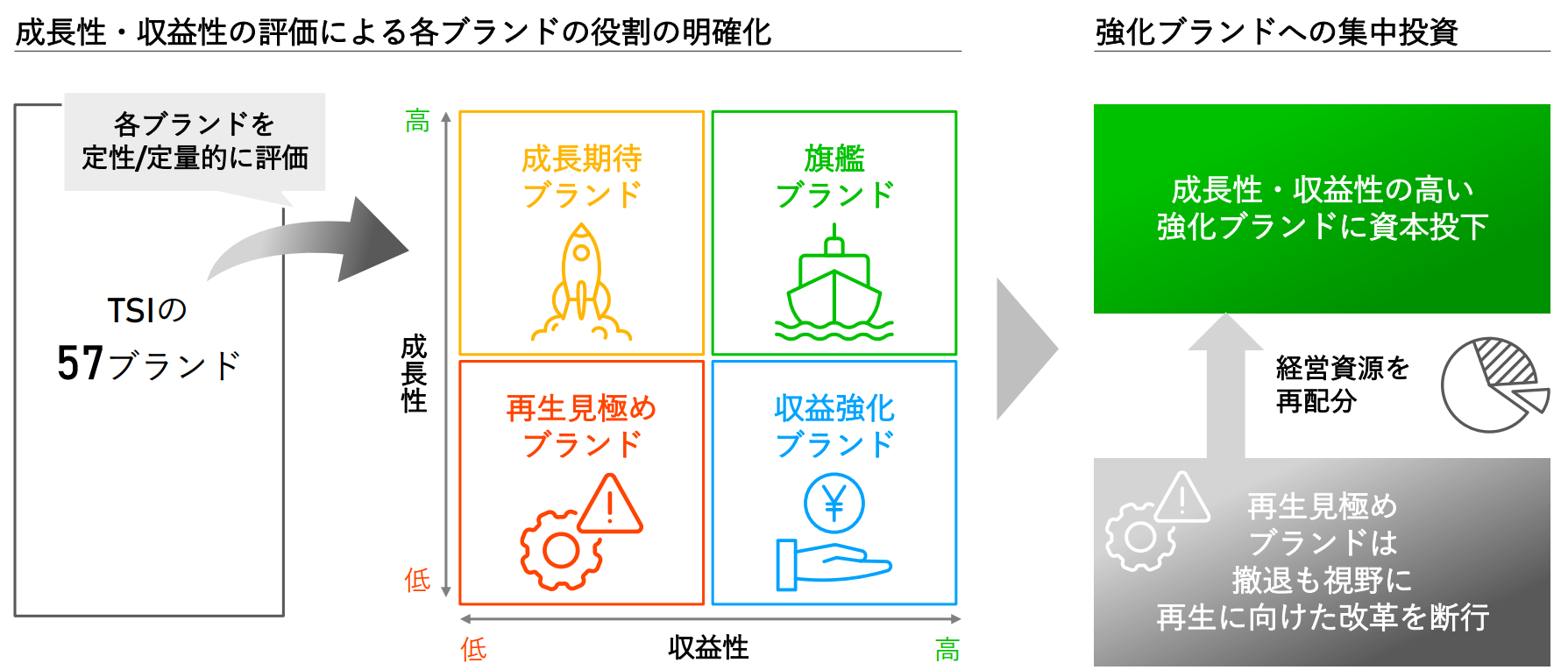

①強化ブランドの選定:ブランドポートフォリオの明確化

同社では現在57のブランドを有しているが、これを定性・定量の両面で評価し、成長性と収益性の2軸で、各ブランドの役割を明確化する。

そのうえで、成長性・収益性の高い強化ブランドに集中投資を行う。成長性・収益性の低いブランドは、撤退も視野に入れて再生に向けた改革を断行する。

(同社資料より)

②成長ブランドへの投資:既存ブランドの拡大

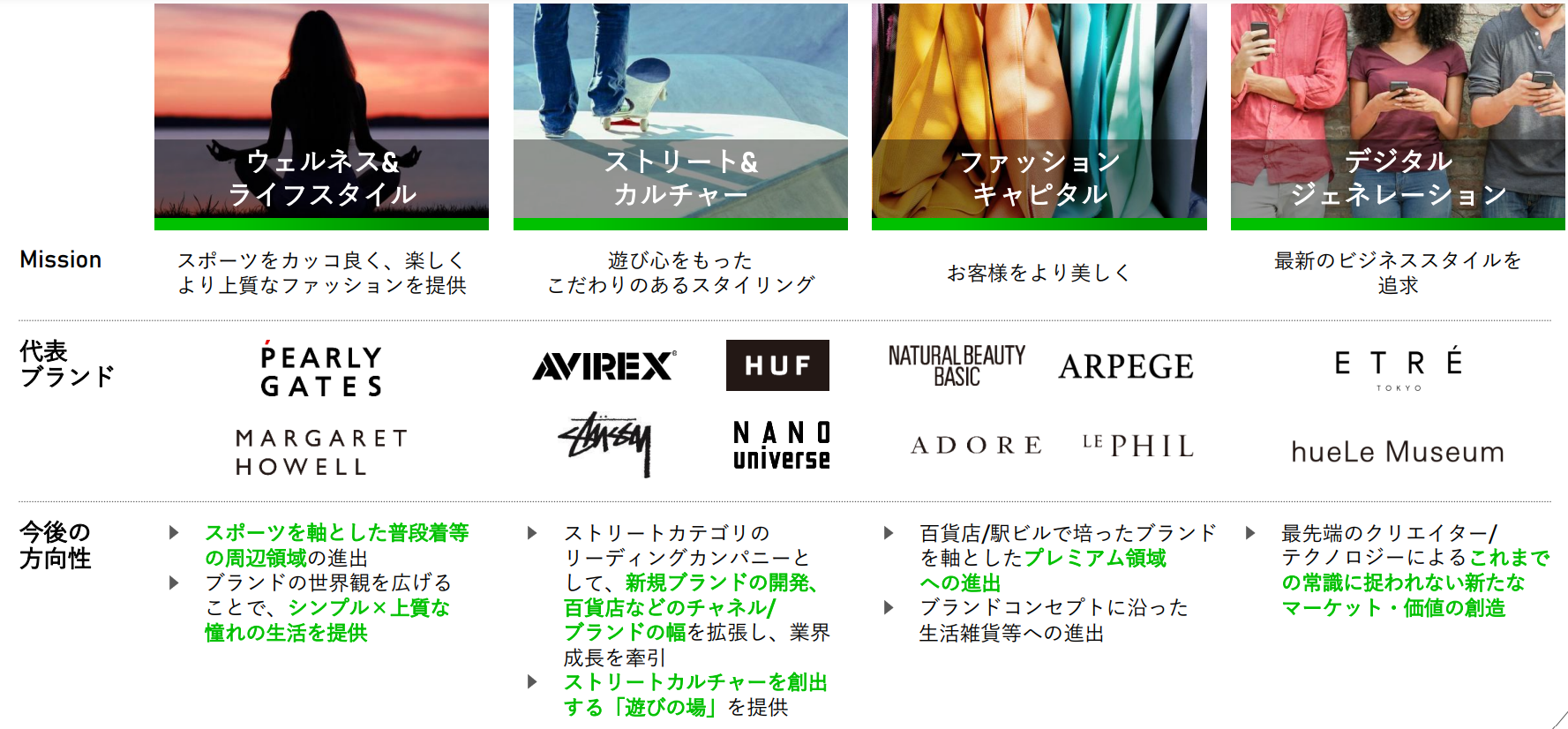

「TIP25」で設定した4つの事業ドメイン(ディビジョン)において、以下のようなブランドを中心に顧客に対する価値提供を目指す。

(同社資料より)

③顧客接点の強化:顧客に合ったブランド横断での新たな価値の提案

個性あるブランドで顧客と多面的につながることを目指す。

店舗・EC等の集約を前提に、個性的でバラエティ豊かな各ブランドが築いてきた顧客との接点をTSIのブランド全体に拡張する。

顧客の嗜好性やシーンに沿った新たなエンターテインメントの価値をブランド横断で提案する。

店舗やECのみでなく、コミュニティ・イベント・サロン 等を通じて、ブランドをより好きになる体験・新たな発見を提供する。

(同社資料より)

④新たな領域への進出

◎市場トレンドとTSIの強みを踏まえた新領域への参入

マーケットでは価格の二極化が進行している。

そうした中、高いファッション創造力と個性あるブランドを多数有する同社の強みを活かし、「高価格」「ベーシック」な既存ブランドによってハイエンド領域への進出を図るとともに、ファッション性とリーズナブルを両立する中・低価格帯マーケットへ進出する。

後者は同社が持つファッション創造力が活きる領域であり、M&Aも含めた新ブランドの立上げを検討している。

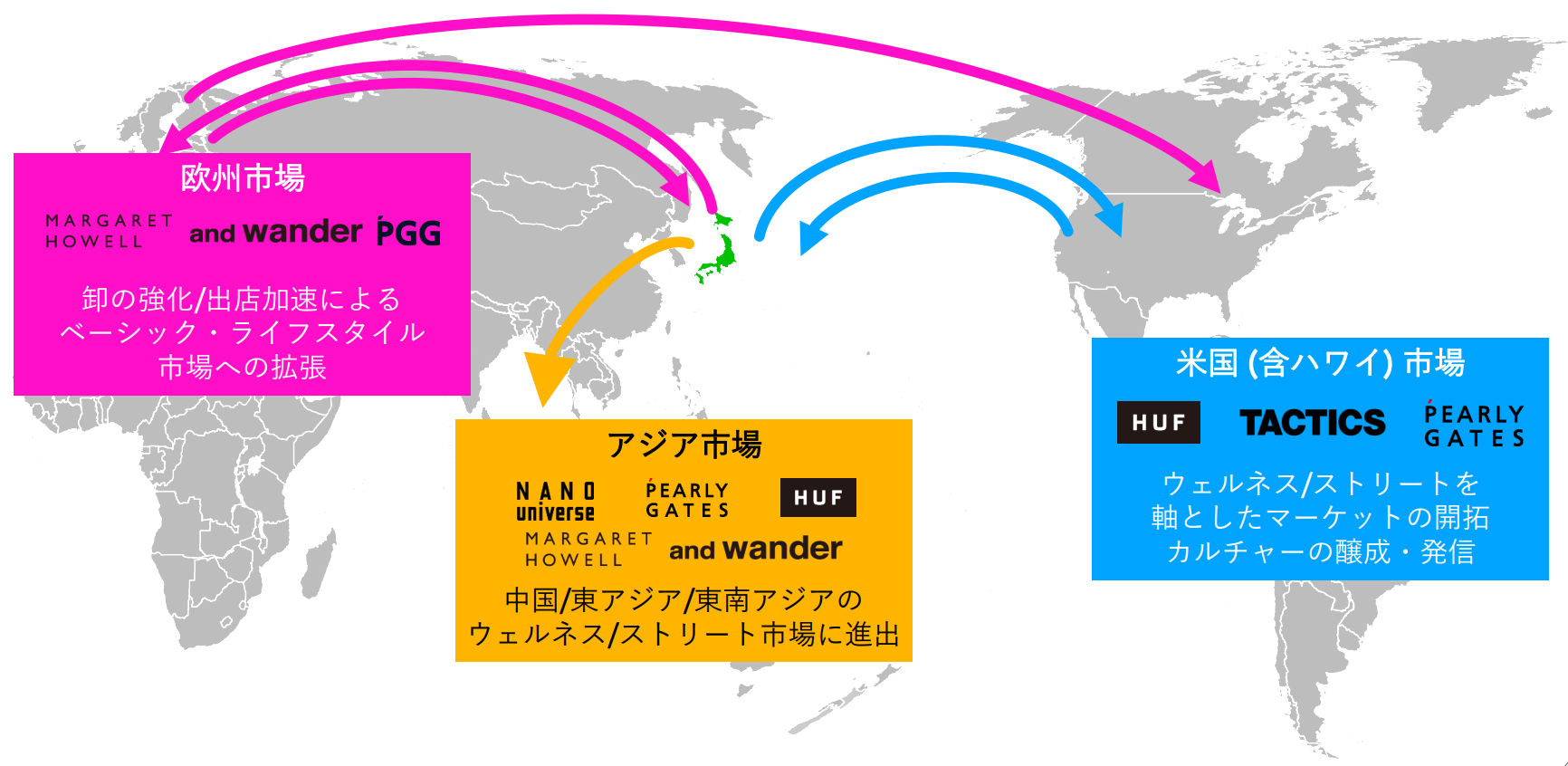

◎海外マーケットへの進出

米国市場、アジア市場、欧州市場、各市場の嗜好やニーズを踏まえ、海外市場での収益拡大を目指す。

(同社資料より)

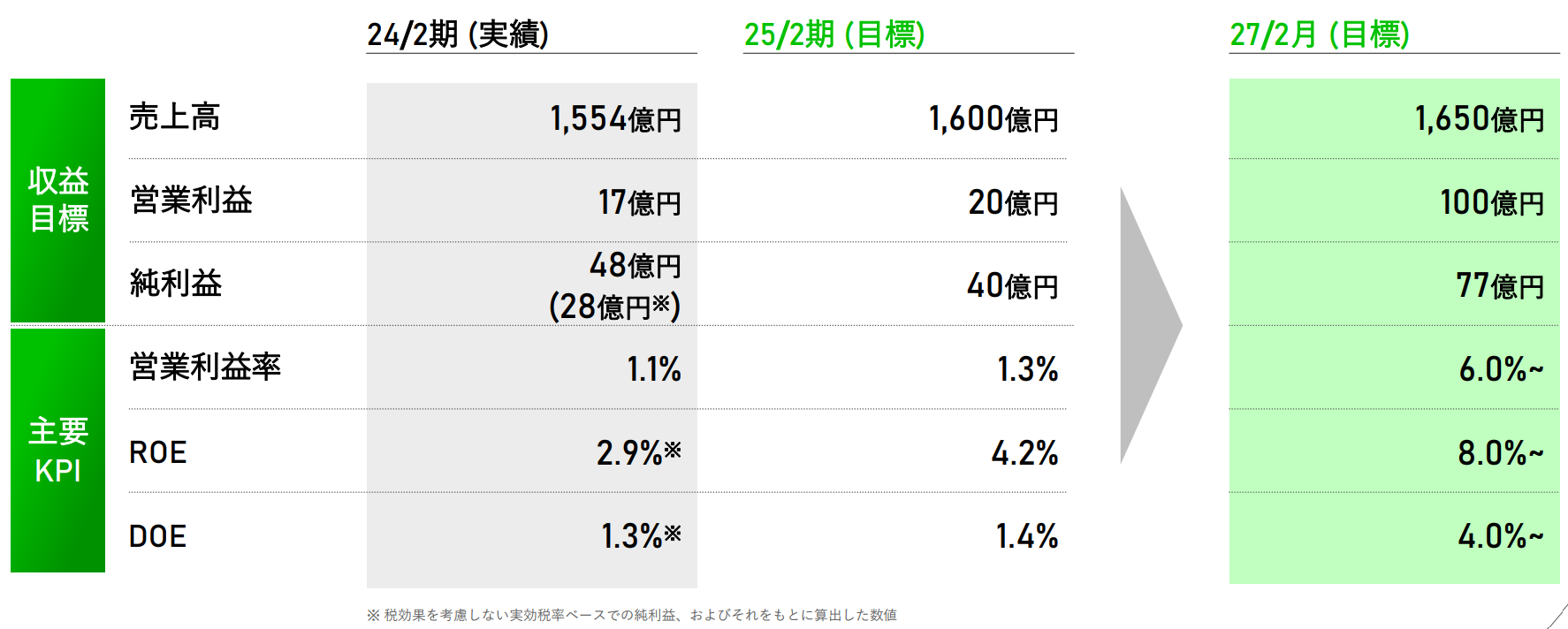

【1-3 定量目標】

2027年2月期、売上高1,650億円、営業利益100億円、売上高営業利益率6.0%以上、ROE8.0%以上を目標としている。

(同社資料より)

【1-4 財務戦略・資本政策】

(1)キャッシュ・ジェネレーションとキャピタル・アロケーション

3年間における総額500億円のキャッシュ・ジェネレーションとキャピタル・アロケーションは以下の通り。

収益構造改革等によるキャッシュ創出力の向上と非効率な資産圧縮を行い、事業基盤の強化と成長加速に向けた投資を実施する。

(同社資料より)

(2)PBR1倍超えの実現へ

同社では自社の株主資本コストを5.4%~7.8%と推計している。

これを上回るROEを達成し、エクイティスプレッドを拡大することでPBR1倍を実現する。

ROE改善にあたっては、収益力の向上や株主還元の強化および非事業資産の圧縮による資産の効率化を進める。

(同社資料より)

株主還元方針については、これまで、企業価値の長期的な向上を図りつつ安定的な配当水準を維持することを重要な基本方針としてきたが、資本コストや株価、PBR を意識した経営のもと、収益性の改革と財務・資本政策を推進し、株主に対し株主還元の一層の充実を図るため、株主還元方針を変更し、「還元水準として、配当性向 30%以上を指標とする」と明記した。

また、資本効率の向上と積極的な株主還元の姿勢を明確に示すため、「TIP27 」の期間中において100億円の自己株式の追加取得を行うこと、純資産配当率(DOE)を目標として導入し、27年2月期までに4%以上を目指すことを明らかにした。

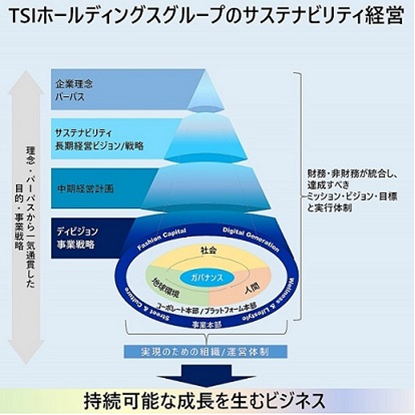

【1-5 サステナビリティ】

※以下、要約。詳細は同社有価証券報告書(24年2月期)を参照。

(1)基本認識

同社グループは、前述のような「私たちは、ファッションを通じて、人々の心を輝かせる価値を創造し、明日を生きていく歓びを、社会と共に分かち合います。」という経営理念のもと、「ファッションエンターテインメントの力で、世界の共感と社会的価値を生み出す。」をパーパスとして事業を展開している。

世界が直面している課題は、地球の温暖化や人権の侵害、戦争等の深刻なリスクに覆われており、健全な地球環境と人権が尊重される社会が事業を営む上での礎であり、このことなくして企業の持続的成長は実現できないと考えている。同社グループでは、急速な社会の変容を成長の機会ととらえ、サステナビリティ経営を、事業活動の基本の核とし、財務と非財務の両面から統合的に取り組んでいく。

この考えのもと中期経営計画「TSIInnovationProgram2025(TIP25)」を2022年4月に公表し、2024年4月にはこれを「TSIInnovationProgram2027(TIP27)」として改定した。

(同社有価証券報告書より)

(2)マテリアリティ

同社グループでは、「地球環境」「人間」「社会」の各項目における優先して取り組んでいく重要課題「マテリアリティ」を以下のように特定している。

地球環境 | 人間 | 社会 |

・エネルギー ・原材料 ・廃棄物 ・水資源 ・生物多様性 | ・ダイバーシティー ・健康・安全 ・従業員幸福度 ・公正な労働 | ・地域社会との共創 ・次世代育成 ・社会への支援 |

※各マテリアリティに関する詳細な説明は、以下のURLを参照。

地球環境(https://sustainability.tsi-holdings.com/materiality/environment/index.html)

人間(https://sustainability.tsi-holdings.com/materiality/human/index.html)

社会(https://sustainability.tsi-holdings.com/materiality/social/index.html)

(3)主な取り組み・考え方

①ガバナンス

サステナビリティ経営に向け、E(環境)S(社会)G(ガバナンス)への取り組みと事業活動を統合的にとらえ、マテリアリティを全ての活動の骨子とすることで、グローバルに展開するファッション企業にふさわしい事業運営体制の構築を推進している。健全性・透明性の保持と迅速な意思決定のための体制整備、コンプライアンスの徹底やリスク管理を含めた内部統制の強化を図っている。

また、各マテリアリティに対する指標と目標は経営戦略の一環として設定するとともに、その達成状況は当社を含むグループ各社の業務執行取締役及び執行役員の人事評価に定量的に反映することとしている。パーパスの実現に向けて、グループ全体として継続的にサステナビリティ経営を推進するため、自ら取り組むべき課題に対応していく。バリューチェーン全体が社会規範及び法令を遵守し、高い倫理観を持って行動することで、顧客・取引先・株主・従業員・地域社会など、すべてのステークホルダーからの「信頼」に応えていく。

サステナビリティ経営推進への取り組みを拡大させるとともに、浸透に向けたガバナンスを強化するために、代表取締役社長の諮問機関としてサステナビリティ委員会を設置し、経営方針・中期経営計画等と連動したサステナビリティ戦略の立案・実行・管理体制の整備等を行っている。

②人的資本

同社グループの事業活動の根底にあるのは、人々の心を輝かせるような価値創造を行いたいという思いである。従って、価値創造の根幹をなす人間は同社グループにおける最重要な経営資源且つ競争力の源泉であり、自らパーパスとして掲げたファッションエンターテインメントを実現するためにも、事業に関わる全ての人材の多様性を尊重し、精神的且つ物質的な幸福を確保したうえでその創造性を高めるべく、人材の育成と活躍できる環境の整備に努めていく。

従業員が心身ともに健康的に安心して働くことのできる職場環境を実現するべく、労働安全衛生委員会の開催やストレスチェックの実施等、法令に基づく体制の整備を図る一方、ワーク・ライフ・バランスを実現するべく、テレワーク勤務を推奨し、労働時間の削減にも取り組むとともに、働き方改革にも積極的に取り組んでいる。

③気候変動・自然資本

アパレル業界のCO2排出量は全産業のうち、4-10%を占めるとも言われており、その削減が最重要課題である。そのため、2022年4月に、2050年にカーボンニュートラルを実現することを長期目標として掲げた。同年10月にはTCFDの提言に賛同し、CO2排出量の削減目標を開示した。加えて2023年10月には、CO2をはじめとする温室効果ガス削減目標が科学的根拠に基づくものであるというSBT(Science Based Targets ※科学的根拠に基づいた排出削減目標)イニシアチブ」認定を取得。また、2023年CDP質問書の「気候変動」においては上位から3番目の「B」スコアを取得し、「水セキュリティ」についてはアパレル産業の平均である「C」スコアを取得している。

<CO2排出量の実績と削減目標>

| Scope1~3計 | Scope1及び2 | Scope3 |

CO2排出量実績 2020年2月期 | 30.5万トン | 0.9万トン | 29.5万トン |

CO2排出量削減目標 2031年2月期 | -35% (-10.8万トン) | -48% (-0.4万トン) | -35% (-10.3万トン) |

SBTにおけるCO2排出量削減目標設定水準 | - | 1.5%目標ごと年4.2%削減 | WB2℃目標ごと年2.5%削減 |

https://sustainability.tsi-holdings.com/materiality/environment/climate-change.html

<参考2:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 7名、うち社外取締役3名(うち独立役員3名) |

監査役 | 4名、うち社外監査役3名(うち独立役員3名) |

◎コーポレート・ガバナンス報告書

最終更新日:2024年5月27日

<基本的な考え方>

当社は、「私たちは、ファッションを通じて、人々の心を輝かせる価値を創造し、明日を生きていく歓びを、社会と共に分かち合います」という経営理念のもと、グローバルに事業展開するファッションアパレル企業にふさわしい事業運営体制の構築に向け、健全性、透明性が高く、迅速な意思決定を可能とする体制を整備するともに、コンプライアンスの徹底やリスク管理を含めた内部統制の強化を図っております。これらの取組みを通じて、各ステークホルダーとの良好な関係を築くとともにコーポレート・ガバナンスのさらなる充実を目指し、当社の経営の基本方針である企業価値の継続的な増大に努めてまいります。

<コーポレート・ガバナンス・コードの各原則を実施しない理由(抜粋)>

【原則1-4.政策保有株式】

当社は円滑な事業運営、取引関係の維持・強化などを目的として、中長期的な経済合理性や将来見通しを総合的に勘案したうえで、企業価値向上に資する場合には株式を政策的に保有しております。

政策保有株式については、定期的に保有の意義を検証し、取締役会において報告することとし、効果が薄れて来た株式については、配当等対象企業の状況を勘案した上で保有株式の縮減を図ってきております。

議決権行使にあたっては、政策保有の目的に合致しているか、保有対象企業の企業価値及び株主価値の維持・向上に資するかといった観点から、議案ごとに総合的に賛否を判断しております。

<コーポレート・ガバナンス・コードの各原則に基づく開示(抜粋)>

【原則2-3.社会・環境問題をはじめとするサステナビリティを巡る課題】

[補充原則2-3-1]

【原則3-1.-情報開示の充実】

[補充原則3-1-3]

【原則4-2. 取締役会の役割・責務(2)】

[補充原則4-2-2]

(1) 自社のサステナビリティについての取組み

当社は、サステナビリティ方針として、「私たちは、すべてのステークホルダーとの対話を尊重してサステナブルファッションに真摯に取り組み、事業活動を通じて人々の“幸せ”が続いていく社会を実現するために挑戦し続けます。」を掲げ、グループが事業活動を通じて長期的かつ持続的に幸せを創出していく基盤となるマテリアリティを特定し、KGIを設定しています。

2021年9月にSDGs推進室を発足し、サステナビリティ活動を推進するとともに、社内体制の構築や社員に対する意識啓発に積極的に取り組んでおります。

具体的な活動報告については「TSIホールディングスサステナビリティサイト」をご覧ください。

(https://sustainability.tsi-holdings.com/index.html)

また、当社のTCFDへの対応並びにサステナビリティ方針、人権方針、ガバナンス方針、環境方針、及び社会方針の各方針につきましては、当社 ホームページにおいて開示しております。

「TCFD提言に基づく情報開示」 (https://www.tsi-holdings.com/pdf/221012_TCFD.pdf)

「サステナビリティ方針」 (https://sustainability.tsi-holdings.com/management.html#policy)

「人権方針」 (https://sustainability.tsi-holdings.com/materiality/human/index.html#policy)

「ガバナンス方針」 (https://sustainability.tsi-holdings.com/materiality/governance/index.html#policy)

「環境方針」(https://sustainability.tsi-holdings.com/materiality/environment/index.html#policy)

「社会方針」 (https://sustainability.tsi-holdings.com/materiality/social/index.html#policy)

(2) 人的資本や知的財産への投資等

(i) 人的資本に対する投資について

私たちの事業活動における価値の源泉であり、最大の資産は”人間”です。

共に働くすべての仲間が、身体的にも精神的にも"幸せ"な状態で活躍できるように、ダイバーシティ、従業員幸福度、健康・安全、公正な労働については、重要なマテリアリティとして設定し、環境の改善に努めてまいります。

また、変化の時代に対応するために人材の教育と開発に投資していきます。「多能工人材」を育成するために、ジョブローテーション、研修制度・自己啓発制度の拡充等必要なスキルを取得するための制度を整備していきます。

(ii) 知的財産に対する投資について

ブランドビジネスを営んでいる当社にとって、商標権や著作権をはじめとする知的財産は経営上極めて重要な意味を持っております。当社が中期経営計画であるTSI Innovation Program 2025 (TIP25) においてパーパスとして定めた「ファッションエンターテインメントの力で、世界の共感と社会的価値を生み出す」を達成するにあたり、知的財産はお客様に提供するべき独創的な価値の根幹をなします。単純にすぐれたデザインやブランドの開発のみに留まらず、お客様の想像を超える顧客体験を提供するべくビジネスモデルやコミュニケーション設計などのノウハウにも積極的に投資を行ってまいります。

【原則2-4.女性の活躍促進を含む社内の多様性の確保】

[補充原則2-4-1]

(1) 多様性の確保について

TSIグループでは、「みんながみんならしく、ワークライフに多様性と柔軟性を」を実現するための取り組みを積極的に推進し、ダイバーシティあふれる誰もが活躍できる環境を整えます。

(2) 多様性の確保の自主的かつ測定可能な目標、その状況について

(i) 女性の管理職への登用等

当社グループにおける2024年2月末日時点の女性管理職比率は30.9%ですが、2025年2月末までに40%とする目標を設定しています。

(ii) 外国人の管理職への登用等

外国人の管理職への登用等に係わる目標は定めておりませんが、引き続き社内で検討を進めて参ります。

(iii) 中途採用者の管理職への登用等の自主的かつ測定可能な「目標」と「その状況」

中途採用者の管理職への登用等に係わる目標は定めておりませんが、組織風土・文化の異なる各社を統合したTSIグループの個性に対応するため、多様な勤務制度(フレックス勤務制度、時短勤務、副業制度等)と、多様な研修制度を設定しています。社内公募やジョブローテーションも導入し、職務・職種・職歴の多様性を柔軟に受け止めながら、人事制度の適正な運用を図っています。

(3) 多様性の確保に向けた人材育成方針および社内環境整備方針、その状況について

(i) 多様性の確保に向けた人材育成方針

中核人材の登用等における多様性の確保については、性別や年齢、国籍等によらない個人の能力のみに基づく評価及び登用を進めることとしております。

採用にあたっては新卒採用に加えて、他業種からの人材を含めたキャリア採用も積極的に実施しております。また、女性の管理者への登用についても、既に全グループ管理職の30%が女性となっているものの、これを更に拡大するべく積極的な取り組みを進めてまいります。

外国籍社員についても、グループ全体では海外子会社を中心に既に100名以上の社員が在籍しておりますが、今後の海外進出拡大を視野に置きながら、更に優秀な人材を確保するべく積極的な採用を行っていく方針としております。

(ii) 多様な人材の更なる活躍に向けた環境整備

当社グループ各社においては、多様な人材が自らのライフスタイルに応じてその能力をいかんなく発揮してもらうべく、勤務時間・勤務形態の柔軟化、給与水準の見直し、店頭着用服に関する負担軽減等福利厚生面での制度充実、などの施策を実施するとともに、今後も継続して施策の拡充に取り組んでいく方針としております。

(iii) 「ダイバーシティ&インクルージョン」の推進

性別、年齢、国籍、心身の状態など、様々な違いを持つ社員一人ひとりに、それぞれの個性や能力、状態に応じて活躍していただくべく、多様性を尊重する風土と、多様な社員が成長しやりがいを持って活躍できる環境づくりに向け、社員一人ひとりの意識改革に取り組んでいく方針としております。

(iv) 多様性の確保に向けた取り組み状況

社員の属性による多様性の確保に向けては以下のような取り組みを推進しております。

◎女性の活躍推進

当社グループにおける2024年2月末日時点の女性管理職比率は30.9%ですが、2025年2月末までに40%とする目標を設定し、またより高位の役職者における女性管理職比率の向上についても意識しながら社員の採用・登用を進めております。

◎外国人雇用の促進

外国人の雇用は年々増加しており、今後に向けてより計画的に外国人雇用を推進していくべく取り組んでいる状況となります。

◎経験と実績を持つ高齢者の活用

65歳までの雇用継続を積極的に推進しておりますが、年齢を問わない活用・登用をさらに進めており、65歳以上の社員が活躍している事例が増加している状況となります。

◎障がい者の活躍推進

グループの特例子会社を中心に従来より積極的な取り組みを進めており、2024年2月末日時点の障がい者雇用率はグループで2.62%となっており、今後より事業に直結した形でやりがいを生み出すことに取り組んでおります。

◎LGBTへの理解促進

従来よりLGBT、夫婦別姓、事実婚などに対しての理解度は高い風土であり、慶弔金規定=結婚祝い金など各種制度の対応をより広範囲に見直すことで、性差による区別の払しょくを進めている状況となります。

さらに社員の属性だけでなく、働き方の多様性の観点からは、以下のような取り組みを進めている状況となっております。

◎時短勤務、在宅勤務など多様な働き方制度の整備

30分毎4時間までの時短勤務制度、始業時間を8:00から13:00まで変更できるスライド勤務制度、フレックス勤務制度、副業解禁など、様々な勤務体系の整備、テレワーク環境の整備補助など、従来より多様な働き方の実現のためのルール・制度を整備しており、今後に向けても見直しや新規策定などに取り組んでおります。

◎妊娠・出産・子育てしやすい職場環境や制度づくり

上記の30分毎4時間までの時短勤務制度、育児短時間勤務の対象期間を小学校6年生卒業までとするなどの手厚い施策、復職時の丁寧なコミュニケーションにより、女性の育児休業取得率 100.0%、育児休業復職率 97.4%(何れも2024年2月期)を実現しており、こうした状況を維持・推進すべく弛まぬ改善を進めております。

◎介護と仕事を両立できる制度づくり

法定では93日までの介護休業通算取得日数を最大365日までとする、通院休暇の柔軟な運用など、今後増加が想定される、介護や通院・治療による就労制限に対応すべく取り組んでおります。

【原則5-1.株主との建設的な対話に関する方針】

当社は、株主との建設的な対話を促進するための体制整備・取組みに関する方針として、株主との対話全般については、IR、総務、財務を統括する取締役が担当し、対話を補助する社内の関連部門間での情報共有を確実に実施するなど積極的な連携を図ります。また、株主との建設的な対話を促進するため、個別の対話を行う機会を設けるだけでなく、説明会の開催等を実施します。株主との対話に際しての重要事項の管理として、社内においては「内部情報及び内部者取引管理規程」の周知・徹底を図ることでインサイダー情報の漏洩防止にも努めます。

【原則5-2.経営戦略や経営計画の策定・公表】

当社は自社の資本コストを把握した上で、経営戦略を策定し、概要を株主総会や決算説明会等で開示・説明するとともに、その実現に向けた設備投資等の各種施策等についても重要な判断材料としております。

また、東京証券取引所が2023年3月31日に発表した「資本コストや株価を意識した経営の実現に向けた対応について」を受け、東証の要請する 水準を下回っているPBRについて改善を図ることが当社の経営上、重要な課題と認識しております。当社は2024年4月12日に株主還元方針の変更に関するお知らせを発表し、株主様への利益還元方針として配当性向30%以上を指標とするとともに、2025年2月期から2027年2月期に至る期間においては、100億円の自己株式取得を実施し、且つ2027年2月期までにDOE4%以上を目指すことといたしました。

[補充原則5-2-1]

中期経営計画 TSI Innovation Program 2027 (TIP27) において、事業ポートフォリオに関する基本的な方針を含めた同プログラムの全体を開示しております。

「中期経営計画 TSI Innovation Program 2027」

(https://www.tsi-holdings.com/pdf/TIP27.pdf)

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。」 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(TSIホールディングス:3608)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |