ブリッジレポート:(4847)インテリジェント ウェイブ 2024年6月期決算

佐藤 邦光 社長 | 株式会社インテリジェント ウェイブ(4847) |

|

企業情報

市場 | 東証プライム市場 |

業種 | 情報・通信 |

代表者 | 佐藤 邦光 |

所在地 | 東京都中央区新川1-21-2 茅場町タワー |

決算月 | 6月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

927円 | 26,340,000株 | 24,417百万円 | 15.8% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

35.00円 | 3.8% | 60.50円 | 15.3倍 | 352.26円 | 2.6倍 |

*株価は8/19終値。各数値は24年6月期決算短信より。発行済株式数は自己株式を含む。

非連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2021年6月(実) | 11,187 | 1,130 | 1,171 | 840 | 31.98 | 13.00 |

2022年6月(実) | 11,493 | 1,519 | 1,556 | 1,055 | 40.16 | 17.00 |

2023年6月(実) | 13,374 | 1,556 | 1,603 | 1,165 | 44.34 | 20.00 |

2024年6月(実) | 14,158 | 2,030 | 2,072 | 1,420 | 54.19 | 40.00 |

2025年6月(予) | 16,000 | 2,250 | 2,290 | 1,590 | 60.50 | 35.00 |

* 予想は会社予想。単位:百万円。

(株)インテリジェント ウェイブの2024年6月期決算概要などについてご報告致します。

目次

今回のポイント

1.会社概要

2.2024年6月期決算概要

3.2025年6月期業績予想

4.中期経営計画(25/6期-27/6期)

5. 今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 24/6期の売上高は前期比8.5%増の145億18百万円。前期のFEPシステム更改に伴う大型ハードウェア販売の反動減はあったものの、システム開発、クラウドサービス、セキュリティの主要3分野が大きく伸長し増収となった。顧客別では、システム開発会社がクレジットカード会社向け大型案件により、カード会社がFEP・不正検知、決済DX等の複数領域でシステム開発の規模を拡大しそれぞれ大幅な増収。最大手DNPはセキュリティ製品を中心に増加。営業利益は同30.5%増の20億30百万円。売上総利益はシステム開発やクラウドサービスの売上増加と利益率の改善により同10.3%増加、販管費を前期と同水準に抑えたことにより営業利益率は前期11.6%から14.0%に向上した。四半期ベースでは、24/6期は2Q以降には高水準の利益率を確保しており、好採算が定着化しつつあることがうかがえる。

- 25/6期は売上高が前期比10.2%増の160億円、営業利益は同10.8%増の22億50百万円の予想。決済領域はFEPや不正検知の分野において、主にクラウドサービスの売上が増加する見通し。セキュリティ領域についても大手顧客への製品導入等により、売上が大幅に増加する見込み。利益面では、多角化を進めていくにあたり収益基盤の強化に取組み、決済を中心とした既存事業の効率化やコストの最適化、製品・サービスの提供価値に見合った価格改定等を進めていく考え。

- 24/6期は中期事業計画最終年度にあたる。目標数値には売上・利益とも未達となったが、売上は中期事業計画前の100億円強での横ばい状態からしっかりと伸ばし、利益率も向上させてかなりの成果をあげたといえよう。25/6期予想は10.2%増収だが、4Q(4-6月)の受注動向を考慮するとかなり保守的な印象。クラウドやセキュリティ分野は今後も市場拡大が有望視されている。株価は伸び悩んでおり、PERは15倍。25/6期予想が保守的であることを考慮、中期計画の目標数値も鑑みるとかなり割安感がある。まずは中期経営計画初年度である25/6期のスタートダッシュに期待したい。

1.会社概要

クレジットカード決済等のオンラインシステムに利用される金融フロントシステムで国内シェアNo.1のソフトウェア開発会社。

金融フロントシステムは、店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行う。“リアルタイム処理が可能な高度なネットワーク技術”、“システムを止めないためのノンストップ技術”、及び“高度なセキュリティ技術”を技術基盤とし、カード不正利用検知システムや証券関連の情報集配信システムでも豊富な実績を有する。

地銀やノンバンク等向けに金融フロントシステムやカード不正利用検知システムのクラウドサービスも伸びている。営業面では、筆頭株主として議決権の50.73%を保有する大日本印刷(DNP、コード7912)及びそのグループ企業との連携が強みとなっている。

【経営理念 : 次代の情報化社会の安全性と利便性を創出する】

ネットワークゲートウェイ専門会社として、社員一人ひとりが、進取の気性を持った技術者集団としてあり続ける事で、次世代の新たなキラーシステムを創出し、次の30年を見据えた成長の軌跡を描いていく。そのためには、性別や国境にとらわれない多様な価値観が生み出すエネルギーが必要不可欠というのが同社の考え。また、常に新しい事に挑戦し、働きがいのある企業風土を作りあげる事で、社会における同社の企業価値も高めていく。

カード決済に不可欠な機能を提供するシステムの開発や運用を担う同社は、どのような事業環境になっても業務の継続が求められる。同社に受け継がれている「止まらないシステム」を追求する思想は、IT基盤の構築やセキュリティ機能の向上を支える技術と深く結びついており、今後、あらゆる業界に幅広く浸透していく、というのが同社の考え。

企業は、社会に貢献する事がなければ存在価値がない。同社は、これまでに培ってきた技術力を進化させ、安全でストレスなく情報を取得できる仕組みを築きあげる事で、ユーザーを通じて社会全体から信頼される会社を目指している。

【事業内容】

金融業界を中心とした全業種の企業を主要顧客として、決済を中心に、様々なデータの受渡しに必要なシステム(ITインフラ)を開発するほか、保守、クラウドサービスなどのサービス提供、製品およびハードウェアの販売、データの利活用に係る情報セキュリティ対策、サイバーセキュリティ対策の製品の開発・販売などを手掛けている。

システム開発は、クレジットカードの決済処理を完遂するために必要なネットワーク接続やカードの使用認証等の機能をもつFEP(Front End Processing)システムの開発業務などが中心。

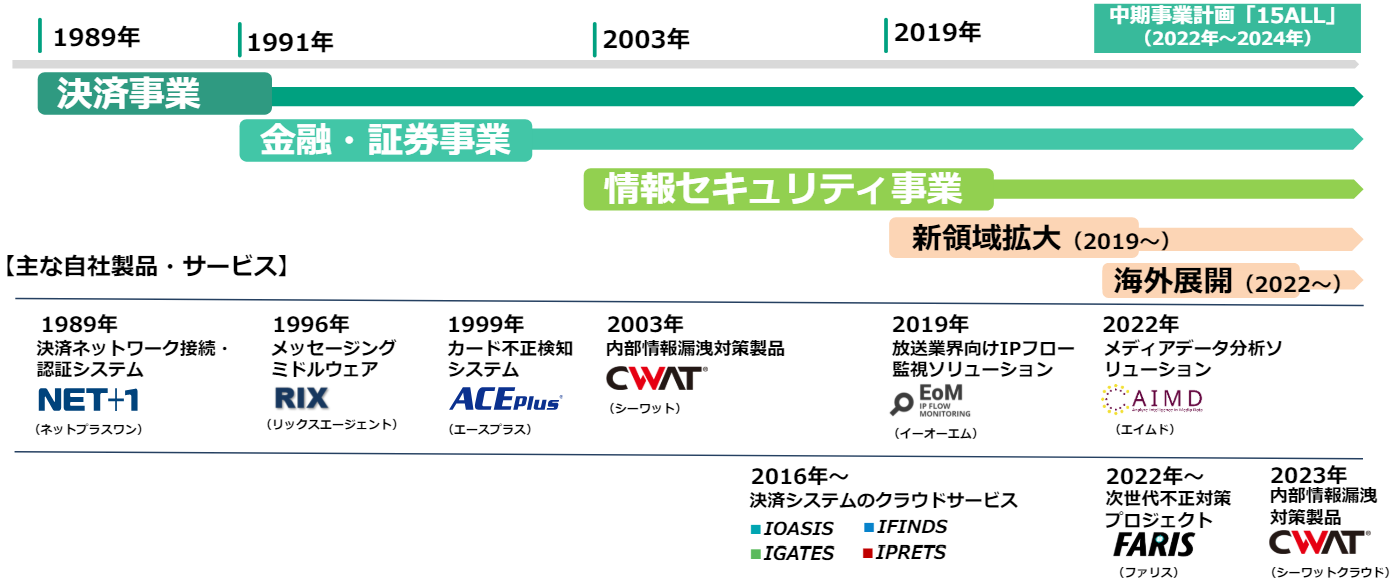

◎事業変遷

決済、金融、証券事業にはじまり、03年には情報セキュリティ事業に参入。19年からは新領域拡大、海外展開にも本格的に取り組んでいる。

(同社資料より)

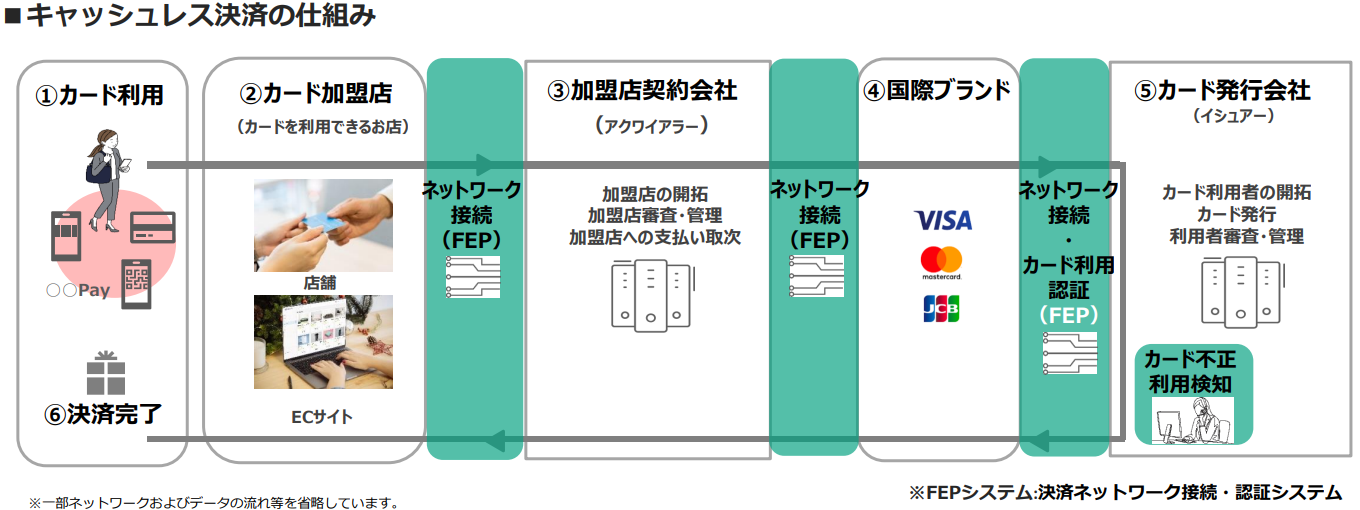

◎キャッシュレス決済の仕組み

クレジットカードやQRコードなどのキャッシュレス決済を利用すると、複数の決済事業者のシステムを通過して決済が完了する。この決済ネットワークの接続やカード利用認証、カード不正利用検知が、同社が強みをもつ領域。

(同社資料より)

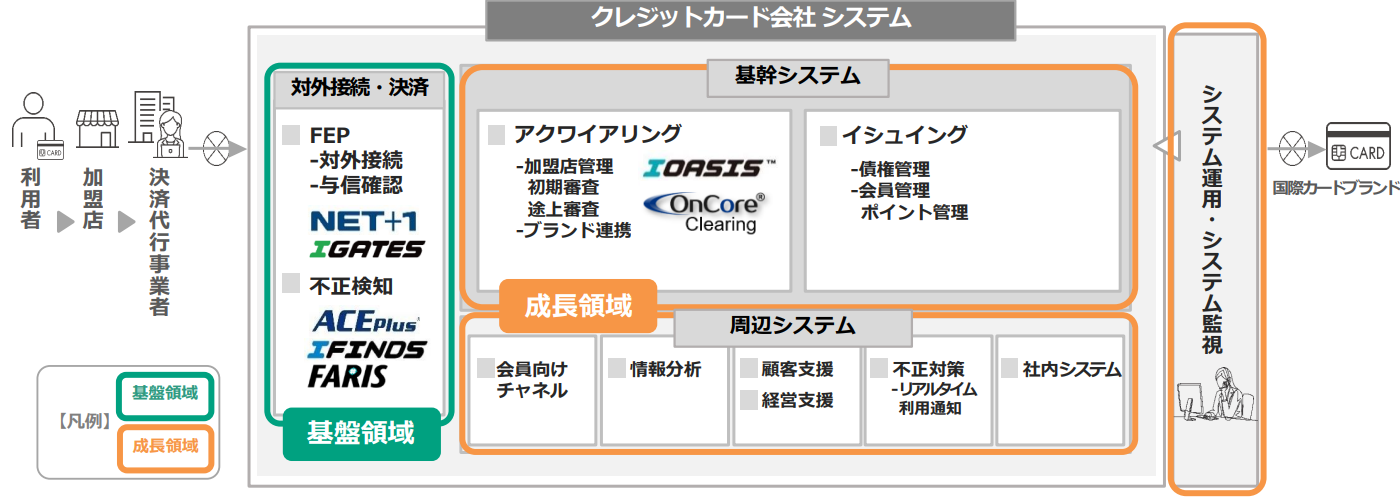

◎インテリジェントウェイブの決済事業領域

国内トップシェアの製品・サービスをもち、決済事業の領域拡大を進める

(同社資料より)

以前はクレジットカード会社を主な顧客とする金融システムソリューション事業と一般の事業会社を主な顧客とするプロダクトソリューション事業の二つを報告セグメントとしてきたが、両事業で個別に管理していた顧客の情報を共有し営業活動を強化すると共に、セキュリティ対策技術の開発体制を強化し、新製品、新サービスの開発を促進するために、23/6期より金融業界を中心とした全業種の企業を顧客とする単一セグメントに変更した。

また、22/6期より、ストック/フローの類型による売上高の分類をより詳細に表示するために、売上カテゴリを見直し、契約の形態や業務の実態等から判断して、定常的に一定規模の売上高を計上できる案件をストック、そうではないものをフローとして分類して開示することとした。

ストック型売上として典型的なものは、クラウドサービス事業に係るシステムの利用料やシステム運用の対価、または、自社製品や他社製品の保守業務の対価。クラウドサービスの利用料は、「サービス自社」に分類される。

フロー型売上として典型的なものは、受託開発業務の対価や、自社製品、他社製品の販売対価。

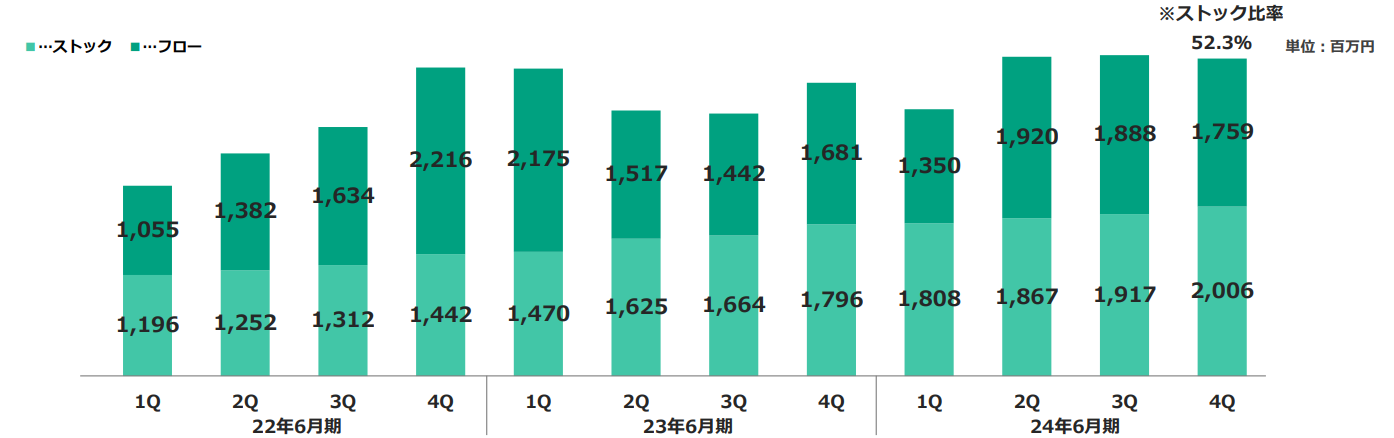

22/6期、23/6期はフローの売上がストックを上回っていたが、24/6期には、クラウドの伸長など、ビジネスモデルの変革に伴いストックが上回ることとなった。

◎主要製品およびサービスの概要

16年から決済システムの自社製品(オンプレミス開発)をクラウドサービスにおいても提供し、多様な顧客のニーズに対応。

■自社製品(オンプレミス開発)

*「NET+1」

店舗の端末や銀行の店外CD/ATM・海外ATM等をクレジットカード会社や銀行等のネットワークに接続して取引データの受渡しを行うためのソフトであり(ネットワーク接続機能、決済の前提となるカード認証機能、加盟店の業務を管理する機能等を有する)、専用ハードと共に提供される。この分野で圧倒的なNo.1ブランドであり、大手クレジットカード会社のネットワークへの接続で7割のシェアを有する。

*「ACEPlus」

偽造カード・盗難カード利用などクレジットカードや銀行口座の不正利用の検知を目的とした自社開発の不正検知システム。シェア6~7割と、豊富な実績を有する。

■クラウドサービス

「決済・金融」のシステム開発、クラウドサービス、セキュリティの24/6期の売上高は前期比で大幅に拡大。他社製品は、前期にFEPシステム更改に伴う大型ハードウェア販売があったため減少。

| 加盟店契約会社(アクワイアラー)に、各種決済ネットワーク接続や加盟店売上精算などの業務に必要な機能を一括で提供。中規模カード会社をはじめ、新たに加盟店事業に参入する地方銀行や大手事業会社(通信、小売など)などに導入している。 |

| カード不正検知システム「ACEPlus」の機能をすべて搭載し、中規模カード 会社を中心に、月額利用料課金などで導入しやすいサービスとして提供。導入企業間における不正データの共有など、カード不正利用対策を強化する新サービスも順次追加している。 |

| キャッシュレス決済を行う決済事業者等に、各種決済ネットワーク接続の機能を提供。決済事業者に加えて、フィンテックベンチャーなど決済業界への新規参入企業を中心に導入している。 |

■「CWAT(シーワット)」

「NET+1」や「ACEPlus」等で培ったネットワーク技術やセキュリティ技術をベースとした情報漏洩対策システム。

顧客の業務に使用されるPC 端末(エンドポイント)から、コピー、印刷、ネットワーク経由等による情報の内部からの持ち出しを監視する。

「CWAT(シーワット)」を中心に、内部情報漏洩対策、脆弱性対策、及び外部攻撃対策について、監視・検出・診断・認証と防止・阻止の切り口から各種ソリューションも提供している。クラウドサービスでも提供。

2.2024年6月期決算概要

2-1業績概要(非連結)

| 23/6期 | 構成比 | 24/6期 | 構成比 | 前期比 | 会社予想 | 予想比 |

売上高 | 13,374 | 100.0% | 14,518 | 100.0% | +8.5% | 15,000 | -3.2% |

売上総利益 | 4,269 | 31.9% | 4,707 | 32.4% | +10.3% | - | - |

販管費 | 2,713 | 20.3% | 2,677 | 18.4% | -1.3% | - | - |

営業利益 | 1,556 | 11.6% | 2,030 | 14.0% | +30.5% | 2,250 | -9.7% |

経常利益 | 1,603 | 12.0% | 2,072 | 14.3% | +29.3% | 2,290 | -9.5% |

当期純利益 | 1,165 | 8.7% | 1,420 | 9.8% | +21.9% | 1,590 | -10.6% |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

*費用項目の▲は費用の増加を示す。

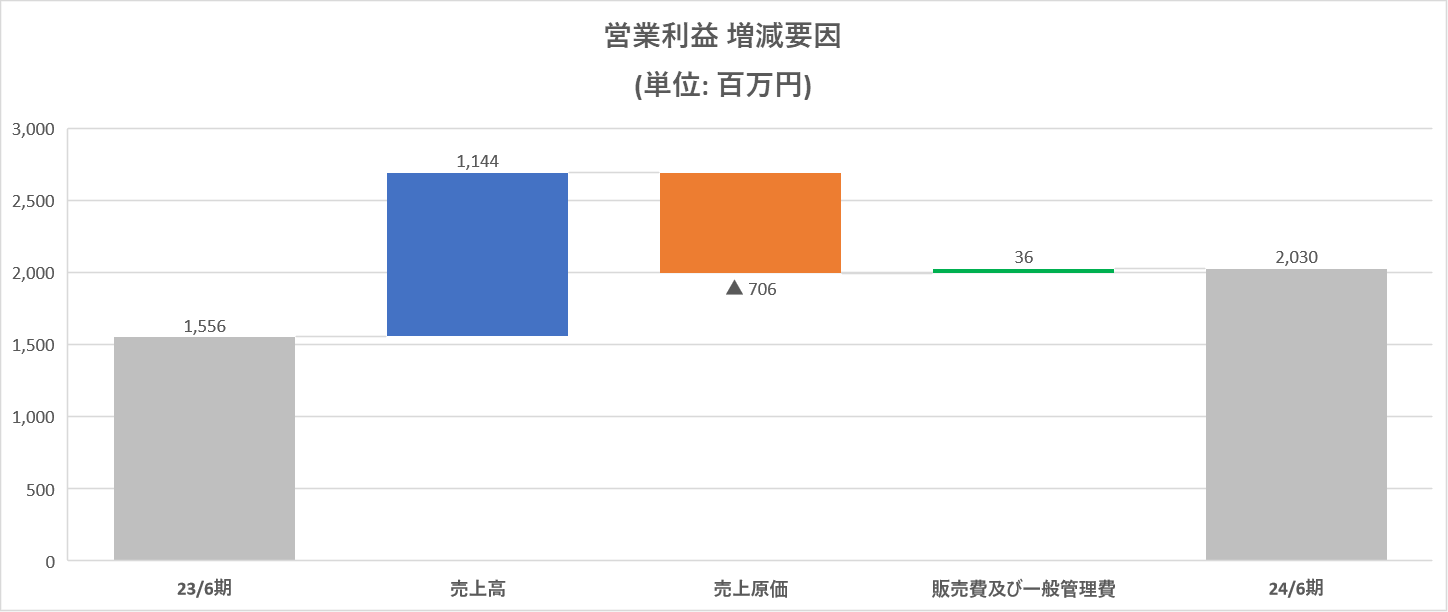

増収増益、営業利益率は向上

売上高は前期比8.5%増の145億18百万円。前期のFEPシステム更改に伴う大型ハードウェア販売の反動減はあったものの、システム開発、クラウドサービス、セキュリティの主要3分野が大きく伸長し増収となった。

顧客別では、システム開発会社がクレジットカード会社向け大型案件により、カード会社がFEP・不正検知、決済DX等の複数領域でシステム開発の規模を拡大しそれぞれ大幅な増収。最大手DNPはセキュリティ製品を中心に増加。

営業利益は同30.5%増の20億30百万円。売上総利益はシステム開発やクラウドサービスの売上増加と利益率の改善により同10.3%増加、売上総利益率は前期から0.5ポイント改善した。販管費は、コストの最適化を図り前期と同水準に抑えたことにより営業利益率は前期11.6%から14.0%に向上した。

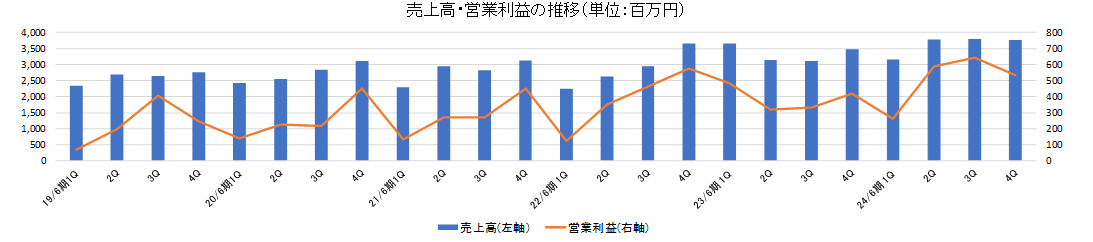

四半期ベースでは、例年伸びている4Q(4-6月)だったが前年同期比では増収増益であるものの、前四半期(24/6期3Q)比では減収減益。やや勢いがトーンダウンした印象はある。ただし24/6期は2Q以降には高水準の利益率を確保しており、好採算が定着化しつつあることがうかがえる。

◎ストック/フロー別売上高

| 23/6期 | 構成比 | 24/6期 | 構成比 | 前期比 |

ソフトウェア開発 | 4,846 | 36.2% | 5,554 | 38.3% | +14.6% |

自社製品 | 305 | 2.3% | 184 | 1.3% | -39.7% |

システムサービス | 20 | 0.1% | 13 | 0.1% | -31.1% |

他社製品 | 1,645 | 12.3% | 1,166 | 8.0% | -29.1% |

フロー売上計 | 6,817 | 51.0% | 6,918 | 47.7% | +1.5% |

保守 | 3,173 | 23.7% | 3,465 | 23.9% | +9.2% |

他社製品保守 | 725 | 5.4% | 747 | 5.2% | +3.1% |

サービス自社 | 2,112 | 15.8% | 2,757 | 19.0% | +30.6% |

サービス他社 | 546 | 4.1% | 628 | 4.3% | +15.1% |

ストック売上計 | 6,557 | 49.0% | 7,599 | 52.3% | +15.9% |

合 計 | 13,374 | 100.0% | 14,518 | 100.0% | +8.5% |

* 単位:百万円

22/6期よりストック/フローの類型による売上高の分類をより詳細に表示するために、売上カテゴリを細分化して開示することとした。契約の形態や業務の実態等から判断し、定常的に一定規模の売上高を計上できる案件をストック、そうではないものをフローと分類している。

クラウドサービスの売上高増加により、ストック売上高は着実に増加しストック比率は概ね50%を超えてきた。今後はシステム開発等のフロー売上高の拡大と合わせ、規模拡大を目指す。

(同社資料より)

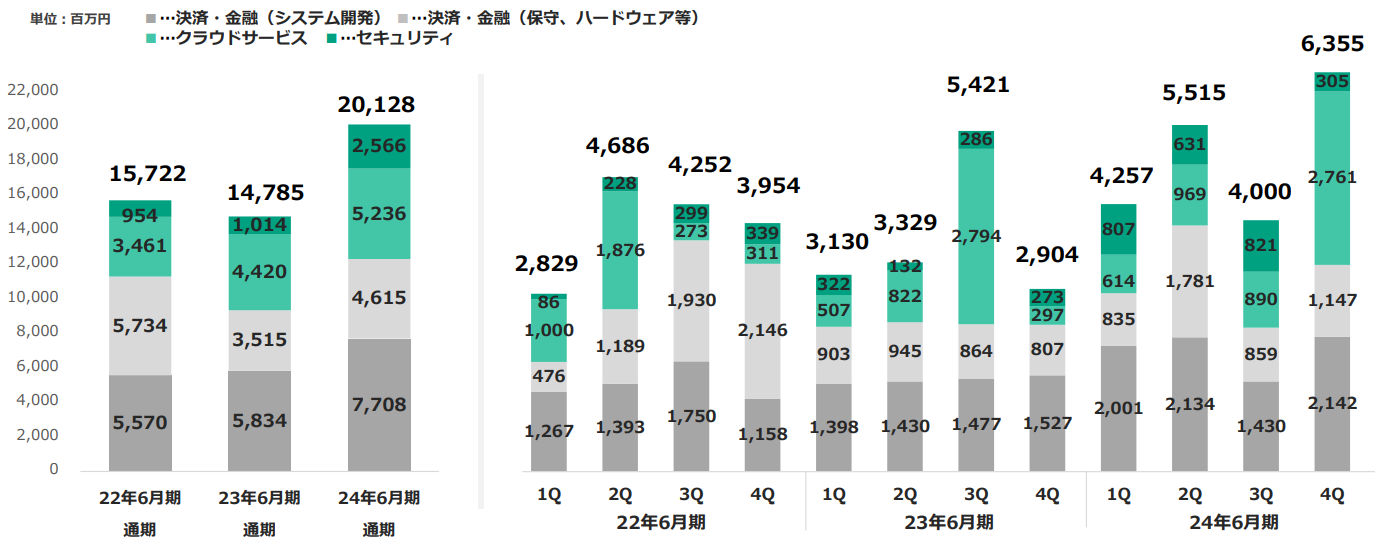

◎製品カテゴリ別売上高

| 23/6期 | 構成比 | 24/6期 | 構成比 | 前期比 |

売上高 | 13,374 | 100.0% | 14,518 | 100.0% | +8.5% |

決済・金融 | 10,408 | 77.8% | 10,455 | 72.0% | +0.5% |

システム開発 | 6,015 | 45.0% | 7,009 | 48.3% | +16.5% |

保守 | 1,638 | 12.2% | 1,630 | 11.2% | -0.5% |

自社製品・サービス | 505 | 3.8% | 386 | 2.7% | -23.6% |

他社製品(ハードウェア等) | 2,249 | 16.8% | 1,428 | 9.8% | -36.5% |

クラウドサービス | 1,867 | 14.0% | 2,504 | 17.2% | +34.1% |

セキュリティ | 1,098 | 8.2% | 1,558 | 10.7% | +41.9% |

* 単位:百万円

決済・金融におけるシステム開発、クラウドサービス、セキュリティの主要3分野の売上高は大幅に拡大した。他社製品は、前期にFEPシステム更改に伴う大型ハードウェア販売があったため減収。

◎事業領域別売上高

| 23/6期 | 構成比 | 24/6期 | 構成比 | 前期比 |

売上高 | 13,374 | 100.0% | 14,518 | 100.0% | +8.5% |

決済・金融 | 10,408 | 77.8% | 10,455 | 72.0% | +0.5% |

FEP・不正検知 | 6,787 | 50.7% | 5,673 | 39.1% | -16.4% |

決済システム等 | 2,747 | 20.5% | 3,973 | 27.4% | +44.6% |

金融・その他 | 873 | 6.5% | 808 | 5.6% | -7.4% |

クラウドサービス | 1,867 | 14.0% | 2,504 | 17.2% | +34.1% |

セキュリティ | 1,098 | 8.2% | 1,558 | 10.7% | +41.9% |

* 単位:百万円

決済分野の拡大領域である「決済システム等」は、大手クレジットカード会社向けアクワイアリングシステム案件などにより増加。「FEP・不正検知」は、前期に大型ハードウェア販売があったため減少。セキュリティは、24/6期は暗号鍵管理システム(HSM)、ID管理ソリューションなどの販売が貢献し増加。

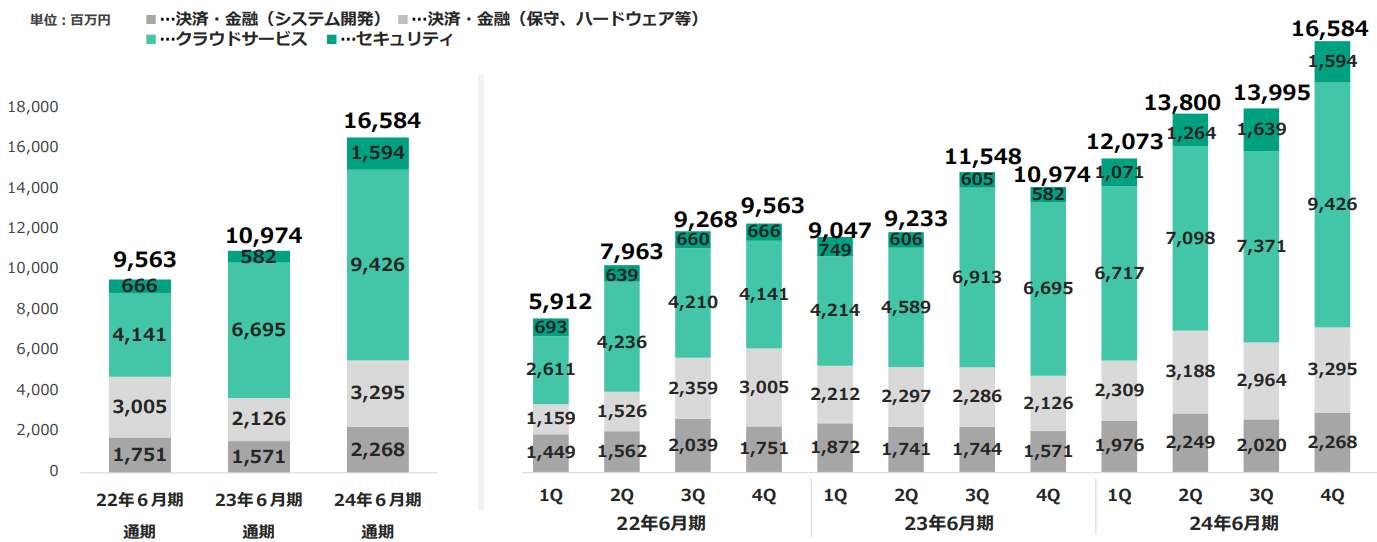

2-2 受注動向

| 23/6 1Q | 2Q | 3Q | 4Q | 24/6 1Q | 2Q | 3Q | 4Q |

受注残高 | 9,047 | 9,233 | 11,548 | 10,974 | 12,073 | 13,800 | 13,995 | 16,584 |

うち、クラウド | 4,214 | 4,589 | 6,913 | 6,695 | 6,717 | 7,098 | 7,371 | 9,426 |

受注高 | 3,130 | 3,329 | 5,421 | 2,904 | 4,257 | 5,515 | 4,000 | 6,355 |

* 単位:百万円

受注高・・・「決済・金融」は、クレジットカード会社向け大型案件や、インフラ保守・運用の大型案件等により増加。クラウドサービスは、大型案件により増加。セキュリティは、既存のセキュリティ製品に加え、暗号鍵管理システム(HSM)、ID管理ソリューションなどが増加。

(同社資料より)

受注残高・・・クレジットカード会社向け大型案件および、インフラ保守・運用の大型案件、クラウドサービス、セキュリティの複数年契約などが貢献し大幅に増加した。

(同社資料より)

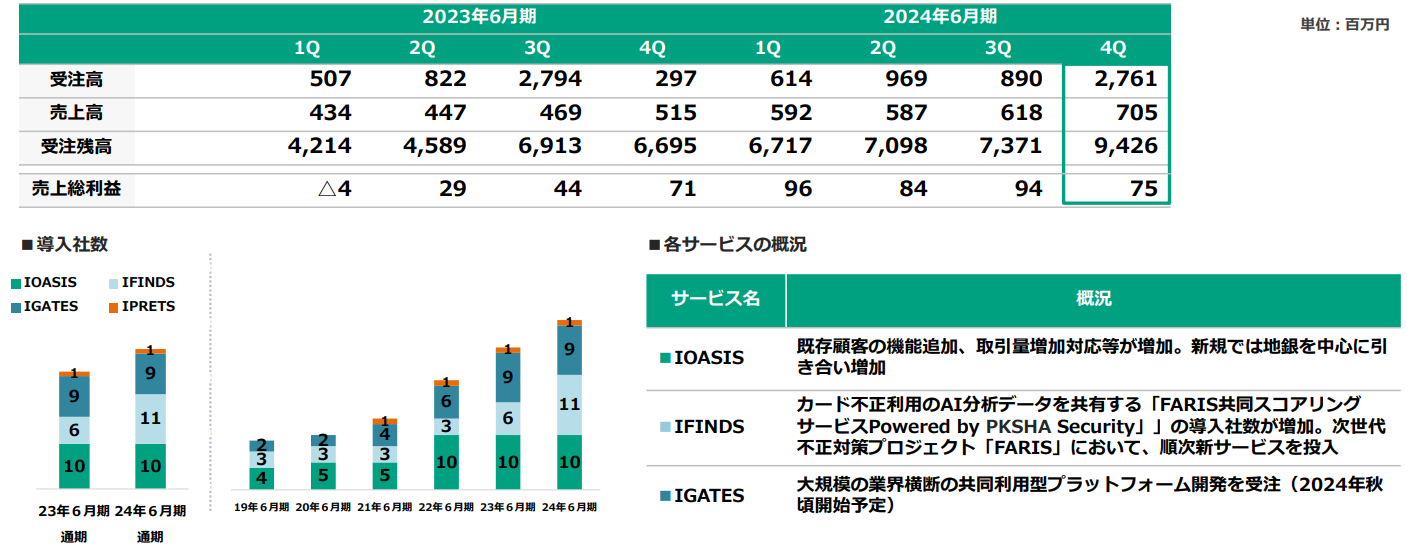

2-3 クラウドサービスの動向

実績

売上高は、不正検知の「IFINDS」を中心にユーザー数が前期比5社増加して大幅増収。売上総利益は増収や粗利率の高いサービスの構成比が上昇したこと等により大幅増益。受注高は、IGATESの大型案件により増加。受注残高も増加している。

(同社資料より)

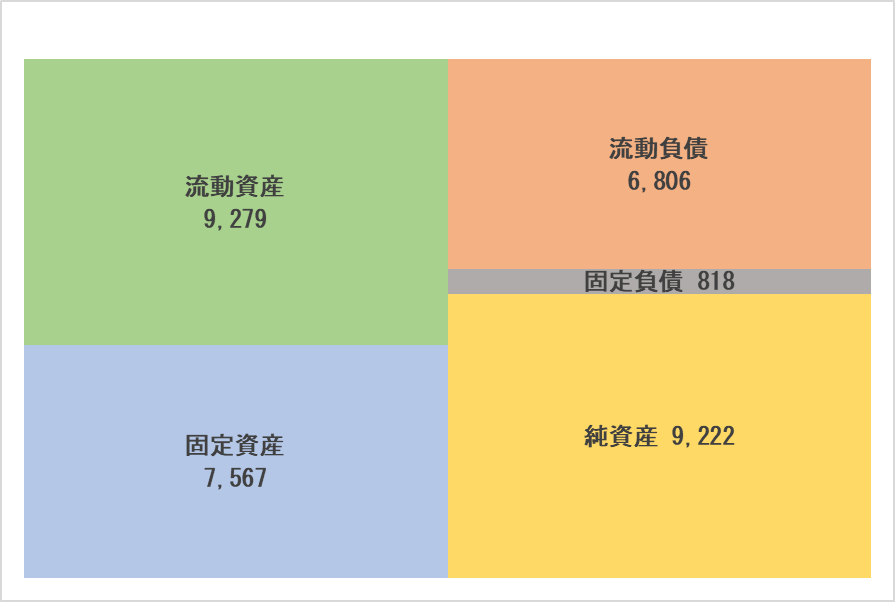

2-4 財政状態

◎要約BS

| 23年6月 | 24年6月 | 増減 |

| 23年6月 | 24年6月 | 増減 |

流動資産 | 7,863 | 9,279 | +1,416 | 流動負債 | 4,165 | 6,806 | +2,640 |

現預金 | 4,694 | 4,820 | +125 | 買入債務 | 473 | 632 | +159 |

売上債権 | 1,982 | 2,453 | +470 | 前受金 | 2,324 | 4,517 | +2,192 |

固定資産 | 5,820 | 7,567 | +1,747 | 固定負債 | 718 | 818 | +99 |

有形固定資産 | 1,025 | 1,297 | +271 | 退職関連引当金 | 618 | 626 | +7 |

無形固定資産 | 2,738 | 3,996 | +1,257 | 負債合計 | 4,883 | 7,624 | +2,740 |

ソフトウェア | 2,340 | 3,119 | +779 | 純資産 | 8,799 | 9,222 | +423 |

投資その他の資産 | 2,055 | 2,273 | +218 | 利益剰余金 | 6,918 | 7,419 | +500 |

資産合計 | 13,683 | 16,847 | +3,163 | 負債・純資産合計 | 13,683 | 16,847 | +3,163 |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

売上債権の増加やソフトウェアをはじめとした無形固定資産が増加したこと等により、総資産は前期末比31億63百万円増加。

前受金の増加等で負債合計は同27億40百万円増加。

利益剰余金の増加等で純資産は同4億23百万円増加。

自己資本比率は前期末より9.6ポイント低下し、54.7%となった。

◎CF

| 23/6期 | 24/6期 | 増減 |

営業CF | 3,122 | 3,815 | +693 |

投資CF | -1,913 | -2,681 | -768 |

フリーCF | 1,209 | 1,134 | -74 |

財務CF | -448 | -1,018 | -569 |

現金・同等物残高 | 4,694 | 4,813 | +119 |

* 単位:百万円

営業CFのプラス幅、投資CFのマイナス幅とも増加しフリーCFはプラス幅が若干の減少。財務CFのマイナス幅は拡大。

キャッシュ・ポジションは増加した。

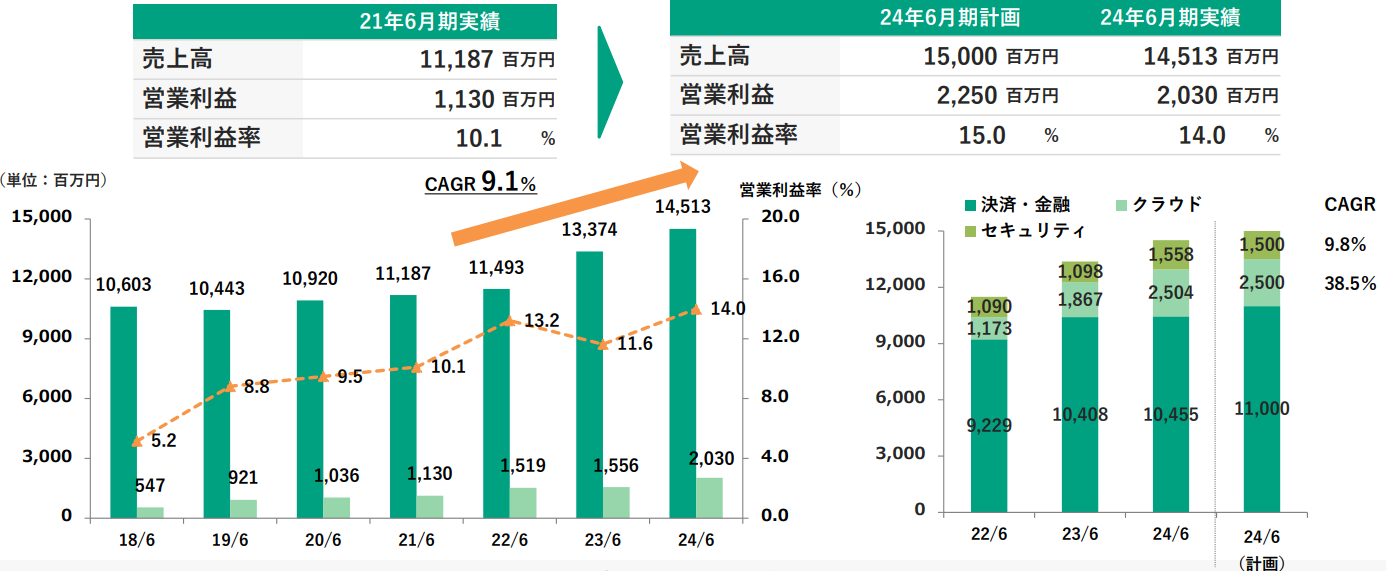

3-1 前中期事業計画(22/6期-24/6期)振り返り

目標数値には、売上、利益ともにあと一歩届かなかったが、3年間の売上高の年平均成長率(CAGR)は9.1%となり 事業規模を大幅拡大。主要事業である決済、クラウドサービス、セキュリティは拡大したが、新領域ビジネスが当初想定より伸びなかった。営業利益については、3年間のCAGRは21.6%となり、営業利益率も14.0%に向上。

(同社資料より)

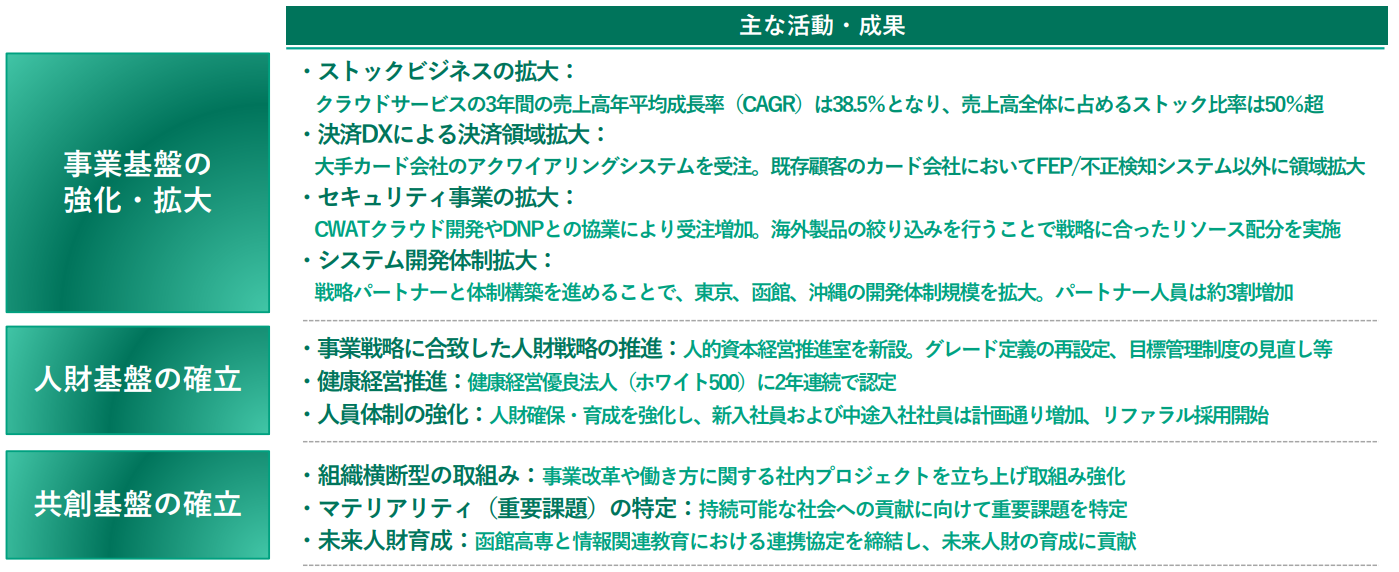

3-2 前中期事業計画振り返り(施策)

事業構造改革や事業領域の拡大による「事業基盤」の強化・拡大を進めるとともに、持続的成長に向けた「人財基盤」「共創基盤」の確立に取り組む。

(同社資料より)

3.2025年6月期業績予想

3-1 業績予想

| 24/6期 | 構成比 | 25/6期(予) | 構成比 | 前期比 |

売上高 | 14,518 | 100.0% | 16,000 | 100.0% | +10.2% |

営業利益 | 2,030 | 14.0% | 2,250 | 14.1% | +10.8% |

経常利益 | 2,072 | 14.3% | 2,290 | 14.3% | +10.5% |

当期純利益 | 1,420 | 9.8% | 1,590 | 9.9% | +11.9% |

* 単位:百万円

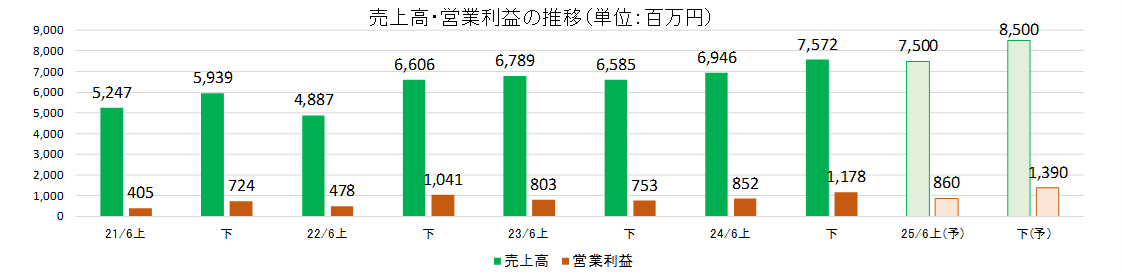

25/6期は2桁増収増益を見込む

25/6期は売上高が前期比10.2%増の160億円、営業利益は同10.8%増の22億50百万円の予想。

決済領域は、FEPや不正検知の分野において、主にクラウドサービスの売上が増加する見通し。セキュリティ領域についても大手顧客への製品導入等により、売上が大幅に増加する見込み。利益面では、多角化を進めていくにあたり収益基盤の強化に取組み、決済を中心とした既存事業の効率化やコストの最適化、製品・サービスの提供価値に見合った価格改定等を進めていく考え。

*株式会社インベストメントブリッジが開示資料を基に作成。

配当は前期比5.00円/株減配の35.00円/株(うち上期末15.00円/株)を予定。予想配当性向は57.9%。なお、24/6期から配当性向を4割から5割程度に方針変更している。

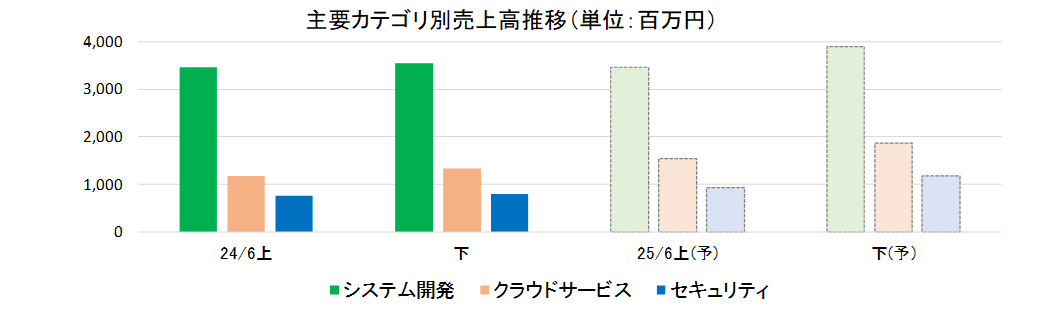

3-2 製品カテゴリ別売上高予想

| 24/6期 | 25/6期(予) | 前期比 |

売上高 | 14,518 | 16,000 | +10.2% |

システム開発 | 7,009 | 7,340 | +4.7% |

保守 | 1,630 | 1,590 | -2.5% |

自社製品・サービス | 386 | 560 | +45.1% |

他社製品(ハードウェア等) | 1,428 | 1,010 | -29.3% |

クラウドサービス | 2,504 | 3,400 | +35.8% |

セキュリティ | 1,558 | 2,100 | +34.8% |

* 単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

4.中期経営計画(25/6期-27/6期)

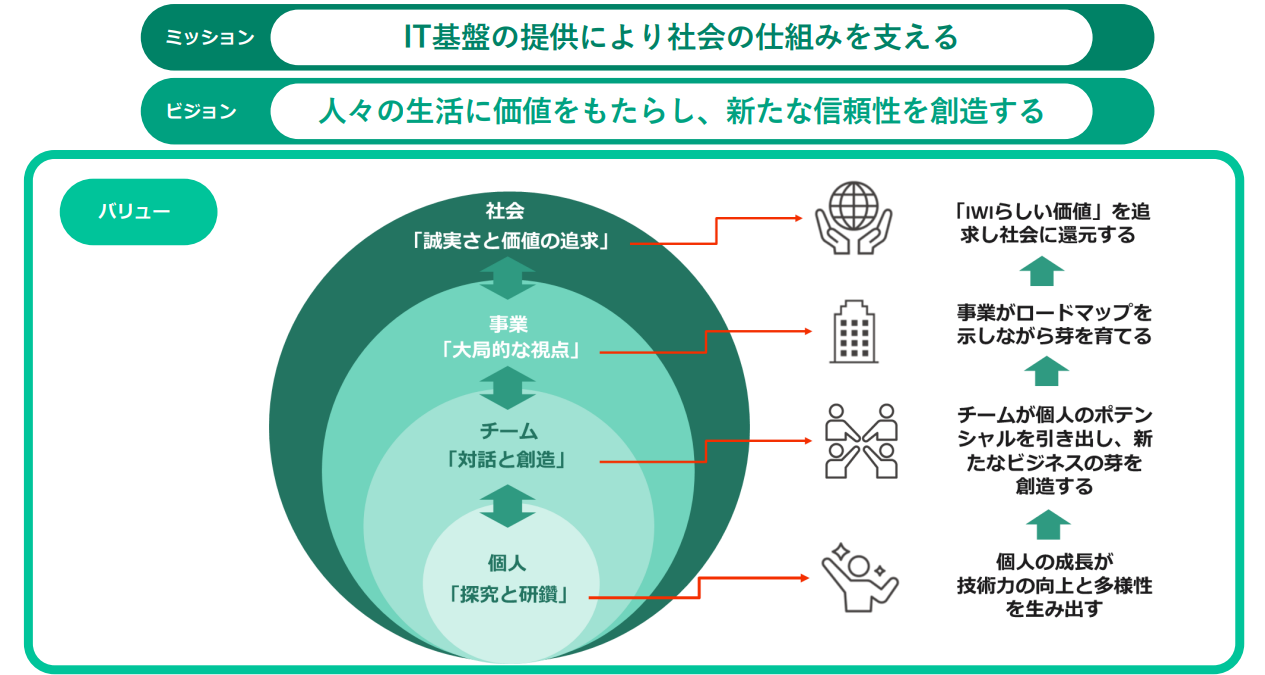

4-1 目指すべき価値観 新たなミッション・ビジョン・バリュー

(同社資料より)

4-2 目指す姿

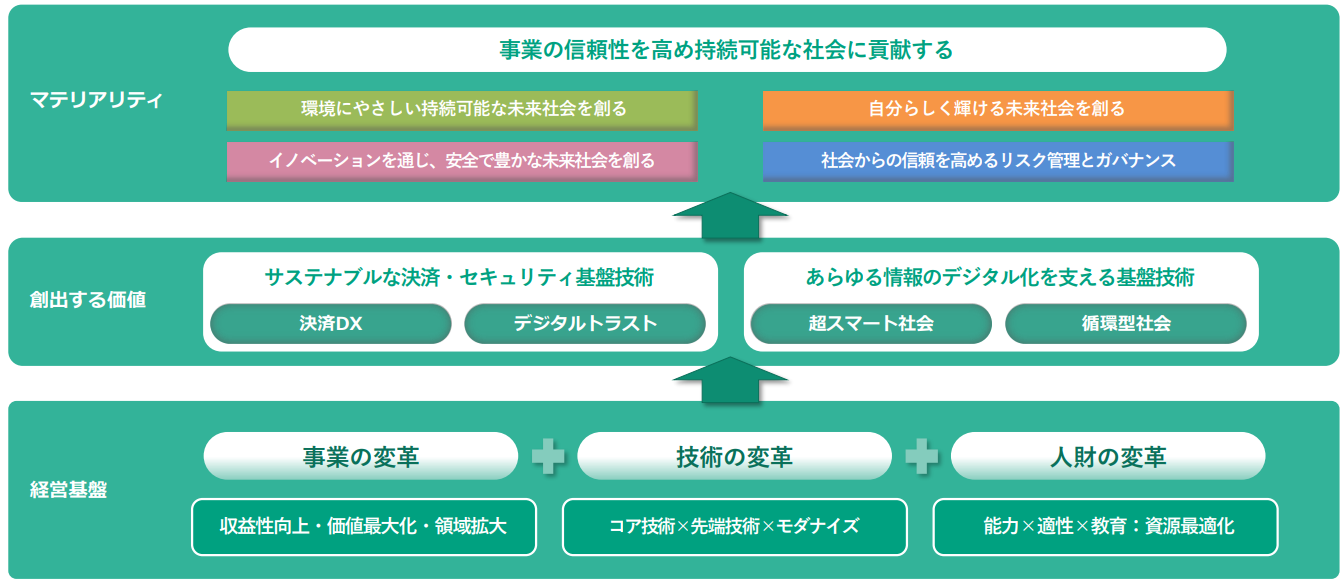

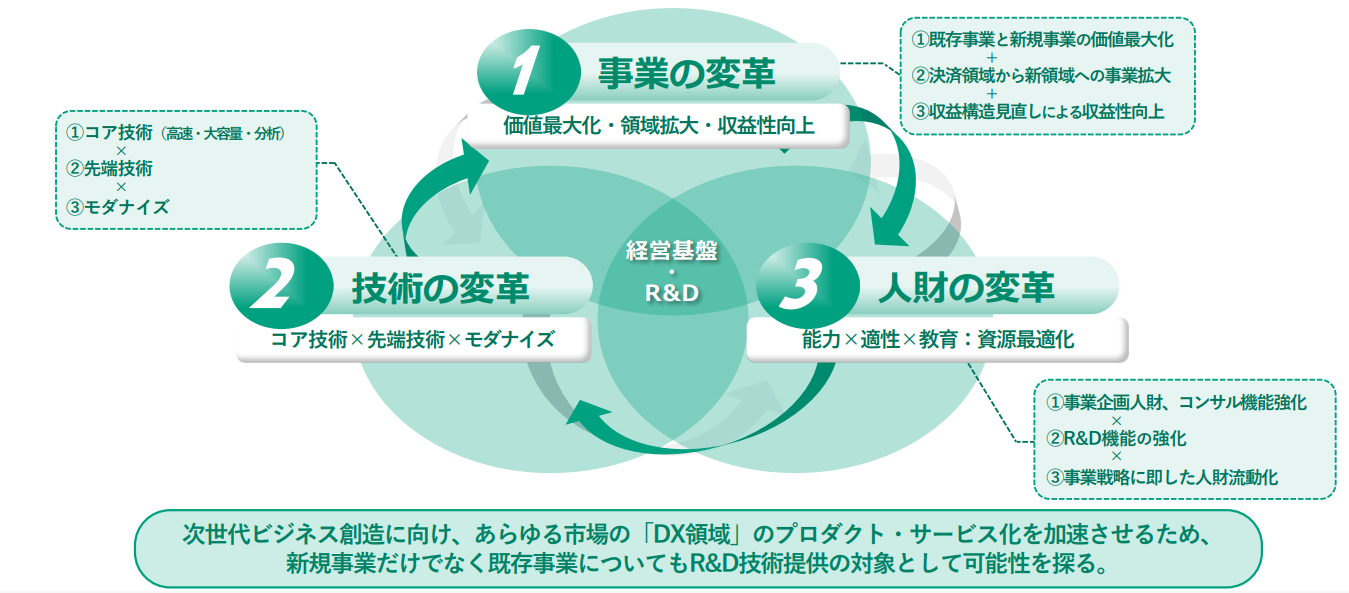

新ビジョン「人々の生活に価値をもたらし新たな信頼性を創造する」ことで、事業を通じた持続可能な社会への貢献を目指す。これを実現する経営基盤強化のため、3つの“変革”に取り組む。

(同社資料より)

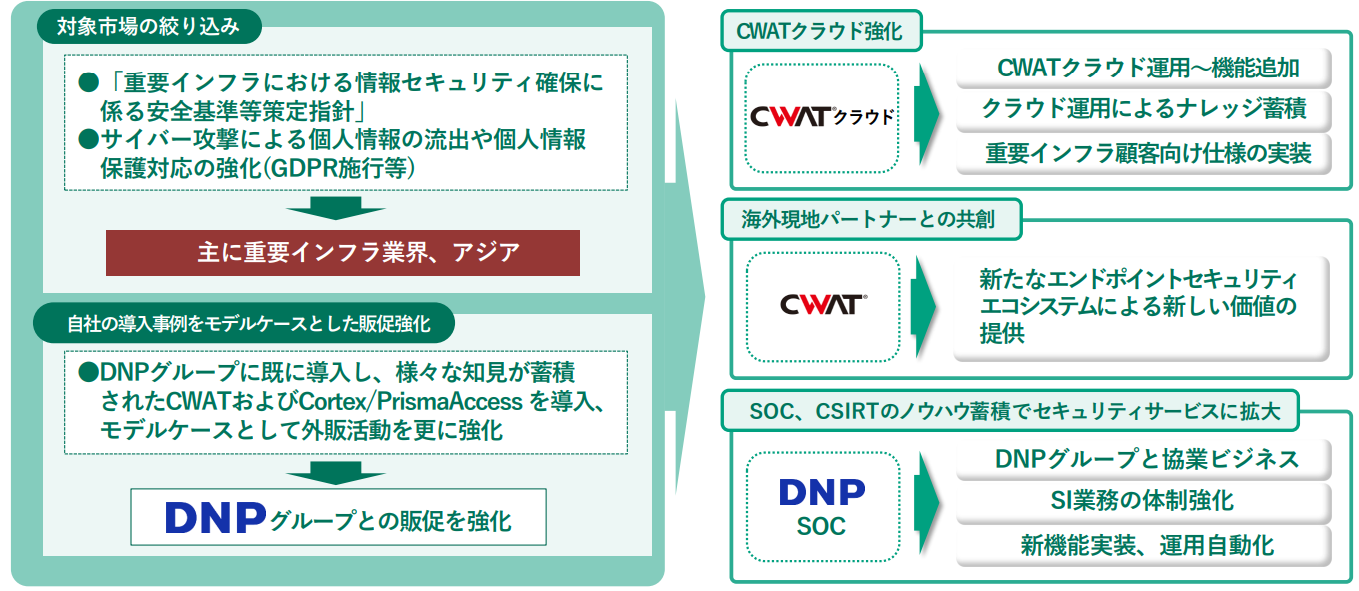

4-3 全社戦略

(1)決済領域は、独自のプロダクトや決済業界におけるポジションを活かし事業領域を拡大することで持続的な成長を図る

(2)セキュリティ領域を第二の柱へと成長させる

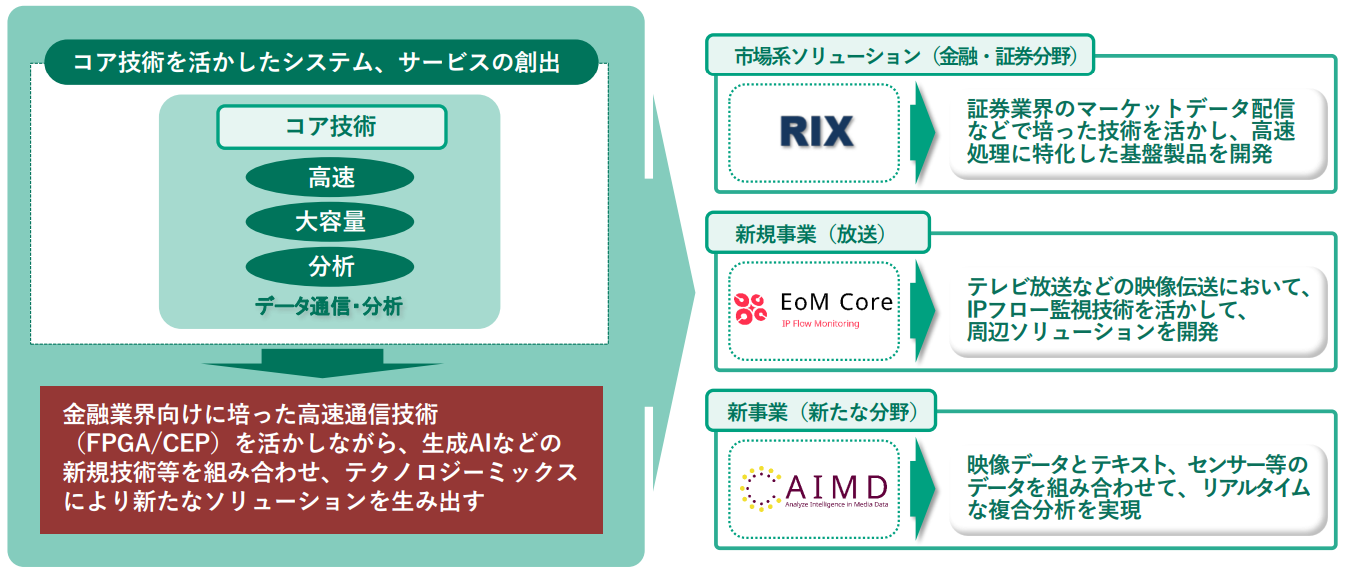

(3)コア技術を活用した、データ通信・分析基盤領域を、成長市場へ展開し、決済やセキュリティに続く、第三の柱を創出する

(4)DNPグループとの連携を進め、それぞれの顧客基盤を活用しながら 事業競争力を強化、グループ・シナジーを創出する

4-4 基本方針

2030年代の市場環境に向け、新たな信頼性を創造する製品・サービスを開発し続けていくため、「事業」「技術」「人財」の3つの“変革”に注力する。

(同社資料より)

4-5 事業領域区分の再定義

従来の事業領域別売上高を、提供する機能別に再編。また同社のコア技術である「データ通信・分析基盤」を活用したビジネスの売上高を分離し、新規事業の早期確立を目指す。

①クラウドサービスは、4つのサービスを、提供する機能に分けて計上

②従来、「決済・金融」内で計上していた証券と新領域ビジネス(放送等)の売上は、「データ通信・分析基盤」に計上

③決済、セキュリティ領域における新規ビジネスは、各事業領域内で計上

(同社資料より)

4-6 経営目標

| 24/6期 実績 | 25/6期 予想 | 26/6期 計画 | 27/6期 計画 |

売上高(売上成長率) | 14,518(8.5%) | 16,000(10.2%) | 17,000(6.3%) | 19,000(11.8%) |

決済 | 12,152 | 12,950 | 13,700 | 14,600 |

セキュリティ | 1,558 | 2,100 | 2,250 | 2,800 |

データ通信・分析基盤 | 808 | 950 | 1,050 | 1,600 |

営業利益 | 2,030 | 2,250 | 2,400 | 2,850 |

営業利益率 | 14.0% | 14.1% | 14.1% | 15.0% |

ROE | 15.8% | ⇒ | 17.0%以上 | |

* 単位:百万円

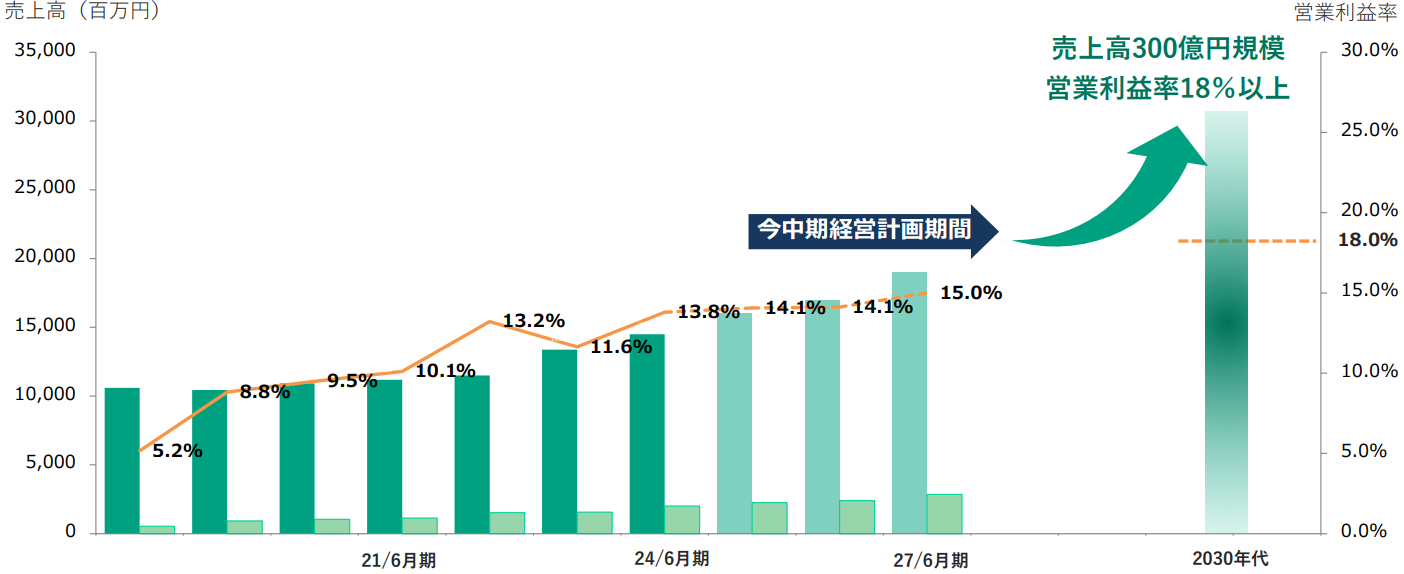

この3年間は、多角化に向けた収益基盤の強化期間と位置づけ、持続的な成長と変革を実現し、2030年に向けた事業拡大を目指す。

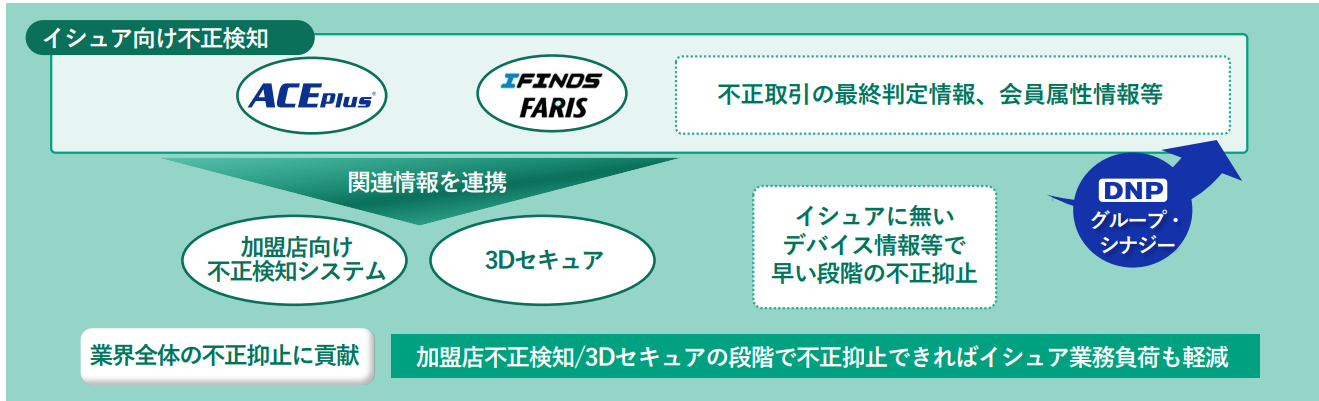

4-7-1 領域別戦略(決済) 業界横断型の不正対策

加盟店からイシュアまで決済業界のあらゆるプレーヤーと共創し、国内全体の不正被害低減に向けた活動を同社が先導して、業界横断型不正対策スキームを構築していく。

国内カード業界全体の不正対策は、イシュア向けACEPlus、IFINDSだけでなく、加盟店向けの不正検知システムや3Dセキュア等により各所で対策が行われており、不正抑止は業界各所での重層的な対策が求められている。

(同社資料より)

4-7-2 領域別戦略(セキュリティ) CWAT、CWATクラウドとSOCサービス

販売ターゲットを絞りニーズに即した機能開発、CWAT拡販を推進。他社との共創によりセキュリティエコシステムを提供し、SOC、CSIRTのノウハウを蓄積することで、同社独自の強みを創造する。

(同社資料より)

4-7-3 領域別戦略(データ通信・分析基盤)

これまで開発した市場系、放送系、DX関連の製品群のほか、新たな事業の柱を創出するため、コア技術を活かした新規ソリューションの開発を進める。

(同社資料より)

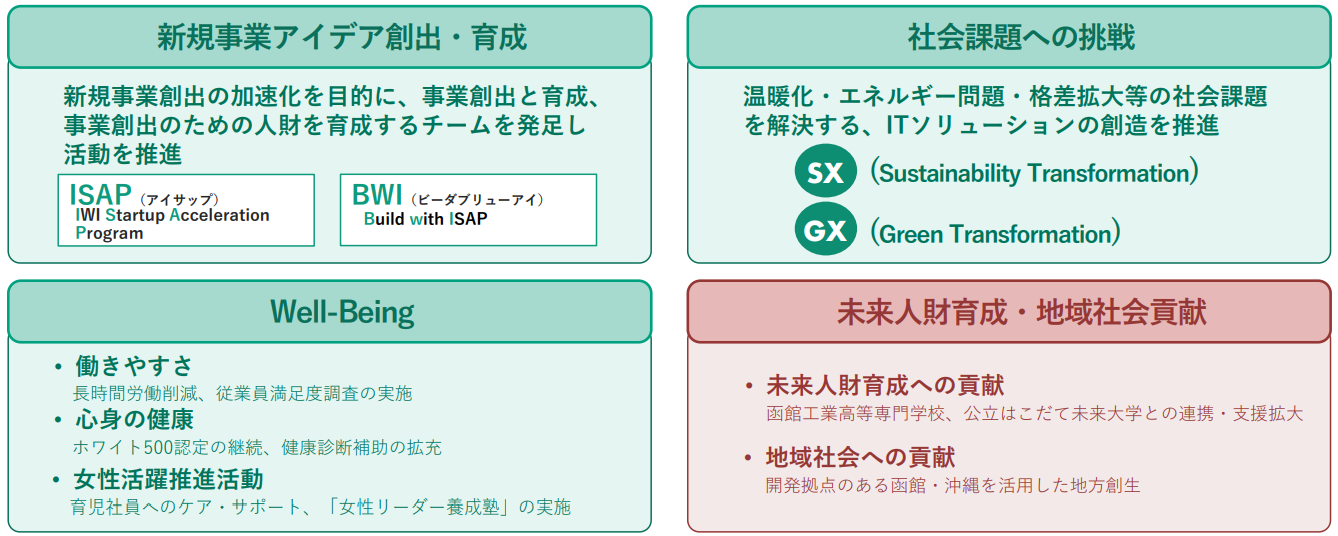

4-8 非財務領域

人の可能性を最大限に引き出し、あらゆるステークホルダーと「共創」することで、IWIらしい価値の創出を実現させる。

(同社資料より)

4-9 中長期成長目標

2030年代に向けて、売上高300億円規模、営業利益率18%以上を目指す。

(同社資料より)

(同社資料より)

5.今後の注目点

24/6期は中期事業計画最終年度にあたる。目標数値には売上・利益とも未達となったが、売上は中期事業計画前の100億円強での横ばい状態からしっかりと伸ばし、利益率も向上させてかなりの成果をあげたといえよう。25/6期予想は10.2%増収だが、4Q(4-6月)の受注高は前年同期比2.2倍、受注残高も51%増となっており、売上高予想はかなり保守的な印象を持っている。24/6期は特にクラウドやセキュリティにおいて高い成長を実現させた。これら分野は今後も市場拡大が有望視されている。ただし、今回の新たな中期経営計画では特に26/6期に売上があまり伸びない計画になっており、目標数値には上乗せ余地がありそうだ。

株価は伸び悩んでおり、PERは15倍にとどまる。25/6期予想が保守的であることを考慮、中期計画の目標数値も鑑みるとかなり割安感がある。まずは中期経営計画初年度である25/6期のスタートダッシュに期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 6名、うち社外2名 |

監査役 | 5名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2023年9月28日)

基本的な考え方

当社は、「次代の情報化社会の安全性と利便性を創出する」ことを経営理念に掲げており、それに則って、「高速、安全、高品質で利便性の高いIT基盤を提供する」事業を推進することによって企業価値を高め、社会に貢献することを経営方針に掲げています。

当社が開発するシステムは、社会にとって必要不可欠なインフラストラクチャー(IT基盤)であり、システムの安定性を必須の条件として、高速かつ安全に取引を完遂するために、高い水準の品質が求められています。当社は、多くの開発実績と安定的な運用実績を有しており、この実績によって顧客から得られる信頼が、当社の事業を支え、発展させる基盤になるものと考えています。

当社は、今後ともより多くの顧客に信頼されるIT基盤の提供を通じて、当社の事業基盤を拡大、発展させていくことで、当社のステークホルダーの期待に応えることを事業の方針にしています。

当社は、独立社外取締役、独立社外監査役を選任し、これら独立役員を主要な構成員とする指名・報酬委員会を取締役会の下に設置し、経営監督機能の強化を進めています。

また、当社の経営と事業の状況を理解するうえで有益な情報を公正かつ速やかに開示し、市場との対話を促進することで、経営の透明性を確保することを基本方針にしています。併せて、社員のコンプライアンス意識を高めるための教育を徹底し、総合的にコーポレート・ガバナンスの充実に努めています。

当社は、持続可能な開発目標(SDGs:Sustainable Development Goals)の主旨に則り、環境、社会、ガバナンスに関する課題解決に自律的に取組むことで、当社事業の持続的な成長と、社会の持続可能な発展に貢献します。

当社は、これまでESG課題のうち、当社の従業員を対象にした人的資本の向上に係る取組みを中心に進めており、こうした活動を推進する体制の中心となる機関として、2021年4月にサステナビリティ委員会を設置しました。

サステナビリティ委員会は、代表取締役社長である佐藤邦光を委員長とし、常勤取締役及び執行役員を主な委員として構成しています。当社の企業行動基準が掲げる「社会への貢献」「良い企業風土の構築」「人権の尊重」「多様性の尊重」「地球環境への配慮」その他の実践に係る方針を定め、全社的な活動推進の継続性を確保するための基幹的な組織として活動しています。クレジットカード決済という、重要な社会インフラを担うシステム開発会社である当社にとって、人的資本である従業員等は最も重要な経営資源であり、その健康増進を進めることは、当社の中期的経営目標や経営理念の実現に極めて有益です。当社は、この基本的な考え方を、従業員等及びすべてのステークホルダーと共有することを目的に、健康経営宣言を策定し、健康増進に対する施策等を進め、2023年3月8日、経済産業省指定の「健康経営優良法人2023(大規模法人部門(ホワイト500))」に認定されました。また、当社は、事業の信頼性を高め、持続可能な社会に貢献するために、マテリアリティ(重要課題)について討議を重ね、「環境にやさしい持続可能な未来社会を創る」「自分らしく輝ける未来社会を創る」「イノベーションを通じ、安全で豊かな未来社会を創る」「社会からの信頼を高めるリスク管理とガバナンス」の4つを特定し、それぞれの重要テーマ、目標、及び行動計画を2023年4月に定めました。

今後は、推進体制をさらに強化し、サステナビリティ活動を社内に浸透させることで、社員とともに経営課題、社会課題を解決し、当社の強みを生かした新たなソリューション創出を目指します。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの各原則を実施しています。

<コーポレートガバナンス・コードの各原則に基づく開示(抜粋)>

【原則1-4 政策保有株式】

<政策保有株式の縮減に関する方針・考え方>

当社は、当社の事業の拡大や関係強化を目的に政策保有株式として上場株式を保有していますが、随時に保有の適否を検証し、保有を継続することが当社及び発行会社の価値向上に貢献しないものと判断される株式については、保有を継続せず順次縮減する方針です。

<政策保有株式の保有の適否の検証内容>

保有する株式については、四半期ごとに発行会社の経営状況を把握し、その将来性や当社事業との関連性を評価し、保有による中長期的な経済合理性について総合的に検証します。保有によるリスクとリターンは、資本コスト等の指標も用いてなるべく具体的に検証するよう努めます。また、保有株式を売却した場合、売却に至る検証の内容を可能な限り開示することとします。

<政策保有株式に係る議決権行使の基準>

当社は、長期的に、当社の事業の拡大と双方の関係強化が見込まれることと、双方の企業価値の向上に資することを基本方針にして、保有株式の議決権行使を行います。また、こうした方針によって各議案についての検討を行うこととしています。

今後、政策保有の上場株式の銘柄数が著しく増加する等の事情が生じた場合は、別途議決権行使の基準を整える等の手段によって、行使の方針に沿った適切な対応をとる予定です。

【補充原則2-4① 多様性の確保について】

当社は、性別や国籍、年齢、障がいの有無などの属性の違いを活かし、付加価値を生み出していくため、多様な価値観を有する人材の採用を進めています。こうした多様化する社員に適合する職場環境や制度を構築することは、中長期的な成長のために必要不可欠です。

女性社員の活躍を推進するため、女性管理職、高度専門職の人数を2022年6月期の11名から2025年6月期には23名へ倍増することを目標に様々な施策の強化に取り組んでいます。女性社員同士で互いに相談しやすい環境が必要である、という考えのもと、女性社員同士によるメンター制度として、「Intelligent Women’sWave」の活動を継続し、女性社員同士が相談できる環境整備に努めています。女性特有のライフイベント時にも 将来のキャリア形成をイメージできるよう、先輩社員からのアドバイスや様々な社内制度の活用を促すことで、長期的なキャリア形成やスムーズな 育児休業からの職場復帰を支援しています。

また、海外事業を推進するチームには、若手社員を含め外国籍社員の積極的な登用をしています。彼ら彼女らが海外で培った経験や異なる価値観から生まれる多様性を活かし、海外ビジネスへの新たなチャレンジを開始しました。さらに、人事総務本部でも外国籍社員をチームに加え外国籍社員をサポートする仕組みづくりの検討を開始しています。

なお、管理職登用については、国籍や採用の形態を判断の基準にしていないため、外国人、中途採用者の管理職登用について、測定可能な目標を定めていません。

2023年6月末時点で、中途採用者は211名、うち管理職・高度専門職は54名で、全社員に占める割合は、それぞれ43.3%と11.3%です。

【原則5-1 株主との建設的な対話に関する方針】

当社は、持続的な成長と中長期的な企業価値の向上に資するため、株主や投資家の皆様との双方向の対話を実施しております。株主や投資家との対話においては、代表取締役社長が建設的な対話に向けた統括を行い、経営企画室が社内関係部署と連携のうえ、IR活動をサポートしています。対話を通じていただいたご意見は、適宜取締役会へ報告し、その内容を共有しています。

具体的な活動としては、四半期ごとに、アナリスト・機関投資家向けの決算説明会を開催し、決算説明会終了後には決算説明会動画や当日の質疑応答も含めた決算説明会書き起しをコーポレートサイトに掲載しています。また個人投資家の皆様にも、当社や当社事業への理解を深めてもらうため、個人投資家向け説明会をはじめ、各種イベント等を企画し、実施しています。

株主との対話に際しては、IRポリシーに則り適切な情報開示に努めるとともに、「インサイダー取引防止規程」に従い、インサイダー情報の管理、 徹底を図り、情報漏洩防止に努めています。

<株主との対話の実施状況等 >

株主や投資家との個別面談については、代表取締役社長や取締役が、可能な限り直接対話をしています。2022年7月~2023年6月までの株主との個別面談件数は40件です。個別面談においては、業績、事業環境や、今後の見通し等についての確認から、中長期的な成長戦略や人的資本を中心としたサステナビリティ活動、親会社との関係性などが話題に挙がります。個別面談でいただいたご意見等は、適宜取締役会で共有し、経営の参考にしています。

<資本コストや株価を意識した経営の実現に向けた対応 >

当社は、継続的な収益力の向上の指標として営業利益率を主要な経営指標とし、2024年6月期には15.0%の達成を計画しています。営業利益率の向上は、当社のROE(自己資本利益率)の向上に繋がるものと考えられます。営業利益率の向上を、収益力の向上と事業の効率性の向上を示す指標と位置付け、ROEは当社の資本効率を示す指標とします。

また、当社は、当社の株主資本コストを7.7%*と推計しており、ROEを評価する際の指標にしています。エクイティスプレッド(ROEと株主資本コストとの差分)の増加を意識しつつ、収益力の強化によるROEの改善を目指します。

*CAPM(Capital Asset Pricing Model、資本資産評価モデル)による。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co., Ltd. All Rights Reserved. |

ブリッジレポート(インテリジェント ウェイブ:4847)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |