ブリッジレポート:(3998)すららネット 2024年12月期第2四半期決算

湯野川 孝彦 社長 | 株式会社すららネット(3998) |

|

企業情報

市場 | 東証グロース市場 |

業種 | 情報・通信 |

代表取締役社長 | 湯野川 孝彦 |

所在地 | 東京都千代田区内神田1-14-10 PMO内神田7階 |

決算月 | 12月 |

HP | https://surala.jp/ |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

380円 | 6,694,764株 | 2,544百万円 | 14.3% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

0.00 | - | 13.60円 | 27.9倍 | 338.44円 | 1.1倍 |

*株価は8/27終値。発行済株式数、DPS、EPSは24年12月期第2四半期決算短信より。ROE、BPSは前期実績。

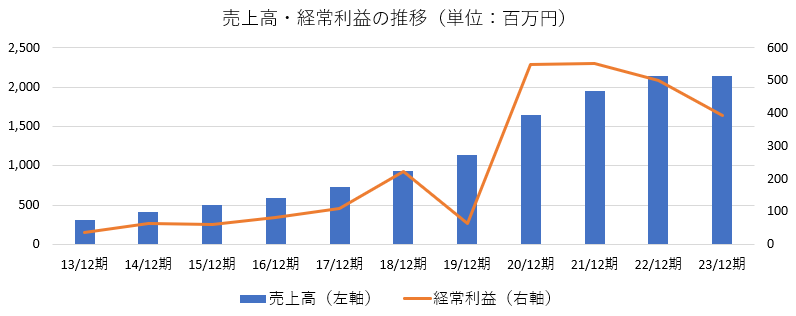

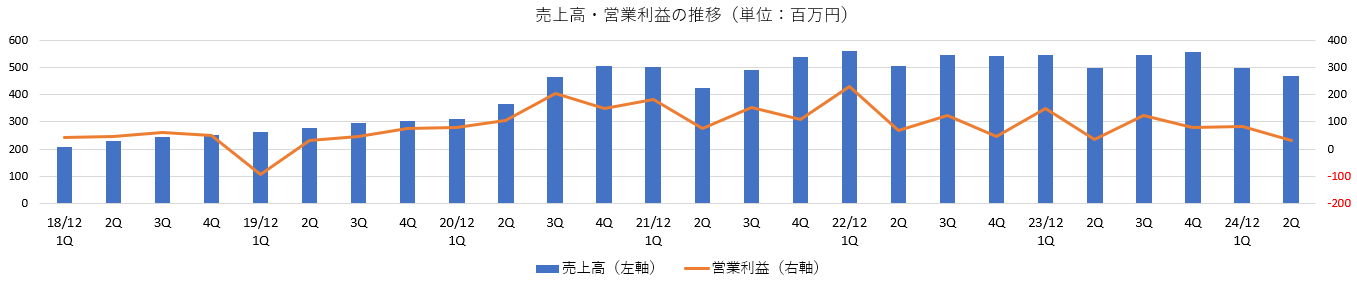

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2020年12月 | 1,649 | 540 | 548 | 379 | 59.67 | 0.00 |

2021年12月 | 1,952 | 521 | 552 | 399 | 60.09 | 0.00 |

2022年12月 | 2,147 | 475 | 501 | 355 | 53.10 | 0.00 |

2023年12月 | 2,145 | 387 | 392 | 304 | 46.30 | 0.00 |

2024年12月(予) | 1,954 | 160 | 167 | 88 | 13.60 | 0.00 |

*予想は会社予想。単位:百万円、円。22年12月期から連結。

株式会社すららネットの2024年12月期第2四半期決算概要などをご紹介致します。

目次

今回のポイント

1.会社概要

2.2024年12月期第2四半期決算概要

3.2024年12月期業績予想

4.中期経営方針

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

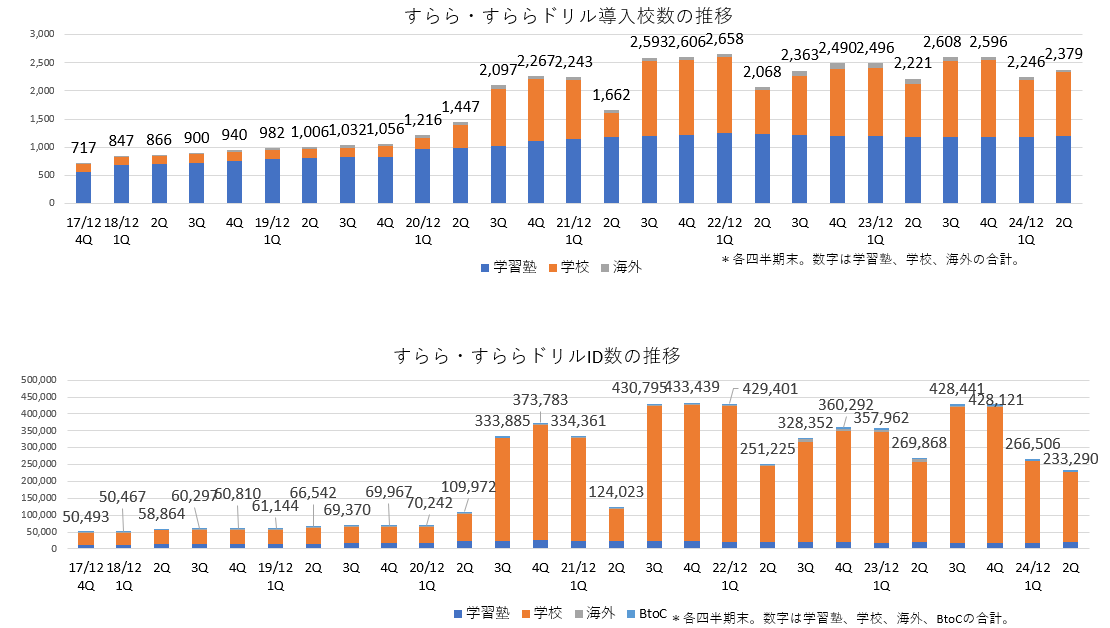

- 「教育に変革を、子どもたちに生きる力を。」を企業理念とし、AIを活用したアダプティブなICT 教材「すらら」と「すららドリル」を、学校、学習塾等40万人を超す児童生徒に提供。発達障がい、不登校、経済的困窮世帯等への児童生徒にも学習の機会を提供している。海外にも市場を拡げ、より多くの教育課題の解決を図ることで成長を追求している。

- 24年12月期第2四半期の e-ラーニング事業の売上高は前年同期比6.4%減の9億42百万円。全マーケットで減収。学校市場は、大口の自治体契約が3月で終了し、新規自治体案件の目標が未達となったほか、塾市場でも既存塾利用生徒数が減少した。営業利益は同31.6%減の1億44百万円。競合との差別化を図るための開発投資にかかる売上原価が増加し、売上総利益は同15.6%減少。販管費も減少したが減益となった。四半期純利益は63百万円の損失。連結子会社ファンタムスティック株式会社ののれんの減損損失76百万円を特別損失に計上した。

- 24年12月期の業績予想を下方修正した。eラーニング事業の売上高は前期比8.3%減の19億2百万円を見込む。学校マーケットで大きな自治体契約が3月で終了したこと、新規自治体案件獲得が目標に届かなかったこと、受託開発事業にて、同社以外の受託案件目標を達成できなかったことなどから売上高が見込みを下回っている。営業利益は同53.4%減の2億6百万円の予想。減収に伴って下方修正したが、売上原価においてはサーバー等保守費用の支出をコントロールしたほか、業績賞与の会計処理を変更したことにより、人件費関連が減少する見込み。

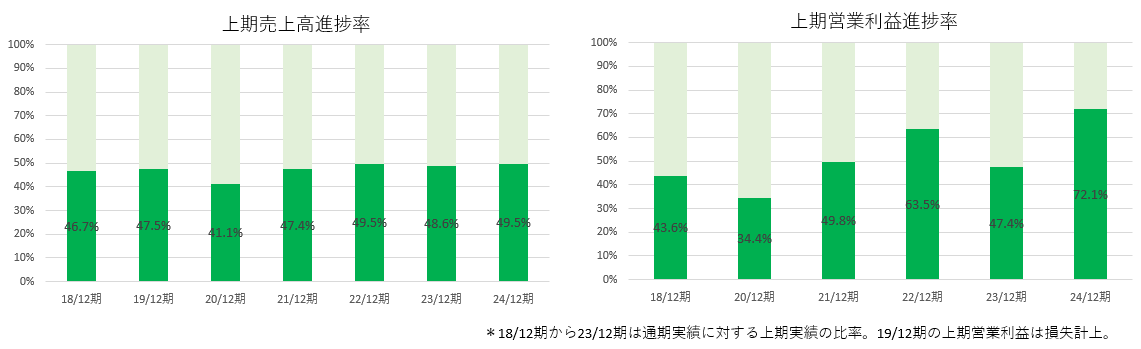

- 下方修正後の予想に対する上期実績の進捗率は、売上高49.5%、営業利益72.1%。特に営業利益は例年と比較してかなりの高水準であり、通期予想達成の確率は高まっていると見られる。ただ、導入校数は横ばい、利用ID数は減少傾向にあり、2025年に予定されている「NEOすらら」リリースを契機とした、NEXT GIGAによる伸長までには、今少し時間が必要であろう。次の収益拡大を見据えた基盤構築の進捗に注目していきたい。

1.会社概要

「教育に変革を、子どもたちに生きる力を。」を企業理念とし、AIを活用したアダプティブなICT 教材「すらら」と「すららドリル」を、国内では 約 2,500校の学校、塾等40万人を超す児童生徒に提供。全国の自治体や公立高校、学校法人、専門学校、大手塾での活用が広がる一方で、発達障がい、学習障がい、不登校等への児童生徒にも学習の機会を提供している。海外にも市場を拡げ、より多くの教育課題の解決を図ることで成長を追求している。

【1-1沿革】

2004年に株式会社C&I Holdings(旧株式会社ベンチャー・リンク)のグループ会社である株式会社キャッチオンで個別指導塾のフランチャイズ支援及び直営の運営を行っていた湯野川 孝彦氏(現 株式会社すららネット 代表取締役社長)は、生徒募集のマーケティングは順調な一方、特に成績の悪い生徒の学力向上に苦戦していたところ、2005年、同社において理想的なeラーニング教材の開発に取り組むこととした。

開発の過程で、学力の低い生徒の学力向上のための有効なソリューションが世の中にはまだ存在しないことに気が付いた同氏は、そうした生徒の学力向上は社会的な意義が大きいことに加え、大手企業が参入していないブルーオーシャン市場であることから本格的な事業展開を開始する。

2007年に学習塾・学校市場向けに「すらら」中学生版を販売開始。2008年に、eラーニングによる教育サービスの提供、運用支援、マーケティングプロモーション及びホームページの運営等を主な事業目的として株式会社すららネットが設立された。

同年「すらら」高校生版をリリースし、2010年には「すらら」学習者数は1万人を突破。

同じく2010年、株式会社C&I Holdingsから、全国の学習塾と学校向けeラーニング事業「すらら」を吸収分割契約で承継するとともに、株式会社C&I Holdingsの子会社である株式会社FCエデュケーションから湯野川孝彦氏が株式会社すららネットの全株式を譲受け、MBOを実施した。

その後、独立開業者及び家庭学習者向けに「すらら」の販売を開始(2011年、2012年)するほか、2013年には「アダプティブラーニング」機能で特許を取得した。

「すらら」のブラッシュアップを推進し、販売を拡大させるとともに、「すらら」の販売にとどまらず学習塾の開業・独立支援にもドメインを広げたことも成長の加速要因となり、売上・利益は順調に拡大。2017年に東証マザーズに上場した。2022年、市場再編に伴い東証グロース市場に移行。

【1-2 企業理念】

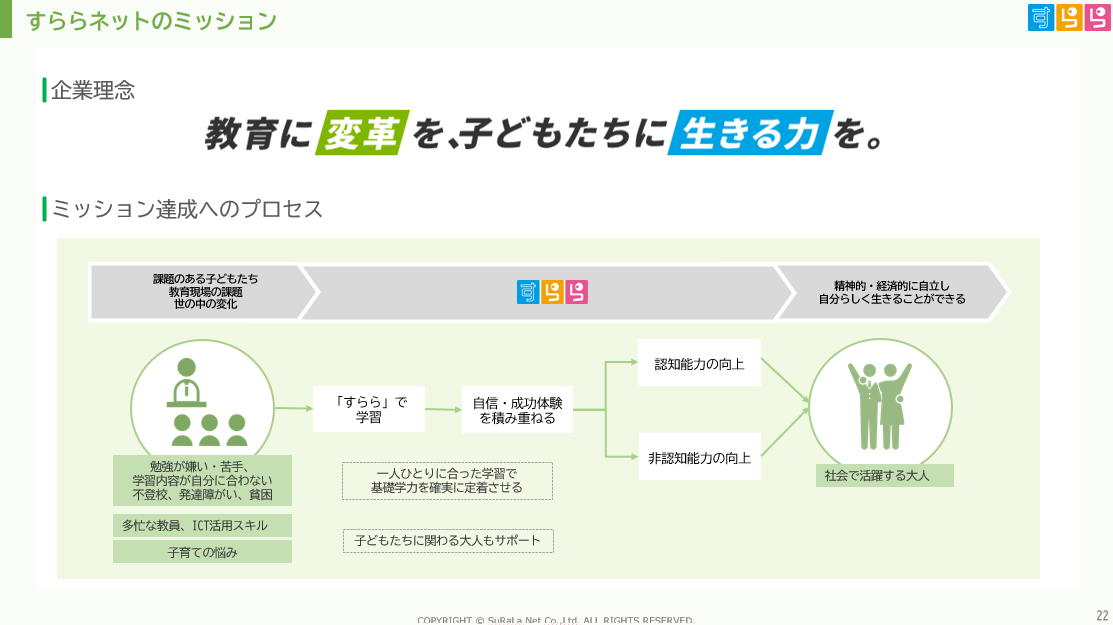

「教育に変革を、子どもたちに生きる力を。」を企業理念として掲げ、環境に左右されず、どのような子どもたちにも最適な「教育の機会」を提供することを目指している。

貧困や障がいに苦しむ子どもたち、低学力の生徒、世界中の教育格差という社会課題を、最先端技術で解決し、教育格差を根絶することが「すららネット」の使命であり戦略である。

【1-3 市場環境と同社の取り組み】

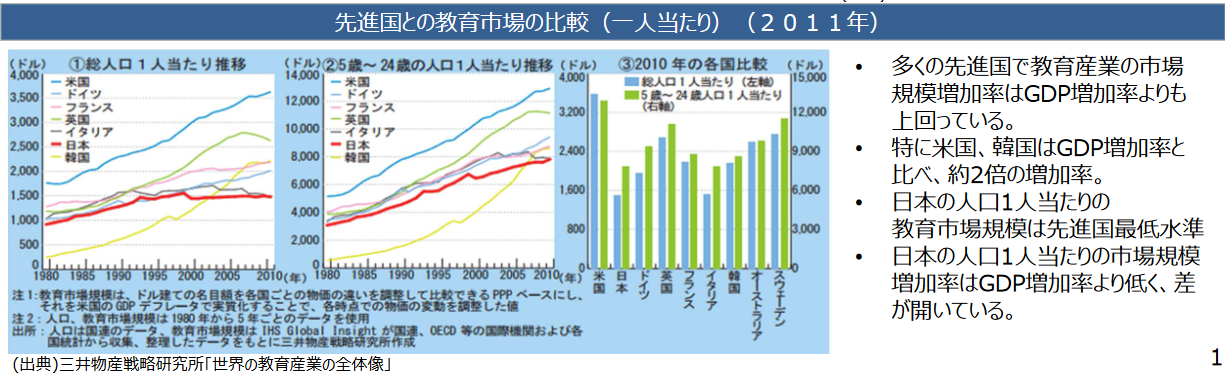

(1)先進国に劣後する日本の教育市場

経済産業省の参考資料(平成30年1月)には、「我が国の(民間)教育産業の市場規模は毎年約2.5兆円前後。全体的に少子化の進行によって、市場は縮小傾向にある」「先進国の教育市場の成長率と比較すると、差が拡大しつつある状況」と記されている。先進国との比較については、「多くの先進国で教育産業の市場規模増加率はGDP増加率を上回り、特に米国、韓国はGDP増加率の約2倍の増加率。これに対し、日本の人口1人当たりの教育市場規模は先進国最低水準で、日本の人口1人当たりの市場規模増加率はGDP増加率より低く、差が開いている」と分析している。

(経済産業省 資料より)

(2)日本の教育市場革新のために不可欠なEdtech

一方、同資料では、旧態依然とした教育現場をテクノロジーの力で革新していくことを目指すビジネス領域であるEdTech(「Education(教育)」×「Technology(科学技術)」)の成長性にも言及しており、日本における先進事例を紹介している。

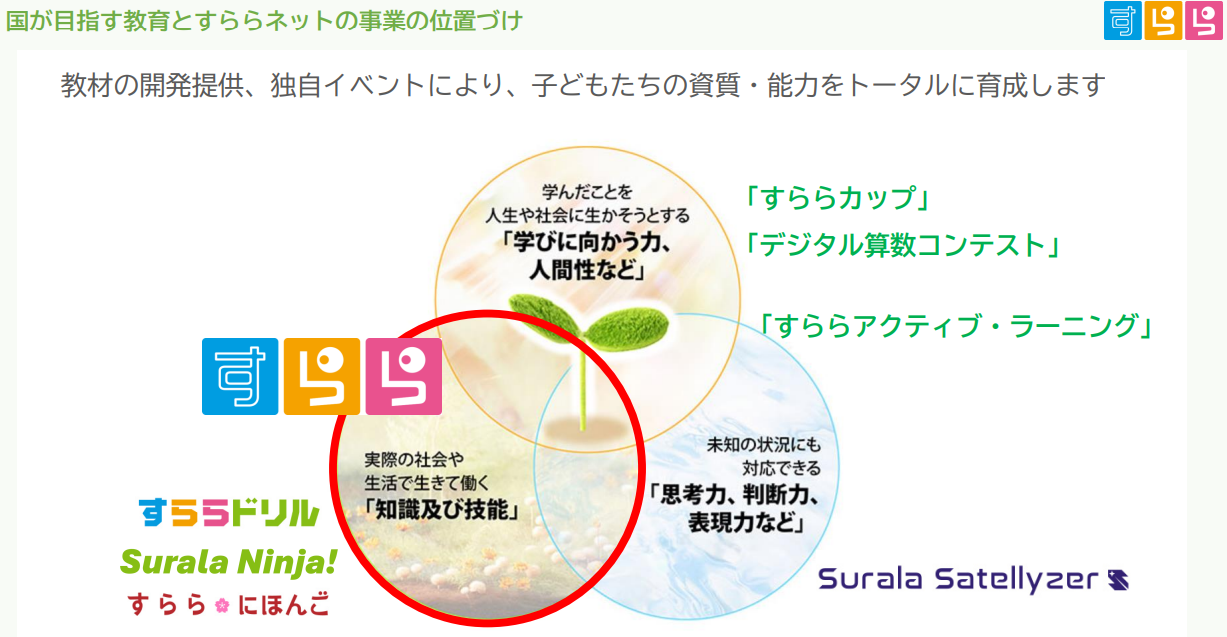

そして、競争力強化に向けた日本の教育の在り方の課題を認識しつつ、よりよい学校教育を通じてよりよい社会を創るという目標を共有し、社会と連携・協働しながら、未来の創り手となるために必要な資質・能力をはぐくむための『社会に開かれた教育課程の実現』を目指し、学習指導要領等の改訂ポイントとして具体的に以下3点を挙げている。

*何ができるようになるか:新しい時代に必要となる資質・能力の育成と学習評価の充実

*何を学ぶか:新しい時代に必要となる資質・能力を踏まえた教科・科目等の新設や目標・内容の見直し

*どのように学ぶか:主体的・対話的で深い学び(「アクティブ・ラーニング」)の視点からの学習過程の改善

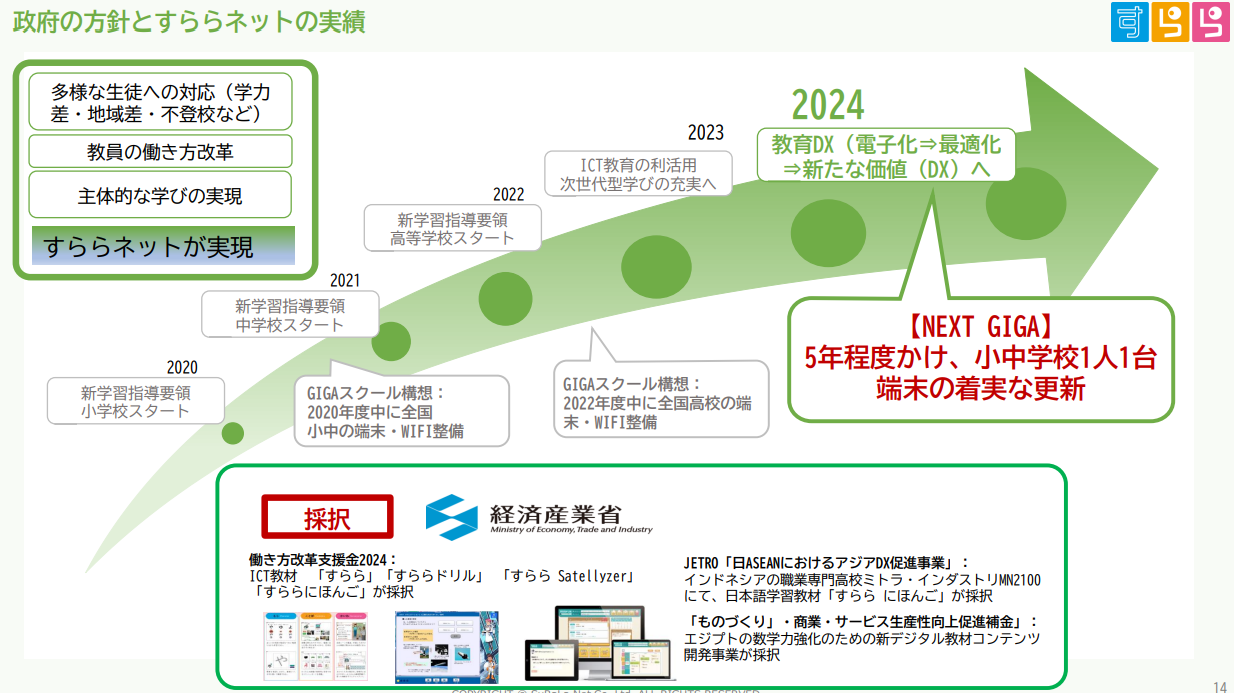

(3)「GIGAスクール構想」と「第4期教育振興基本計画」

こうした現状認識を受け、文部科学省は2020年に新学習指導要領「小学校」をスタートさせたのを皮切りに、2021年に「中学校」を、2022年には「高等学校」をスタートさせた。

教育のICT化に向けた環境整備5か年計画「GIGA(※)スクール構想」では2020年度中に全国の小中学校に端末及びWi-Fiを整備したのに続き、対象を全国の高等学校に広げ2023年度中に端末及びWi-Fiの整備が完了する予定だ。

加えて、経済産業省においても、EdTechツールを提供する「EdTech事業者」に対して、同省が導入費用の一部を補助することで、学校側は ICT を活用した教育サービスを導入実証できる制度「EdTech導入補助金」、学び手自身が自らの学びを設計していく未来の学び「未来の教室」実証実験、探究的な学びを支援する補助金の採択などに取り組んでいる。

※GIGA:Global and Innovation Gateway for Allの略。「全ての人にグローバルで革新的な入口を」を意味する。

さらに令和5年(2023年)6月には「第4期教育振興基本計画」が閣議決定された。

「持続可能な社会の創り手の育成」と「日本社会に根差したウェルビーイングの向上」を目指す同計画では、以下5つの基本方針を掲げており、ICTを活用したDXの推進も重要な課題と位置付けられている。

(文部科学省第4期教育振興基本計画リーフレットより)

2023年に入り、GIGAスクール構想が収束し、全国の小中学校への普及は完備され、自治体や学校間でバラつきはあるものの活用状況は増加、小中学校の端末の着実な更新など、「NEXT GIGA」と呼ばれる動きも始まっている。

このように、日本の教育環境・教育市場はICTの積極的な導入による改革・成長を志向しており、特に、上記の「どのように学ぶか:主体的・対話的で深い学び(「アクティブ・ラーニング」)の視点からの学習過程の改善」にはICTが大きな役割を果たすと思われ、少子化が進む一方で日本のEdTech市場は今後も拡大基調が続くと予想される。

(同社資料より)

以上のような日本政府の方針・政策に対応して同社は多様な生徒への対応、教員の働き方改革、主体的な学びの実施などを実現し、日本の教育シーン変革に大きく貢献してきた。

現在も、「NEXT GIGA」に向けて次世代LSMの構築やセールスやカスタマー体制の強化など、事業機会の拡大や教育課題の解決を通じた企業価値の向上を目指している。

令和4年度第2次補正予算における「探究的な学び支援補助金2023」など、経済産業省による採択は、低コストでの同社および同社Edtech教材の認知度向上に繋がっている。

(4)教育BtoB市場、BtoC市場

BtoB市場は学習塾を中心に、教師等の人的リソースをeラーニングでカバーする需要は堅調。一方で、小規模導入の増加による顧客単価の下落や競合状況の激化、対面教育の復調によるeラーニング利用機会の縮小による影響で市場の伸びは鈍化傾向にある。

同社塾マーケットにおいても、ローカル中堅大手塾での校舎数及び生徒ID数は復調基調ではあるものの、既存契約校の生徒数減少と独立開業分野での新規契約が低迷した結果、足元での売上高、KPIは低調である。

BtoC市場では、コロナ禍を経て子供の学習意欲の低下が指摘されるなど阻害要因も多い中、同社では学習に悩みを持つ層に寄り添った「ほめビリティ」サービス等充実のサポートを提供しており、堅調に推移する傾向にある。

【1-4 事業内容】

(1)概要

事業セグメントは、eラーニング事業、受託開発事業、アプリ開発事業の3つに区分されている。

eラーニング事業において、主に小学生・中学生・高校生を対象に、オンライン学習教材「すらら」「すららドリル」等のサービス提供を行っているほか、サービスを導入する顧客に対して、サービスを活用した教育カリキュラムの提案や独立開業の各種支援、各種経営支援サービス、他社とのコラボレーションによるコンテンツの提供等を行っている。

受託開発事業では、教育にかかるコンテンツ等受託開発及び関連する保守、メンテナンスサービスの提供を行っている。

アプリ開発事業では、ゲーミフィケーションを活かした学習コンテンツを自社開発し、Apple Store等よりダウンロードをして活用する知育アプリの提供を行っている。

*全社売上高・利益の9割以上をeラーニング事業が占め、受託開発及びアプリ開発の割合が僅少で、開示情報としての重要性が乏しいため、同社は開示資料などでセグメント毎の記載を省略している。

(2)商品ラインアップ

①AI×アダプティブラーニング教材「すらら」

eラーニング事業の中核をなすAI×アダプティブラーニング(※)教材「すらら」の概要、強み・特徴は以下のとおりである。

※アダプティブラーニング

一人ひとりに最適な学習内容を提供して、より効率的に学習を進める方法のこと。きめ細かな教育指導が可能になり、学習者の理解度や興味などを考慮した、学習活動の充実にも繋がる。

◎商品開発の基本コンセプト

「わからない」を「わかった」に、「できない」 を「できた」に、「勉強は嫌い」を「勉強って楽しい」を目指し、以下5つの基本コンセプトをベースに、商品開発に取り組んでいる。

①体系学習の構築

②ベーシックにこだわる

③「わかる」の連続を生み出す

④つまずき克服サポート

⑤成長の可視化

◎概要

AI×アダプティブラーニング教材「すらら」は小学校から高校までの主要5科目(国語、算数/数学、英語、理科、社会)の学習を、先生役のアニメーションキャラクターと一緒に、一人ひとりの理解度に合わせて進めることができるアダプティブなAI教材である。

(同社資料より)

(同社資料より)

レクチャー機能、ドリル機能、テスト機能により、「理解→定着→活用」のサイクルで基礎学力の定着と学習プロセスを通じて、学習内容の理解から定着、活用まで実現する。

初めて学習する分野でも一人で学習を進めることができる特長を生かし、小・中・高校、学習塾をはじめ、放課後等デイサービス等や家庭学習においても活用が広がっている。

「すらら」をベースとした、ドリル機能、テスト機能に特化した「すららドリル」、日本式算数を楽しみながら学ぶことができる海外版「Surala Ninja!」と、社会課題への解決、新市場に向けた取り組みとして「すらら Satellyzer」と「すらら にほんご」の提供も行っている。

「すららドリル」 | 公立小中学校向けに、生徒一人ひとりの学力に応じたドリルと自動作問・採点機能を有するテスト機能に特化したAI教材。 |

Surala Ninja! | 「すらら」の海外版として小学生向けに開発。インタラクティブなアニメーションを通じて加減乗除の四則計算を中心に算数・数学を楽しく学べる eラーニング教材で、インド、スリランカ、インドネシア、エジプト、ミャンマー、フィリピンでの学校等で利用されている。 |

すらら Satellyzer | NECスペーステクノロジー株式会社と2年に渡り共同開発し取り組み、宇宙というテーマを通じて探究学習に必要な基礎スキルを活動の中で確実に身につけていく、すららネット初の高校生向けの探究学習ICT教材。 |

すらら にほんご | 日本で就労する外国人、国内外の日本語学校、国内の就労外国人、外国がルーツの児童生徒などを対象に、就労・留学・生活に必要なレベルの日本語を、アニメーションキャラクターと一緒に、一人ひとりの理解度に合わせて楽しみながら習得できるアダプティブなICT教材。 |

仕事に役立つ数学基礎コース | 様々な分野でのビックデータ活用が進んでいる近年において、データから必要な情報を読み取り、分析・考察し日々の業務を活かす基礎的な数学力を習得する個人学習や専門学校、大学を対象としたICT教材。日本数学検定協会との協働により開発。2024年リリース。 |

◎ミッション・強み

「教育に変革を、子どもたちに生きる力を」を企業理念にかかげ、社会課題の解決への貢献と企業成長の両立を目指す同社では、ミッション達成へプロセスを以下のように考えている。

(同社資料より)

(同社資料より)

◎「すらら」の成長余地と今後の展開

「1-3 市場環境と同社の取り組み」で触れたように、少子化が進む一方で日本のEdTech市場は今後も拡大基調が続くと予想される。2023年12月末時点での学習塾向け市場浸透率は2.3%(導入校数1,177校)、学校向け市場浸透率は4.0%(導入校数1,366校)であり、海外市場も含めて、成長余地は大きい。

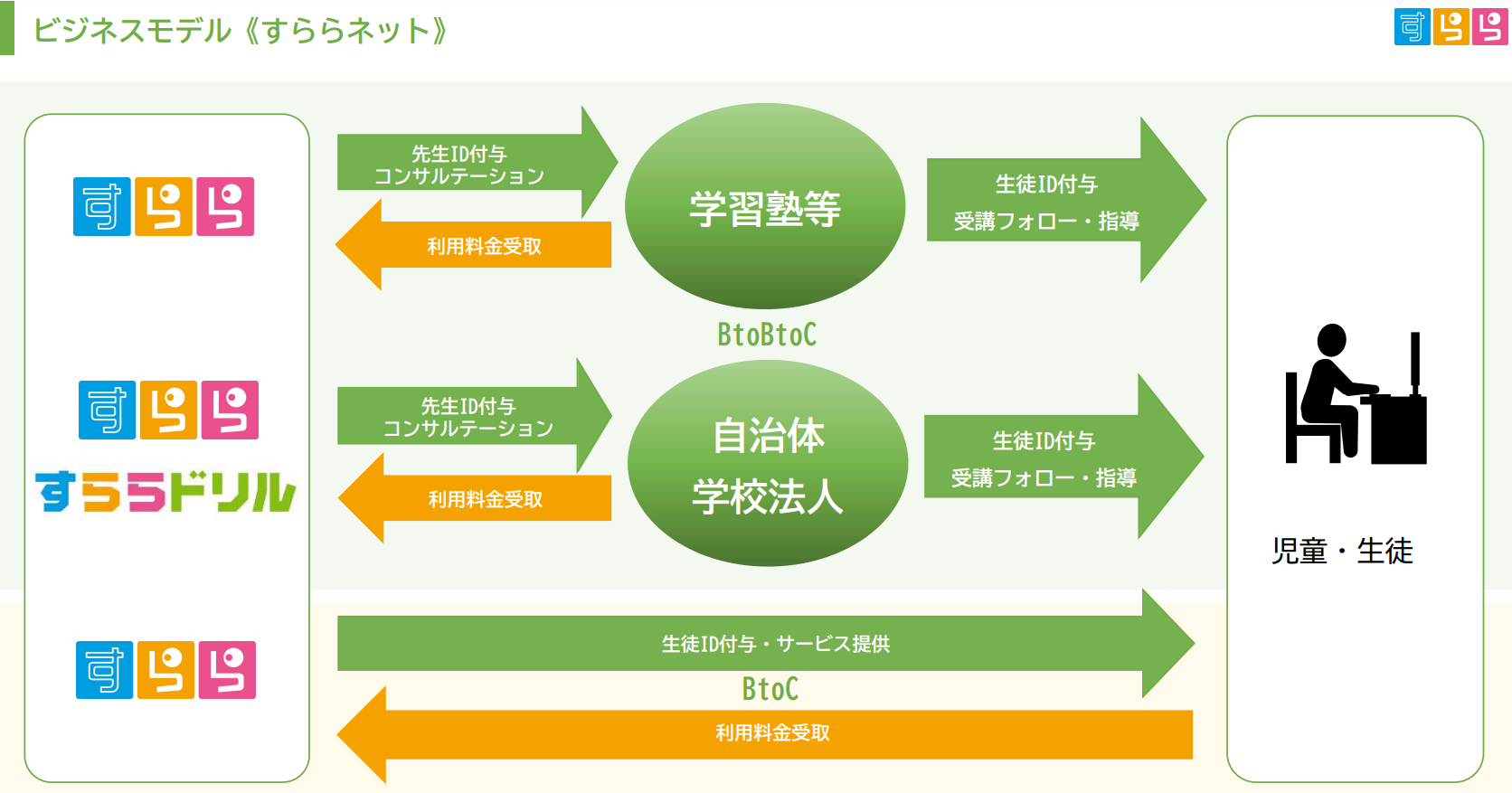

(4)ビジネスモデル

◎顧客・導入先

同社マーケットは、学習塾、学校、BtoC(個人学習者)、海外の4つで構成されている。

導入先 | 概要 |

学習塾

| 学習塾の規模や形態などにより様々な形でサービスを提供している。

<独立開業型> 独立開業を目指す顧客に対し、「物件や資金調達、内装や生徒募集に関するサポート」「成功事例・塾経営ノウハウの共有」「販売促進チラシ等の無償提供」等、塾の開業や生徒募集等塾経営のコンサルティングのほか、教育異業種の教育事業参入を支援する。

<ローカル中堅大手> 既存業態の変革プランや新塾業態の提案までを実施している。

<放課後等デイサービス> 発達障がいをはじめとした障がいをもつ小学生から高校生を対象にした、日常生活を送るための動作や社会性の習得を目的とした支援施設に、学習機会の提供を実施。

<異業種への教育支援> ドラッグストアなど他業種・異業種の教育産業参入を支援している。 |

学校 (学校法人、自治体)

| 自治体や公立高校、学校法人、専門学校や高等教育等子どもたちが教育を受けることができる領域を幅広く担っている。 学校法人へは「すらら」、自治体や公立小中学校へは「すららドリル」を提供。 ICT教材の運用による児童生徒の学力向上だけではなく、現場の先生への関わり方や働き方改革など包括的な学校運営のサポートや導入までの支援も行っている。 |

BtoC | 家庭学習者に対して「すらら」を提供している。

学習者には不登校、発達障がい、学習障がいなど、悩みの深い家庭が多数含まれており、保護者への包括的なサポートを目指し、「すららコーチ」による保護者向けコーチングや、保護者向け勉強ペアレント・トレーニング、心理・教育アセスメントサービスの提供を行っている。 また、不登校生がICT教材を活用することにより出席認定を得られる制度を活用するためのセミナーやアドバイス活動など、悩みの深い家庭の課題に寄り添い、包括的なサポートを行っている。 |

海外 | 独立行政法人国際協力機構から採択を受けた各種事業等を契機に、スリランカ、インドネシア、エジプト等で「Surala Ninja!」を提供している。これまで多くの政府系、独立法人の実証事業に参画し、パイロット事業を通じて活動を行っている。 |

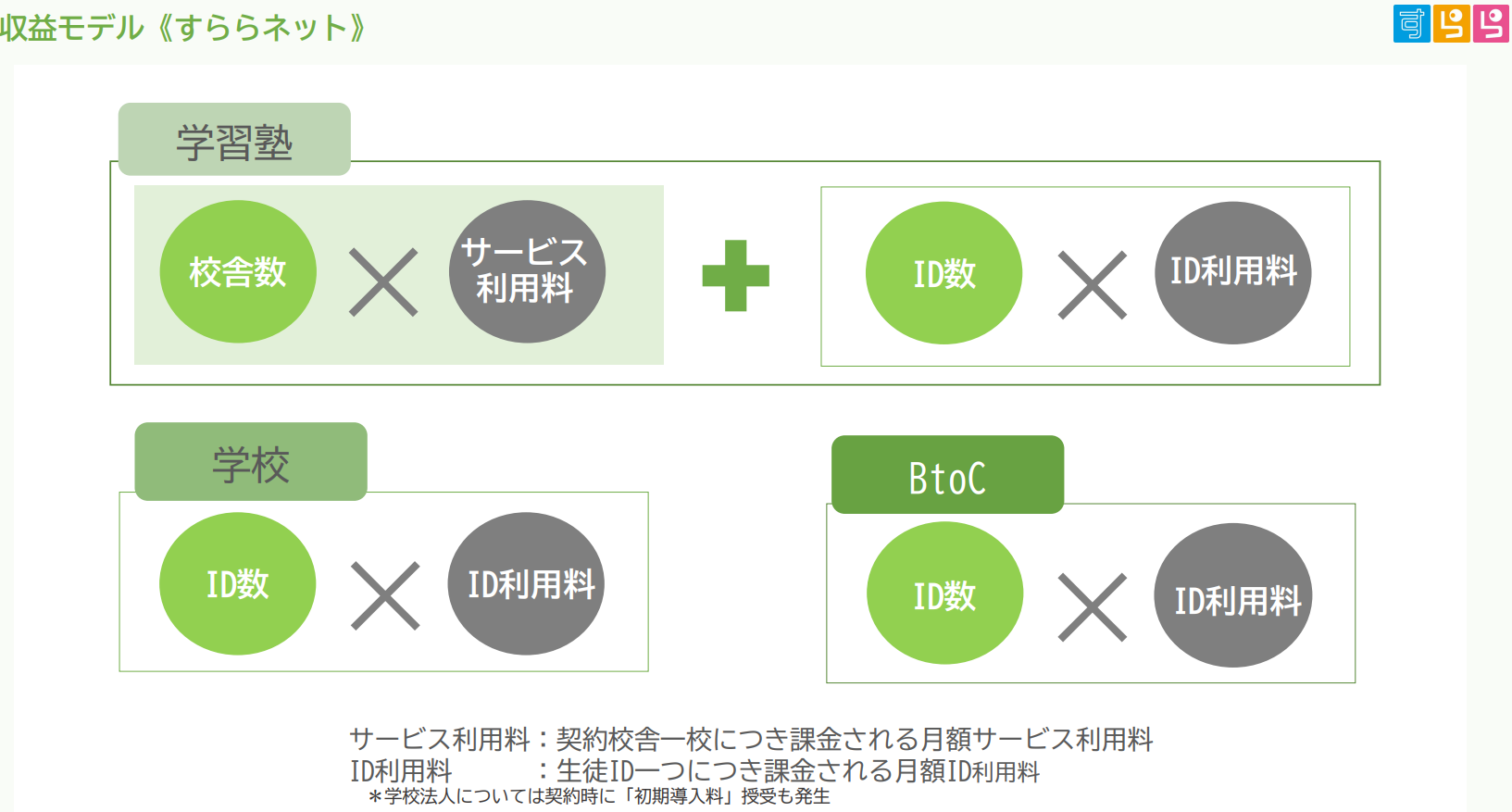

◎収益

学校、学習塾、個人学習者からサービス利用料を収受している。

(同社資料より)

*学習塾・学校向け(BtoBtoC)の事業モデル

導入校に対して「すらら」を利用するための管理者用ID(先生ID)を発行し、導入校は導入校に通う生徒向けに生徒IDを発行している。生徒は通学・通塾する導入校を介して「すらら」を利用する。

導入校は「すらら」の各種機能を使って、生徒に対する受講フォローを実施するため、人件費・各種管理コストの発生を抑制することができる。

<学習塾>

サービスを契約した1校舎につき課金される月額「サービス利用料」と、導入校が登録をした生徒1IDにつき課金される、月額「ID利用料」を主な収益としている。

<学校>

契約時に発生する「初期導入料」と、導入校が登録した生徒1IDにつき課金される月額「ID利用料」を主な収益としている。

*個人学習者向け(BtoC)の事業モデル

個人学習者に対して「すらら」を利用するための生徒IDを発行。IDを持つ生徒には、同社と業務協力関係にある導入塾の先生(すららコーチ)から、いつまでにどこまで学習するかといった「月1回の目標設定」や、つまずいているところがないか、「週1回程度の電話やメールでの進捗確認等の受講フォロー」が行われる。

生徒1IDにつき課金される月額「ID利用料」を主な収益としている。また、導入塾の先生に対しては、受講フォロー業務委託料を支払うことにより、エンドユーザーの数が増える度に導入塾の収益も増えるという同社とWin-Winの関係となる事業モデルを構築している。

(同社資料より)

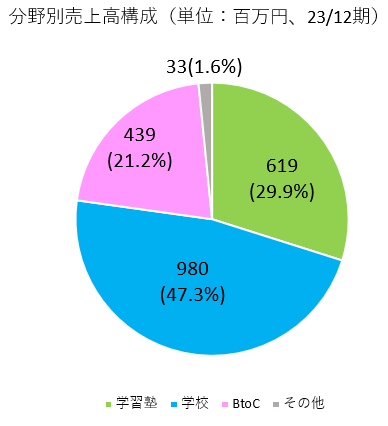

23年12月期の導入校数・ID数および売上高構成比は以下のとおり。

| 導入校数 | ID数 |

学習塾 | 1,177 | 18,571 |

学校 | 1,366 | 402,045 |

海外 | 53 | 3,204 |

BtoC | - | 4,301 |

合計 | 2,596 | 428,121 |

*2023年12月末。

(5)アライアンスの積極展開

外部企業とのアライアンスを積極的に展開し、コンテンツ強化を図っている。

提携先 | 提携内容 | 概要 |

アイード株式会社 | 発音テスト新コンテンツ開発 | レクチャー、ドリル、テスト機能により「読む」「聞く」「書く」の3つの技能の学習を提供してきた「すらら」英語に、AIが話者のスピーキングを診断し改善点フィードバックを行うアイード社のスピーキングAI「CHIVOX」を搭載することにより、「話す」を加えた英語4技能対応版「すらら」を開発・提供し、日本の英語教育に貢献する。 |

NECスペーステクノロジー株式会社 | 高校生向けの宇宙を題材とした探究学習教材「「すららSatellyzer」の共同開発 | 「すららSatellyzer」はSDGs の実現にむけて宇宙技術を用いた解決策を検討するというもの。生徒たちが解決したいと考える社会課題をグループで協議し、人工衛星を使ってその解決案を模索する。 共同開発では、NEC スペーステクノロジーが保有する衛星等の宇宙技術に関連した知見と、「すらら」や「すららアクティブ・ラーニング」によって蓄積してきた、すららネットの効果的な探究学習内容の考案ノウハウや教材用ソフトウェア開発技術を融合する。 |

ファンタムスティック株式会社 | 子ども向け知育アプリや学習コンテンツを開発するファンタムスティック社の子会社化(2022年1月、議決権保有割合52.2%)) | 教育機関に向けた受託開発分野における実績・技術力とデザイン分野での知見は、すららネットのサービスのより一層の強化・発展に繋がると考えている。また、国外でのユーザーの新規獲得や顧客基盤の拡大など相乗効果が期待できる。 |

ファンタムスティック社に関しては、すららネットの新規サービス開発への協力のほか、現在増大している受託開発の体制強化に伴う人員拡大、マーケティングとブランディング強化による既存アプリサービスのユーザー数増加、ゲーミフィケーションを活用した新規サービスのリリースなどを目指している。

【1-5 特長・強み】

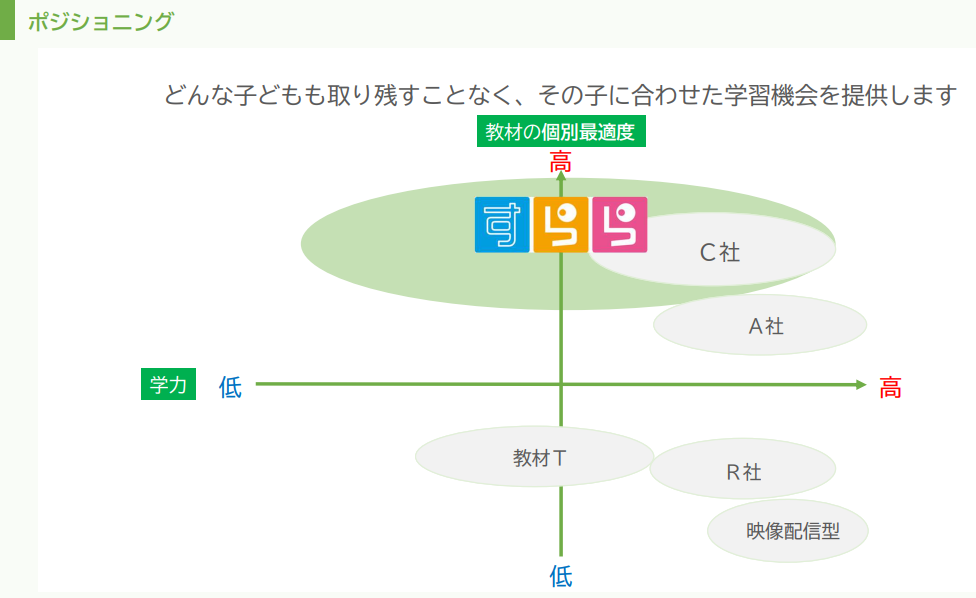

(1)ポジショニング

同社は、高度なデジタル化教材「すらら」により、低学力層を含めた幅広いレンジを対象に子供に合わせた学習機会を提供し、競合のいない独自のポジショニングを確立している。

(同社資料より)

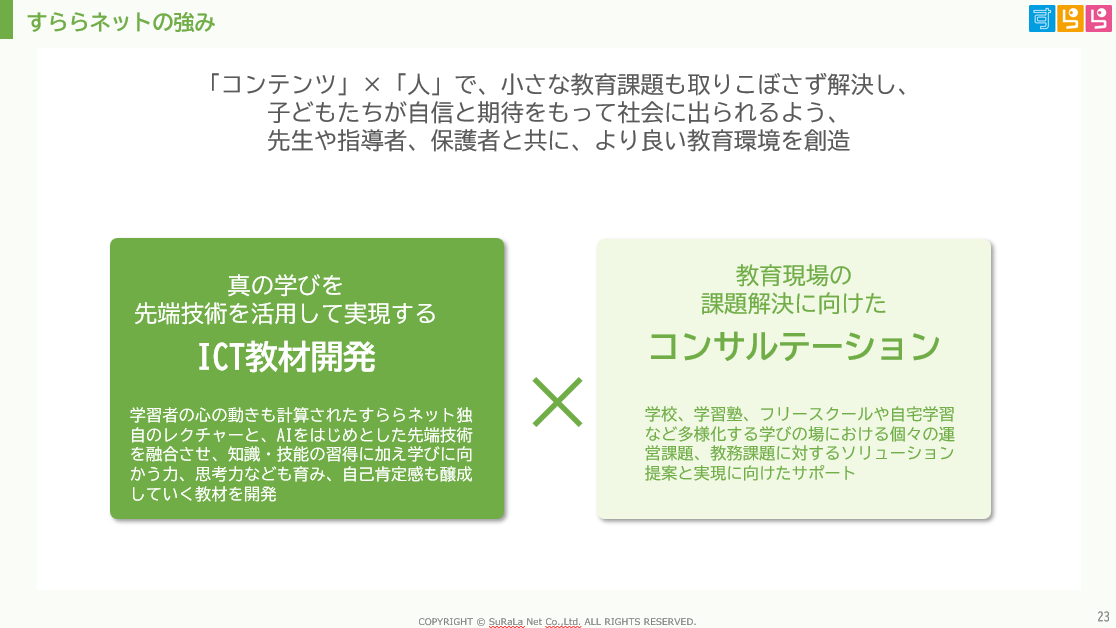

(2)競争力の源泉:ICT教材開発力×コンサルテーション能力

他社教材に対して大きなアドバンテージを有するAI×アダプティブラーニング「すらら」の開発・提供に見られる「ICT教材開発力」を有している点が、同社の競争優位性の主要因であるが、それにとどまらず、学習塾・学校の個々に異なる経営課題・教務課題に対するソリューション提案と実現に向けたサポートを提供する「コンサルテーション能力」も他社にはない大きな特徴である。

また、特許取得済の機能を備える「すらら」に、AIチャットボット/AIスピーキング機能といった最先端企業のAI機能を実装しているほか、膨大な学習データを蓄積したビッグデータを活用し、教材の進化・深化に繋げており、こうした最新技術の導入も競争力に繋がっている。

【1-6 ROE分析】

| 17/12期 | 18/12期 | 19/12期 | 20/12期 | 21/12期 | 22/12期 | 23/12期 |

ROE(%) | 14.8 | 17.8 | 5.1 | 34.9 | 26.7 | 17.5 | 14.3 |

売上高当期純利益率(%) | 10.68 | 14.72 | 3.85 | 23.04 | 20.47 | 16.55 | 14.18 |

総資産回転率(回) | 1.10 | 1.00 | 1.11 | 1.17 | 1.00 | 0.80 | 0.80 |

レバレッジ(倍) | 1.26 | 1.21 | 1.19 | 1.29 | 1.30 | 1.32 | 1.27 |

*ROEは決算短信より。21/12期まで非連結。22/12期は連結。21/12期までは総資産回転率、レバレッジの計算において総資産、自己資本は期首・期末の平均値を使用。22/12期は連結決算への移行に伴い、期末の数値を使用。23/12期は再び期首・期末の平均値を使用している。

ICT企業である同社のROEは高水準で推移しているが、収益性、資産効率性、レバレッジの各要素から更なる向上余地があるものと思われる。

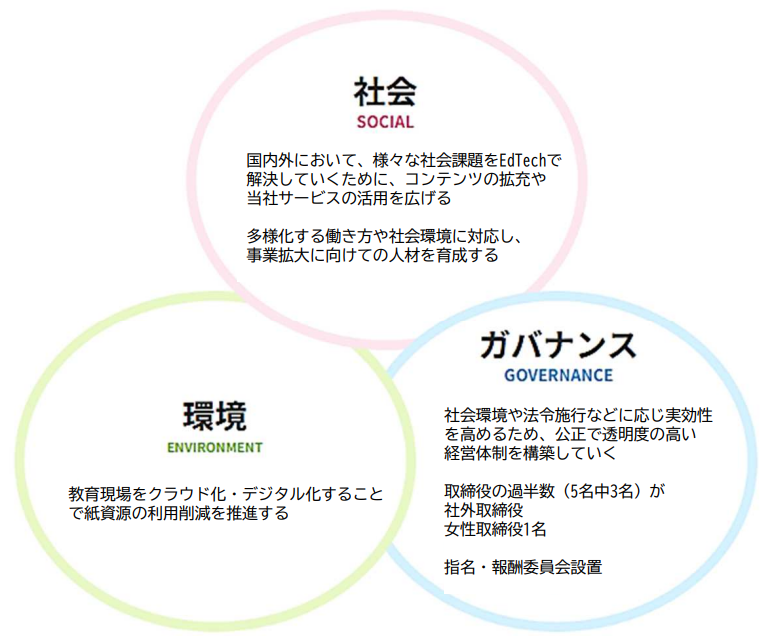

【1-7 サステナビリティ】

多様化する教育環境に対し、事業を通して社会課題の解決と、持続可能な企業価値向上への取り組みを継続し経営活動を行っている。

(同社資料より)

社会:国内 | 一人ひとりの理解に応じて学習が進められるICT「すらら」により幅広い子どもへの学習機会を提供 *不登校の子どもへの在宅学習・進学機会の提供、文科省「出席扱い」に対応 *発達障がい・学習障がいの子どもへ個別最適化された学びを提供 *離島や山間部の複式学級に個別最適化された自立学習を提供 *NPOと連携し、相対的貧困層の子どもへ学習機会を提供

働き方改革への取り組み *2021年より、全社員フレックス制度、週2日のリモートワーク制度を導入 *育休からの復職率は100%、パパ育休制度の普及活動を行い、ワークライフバランス充実を図り、業務へのモチベーション向上に向け施策を実施 *2023年11月、福利厚生の一環としてJ-ESOP-RS制度を導入。従業員の株価及び業績向上への関心を高め、意欲的に業務に取り組める環境を整備

人材育成、社内研修の充実 *部門内、部門間でのコミュニケーションを重視し、様々な施策を実施 *各部署での1on1を推奨し、新入社員に対しては先輩社員が後輩社員を1対1でケアするメンター制度を導入 *全社員が経営参画意識・全社最適の視点を持ち、自業務に高い視座を持って取り組めるよう、年に一度全社員参加型の中期経営計画策定合宿を開催 *法令順守に基づいた必要な研修を適宜実施 |

社会:海外 | 海外小学生向け算数eラーニング「Surala Ninja!」を、スリランカ、インドネシアなどの発展途上国で提供している

*マイクロファイナンス組織女性銀行と、低所得層の家庭の子どもたちに向けた算数教室「Surala JUKU」を展開 *孤児やDVにあった子どもたちなどを受け入れている「SOS子どもの村」や「チャイルドファンド」などのNGOを通じてサービスを無償提供 ・国際機関や政府機関の実証事業を通じてより幅の広い支援が必要な子どもたちへ質の高い教育を提供するための制度作りを支援 *現地女性をファシリテーター(講師)として積極的に活用することで雇用機会を創出 |

環境 | *ICT教材の活用により、紙等の資源利用が減少 *業務効率化を随時推進。DX化により、印刷及び付随する資源にかかるコストを削減 |

ガバナンス | *取締役5名(社外取締役3名)のうち、女性取締役1名 *執行役員4名のうち、女性役員が3名 *監査等委員会設置会社、コンプライアンス順守体制の充実に向け、定期的に全社研修を実施 *指名・報酬委員会を設置 |

(同社資料より)

同社では、自社の事業がどのような社会課題を解決し、どのような成果(アウトカム)を目指すかについてロジカルに見える化すべく、インパクト評価への取り組みをはじめ「インパクトマネジメントレポート」の発行を始めた。

同レポートでは、自社事業がもたらす社会的インパクトとして「不登校」「発達障がい・学習障がい」「貧困」「低学力」の4つの社会課題を取り上げ、それらに対し定性・定量の両側面から評価を試みている。

インパクト評価へのチャレンジは、ITベンチャー企業としては極めてユニークで新しい取り組みであると、同社では考えている。

インパクトマネジメントレポート 2022

https://surala.co.jp/Portals/0/images/sustainability/impact-management/SuRaLaNet_ImpactReport2022.pdf

2.2024年12月期第2四半期決算概要

【2-1 連結業績概要】

| 23/12期2Q | 構成比 | 24/12期2Q | 構成比 | 前年同期比 |

売上高 | 1,043 | 100.0% | 967 | 100.0% | -7.3% |

売上総利益 | 724 | 69.4% | 619 | 64.0% | -14.6% |

販管費 | 541 | 51.9% | 503 | 52.1% | -6.9% |

営業利益 | 183 | 17.6% | 115 | 11.9% | -37.1% |

経常利益 | 186 | 17.9% | 117 | 12.2% | -37.0% |

四半期純利益 | 135 | 13.0% | -7 | - | - |

*単位:百万円。四半期純利益は親会社株主に帰属する四半期純利益、以下同じ。

(e-ラーニング事業 損益状況)

| 23/12期2Q | 構成比 | 24/12期2Q | 構成比 | 前年同期比 |

売上高 | 1,006 | 100.0% | 942 | 100.0% | -6.4% |

売上総利益 | 716 | 71.2% | 605 | 64.2% | -15.6% |

販管費 | 505 | 50.2% | 460 | 48.9% | -8.9% |

営業利益 | 211 | 21.0% | 144 | 15.3% | -31.6% |

経常利益 | 214 | 21.3% | 146 | 15.6% | -31.6% |

四半期純利益 | 148 | 14.7% | -63 | - | - |

*単位:百万円

減収減益

e-ラーニング事業の売上高は前年同期比6.4%減の9億42百万円。全マーケットで減収。学校市場は、大口の自治体契約が3月で終了し、新規自治体案件の目標が未達となったほか、塾市場でも既存塾利用生徒数が減少した。

営業利益は同31.6%減の1億44百万円。競合との差別化を図るための開発投資にかかる売上原価が増加し、売上総利益は同15.6%減少。販管費も減少したが減益となった。

四半期純利益は63百万円の損失。連結子会社ファンタムスティック株式会社ののれんの減損損失76百万円を特別損失に計上した。

【2-2 e-ラーニング事業の動向】

(1)売上高、KPIの推移

(マーケット別売上高)

| 23/12期2Q | 24/12期2Q | 前年同期比 |

塾マーケット | 307 | 297 | -3.1% |

学校マーケット | 464 | 417 | -10.0% |

BtoCマーケット | 219 | 218 | -0.3% |

*単位:百万円

(KPI動向)

*すらら・すららドリル導入校数

| 23/12期2Q | 24/12期2Q | 前年同期比 |

学習塾 | 1,182 | 1,190 | +0.7% |

学校 | 944 | 1,142 | +21.0% |

海外 | 95 | 47 | -50.5% |

合計 | 2,221 | 2,379 | +7.1% |

*すらら・すららドリルID数

| 23/12期2Q | 24/12期2Q | 前年同期比 |

学習塾 | 19,564 | 19,744 | +0.9% |

学校 | 237,827 | 206,864 | -13.0% |

海外 | 8,128 | 2,492 | -69.3% |

BtoC | 4,349 | 4,190 | -3.7% |

合計 | 269,868 | 233,290 | -13.6% |

*すららネット公立学校の導入校数及びID数

| 23/12期2Q | 24/12期2Q | 前年同期比 |

公立学校 |

|

|

|

学校数 | 702 | 885 | +26.1% |

ID数 | 186,298 | 153,885 | -17.4% |

|

|

|

|

探究的な学び支援 |

|

|

|

学校数 | - | 94 | - |

ID数 | - | 23,542 | - |

*探究的な学び支援は、利用している学校数・利用ID数から、既存契約校舎が採択された学校数・利用ID数は控除している。

(2)取り組み

①塾マーケット

減収。

中堅大手塾の生徒数は復調基調にある。

放課後等デイサービスマーケットは堅調に推移した。

独立開業に伴う契約は増えているものの、通塾生徒利用ID数の減少により売上は減少した。

新たな施策として、既存塾へのフリースクール開業支援を強化している。

②学校マーケット

減収。

大口の自治体契約が2024年3月で終了した一方、新規自治体案件獲得が想定通りに進まなかった。

昨年に引き続き、経産省「働き方改革支援補助金2024」の実証事業に採択されたが、補助金の採択金額が目標に届かず、期初予算をカバーすることができなかった。

公立学校以外の私立学校や専門学校は堅調に増加した。

③BtoCマーケット

減収。

子育てに悩みを持つ保護者向けサービス「ほめビリティ・ペアレンティング」をリリースした。

企業の福利厚生として海外赴任先での「すらら」活用への問い合わせが増加している。

不登校や発達障がい市場において、競合が増加したことにより売上は微減となった。

④海外マーケット

減収。

7月以降の新年度に向けて、スリランカの販路拡大、インドネシアでの「すららにほんご」の契約伸長を予定している。

インドネシアは7月より現地代理店との契約が販売許諾料契約に切り替わるため、売上は減少するが、業務委託費も減少するため、利益に変更はない。

カンボジア公立学校でトライアルがスタートした。

⑤各種開発

新たな市場に向けたリスキング教材「仕事に役立つ数学基礎コース」をリリースした。

顧客ニーズを取り入れたUI/UXの継続的な改訂を実施している。

高卒認定受験科目である「科学と人間生活」をコンテンツとして追加した。

【2-3 財政状態とキャッシュ・フロー】

◎財政状態(連結)

| 23年12月末 | 24年6月末 | 増減 |

| 23年12月末 | 24年6月末 | 増減 |

流動資産 | 1,591 | 1,530 | -60 | 流動負債 | 445 | 449 | -3 |

現預金 | 1,154 | 1,260 | +105 | 未払金 | 150 | 122 | -27 |

売掛金 | 401 | 238 | -163 | 固定負債 | 11 | 11 | 0 |

固定資産 | 1,117 | 1,125 | +7 | 負債合計 | 457 | 460 | +3 |

無形固定資産 | 974 | 973 | -0 | 純資産 | 2,251 | 2,195 | -56 |

投資その他の資産 | 115 | 125 | +10 | 利益剰余金 | 1,746 | 1,739 | -7 |

資産合計 | 2,708 | 2,656 | -52 | 負債純資産合計 | 2,708 | 2,656 | -52 |

*単位:百万円

売掛金の減少等で資産合計は前期末比52百万円減の26億56百万円。

負債合計はほぼ変わらず。利益剰余金の減少で純資産は同56百万円減の21億95百万円。

24年6月末の自己資本比率は前期末比0.6%低下し81.4%。

◎キャッシュ・フロー(連結)

| 23/12期2Q | 24/12期2Q | 増減 |

営業CF | 388 | 365 | -23 |

投資CF | -203 | -207 | -4 |

フリーCF | 184 | 157 | -27 |

財務CF | -217 | -51 | +165 |

現金同等物残高 | 1,300 | 1,260 | -40 |

*単位:百万円

キャッシュポジションはほぼ変わらず。

【2-4 トピックス】

◎株式会社ウィザスとの業務提携を開始

24年4月、株式会社ウィザス(東証スタンダード、9696)との間で業務提携を開始した。

(株式会社ウィザス、およびウィザスグループ概要)

株式会社ウィザスを中心としたウィザスグループは「教育は人の幸せに寄与すべき」を第一義として「“社会で活躍できる人づくり”を実現する最高の教育機関をめざす」をコーポレートビジョンに掲げ、その実現に向けて全事業活動を、一人ひとりの人づくりにコンセントレートし、推進している。2023 年4月より高校・大学事業、学習塾事業、グローバル事業、グループ全体のカスタマーサクセスの強化及び能力開発・キャリア支援事業を担うカンパニーをそれぞれ新設しており、「全員参加経営」を軸に、各子会社の主体的な経営を尊重しながら、子会社への理念の浸透、グループ統制力の向上、管理コストの適正化の推進力を高めることで業績拡大と収益力の向上を図りつつ、一層のグループシナジーの創出に取り組んでいる。

(業務提携の背景、概要)

*背景

すららネットとウィザスグループは、今回の提携により、事業を中心として両社がこれまで培った知見・ノウハウ等、経営資源を相互に有効活用し、さらに幅広い層の教育ニーズに応えて教育事業全体の活性化への貢献を図るとともに、教育を通じた持続可能な社会の実現と、両社の企業価値向上の実現を推進する。

*概要

すららネットの ICT 教材「すらら」「すららドリル」「すらら にほんご」「Surala Ninja!」を、多種多様な顧客へサービスを提供しているウィザスグループでの活用を通じて、

①両社のサービス・コンテンツの販路拡大と顧客の満足度の向上・LTV の最大化

②両社共同での新たな教育コンテンツ開発とサービスモデルの構築

③ICT 教材「すらら」の利用者・利用実績の分析を通じた教育効果の調査・研究及びエビデンス創出・可視化

などに取り組んでいく。

(現時点では、具体的なビジネス及びサービスの内容は未定)

3.2024年12月期業績予想

【3-1 業績予想】

| 23/12期 | 構成比 | 24/12期(予) | 構成比 | 前期比 | 修正率 | 進捗率 |

売上高 | 2,145 | 100.0% | 1,954 | 100.0% | -8.9% | -14.9% | 49.5% |

営業利益 | 387 | 18.1% | 160 | 8.2% | -58.7% | -50.6% | 72.1% |

経常利益 | 392 | 18.3% | 167 | 8.5% | -57.5% | -49.4% | 70.5% |

当期純利益 | 304 | 14.2% | 88 | 4.5% | -71.1% | -54.9% | - |

*単位:百万円。予想は会社側予想。

(e-ラーニング事業 損益予想)

| 23/12期 | 構成比 | 24/12期(予) | 構成比 | 前期比 | 修正率 | 進捗率 |

売上高 | 2,073 | 100.0% | 1,902 | 100.0% | -8.3% | -11.9% | 49.5% |

売上総利益 | 1,483 | 71.6% | 1,201 | 63.1% | -19.1% | -15.8% | 50.4% |

販管費 | 1,041 | 50.3% | 993 | 52.2% | -4.7% | -7.3% | 46.4% |

営業利益 | 441 | 21.3% | 206 | 10.8% | -53.4% | -41.8% | 70.2% |

*単位:百万円。予想は会社側予想。売上総利益は会社側資料からインベストメントブリッジが計算。

業績予想を下方修正

業績予想を下方修正した。eラーニング事業の売上高は前期比8.3%減の19億2百万円を見込む。学校マーケットで大きな自治体契約が3月で終了したこと、新規自治体案件獲得が目標に届かなかったこと、受託開発事業にて、同社以外の受託案件目標を達成できなかったことなどから売上高が見込みを下回っている。

営業利益は同53.4%減の2億6百万円の予想。減収に伴って下方修正したが、売上原価においてはサーバー等保守費用の支出をコントロールしたほか、業績賞与の会計処理を変更したことにより、人件費関連が減少する見込み。

【3-2 分野別動向】

(分野別売上高)

| 23/12期 | 24/12期(予) | 前期比 | 修正率 | 進捗率 |

学習塾 | 619 | 602 | -2.8% | -2.3% | 49.5% |

学校 | 980 | 861 | -12.2% | -18.6% | 48.5% |

BtoC | 439 | 421 | -4.3% | -6.7% | 52.0% |

*単位:百万円

(概況、取り組み)

*学習塾

契約校舎数および中堅大手塾の生徒利用ID数は増加しているものの、独立開業、既存塾の通塾生徒数の減少により、売上高は減少傾向。

既存塾へフリースクール併設に向けた支援、経営コンサルティングを推進し、引き続き中堅ローカルや大手塾への導入支援を強化する。

放課後等デイサービスの導入は伸長する見込み。

*学校

大口の自治体契約獲得と、少子化等による生徒数の自然減少による影響が課題である。

同社ICT教材の特性を活かし、専門学校や通信制高校、多様な学びの環境(メタバース、自治体の不登校事業など)への提案を推進する。

学校マーケットにおけるチャネル別ノウハウを活かし、専門性の高い営業要員の育成を強化する。

*BtoC

競合が増加しており、同社のマルチチャネルを活かして、SEO対策を強化しつつ、他部門との連携を強化し、利用者増加を推進する。

子育てに悩みを持つ保護者へのサポート(ほめビリティ)は引き続き拡大すると見ている。

4.中期経営方針

【4-1 事業環境】

【1-3 市場環境と同社の取り組み】で触れたように、国内の教育市場においては「EdTechの普及」が進んでいるが、今後は定着に向け、データの活用と成果創出が課題となってくる。

2020年にスタートした「GIGAスクール構想」に伴う補助金支給は一段落して市場は緩やかな伸びとなっているが、2024年以降、4‐5年程度かけての端末の更新に伴う「NEXT GIGA」による再度の市場活性化を見込んでいる。

EdTechにおける実績、経験豊富で実力も高い同社は活躍の余地が大きいと考えている。

そのほか、

「生成系AIの台頭に伴う教育分野での活用の可能性」

「教育の目指す方向の変化:学力から資質・能力へ(大学進学の半分以上が、AO(アドミッションズ・オフィス)や推薦による)」

「学びの場の多様化:不登校生や発達障がい児童生徒の増加に起因するフリースクールや通信制高校の増加」

といった変化が起きている。

AIに関しては、社内で様々な議論や研究を積み重ねており、実装への準備を進めている。

海外では、「コロナ後の新興国・途上国の日本EdTechのニーズの高まり、普及」「国策としての海外展開(日本式教育の輸出)」といった状況が生じている。

【4-2 成長ビジョンと経営方針】

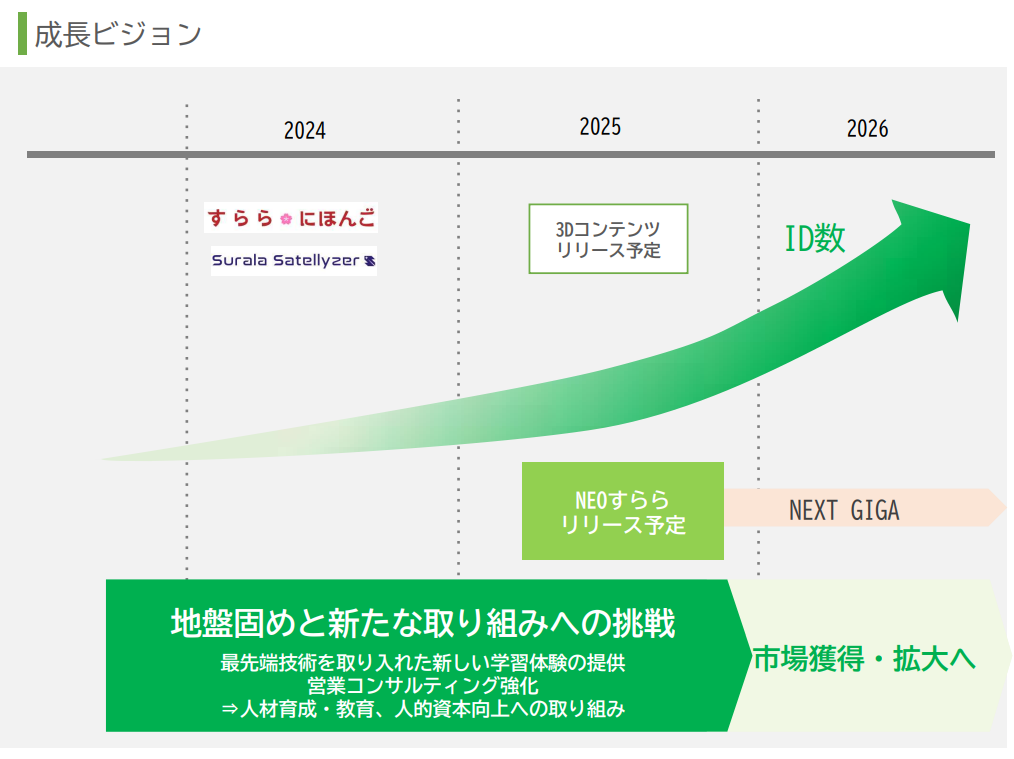

(1)成長ビジョン

こうした事業環境を受け、同社では自社の強み・競争優位性を武器に、市場浸透率をさらに引き上げて地盤を固めると同時に、新たな取り組みへの挑戦を進め、市場獲得・拡大を図る考えだ。

具体的には、2023年にリリースした「すらら にほんご」「Surala Satellyzer」の拡大、2025年には3DコンテンツおよびNEXT GIGAに向けた次世代LMS「NEOすらら」のリリースを予定している。

基盤強化のため、人材育成・教育を始めとした人的資本強化にも注力する。

(同社資料より)

(2)経営方針

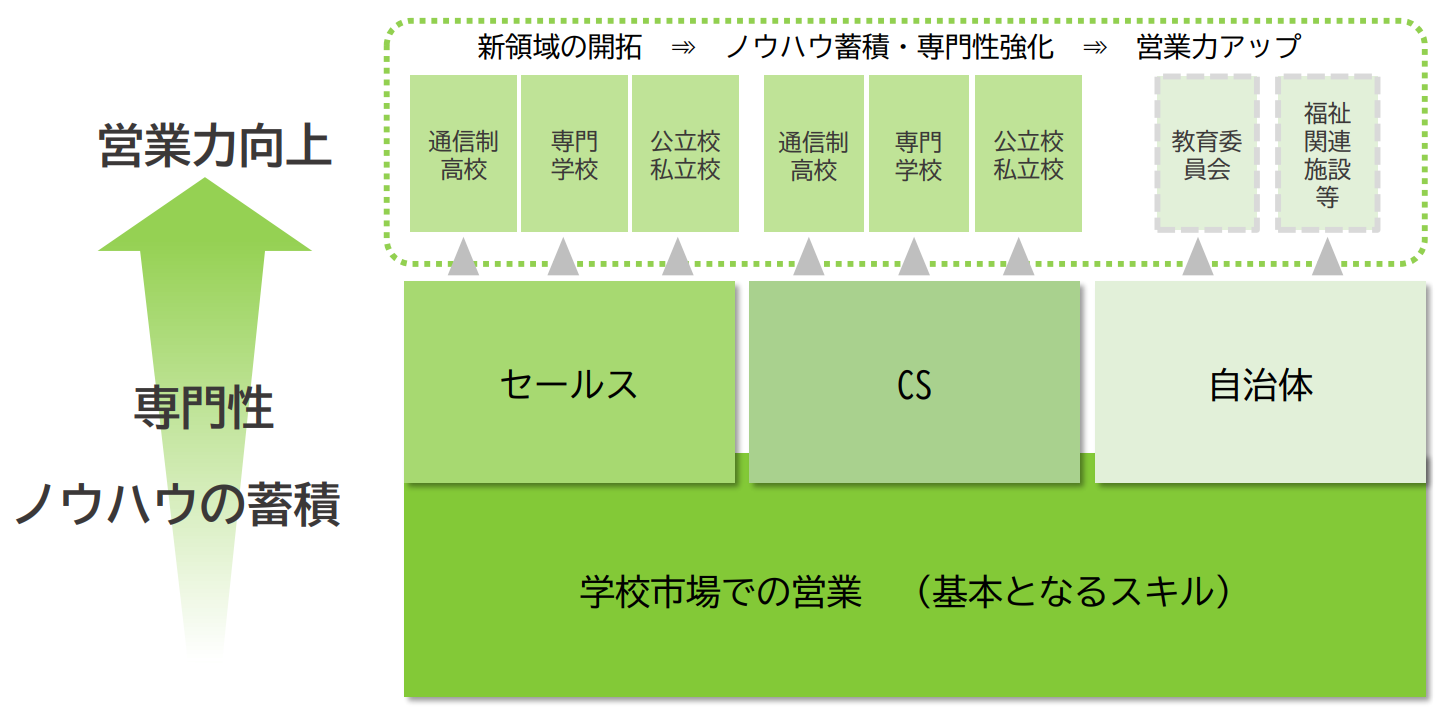

「地盤固めと新たな取り組みへの挑戦」に向けた各事業部の経営方針は以下のとおりである。

①開発

・ユーザーの声を反映させた既存コンテンツの改良と拡充

・「3D等最先端技術を取り入れた体験型学習コンテンツの開発」「学習者が自身の成長を実感し、自己肯定感を高められる機能の開発」に向け、ビックデータを活用した学びの個別最適化を提供

・次世代型ラーニング・マネジメント・システムの開発

②マーケティング

市場 | 取り組み |

学校 | ・導入校におけるデータ活用推進と成果創出のためのサポート強化 ・NEXT GIGAに向けた新規提案強化 ・多様な学びの場への販路拡大(メタバース空間、通信制高校、自治体の不登校支援事業) ・新たな市場獲得 (探究学習コンテンツ、専門学校への営業強化) |

学習塾 | ・旧態依然とした地方大手・中堅塾への営業強化 ・新型塾運営の提案強化 ・就業支援企業との連携による出口支援 |

BtoC | ・不登校・発達障がいのブランディング強化 ・保護者向けサポート強化(心理系新サービスリリース) |

海外 | ・中学範囲の拡充開発により従来の小学生から中学生への販路拡大 ・「すらら にほんご」の販売による日本語教育市場への参入 ・NGOの導入促進および国際機関等のプロジェクト参画によるID数の拡大 *マルチチャネル展開を活かした新コンテンツの横断的営業推進 |

③コーポレート

・企業価値向上に向けた人材の育成、コーポレートブランディングの強化

・サステナビリティ経営に向けた人的資本向上への取り組みを継続

人的資本強化においては、担当領域のノウハウの蓄積により専門性を高める人材育成を強化し、そこからさらに新領域開拓にチャレンジし、その分野での専門性を高め営業力につなげる考えだ。

(同社資料より)

5.今後の注目点

下方修正後の予想に対する上期実績の進捗率は、売上高49.5%、営業利益72.1%。特に営業利益は例年と比較してかなりの高水準であり、通期予想達成の確率は高まっていると見られる。

ただ、導入校数は横ばい、利用ID数は減少傾向にあり、2025年に予定されている「NEOすらら」リリースを契機とした、NEXT GIGAによる伸長までには、今少し時間が必要であろう。次の収益拡大を見据えた基盤構築の進捗に注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査等委員会設置会社 |

取締役 | 5名、うち社外3名(独立役員3名) |

監査等委員 | 3名、うち社外3名(独立役員3名) |

取締役の指名及び報酬の決定に関する手続の客観性及び透明性を一層高めることにより、コーポレート・ガバナンス体制をより一層充実させるため、取締役会の任意の諮問機関として指名・報酬委員会を設置している。取締役会の決議により選定された委員3名以上で構成し、その半数以上は独立社外取締役から選定する。

◎コーポレート・ガバナンス報告書(更新日:2024年3月27日)

基本的な考え方

当社は、変化の激しい経営環境の中で、企業が継続的な成長・発展を遂げていくためには、経営の効率性と有効性を高めるとともに、公正で透明度の高い経営体制を構築していくことが不可欠であると考えており、コーポレート・ガバナンスの徹底は重要な課題と位置づけております。また、今後も社会環境の変化や法令等の施行に応じて、コーポレート・ガバナンスの実効性を高めるためリスク管理や監督機能の強化等を行う方針であります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの各基本原則について、全てを実施しております。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(すららネット:3998)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |