ブリッジレポート:(1447)ITbookホールディングス 2024年3月期決算

前 俊守 社長 | ITbookホールディングス株式会社(1447) |

|

*2024年9月1日付で商号を「SAAFホールディングス株式会社」へ変更予定。

企業情報

市場 | 東証グロース市場 |

業種 | 建設業 |

代表取締役社長 | 前 俊守 |

所在地 | 東京都江東区豊洲三丁目2番24号 豊洲フォレシア9F |

決算月 | 3月 |

HP | https://www.itbook-hd.co.jp/ |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

275円 | 24,446,958株 | 6,722百万円 | 6.6% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

6.00円 | 2.2% | 11.45円 | 24.0倍 | 118.42円 | 2.3倍 |

*株価は7/9終値。各数値は2024年3月期決算短信より。

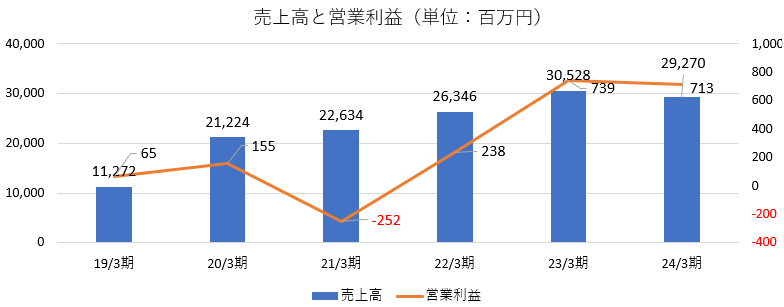

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

21年3月(実) | 22,634 | -252 | -208 | -843 | -41.88 | 0.00 |

22年3月(実) | 26,346 | 238 | 157 | -766 | -35.59 | 0.00 |

23年3月(実) | 30,528 | 739 | 708 | 162 | 6.93 | 0.00 |

24年3月(実) | 29,270 | 713 | 767 | 183 | 7.59 | 0.00 |

25年3月(予) | 31,300 | 1,090 | 970 | 280 | 11.45 | 6.00 |

*単位:百万円。予想は会社側予想。当期純利益は親会社株主に帰属する当期純利益。

ITbookホールディングス株式会社の2024年3月期決算概要、2025年3月期業績予想などをお伝えします。

目次

今回のポイント

1.会社概要

2.中期経営計画の進捗

3.2024年3月期決算概要

4.2025年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- ICT技術・DXにより社会インフラの付加価値向上、および社会貢献を実現する社会問題解決型企業。地盤調査改良事業を中心に、コア事業であるコンサルティング事業、システム開発事業、人材事業の拡大・収益性向上に取り組むとともに、次の収益の柱とすべく、育成事業(保証検査事業・建設テック事業・海外事業・その他事業)にもリソースを投入している。

- 2024年9月1日付で商号を「SAAFホールディングス株式会社」へ変更する予定。ITbookホールディングス株式会社設立5年が経過し、今回の商号変更を契機に、新たな成長のステージとして、大幅な組織再編および構造改革に着手し、ICT技術・DXによる社会インフラの効率的、効果的な付加価値向上と社会貢献を目指す。

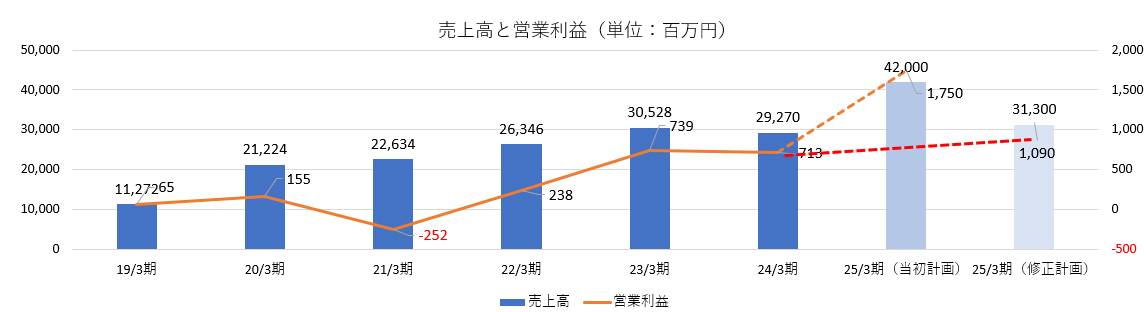

- 2024年3月期の売上高は前期比4.1%減の292億70百万円。コンサルティング事業は増収も、その他のコア事業(地盤調査改良事業・システム開発事業・人材事業)は減収。営業利益は同3.5%減の7億13百万円。販管費を同3.1%減少したが、減収により売上総利益が同3.1%減少した。主な原因は人材事業・システム開発事業におけるエンジニア等のIT人材の採用難航や地盤調査改良事業における住宅市況の悪化により住宅販売低迷など。なお、特別調査委員会費用や金融庁への課徴金を特別損失に計上するも、赤字子会社の整理など、利益重視の経営を着実に進めた結果、当期純利益は前期比12.7%増の1億83百万円と過去最高を更新した。

- 2025年3月期の売上高は前期比6.9%増の313億円、営業利益は同52.7%増の10億90百万円の予想。過去最高の売上・利益を更新する見込み。売上重視から利益重視への経営方針の転換により着実に利益獲得体質への変革が進んでいることから、初の配当実施を予定している。配当は6円/株の予定で、予想配当性向は52.4%。

- 2023年3月期から2025年3月期はITbookホールディングスグループの変革期と認識し中期経営計画を策定し、各事業で成長戦略に取り組んできたが、2024年3月期に、同社における会計上の誤謬および連結子会社の不適切会計が発見された。このため、2025年3月期は「グループガバナンスの定着と資本市場からの信用回復」をグループ方針として掲げ、現中期計画最終年度ではあるが、「2025年3月期見直し事業計画」を策定し、実現可能な予算としてグループ全体で、信用回復に取り組むに資する計画として見直した。引き続きコア事業への集中施策を実行していくために、 2025年3月期中にさらにグループ会社の統廃合による最適化を検討し、ガバナンスの範囲を狭め、進度を高める体制をとる考えだ。また、M&A戦略の遅れや、市場環境の影響により当初の数値目標の達成が困難となったと判断し、2025年3月期の計画数値を下方修正した。

- 中期経営計画の目標数値は修正となったが、2025年3月期の売上高は海外事業を除き増収の見込み。利益については、コア事業合計では減益も、育成事業が黒字転換となることから、全社では大幅な増益を見込んでおり、利益獲得体質への転換が進んでいる。次の中期経営計画でどのような成長戦略を打ち出してくるのかを注目したい。

1.会社概要

ICT技術・DXにより社会インフラの付加価値向上、および社会貢献を実現する社会問題解決型企業。地盤調査改良事業を中心に、コア事業であるコンサルティング事業、システム開発事業、人材事業の拡大・収益性向上に取り組むとともに、次の収益の柱とすべく、育成事業(保証検査事業・建設テック事業・海外事業・その他事業)にもリソースを投入している。

【1-1沿革】

前 俊守氏(現ITbookホールディングス株式会社 代表取締役社長)は、大学卒業後、建設機械のレンタルなどを手掛ける株式会社ワキタに入社。住宅・ビルなどを建設するにあたり地盤の状態を調査し、場合によっては地盤の改良を行うほか、建設に適した地盤であることを保証する地盤保証も行う「建築地盤事業」に従事する。

そうした中、建築地盤業界の不透明性に疑問を抱いた前 俊守氏は、透明性を高め顧客から信頼されることは、事業の拡大および社会課題の解決につながると考え、1997年6月に地盤調査・地盤改良・地盤保証を行う株式会社サムシングを設立し、代表取締役社長に就任した。

株式会社ワキタ時代のネットワークなどもあり、顧客開拓は順調に進み、2006年8月には大阪証券取引所「ヘラクレス」(旧 東証JASDAQ市場)に上場。当時、住宅地盤改良を主力とする唯一の上場企業となる。

2008年にはGPSを用いた住宅地盤第三者認証システム「GeoWeb System」を開発し、業界の透明性向上に大きく貢献する。

その後も順調に業容を拡大させ、2016年12月にはサムシンググループの連結売上高は100億円を突破した。

2018年10月には、東証マザーズ上場のITbook株式会社の事業承継を目的として、ITbook株式会社とサムシングホールディングス株式会社の株式移転によりITbookホールディングス株式会社を設立し、東証マザーズ市場(現 東証グロース市場)に上場し、代表取締役社長に就任した。

2024年9月、商号を「ITbookホールディングス株式会社」から、「SAAFホールディングス株式会社」へ変更する予定である。

【1-2 経営理念】

2021年の新経営体制の構築を機に、「社会問題解決型企業」を新たな目標に掲げ、以下のような経営理念の下、IoT、AI、ビッグデータ、クラウドコンピューティング等の新技術を効率的、効果的に活用した付加価値の高いサービスを社会に提供し、豊かな社会の創造に貢献することを経営方針としている。

グループ経営理念 | ICT技術・DXにより社会インフラの効率的、効果的付加価値の向上及び、社会貢献を目指す |

グループフィロソフィー | 1.お客様第一主義で社会に貢献する 2.夢・高い目標に挑戦する 3.全社員の物心両面の幸福を追求する |

【1-3 事業内容】

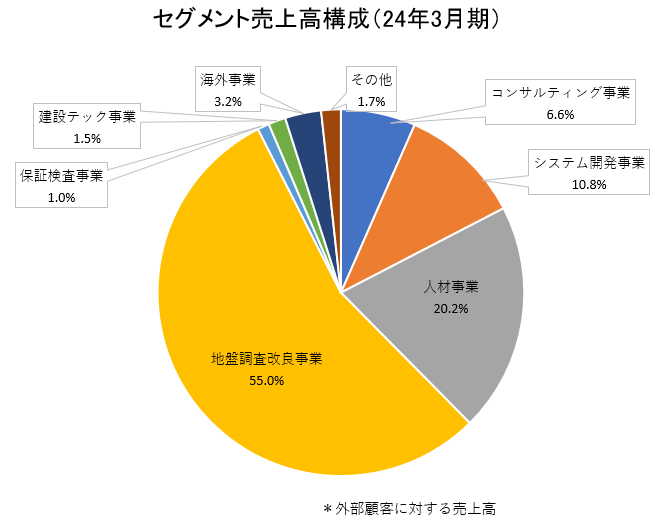

事業セグメントは、4つのコア事業(コンサルティング事業、システム開発事業、人材事業、地盤調査改良事業)と4つの育成事業(保証検査事業、建設テック事業、海外事業、その他)の計8セグメント。2024年3月期末現在、同社及び、連結子会社23社、関連子会社1社でグループを構成している。コア事業および育成事業の売上高構成比はそれぞれ92.6%、7.4%。

株式会社サムシングが手掛ける地盤調査改良事業を中心に、経営統合に伴い、コンサルティング事業、システム開発事業、人材事業の拡大・収益性向上に取り組んでいる。次の収益の柱とすべく、育成事業にもリソースを投入している。

*株式会社インベストメントブリッジが開示資料を基に作成。

(1)コア事業

①コンサルティング事業

官公庁や民間企業等に対して、業務および情報システムの総合的な整理・再構築を提案し、組織的な戦略目標の達成、および地方創成を支援している。

グループ会社 | ITbook(株)、みらい(株) |

顧客別提供ソリューション

行政 | 自治体DX推進支援、自治体業務システム標準化推進支援、オープンデータ推進支援、業務・システム最適化計画支援等。売上構成は80%。 |

独立行政法人 | 情報セキュリティ強化支援、刷新可能性調査、最適化計画策定支援等。売上構成は3%。 |

民間企業 | ITコンサルティング、経営戦略策定支援、新規事業企画支援、DX推進支援、BPR/BPO推進支援、人材育成支援等。売上構成は16%。 |

これまで累計ベースで約250の官公庁、自治体、約300社の民間企業にソリューションやサービスを提供している。

◎特徴・強み

* | 200を超える地方公共団体よりコンサルティング業務を受託している。自治体DX・業務システム標準化等の各種支援を実施しているほか、多様な分野での研修・人材育成、マーケティング支援、WEBサイト・SNS運用、企業誘致事業の運営、スポーツスクールの運営等、顧客課題に応じた多種多様な業務対応で豊富な実績を有する。 |

* | 広島県において、県を含む県内自治体24団体のうち18団体と取引実績を有し、熊本県では熊本県および人口規模の大きい熊本市、天草市と継続的な取引を行っている。 |

* | ITを強みとした専門のコンサルタントにより、官民における様々な問題を、ITを駆使したコンサルティングで解決している。 |

|

|

* | 国の推進する地方公共団体の情報システムの標準化にむけてガバナンスクラウドの活用、BPR(業務見直し)等の支援を実施している。 |

* | 日本標準産業分類の87%を網羅できる多様な専門人材が在籍しているほか、自治体(熊本県、岡山県瀬戸内市、北海道美唄市等)のデジタル関係特別職公務員等が多数在籍している。 |

②システム開発事業

Webシステム開発、マーケットデータシステム開発、外国為替関連開発、生命保険関連システム開発や保守・運用および組み込み開発、および機器の販売を行っている。

IT、IoT等の新技術を通して新しい価値創造を提供し、地域、社会の「デジタルシフト」をリードしていく。

累計ベースの顧客数は約500社。

グループ会社 | NEXT(株)、東京アプリケーションシステム(株)、(株)コスモエンジニアリング |

◎特徴・強み

* | 独自開発で主力となる建築土木・農業・環境・防災IoT、IoT機器、ITシステムを保有しており、収益性の高い事業モデルを確立している。 |

* | 常駐するSEとニアショア拠点との連携、セキュアな開発環境の確保、高定着率のSE活用とニアショアによる低コスト化などにより、満足度の高い開発を実現している。 |

* | 金融業務等の専門知識を有する技術者により、FINTECHシステム開発やニッチな分野へのアプローチが可能である。 |

③人材事業

技術者派遣、製造、物流向け派遣、教育人材派遣等、顧客ニーズを的確に捉えた専門人材サービスを展開している。

商品コンセプトを、「New Values Service」と定義している。

累計ベースの顧客数は約1,500社。

グループ会社 | NEXT(株)、(株)アイニード、(株)イスト |

◎特徴・強み

* | エリア拡大・優秀人材採用による継続的な成長戦略を展開している。 |

* | 技術者派遣においてプライムベンダー(システム開発の元請け企業)をターゲットとした営業体制を構築している。 |

* | エンジニア、製造・物流関連、教育人材等専門性に特化した人材サービスを展開し、シェアを拡大している。 |

④地盤調査改良事業

ハウスメーカーやビルダーを顧客とし、地盤調査・改良工事分野で業界トップクラスの実績を有する。戸建住宅を中心に、小型商業施設や中低層建築物の地盤調査・改良工事等を行っている。

全国規模の大手住宅メーカーやゼネコン、マンションデベロッパーから地場の建設会社まで、極めて幅広く強固な顧客基盤を有している。

グループ会社 | (株)サムシング、(株)GIR、(株)アースプライム、(株)三愛ホーム、(株)東名、(株)サムシング四国(持分法適用関連会社) |

◎特徴・強み

* | 創業26年の実績をベースに、国内28拠点でサービスを展開している。直近では、年間36,000件以上の現場実績を有し、顧客から厚い信頼を得ている。 |

* | 最新の機器導入と熟練の技術者による、多種多様な工法、透明性の高いシステムの活用で、無駄の無いビジネスモデルを確立している。 |

* | 認定工法を含む16種類の工法から、各地域の地盤に最適な工法を選定し提供している。 |

| 地盤調査、設計検討、地盤改良工事、地盤保証まで、ビルダーの手間をかけず、ワンストップでのサービス提供が可能である。 |

* | 地盤調査、地盤改良工事で採用する自社開発のGPS付き地盤調査「GeoWeb System」により、現場で記録したデータをそのまま報告書に反映し、かいざんのない透明性の高い報告が可能である。 |

※GPS付き地盤調査「GeoWeb System」について

「GeoWeb System」は、調査データをWeb上にアップロードし、パソコンからリアルタイムなアクセスを可能にすることで、これまで地盤調査のネックだったヒューマンエラーや不正行為を防止し、同時に業務の効率化を促進するソリューション。

すでに、利用件数は累計100万件を超え、業界屈指の普及率を誇っている。業界のみならず日本でも初めてのシステムである。

<特徴>

地盤調査データを可視化 | 地盤調査の実作業を、いつ、どこで、だれが、どの機械で行ったのか、調査データと現場写真を記録し、インターネットを通してデータ管理をすることで「可視化」する。 |

強力な暗号化・クラウド化により不正・改ざんを抑止 | 現場情報をリアルタイムで把握でき、さらに地盤調査データはすべて暗号化・クラウド化されるため不正・改ざんを未然に防ぐことができる。 |

現場とオフィスで地盤調査データを瞬時に共有でき、生産性が格段に向上 | 機能性に富んだ専用のWebアプリを介して自動地盤調査機が出力したデータを瞬時に現場とオフィスで共有が可能。調査業務やその後工程、報告書作成など事務処理の負担軽減が図られ、労働生産性が格段に向上する。 |

こうした「GeoWeb System」を含めた特徴・強みは、顧客からの高い評価につながっており、同事業の強力な競争優位性につながっている。

(2)育成事業

①保証検査事業

ハウスメーカーなどのビルダーに対して、地盤保証、住宅完成保証および、住宅検査関連業務を行っている。

売上構成は、保証検査68%、建物検査32%。

グループ会社 | (株)GIR、Something Re. Co., Ltd. |

◎特徴・強み

* | 顧客ニーズにマッチした豊富な商品ラインナップにより、地盤保証の実績は、累計17万棟以上となっている。万一の沈下事故発生時にも、対応できるノウハウを持ち合わせている。 |

* | 競合他社との差別化を図るため、金融専門のグループ会社との協業による商品開発を推進し、付加価値ある商品を提供している。 |

* | 商品サービスの市場への浸透は、地盤調査・改良工事分野で国内最大手のグループ会社サムシング社との提携により行っているため、全国へのサービス提供が可能である。 |

②建設テック事業

GPS付き地盤調査「GeoWeb System」等のレンタル・販売および電子認証サービスを行っている。

グループ会社 | ジオサイン(株) |

◎特徴・強み

* | 業界大手を代理店とし、多重請負構造が一般的な建設業界では、元請指定ということが絶大な力を持っている。 |

* | ニッチ市場で大手が手をだしにくいところで確実なシェアを獲得しながら、徐々にタテとヨコに拡大していく戦略を採っている。 |

* | ソフトウェアだけでなく、装置もセットにしたシステムのため、単なる情報整理アプリのみを製作するソフトウェアベンダーは競合製品を作りにくい。 |

* | 現場・業界を知っている強みにより、「真のソリューション」提案を実現することができる。 |

* | 先駆的参入分野のため、既に大きな市場シェアを確保している。 |

* | 新規事業として3Dカメラ(4D Product)の「4DKanKan」における日本市場の新規開発、最先端技術・概念に基づく新たな価値・サービスの創造をテーマに研究開発に取り組む。 |

③海外事業

ベトナム、カンボジアを中心に、地盤調査、地盤改良、土木工事、住宅建築請負のほか、農業に注力しているベトナム・ドンタップ省とはITを活用した農業IoT、農業DX推進にむけた協定を締結している。

グループ会社 | SOMETHING HOLDINGS ASIA PTE.LTD. 、SOMETHING VIETNAM CO., LTD. 、JAPANEL HOME (CAMBODIA) CO., LTD. |

◎特徴・強み

* | ベトナム・カンボジアなどの発展途上国のインフラ、およびスマートシティの需要が激増し、住宅建設・工場建設・公共施設建設などのニーズが高まっている。ベトナムの2025年GDP成長率は6.2%と予測される。 ※ADB2024年4月11日公表「アジア経済見通し(2024年4月版)」より。 |

* | メコン川流域のインフラ整備実績から、ODA・PPP案件等、自治体からの受注が伸張している。 |

* | 技術面・安全面・運用管理面において実績のある日本からの強力なサポートにより、先端設備・工法・技術によるサービス提供が可能である。 |

* | 急成長する発展途上国のニーズに伴い、既存事業以外の社会開発が促進され、経営資産を活かした新たな事業が見込まれる。 |

④その他

M&Aアドバイザリー事業、ドローンを活用したデータ解析事業等を行っている。

グループ会社 | (株)kiipl & nap、M&Aマックス(株)、信栄保険サービス(株) |

【1-4 特長・強み・競争優位性】

(1)川上から川下まで一気通貫で自社サービスを提供

コンサルティング事業により川上から入って案件を受託し、これを具体的なサービスやソリューションとして形にして提供することで事業を拡大させている。

(事例)

ITbookホールディングス株式会社と広島県三原市との連携協定により「ため池」の破堤要因の分析や予兆に関する実証実験を実施した。

みらい株式会社のコンサルティングを広島県三原市が評価し、具体的なソリューションとして、株式会社サムシングの得意とするボーリング調査やNEXT株式会社が保有するテクノロジーを活用して、調査やデータ収集を実施。これらのデータを分析した結果、どの程度の水位上昇まで「ため池」の堤体が耐えられるか等を推測できることが判明し、水位上昇時に適切な避難勧告や事前対策を実施することが可能であることが判明した。

「社会問題解決型企業」として、コンサルティングにとどまることなく、実証までのソリューションをワンストップで提供できるのは同社グループの強力な競争優位性である。

(2)現場を熟知したDX推進力

現在、DX推進は、日本全体の喫緊の課題であるが、DXを担当する受託開発会社の多くが、現場を知らないことから、どこをどのようにDX化すれば効率改善につながるかを理解しておらず、DXが進まないケースも多い。

同社グループは、株式会社サムシングを中心として現場を熟知しており、現場の課題を、内部のテクノロジーを用いて解決することにより、低コストで生産性を向上させることができる。加えて、そのテクノロジー、ソリューションを外販することで事業の拡大につなげることも可能である。

2.中期経営計画の進捗

2023年3月期から2025年3月期はITbookホールディングスグループの変革期と認識し中期経営計画を策定し、各事業で成長戦略に取り組んできたが、2024年3月期に、同社における会計上の誤謬および連結子会社の不適切会計が発見された。

このため、2025年3月期は「グループガバナンスの定着と資本市場からの信用回復」をグループ方針として掲げ、現中期計画最終年度ではあるが、「2024年度見直し事業計画」を策定し、実現可能な予算としてグループ全体で、信用回復に取り組むに資する計画として見直した。

引き続きコア事業への集中施策を実行していくために、 2025年3月期中にさらにグループ会社の統廃合による最適化を検討し、ガバナンスの範囲を狭め、進度を高める体制をとる考えだ。

また、M&A戦略の遅れや、市場環境の影響により当初の数値目標の達成が困難となったと判断し、2025年3月期の計画数値を下方修正した。

【2-1 成長戦略】

グループ全社及び各事業の主要成長戦略は以下のとおりである。

(1)グループ全社

・サステナビリティやシナジーを生み出すM&Aの実施

・子会社集約による効率化とスピード感のある経営

・グループ管理部門の集約およびAI・IoT技術の導入による業務効率化

・売上重視→利益重視の経営

(2)コア事業

①コンサルティング事業地方自治体・民間企業におけるDX促進強化を図る。自治体DX推進、自治体システム標準化、ガバメントクラウドへの移行等の対応を拡大する。

2025年3月期は、体制強化(人材確保)、支店・サテライトオフィスの設置などサービス提供エリアの拡大・強化を図る。

②システム開発事業新商品の開発および拡販を進める。

2025年3月期は、IoTサービスのASEAN展開は継続的に実施し、コスト削減などにより利益の出る体制を構築する。

ニアショア では30名から100名へ、 ラボ/SES事業 は75名へと増員を図るほか、新潟県におけるビジネスモデルを群馬・長野エリアへ選任要員を採用し展開するなど、体制強化を図る。

③人材事業

2025年3月期は、引き続き人手不足が課題であるものの、エンジニア採用の専門部隊を設置した効率的な人材調達の実施、派遣社員への教育強化や高付加価値な案件の受注、東海エリアへの拠点拡大および派遣人員の拡大、四国エリアへの進出、業種の拡大など、体制強化を目指す。

④地盤調査改良事業

防災・新工法・IoT導入等の研究開発に取り組む。

店舗・中低層マンション等の戸建住宅以外のサービスを強化し、設備投資を行う。

不動産事業の強化を図るべく、埼玉県川越市を中心に営業強化を行うと共に東京都内へのエリア拡大を図る。

2025年3月期は、エリア拡大や自社班体制構築による体制強化に向け、自社の全施工管理・全施工班への導入を進めるほか、人員の増強、研究開発活動の推進による一層の高品質化、サービスの高付加価値化に取り組む。杭破砕、杭撤去工事のサービス内容拡充へ向け、品質管理部による調査・開発を進める。

鉄道関連の土木基礎工事に特化し大手ゼネコンとの取引を拡充する。

(3)育成事業

①保証検査事業

大口顧客の獲得、新商品開発や保証対象ドメインの拡充によるサービス拡充、自動システム導入による業務効率化の推進などに取り組む。

②建設テック事業

2025年3月期は、不動産業界や測量業界など関連業界への新規参入を図る。

先端技術開発への対応として、既存システムに新技術をアドオンし、新しい体験型販促ソリューションサービスを展開する。

③海外事業

市場優位性のある先端設備・工法・技術を導入する。

多種多様な工事・特殊仕様への対応力を強化する。

2025年3月期は、拠点拡大および協力会社や業務提携先拡大など、マーケット拡大に取り組む。

④その他事業

2025年3月期は、「金融事業、保険事業の強化」「M&A事業拡大」「ドローン事業拡大」「貸出し事業の展開」を図る。

【2-2 数値計画】

(1)全社

当初、2025年3月期「売上高420億円、営業利益17.5億円、経常利益16億円、当期純利益10億円」を計画していたが、(1)M&A戦略の遅れ、(2)市場環境の影響の2つの要因を背景に、「売上高313億円、営業利益10.9億円、経常利益9.7億円、当期純利益2.8億円」へと下方修正した。

(下方修正の背景)

①M&A戦略の遅れ

23年8月、M&A に起因する同社の会計上の誤謬が発覚。これを受け、M&A に関する発生原因の分析および再発防止策を公表し、現在、再発防止策で策定した業務フローに則り、M&A については入念に検討を進めており、結果としてM&Aの実行に関して当初の想定から遅れが生じることとなり、計画値を修正することとした。

②市場環境の影響

◎地盤調査改良事業について

株式会社サムシングの売上の約半数は住宅に関する地盤調査・地盤改良であり、住宅市場に大きく左右される。現在の国内における新設住宅市場は、金利の上昇や急激な円安によるスタグフレーション等による消費マインドの低下により、2024年3月期(2023 年4月1日~2024 年3月 31 日)の新設住宅着工数は前期比7%の下落となった(出典:「建築着工統計調査」国土交通省)。特に持家の下落が著しく、2022 年 11 月以降、24年3月まで28カ月連続で前年同月実績を割り込んでいる。このような中、サムシングは未出店エリアへの新規出店、店舗や低層マンション等へのシフト、新規事業(杭抜き・杭破砕等)を進めてきたが、新設住宅着工数の下落の影響をカバーするに至らず、当初の計画を変更することとした。

◎システム開発事業、人材事業

人材事業の NEXT 株式会社(2024 年4月1日付けでITbook テクノロジー株式会社を吸収合併)は、システムエンジニア(SE)を派遣する IT 人材派遣を行っている。また、合併により消滅会社となった ITbook テクノロジー株式会社はシステムソリューション・IoT ソリューション・組込みソフトソリューション提供を中心とした受託開発事業を主業としていた。

NEXT株式会社の事業拡大には SE の採用が必要不可欠だが、少子高齢化により労働人口が減少している一方、DXによる需要が拡大するなど、IT人材の供給が間に合わず、SEを含めたIT人材の採用が難航している。

採用活動は強化しているものの、引き続き IT 人材の採用は難航するものと想定されるため、当初の計画を変更することとした。

*株式会社インベストメントブリッジが開示資料を基に作成。

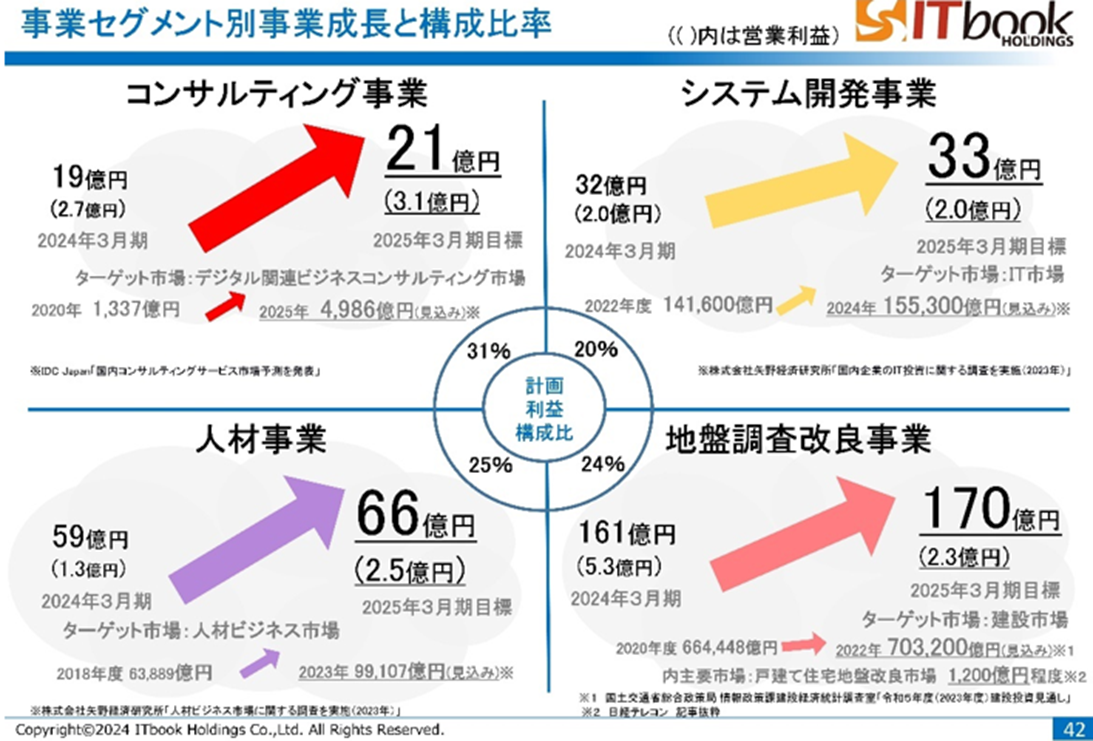

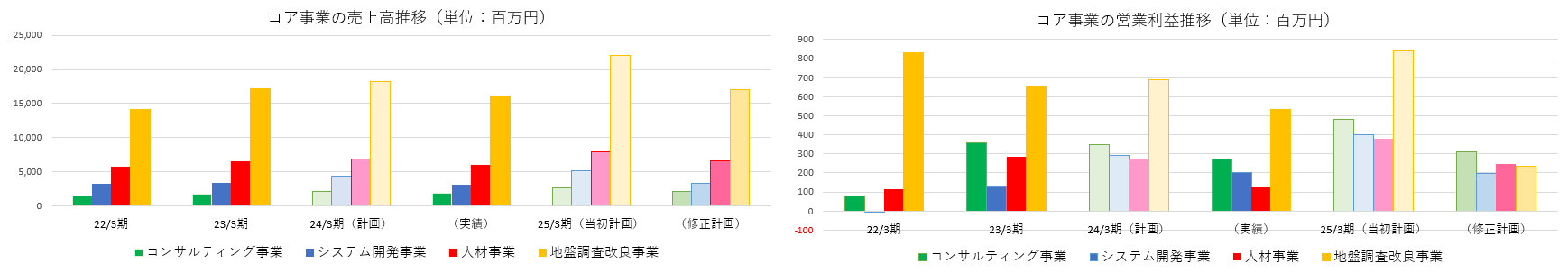

(2)セグメント別計画

| 23/3期 | 24/3期 (計画) | (実績) | 前期比 | 25/3期 (当初計画) | (修正計画) | 前期比 | 修正率 |

売上高 |

|

|

|

|

|

|

|

|

コンサルティング事業 | 1,741 | 2,170 | 1,929 | +10.8% | 2,650 | 2,102 | +9.0% | -20.7% |

システム開発事業 | 3,436 | 4,360 | 3,159 | -8.1% | 5,150 | 3,272 | +3.6% | -36.5% |

人材事業 | 6,476 | 6,890 | 5,915 | -8.7% | 7,950 | 6,621 | +11.9% | -16.7% |

地盤調査改良事業 | 17,171 | 18,170 | 16,081 | -6.4% | 22,000 | 17,006 | +5.8% | -22.7% |

コア事業合計 | 28,824 | 31,590 | 27,084 | -6.0% | 37,750 | 29,001 | +7.1% | -23.2% |

保証検査事業 | 280 | 390 | 303 | +7.9% | 420 | 320 | +5.6% | -23.8% |

建設テック事業 | 480 | 800 | 445 | -7.4% | 1,500 | 507 | +13.9% | -66.2% |

海外事業 | 551 | 790 | 932 | +68.8% | 1,200 | 839 | -10.0% | -30.1% |

その他 | 388 | 860 | 507 | +30.4% | 1,140 | 624 | +23.1% | -45.3% |

育成事業合計 | 1,699 | 2,840 | 2,187 | +28.7% | 4,260 | 2,290 | +4.7% | -46.2% |

売上高合計 | 30,527 | 34,400 | 29,270 | -4.1% | 42,000 | 31,290 | +6.9% | -25.5% |

セグメント利益 |

|

|

|

|

|

|

|

|

コンサルティング事業 | 359 | 350 | 273 | -24.0% | 480 | 312 | +14.3% | -35.0% |

システム開発事業 | 130 | 290 | 204 | +56.9% | 400 | 198 | -2.9% | -50.5% |

人材事業 | 287 | 270 | 127 | -55.7% | 380 | 248 | +95.3% | -34.7% |

地盤調査改良事業 | 653 | 690 | 534 | -18.2% | 840 | 234 | -56.2% | -72.1% |

コア事業合計 | 1,429 | 1,600 | 1,138 | -20.4% | 2,100 | 992 | -12.8% | -52.8% |

保証検査事業 | 3 | 40 | 2 | -34.0% | 50 | 5 | +138.1% | -90.0% |

建設テック事業 | -5 | 180 | 30 | - | 380 | 41 | +36.7% | -89.2% |

海外事業 | 4 | 70 | -25 | - | 100 | -2 | - | - |

その他 | -183 | 30 | -32 | - | 60 | 12 | - | -80.0% |

育成事業合計 | -181 | 320 | -25 | - | 590 | 56 | - | -90.5% |

セグメント利益合計 | 739 | 1,000 | 714 | -3.4% | 1,750 | 1,086 | +52.1% | -37.9% |

*単位:百万円。コア事業合計、育成事業合計、前期比、修正率は同社資料を基にインベストメントブリッジが計算。

コア事業の売上・利益の推移は以下の通り。

各事業とも2025年3月期の計画は売上・利益とも下方修正されたものの、売上高は2023年3月期比、2024年3月期比とも増収を見込んでいる。

(同社資料より)

3.2024年3月期決算概要

【3-1業績概要】

| 23/3期 | 構成比 | 24/3期 | 構成比 | 前期比 |

売上高 | 30,528 | 100.0% | 29,270 | 100.0% | -4.1% |

売上総利益 | 7,813 | 25.6% | 7,569 | 25.9% | -3.1% |

販管費 | 7,074 | 23.2% | 6,855 | 23.4% | -3.1% |

営業利益 | 739 | 2.4% | 713 | 2.4% | -3.5% |

経常利益 | 708 | 2.3% | 767 | 2.6% | +8.4% |

当期純利益 | 162 | 0.5% | 183 | 0.6% | +12.7% |

*単位:百万円

減収、営業減益、売上・利益とも予想を下回る。

2024 年3月期の売上高は前期比4.1%減の292億70百万円。コンサルティング事業は増収も、その他のコア事業(地盤調査改良事業・システム開発事業・人材事業)は減収。営業利益は同3.5%減の7億13百万円。販管費を同3.1%減少したが、減収により売上総利益が同3.1%減少した。主な原因は人材事業・システム開発事業におけるエンジニア等のIT人材の採用難航や地盤調査改良事業における住宅市況の悪化により住宅販売低迷など。なお、特別調査委員会費用や金融庁への課徴金を特別損失に計上するも、赤字子会社の整理など、利益重視の経営を着実に進めた結果、当期純利益は前期比12.7%増の1億83百万円と、過去最高額を更新した。

【3-2 セグメント別動向】

| 23/3期 | 構成比 | 24/3期 | 構成比 | 前期比 |

売上高 |

|

|

|

|

|

コンサルティング事業 | 1,741 | 5.7% | 1,929 | 6.6% | +10.8% |

システム開発事業 | 3,436 | 11.3% | 3,158 | 10.8% | -8.1% |

人材事業 | 6,476 | 21.2% | 5,914 | 20.2% | -8.7% |

地盤調査改良事業 | 17,171 | 56.2% | 16,081 | 54.9% | -6.4% |

保証検査事業 | 280 | 0.9% | 302 | 1.0% | +7.9% |

建設テック事業 | 480 | 1.6% | 445 | 1.5% | -7.4% |

海外事業 | 551 | 1.8% | 931 | 3.2% | +68.8% |

その他 | 388 | 1.3% | 506 | 1.7% | +30.4% |

売上高合計 | 30,527 | 100.0% | 29,270 | 100.0% | -4.1% |

セグメント利益 | 23/3期 | 構成比 | 24/3期 | 構成比 | 前期比 |

コンサルティング事業 | 359 | 20.7% | 272 | 14.1% | -24.2% |

システム開発事業 | 130 | 3.8% | 203 | 6.4% | +55.7% |

人材事業 | 287 | 4.4% | 127 | 2.1% | -55.8% |

地盤調査改良事業 | 653 | 3.8% | 533 | 3.3% | -18.3% |

保証検査事業 | 3 | 1.2% | 2 | 0.7% | -33.4% |

建設テック事業 | -5 | - | 30 | 6.8% | - |

海外事業 | 4 | 0.8% | -25 | - | - |

その他 | -183 | - | -32 | - | - |

調整 | -514 | - | -398 | - | - |

セグメント利益合計 | 739 | 2.4% | 713 | 2.4% | -3.5% |

*単位:百万円。売上高は外部顧客への売上高。利益の構成比は売上高利益率。調整は、セグメント間取引消去、のれん償却額、全社費用の合計。

①コンサルティング事業

増収減益。

マイナンバー制度やマイキープラットフォームへの対応等、過去から蓄積してきた顧客からの信頼・知見を活かし、中央官庁・独立行政法人・地方自治体等からのコンサルティング案件の受注拡大に努めた。前期に比べ利益率は低下したが、高水準を維持。事業拡大フェーズへ 人材採用費等のコストが先行し減益となった。

また、みらい株式会社においては、人員増強やサテライトオフィス開設等によるスケールアップにより前期比大幅増収。行政機関や企業のパートナーとして様々な社会課題の抜本的な解決に向けて、戦略・企画の提案・受注に努めた。

②システム開発事業

減収増益。

ニアショア開発事業を中心に、ソフトウェア開発およびIoT機器分野等での製品の開発・販売に努めた。

IT人材の不足により当初予定していたエンジニアの採用が進まず、案件獲得に影響し、売上高は計画を下回った。ITbookテクノロジー株式会社における不正会計発覚に伴い、抜本的な見直しを実行し、2024年4月1日付けでNEXT株式会社との吸収合併を行った。

③人材事業

減収減益。

技術者派遣および、製造業・流通業・教員向け人材派遣において、人材確保および派遣先企業開拓に努めた。

技術者派遣においては、IT人材の不足により当初予定していたエンジニアの採用が進まず、案件獲得に影響し、売上高は計画を下回った。利益率も低下した。

④地盤調査改良事業

減収減益。

これまで主力であった「柱状改良工法」に加え、らせん状の節を持つ安定した品質の補強体を構築する「スクリューフリクションパイル工法」や戸建住宅市場だけに頼らない顧客層拡大に注力し、小型商業施設や低層マンション等に対応した「コラムZ工法」、地盤改良工法の拡販商品と位置づけ、「SDGs」にも関連する自然砕石のみを使用した「エコジオ工法」の販売促進に努めた。

土質調査試験事業を営む株式会社アースプライムは、大手ゼネコンからの大型造成工事等による土質試験や、大手建設デベロッパーからのボーリング調査の受注に努めた。

鉄道関連の土木基礎専門工事を主力とする株式会社東名は、大手ゼネコンからの受注工事を中心に、狭小、低空間での施工条件下で大口径掘削が可能な「TBH工法」や「BH工法」の受注に努めた。

不動産事業を営む株式会社三愛ホームは、埼玉県の川越市・東武東上線沿線を中心に、地元企業の特性を活かした不動産売買に努めた。

上半期は堅調であったものの、下期は注文住宅市況の悪化による住宅販売低迷の影響、東北地方の降雪による稼働率の低下、大型案件の期ずれおよび失注が重なり売上高は当初の計画を下回った。

不動産事業においても、造成業者による販売用不動産の造成工事の着工延期や住宅地の市況低迷が重なり、当初の販売計

画を大幅に下回った。

⑤保証検査事業

増収減益。

保証部門の地盤総合保証「THE LAND」の販売促進、住宅建築完成保証から派生する新築住宅建設請負工事、賃貸住宅建物の品質検査および、それに付随した修繕工事の受注に努めた。

⑥建設テック事業

減収、黒字転換。

主力販売商品である「GeoWeb System」は、住宅建築にかかわる各種業務データの記録・管理の強化(不正・改ざん防止機能)や業務の自動化が図れるため、大手ハウスメーカーの基盤システムにも採用されているため販売拡大に努めたほか、顧客の基盤システムとの連携による業務拡大や、カスタマイズの開発案件を進めた。

新規事業として建設、測量、エンタメ等の幅広い分野で活用できる3Dカメラ(4D Produc)の日本市場の新規開発に取り組んだ。

住宅市場低迷により減収となったが、前期までの人材獲得費用や研究開発の先行投資が一巡し利益を確保することができた。

⑦海外事業

増収、損失計上。

ベトナムのインフラ整備(護岸・道路・橋梁)、再生エネルギー発電事業の太陽光発電・風力発電の地盤調査、および下水道工事に関わる仮設工事等の受注に努めた。

ベトナム国内における公共工事等の需要増により増収も、材料費の高騰や材料の供給低迷による完工遅延により損失を計上した。

⑧その他事業

増収、損失縮小。

不採算事業の整理により赤字額は大幅に縮小した。

【3-3 財務状態とキャッシュ・フロー】

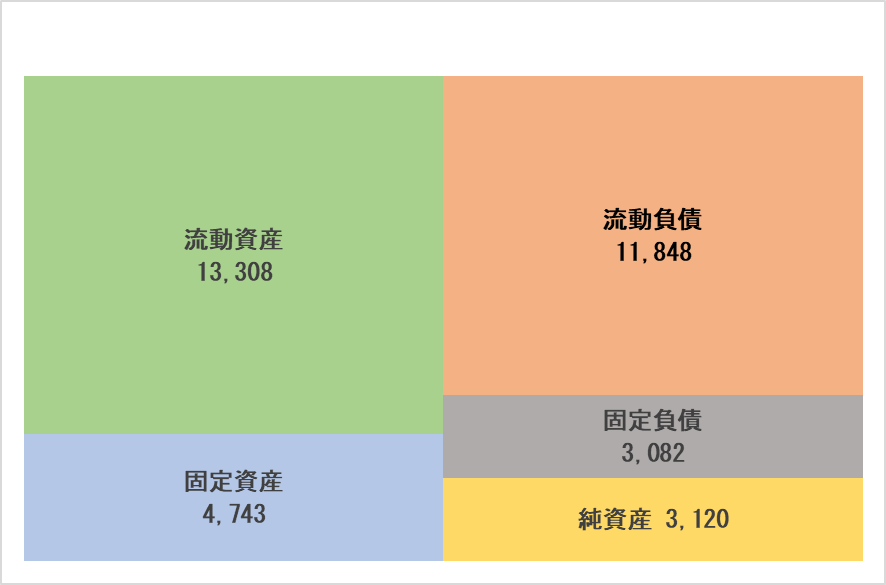

◎主要BS

| 23年3月末 | 24年3月末 | 増減 |

| 23年3月末 | 24年3月末 | 増減 |

流動資産 | 11,835 | 13,308 | +1,473 | 流動負債 | 10,086 | 11,848 | +1,761 |

現預金 | 3,794 | 4,994 | +1,200 | 仕入債務 | 1,922 | 1,717 | -205 |

売上債権 | 6,049 | 5,847 | -201 | 短期有利子負債 | 5,464 | 7,297 | +1,833 |

固定資産 | 4,935 | 4,743 | -191 | 固定負債 | 3,707 | 3,082 | -624 |

有形固定資産 | 2,497 | 2,425 | -71 | 長期有利子負債 | 2,866 | 2,305 | -560 |

無形固定資産 | 1,185 | 1,068 | -116 | 負債合計 | 13,793 | 14,931 | +1,137 |

投資その他の資産 | 1,252 | 1,248 | -3 | 純資産 | 2,977 | 3,120 | +143 |

資産合計 | 16,771 | 18,051 | +1,280 | 利益剰余金 | -2,109 | -1,881 | +227 |

|

|

|

| 負債純資産合計 | 16,771 | 18,051 | +1,280 |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

現預金の増加等で資産合計は前期末比12億80百万円増加し180億51百万円。

短期有利子負債の増加等で負債合計は同11億37百万円増加の149億31百万円。

純資産は同1億43百万円増加の31億20百万円。

自己資本比率は前期末から0.4%上昇し、16.0%となった。

利益重視の経営を着実に遂行し、財務体質の健全化を図るとともに株主還元実行のため、資本準備金の額の減少および剰余金の処分を実行することとしている。

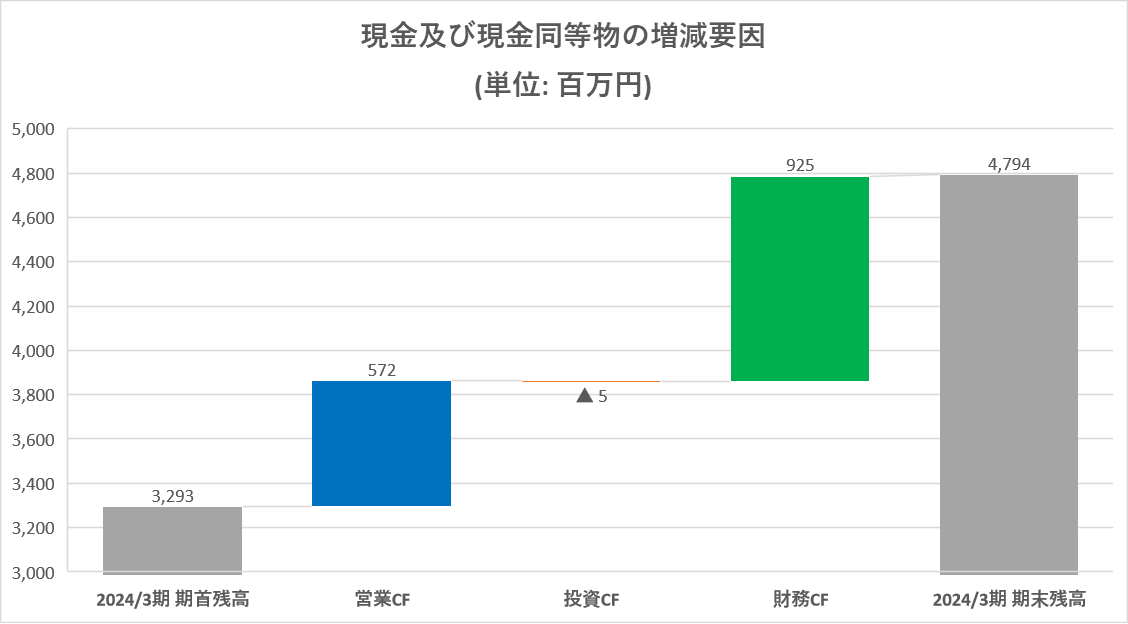

◎キャッシュ・フロー

| 23/3期 | 24/3期 | 増減 |

営業CF | 369 | 572 | +202 |

投資CF | -498 | -5 | +493 |

フリーCF | -129 | 567 | +696 |

財務CF | -1,843 | 925 | +2,768 |

現金同等物残高 | 3,293 | 4,794 | +1,501 |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

23/3期に増加した売上債権が24/3期は減少したことなどから営業CFのプラス幅は前期に比べ拡大。

定期預金の払戻による収入の増加、有形固定資産の取得による支出の減少などで投資CFは前期に比べマイナス幅が縮小し、フリーCFはプラスに転じた。

短期借入金の増加などで財務CFはプラスに転じた。

キャッシュポジションは前期末比で上昇した。

【3-4 トピックス】

①商号を変更

商号を「ITbookホールディングス株式会社」から、「SAAFホールディングス株式会社」へ変更する予定である。

SAAF(サーフ)は、「Support As A Foundation」の頭文字をとり、直訳すると「土台として支える。」を意味する。各事業が社会課題を認識し、解決に向け取り組み、新しい価値を創造し、社会に貢献できる「社会問題解決型企業」の実現を示している。

ITbookホールディングス株式会社設立5年が経過し、今回の商号変更を契機に、新たな成長のステージとして、大幅な組織再編および構造改革に着手し、ICT技術・DXによる社会インフラの効率的、効果的な付加価値向上と社会貢献を目指す。

変更予定日は2024年9月1日。

②国土交通省「グリーンインフラ創出促進事業」に採択

新技術『縦型雨水浸透施設二重管工法』が、国土交通省「グリーンインフラ創出促進事業」に採択された。

ドレーン管の外側に新たにドレーン管を設置して二重管とし、埋設後でも内側のスティックフィルターを取り外して、洗浄や取り換えが可能になり、更なる施工工期の短縮と維持管理・更新が容易になる。

雨水貯留・浸透等の防災・減災とGX(グリーントランスフォーマー)への移行促進を追求する。

③京浜河川事務所と災害時等応急対策業務の協定を締結

国土交通省関東地方整備局京浜河川事務所と、大規模な災害時に応急復旧を迅速に行うことおよび事前に協力会社を定めることによる体制の確保を目的として協定を締結した。

これまでに培ってきた技術力を災害時の地盤調査へ活用し、自然災害における早期復旧を目指す。

④兵庫県「ため池監視システム展示場整備事業」に採択

環境計測サービス「みまわり伝書鳩」が兵庫県ため池常設展示場に導入されることとなった。

「みまわり伝書鳩」は、総合気象観測センサーとの組合せにより、リアルタイムに環境情報と今後の予報が把握可能。更に、ため池の排水ポンプ稼働情報と連携し、水位の傾向や下流域への排水情報の提供することで、大雨の増水時にも、迅速な初期対応が可能となり、河川の防災対策として有効なシステムである。”ため池防災・減災事業”の発展に貢献し、持続可能な地域社会の実現を目指す。

⑤安平町(北海道)等と「あびらスマートワーク推進プロジェクト」に関する連携協定を締結

安平町(北海道)、株式会社電通北海道などと、スマートワーク産業の育成、企業誘致・事業誘致の推進、シティープロモーションおよびクリエイター育成、ブランディング推進などを目的として、「あびらスマートワーク推進プロジェクト」に関する連携協定を締結した。

官民協働による地方創生とデジタル田園都市国家構想の実現を目指す。

⑥財務報告に係る内部統制の開示すべき重要な不備を解消

2024年6月25日、2024 年3月期末日における財務報告に係る内部統制が有効であることを確認したと発表した。

2024 年3月期に発覚した連結子会社の元従業員による不正行為、および同社の会計上の誤謬、ならびに連結子会社の不適切な会計処理に関連して、2023 年3月期末日における同社の財務報告に係る内部統制に開示すべき重要な不備があったため、当該事業年度の内部統制報告書にその旨を記載した。

そして、同社は、この事態を真摯に受け止め、上記に関して策定した再発防止策(2023 年 10 月 26 日付「東京証券取引所への「改善報告書」の提出に関するお知らせ」、2024 年5月8日付「東京証券取引所への「改善状況報告書」の提出に関するお知らせ」参照)に基づき、適切な内部統制システムの整備および運用の改善を行った結果、開示すべき重要な不備は解消し、2024 年3月期末日において同社の財務報告に係る内部統制は有効であることを確認したので、その旨を記載した内部統制報告書を 2024 年6月28 日付で関東財務局に提出した。

4.2025年3月期業績予想

【4-1 業績予想】

| 24/3期 | 構成比 | 25/3期(予) | 構成比 | 前期比 |

売上高 | 29,270 | 100.0% | 31,300 | 100.0% | +6.9% |

営業利益 | 713 | 2.4% | 1,090 | 3.5% | +52.7% |

経常利益 | 767 | 2.6% | 970 | 3.1% | +26.3% |

当期純利益 | 183 | 0.6% | 280 | 0.9% | +52.8% |

*単位:百万円。予想は会社側予想。

増収増益を予想

売上高は前期比6.9%増の313億円、営業利益は同52.7%増の10億90百万円の予想。過去最高の売上・利益を更新する見込み。

売上重視から利益重視への経営方針の転換により着実に利益獲得体質への変革が進んでいることから、初の配当実施を予定している。配当は6円/株の予定で、予想配当性向は52.4%。

5.今後の注目点

中期経営計画の目標数値は修正となったが、2025年3月期の売上高は海外事業を除き増収の見込み。利益については、コア事業合計では減益も、育成事業が黒字転換となることから、全社では大幅な増益を見込んでおり、利益獲得体質への転換が進んでいる。次の中期経営計画でどのような成長戦略を打ち出してくるのかを注目したい。

*株式会社インベストメントブリッジが開示資料を基に作成。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 7名、うち社外取締役4名(うち独立役員4名) |

監査役 | 3名、うち社外監査役2名(うち独立役員1名) |

◎コーポレート・ガバナンス報告書

最終更新日:2024年6月28日

<基本的な考え方>

当社グループは、透明性の高い健全な経営を実施し、企業倫理と適法性を重視し、経営上の迅速な意思決定、経営監視機能の整備、リスク管理の徹底、コンプライアンス(法令等遵守)体制の充実およびディスクロージャー(経営情報の開示)の充実をコーポレート・ガバナンス(企業統治)の基本方針として、株主の付託に応えることを経営陣のみならず全社員が重要課題として認識して、これを実践する体制の整備・施策を推進しております。

<コーポレート・ガバナンス・コードの各原則を実施しない理由>

当社はグロース上場企業として、コーポレート・ガバナンス・コードの基本原則を全て実施しております。

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |