ブリッジレポート:(5892)yutori 2024年3月期決算

片石 貴展 社長 | 株式会社yutori(5892) |

|

企業情報

市場 | 東証グロース市場 |

業種 | 小売業(商業) |

代表者 | 片石 貴展 |

所在地 | 東京都世田谷区北沢二丁目5番2号 |

決算月 | 3月 |

HP | https://yutori.tokyo/ |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

2,193円 | 4,697,100株 | 10,300百万円 | 34.5% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

0.00円 | - | 58.37円 | 37.6倍 | 138.88円 | 15.8倍 |

*株価は6/7終値。各数値は24年3月期決算短信より。

業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 | EPS | DPS |

2023年3月(実) | 2,470 | -47 | -54 | -68 | -15.41 | 0.00 |

2024年3月(実) | 4,320 | 383 | 378 | 225 | 49.91 | 0.00 |

2025年3月(予) | 5,615 | 500 | 492 | 274 | 58.37 | 0.00 |

*単位:百万円、円。予想は会社側予想。

株式会社yutoriの会社概要、業績動向、成長戦略、片石社長へのインタビューなどをお伝えします。

目次

今回のポイント

1.会社概要

2.成長戦略

3.2024年3月期決算概要

4.2025年3月期業績予想

5.片石社長へのインタビュー

6.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- Z世代を主要ターゲットに、30以上のファッションブランドを、自社ECサイト、「ZOZOTOWN」、オフライン店舗を中心に展開。20代の若手社員が半数以上を占め、年齢的にターゲット層に近く、消費者目線を持つクリエイティブ担当者が、当事者意識を持ちながら才能を活かしてスピーディーにブランドを立ち上げている。

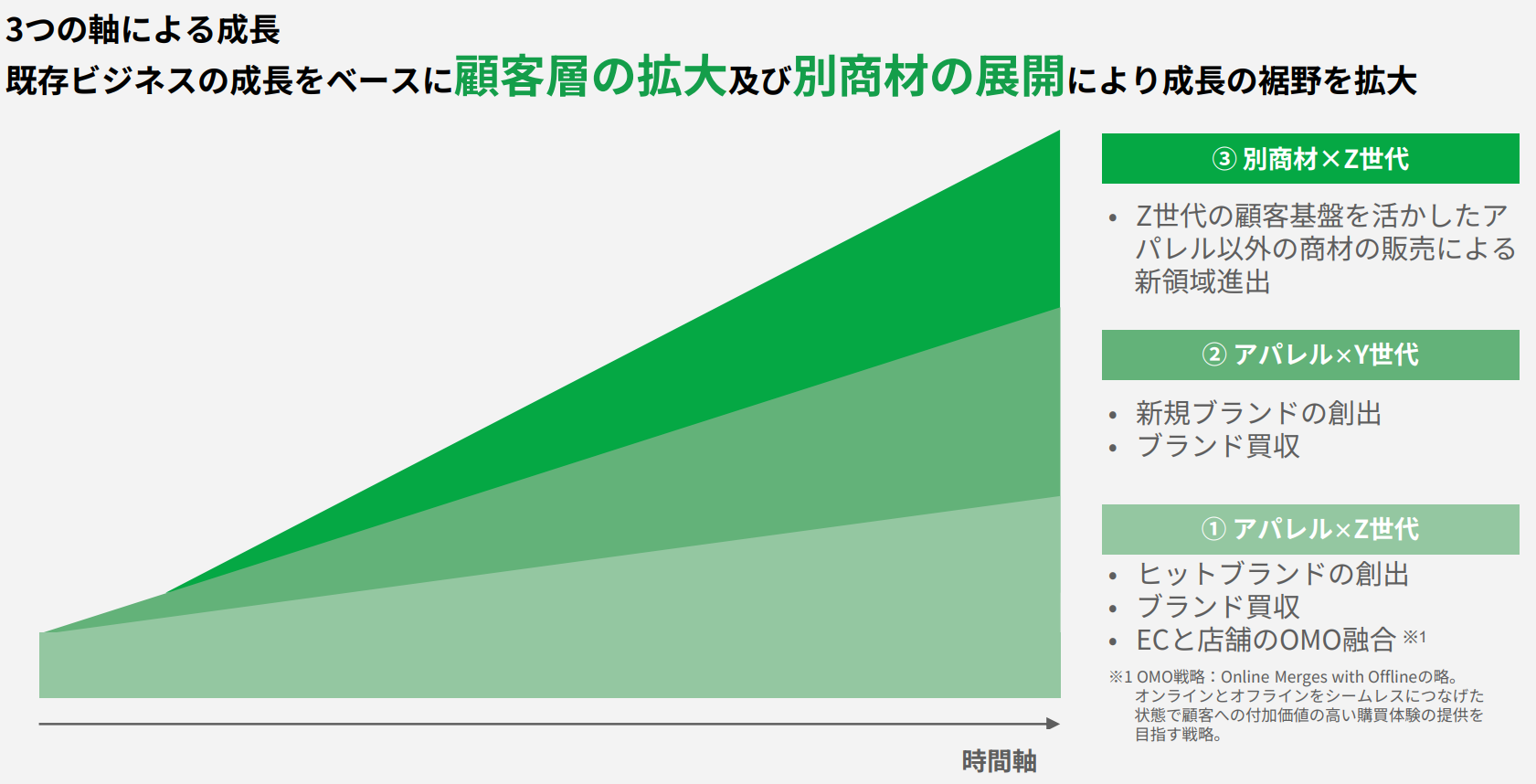

- 既存ビジネスの成長をベースに顧客層の拡大及び別商材の展開による成長の裾野拡大を目指しており、年間10ブランドを立ち上げ、5年後の2029年3月期末のブランド数70ブランドを目標としている。

- 24年3月期は増収・黒字転換で、売上・利益とも過去最高を更新し、修正予想を上回った。売上高は前期比74.9%増の43億20百万円。各ブランドとも順調に推移。営業利益は3億83百万円(前期は47百万円の損失)。仕入先集約、値上げ効果により売上総利益は増収率を上回り同91.8%増加し、粗利率は同5.3%上昇。EC販売増に伴う支払手数料増、新規出店による地代家賃増等、販管費も同57.8%増と大きく増加したがこれを吸収し黒字転換した。四半期ベースでは、初めて全四半期において営業黒字を達成した。

- 25年3月期も大幅な増収増益を予想、創業以来7期連続の増収を見込む売上高は前期比30.0%増の56億15百万円、営業利益は同30.4%増の5億円を予想。売上高営業利益率は同8.9%の想定。同社の強みである「NICOモデル」とSNSマーケティングを活用したブランドの拡大、主要ブランドの実店舗の拡大等による成長を見込む。円安による仕入価格の高騰が懸念されるが、仕入先の集約、仕入先による為替予約、需要を見ながら必要に応じた販売価格への転嫁等を行い売上総利益率は引き続き年間を通して約60%を目指す。

- 片石貴展社長に、同社の企業理念、今後の展開、株主・投資家へのメッセージなどを伺った。「現在の時価総額は100億円程度ですが、これはあくまでも初期衝動の延長線上でしかない数字であり、全く満足していませんし、我々のテーマや、自分自身の時間軸の長さから言えば、1,000億円、2,000億円も通過点であると考えています。株主・投資家の皆様には、当社の挑戦を、楽しみにしながら、応援していただきたいと思います」とのことだ。

- 同社のIR情報は極めて投資家に寄り添ったものである。YouTubeを通じた決算説明では、片石社長が分かりやすく要点を解説し、かつ大変聞きやすい。資料も要点をコンパクトにまとめているとともに、質疑応答は、QもAもテキストで記述してあるため、確認が容易である。

- 加えて、IRコンテンツではないが、YouTubeには片石社長が自身の想いや考えを述べる動画も多数掲載されており、同社を理解するには格好の情報である。事実コメント欄には「株主としてすごくありがたいチャンネルです!応援します!」「力のある立場に若者を起用していくのはすごく良いことですよね。頑張ってほしい。」「かっ飛んでる人かと思ったら凄くちゃんとしてる!」といった声が多数寄せられている。「5年後の2029年3月期末、70ブランド」をはじめ、成長のための3軸の施策の進捗に注目していきたい。

1.会社概要

Z世代を主要ターゲットに、30以上のファッションブランドを、自社ECサイト「YZStore」、「ZOZOTOWN」、オフライン店舗を中心に展開。20代の若手社員が半数以上を占め、年齢的にターゲット層に近く、消費者目線を持つクリエイティブディレクターを始めとした担当者が、当事者意識を持ちながら才能を活かしてスピーディーにブランドを立ち上げている。既存ビジネスの成長をベースに顧客層の拡大及び別商材の展開により成長の裾野拡大を目指し、年間10ブランドを目安に立ち上げ、5年後の2029年3月期末70ブランドを目標としている。

【1-1沿革】

大学卒業後の2016年4月にスマホ向けゲームの企画・開発・配信等を展開する株式会社アカツキ(東証プライム、3932)に入社し、インスタグラムでサイトの集客を行う部署のリーダーを務めていた片石 貴展氏(現株式会社yutori代表取締役社長)は、古着のコミュニティが非常に盛り上がっていることに気づく。元来、古着のカルチャーが好きだったことから、「古着女子」というアカウントを開設したところ、わずか1カ月で3万人のフォロワーを獲得。「自分が好きなことでビジネスができるチャンスは滅多にない」と考えた同氏は、2018年4月に学生時代の友人を誘い、株式会社yutoriを設立した。

Z世代向けブランド展開の熱量や実績及び将来性を評価され、2020年7月、株式会社ZOZO(東証プライム、3092)と資本業務提携契約を締結。その後も、オーガニックな自社ブランド立ち上げとM&Aを交え、ブランドポートフォリオを構築するとともに、SNSを活用したマーケティングによって売上・利益が拡大。

2023年12月、東京証券取引所グロース市場に上場した。

【1-2 企業理念・ミッション】

「TURN STRANGER TO STRONGER -ハグレモノをツワモノに-」を企業理念・ミッションとして掲げている。

「ファッションブランドを纏うことで未知の才能を持つ世界中のハグレモノが、そのズレを強さに反転させられるように」との願いをもとに、複数のブランドの創造を図ることで企業理念・ミッションの実現、ファッションの力による変革を目指す。

(同社資料より)

*社名「yutori」について

前職時に「ゆとり世代らしい」と言われることが多かった片石氏は、コミュニティビジネスを展開するに際し、「ゆとり世代」という言葉は、その世代に属する広範囲な人々を対象とすることができる点で、非常に好都合なワードであると考えた。

加えて、「ゆとり世代」は、一般的にはネガティブなイメージを持たれやすい言葉ではあるが、「ゆとりがある」ということは本来的には良い意味である点にも注目。

社名「yutori」は、「ネガティブなものをポジティブなものに変えていく」「新しい視点を提供する」「視点を転換する」ことをテーマに掲げる同社の企業理念を体現するものである。

【1-3 同社を取り巻く事業環境】

(1)アパレルファッション市場動向

①EC化の進展

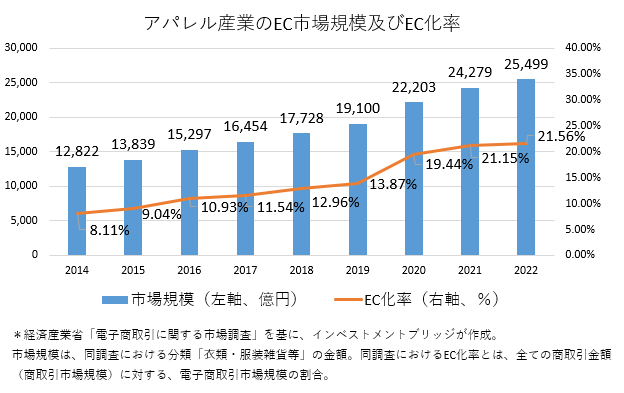

経済産業省の調査「電子商取引に関する市場調査」によれば、衣類・服装雑貨等のEC市場は2014年の1.28兆円から2022年には2.55兆円へCAGR 9%(インベストメントブリッジが計算)で成長している。また、全取引金額に占めるEC市場の割合である「EC化率」も、2014年の8.11%から21.56%まで上昇している。書籍・映像・音楽ソフトの52.16%には及ばないものの、アパレル市場におけるECの重要性は益々増大することが予想され、後述するように自社ECおよびZOZOTOWNを主要販売チャネルとする同社にとっては、大きな追い風となろう。

②市場規模

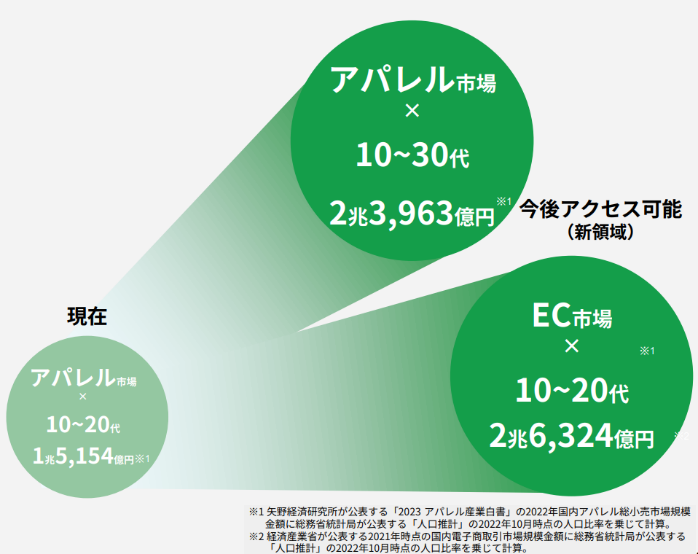

同社がターゲットとする市場規模は以下の通りだ。

取り扱いブランドの中心ユーザーである10~20代をターゲット層としたアパレル市場は現在約1.5兆円。今後は、10代から30代までを顧客層としたブランド展開によるアパレル市場の開拓で2.4兆円市場、アパレル以外の商材による10~20代を主なターゲット層としたEC事業で2.6兆円の合計約5兆円市場をターゲットに事業を展開していく考えだ。

(同社資料より)

(2)消費者の購買行動

①情報収集:SNS発信の重要性

同社ブランドの主要消費者である10~20代の情報収集や消費に関する行動の特長は以下のような点が挙げられる。

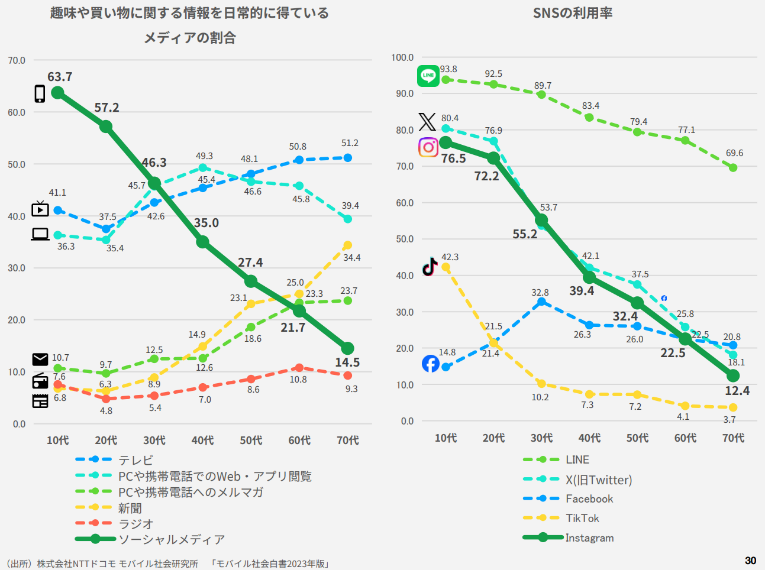

* | 趣味や買い物に関する情報を日常的に得ているメディアは、SNSが約6割。40~70代ではテレビ、PCや携帯電話でのWeb・アプリ閲覧が中心。世代間ギャップは大きい。 |

* | SNSの利用率を見ると、10~20代の7~9割がLINE、X、Instagramを利用。こちらも世代間の乖離が大。 |

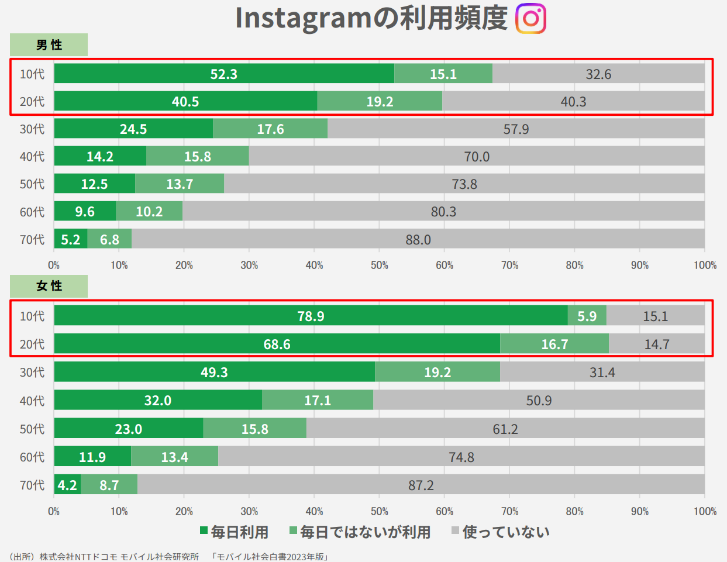

* | 10~20代のInstagram利用頻度は高く、特に女性は約85%が利用し、7-8割は毎日利用している。 |

|

|

(同社資料より)

Z世代を中心とした10~20代のユーザーは、デジタルネイティブ世代として常に周りと緩くつながるネット世界の中で自分らしさを表現したいと考えており、やりたいコト、ほしいモノをSNSのフィルターを通して発見し、それらを探求、体現していく傾向が強い。

こうしたユーザー特性を踏まえ、同社では今後の消費活動の中心となるZ世代が情報の収集源とするSNSにおいて、いかにして確実に効率よく情報を届けられるかが極めて重要であり、SNSにおける発信力としてフォロワー数の拡大がその基盤となると考えている。また、従来のメディアと比較して、コストを抑えて認知拡散が期待できる点も、SNS発信の大きなアドバンテージである。

②消費行動とブランド商品の重要性

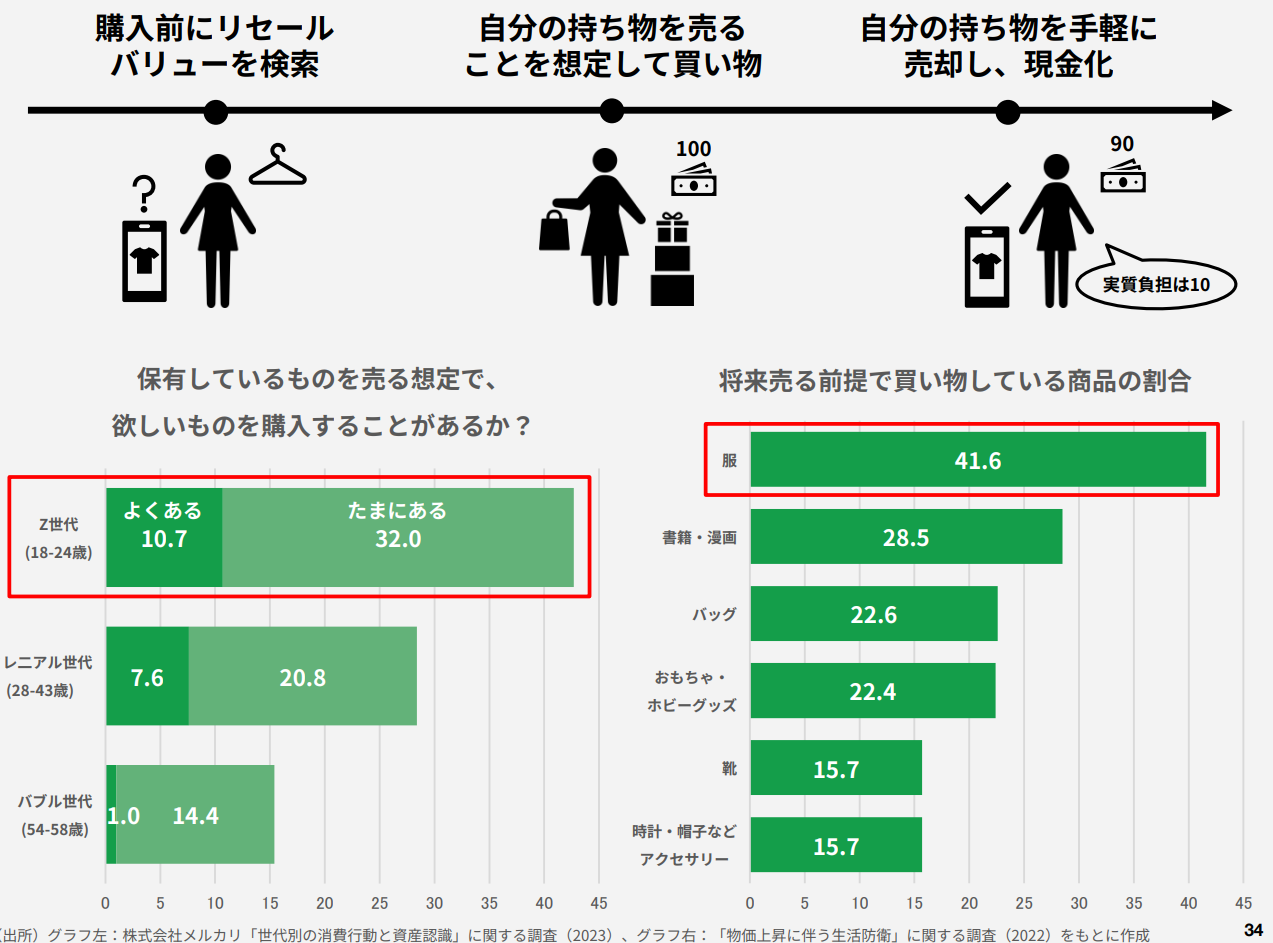

フリマアプリの普及・浸透に伴い、Z世代は商品購入前にリセールバリューを調べるとともに、現在の自分の持ち物を手軽に売却し現金化して買い物することで、実質負担額を抑えることを重視する傾向が強い。

このように、彼らは消費を点ではなく線として認識しており、買い物で損をしたくないからこそ、モノの資産性を意識している。

そのため、二次流通市場で値崩れしない商品は、一次流通市場でより高い価格を払ってもよいと、多くのZ世代が考えている。

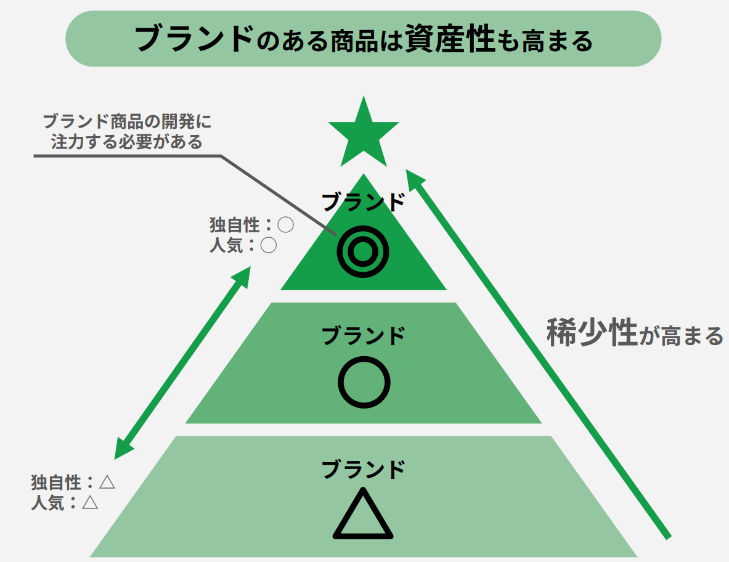

こうしたことから、同社ではブランド開発にあたっては、リセールバリューが値崩れしない資産性の高いブランド品の開発に注力する必要があり、重要なポイントは、「独自性:デザイン等が特徴的でコアなファンが存在する」と「人気:需要が特に旺盛であり、需要が供給を上回る」であると考えている。

|

|

(同社資料より)

【1-4 事業内容】

(1)ブランド

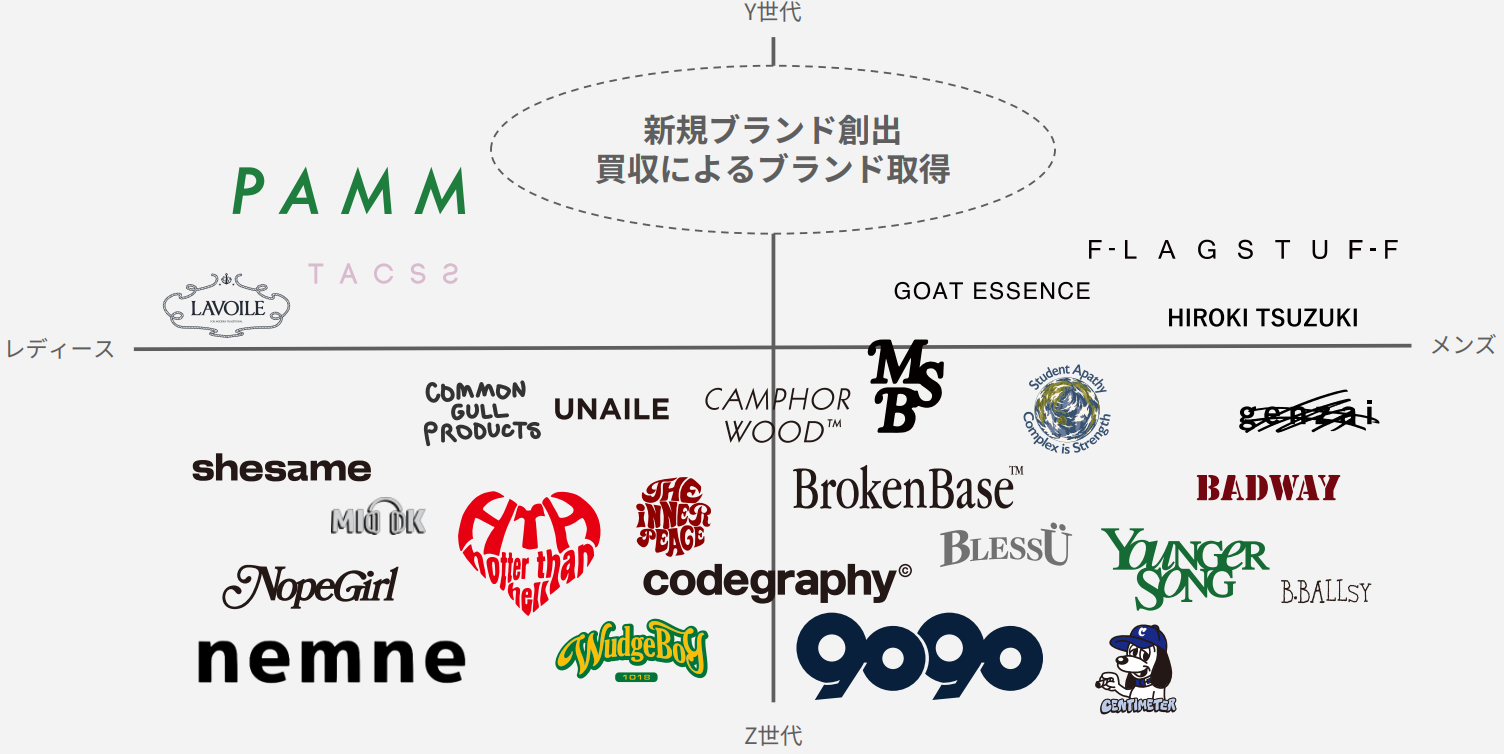

同社では、多様なユーザーの支持を集め、資産性の高いブランドを自社で開発する一方M&Aによってブランドを取得し、ブランド展開戦略の多様化を図っている。

また、ブランド価値向上のために、様々な独自の育成・管理施策を実施している。

①カテゴリー

Z世代(1997年から2009年に生まれた世代)を対象としたストリートファッションブランドを発端として、その後はストリートブランドに限らないファッションカテゴリーにおいて、アパレル商材の企画及び販売により規模を拡大してきた。

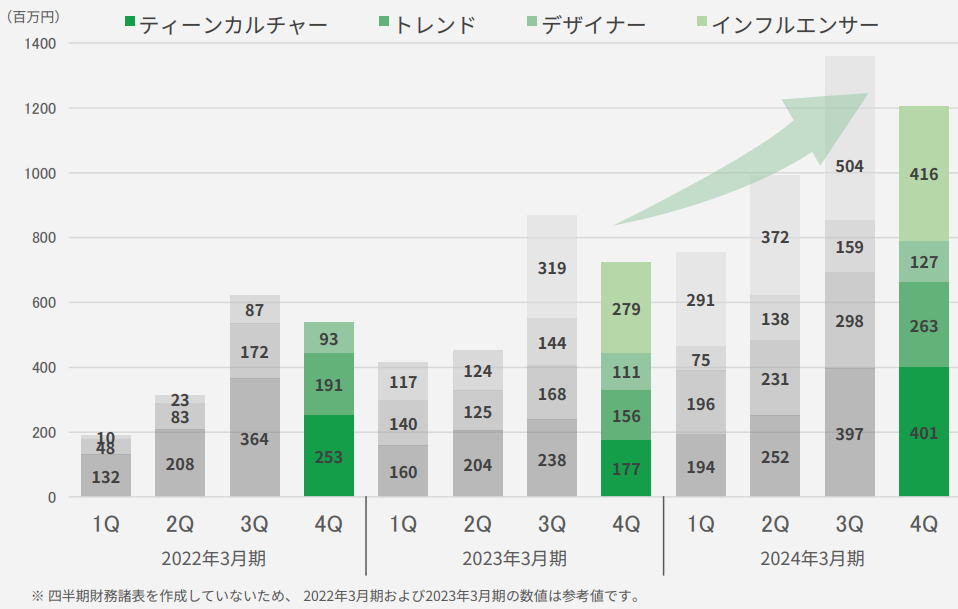

現在、それぞれ特色の異なる「ティーンカルチャー」「トレンド」「デザイナーズ」「インフルエンサー」のカテゴリーで、合計31ブランドを展開(2024年4月末時点)。多様性に富んだブランドにより、多種多様なユーザーに対し、ファッションを提案している。

M&Aも交えて(現在までに2社、7ブランドを取得)、ブランドによるポートフォリオを構築することで、特定のブランドに左右されない安定的な収益構造を目指している。

カテゴリー | 特色 | 主なブランド |

ティーンカルチャー | 過去のトレンドアイテムをリバイバルし、現代カルチャーのエッセンスを取り入れながらブランドを展開 |

|

トレンド | ZOZOTOWNでの販売をメインに、流行をいち早く取り入れた手に取りやすいアイテムを展開 |

|

デザイナーズ | アパレル業界で著名なデザイナーやスタイリストのもと、コアなファンを獲得するブランドを展開 |

|

インフルエンサー | インフルエンサーがブランドディレクターを務め、個人の発信力も併せてアイテムを展開 |

|

②自律分散型ブランド運営

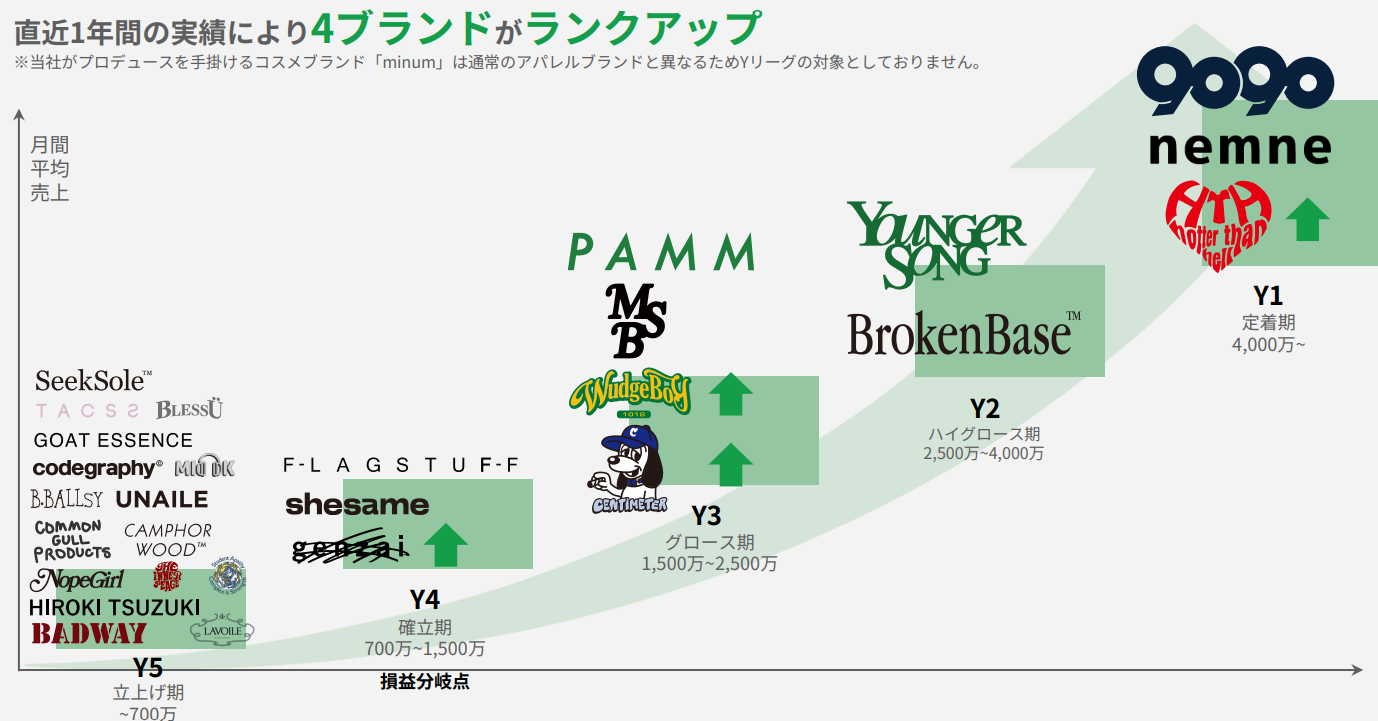

◎「Yリーグ」

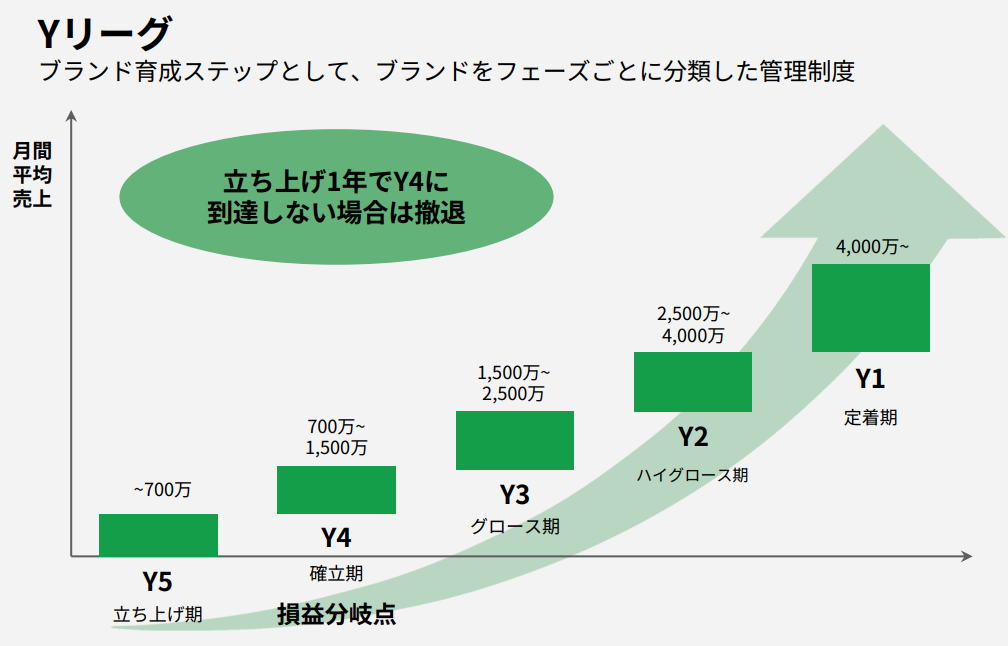

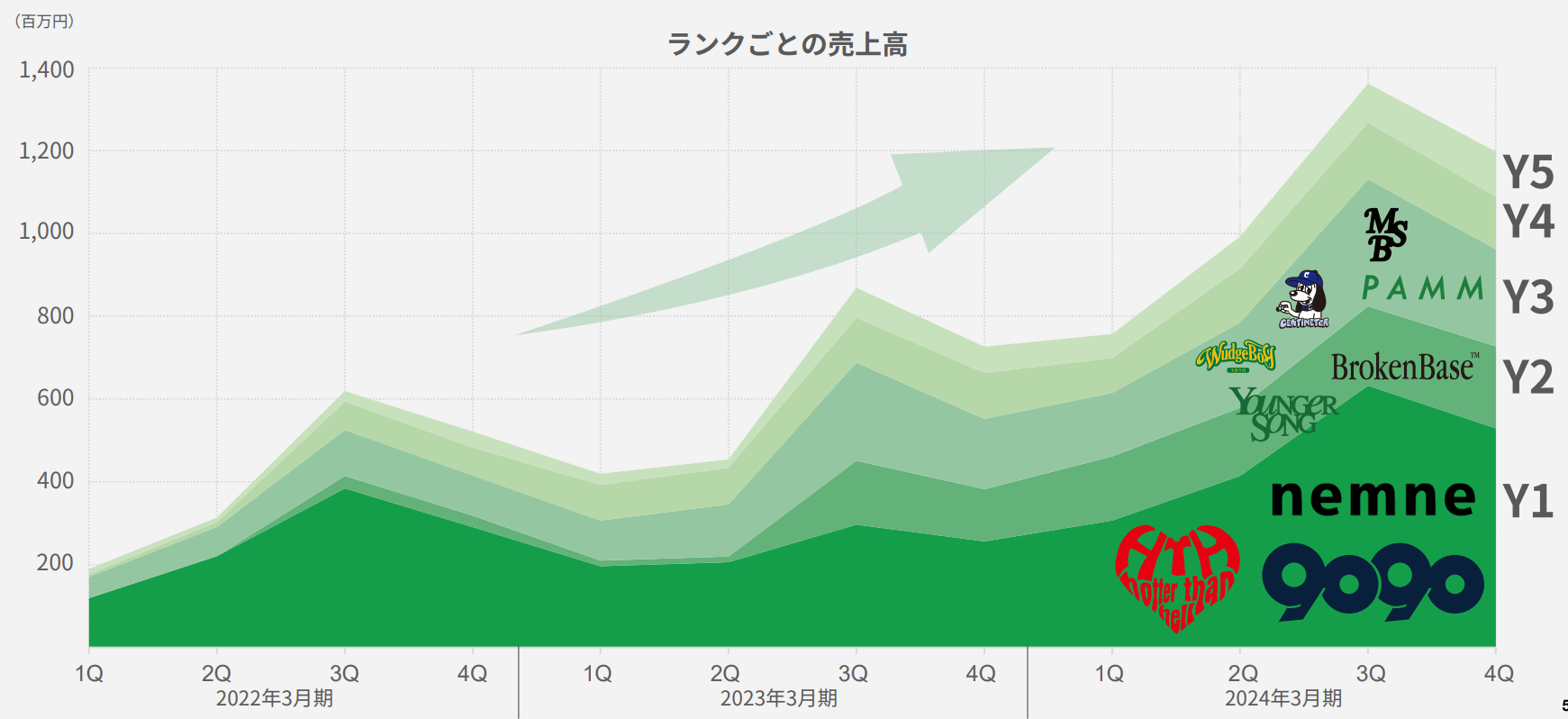

各ブランドが自走して自ら利益を獲得できるように「Yリーグ」という制度を導入して、ブランドごとの採算を管理している。ブランドの成長ストーリーを全社的に定量的に示すことで、各ブランドの担当者にとって分かりやすい目標となり、かつ、撤退基準を明確にすることで迅速で合理的な意思決定ができるようにしており、定量的な判断のもと損失を最小限に止める体制を目指している。

(同社資料より)

Yリーグでは、ブランドごとの月間平均売上金額に応じて、Y5からY1の5段階で各ブランドをランク付け。ブランドを立ち上げて1年で損益分岐点であるY4に到達しない場合は、原則として撤退するものとしている。創業以来39のブランドを立ち上げ2024年4月末時点で31のブランドを運営しており、8ブランドが撤退し、撤退率は約2割となっている。

各ランクへの平均到達スピードは、Y4は約1年、Y3およびY2は約2年、Y1は約3年半となっている。

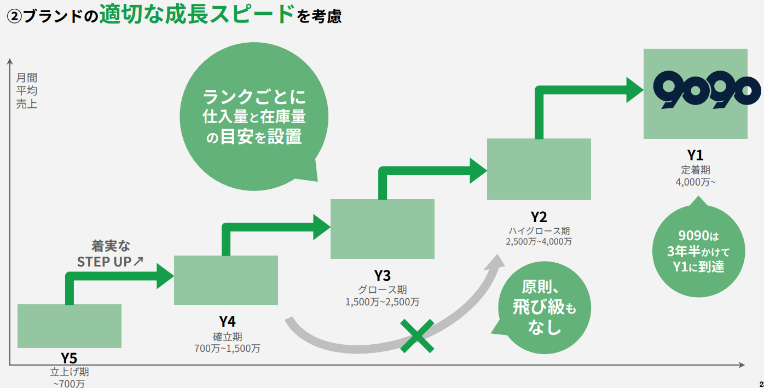

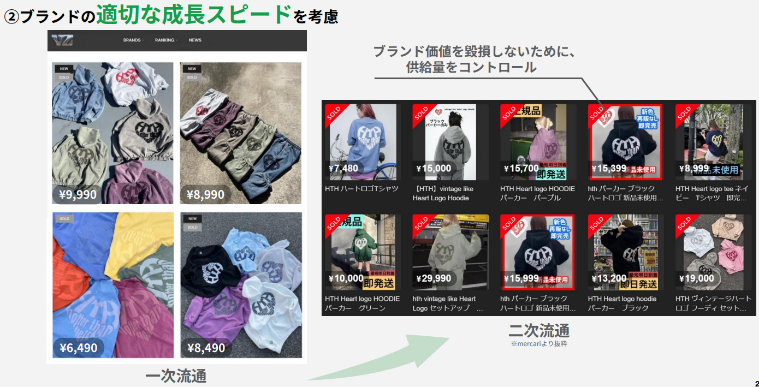

◎適切な成長スピードの実現

一般的にアパレル企業においては、展開するブランドの成長スピード最速化を追求し、売れ行きが良ければ欠品を回避するために供給量を一気に拡大するケースも多いが、同社では、急速な人気化に対応した供給量の拡大は、将来の需要の先食いであり、ブランド価値の棄損に繋がると考え、各ブランドを適切なスピードで成長させることを重視している。

「Yリーグ」はそのための仕組みでもある。

立ち上げ期「Y5」のブランドはまずは損益分岐点を超すことを目標に、確立期「Y4」を目指す。

その後は、順次ランクアップを目指すが、各ランクの目標売上金額をベースに仕入れ量と在庫量の目安を設置しており、人気ブランドとなって売れ行きが想定以上に好調だとしても、原則「Y4」から「Y2」へ一気にランクアップするような「飛び級」は行っておらず、確実に目標売上金額が実現できているかを重視する。2018年8月に販売を開始した同社の代表的ブランド「9090(ナインティナインティ)」も、3年半かけて「Y5」から「Y1」までランクアップした。

このように、同社ではブランドの着実な成長と価値向上を目指し、SNSでの投稿数、二次流通価格、販売完了までのスピード等を常にウォッチして、供給量のコントロールに繋げている。

|

|

(同社資料より)

そのほか、ブランドの立ち上げ、運営に関する同社独自の取組みや組織形態は以下のとおりである。

☆ | Y3以上のブランドは、MD、クリエイティブディレクター、SNS担当、生産管理の役割を4-5人で担当している。立ち上げ直後のY4、Y5ブランドは、クリエイティブディレクターの自主性を重んじ、軌道に乗るまでは基本的に1人で稼働し、一部の周辺業務を他のメンバーがサポートする。 |

☆ | 各ブランドにおける投資はブランドごとの自主的な意思決定を尊重しており、ブランドの個性を活かした機動的なブランド運営を行っている。 |

☆ | ブランドごとの売上等の進捗状況や企画・販売戦略を全社で共有する会議を週次で開催しており、特定のブランドで効果を発揮した施策を他ブランドでも展開可能か検討している。 |

☆ | 各ブランドで商品企画を担当するブランドディレクターには、消費者目線を持つことができるように、そのブランドのターゲット層(主にZ世代)と年齢的に近いスタッフを配置している。 |

☆ | 新規ブランドや新商品を企画したスタッフがそのまま、ブランドの立ち上げ、商品開発にも携わるため、ブランド運営の経験は浅くとも当事者意識を高く持ち、取り組むことができる。その結果、流行が移り変わりやすいアパレル業界においても、適時に需要に応じた商品を企画することができる。 |

☆ | 全社員がブランド立案候補者として応募できる「社内ブランドコンペ」の開催頻度を増やすことも計画している。 |

☆ | 上場を機に、社外の人間でも「yutori」のブランドを立ち上げるチャンスを提供する「一般公募」を実施したところ、200人以上が応募した。現在最終選考中である。 |

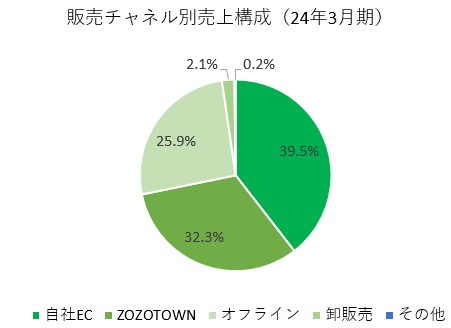

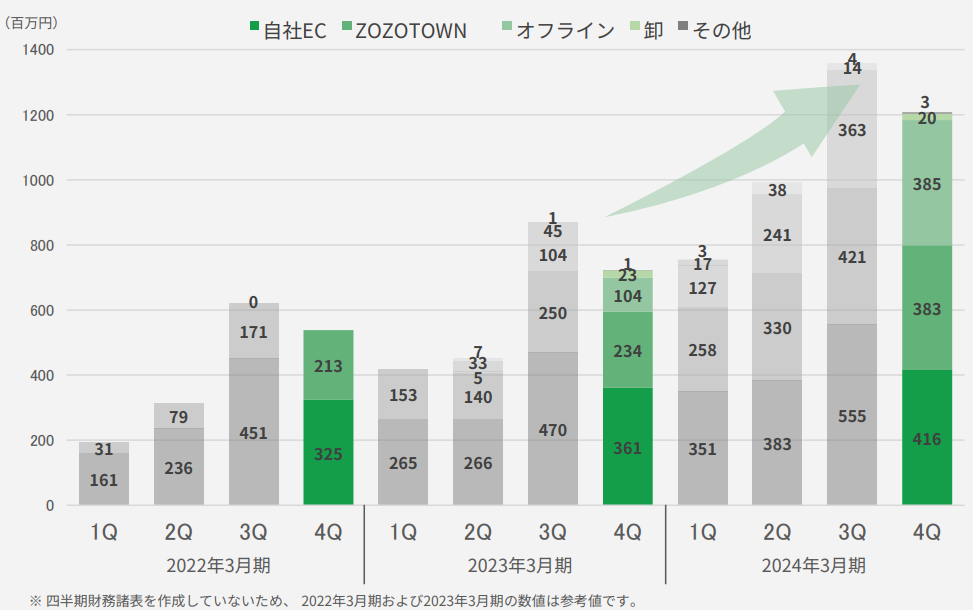

(2)販売チャネル

主に同社の複数のブランドを取り扱うプラットフォーム型の自社ECサイト「YZStore」、株式会社ZOZOの運営する「ZOZOTOWN」での販売、オフライン店舗での販売、国内外のセレクトショップへの卸販売が中心。

①自社EC「YZ Store」

複数ブランドを取り扱っており、YZStore内の複数ブランドのセット購入を提案している。

YZ Storeのアプリを、2023年4月にローンチした。

YZ MEMBERS(会員プログラム)として、年間購入金額に応じたランクにより、会員先行セールやシークレットイベント招待、送料無料クーポンなどの特典を受けることができるプログラムも展開している。

②ZOZOTOWN

流行をいち早く取り入れた手に取りやすいアイテムを展開している。同社商品のZOZOTOWNでのランキング入りを目指して、スピーディーな商品企画を意識している。

③オフライン

SNSフォロワー数の多いインフルエンサーを店舗スタッフとして配置し、初期投資を抑えた30~40㎡ほどの小型の店舗で、商品を展開している。

SNS集客の優位性を活かし、収益率の高い店舗を増やすことを目指している。

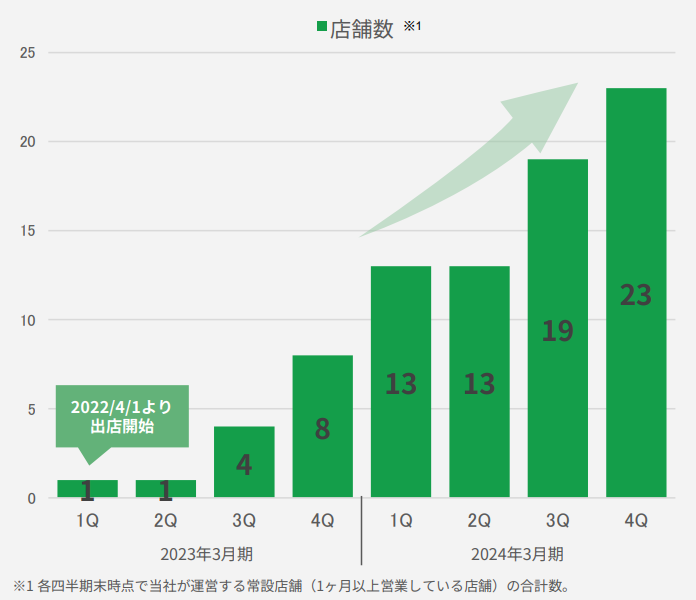

2024年3月末時点の店舗数は、23店舗。

基本的に1つの店舗は1つのブランドを取り扱う。全ブランド、新規立ち上げ時はオンラインのみで販売を開始し、SNSも利用しながら認知度を十分に高め、初月から黒字化の確率が高いと判断した後、オフライン店舗でも展開することで、リスク低減を図っている。

④卸販売

国内および海外を問わず、より多くの感度の高い顧客にリーチするためにセレクトショップに商品を展開している。

(3)SNSマーケティング

広告宣伝としてInstagramやTikTok等のSNSを利用したマーケティング活動に注力している。

商品PRのため、ブランド公式アカウント、社内運用個人アカウント、外部のインフルエンサーアカウントをそれぞれ使い分け、SNSユーザーに訴求している。

ブランド公式アカウント | 新商品の紹介等の投稿を行い、ブランドの世界観を伝える。 |

社内運用個人アカウント | SNS担当者がその個人の視点から商品紹介および商品の着用画像、動画を投稿し、SNSユーザーとのより密接なコミュニケーションを図る。 |

外部のインフルエンサーアカウント | 特にZ世代に強い影響力を有するインフルエンサーに対して同社の視認性の高い商品を支給し、着用画像、動画を投稿してもらい、ブランドおよび商品の認知度の向上、新規顧客の流入を図っている。 |

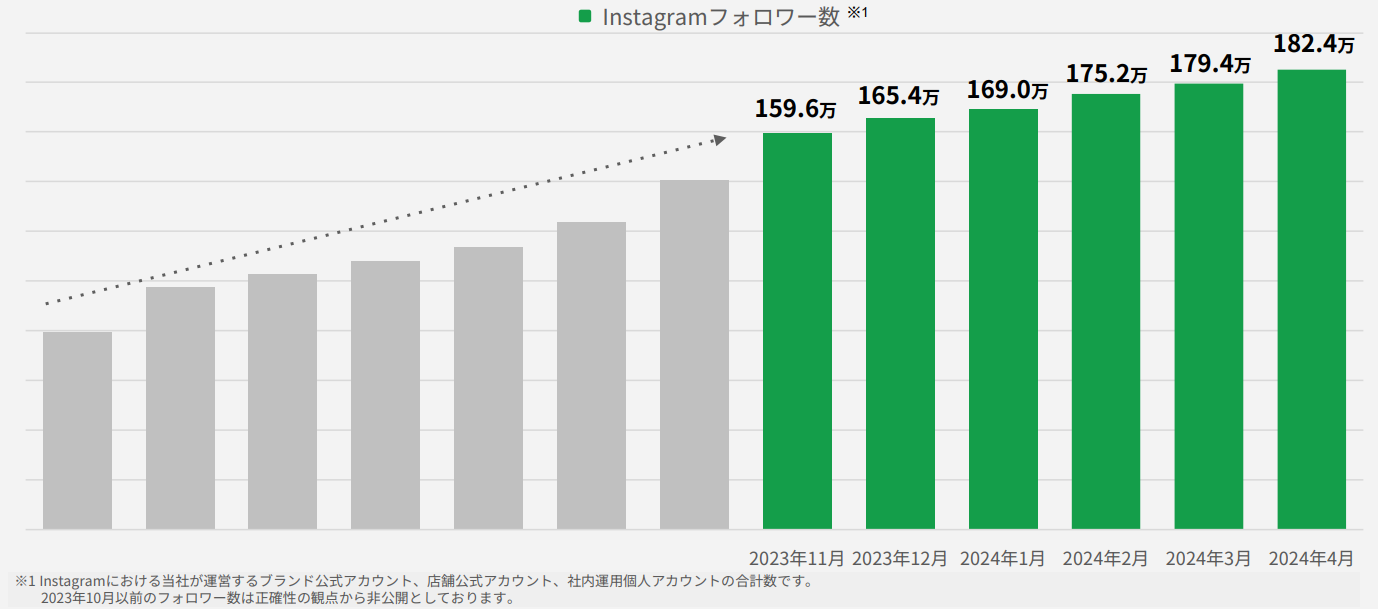

SNSにおけるフォロワー数を経営上の重要指標としている。2024年5月末のInstagramフォロワー数は、ブランド公式アカウント、店舗公式アカウント、社内運用個人アカウント合計で186.7万人と着実に拡大している。

【1-5 特長・強み】

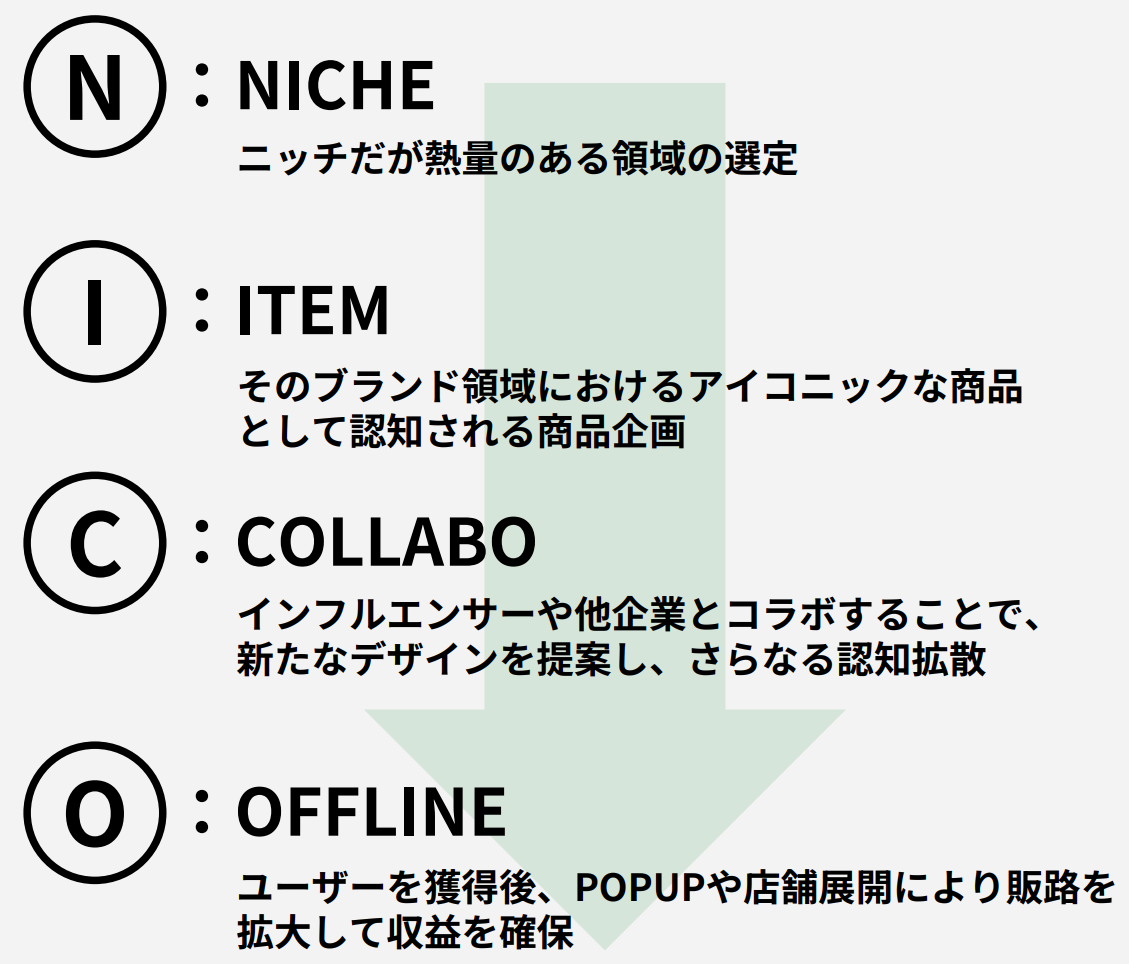

(1)ヒットブランドを生み出す独自の企画・開発ノウハウ「NICOモデル」

同社競争力の源泉が、「NICOモデル」によるブランド企画及び開発のノウハウである。

(同社資料より)

オンライン販売やコラボレーションを通じてブランド・商品の認知を高めた後に店舗展開を行っているため、投資効率が良く、店舗の減損リスクを最小限に抑えている。

例えば、代表ブランド「9090」では、90年代に流行したアイテムを現代のストリートシーンに落とし込みリバイバルして展開することでニッチな領域を選定して、大人気を博した「KingLogo」シリーズの商品を展開している。

コラボによる「9090ポケモンコレクション」の商品シリーズは人気IP「ポケモン」の知名度を活かして爆発的な売上を記録。さらに、全国を周回するPOP UP(定期借家による期間限定店舗)で短期間のオフライン販売により需要を確認したうえで、常設店を名古屋と原宿にオープンした。

また、NICOモデルのノウハウを実際に適用したブランドから他のブランドへそのノウハウを横展開することでヒット商品の再現性を高めている。

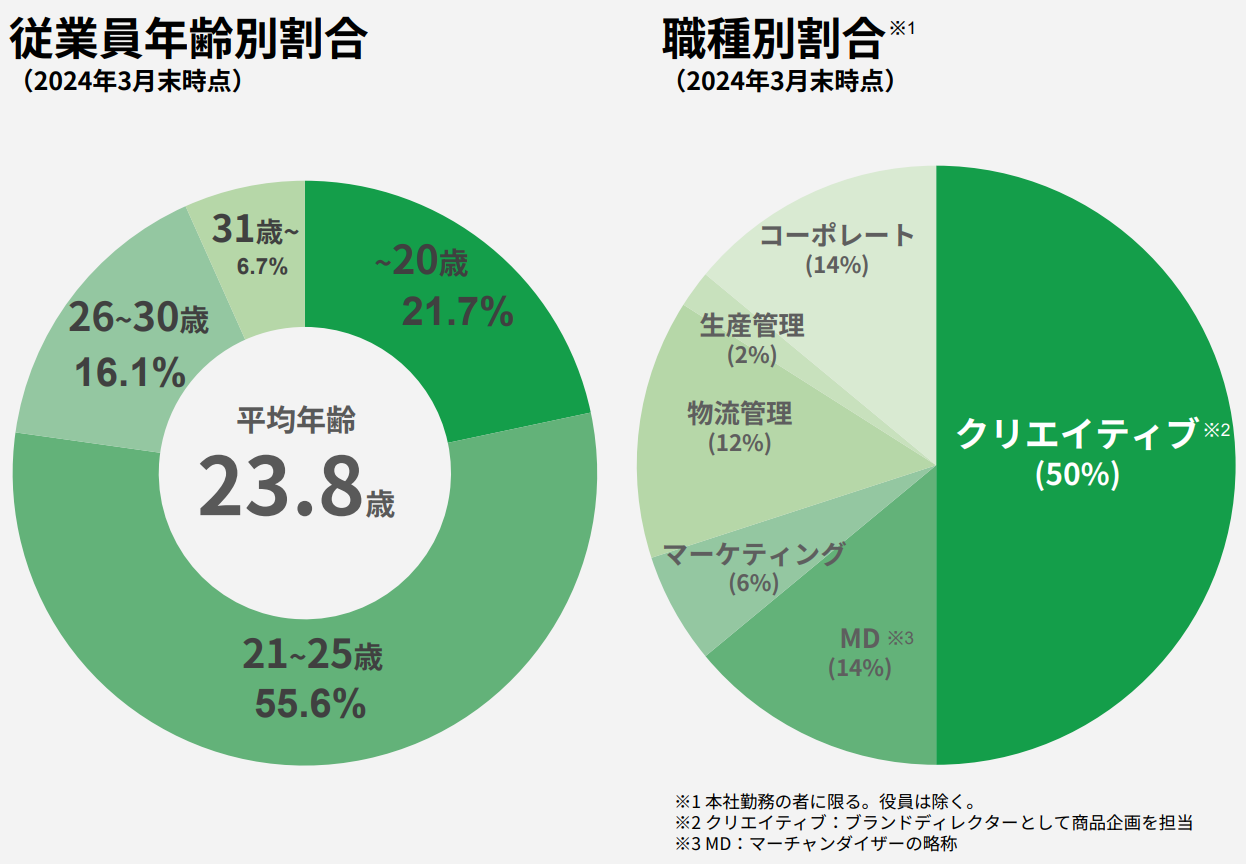

(2)若手社員及びクリエイティブを中心とした社員構成

20代の若手社員が半数以上を占め平均年齢が23.8歳(24年3月末時点)であることに加え、て、クリエイティブメンバーが約半数である点も同社の大きな特長である。

年齢的にターゲット層に近く、消費者目線を持っているクリエイティブディレクターを始めとした担当者が、当事者意識を持ちながら才能を活かしてスピーディーにブランドを立ち上げていく。

「自律分散型ブランド運営」を可能にしている同社の組織形態はもう一つの競争優位性の源泉と言えよう。

(同社資料より)

2.成長戦略

同社では既存ビジネスの成長をベースに顧客層の拡大及び別商材の展開により成長の裾野拡大を目指しており、具体的には「アパレル×Z世代」「アパレル×Y世代」「別商材×Z世代」の3軸に取り組んでいく。

ブランドに関しては、2024年4月末で31ブランドを保有。年間10ブランドを目安に立ち上げ、5年後の2029年3月期末70ブランドを目標としている。

(同社資料より)

(1)アパレル×Z世代

主力ブランドであるY1、Y2、Y3で全体の80%程度を占め、成長基盤となる売上を確保する。それと並行して種まきブランドであるY4以下で、ブランド層を厚くし、成長の裾野を拡大する。

ヒットブランド創出、ブランド買収のほか、ECと店舗のOMO戦略を展開する。

海外展開も開始する。

25年3月期中に、同社初の常設海外店舗として台湾に代表ブランド「9090」の店舗を開設する予定だ。

台湾では2023年に、「9090」と台湾のブランド「OVERPRINT」のコラボレーションを実施しており、既に一定の認知、人気があるため、成功確率は高いと会社側は考えている。

出店時期や出店場所は正式に決定次第発表する。

|

|

(同社資料より)

(2)アパレル×Y世代

Z世代のほか、一つ前の世代であるY世代向けのブランドの展開を増やし、当面は特に「レディース×Y世代」を強化する予定である。

新規ブランド増強に向け、M&Aの候補先も常にソーシングを行い、実施を検討していく。

(同社資料より)

(3)別商材×Z世代

Z世代の顧客基盤を活かしたアパレル以外の商材の販売による新領域進出について、適切な別商材の探索、研究を行ってきたが、2024年3月、プチプラコスメ「minum(ミニュム)」の販売を開始した。

(コスメ事業立ち上げの背景)

ある調査では、20代女性の9割、30代女性の8割が、「プチプラコスメ(プチプライス、安価なコスメ)」の購入経験があると答えており、若い世代にプチプラコスメは浸透している。

購入体験に関しては、約7割がSNSによって知り、購入する場所もドラッグストアが約7割となっている。

また購入する際に重視するのは、機能性という回答がトップとなっている。消費者の「買い物で失敗したくない」という考えがベースにあり、ただ安いだけでなく、安くても価値のあるものが求められている。

このような中、アパレルブランドの運営で培ってきたSNSマーケティングのノウハウを駆使しながら、「プチプラコスメ」の取り扱いに取り組むこととした。

(概要、ビジネスモデル)

*「minum(ミニュム)」概要

コスメ商品は使い切るのが難しいと言われている中で、ちょうど良いサイズを目指し、全商品が手のひらサイズで、使い心地や品質も追求して開発。リップ、グリッター、アイシャドウ、アイライナー、ファンデーションなど全53種をフルラインアップしたが、ほぼ全商品をワンコイン(500円)価格とした。

*開発工程

株式会社i.Dとの共同開発プロジェクトである。i.D社がメーカーとして商品の生産や、店舗開拓を含めたドラッグストアを中心とした卸の流通を担う。yutoriはプロデュース(商品の企画とプロモーション)を担い、卸売上の一定割合をレベニューシェア形式で収益を得る。

*店舗網

24年3月13日より全国のドラッグストア約540店舗を中心に販売を開始した。3月中にはamazon、楽天、Qoo10でも取り扱いが始まった。

24年9月末には店舗数は,2,300店舗まで拡大する計画だ。

(今後の展開)

i.D社による取扱い店舗の開拓により想定より順調に販売が伸びていると会社側は認識している。

minum以外のコスメブランド展開の可能性もあるが、まずはminumでコスメ商品のマーケット、販売に関するノウハウを蓄積する。

コスメ商品以外の商材の展開も積極的に検討を進めている。

3.2024年3月期決算概要

【3-1業績概要(非連結)】

| 23/3期 | 構成比 | 24/3期 | 構成比 | 前期比 | 予想比 |

売上高 | 2,470 | 100.0% | 4,320 | 100.0% | +74.9% | +5.3% |

売上総利益 | 1,349 | 54.6% | 2,588 | 59.9% | +91.8% | +4.1% |

販管費 | 1,397 | 56.6% | 2,204 | 51.0% | +57.8% | - |

調整後EBIDA | 13 | 0.5% | 512 | 11.9% | +3,719.3% | +2.8% |

営業利益 | -47 | - | 383 | 8.9% | - | +2.4% |

経常利益 | -54 | - | 378 | 8.8% | - | +5.2% |

当期純利益 | -68 | - | 225 | 5.2% | - | +4.7% |

*単位:百万円。予想比は24年2月公表の修正予想に対する比率。

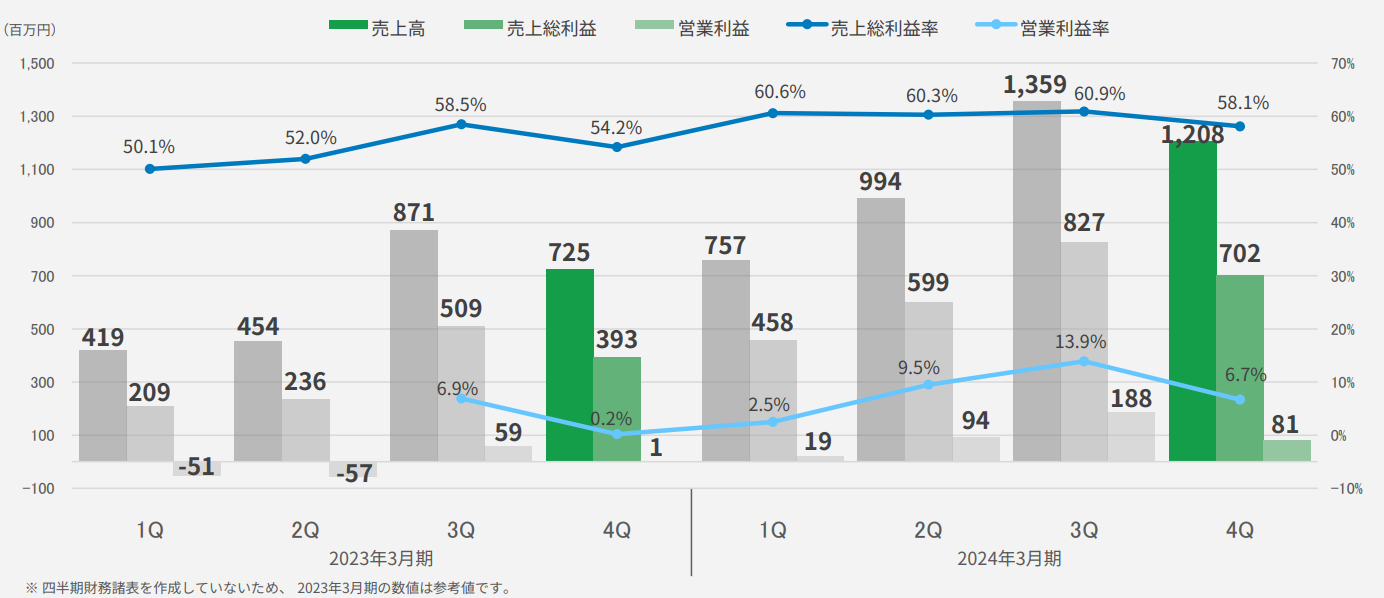

増収・黒字転換。売上・利益とも過去最高を更新し、修正予想を上回る。

売上高は前期比74.9%増の43億20百万円。各ブランドとも順調に推移。新規出店拡大でオフラインが大きく伸長した。

営業利益は3億83百万円(前期は47百万円の損失)。仕入先集約、値上げ効果により売上総利益は増収率を上回り同91.8%増加し、粗利率は同5.3%上昇。EC販売増に伴う支払手数料増、新規出店による地代家賃増等、販管費も同57.8%増と大きく増加したがこれを吸収し黒字転換した。

24年3月期より開示を始めた調整後EBITDA(営業利益に減価償却費、のれん償却費、敷金償却費および株式報酬費用を足し戻した金額)も、大幅増益となった。

売上・利益とも過去最高を更新し、24年2月に公表した上方修正後の計画も上回った。

四半期ベースでは、初めて全四半期において営業黒字を達成した。第1四半期、第2四半期が低調となる季節特性は依然残るものの、ブランドが着実に成長していることが、安定した収益基盤構築に繋がっているようだ。

(同社資料より)

【3-2 各種動向】

(1)ブランド

①売上高

累計 | 23/3期 | 構成比 | 24/3期 | 構成比 | 前期比 |

ティーンカルチャー | 779 | 31.6% | 1,244 | 28.8% | +59.7% |

トレンド | 589 | 23.9% | 988 | 22.9% | +67.7% |

デザイナー | 496 | 20.1% | 499 | 11.6% | +0.6% |

インフルエンサー | 598 | 24.3% | 1,583 | 36.7% | +164.7% |

*単位:百万円

24年3月期累計では、デザイナーは前年並みも、他は大幅な増収。

第4四半期は、各ブランドとも第4四半期における過去最高売り上げを達成した。

(同社資料より)

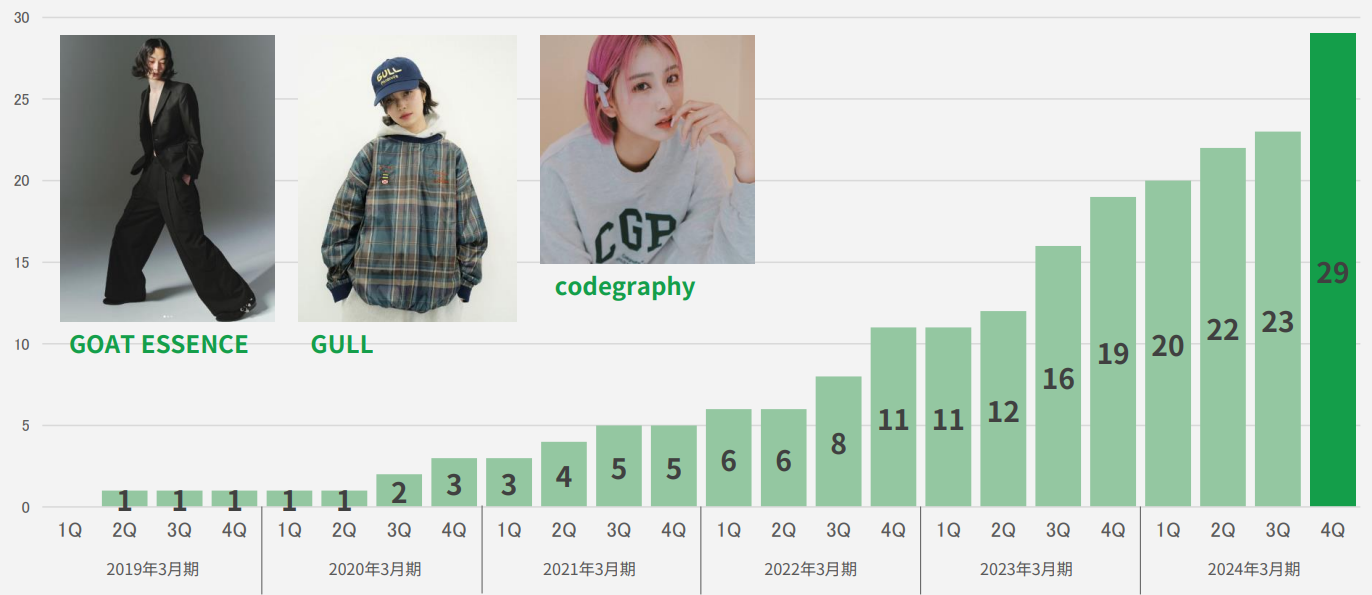

②ブランド数

24年3月期末のブランド数は、前期末比10ブランド増の29ブランド。撤退ブランドは無かった。

社内ブランドコンペにより選ばれた「GOAT ESSENCE」やZOZOブランド「GULL」が好調な滑り出しを見せている。

4月には新規2ブランドが追加され、31ブランドとなった(5月も31ブランド)。

(同社資料より)

③Yリーグの進捗

直近1年間の実績により、1ブランドが「Y4」へ、2ブランドが「Y3」へ、1ブランドが「Y1」へ、合計4ブランドがランクアップした。

(同社資料より)

(2)販売チャネル

◎売上高

累計 | 23/3期 | 構成比 | 24/3期 | 構成比 | 前期比 |

自社EC | 1,362 | 55.3% | 1,705 | 39.5% | +25.2% |

ZOZOTOWN | 777 | 31.6% | 1,392 | 32.3% | +79.2% |

オフライン | 213 | 8.7% | 1,116 | 25.9% | +423.9% |

卸 | 101 | 4.1% | 89 | 2.1% | -11.9% |

その他 | 9 | 0.4% | 10 | 0.2% | +11.1% |

*単位:百万円

各チャネルで予算通り堅調に推移した。特に新規出店拡大によりオフラインが大幅な増収。

EC(自社EC+ZOZO)比率は71.8%、オフライン比率は25.9%となった。

(同社資料より)

◎オフライン店舗数

24年3月期末は前期末比15店舗増の23店舗。今後も東名阪のほか地方都市での出店を検討している。

(同社資料より)

(3)SNSフォロワー数

潜在的な顧客層であるInstagramのフォロワー数は24年4月時点で180万を突破し、5月には186.7万人となっている。

(同社資料より)

【3-3 トピックス】

(1)情報発信強化

認知度向上及び、自社に対する理解促進に向け、社員の普段の仕事姿や社員による企画動画など社内の雰囲気を伝える「ゆとらない日々 アパレル企業の裏側」、決算説明や新事業に係る説明などのIR関連情報「yutori IR channel」などYoutubeチャンネルを運営するほか、他のYouTubeチャンネルと積極的にコラボして、メディア露出を増加させ、情報発信を強化している。

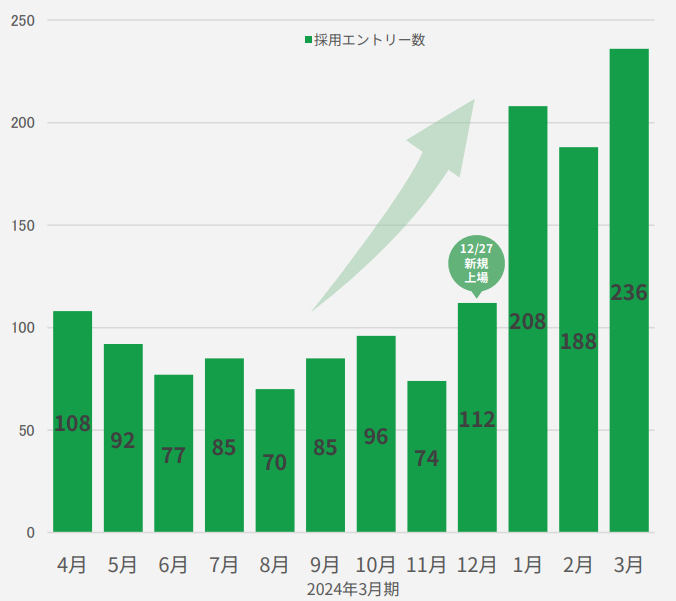

上場効果もあり、採用エントリー数は急速に拡大している。

(同社資料より)

【3-4 財務状態とキャッシュ・フロー】

◎主要BS

| 23年3月末 | 24年3月末 | 増減 |

| 23年3月末 | 24年3月末 | 増減 |

流動資産 | 891 | 1,414 | +523 | 流動負債 | 915 | 963 | +48 |

現預金 | 244 | 613 | +368 | 短期借入金 | 463 | 400 | -62 |

商品 | 421 | 501 | +80 | 固定負債 | 195 | 256 | +60 |

固定資産 | 450 | 489 | +39 | 長期借入金 | 195 | 241 | +45 |

有形固定資産 | 46 | 135 | +88 | 負債合計 | 1,111 | 1,219 | +108 |

無形固定資産 | 322 | 250 | -71 | 純資産 | 230 | 684 | +453 |

のれん | 316 | 246 | -70 | 資本剰余金合計 | 103 | 202 | +98 |

投資その他の資産 | 80 | 103 | +22 | 利益剰余金合計 | 26 | 251 | +225 |

資産合計 | 1,341 | 1,903 | +562 | 負債純資産 | 1,341 | 1,903 | +562 |

*単位:百万円

上場に伴う新株の発行などで、現預金、資本剰余金合計などが増加。

自己資本比率は前期末から17.1ポイント上昇し34.3%となった。

◎キャッシュ・フロー

| 23/3期 | 24/3期 | 増減 |

営業CF | -291 | 521 | +812 |

投資CF | -227 | -332 | -104 |

フリーCF | -519 | 189 | +708 |

財務CF | 253 | 179 | -74 |

現金同等物残高 | 244 | 613 | +368 |

*単位:百万円

税引前当期純利益の計上などで営業CF、フリーCFは前期のマイナスからプラスに転じた。

キャッシュポジションは上昇した。

4.2025年3月期業績予想

【業績予想(非連結)】

| 24/3期 | 構成比 | 25/3期(予) | 構成比 | 前期比 |

売上高 | 4,320 | 100.0% | 5,615 | 100.0% | +30.0% |

売上総利益 | 2,588 | 59.9% | 3,385 | 60.3% | +30.8% |

販管費 | 2,204 | 51.0% | 2,885 | 51.4% | +30.8% |

調整後EBITDA | 512 | 11.9% | 662 | 11.8% | +29.3% |

営業利益 | 383 | 8.9% | 500 | 8.9% | +30.4% |

経常利益 | 378 | 8.8% | 492 | 8.8% | +30.0% |

当期純利益 | 225 | 5.2% | 274 | 4.9% | +21.8% |

*単位:百万円。予想は会社側予想。25/3期の販管費は同社資料を基にインベストメントブリッジが計算。

大幅な増収増益を予想、創業以来7期連続の増収を見込む

売上高は前期比30.0%増の56億15百万円、営業利益は同30.4%増の5億円を予想。売上高営業利益率は同8.9%の想定。

*売上高

同社の強みである「NICOモデル」とSNSマーケティングを活用したブランドの拡大、主要ブランドの実店舗の拡大等による成長を見込む。

*売上総利益

円安による仕入価格の高騰が懸念されるが、仕入先の集約、仕入先による為替予約、需要を見ながら必要に応じた販売価格への転嫁等を行い売上総利益率は引き続き年間を通して約60%を目指す。

*販管費

売上拡大に伴う支払手数料並びに広告宣伝費の増加、実店舗拡大に伴う地代家賃並びに人件費の増加等を見込む。

5.片石社長へのインタビュー

片石貴展社長に、同社の企業理念、今後の展開、株主・投資家へのメッセージなどを伺った。

Q:企業理念である「TURN STRANGER TO STRONGER -ハグレモノをツワモノに-」について、社長の経験やお考えをお聞かせください。

もとより、「未成熟な若者が、音楽や洋服といった自分が好きなものと出会い、水を得た魚のようにイキイキと輝いていく」というプロセスが大好きでした。

私でしか見つけることができないような才能を発見し、磨き上げて輝かせるということに以前からロマンを感じて生きてきた中で、当社を起業しました。

最初は「臆病な秀才の最初のきっかけを、創り続ける。」という言葉でしたが、もっとダイナミックでパワフルな言葉にしたいと思い、「ファッションブランドを纏うことで未知の才能を持つ世界中のハグレモノが、そのズレを強さに反転させられるように」という願いを込めて、この企業理念を掲げています。

Q:「自律分散」という言葉も、御社の特長を示すキーワードです。こちらについても、お考え、具体的な取り組みなどをお話しください。

ファッションにおいては、若者の初期衝動が一番重要で意味のある価値であると私は考えています。

ただ、その初期衝動を組織として、経済的価値を伴いながら、継続的に発揮・実現させ続けるのは、決して簡単ではありません。

そのため、若者が産み出した価値の源泉を、大人が再現性をもって発揮し続けられる組織構造を構築することを意識しており、それが「自律分散」という考え方です。

もう少し、具体的に会社の在り方をお話しします。

「努力は夢中に勝てない」という言葉があるように、自分の好きなことを自分が全責任を持ってやり切るという自由と責任、自主自立のバランスが人間を最も成長させると、私は考えています。

ですので、自分で全責任を負う苦しく厳しい、でも夢を持つことのできる道を与える、その中で奮闘してもらう、賢い奮闘の仕方を私たちが教えてあげる、といった点を重視しています。

私は現在30歳ですが、一生「yutori」に携わるスタンスですから、時間軸が他の会社よりも圧倒的に長期です。そのため、社員の成長の時間軸も当社はかなり長期になります。成功を追求する中で当然失敗もありますが、長期の時間軸の中で成長し、人間としてかっこよくなってほしいと願っています。

Q:続いて事業面でもお話を伺いたいと思います。24年3月期は、全四半期営業黒字となりました。この背景についてお聞かせください。

ブランド数が着実に増加しているとともに、各フェーズのブランドがしっかりと成長しているからだと考えています。

第1四半期、第2四半期の売上・利益の水準が低いという季節性は依然残りますが、持続的な成長を実現するためのブランド投資の枠組み・仕組は着実に構築されつつあります。

Q:現在はZ世代を中心ターゲットとされていますが、当然ターゲット層も年齢が上がる、御社のクリエイティブ担当者も年を取る、そうした中で、常にブランドの若さを保ち続けるためには、どう対応していくのでしょうか?

当社では、ブランド自体には年を取らせない、そのために、組織を常に新陳代謝するという意思決定をしています。例えば、主力ブランド「9090」であれば、常に20代前半の社員がクリエイティブ担当であるように組織しています。

一方、前任者はまた新たなブランドの立ち上げに携わっていきます。当社と当社の中心ターゲットであるゆとり世代との関係は自然発生的に生まれたものですから、両者の結びつきは大変強力です。ですので、彼らが年を重ねれば重ねるほど、理論的にはマーケットはどんどん広がっていき、当社クリエイティブ担当者の活躍のフィールドも拡大していきます。この点は当社にとって大きな強みであると考えています。

Q:成長戦略実現のための課題はおありでしょうか?

5年で70ブランドの立ち上げを実現するためには、現在約20名のクリエイティブ担当を3倍は確保する必要があり、若くて才能のある人間をもっと拡充しなければなりません。

再現性の実現、ノウハウの継承、磨き込みといった点は我々経営陣が行いますが、やはり才能のある若者の初期衝動が極めて重要ですので、人材の獲得に一段と注力していきます。

最近では会社のリアルを伝えるため、YouTubeによる情報発信を強化しています。

部下に踏み込んだフィードバックをするシーンなど、ここまで見せていいのか、という声もありますが、私が30歳であるということもあり、自律分散、フラットな組織文化であるということが明確に、魅力的に伝わっているのではないかと思っています。

実際、採用エントリー数は、上場前は月に100人に届かなかったのに対し、この3月は200名を超え、その後も増加しています。

Q:ありがとうございます。では最後に、株主・投資家へのメッセージをお願いいたします。

yutoriは、アパレル企業の中ではもちろん、近年のIPOも含めた上場企業の中でも、極めてユニークで、ニュータイプな企業です。

いわゆる街のやんちゃな若者を集めて、資本市場のど真ん中をスピード感十分に走っていくという会社はほかにはありません。

当社のオリジナルなやり方、自分たちが見つけた正解が、次世代のアパレル業界の正解になるという自負を持って事業に取り組んでいます。

現在の時価総額は100億円程度ですが、これはあくまでも初期衝動の延長線上でしかない数字であり、全く満足していませんし、我々のテーマや、自分自身の時間軸の長さから言えば、1,000億円、2,000億円も通過点であると考えています。

株主・投資家の皆様には、当社の挑戦を、楽しみにしながら、是非応援していただきたいと思います。

6.今後の注目点

同社のIR情報は極めて投資家に寄り添ったものである。

YouTubeを通じた決算説明では、片石社長が分かりやすく要点を解説し、かつ大変聞きやすい。資料も要点をコンパクトにまとめているとともに、質疑応答は、QもAもテキストで記述してあるため、確認が容易である。

加えて、IRコンテンツではないが、YouTubeには片石社長が自身の想いや考えを述べる動画も多数掲載されており、同社を理解するには格好の情報である。事実コメント欄には「株主としてすごくありがたいチャンネルです!応援します!」「力のある立場に若者を起用していくのはすごく良いことですよね。頑張ってほしい。」「かっ飛んでる人かと思ったら凄くちゃんとしてる!」といった声が多数寄せられている。

「5年後の2029年3月期末、70ブランド」をはじめ、成長のための3軸の施策の進捗に注目していきたい。

<参考:コーポレート・ガバナンスについて>

◎組織形態、取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 4名、うち社外取締役1名(うち独立役員1名) |

監査役 | 3名、うち社外監査役3 名(うち独立役員3名) |

◎コーポレート・ガバナンス報告書

最終更新日:2023年12月26日

<基本的な考え方>

当社は、「TURN STRANGER TO STRONGERSTRONGER(ハグレモノをツワモノに)」をミッションに掲げており、「ファッションブランドを纏うことで、未知の才能をもつ世界中のハグレモノが、そのズレを強さに反転させられるように」という願いをもとに、複数のブランドの創造を図ることでミッションの実現に取り組んでおります。その実現のため、長期的かつ健全な企業価値の向上を目指し、コーポレート・ガバナンスの強化と充実に努めてまいります。

<コーポレートガバナンス・コードの各原則を実施しない理由>

当社は、コーポレートガバナンス・コードの基本原則についてすべて実施しております。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(yutori:5892)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |