ブリッジレポート:(6089)ウィルグループ 2024年3月期決算

代表取締役社長 角 裕一 | 株式会社ウィルグループ(6089) |

|

企業情報

市場 | 東証プライム市場 |

業種 | サービス業 |

代表者 | 角 裕一 |

所在地 | 東京都中野区本町1-32-2 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(期末) | 時価総額 | ROE(実) | 売買単位 | |

960円 | 22,786,836株 | 21,875百万円 | 17.3% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

44.00円 | 4.6% | 72.20円 | 13.3倍 | 768.35円 | 1.2倍 |

*株価は5/27終値。発行済株式数は24/3期末の発行済株式数から自己株式を控除。ROEとBPSは前期実績。

*DPS、EPSは今期の会社予想。

連結業績推移(IFRSを任意適用)

決算期 | 売上収益 | 営業利益 | 経常・税前益 | 親会社所有者利益 | EPS | DPS |

2021年3月(実) | 118,249 | 4,030 | 3,788 | 2,363 | 106.35 | 24.00 |

2022年3月(実) | 131,080 | 5,472 | 5,293 | 3,286 | 147.03 | 34.00 |

2023年3月(実) | 143,932 | 5,318 | 5,146 | 3,236 | 143.20 | 44.00 |

2024年3月(実) | 138,227 | 4,525 | 4,417 | 2,778 | 122.37 | 44.00 |

2025年3月(予) | 140,400 | 2,290 | 2,190 | 1,640 | 72.20 | 44.00 |

*予想は会社予想。単位:百万円、円。

(株)ウィルグループの2024年3月期決算概要、2025年3月期業績予想などについてご報告致します。

目次

今回のポイント

1.会社概要

2.2024年3月期決算概要

3.2025年3月期業績予想

4.中期経営計画「WILL-being 2026」の修正

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 24年3月期の売上収益は前期比4.0%減の1,382億27百万円。営業利益は同14.9%減の45億25百万円。売上面では、国内事業において横ばい傾向が続くものの、建設技術者領域が順調に推移した。海外事業は、市場環境悪化により、派遣売上、紹介売上がともに減少した。利益面では、採用や営業人員の増員、ブランドプロモーション等の先行投資を実施した一方、連結子会社(※)株式の売却による利益を計上したことにより増益となった。海外事業は、人材紹介売上の減少による売上総利益の縮小、人件費等の増加により減益となった。(※株式会社ボーダーリンク及びフォースタートアップス株式会社。)

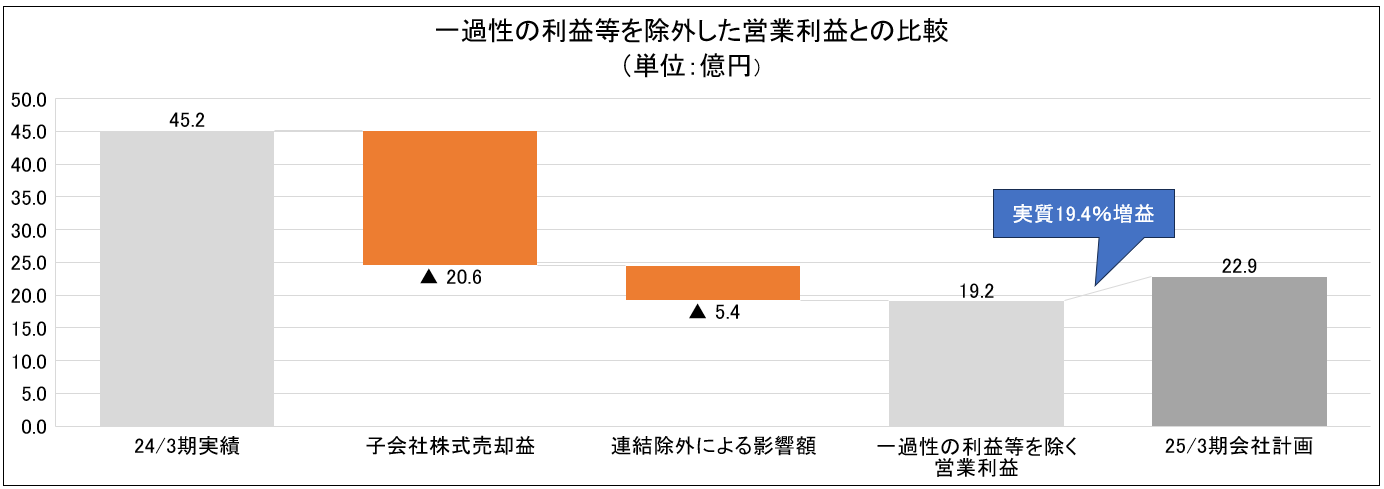

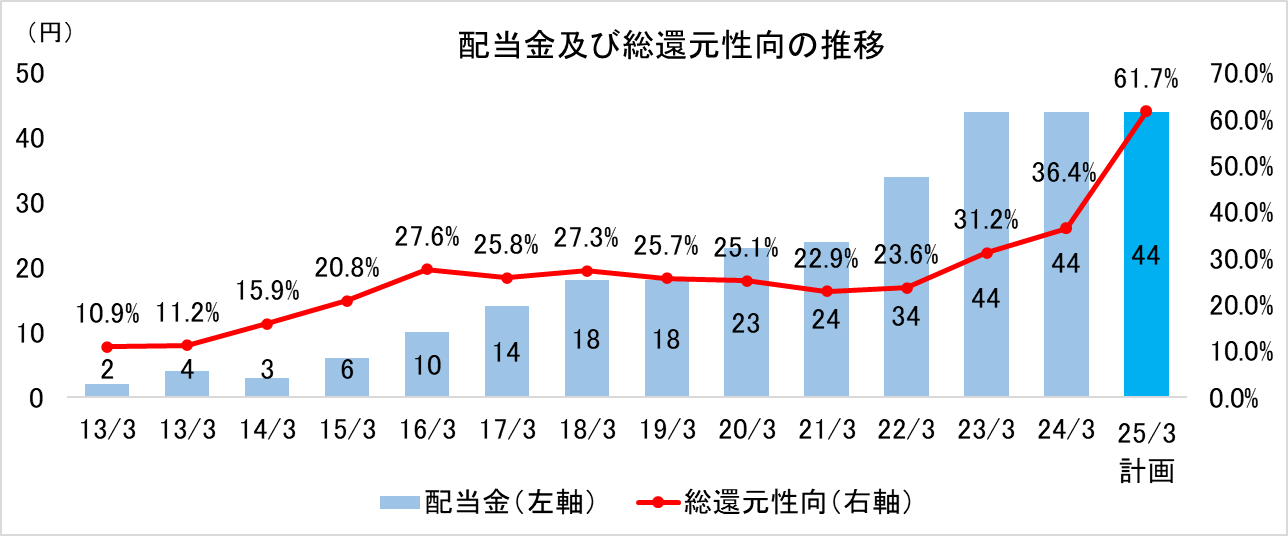

- 25年3月期の会社計画は、売上収益が前期比1.6%増の1,404億円、営業利益が同49.4%減の22億90百万円の予想。売上収益は、厳しい環境が続くものの国内事業と海外事業で増加する見込み。営業利益は24/3期の営業利益に一過性の子会社株式売却益20億63百万円が含まれる他、当該子会社の売却により売上収益34億20百万円(24/3期実績)、営業利益5億43百万円(24/3期実績)がはく落することが影響する。これら一過性の利益等を除外した場合、売上収益は前期比4.1%増、営業利益は同19.4%増となる。配当は前期と同じ44円/株の予定。予想配当性向は60.9%。予想総還元性向は61.7%の見通し。

- 国内Working事業の建設技術者領域では、新卒を含む未経験者の採用が順調に推移しており、25/3期での黒字化が確実なものになってきた。また、外国人管理受託についても回復傾向が強まっている。一方で、建設技術者領域以外の国内Working事業と海外Working事業では苦戦が続いている。これに対応し、国内Working事業の正社員派遣では、建設技術者領域、セールスアウトソーシング領域で培った採用ノウハウを、ファクトリーアウトソーシング領域にも展開する。また、自社ブランド強化に向けたブランドプロモーションを実施する。また、海外Working事業では、優秀なコンサルタント人員を確保しながら、需要回復後の人材紹介売上の拡大に取り組むとともに、ダウンサイドリスクを抑え、事業の安定性を高めるために、行政等の安定した領域における人材派遣売上の増加、コストコントロール、ガバナンスの強化に取り組む。これら重点施策の成果に注目したい。

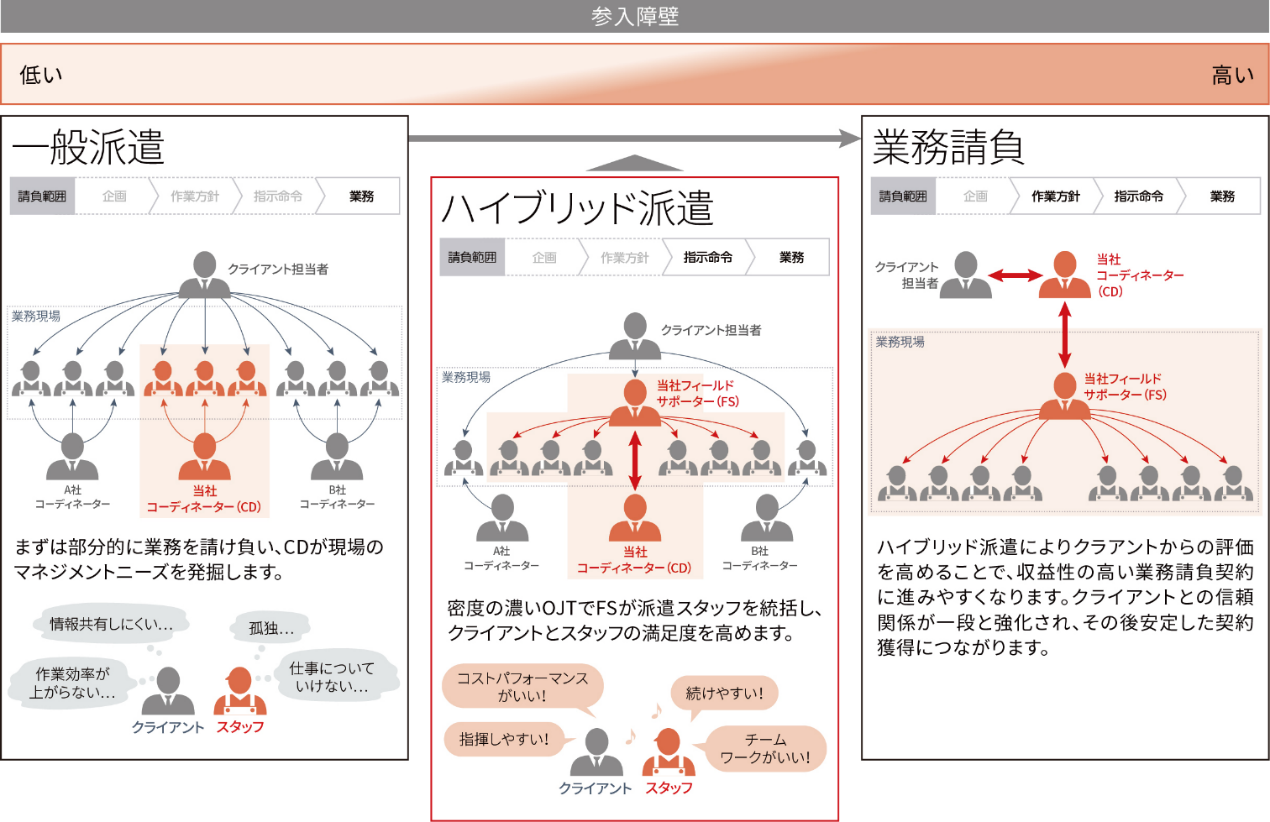

1.会社概要

販売支援スタッフ、コールセンターオペレーター、食品業界を中心とした製造ラインスタッフ、介護施設スタッフ、建設技術者等の人材派遣、人材紹介等、カテゴリ特化型の人材サービスを手掛ける持ち株会社。フィールドサポーターと呼ばれる社員が現場に常駐する「ハイブリッド派遣」が特徴。現場第一主義を掲げ、他社との差別化を図っており、新規事業の創出にも注力している。

グループ会社は、セールス、コールセンター及び介護等のアウトソーシングを手掛ける(株)ウィルオブ・ワーク、建設技術者人材サービスを手掛ける(株)ウィルオブ・コンストラクション及びアジア・オセアニアを中心に人材サービスを展開する海外子会社等。

(1)ビジョン・経営理念

同社グループの経営理念は、働く人にポジティブな選択肢を届け続けることである。

◆MISSIONは、個と組織をポジティブに変革するチェンジエージェント・グループ

◆VISIONは、「働く」「遊ぶ」「学ぶ」「暮らす」の事業領域において、期待価値の高いブランディングカンパニーを創出し、各領域においてNo.1の存在になる。

Working | 「働く」を支援する事業領域 |

Interesting | 「遊ぶ」を支援する事業領域 |

Learning | 「学ぶ」を支援する事業領域 |

Living | 「暮らす」を支援する事業領域 |

◆VALUEは、Believe in Your Possibility -可能性を信じる-

*同社中期経営計画より

(2)事業内容

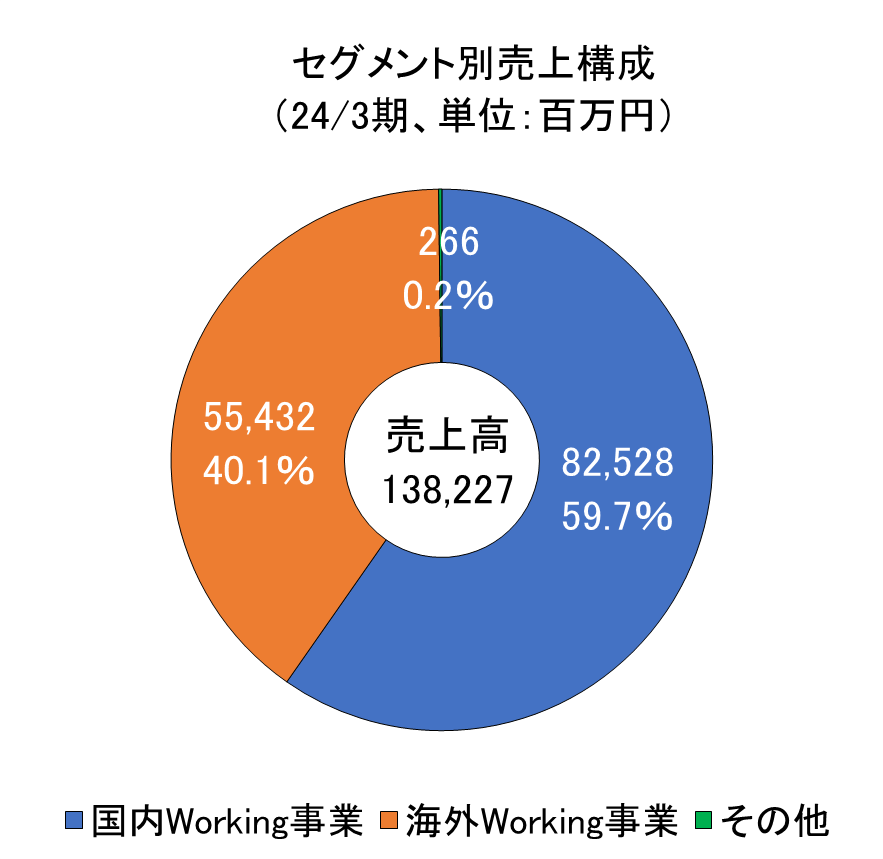

事業セグメントは、国内Working事業、海外Working事業、その他の3セグメント。

2023年4月からの新中期経営計画「WILL-being 2026」の開始に伴い、2024年3月期第1四半期より国内WORK事業、海外WORK事業の名称を、国内Working事業、海外Working事業にそれぞれ変更した。

*セグメント間収益控除前の外部収益。

【国内Working事業】

国内におけるセールスアウトソーシング領域、コールセンターアウトソーシング領域、ファクトリーアウトソーシング領域、介護領域、建設技術者領域等カテゴリーに特化した人材派遣、人材紹介及び業務請負を行っている。

◎セールスアウトソーシング領域 : (株)ウィルオブ・ワーク、(株)クリエイティブバンク

家電量販店等における販売業務を通して、顧客の商品・サービス拡大の支援、大手IT関連企業の各種キャンペーンの企画・運営を中心に行っている。家電量販店等における販売支援では、スマートフォンなどの販売業務や販売スタッフのマネジメント、販売情報の収集・報告等の業務に従事するスタッフの派遣、チーム型派遣(ハイブリッド派遣)、販売業務の業務請負、人材紹介を行っている。また、アパレル業界での人材派遣、営業代行などのサービス提供も行っている。

◎コールセンターアウトソーシング領域 : (株)ウィルオブ・ワーク

コールセンターを運営する企業やテレマーケティングサービスを展開する企業において、当該業務を通じ、顧客とエンドユーザー間との信頼関係の構築を支援するサービスを提供している。コールセンターの中でも、通信会社、BPO(業務プロセスの一部を継続的に外部企業に委託すること)、金融機関を中心としており、アフターサービス、相談、苦情の受付等の業務に従事するスタッフの派遣、チーム型派遣(ハイブリッド派遣)、人材紹介を行っている。また、自社でコールセンターを保有しており、顧客のテレマーケティング業務の請負を行っている。

◎ファクトリーアウトソーシング領域 : (株)ウィルオブ・ワーク

製造業の生産工程において、技術や人材管理ノウハウを提供し、顧客の生産性向上を実現するサービスを提供している。製造業の中でも、比較的景気に左右されない食品製造業を中心としており、製造、検査、品質管理、仕分け、梱包等の軽作業に従事するスタッフの派遣、チーム型派遣(ハイブリッド派遣)、生産工程業務の業務請負、人材紹介を行っている。

◎介護・保育領域 : (株)ウィルオブ・ワーク

介護施設を運営する企業に対して介護スタッフを派遣し、介護施設の安定運営を実現するサービスを提供している。介護業務に従事するスタッフ、施設業務の業務請負、人材紹介を行っており、直接雇用のニーズが高い施設にはスタッフの採用代行業務などのサービス提供を行っている。

◎建設技術者領域::(株)ウィルオブ・コンストラクション

国内の建設業界、主にゼネコン、サブコン企業に対して、施工管理技士の派遣、人材紹介を行っている。

◎その他領域

ITエンジニアなどの人材派遣、人材紹介等を行っている。

【海外Working事業】

主にシンガポール、オーストラリアにおいて、人材派遣、人材紹介などの人材サービスを行っている。人材派遣については、比較的景気に左右されにくい政府・自治体等が主な派遣先。人材紹介については、金融、情報通信業等幅広い分野で事業を展開している。

WILL GROUP Asia Pacific Pte. Ltd.、 Good Job Creations (Singapore) Pte. Ltd.、 Scientec Consulting Pte. Ltd.、

The Chapman Consulting Group Pte. Ltd.、 Oriental Aviation International Pte. Ltd.、 Ethos BeathChapman、

Quay Appointments Pty. Ltd.、 u&u Holdings Pty. Ltd.、 DFP Recruitment Holdings Pty. Ltd、

Asia Recruit Holdings Sdn. Bhd.、WILLOF Vietnam Company Limited

【その他】

ITエンジニア/クリエイター向け賃貸住宅 (TECH RESIDENCE)事業等を行っている他、新たなプラットフォームの開発強化に向けて、HRTech分野の拡大に取り組んでいる。

(株)ウィルオブ・ワーク。

(3)強みと特徴

【ハイブリッド派遣】

一般派遣から、収益性の高い業務請負へとステップアップさせるために、同社グループは「ハイブリッド派遣」という独自のサービスを戦略的に導入している。ハイブリッド派遣は、同社の社員(フィールドサポーター)と派遣スタッフがチームとなって派遣先で共に働くことで、迅速かつ的確に顧客ニーズに対応できるサービスである。販売・コールセンター・工場等軽作業の主力3事業で収益力を高め、シェア拡大を推進している。

(同社HPより)

【カテゴリ特化型人材派遣】

同社グループでは、通信、コールセンター、工場等の軽作業、介護など人材サービスにおける業種ごとに事業を展開している。カテゴリ特化型にすることで、スペシャリストとして質の高いサービスを提供することができる。各カテゴリの業務ニーズを把握し、柔軟に対応できるシステムを作り出すことで、クライアント、スタッフの双方から強い信頼を勝ち取っている。

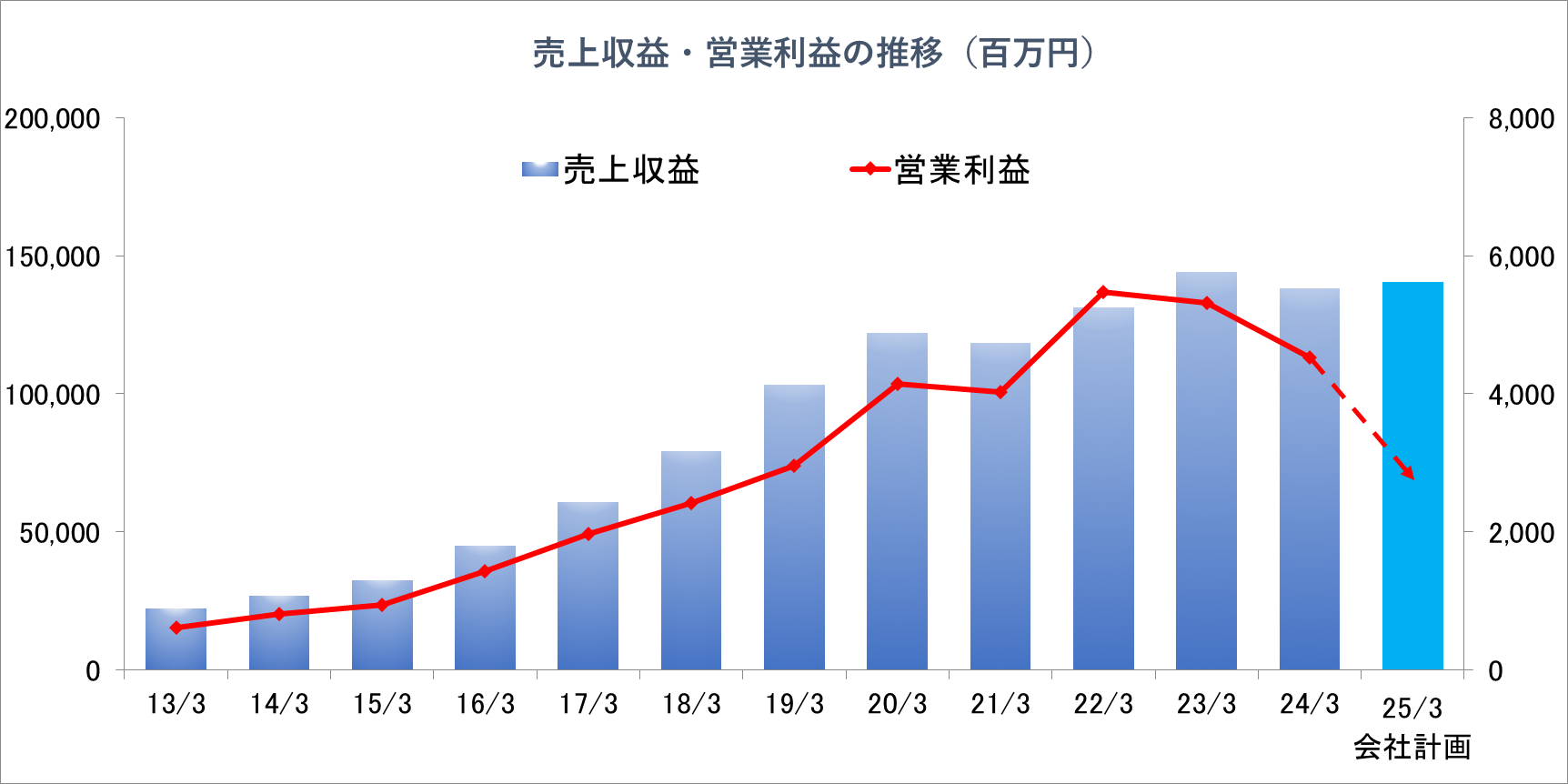

(4)業績推移

*18/3期までは日本基準、19/3期以降はIFRS。

1997年に大阪で創業した同社は、人材サービスからスタートし段階的に事業領域を拡大してきた。2006年には持株会社制に移行。2008年後半のリーマンショックで一時減収に転じたものの、国内での積極的な営業活動を展開し、2011年にV字回復を果たした。その2年後の2013年に株式上場し、わずか1年で東証1部に指定。新型コロナウイルス感染症拡大の影響などを受けたものの、創業以来、業績は拡大傾向にある。25/3期の減益幅が大きいのは、24/3期実績に子会社株式売却益等による一過性の利益が含まれることによるもの。

2.2024年3月期決算概要

(1)連結業績(IFRS)

| 23/3期 | 構成比 | 24/3期 | 構成比 | 前期比 |

売上収益 | 143,932 | 100.0% | 138,227 | 100.0% | -4.0% |

売上総利益 | 31,737 | 22.0% | 30,446 | 22.0% | -4.1% |

販管費 | 27,169 | 18.9% | 28,314 | 20.5% | +4.2% |

営業利益 | 5,318 | 3.7% | 4,525 | 3.3% | -14.9% |

税引前利益 | 5,146 | 3.6% | 4,417 | 3.2% | -14.2% |

親会社の所有者に帰属する当期利益 | 3,236 | 2.2% | 2,778 | 2.0% | -14.2% |

*単位:百万円

前期比4.0%減収、同14.9%営業減益

売上収益は前期比4.0%減の1,382億27百万円、営業利益は同14.9%減45億25百万円。

同社グループは、2026年3月期を最終年度とした中期経営計画「WILL-being 2026」の基本方針である国内Working事業の再成長に向け、建設技術者領域の拡大、正社員派遣、外国人管理受託の拡大等に取り組んだ。

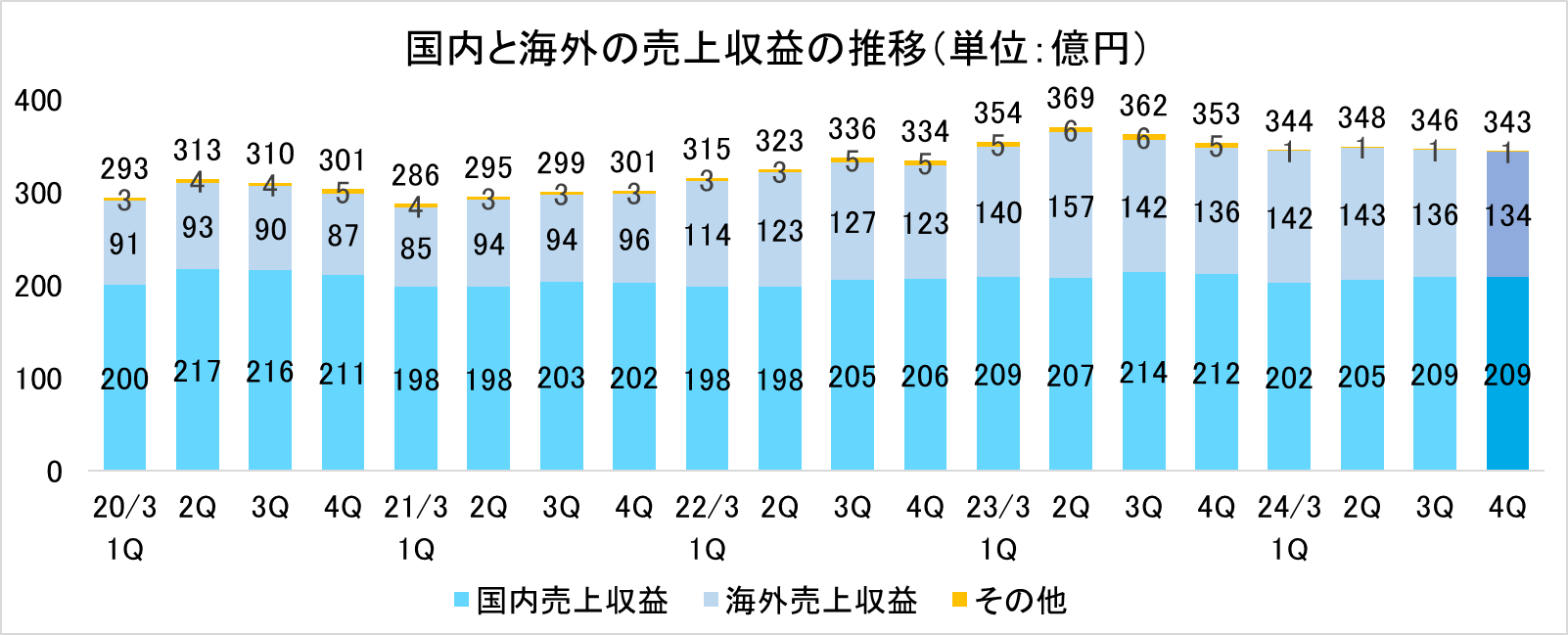

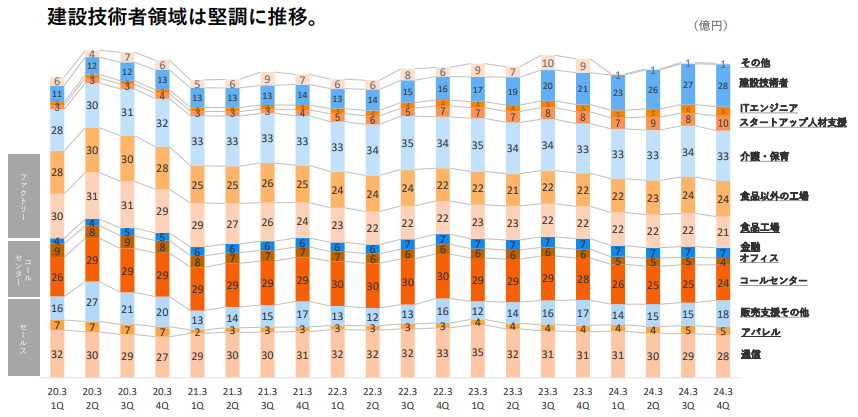

売上収益は、国内事業においてセールスアウトソーシング領域、コールセンターアウトソーシング領域において新規案件開拓が伸び悩んでいるものの、最も注力している建設技術者領域は堅調に推移した。海外事業は、オーストラリアで一部顧客における採用抑制に伴う派遣稼働人数の減少により、人材派遣売上が減少した他、ポストコロナの急激な人材紹介需要が一巡し、人材紹介売上も減少した。

営業利益は、24/3期第1四半期に株式会社ボーダーリンクの株式譲渡により7億86百万円を、同第4四半期にフォースタートアップス株式会社の株式売却により12億77百万円を、その他収益として計上したことが寄与した。売上総利益率は前期並みとなり、売上総利益は売上高並みの前期比4.1%減となった。また、売上高販管費率は前期比1.6ポイント上昇の20.5%となった。以上により、売上高営業利益率は3.3%と同0.4ポイント低下した。なお、株式会社ボーダーリンクとフォースタートアップス株式会社を連結範囲から除外している。

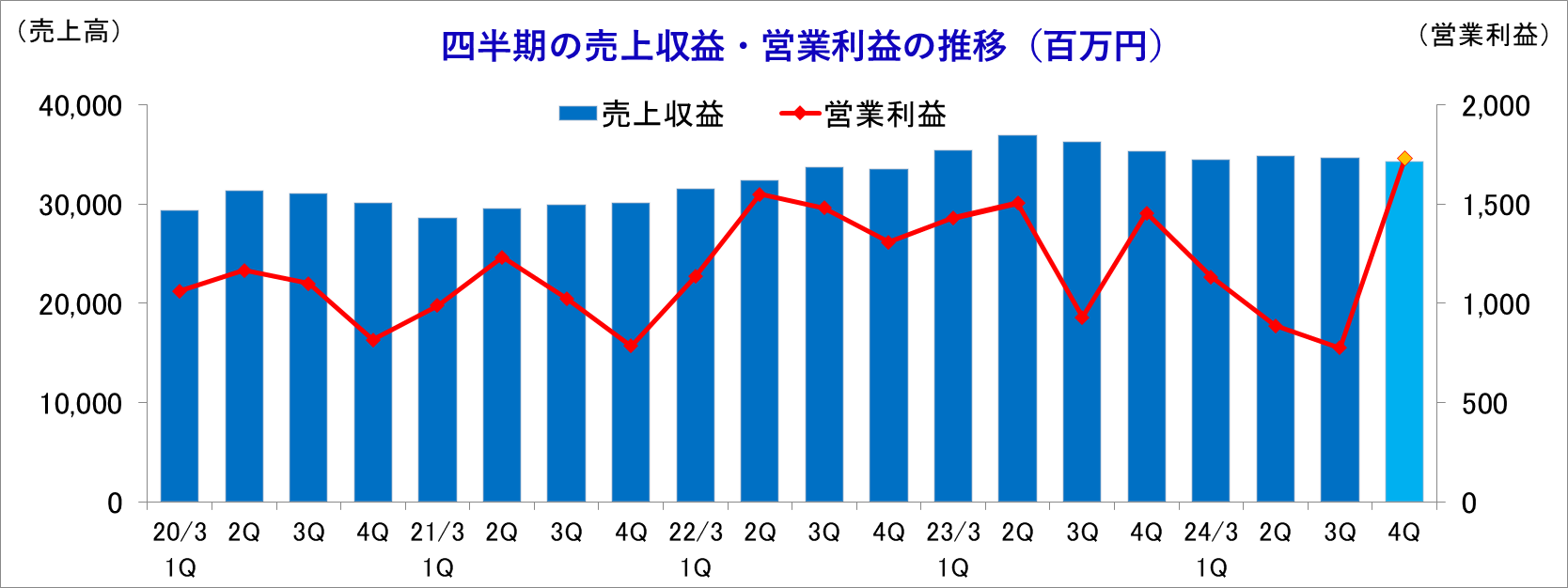

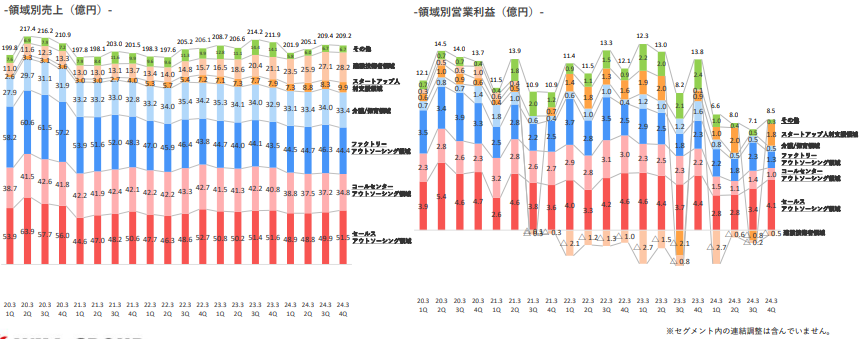

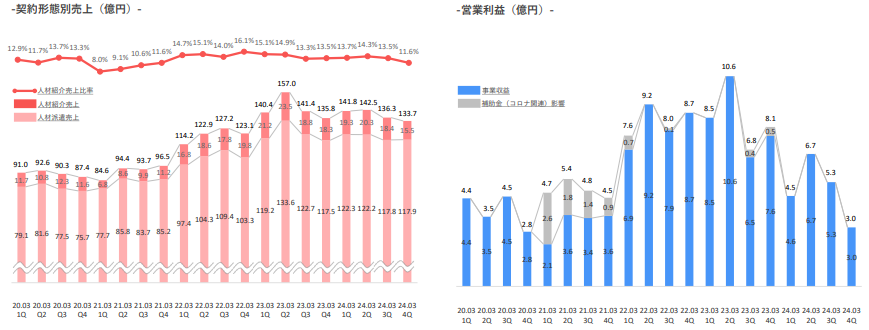

(2)四半期業績の推移

24/3期第4四半期(1-3月)は、前四半期(10-12月)比で減収増益となり、前年同期比でも減収増益となった。子会社売却益が増益に寄与した。

24/3期第4四半期(1-3月)の売上高は、前四半期(10-12月)比で3億円減少した。国内は横這いながら、海外は派遣、人材紹介ともに減少した。

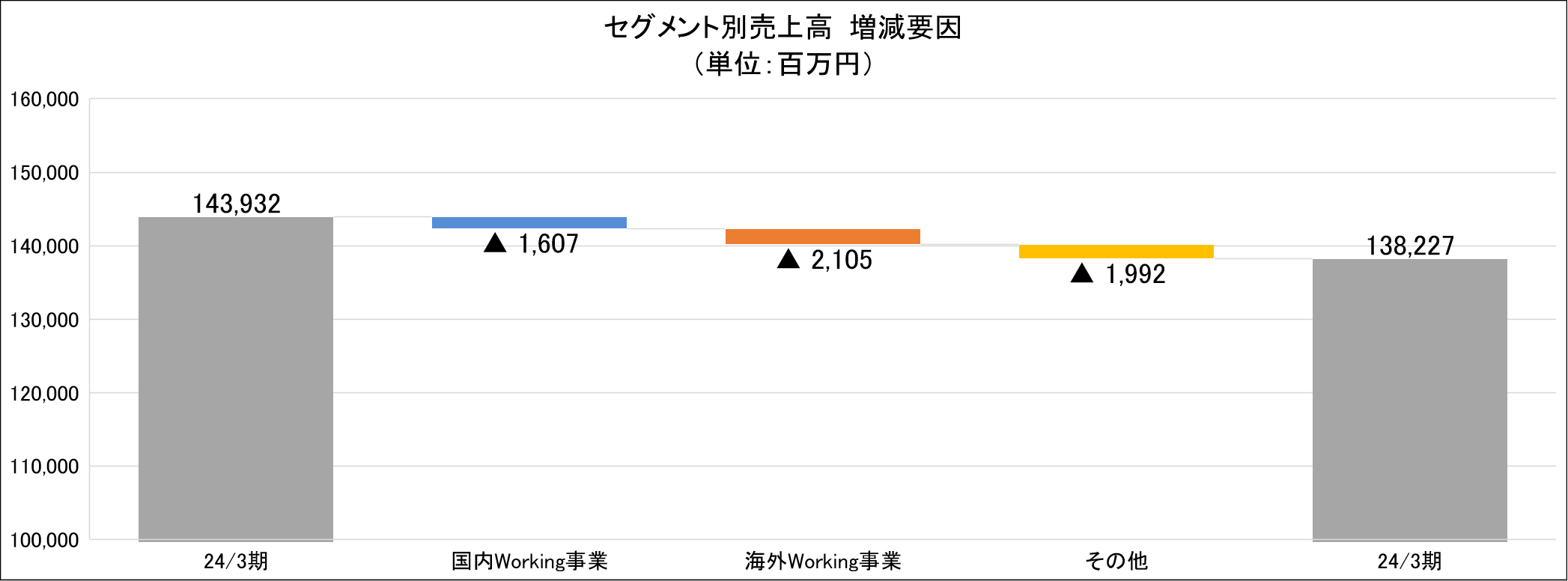

(3)セグメント別動向

| 23/3期 | 構成比 | 24/3期 | 構成比 | 前期比 |

国内Working事業 | 84,135 | 58.5% | 82,528 | 59.7% | -1.9% |

海外Working事業 | 57,537 | 40.0% | 55,432 | 40.1% | -3.7% |

その他 | 2,258 | 1.6% | 266 | 0.2% | -88.2% |

売上収益 | 143,932 | 100.0% | 138,227 | 100.0% | -4.0% |

国内Working事業 | 4,451 | 58.9% | 5,038 | 74.5% | +13.2% |

海外Working事業 | 3,406 | 45.0% | 1,946 | 28.8% | -42.9% |

その他 | -296 | -3.9% | -225 | -3.3% | - |

調整額 | -2,243 | - | -2,235 | - | - |

営業利益 | 5,318 | - | 4,525 | - | -14.9% |

*2023年4月からの新中期経営計画「WILL-being 2026」開始に伴い、2024年3月期第1四半期より国内WORK事業、海外WORK事業の名称を、国内Working事業、海外Working事業にそれぞれ変更した。

*株式会社インベストメントブリッジが開示資料を基に作成。

【国内Working事業】

売上収益は前期比1.9%減の825億28百万円、セグメント利益は同13.2%増の50億38百万円。

国内におけるセールスアウトソーシング領域、コールセンターアウトソーシング領域、ファクトリーアウトソーシング領域、介護領域、建設技術者領域等カテゴリーに特化した人材派遣、人材紹介及び業務請負を行う国内Working事業については、セールスアウトソーシング領域、コールセンターアウトソーシング領域において新規案件開拓が伸び悩んでいるものの、最も注力している建設技術者領域は順調に推移した。中期経営計画の重点戦略としている建設技術者領域以外の正社員派遣、外国人管理受託の拡大については、計画より遅れているものの、建設技術者領域については、24/3期において、新卒を含め1,200名以上が入社したことで、稼働人数が増加した。また、既存顧客とのチャージアップに加え、新規決定時の単価交渉に注力したことで、収益性も改善した。

利益面では、建設技術者領域、セールスアウトソーシング領域、ファクトリーアウトソーシング領域における採用費、外国人管理受託における営業人員の増員、ブランドプロモーション等の先行投資を実施した。なお、24/3期第1四半期に株式会社ボーダーリンクの株式譲渡により7億86百万円を、同第4四半期にフォースタートアップス株式会社の株式売却により12億77百万円を、その他収益として計上し、両社を連結範囲から除外した。

(同社資料より)

(同社資料より)

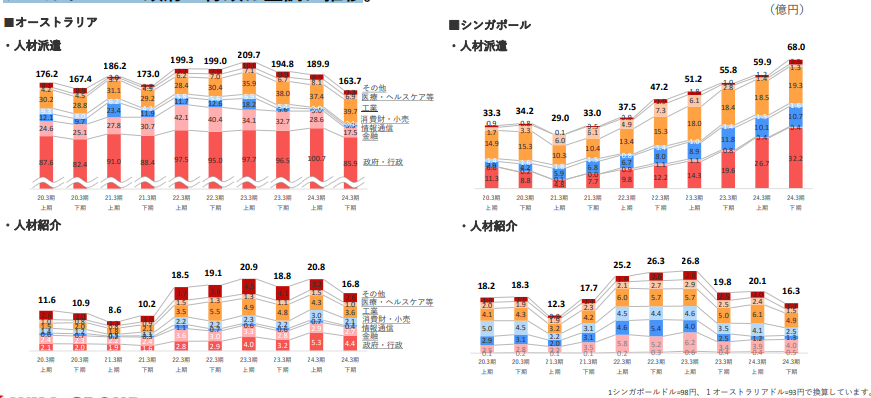

【海外Working事業】

売上収益は前期比3.7%減の554億32百万円、セグメント利益は同42.9%減の19億46百万円。

主にシンガポール、オーストラリアにおいて展開している海外Working事業については、人材紹介ではシンガポール、オーストラリアともにポストコロナの急激な人材紹介需要が一巡し、顧客の採用意欲が減速したことから、前期と比較して、売上収益が減少した。人材派遣では、シンガポールの政府・行政は堅調に推移したものの、オーストラリアで金融業界を中心とした一部顧客における採用抑制に伴う派遣稼働人数が減少したことにより、売上収益が減少した。第4四半期(1-3月)については、前四半期(10-12月)と比較し紹介市場の低迷に伴う一部顧客の採用抑制等により紹介売上が減少したものの、人材派遣の売上は横ばいで推移した。

また、利益面では、人材紹介売上の減少による売上総利益の縮小、人件費等の増加により減益となった。

(同社資料より)

(同社資料より)

【その他】

売上収益は前期比88.2%減の2億66百万円、セグメント損失225百万円(前期は2億96百万円の損失)。

その他は、23/3期の年度末にハイブリィド株式会社の株式譲渡を行い連結範囲から除外したことにより減収となった一方、2024年3月に外国人雇用管理サポートサービス事業を吸収分割の方法により他社に承継した。

(4)KPIの進捗

建設技術者領域以外の正社員派遣、外国人管理受託の拡大は大幅未達であるものの、 最も注力している建設技術者領域は順調に推移している。

重点戦略 | KPI | 評価 | |||||

項目 | 通期計画 | 実績 | 計画比 | ||||

国内W | 戦略Ⅰ | 建設技術者領域の更な る成長、収益化を実現 | 年間採用人数 | 1,270名 | 1,424名 | 112.1% | 〇 |

定着率 | 71.0% | 71.2% | - | 〇 | |||

戦略Ⅱ | 国内W(建設技術者 領域以外)の再成長 | 正社員派遣 稼働増加人数 | 600名 (期末稼働人数3,052名) | 350名 (期末稼働人数2,802名) | 58.3% | × | |

外国人雇用 支援増加人数 | 1,100名 (期末管理受託 人数2,850名) | 591名 (期末管理受託 人数2,341名) | 53.7% | × | |||

海外W | 戦略Ⅲ | 海外Wの安定した 成長 | 人材紹介 売上比率 | 16.0% | 11.6% | - | × |

建設技術者領域の売上収益は、稼働人数の増加により、順調に増加した。24/3期累計で1,424名を採用し、通期目標1,270名を達成した。稼働率も高水準で推移した。引き続き定着率向上に取り組む。正社員派遣稼働人数は、セールスアウトソーシング領域の中途採用が伸び悩んだことで、計画未達となったものの、ファクトリーアウトソーシング、ITエンジニア領域の採用は順調に増加した。その他、外国人管理受託人数は、介護領域は順調に進捗した一方、ファクトリー領域は徐々に回復傾向にあるものの上期の遅れにより計画未達となった。

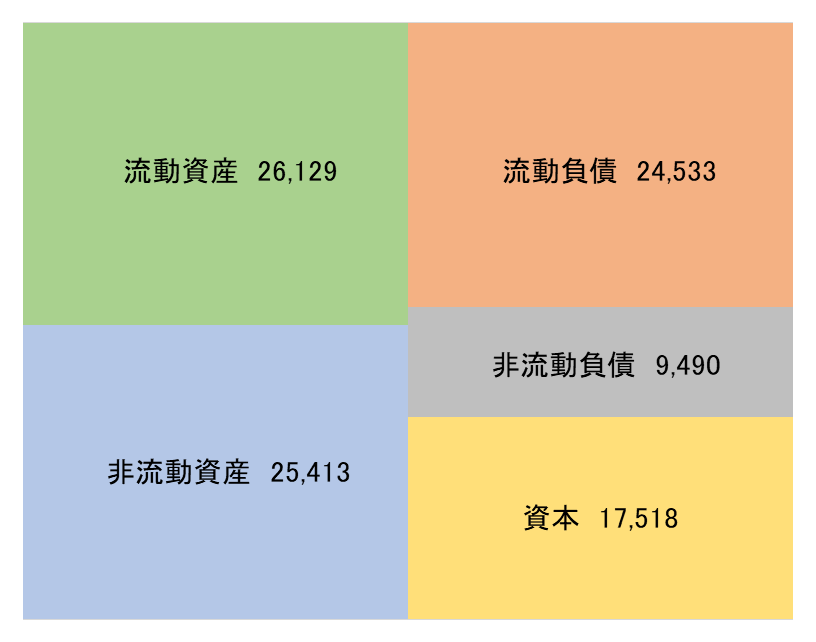

(5)財政状態及びキャッシュ・フロー

◎財務状態

| 23年3月 | 24年3月 |

| 23年3月 | 24年3月 | |

流動資産 | 28,666 | 26,129 | 流動負債 | 28,414 | 24,533 | |

現預金 | 9,590 | 7,106 | 営業債務・その他債務 | 16,151 | 16,485 | |

営業債権・その他債権 | 17,928 | 17,512 | その他流動負債 | 3,109 | 2,437 | |

非流動資産 | 26,272 | 25,413 | 非流動負債 | 10,648 | 9,490 | |

有形固定資産 | 1,139 | 1,275 | その他金融負債 | 5,950 | 4,837 | |

使用権資産 | 6,349 | 5,071 | 負債合計 | 39,062 | 34,024 | |

のれん | 8,120 | 8,737 | 資本合計 | 15,877 | 17,518 | |

その他無形資産 | 5,996 | 6,109 | 親会社所有者帰属持分 | 14,638 | 17,508 | |

その他の金融資産 | 1,475 | 1,158 | 負債純資産合計 | 54,939 | 51,543 | |

資産合計 | 54,939 | 51,543 | 借入金合計 | 10,146 | 5,930 | |

*単位:百万円 | ||||||

*株式会社インベストメントブリッジが開示資料を基に作成。

24年3月末の総資産は前期末比33億96百万円減の515億43百万円。資産サイドでは、現預金、営業債権及びその他の債権、使用権資産などが主な減少要因となり、その他の流動資産、有形固定資産、円安による為替換算の影響を受けたことによりのれんなどが主な増加要因となった。負債・純資産サイドでは、流動負債の借入金、その他の流動負債、非流動負債のその他の金融負債などが主な減少要因となり、流動負債のその他の金融負債、営業債務及びその他の債務、利益剰余金、その他の資本の構成要素のうち、在外営業活動体の換算差額などが主な増加要因となった。親会社所有者帰属持分比率は前期末比7.4%上昇し34.0%となった。

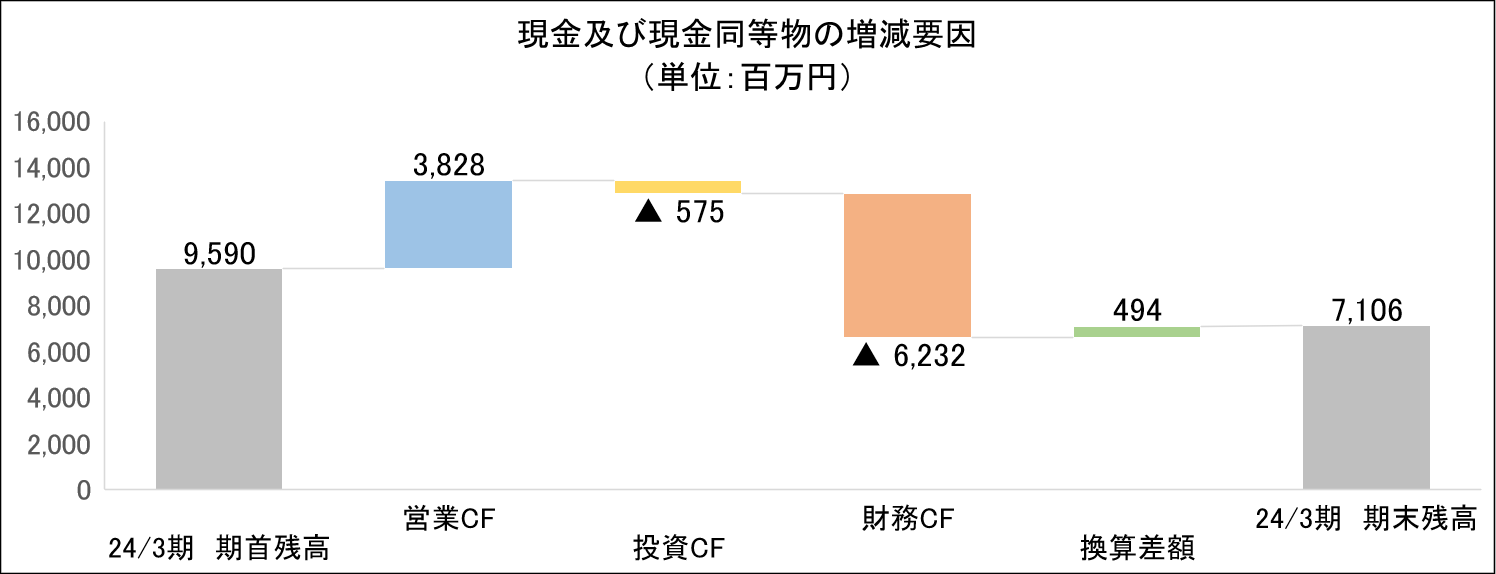

◎キャッシュ・フロー(CF)

| 23/3期 | 24/3期 | 前期比 | |

営業キャッシュ・フロー | 4,816 | 3,828 | -988 | -20.5% |

投資キャッシュ・フロー | -1,761 | -575 | +1,186 | - |

フリー・キャッシュ・フロー | 3,055 | 3,253 | +198 | +6.5% |

財務キャッシュ・フロー | -2,783 | -6,232 | -3,449 | - |

現金及び現金同等物の期末残高 | 9,590 | 7,106 | -2,484 | -25.9% |

*単位:百万円

*株式会社インベストメントブリッジが開示資料を基に作成。

CFの面から見ると、法人所得税の支払額が減少したものの、税引前利益と営業活動その他の減少などにより営業CFのプラスが縮小した。一方、連結の範囲の変更を伴う子会社株式の取得による支出の減少などにより投資CFのマイナスが縮小したことにより、フリーCFのプラスが拡大した。その他、短期借入金の減少と配当金の支払額の増加などにより財務CFのマイナスが拡大した。以上により、期末のキャッシュ・ポジションは前期比25.9%減少した。

(6)「WILLOF(ウィルオブ)」プロモーションの成果

国内における採用力強化を目的に、国内Working事業で展開する「WILLOF(ウィルオブ)」のブランドプロモーションとして、タレントを起用した地上波TVCMを関西・中京・福岡・沖縄エリアで実施した。併せて、YouTube等のインターネット広告配信を実施した。プロモーション実施後のWILLOFの指名検索数は増加傾向にあり、オウンドメディア経由の採用数増加が期待されることから、継続して実施している。

ウィルオブの認知率 | 「ウィルオブ」指名検索数(月) | ウィルオブの利用意向度 |

約340%UP ※放映地域20~59歳男女の助成想起率 | 約230%UP | 約450%UP ※転職意向のある放送地域20~59歳男女 |

3.2025年3月期業績予想

(1)連結業績

| 24/3期 | 構成比 | 25/3期 | 構成比 | 前期比 |

売上収益 | 138,227 | 100.0% | 140,400 | 100.0% | +1.6% |

売上総利益 | 30,446 | 22.0% | 30,470 | 21.7% | +0.1% |

営業利益 | 4,525 | 3.3% | 2,290 | 1.6% | -49.4% |

税引前利益 | 4,417 | 3.2% | 2,190 | 1.6% | -50.4% |

親会社の所有者に 帰属する当期利益 | 2,778 | 2.0% | 1,640 | 1.2% | -41.0% |

*単位:百万円

前期比横ばいの売上収益、同49.4%の営業減益

25/3期の会社計画は、売上収益が前期比横ばいの1,404億円、営業利益が同49.4%減の22億90百万円の予想。

国内では正社員派遣、既存の有期派遣ともに稼働人数の積み上げに苦戦しており、売上収益は横ばいで推移する見通し。また、同社グループが主に事業展開を行っているオーストラリア、シンガポールでは、コロナ禍の大規模な景気刺激策実施後のインフレや金利上昇等の景況感の悪化に加えて、コロナ後に急激に採用を増やした企業で人員過剰の状態になっており、こうした顧客が採用を抑制する動きが長期化することが懸念される。

こうした環境下、国内Working事業では、中計の重点戦略として掲げている、建設技術者領域の拡大、外国人管理受託、正社員派遣の拡大に取り組む。建設技術者領域の拡大は、未経験者の採用をさらに強化するとともに、定着率の維持・改善に向けた取り組み、契約単価上昇に向けた取り組みを実施する。正社員派遣の拡大については、採用環境の厳しさを踏まえ、「WILLOF(ウィルオブ)」のブランドプロモーションの継続など採用力の強化施策を実施し、稼働人数の維持・拡大に取り組む。外国人管理受託については、引き続きファクトリーアウトソーシング領域、介護領域において顧客からの受注及び現地での採用を拡大する。加えて、中計シナリオを実現するため、建設技術者の採用、営業人員の採用等の先行投資を実施する予定である。また、海外Working事業では、各国経済の下振れリスクと人材派遣、人材紹介ともに低調な市況が長期化する懸念があるため、優秀なコンサルタント人員の確保など、事業価値を毀損しない範囲での戦略的なコストマネジメントを実施し、人材紹介、人材派遣ともに需要回復後の拡大に備える。

売上高総利益率は、前期比0.3ポイント低下の21.7%、売上高営業利益率は、同1.7ポイント低下の1.6%の予想。なお、24/3期の営業利益には一過性の子会社株式売却益20億63百万円が含まれる他、当該子会社の売上収益34億20百万円(24/3期実績)、営業利益5億43百万円(24/3期実績)がはく落する影響があり、利益率の低下は当該子会社売却が影響している。なお、これら一過性の利益等を除外した場合、売上収益は前期比4.1%増、営業利益は同19.4%増となる見込みである。

配当は前期と同じ44円/株の予定。予想配当性向は60.9%。予想総還元性向は61.7%の見通し。

(2)セグメント別見通し

【売上収益】

| 24/3期 実績 | 25/3期 会社計画 | 前期比(増減) | 前期比(増減率) |

国内Working事業 | 825.2 | 845.0 | +19.7 | +2.4% |

海外Working事業 | 554.3 | 556.3 | +2.0 | +0.4% |

その他 | 2.6 | 2.6 | -0.0 | -2.0% |

売上収益 | 1,382.2 | 1,404.0 | +21.7 | +1.6% |

*単位:億円

【営業利益】

| 24/3期 実績 | 25/3期 会社計画 | 前期比(増減) | 前期比(増減率) |

国内Working事業 | 50.3 | 28.0 | -22.3 | -44.3% |

一過性の利益等を除くベース | 24.3 | 28.0 | +3.7 | +15.4% |

海外Working事業 | 19.4 | 21.5 | +2.0 | +10.7% |

その他 | -2.2 | -2.6 | -0.4 | - |

調整額 | -22.3 | -24.0 | -1.6 | - |

営業利益 | 45.2 | 22.9 | -22.3 | -49.4% |

一過性の利益等を除くベース | 19.2 | 22.9 | +3.7 | +19.4% |

*単位:億円

24/3期実績に含まれる一過性の利益等を除外した営業利益と比較して、25/3期の営業利益は19.4%増の会社計画となっている。

(3)配当予想

中計(24/3期~26/3期)の株主還元方針は、累進配当と総還元性向30%以上である。原則減配を行わず、前期から増配もしくは前期を維持する。加えて、総還元性向を30%以上とし、期中の業績進捗に応じて機動的な自己株式の取得を都度検討する。

4.中期経営計画「WILL-being 2026」の修正

同社は、2023年5月11日に公表した、26/3月期を最終年度とする中期経営計画(WILL-being 2026)(以下、「本中計」)の経営目標の修正を行った。

【経営目標修正の背景】

本中計の公表から1年が経過し、最注力している国内Working事業の建設技術者領域では、新卒を含む未経験者の採用が順調に推移しており、25/3期での黒字化が確実なものになってきた。また、外国人管理受託についても計画に遅れがあったものの、24/3期の第3四半期以降、四半期ベースの計画に近い実績が上がっており、徐々に改善の傾向にある。一方で、建設技術者領域以外の正社員派遣、既存の有期派遣ともに稼働人数の積み上げに苦戦しており、国内Working事業の売上収益は横ばいで推移している。海外Working事業においても、ポストコロナの急激な人材需要が一巡して以降、主要顧客の採用抑制が長期化しており、先行き不透明な状況が続いている。また、事業ポートフォリオの見直しを積極的に進め、本中計に織り込んでいなかった上場子会社株式等の売却を行ったため、25/3期以降当該子会社の利益がはく落することとなり、本中計策定時点で想定していた前提から乖離した状態となっている。こうした中、26/3期の経営目標の達成に拘るあまり、無理な利益の捻出や将来の成長に繋がる投資の抑制など、持続的な成長のための経営判断が阻害されることを防ぐため、本中計で掲げた経営目標のうち、売上収益、営業利益及び営業利益率を取り下げるとともに、KPIを合理的な水準に修正し、KPIの達成を優先して追求することとした。なお、本中計の基本方針並びに3つの重点戦略目標については修正せず、引き続き持続的な成長の実現に向けて取り組んでいく。

【基本方針(修正なし)】

同社グループの持続的な成長の実現に向けては、停滞している国内Working事業の再成長が重要となる。そのため、国内Working事業の再成長を基本方針とし、再成長に向けた先行投資を積極的に行い、本中計期間で利益体質を変えて、将来の飛躍的な成長を実現できる基盤を確立する。

【経営目標(修正あり)】経営目標のうち、売上収益、営業利益及び営業利益率を取り下げるとともに、KPIを合理的な水準に修正し、KPIの達成を優先して追求する。

| 23/3期 実績 | 24/3期 実績 | 26/3期 目標(修正前) | 26/3期 (修正後) | |

目標 | 売上収益 | 1,439億円 | 1,382億円 | 1,700億円 | 取り下げ |

営業利益 | 53.1億円 | 45.2億円 | 65.0億円 | 取り下げ | |

営業利益率 | 3.7% | 3.3% | 3.8% | 取り下げ | |

KPI | 正社員派遣採用人数/年 (建設技術者領域) | 1,022名 | 1,424名 | 2,000名 | 1,500名 |

正社員派遣採定着率 (建設技術者領域) | 71.3% | 71.2% | 73.0% | 71.5% | |

正社員派遣稼働人数 (国内W (建設技術者領域除く)) | 2,791名 | 3,254名 | 4,700名 | 3,500名 | |

外国人管理受託人数 (国内W ) | 1,750名 | 2,341名 | 6,800名 | 3,500名 | |

人材紹介売上比率 (海外W) | 13.5% | 11.6% | 17.0% | 取り下げ | |

*取り下げた目標については、四半期ごとの実績を開示する。

*正社員派遣稼働人数(国内W(建設技術者領域を除く))には、セールスアウトソーシング領域、ファクトリーアウトソーシング領域、ITエンジニア領域に加え、コールセンターアウトソーシング領域、介護領域を含めて表示している。

【重点戦略(修正なし)】

本中計の経営目標達成に向けて、以下の3つ(戦略Ⅰ・Ⅱは国内Working事業、戦略Ⅲは海外Working事業)を重点戦略としている。

戦略Ⅰ (国内Working事業) | 建設技術者領域の更なる拡大及び利益創出を実現 |

◆建設技術者領域は、昨今の厳しい採用環境に鑑み、採用人数目標を合理的な範囲に修正するものの、生産性を上げる ことで、25/3月期に黒字化、26/3期は事業の柱の1つにする。 | |

戦略Ⅱ (国内Working事業) | 国内Working事業(建設技術者領域を除く)の再成長 |

◆外国人管理受託、正社員派遣の拡大に取り組む。外国人管理受託の拡大は、営業人員の増加により新規オーダー獲得を強化するとともに、現地での採用については、現地の法人、学校等のアライアンスを強化する。正社員派遣の拡大については、建設技術者領域、セールスアウトソーシング領域で培った採用ノウハウを、ファクトリーアウトソーシング領域にも展開する。また、今後採用環境が一層厳しくなることを見据え、自社ブランド強化に向けたブランドプロモーションを実施する。 | |

戦略Ⅲ (海外Working事業) | 海外Working事業の安定した成長 |

◆シンガポール、オーストラリアともに、ポストコロナの急激な人材需要が一巡して以降、主要顧客による採用抑制が長期化しており、人材紹介市場の見通しは不透明な状況にある。このような状況の下、優秀なコンサルタント人員を確保しながら、需要回復後の人材紹介売上の拡大に取り組むとともに、ダウンサイドリスクを抑え、事業の安定性を高めるために、行政等の安定した領域における人材派遣売上の増加、コストコントロール、ガバナンスの強化に取り組む。 | |

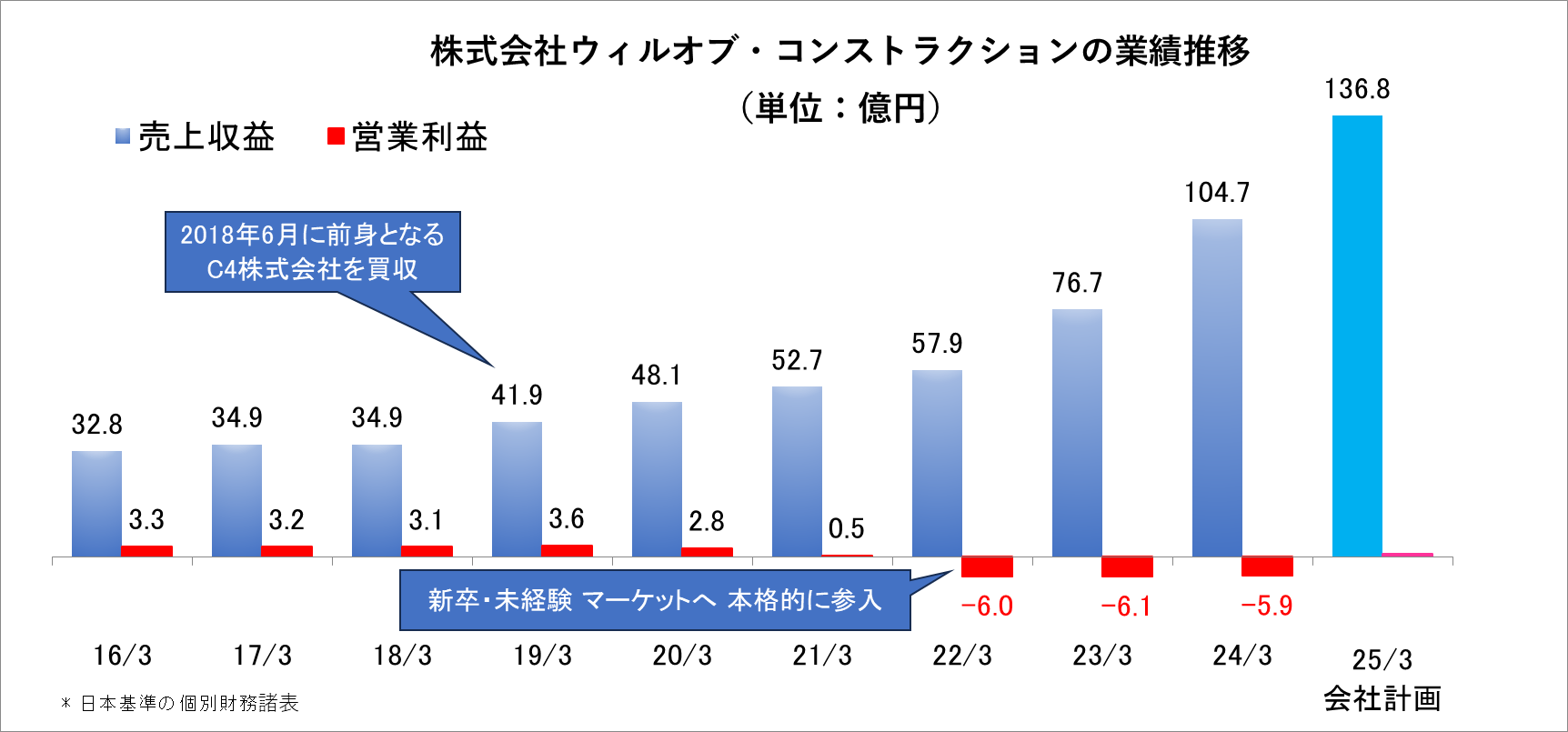

◎建設技術者領域(株式会社ウィルオブ・コンストラクション)の業績推移

建設技術者領域(株式会社ウィルオブ・コンストラクション)の売上収益は、買収直前期(18/3期)と比較して4倍規模 (CAGR +22%)へ拡大した。営業利益は、25/3期に黒字転換する見込みであり、今後、事業の柱の1つとなる見込みである。

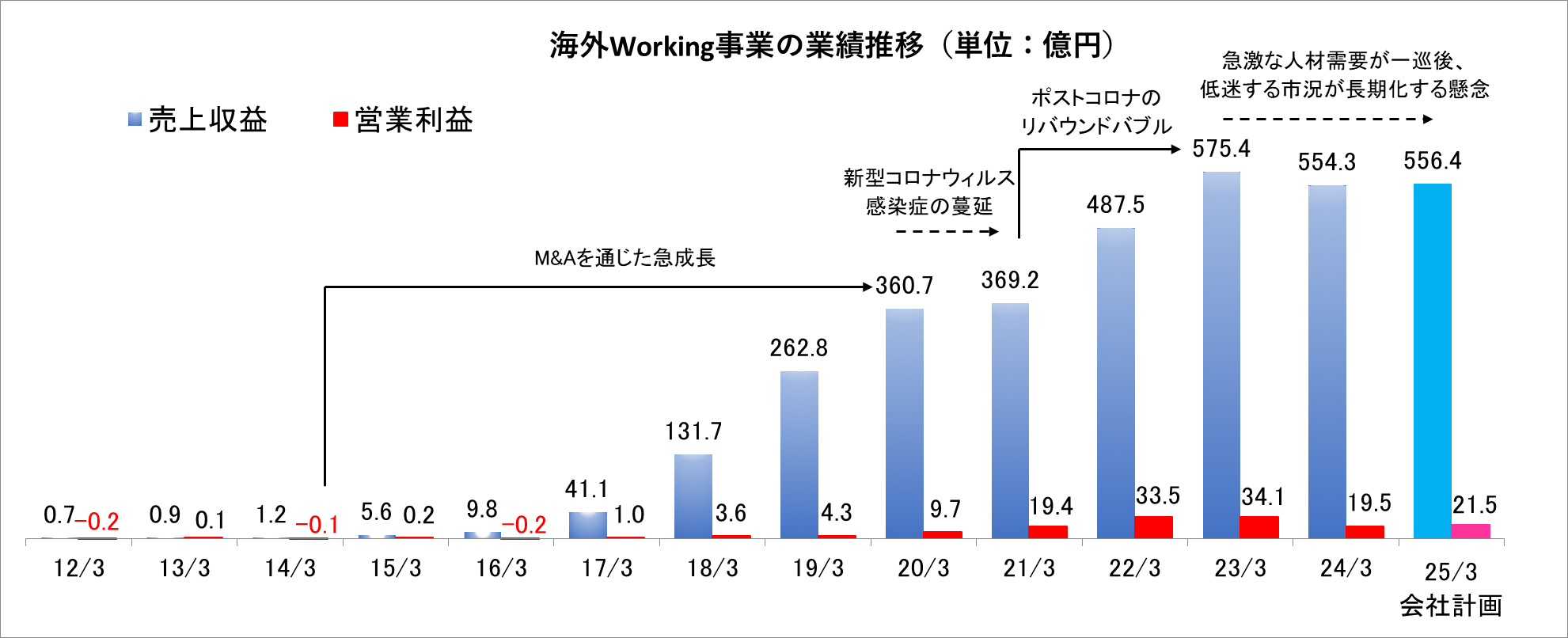

◎海外Working事業の業績推移

海外Working事業の売上収益は、足元では、ポストコロナの急激な人材需要一巡後、市況悪化の影響を受けているものの、

本格的なM&Aを開始した15/3期を基準としたCAGRは+67% の水準と急拡大した。

5.今後の注目点

同社の25/3期会社計画は、前期比1.6%の増収ながら、同49.4%の営業減益の厳しい予想となった。しかし、これは24/3期の営業利益に一過性の子会社株式売却益20億63百万円が含まれる他、当該子会社の売上収益34億20百万円(24/3期実績)と営業利益5億43百万円(24/3期実績)が25/3期にはく落することが影響するものである。これら一過性の利益等を除外した営業利益との比較では、19.4%の増益となる見込みであり、見た目ほど悪い内容ではない。国内Working事業の建設技術者領域では、新卒を含む未経験者の採用が順調に推移しており、25/3期での黒字化が確実なものになってきた。また、外国人管理受託についても計画に遅れがあったものの、24/3期の第3四半期以降、四半期ベースの計画に近い実績が上がっており、徐々に改善の傾向にある模様である。これら建設技術者領域と外国人管理受託において今後拡大基調が強まってくるのか注目される。

一方で、同社は26/3月期を最終年度とする中期経営計画(WILL-being 2026)の経営目標の修正を行った。国内Working事業では建設技術者領域以外の正社員派遣、既存の有期派遣ともに稼働人数の積み上げに苦戦している。海外Working事業においてもシンガポール、オーストラリアともに、ポストコロナの急激な人材需要が一巡して以降、主要顧客の採用抑制が長期化しており、先行き不透明な状況が続いている。また、上場子会社株式等の売却を行ったことにより、25/3期以降当該子会社の利益もはく落する。本中計策定時点で想定していた前提に大きな乖離が生じたことから、同社は本中計で掲げた経営目標のうち、売上収益、営業利益及び営業利益率を取り下げ、加えてKPIを合理的な水準へ修正した。現在苦戦している正社員派遣では、建設技術者領域、セールスアウトソーシング領域で培った採用ノウハウを、ファクトリーアウトソーシング領域にも展開する。また、今後採用環境が一層厳しくなることを見据え、自社ブランド強化に向けたブランドプロモーションを実施する。海外Working事業では、優秀なコンサルタント人員を確保しながら、需要回復後の人材紹介売上の拡大に取り組むとともに、ダウンサイドリスクを抑え、事業の安定性を高めるために、行政等の安定した領域における人材派遣売上の増加、コストコントロール、ガバナンスの強化に取り組む。これら取り組みの成果により、建設技術者領域以外の国内Working事業と海外Working事業においていつ頃から回復傾向が強まってくるのか注目される。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役設置会社 |

取締役 | 5名、うち社外3名 |

監査役 | 3名、うち社外3名 |

◎コーポレート・ガバナンス報告書(更新日:2023年6月26日)

基本的な考え方

当社は、経営の透明性とコンプライアンスを徹底するため、コーポレート・ガバナンスの充実を図りながら、当社グループ全体の経営環境の変化に迅速かつ柔軟に対応できる体制を構築します。また、企業倫理、経営理念等を当社グループ全体に浸透させるため、様々な施策を通じて全社的な活動を展開します。

<実施しない主な原則とその理由>

当社は、コーポレートガバナンス・コードの各原則をすべて実施しています。

<開示している主な原則>

【補充原則2-4① 女性の活躍推進を含む社内の多様性の確保】

変化の激しい市場環境、未来の予測が難しい時代において、現状の事業領域にとらわれず新たな事業機会を創出していくためには、多様な視点や価値観を企業経営に活かすことが重要であると認識しています。そのため当社グループにおいては女性、外国人、様々な職歴をもつ中途採用者など、多様な人材の採用・登用を積極的かつ継続的に行いつつ、個人の特性や能力を活かせる職場環境の整備やマネジメント層の教育などの取り組みを進めています。2030年までにそれぞれの社員比率と同程度の中核人材比率となるようこれからも取り組んでいきます。

(1)女性の中核人材登用

近年、女性活躍推進を積極的に進めており、若年層のキャリア形成研修、管理職層へのマネジメント研修などを実施しています。正規社員のうち女性社員比率が43.1%であるのに対し、女性管理職比率は30.4%と同水準には達していません。2030年に女性管理職40%を目指し、職場環境の整備、キャリア意識醸成等に継続的に取り組み、将来的に経営の意思決定に関わる女性社員を増やしていきます。

(2)外国人の中核人材登用

当社グループは34社の海外連結子会社を有しているだけでなく、国内において外国人を対象とした人材サービスを展開していることから、多くの外国籍社員が在籍しています。正規社員のうち外国籍社員比率は28.9%、外国籍管理職比率は39.5%と高い水準を確保しており、今後も国内外を問わず積極的に登用していく方針です。

(3)中途採用の中核人材登用(日本国内企業のみ)

当社グループでは、様々な職歴をもつ中途採用者を積極的に採用し、管理職に登用しています。正規社員のうち中途採用社員比率は73.3%、中途採用社員管理職比率は77.1%と同程度の水準を確保しており、今後も新卒・中途を問わず採用・育成・登用を推進していく方針です。

【原則3-1 情報開示の充実】

(ⅰ)経営理念、経営戦略、中期経営計画を当社ホームページで開示しています。

(経営理念:https://willgroup.co.jp/profile/policy/)

(中期経営計画:https://willgroup.co.jp/ir/strategy/)

(ⅱ)本報告書Ⅰ-1.基本的な考え方に記載の通りです。

これに基づく具体的な方針や取り組みについては、本報告書の各項目をご参照ください。

(ⅲ)当社取締役の報酬の決定に関する方針は、本報告書Ⅱ-1.機関構成・組織運営等に係る事項【取締役報酬関係】に記載しています。

(ⅳ)経営陣幹部の選任と取締役候補の指名については、社内規程に基づき、的確かつ迅速な意思決定、適切なリスク管理、業務執行の監視及び会社の各機能とグループ会社各事業部門をカバーできるバランスを考慮し、適材適所の観点より総合的に検討しています。また、監査役候補の指名については、財務・会計に関する知見、当社事業分野に関する知識及び企業経営に関する多様な視点のバランスを確保しながら、適材適所の観点により総合的に検討しています。これらの方針に基づき、独立社外取締役を含む「指名委員会」において事前に審議し、取締役会で決議します。また、経営陣幹部の解任ついても同様に、社内規程に基づき、独立社外取締役を含む「指名委員会」において事前に審議し、取締役会で決議します。

(ⅴ)取締役・監査役の各候補者及び選任理由ならびに経歴等は、その都度株主総会参考書類に記載しています。株主総会参考書類については、当社ホームページに掲載している株主総会招集通知をご参照ください。解任を行う場合は、方針と手続に則り、適宜適切に開示します。

(株主総会招集通知:https://willgroup.co.jp/ir/stock_info/general_meeting/)

【原則5-1 株主との建設的な対話に関する方針】

当社では、「情報開示の基本方針」「情報開示の基準」「情報開示の方法」「将来の見通しに関して」及び「沈黙期間について」からなるディスクロージャー・ポリシーを策定し、当社ホームページで公表しています。

(ディスクロージャーポリシー:https://willgroup.co.jp/ir/disclosure/)

また、株主との建設的な対話を促進するための方針を次の通りとしています。

(1)当社のIR活動は、代表取締役、管理本部担当執行役員が積極的に対話に臨み、経営戦略・事業戦略・財務情報等について、公平性・正確性・継続性を重視し、双方向の良好なコミュニケーションを図るIR活動を展開します。

(2)管理本部を中心とし、経営企画、総務、財務、経理、法務部門、各事業責任者等が有機的に連携し、適時かつ公正、適正に情報開示を行います。

(3)対話の手段として、個人向け会社説明会、機関投資家向け決算説明会を開催しています。また、説明会動画、質疑応答の内容等をホームページに掲載する等、IR活動の充実に引き続き取り組みます。

(4)株主との個別面談については、カンパニーセクレタリー室IRグループを窓口として、株主の希望及び面談の目的等を踏まえて、経営人幹部、社外取締役を含む取締役または監査役が面談を行い、合理的な範囲で適切に対応を行います。

(5)対話において把握された株主の意見・懸念等は、代表取締役または管理本部担当執行役員を通じて、四半期単位で、当社各会議体へ適切かつ効果的なフィードバックを行います。

(6)ディスクロージャー・ポリシーに基づく沈黙期間の設定の他、インサイダー情報の管理に関する規程を運用し、徹底します。

※上記にかかる開示書類につきましては、当社ホームページ(https://willgroup.co.jp/ir/news/)から閲覧いただけます。

本レポートは、情報提供を目的としたものであり、投資活動を勧誘又は誘引を意図するものではなく、投資等についてのいかなる助言をも提供するものではありません。また、本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、当社は、本レポートに掲載されている情報又は見解の正確性、完全性又は妥当性について保証するものではなく、また、本レポート及び本レポートから得た情報を利用したことにより発生するいかなる費用又は損害等の一切についても責任を負うものではありません。本レポートに関する一切の権利は、当社に帰属します。なお、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。 Copyright(C) Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(ウイルグループ:6089)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、でご覧になれます。www.bridge-salon.jp/

| 同社の適時開示情報の他、レポート発行時にメールでお知らせいたします。 |

| ブリッジレポートが掲載されているブリッジサロンに会員登録頂くと、株式投資に役立つ様々な便利機能をご利用いただけます。 |

| 投資家向けIRセミナー「ブリッジサロン」にお越しいただくと、様々な企業トップに出逢うことができます。 |