ブリッジレポート:(9278)ブックオフグループホールディングス vol.9

堀内 康隆 社長 | ブックオフグループホールディングス株式会社(9278) |

|

会社情報

市場 | 東証1部 |

業種 | 小売業(商業) |

代表者 | 堀内 康隆 |

所在地 | 相模原市南区古淵2-14-20 |

決算月 | 3月 |

HP |

株式情報

株価 | 発行済株式数(自己株式を控除) | 時価総額 | ROE(実) | 売買単位 | |

844円 | 17,447,413株 | 14,726百万円 | 16.7% | 100株 | |

DPS(予) | 配当利回り(予) | EPS(予) | PER(予) | BPS(実) | PBR(実) |

18.00円 | 2.1% | 68.78円 | 12.3倍 | 736.20円 | 1.1倍 |

*株価は05/17終値

連結業績推移

決算期 | 売上高 | 営業利益 | 経常利益 | 親会社株主帰属利益 | EPS | DPS |

2016年3月(実) | 76,564 | -530 | 5 | -528 | -25.69 | 25.00 |

2017年3月(実) | 81,344 | 116 | 588 | -1,159 | -56.41 | 10.00 |

2018年3月(実) | 80,049 | 613 | 1,092 | -889 | -43.31 | 10.00 |

2019年3月(実) | 80,796 | 1,550 | 2,120 | 2,172 | 112.19 | 15.00 |

2020年3月(予) | 83,000 | 1,800 | 2,300 | 1,200 | 68.78 | 18.00 |

* 予想は会社予想。単位は百万円

* 本レポートの財務諸表の数値は原則として決算短信記載の数値を基にしています。同社の決算短信は表示単位(18/3期:千円→19/3期:百万円)が変更されているため、前期比は18/3期の千円単位の数値と19/3期の百万円単位の数値の比較になります(以下、同じ)。

ブックオフグループホールディングスの業績動向と成長戦略について、ブリッジレポートにてご報告致します。

目次

今回のポイント

1.会社概要

2.2019年3月期決算概要

3.成長戦略

4.2020年3月期業績予想

5.今後の注目点

<参考:コーポレート・ガバナンスについて>

今回のポイント

- 19/3期は前期比0.9%の増収、同152.6%の営業増益。ハグオール事業のチャネル絞り込み(百貨店内買取窓口)、新規出店抑制(直近2期4店舗)と不採算店舗の閉鎖(同28店舗)、店舗運営の権限移譲(本部→地域営業部)、及びローコストオペレーションの徹底(16/3期:60.3%→19/3期57.8%)といった取り組みの成果が顕在化した。配当は5円増配の15円を予定。

- 20/3期予想は前期比2.7%の増収、同16.1%の営業増益。既存店の堅調な推移が見込まれる中、新規出店やFC加盟店の直営化で売上が増加。増収効果に加え、ハグオール事業の通期黒字化も見込まれ、新規出店、既存店リニューアル、ITシステム等の先行投資を吸収して営業利益率の改善が続く。配当は3円増配の18円を予定(予想配当性向26.2%)

- 「個店を磨く」、「総力戦で取り組む」という事業方針の下での取り組みが成果をあげている。同社は業績予想について正確性を重視しているが、19/3期は2度目の上方修正値を上回る着地。地域に密着した店づくりとブックレビューコミュニティサイト(子会社が運営)に寄せられたレビュー等を活用した販売戦略が奏功し、国内No.1の在庫を誇る「書籍」の回復スピードが想定以上だった。復活から成長軌道への回帰へ、今後の展開に期待したい。

1.会社概要

書籍、CD、DVD、ゲーム、アパレル、スポーツ用品、ベビー用品、雑貨など様々なジャンルでリユース(再使用)事業を展開する日本最大級のリユースチェーンをグループで展開。北海道から沖縄まで全国をカバーする店舗ネットワーク(直営+フランチャイズ)は800店を超え、「ネットリユース」とのシナジーを追及している。

【1‐1ブックオフグループの経営理念】

・ 事業活動を通じての社会への貢献

・ 全従業員の物心両面の幸福の追求

上記経営理念の下、「本」の買取・販売を中心に様々なモノのリユースに取り組む中で育んできた、ブランド、店舗網、そして人財がグループの強みとなっている。「多くの人に楽しく豊かな生活を提供する」事を使命とし、「リユースのリーディングカンパニー」と「自信と情熱を持って安心して働き、成長できる会社」を目指している。

【1-2ダイバーシティへの取り組み】

「従業員は最大の財産である」、「知力と人間力を備えた「人財」の成長が、会社の成長に直結する」と同社は考えている。個々の従業員が男性も女性も強みを活かし、職場環境を整えることに努め、また従業員の能力開発や自己実現の機会を提供できるよう努めている。この一環として、2014年10月に特定地域内での勤務が可能な地域選択制度を導入した他、従業員同士が夫婦の場合、配偶者の転勤にあわせて転居先の近くの店舗への異動を配慮する「夫婦帯同転勤制度」を導入した。また、障がい者雇用にも取り組んでおり、2010年10月にビーアシスト(株)を設立した(同年12月に障害者雇用促進法に基づく特例子会社として認定)。働く事ができる障がい者の方に「福祉」ではなく「企業の活動」として就労の機会・環境を提供し、社会参加・自立を支援しており、ブックオフグループ全体で100名を超える障がい者の方を雇用している。

【1-3事業内容】

事業は、リユース店舗事業、ECサイト「BOOKOFF Online」及び大手百貨店内で富裕層向け買取サービス等を行うハグオールの運営のブックオフオンライン事業(以上、報告セグメント)、新刊書店の運営及びブックレビューコミュニティサイトの運営等のその他に分かれる。

リユース店舗事業

書籍・ソフト等のリユースショップ「BOOK・OFF」のチェーン本部としてフランチャイズ(FC)システムの運営及び直営店舗の運営を行っている。直営店舗は、本・CD・DVD・ゲームソフト・家電・携帯等を取り扱う「BOOK・OFF」、「BOOK・OFF」にアパレル・ブランド品等を加えた中型複合店舗「BOOKOFF・PLUS」、及び書籍・ソフトの他、家電(オーディオ・ビジュアル、コンピュータ等)、アパレル、スポーツ用品、ベビー用品、腕時計、ブランドバッグ、貴金属、食器、雑貨など幅広いリユース品を取り扱う総合リユースの大型複合店舗「BOOK・OFF SUPER BAZAAR」の3つのタイプで展開している。

主な子会社は、(株)ブックレット、(株)ブックオフウィズ、(株)ブックオフ沖縄、リユースコネクト(株)、(株)マナスが、国内で「BOOKOFF」店舗の運営を行なっている。(株)ブックオフウィズは、上記に加え、アパレル・ベビー用品等のリユース店舗の運営を行なっており、腕時計・ブランドバッグ・貴金属等のリユースショップ・チェーンである「キングラム」のFCでもある。また、(株)ブックレット、(株)ブックオフウィズ、(株)ブックオフ沖縄は、アパレル等のリユース店舗の運営も行なっている。

海外では、BOOKOFF U.S.A. INC.が米国で「BOOK・OFF」店舗の運営、BOK MARKETING SDN.BHDがマレーシアで「Jalan Jalan Japan」の運営をそれぞれ行なっており、SCI BOC FRANCEがフランス国内に所有する不動産の賃貸を行っている。

2.2019年3月期決算概要

| 18/3期 | 構成比 | 19/3期 | 構成比 | 前期比 | 3Q時修正予想 | 予想比 |

売上高 | 80,049 | 100.0% | 80,796 | 100.0% | +0.9% | 80,500 | +0.4% |

売上総利益 | 46,994 | 58.7% | 48,235 | 59.7% | +2.6% | - | - |

販管費 | 46,381 | 57.9% | 46,684 | 57.8% | +0.7% | - | - |

営業利益 | 613 | 0.8% | 1,550 | 1.9% | +152.6% | 1,500 | +3.3% |

経常利益 | 1,092 | 1.4% | 2,120 | 2.6% | +94.0% | 2,000 | +6.0% |

親会社株主帰属利益 | -889 | - | 2,172 | 2.7% | - | 1,700 | +27.8% |

*単位:百万円

前期比0.9%の増収、同152.6%の営業増益

売上高は7億46百万円増の807億96百万円。自社EC事業が好調に推移したものの、前期ハグオール事業で実施した催事販売からの撤退の影響で「ブックオフオンライン事業+ハグオール事業」の売上が7億円減少した他、新刊書店の店舗閉鎖等の影響でその他の売上も4億円減少したが、既存店の好調に加え、前期に実施した大型店出店及び子会社連結化等もあり、リユース店舗事業の売上が18億円増加した。

営業利益は9億36百万円増の15億50百万円。既存店の好調でリユース店舗事業の利益が2.4億円、自社ECの好調と前期ハグオール事業における不採算チャネルからの撤退による赤字剥落で「ブックオフオンライン事業+ハグオール事業」の利益が3.7億円、更にはグループ再編に伴う租税公課の減少等でその他(全社・調整)が3.1億円、それぞれ増加した。減損損失2.7億円など特別損失5.0億円を計上したものの、前期に減損損失11億円など特別損失12.5億円を計上した反動やグループ再編に伴う税効果会計の影響(法人税等:7.8億円→△4.1億円)で、最終利益は、経常利益を上回る21億72百万円となった。

セグメント別売上高・利益

| 18/3期 | 構成比・利益率 | 19/3期 | 構成比・利益率 | 前期比 |

リユース店舗 | 70,565 | 88.2% | 72,444 | 89.7% | +2.7% |

ブックオフオンライン+ハグオール | 8,211 | 10.3% | 7,506 | 9.3% | -8.6% |

その他 | 1,272 | 1.6% | 845 | 1.0% | -33.6% |

連結売上高 | 80,049 | 100.0% | 80,796 | 100.0% | +0.9% |

リユース店舗 | 3,419 | 4.8% | 3,666 | 5.1% | +7.2% |

ブックオフオンライン+ハグオール | -665 | - | -289 | - | - |

その他 | -114 | - | -52 | - | - |

調整額 | -2,026 | - | -1,773 | - | - |

連結営業利益 | 613 | +0.8% | 1,550 | +1.9% | +152.8% |

*単位:百万円

期末店舗数

国内の期末店舗数は780店舗(BOOKOFF663、BOOKOFF・PLUS 60、BOOK・OFF SUPER BAZAAR 43など)。国内大型店1店舗、総合買取窓口6拠点をそれぞれ計画通り出店した他、中期経営方針に基づき、地域特性に見合った商材追加や内外装リニューアルを国内直営店69店舗で実施。店舗の閉鎖は、18/3期、19/3期の2期28店舗で一段落した。一方、海外店舗は14店舗(米9、仏FC2、マレーシア3)。

リユース店舗事業:直営既存店の状況

当期は全ての月で既存店売上高が前年同月を上回り、通期累計では前期比103.5%となった。構成比が大きい本、ソフトメディアも前年を上回る実績となる中、店舗の地域特性に応じて取扱いを強化している貴金属・時計・ハイブランド品、トレカ・ホビーが好調に推移した。また、これまで以上に、シンプルでわかりやすく、より便利でお得な店舗利用を実現するべく、「BOOKOFF アプリ」の提供を開始し、店舗会員とEコマース会員の統合を図った(2019年3月末、50万会員)。

【財政状態及びキャッシュ・フロー(CF)】

財政状態

| 18年3月 | 19年3月 |

| 18年3月 | 19年3月 |

現預金 | 13,860 | 6,142 | 未払法人税等 | 666 | 135 |

たな卸資産 | 12,949 | 12,958 | 有利子負債(うちリース債務) | 26,016(1,694) | 18,924(1,507) |

流動資産 | 31,430 | 23,765 | 負債 | 34,580 | 27,640 |

投資その他 | 8,644 | 9,744 | 純資産 | 13,307 | 13,006 |

固定資産 | 16,458 | 16,882 | 負債・純資産合計 | 47,882 | 40,647 |

*単位:百万円

期末総資産は前期末との比較で72億35百万円減の406億47百万円。新株予約権付社債77億円の繰上償還を実施した事や自己株式の償却(2018年9月28日、2,025,785株)及び取得(2018年11月13日、3,100,000株を23億43百万円で取得)に伴い、現預金、有利子負債、及び純資産が減少した。現預金の水準が大きく低下したものの、有利子負債が減少する一方、営業CFが増加したため、有利子負債営業CF倍率が前期の9.1倍から6.3倍に低下し、自己資本比率が27.5%から31.6%に改善しており、財務レバレッジは適正水準に近付きつつある。

キャッシュ・フロー(CF)

| 18/3期 | 19/3期 | 前期比 | |

営業キャッシュ・フロー(A) | 2,668 | 2,751 | +82 | +3.1% |

投資キャッシュ・フロー(B) | -940 | -559 | +381 | - |

フリー・キャッシュ・フロー(A+B) | 1,727 | 2,192 | +464 | +26.9% |

財務キャッシュ・フロー | -3,394 | -9,895 | -6,500 | - |

現金及び現金同等物期末残高 | 13,860 | 6,142 | -7,718 | -55.7% |

*単位:百万円

ヤフー(株)との資本提携解消と自己株式の取得

同社がヤフオクでトップストアとなり、また、買い取り連携が実現する等、リユースの生活インフラを目指した提携事業において一定の成果を得る事ができた。これを踏まえて、経営環境の変化等に応じてそれぞれが独自の成長戦略を柔軟に推進できるよう、2014年に締結したヤフー(株)との資本提携を2018年11月に解消した(リユース事業における連携は継続)。

3.成長戦略

事業方針として、「個店を磨く」(店舗運営と商材)と「総力戦で取り組む」(集客とシステム)の2つを掲げている。このうち「個店を磨く」については、引き続き個性的な店づくりと組織変更による権限委譲促進に取り組むが、抑制していた出店については積極出店に転じる。一方、「総力戦で取り組む」については、ひとつのBOOKOFF戦略の下、EC活用によるオムニチャネル・O2Oを推進すると共に、富裕層向け買取サービス「ハグオール」を強化する。この他、グループの出口機能として国内BOOKOFFの買取マインドの後押しにもつながっているマレーシアを中心に海外戦略を進めていく。

【個店を磨く】

個性的な店づくりの継続

19/3期は直営店69店舗で実施した地域特性に見合った商材追加・リニューアルを継続する。

組織変更による権限委譲の促進

地域の権限を強化し、地域のユーザーからの最短距離で意思決定をする事で施策にスピード感を持たせると共に、直営・FC間でのノウハウ・人財交流を促進し、各地域における直営店・フランチャイズの運営を一体化する。

積極出店

郊外型大型店舗と都心の総合窓口を備えた小型店舗の出店を進めていく。郊外型大型店舗は豊富な在庫量と商品ラインナップによる集客力を強みとする500~1,000坪超の大型総合リユース店舗とし、国内主要都市圏中心に年間4~5店舗の出店を計画している。一方、都心型小型店舗は、総合窓口を備え、店内カウンターで査定のプロが接客・査定を行い、本・ソフトに限らず様々な商材の買取りを行う。20/3期は7~8店舗の出店を予定しており、現在13拠点体制の総合窓口を早期に首都圏中心に50拠点体制にしたい考え。

【総力戦で取り組む】

EC活用・電子買取による良体験の創出とアプリ等の会員施策による再来店機会の創出に取り組む事で、「売る」をより身近に、リユースで生活を楽しく豊かに、LTV(顧客生涯価値)の最大化を図る。下記のロードマップを示している。

19/3期(創る)は、19/3期末でアプリ会員が50万人を突破する等、「会員施策」が順調に進捗。追加機能の開発スケジュールも決まっており、順次機能を追加していく。「電子買取」では、直営全店舗へのシステム導入が完了し、FCへの導入が始まった。また、「EC活用」では、ソフト商材でトライアルを開始した。ECチャネルと全国の店舗網を活用し、全てのユーザーに最適な方法で届ける“オムニチャネル・O2O”を展開していく。

この他、「ハグオール」の強化では、主要百貨店5ヶ所(日本橋三越店、名古屋三越栄店、伊勢丹浦和店、大宮高島屋店、大丸梅田店)の常設に加え、他の百貨店での催事開催も積極的に展開していく。

【海外戦略】

米仏とマレーシアに展開しており、米国では直営9店舗、仏ではFC2店舗、「BOOKOFF」を展開している。各地のニーズに応じた商品ラインナップと日本国内で培った店舗運営・人財育成ノウハウが評価され、現地で高い評価を得ている。米仏共に、地域のユーザーから買い取った書籍やソフトメディアが販売の中心だが、一部の店舗ではホビー商材にも力を入れている。

一方、2016年に進出し、5月に4号店をオープンしたマレーシアでは、現地オリジナルパッケージの「Jalan Jalan Japan」を展開している。日本国内の店舗で販売に至らなかった商品を現地で販売しており、グループの出口機能として国内BOOKOFFの買取マインドの後押しにもつながっている。店舗コンセプトの「Preloved in Japan」、「商品量の多さ」、「価格の安さ」が現地のニーズにマッチし業績は好調。人財に取り組みつつ、店舗ネットワークの拡充に努めていく。

【業績目標】

23/3期の目標として、「経常利益30億円、ROA(総資産経常利益率)6.5%以上、有利子負債営業CF倍率5.0以内」を掲げている。「個店を磨く」・「総力戦で取り組む」の事業方針の下、目指す姿を前半の2年で創り上げ、後半の2年で刈り取る。また、財務レバレッジを適正水準に保ちつつ、資本効率を向上させることで、ROEの向上に繋げる。

また、20/3期から23/3期の4年間で総額100億円の投資を予定している。単年度では、BOOKOFF SUPER BAZAARと総合買取窓口店舗を中心にした新規出店で10億円、既存店リニューアル・修繕及び物流機能強化等のリニューアルで6~8億円、更には「ひとつのBOOKOFF」システム構築、価格DB強化、次世代運営システム、機器リニューアル等で10億円(年間合計26~28億円)。

4.2020年3月期業績予想

業績回復期を脱し、着実な増益を目論む。また、未来への成長に向けて積極的な投資に踏み出す。事業面では、地域主権での店舗活性化(個店を磨く)を継続すると共に、「ひとつのBOOKOFF」の実現・浸透・発展に取り組む。また、ハグオールの通期黒字化を目指す他、新たなチャレンジを推進する。組織・人財面では、地域支社制を軸とした直営・FC一体運営に取り組むと共に、人の成長を後押しする研修予算を拡充させ、メニューを充実させる。

| 19/3期 実績 | 構成比 | 20/3期 予想 | 構成比 | 前期比 |

売上高 | 80,796 | 100.0% | 83,000 | 100.0% | +2.7% |

営業利益 | 1,550 | 1.9% | 1,800 | 2.2% | +16.1% |

経常利益 | 2,120 | 2.6% | 2,300 | 2.8% | +8.5% |

親会社株主帰属利益 | 2,172 | 2.7% | 1,200 | 1.4% | -44.8% |

*単位:百万円

前期比2.7%の増収、同16.1%の営業増益予想

投資継続による既存店の活性化と新規出店やFC加盟店の直営化で売上高が830億円と前期比2.7%増加する見込み。前期実績に一過性の要素が多く含まれていたため最終利益が12億円と同44.8%減少するものの、ハグオールの通期黒字化も見込まれ、「ひとつのBOOKOFF」実現に向けたIT投資や、Windows7サポート終了対応・消費税増税・軽減税率対応等の投資を吸収して、営業利益(同16.1%増の18億円)及び経常利益(同8.5%増の23億円)が増益基調を維持する。

直営既存店売上高の前提は前期比100.5%。19/3期(69店舗)と同規模の既存店リニューアルを実施する。新規出店は、BOOKOFF SUPER BAZAAR4店舗、BOOKOFF総合買取窓口7~8店舗、この他、FC加盟店の運営譲受による直営店舗数増(FC加盟店舗数は減少)9店舗。

【課題と取り組み】

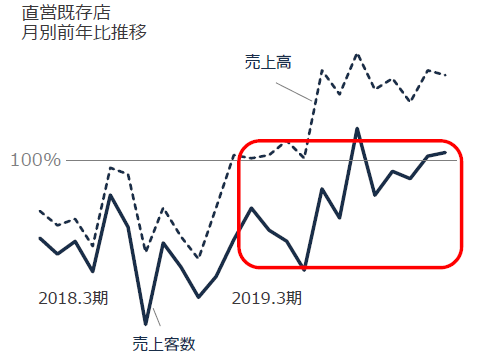

課題は、リユース店舗事業における売上客数である。19/3期は既存店売上高が期を通して前年同月の実績を上回ったが、売上客数が総じて前年同月の実績を下回った。

20/3期は、来店促進策として、アプリ会員の獲得キャンペーンと定期キャンペーンを継続的に実施すると共に、「本だけじゃないブックオフ」の認知向上に向け、寺田心さんを起用したTVCMを放映して本以外の商材をアピールする。アプリ会員の獲得については、ポイント管理やプッシュ通知、店舗検索等による来店訴求が可能なスマホアプリのダウンロードを促進し、2019年9月末までに100万会員を目指す。また、定期キャンペーンについては、従来から実施している、年末年始、ゴールデンウィークなど多数の来店客数が見込める時期に合わせたキャンペーン・PR施策を継続する。

【株主還元】

配当は、1株当たり3円増配の18円を予定している(予想配当性向26.2%)。同社は利益配分を経営の最重要事項の1つと認識しており、業績向上を通じた増配を目指しつつ、財務体質の強化と将来の事業基盤強化につながる戦略的投資に対して有効に活用していく考え。また、配当性向は25%程度を目処に、業績に裏付けられた安定的な配当を実施していく方針。

5.今後の注目点

個店を磨く 店づくりの成果が早くも顕在化

19/3期は単価の上昇で既存店売上高が103.5%と前の期を上回った。単価の高い商材の売上構成比が上昇した事に加え、売上構成比が最も大きい「書籍」(34%)の単価も上昇した。いずれも“個店を磨く”という事業方針の下での地域特性にあった店づくりの成果だが、コミック本のほか単価の高い活字本の好調が要因となった「書籍」については総力戦で取り組んだ結果でもある。同社グループでは、子会社(株)ブクログがブックレビューコミュニティサイトの運営を行っており、このサイトに寄せられた本の感想やレビューを店舗での書籍販売に活かした。

同社の資料によると(出所:日本著者販促センターHP出版流通コンサルティング冬狐洞隆也氏寄稿記事)、国内の読書人口は推計で約5,000万人。また、文化庁平成 25 年度「国語に関する世論調査」によると、「読書量を増やしたいと思うか?」という問いに対して、10代から40代女性の84~89%が、同じく男性の69~76%が、「Yes」と答えたと言う。こうした調査結果もあり、同社では「本をリーズナブルな価格で手にしたいとうニーズは根強くある」と考えており、19/3期は店づくりを工夫する事で潜在需要の顕在化に成功した。「本」は急激に伸びる商材ではないものの、欲しい本がすぐに見つかるような陳列の工夫等、販売増に向けて工夫する余地は大きいと言う。

全てのリニューアル店舗で店づくりが成功した訳ではないが、成功した店舗が圧倒的に多かった事が既存店売上高に反映された。ただ、その結果以上に大切な事は、「店舗のスタッフが自らの意思で売り場を作る」という事だと言う。実際、各店舗でモチベーションに変化が起きており、「この取り組みを続ける事で高い意識を維持していきたい」と言う。この取り組みを通してノウハウを蓄積・共有し、新規出店や重要なビジネスパートナーであるFCとの取り組みにも活かしていく考え。

総力戦で取り組む ひとつのBOOKOFF戦略が進展

ひとつのBOOKOFF戦略は、19/3期に創った、会員施策、電子買取、EC活用の仕組みを、20/3期に繋げ、21/3期に対象店舗や取扱商材も拡げ、システムを完成させる。この一環として、ソフト商材のEC活用によるオムニチャネル・O2Oでの販売を開始した。ブックオフオンラインのサイトで欲しいCDを検索し、近くの店舗に在庫があれば店舗で購入し、遠方の店舗であればECで購入する事ができる。5月時点で50店舗の在庫確認が可能であり、今後、対象店舗を増やしていく他、ブックオフオンラインのサイトだけでなくアプリでも在庫が確認できるようにする。商機ロスを防ぐだけでなく、在庫回転率が上がり、値下げする事なく適正な価格で売り切る事ができるようになるため各商品の収益性も向上する。

上記投資を4年計画の前半の2年間で完了し、後半2年間では、レジシステム等の更新やオペレーションの自動化等、業務効率化や生産性向上に向けたIT投資を進める考え。4年間の総額で100億円の投資を予定している。

堀内社長からのメッセージ

厳しい局面もありましたが、完全復活する事ができました。また、次の成長に向けた道筋、経常利益30億円の達成に向けた道筋が具体的に見えてきました。従業員一同、全社一丸となって目標達成に向け取り組んでまいる所存ですので、引き続きご支援のほど、宜しくお願い申し上げます。

「個店を磨く」、「総力戦で取り組む」という事業方針の下での取り組みが着実に進捗し、成果をあげている。19/3期は、第2四半期末に業績予想を上方修正し、第3四半期末に再度上方修正し、最終的には2度目の修正値を上回る着地となった。上方修正とは言え、度重なる修正については同社も反省するところだ。同社は業績予想について正確性を重視しているが、19/3期に限っては「書籍」の回復スピードが想定以上だった。上記の通り、「書籍」の回復は根拠のある回復であり、一時的な現象ではない。復活から成長軌道への回帰へ、今後の展開に期待したい。

<参考:コーポレート・ガバナンスについて>

◎組織形態及び取締役、監査役の構成

組織形態 | 監査役会設置会社 |

取締役 | 6名、うち社外4名 |

監査役 | 3名、うち社外2名 |

◎コーポレート・ガバナンス報告書(更新日:2018年12月25日)

<実施しない主な原則とその理由>

【原則1-4】

当社は、「出資及び有価証券運用に関する規程」により、原則として政策保有目的の株式の取得を行わない方針を定めております。ただし、例外として、当社フランチャイズ・チェーン加盟企業の株式を保有することがあります。政策保有の株式の議決権行使については、議案の内容を精査し、必要に応じて企業との対話を行い、株主価値向上に資するものか否かを判断した上で、適切に行使いたします。

【補充原則4-2①】

当社は、取締役及び執行役員の報酬について、役員報酬制度を整備しております。今後、長期的な業績及び株主価値との連動性を高めるべく、株式報酬の導入等について引き続き検討を進めてまいります。

【原則4-11】

現在は社内取締役2名、社外取締役4名(うち独立社外取締役3名)、常勤監査役1名、社外監査役2名(うち独立社外監査役1名)であり、取締役は企業経営の経験者や公認会計士、豊富なビジネス経験を有する者、担当事業分野に精通した者、監査役は公認会計士、弁護士、及び事業会社出身者で構成されています。特に社外取締役及び社外監査役は豊富な知識と経験を有する者であり、健全で持続可能な成長が図れるように、構成員のバランスに配慮しております。取締役会の国際性の面は、当社グループの海外事業の比率を鑑み不要と考えておりますが、その一方でジェンダー面に関し、今後の検討課題と考えております。

<開示している主な原則>

【原則4-9】

当社は、社外取締役及び社外監査役の独立性の判断基準を策定しており、コーポレート・ガバナンスに関する報告書にて開示しております。また、当社の独立社外取締役3名は、企業経営の経験者やマーケティングや出版業界等それぞれ専門的な知識と豊富な経験に基づき、経営戦略等へ的確な助言・意見具申や重要な意思決定による経営に対する監督、利益相反の監督等を独立した立場で行っております。

【補充原則4-14②】

当社は、取締役・監査役に対して、少なくとも年一回、全員が参加する法律専門家によるコーポレート・ガバナンス・インサイダー等研修会を設定しております。また、取締役・監査役が必要に応じて、外部の研修会等に参加する際には、会社が費用負担するようにしております。

【原則5-1】

当社は、IR担当役員を選任し、経営企画部をIR担当部署としております。株主や投資家に対しては、決算説明会を半期に一回開催するとともに、逐次スモールミーティングや個別取材等を実施しております。また、IRポリシーを制定し、当社ホームページにて開示しております。

■IRポリシー<株主との建設的な対話を促進するための方針>

https://www.bookoffgroup.co.jp/ir/policy.html

本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2019 Investment Bridge Co.,Ltd. All Rights Reserved. |

ブリッジレポート(ブックオフグループホールディングス:9278)のバックナンバー及びブリッジサロン(IRセミナー)の内容は、www.bridge-salon.jp/ でご覧になれます。