ブリッジレポート:(4043)トクヤマ vol.3

| (4043:東証1部) トクヤマ |

|

||||||||

|

||||||||

企業名 |

株式会社トクヤマ |

||

社長 |

横田 浩 |

||

所在地 |

東京都千代田区外神田1-7-5 フロントプレイス秋葉原 |

||

決算期 |

3月末日 |

業種 |

化学(製造業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2017年3月 | 299,106 | 39,720 | 33,998 | 52,165 |

| 2016年3月 | 307,115 | 23,071 | 17,725 | -100,563 |

| 2015年3月 | 302,085 | 19,530 | 12,920 | -65,349 |

| 2014年3月 | 287,330 | 20,270 | 14,965 | 10,218 |

| 株式情報(5/15現在データ) |

17年10月1日付で5:1の株式併合を実施。 |

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

ソーダ灰、苛性ソーダなど幅広い用途に用いられる必要不可欠な基礎化学製品、多結晶シリコンを始めとする半導体関連製品、国内第4位の生産量のセメントのほか、メガネ関連材料やジェネリック医薬品原薬などを展開する総合化学メーカー。1918年創業。多様な特有技術から生み出される先端製品、高度に統合・集積された徳山製造所の競争力などが大きな強み。

【1-1 沿革】

1918年にガラスの原料であるソーダ灰(炭酸ナトリウム)の国産化を目指し、創業者 岩井勝次郎により「日本曹達工業株式会社」として設立された。現在でもソーダ灰製造を継続する唯一の国産メーカーである。

1938年にはソーダ灰事業の副産物を生かした湿式法によるセメント製造を開始した。

第二次大戦後、無機関連事業を伸張させた後、高度経済成長時代に入ると、塩化ビニルやポリプロピレンなど石油化学関連事業を拡大させた。

2度のオイルショックを経た後は、電子材料・ファインケミカルなど高付加価値分野へ進出。1984年には、現在では世界トップスリーに入る多結晶シリコン事業に進出した。また、1985年には電子部品の放熱材料として用いられる窒化アルミニウム粉末を独自開発の製法である還元窒化法により製造を開始した。

以降も、メガネレンズ材料や歯科器材など生活・医療分野、環境・エネルギー分野などへ事業フィールドを拡大させてきた。

ただ、2009年にマレーシアに設立した連結子会社「トクヤママレーシア」における多結晶シリコン事業が市況下落により大幅に収益が悪化。これにより15年3月期、16年3月期に多額の減損損失を計上し無配に転じた。

こうした状況に対し、2016年5月には「財務基盤の再建」に向けた種類株式の発行による資金調達を実施。

同時に、「あらたなる創業」に向けたビジョンの下、5年間の中期経営計画「再生の礎」を策定・発表し、組織風土の変革、事業戦略の再構築などの重要課題に取り組んでいる。18年3月期には4期ぶりの配当を実施した。

【1-2 経営理念など】

1989年に制定された「基本理念」、「行動指針」の抜本的な見直しを行い、2016年の中期経営計画「再生の礎」策定時に、新たに「存在意義、「目指す姿」、「価値観」からなる、あらたなる創業に向けた「トクヤマのビジョン」を制定した。

2018年に創業100年を迎える同社が、次の100年に向けて「トクヤマ再生の礎」を築き、持続的成長を遂げていくためには、改めてトクヤマの存在意義と進むべき方向性を明確にする必要があると考えた。

事業戦略をはじめとする会社の活動の大本は、このビジョンに繋がっている。

【1-3 事業内容】

事業セグメントは化成品、特殊品、セメント、ライフアメニティー、その他の5つ。(報告セグメントは前者4つ。)

◎化成品

<概要・主要製品>

ソーダ灰、苛性ソーダ、塩化カルシウムなど、幅広い用途に用いられ、各産業において必要不可欠な基礎化学製品を取り扱っている。

また、苛性ソーダの製造工程で発生する塩素と水素は多結晶シリコンの製造工程で使用されるなど、効率的な事業運営が行われている。

「顧客に選ばれ続けるトクヤマを実現する」という部門目標のもと、顧客企業個々のニーズに見合った安定的かつタイムリーな製品・サービスの提供に努めている。

<基本方針と施策>

顧客ニーズに沿った、高品質及びコスト競争力に優れた基礎化学素材及びサービスを提供することにより、顧客の事業発展に貢献するとともに、中核事業として安定的かつ、継続的な収益向上に貢献する。

◎特殊品

<概要・主要製品>

取扱製品群は、エネルギー、エレクトロニクス、環境など多方面に亘る。半導体に使われる高純度多結晶シリコンは、世界有数のシェアを有する。またその副生物から製造する乾式シリカはシリコーンゴムや複写機トナーなどに使用されている。放熱性に優れた窒化アルミニウムは、半導体製造装置のほか、インバーター、LEDなどの省エネルギー分野で、電子工業用高純度薬品は半導体、液晶パネルの製造などで使用されている。

<基本方針と施策>

顧客から選ばれ続ける製品の供給と開発品の提案により事業と収益の拡大を図る。

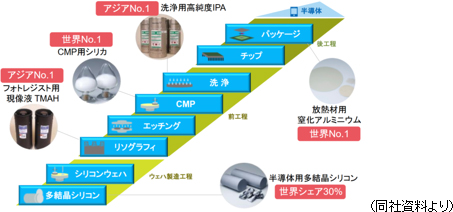

同社が製造している世界シェア30%の多結晶シリコンや放熱材用窒化アルミニウムなど半導体製造プロセスに不可欠な様々な半導体関連製品は、同社が長年かけて開発・蓄積してきた様々な特有の要素技術の組み合わせから創出された先端材料であり、どれも世界的に極めて高い競争力を有している。

半導体製造分野では半導体の大容量化・小型化に伴う 半導体の微細化・3次元化が急速に進んでいる。

同社の「半導体用高純度多結晶シリコン」、「電子工業用高純度薬品」は、歩留まり悪化を引き起こす不純物、残渣物を極限まで低減させた超高純度材料であり、微細化・3次元化を進める半導体メーカーから高い評価を得ている。

また、半導体の安定した動作に不可欠な放熱材料においても同社製品の評価は高い。

近年、車載用、産業機器、電鉄向けパワーデバイスの高出力化・小型化に伴い放熱材料の需要が急増しているが、同社では、窒化アルミニウム粉末、窒化アルミニウムセラミックス、窒化ホウ素など、独自の還元窒化法により開発された不純物の極めて少ない高熱伝導率の放熱材料を供給している。

上の図の様に、原料から最終製品に至る半導体製造プロセスにおいて、「点」ではなく、多様な先端製品を「面」で供給することで、より大きな事業機会を創出し、需要を取り込んでいく考えだ。

◎セメント

<概要・主要製品>

1938年、徳山製造所内の副産物の有効活用という観点でスタートした。徳山製造所南陽工場で製造するセメントやセメント系固化材など関連製品は、生コンクリートやコンクリート二次製品として、住宅・ビル・ライフラインを支える構造物、港・橋・道路など社会資本となり人々の暮らしを支えている。

社内だけでなく、社外からも廃プラスチックや家庭ゴミを燃やした後の灰など多くの廃棄物を受け入れ、セメントを製造する工程で原料や熱エネルギーとして利用しており、資源循環型社会の形成に貢献している。

<基本方針と施策>

事業環境の変化に柔軟に対応し、最適な製造・販売・物流体制を整備・構築する。輸出拡大による廃棄物処理収益の最大化、原価低減による競争力強化を図る。

2013年6月に買収したトクヤマニューカレドニアは、営業利益、キャッシュ・フローともに4期連続で大幅黒字を継続している。クリンカ(セメントの製造過程でできる塊状の物質で、粉砕してセメントを作る。)の輸出先としてもセメント部門の収益改善に寄与している。

中長期では人口減に伴う国内需要の縮小が不可避であるため、安定した輸出先の確保による販売数量の増大、セメント工場の稼働率向上、廃棄物受け入れ拡大を目指し、トクヤマニューカレドニアに続く海外粉砕工場の展開を検討・推進していく。

◎ライフアメニティー

<概要・主要製品>

トクヤマ本体が手掛けるファインケミカル事業とNF事業および、グループ会社が開発・製造・販売するイオン交換膜、歯科材料、臨床検査システム、ポリオレフィンフィルム、樹脂サッシ等から成る。

ファインケミカル事業では、同社の強みである有機合成技術から生まれた、メガネ関連材料やジェネリック医薬品原薬・中間体を中心に事業展開をしており、NF事業では、水は通さず空気や湿気は通すというフィルムを製造販売している。

海外グループ会社としては、中国はじめ新興国で急速に需要が伸びている紙おむつ用の通気性フィルムの製造販売を担っている上海徳山塑料などがある。

<基本方針と施策>

顧客起点の開発・製造・販売体制の確立・強化により、国内外の市場で優位なポジションを獲得。事業の拡大を図り、人々の生活・健康(QOL)の改善に貢献する。

同セグメントでは、フォトクロミック材料(調光材料)の成長に力を入れている。

フォトクロミック材料とは、太陽光(紫外線)を照射すると無色からグレーやブラウンなどに発色し、照射を止めると再び無色の状態に戻る樹脂材料。

近年では、スポーツウェア・ドライブウェア用途に加え、有害紫外線への意識の高まり、高齢化にともなう緑内障など眼の疾患増加を背景に、フォトクロミック材料の使用が増大している。

同社製品は、「赤・青・黄の3原色発色による豊富なカラーバリエーション」、「速い発色および退色速度」、「夏場の高温下でも十分な発色性能」、「優れた耐久性」、「紫外線を99%以上カット」といった特長を持っている。

こうした特長を訴求し、製品仕様に関する顧客ニーズへの対応など細やかな顧客対応や製品ラインナップの拡充によりシェア拡大を図るとともに、視認性向上、紫外線遮蔽などの特長を活かした新規用途の開拓も進める。

◎その他

報告セグメントである「化成品」、「特殊品」、「セメント」、「ライフアメニティー」に含まれない事業セグメントで、海外販売会社、運送業、不動産業などを含む。

【1-4 研究開発】

「化学技術で暮らしに役立つ価値を創造する」という研究開発の理念に基づき、①顧客起点をベースに事業にコミットした研究開発の推進、②特有技術の深耕と新技術との融合によるオンリーワン、ナンバーワン技術の創出、③技術を基軸としたマーケットインによる独自製品の創出、の4つを目指して研究開発に取り組んでいる。

高齢化社会の到来、環境重視、ICT技術の飛躍的発展・普及などを見据え、化学メーカーとしてこれまでに培ってきた無機や有機の材料合成、高純度化、結晶・析出、粉体制御、焼結などの特有技術をベースにしつつ、更に新たな技術を融合して、先端材料で世界トップとなる研究開発を目指している。

研究開発拠点として「開発センター(つくば研究所)」(茨城県つくば市)、「分析・解析センター(徳山総合研究所)」(山口県周南市)を持ち、東西2拠点体制を敷いている。

「開発センター(つくば研究所)」では、中長期的な視点に立った先端技術開発、基盤技術としての分析解析技術開発、複合材料を特徴とする歯科材料分野、高付加価値製品をターゲットとした有機ファインケミカル分野の研究開発を行っている。

徳山製造所内に立地する「分析・解析センター(徳山総合研究所)」は、徳山地区の研究・開発の拠点。

徳山地区の開発グループのみならず様々な研究・開発チームが集まることによって得られるシナジー効果や、ものづくりの現場である製造部にも近く情報交換が容易といったメリットも大きい。

同業他社に比較し、売上規模は下位に属するが、2桁の営業利益率と収益性は高いが、株価評価は中位に属する。

今後はトクヤママレーシアの整理を終えた通常ベースでのROA、ROEの推移を注目したい。

【1-6 特長と強み】

①多様な特有技術から生み出される先端製品

有機・無機合成、高純度化、粉体制御、結晶・析出、焼結、電解、精製、焼成、資源再処理など長年に亘って蓄積・磨き上げてきた特有技術をベースにしつつ、更に新たな技術を融合して、無機薬品、セメント、シリカ、シリコン、窒化アルミニウム、半導体用高純度薬品、レンズ材料、イオン交換膜、各種フィルムや樹脂、センサ材料、歯科材料等の先端製品を生み出してきた。

例えば、放熱材で幅広く用いられている窒化アルミニウム粉末を創り出す還元窒化技術は同社のオリジナル。

不純物の極めて少ない良質な同社の窒化アルミニウム粉末はその競争力の高さから70%の世界シェアを有している。

また、現在では世界最高レベルの高純度を実現し、世界のトップスリーに入る多結晶シリコンも、自社の電解プラントから生成される水素と塩素の有効活用を目的に進出したものであり、極めて幅広く、奥の深い技術基盤がこのような飛躍を可能にしたと言えるだろう。

②高度に統合・集積された徳山製造所の競争力

特有技術により生み出される製品の低コストでの製造、世界中への供給のために不可欠なのが徳山製造所。

国内有数の港湾インフラと自家発電所を有する徳山製造所は、以下のような特長を持っている。

また、大型輸送船も着岸可能な水深10メートル以上の天然の良港も有しているため、原材料および製品の大量搬入・搬出も可能。

徳山製造所における高度に統合・集積された高効率の生産・供給体制は同社競争優位性の源泉となっている。

|

| 2018年3月期決算概要 |

数量効果、価格効果で増収増益。計画も上回る。

売上高は前期比3.0%増の3,080億円。セメント等主力製品の販売数量が堅調であったことに加え、苛性ソーダや石化製品の販売価格是正が進んだ。

営業利益は同7.1%増の412億円で過去最高を更新。石炭・ナフサなどの原燃料コストが91億円増加したが、苛性ソーダ、半導体用多結晶シリコン、イオン交換膜等の販売数量47億円や、石化製品や苛性ソーダなどの価格是正44億円でカバーした。徳山製造所のコストダウンも寄与した。

トクヤママレーシアの譲渡完了による子会社譲渡損の発生と非支配株主持分損益の計上により当期純利益は大幅な減益となったが、連結納税制度が適用となったことによる押し上げ効果により、第3四半期発表時の修正予想150億円から30%以上増加した。

期初予想及び18年1月発表の修正予想も超過した。

2018年2月に創立100周年を迎えたこと、中期経営計画も順調に進捗していることから、期末配当において従来の普通配当10円に加え、創立100周年記念配当10円/株を実施することとした。18年3月期の年間配当は株式併合考慮後で30円/株となる。

*化成品

販売数量増加、販売価格是正が進み増収増益。売上、利益とも期初予想を超過。

*特殊品

トクヤママレーシアの譲渡に伴う連結除外などにより減収増益。売上、利益とも期初予想を超過。

*セメント

セメントの国内販売数量及び輸出数量は増加したが、原料価格が上昇し増収減益。売上は予想を超過したが、利益は未達。

*ライフアメニティー

歯科器材の販売数量増加、イオン交換膜の大型案件受注があったがコスト増で増収減益。売上、利益とも期初予想に未達。

現預金の減少などで流動資産は前期末比490億円減少。固定資産は、機械装置及び運搬具の減少などで同134億円減少し、資産合計は同624億円減少の3,619億円となった。

長期有利子負債の減少で、負債合計は同631億円減少の2,253億円。

資本剰余金が減少した一方で利益剰余金が増加し、純資産は同6億円増加の1,365億円。

この結果、自己資本比率は前期末から4.8ポイント上昇し34.7%となった。

DEレシオは前期末の1.7から1.1へ低下。

中期経営計画最終年度の21年3月末は「有利子負債1,200億円、自己資本1,400億円、現預金800億円、DEレシオ0.9」を目標としている。

前年同期にあった関係会社株式売却益が無くなったこと、法人税等の還付があったことなどから営業CFのプラス幅は拡大した。

投資有価証券の取得による支出の拡大などから投資CFのマイナス幅は拡大したが、フリーCFのプラス幅は拡大した。

長期借入金の返済、前期にあった株式の発行による収入の減少などで、財務CFのマイナス幅は拡大。

キャッシュポジションは低下した。

|

| 2019年3月期業績見通し |

増収減益を予想

売上高は前期比6.5%増の3,280億円の予想。今期も苛性ソーダ及び石化製品などの価格是正が進み、販売数量も増加する。

営業利益は同7.9%減の380億円を予想。半導体関連製品の出荷増43億円、セメント・石化製品・苛性ソーダの価格是正92億円はあるが、原燃料コスト増105億円に加え、研究開発費などこれまでやや抑え気味だった投資を増やすため減益へ。

為替は110円/USDと1円の円高を想定。国産ナフサは前期の41,900円/㎘から48,000円/㎘へ上昇するとの前提。

配当は中間25.00円/株、期末25.00円/株の合計50.00円/株を予定。予想配当性向は12.9%。

今期の投資については、維持更新、研究開発が増加。研究開発(全体の29%)、増設・拡販(同22%)で全体の半分を占める。

主な成長投資案件は、窒化アルミ粉末・顆粒増産、TMAH増強、徳山製造所港湾の増強、半導体関連材料の品質改善投資、台湾徳亞瑪第2工場建設など。

中でも、窒化アルミ、半導体現像液TMAHに期待している。

現時点で予算には挙げていなかったものでも、必要であれば予算計上する。また、戦略的に重要と判断すれば、中期経営計画で別枠設定した200億円の投資枠を機動的に使う考えだ。

|

| 中期経営計画「再生の礎」の進捗 |

営業利益は、販売価格の低下(-60億円)を、トクヤママレーシアの譲渡(+96億円)、数量増(+84億円)、徳山製造所のコストダウン他(+61億円)などでカバーし、2年間で230億円から412億円に急回復している。

また「強いトクヤマ」実現のための指標であるROAは10%を超えた。CCCもたな卸資産回転日数の短縮を主要因に改善が進んだ。

その他の項目も目標達成に向け計画通り進捗していると会社側は自己評価している。

今後、成長のために投資が増加する可能性もあるが、販売価格修正、原単位改善などで、力を緩めず取り組んでいく。

(3)事業への取り組み

重点課題の「事業戦略の再構築」において、「成長事業では世界トップ、伝統事業では競争力で日本トップ」を目指している。

①成長事業

成長事業では、先端分野において培ってきた特融技術を活用し、社会のニーズに応える製品開発を行っている。

特に注力しているICT分野においては、グローバルベースで競争力を有する製品を多数有している。

②伝統事業

価格是正は、化成品については概ね了解が得られた。

セメントについては引続き交渉中。

原価低減のメインテーマである徳山製造所のコスト削減活動「Bright-Ⅱ」は2年目にして、16年3月期比35億円の削減を達成することができた。

このペースで進めば21年3月期の目標40億円を超える可能性が高いと会社側は考えている。

|

| 横田社長に聞く |

|

横田社長に前期の振り返り、中期経営計画「再生の礎」の進捗、投資家へのメッセージなどを伺った。

Q:「まず2018年3月期の決算を振り返り、及第点だったところ、足りなかったところを挙げていただけますか?」

A:「全体的には中期経営計画の施策が功を奏し、事業面、財務面で一定の成果を上げることが出来た。今期は増収ながら減益予想ではあるが全セグメントでの上積みを図る。」

全体的には中期経営計画の施策が功を奏し、事業面、財務面で一定の成果を上げることが出来た1年だった。

特に、化成品、特殊品は主力製品の数量を伸ばすとともに価格是正も進め、当初想定以上の結果となった。

ただ、セメントに関しては、数量は伸ばすことができたが、原材料価格の上昇もあり利益を落としてしまった。

国内における製造・運搬コスト、海外における輸送コストなど、コスト構造の見直しが今期の宿題として残った形だ。

一方、財務面では優先株の消却、有利子負債削減を着実に進め、DEレシオも低下するなど、体力強化が進んだ。

今2019年3月期は原材料価格の上昇を背景に減益予想ではあるが、全セグメントでの上積みを図る。

Q:「続いて中期経営計画の進捗について伺います。4つの重要課題のうち、まず組織風土の変革はいかがですか?」

A:「顧客志向や外向き姿勢への意識変革の必要性を繰り返し訴えていく。また、社内の空気を変えるために社外人材の積極登用やシニア社員人事制度の運用にも取り組んでいる。」

組織風土の改革は中期経営計画「再生の礎」のなかでも最も重要な課題の一つだ。

社内に蔓延していた「内向き志向」を、「顧客志向」、「外向き姿勢」に変えることが、明日の当社を担う人材の創出につながるわけで、私の重要なミッションだ。

ただ、残念ながら一朝一夕で変わるものでもなく、繰り返し繰り返し事あるごとに、また個別ミーティングも組んで意識改革の必要性、重要性を訴えている。

その他には、社外人材の積極的な登用を進めている。

特にこれから大きな成長を追求するライフアメニティ-分野や海外分野において、マーケティングや研究開発に知見のある経験者を採用したが、仕事のスピードという点で社内に大きな刺激を与えてくれており、今期も優秀な人材を積極的に獲得したい。

また、今期からシニア社員人事制度の運用を始める。

当社は60歳定年制度を採用しているが、定年に達しても能力、実力、やる気のある社員にはもっと活躍してもらう場を設ける。社外にも通用する適切なタイトルを用意し、サラリーも立場に見合った適切な水準を設定する。もちろん成果、結果もしっかりと要求、評価する。

日本企業の人事制度は完全に制度疲労を起こしており、今後は全社の人事・給与制度の変革にも取り組んでいく。

Q:「人材確保、育成についてはどのようにお考えですか?」

A:「大学教授との関係作りの結果良い人材が採用できるようになってきたと実感しており、今後もより積極的にリレーションの拡大・強化を進めていく。新卒社員には国際力、人間力含めた自己研鑽を重ね、トクヤマに必要とされる社員になって欲しいと期待している。」

この4月、研究職やエンジニアを中心に56名の新入社員を迎えることが出来た。

業績が芳しくなかった数年前と比較すると増えてはきたが、本音はもっと採用したい。

人事には、大学名にこだわらず、一方で数合わせに妥協することなく優秀な学生を採用するように指示している。

ここ数年は様々な大学教授との関係作りに取り組んできたが、その結果良い人材が採用できるようになってきたと実感しており、今後もより積極的にリレーションの拡大・強化を進めていく。

今年の新入社員には二つの能力を身に付けるよう話をした。

一つは「国際力」。

今後当社の活動する場がますます海外に広がる中、あらゆる職種において海外で仕事をしてもらう可能性がある。それに対応し、語学の習得をはもちろんのこと、海外での出来事や事象にも関心を持つことが必要だ。

二つ目は「人間力」。

学生時代の成績が優秀でも、トクヤマの社員として成果を積み上げていくためには、社内においては同僚、先輩、上司と、社外においてもお客様、取引先と円滑なコミュニケーションの下で仕事を進めて行かなければならず、そのために不可欠なのが人間としての魅力だ。

この2点を含めて自己研鑽を重ね、トクヤマに必要とされる社員になって欲しいと期待している。

Q:「事業面での取り組みはいかがですか?」

A:「最も成長余地のあるエレクトロニクス分野については、中国市場攻略のイメージが固まってきた。当社固有の要素技術を活かして様々なチャレンジを続けていく。ライフアメニティ-分野は中長期のグランドデザインを描き終えた。

オープンイノベーションへの取り組みも進め、全ての分野でスピードを重視した「顧客志向」、「外向き姿勢」を根付かせていく。」

成長事業のうち、最も成長余地のあるエレクトロニクス分野については、電子工業用の高純度IPAの台湾市場における需要増に対応するため、台湾の現地法人「台湾徳亞瑪股有限公司」の第2工場建設を進めているように、中国市場攻略のイメージが固まってきた。

この電子工業用高純度IPAについてはアジアおよび世界の中でも競争力のあるポジションを築いており、この武器に更に磨きをかけて世界トップを目指す。

エレクトロニクス分野は技術革新スピードが極めて速い。そのため、トップだからといって安穏としてはいられないが、逆に現在出遅れている分野でも一気にトップに立てる可能性がある。そのために幅広く、なおかつやり続ける必要があり、これからも当社固有の要素技術を活かして様々なチャレンジを続けていく。

一方、ライフアメニティ-、ヘルスケア分野においては、特に医薬品は行政当局との交渉や治験など、製品化まで時間がかかるものであるため、医薬品の周辺分野も含めて中長期のグランドデザインを描き終えたところだ。

社外人材の登用による戦力強化を進め、製品化のスピードアップを図る。

スピードアップという点ではオープンイノベーションへの取り組みも進んでいる。

国内大学、米国の顧客企業、当社の3社で、ある製品の製品化までのスケジュールを想定以上のスピードで確立することが出来た。

社内では、「顧客の要求するスピードに絶対についていけ。」と口酸っぱく指示をしている。

営業、研究開発、製品開発全ての分野でスピードを重視した「顧客志向」、「外向き姿勢」を根付かせていく。

Q:「では最後に株主や投資家へのメッセージをお願いいたします。」

A:「中計3年目の今期からは「攻め」に入る。株主や投資家の皆さんの期待にお応えできるよう結果を残していく決意なので、これからも中長期の視点で応援していただきたい。」

前期まででこれまでの負債を整理する作業は終了した。中計3年目の今期からは「攻め」に入る。

戦略はしっかりと構築出来たので、ギアを一段、二段上げ、スピードを重視して各施策を推進し、投資も必要なものにはメリハリをつけてしっかりと行っていく。

株価も堅調で当社の取り組みや成果をご評価いただいていることは大変ありがたい。

そうしたご期待にお応えできるよう結果を残していく決意なので、これからも中長期の視点で応援していただきたい。

|

|

| <参考1:中期経営計画「再生の礎」> |

|

15年3月期、16年3月期に多額の減損損失を計上し無配に転じた同社は、新たな利益成長の原動力が必要であることから、2016年5月、「あらたなる創業」に向けたビジョンの下、5年間の中期経営計画「再生の礎」を策定・発表した。

組織風土の変革、事業戦略の再構築などの重要課題に取り組んでいる。

(1)中期経営計画「再生の礎」概要

①現状認識

無機化学・有機化学を事業基盤とした当社は、1970年代のオイルショックを経て、スペシャリティケミカル分野への進出や海外展開を推し進め、事業を拡大してきた。 無機化学・有機化学を事業基盤とした当社は、1970年代のオイルショックを経て、スペシャリティケミカル分野への進出や海外展開を推し進め、事業を拡大してきた。 2000年代後半に特殊品事業の収益性が上昇する一方で、化成品やセメントを中心とする汎用品事業は、国内の市場縮小の影響を受け、収益性が低下してきた。 2000年代後半に特殊品事業の収益性が上昇する一方で、化成品やセメントを中心とする汎用品事業は、国内の市場縮小の影響を受け、収益性が低下してきた。 高効率な製造所、国内屈指の自家発電能力などの創業来の強みを生かした化成品、セメント等を基盤とし、スペシャリティケミカル分野へ進出を図り、高純度化、粉体制御、有機・無機合成、結晶・析出、焼結など、新たな強みを培ってきた。 高効率な製造所、国内屈指の自家発電能力などの創業来の強みを生かした化成品、セメント等を基盤とし、スペシャリティケミカル分野へ進出を図り、高純度化、粉体制御、有機・無機合成、結晶・析出、焼結など、新たな強みを培ってきた。 一方、スペシャリティケミカル分野で蓄積された技術力を、半導体向け多結晶シリコン以外の事業の拡大に十分に結びつけることができていなかった。新規事業創出の空白期間ができてしまった。 一方、スペシャリティケミカル分野で蓄積された技術力を、半導体向け多結晶シリコン以外の事業の拡大に十分に結びつけることができていなかった。新規事業創出の空白期間ができてしまった。 ネット有利子負債は2009年には実質無借金に近い水準まで低下したものの、その後マレーシアへの巨額投資に向けた資金調達により急速に増加し、財務体質も大幅に悪化。15年度のD/Eレシオは4.7倍まで上昇した。 ネット有利子負債は2009年には実質無借金に近い水準まで低下したものの、その後マレーシアへの巨額投資に向けた資金調達により急速に増加し、財務体質も大幅に悪化。15年度のD/Eレシオは4.7倍まで上昇した。「徳山製造所への過信と依存」

「内向き思考、待ちの姿勢の蔓延」

「コーポレートガバナンスの弱体化」

「全社及び各部門の戦略方向性が不明確」

②経営方針

以下の「トクヤマのビジョン」をベースに、事業体質の転換、仕事のやり方の抜本的な見直しを経営戦略の柱とし、2025年度までの達成を目指す。

(成長事業のドライバー)

成長事業では、先端分野において培ってきた特融技術を活用し、社会のニーズに応える製品開発を行う。

分野としては、ICT、ヘルスケアに期待している。

ICT分野においては、放熱材料の窒化アルミニウム生産ラインの増設、窒化ホウ素の事業化、多結晶シリコンの増産に取り組む。

ヘルスケア分野においては現在展開中の歯科器材、診断薬分野を核に、M&Aも視野に入れながらさらなる成長を目指している。

(部門横断的コスト削減活動)

原燃料、修繕費、物流費といった主要コスト項目削減のため、従来とは異なる部門横断的なアプローチや戦略的な設備投資実施によるコスト削減を目指す。

2020年に目標とする全社コスト削減額は40億円。

(研究開発)

既存事業の拡大、及び特有技術を活かした新規領域への展開を実現するため、研究開発体制を顧客ニーズに立脚したものへと転換する。

研究開発人員もコーポレートではなく、事業部やグループ会社のウェイトを高め、より一層外を向いた研究開発を進める。

(設備投資計画と戦略的投資枠の設定)

2016~2020年度5年間累計設備投資は960億円を計画。うち26%を多結晶シリコン高品質化対応、放熱材料拡充など新増設へ振り向け成長への足場作りを進める。

同時に成長事業の拡大や、伝統事業の競争力強化を目的とした戦略的投資枠200億円を別途設ける。内訳は、伝統事業に65%、成長事業に35%。

(2)中期経営計画「再生の礎」の進捗

①重点課題の成果と今後の施策

<1.組織風土の変革>

再生のための最重要ポイントと考えている。

17年3月期は、社長による社内対話を始めとしたビジョン浸透のための活動、基幹職人事制度の改定、外部専門家による講演会を通した人材育成などを行った。

今後は、ビジョン浸透のための活動を継続しつつ、総合人事制度の改定、人材育成制度の改革、社外人材の積極採用を進める。

<2.事業戦略の再構築>

成長事業では世界トップ、伝統事業では競争力で日本トップを目指している。

17年3月期は、半導体用多結晶シリコンプラント再稼働、窒化アルミ増産、太陽電池用多結晶シリコンおよびガスセンサ事業の持分譲渡、ソーダ灰と塩ビ事業合理化、電解フル稼働による収益改善、セメント輸出増大による稼働率改善、徳山製造所における部門横断的コスト削減活動「BRIGHTII」の開始、財務指標や重要課題に関するPDCA管理の徹底を進めた。

今後は、半導体用多結晶シリコンの微細化に対応した品質差別化と増産、電子工業用高純度薬品(IPA、現像液)の能力増強を図る。

特に、微細化対応は同社の競争優位性を十分発揮できるフィールドであり、更なる拡大を目指す。

また、研究開発体制再構築とオープンイノベーションによる事業領域拡大にもスピードを重視して臨む。

<3.グループ経営の強化>

従来はグループ各社の位置付けが不明瞭だったが、事業子会社においては本体からの人材面による強力なサポートによるグループの成長戦略への貢献、機能子会社においては、徳山製造所と一体でのコスト削減活動を通じたコスト削減によるグループへの貢献と、位置付けや役割を明確にする。

17年3月期は、事業の位置付けおよび存在意義の再検証、子会社フィガロ技研の持分譲渡、トクヤママレーシアの譲渡決定、子会社サン・トックスのスクラップアンドビルド、同じく子会社エイアンドティーの工場増強など大きな進展があった。

今後は、事業子会社との資本および人材における一体運営、微多孔質フィルム関連の中国2社およびエクセルシャノンの収益改善を進める。トクヤママレーシアに関しては2017年5月31日付で譲渡が完了した。

<4.財務体質の改善>

利益の積み上げによる自己資本の回復や財務基盤の早期安定化を図る。

17年3月期は、A種種類株発行による財務基盤強化、有利子負債301億円削減、D/Eレシオ3.06ポイント減少(改善)といった成果を見ることができた。

今後は有利子負債の更なる削減、金利負担軽減、事業収益積上げによる資本充実を図る。

A種種類株に関しては2017年6月14日に取得および償却が完了した。

②設備投資

17年3月期の173億円に対し、18年3月期は207億円を予定している。

そのうち、増設・拡販投資は前期の62億円に対し、今期は78億円を計画。

半導体関連材料の品質改善投資、窒化アルミ粉末増産のほか、子会社サン・トックスにおけるポリオレンフィルムの最新鋭設備導入、同じく子会社エイアンドティーの江刺工場増設などを進める。

|

| <参考2:コーポレートガバナンスについて> |

◎コーポレートガバナンス報告書

最終更新日:2017年6月26日

<基本的な考え方>

当社は、新たに制定した「トクヤマのビジョン」において、トクヤマグループの存在意義を「化学を通じて暮らしに役立つ価値を創造する」と定めました。トクヤマグループが培ってきた化学技術を用いて、新しい価値を創造し、提供し続けることを通じて、人々の幸せや社会の発展に貢献していきます。新しい価値を創造し、提供し続けることは、株主の皆様をはじめとして、顧客、取引先、従業員、地域社会等のステークホルダーの方々との信頼と協働によってこそ可能であり、それが持続的な成長と中長期的な企業価値の向上に繋がると考えております。その実現のためには、コーポレートガバナンスは経営の重要な課題であると認識しており、常にコーポレートガバナンスの充実を図ってゆくということが基本的な考え方です。

基本方針としては、コーポレートガバナンス・コードを踏まえて、株主の皆様の権利・平等性の確保、取締役会の監督機能の強化と独立性の確保、意思決定の迅速化と業務執行の責任の明確化、および適切な情報開示と透明性の確保、株主の皆様との建設的な対話などに努めていきます

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2025 Investment Bridge Co.,Ltd. All Rights Reserved. |