ブリッジレポート:(6543)日宣 vol.2

| (6543:JASDAQ) 日宣 |

|

||||||||

|

||||||||

企業名 |

株式会社日宣 |

||

社長 |

大津 裕司 |

||

所在地 |

東京都千代田区神田司町2-6-5 日宣神田第2ビル |

||

決算期 |

2月末日 |

業種 |

サービス業 |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2017年2月 | 4,690 | 375 | 418 | 259 |

| 2016年2月 | 4,338 | 344 | 331 | 199 |

| 2015年2月 | 3,939 | 180 | 190 | 84 |

| 株式情報(4/23現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

放送・通信業界、住まい・暮らし業界、医療・健康業界を顧客とし、企業の課題解決のための戦略立案から、プロモーション設計、制作・開発、実行運用までをワンストップで提供。「総合力」、「小回り」、「きめの細かさ」を武器として競争優位性の高いポジショニングに成功している。

Web広告やVR(仮想現実)技術を用いた接客支援等のデジタル領域拡大に注力。「売上高100億円、経常利益10億円、デジタル領域構成比30%」の早期達成を目指している。

【1-1 沿革】

日本画家を志していた大津裕司社長の祖父大津健二郎氏は神戸の高級美術印刷会社でデザイナーとして活躍。その後、太平洋戦争に出征、復員した1947年4月、神戸市で前身となる広告会社 宣伝五洋社を創業した。

一般的な広告の取り扱いに加え、神戸という土地柄から造船会社が行う進水式のコーディネートや、百貨店の催事企画・ポスターの制作などを手掛ける中、戦後復興景気の中心産業であった繊維業界にも顧客層を広げていく。

昭和30年代に帝人株式会社の大ヒット商品となった「ホンコンシャツ(半袖のワイシャツ)」の発売にあたり、高級感ある包装パッケージを手掛けたのも同社であり、優れたデザイン・クリエイティブ力や商品プロモーション力、印刷までワンストップで手掛ける利便性が顧客に高く評価される。優良な業界・顧客に直接取引により優れた企画やクリエイティブを提供するという同社の特徴は創業時から綿々と受け継がれている。

1955年、更なる事業拡大を志向し東京営業所を開設。

東京で顧客開拓を進める中、1972年には現在の主要顧客の1社である旭化成ホームズの取り扱いを開始した。その後、放送・通信業界、医療・健康業界にも顧客層を広げ売上、利益は着実に伸張。

2017年2月、東京証券取引所JASDAQ市場へ上場した。

【1-3 同社を取り巻く環境】

◎広告市場の変化

従来の広告市場、特にテレビや新聞といったマスメディアを利用した広告ビジネスにおいては、サプライサイドであるメディアや広告代理店にとっては在庫の独占性や排他性が事業展開するうえで最も重要な要素であった。

大手広告代理店は限りのあるTVや新聞のスポット枠をほぼ完全に押さえることで広告主に対する価格リーダーシップを握り、大きな利益を生み出してきた。

ところがマス広告は、右肩上がりの経済成長の終焉と、従来のメディアと比較した際のコストの安さやその本質である双方向性を大きな特徴とするインターネット広告の登場により需要は縮小傾向にある。

株式会社電通による「2017年 日本の広告費」によれば、下のグラフが示す通り、日本の総広告費用が過去12年間でほぼ横ばいの中、新聞・雑誌・ラジオ・TVのいわゆるマスコミ四媒体はCAGR(年平均成長率)で2.4%の減少だったのに対し、2005年には3,777億円であったインターネット広告費はCAGR12%で拡大を続け、2014年には1兆円台に乗り、2017年には1.5兆円となった。

また、折込・フリーペーパー・DMなどプロモーションメディア広告も過去12年では2.0%のマイナスとなっている。

ただ、プロモーションメディア広告の2012年以降の推移をみると、折込やDMはマイナスとなっている一方で、展示・映像、屋外広告の広告費は堅調に増加、POP制作費も2012年比では約7%増加するなど、広告主の費用対効果意識が高まるに連れ、ターゲットを絞ったマーケティングを目的として各媒体の特性を活かしたプロモーションメディア広告の利用が進んでいることが見て取れる。

消費者の嗜好や行動の多様化が進む中、広告主の「売上増」に繋がるマーケティングやプロモーションに対するニーズは今後より一層強まることが予想される。

日宣は売上、時価総額規模は小さいながらもクリエイティブチームの内製化などにより高い営業利益率を実現している。

ただPER、PBRともに低水準にとどまっている。認知度の向上とともに、デジタル領域の拡大、売上高100億円への道筋をより具体的に投資家へ示す必要があるだろう。

【1-4 事業内容】

1.事業セグメント

セグメントは「広告宣伝事業」と「その他」。(報告セグメントは広告宣伝事業の1セグメント)

① 広告宣伝事業

注力する業界を定め、顧客企業と直接取引をし、課題に対して戦略立案・マーケティングから、プロモーション設計、制作・開発、実行運用までを自社サービス、自社メディア、自社コンテンツを用いながら広告ソリューションをワンストップで提供している。

現時点でのサービス提供先は主に下記の3業界。

≪放送・通信≫

全国CATV局・大手通信キャリア・番組供給会社に、新規加入者獲得・視聴促進等のセールスプロモーションを提供している。

中心は全国約100局のCATV各局に対する加入者向けテレビ番組情報誌「チャンネルガイド」(月刊誌)の企画・制作で、発行部数は約150万部/月。

CATV局はCS・BS・地上波・地上波BSまで約130チャンネルを有しており、各番組の紹介記事等を作成するのはもちろん、毎月100局それぞれの番組表を作り分け、見易くかつ正確に編集しなければならない。

そのためにはシステム構築に一定の投資が必要であるとともに、運用についても十分なノウハウの蓄積が必要となるが、これらは高い参入障壁となっており、以前は5社程度あった競合も現在は1社のみとなっている。

日本全国にCATV局は約300局あるが、番組表を作成しているのはうち約240局で同社のシェアは4割。

CATV局にとっては必要不可欠な存在である。

また、大手通信キャリアが運営する動画配信サービスのレコメンドサイトの運営や各種セールスプロモーションの提供も行っている。

≪住まい・暮らし≫

(住宅)

40年以上にわたり大手住宅メーカー「旭化成ホームズ株式会社」のセールスプロモーションを行っている。

提供サービスは、全国キャンペーンの全体設計から個々の広告プロモーションの企画、カタログ、DM、チラシや住宅展示場ツールの制作、イベントの企画運営、WEB・映像制作、空間デザイン等と幅広く、カタログや営業ツールについては在庫管理まで行っている。

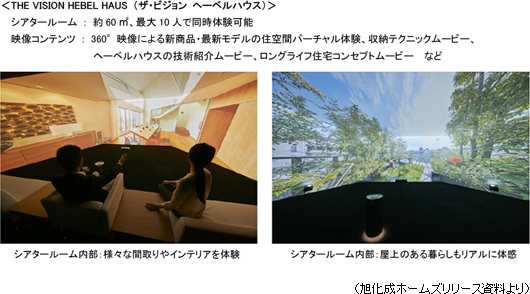

近年では、位置情報を活用しターゲットにピンポイントで情報を届け集客する「ジオターゲティング」や、360°映像とVR(仮想現実)を使用した最新の体験型シアタールームなどデジタル関連の新規サービスを提供している。

旭化成ホームズの最新の体験型シアタールーム「HEBEL HAUS TOKYO PRIME SQUARE」

2017年1月、旭化成ホームズが東京営業本部(東京都新宿区西新宿2-4-1新宿NSビル)内に、インテリアや設備のショールーム「デザインスタジオ東京」と体験型シアタールーム「THE VISION HEBEL HAUS」を備えた打ち合わせスタジオ「HEBEL HAUS TOKYO PRIME SQUARE」をオープンした。

「THE VISION HEBEL HAUS」の概要

(ホームセンター他)

全国のホームセンターで配布される来店客向け無料情報誌「Pacoma」(月刊誌)を企画・発行している。発行部数は約30万部。

メーカーからの広告集稿、ホームセンター企業への同誌の販売が主な売上。

ライフスタイル業界を中心とした顧客企業へ各種販促ツールを提供する他、培ったコンテンツ力を活かし、Webマガジン「Pacoma」を活用したWebプロモーション・PR施策の提供も行っている。

≪医療・健康≫

(製薬企業)

製薬会社のMR(医療情報担当者)の活動支援を目的として、医師が出演する疾患予防啓発番組(全国のケーブルテレビやラジオで放映)を企画制作している。現在までの制作本数は約700本。

また、製薬企業が主催するセミナーや学会の企画や運営等も受託している、

(ドラッグストア)

ドラッグストア来店客向け無料情報誌「KiiTa」(季刊誌)を企画・発行し全国約10,000店舗に配布。

また2016年12月からはドラッグストア企業売り場担当者向け無料情報誌「Re:KiiTa」(季刊誌)を発刊している。

両誌は日本チェーンドラッグストア協会の公認情報誌であり、製薬企業などからの広告集稿が売上高となる。

≪その他≫

上記以外の業界の顧客開拓も積極的に推進している。

特に、ホームセンター、ドラッグストアなど店舗展開を行っている企業を顧客としてきた同社の強みである店舗集客と店頭プロモーションの企画力を生かして店舗網を持つ企業へのアプローチを強化している。

直近では、サンドウィッチチェーン店「SUBWAY」を運営する日本サブウェイにおいて、大手総合広告代理店からアカウントを獲得し、媒体の扱いから広告制作・店頭ツールまで全マーケティング施策を一貫して担当することとなった。

キャンペーンのコンセプトの企画から、Web広告を活用した店舗集客、チラシ・ポスター・メニューなど店頭ツールの開発までプランニング・集客・購買促進をトータルに提供している。

またピザチェーン「ピザハット」を運営する日本ピザハットには、映画コンテンツ「スパイダーマン」の面白さやファン層を活かし、ピザハットのファン拡大と映画の認知度アップのため、「AR(拡張現実)を活用したスパイダーマンとの自撮り体験のSNSを通じた拡散」、「ピザBOXの制作」、「ファンイベントの運営」等をトータルで提供するというキャンペーンの全体設計を企画、実行した。

② その他

子会社・株式会社日宣印刷が各種商業印刷を受注しているほか、カタログ、パンフレット、チラシ、ダイレクトメール、ポスター等を受注・製造している。

またオリジナルのうちわの柄の貼り機を保有し、製法特許を取得した「エコ紙うちわ」をセールスプロモーションツールとして全国の多業種から受注・製造している。

【1-5 特徴と強み】

◎ターゲットとする優良な業界を定めてユニークサービスモデルを構築し規模を拡大

沿革で触れたように、同社は、昭和30年代は繊維業界、40年代は住宅、その後、放送・通信、医療・健康とその時代の成長業界・優良業界を主要顧客として成長してきたが、各業界ごとに広告やSPに対するニーズや課題は異なっている。

同社では、業界ごとの特有(ユニーク)な課題やニーズを把握したうえで、集客や売上拡大のための様々な手法を組み合わせた独自性(ユニーク)の高いソリューションをワンストップで提供することができ、これを「ユニークサービスモデル」と呼んでいる。

サービスを提供する中でノウハウを蓄積し、コア部分は内製化を進めて収益性を高めるとともにボリュームを拡大し利益を創出、新たにターゲットとする業界を定めてそこへ進出するというサイクルを繰り返すことで企業規模を拡大している。

◎ユニークサービスモデルを支える社内体制

同社の大きな特徴である「ユニークサービスモデル」を支えている社内体制も大きな特徴である。

同社では顧客との間に代理店を介すことはなく、全て直接取引を行っているため、顧客の属する業界や企業の課題をダイレクトに吸い上げることができる。

吸い上げた課題に対してはクリエイティブディレクター、プランナー、コピーライター、ウェブデザイナー、映像ディレクターなどからなる社内の専門チームが最適なソリューションを創造する。

従来は外注が主であったが競争力の強化を目指す大津社長の方針により、10年ほど前からクリエイティブチームの内製化を進めてきた。現在では大手広告代理店などで豊富な経験を積んだスタッフ約30名を擁している。

最適なソリューションを創り上げるうえでのコア部分は内製化によってノウハウを蓄積しつつ、それ以外の部分は、優秀な外部協力会社(Web制作、SP制作、用紙、印刷、物流など)と緊密・強固なリレーションシップを構築して活用。顧客にとって最適なソリューションをワンストップで提供している。

◎「総合力」をベースとした広告・SP業界における競争優位性の高いポジショニング

広告業界には規模、得意分野によって様々なプレーヤーが存在するが、同社はその独自性である「総合力」により競争優位性の高いポジショニングに成功している。

市場環境の項でも触れたように、TVや新聞などマスメディアのマイナス成長が続いている中、広告枠を寡占的に支配するビジネスモデルである大手広告代理店は、ネット広告にも注力を始めてはいるものの、その企業規模を維持するためにはマスメディアで効率的に収益を上げる必要があり、クライアントにPOP、SPのニーズがあったとしてもこれら小回りを利かせなければいけない分野に関しては外注を使う事となるため、十分な顧客満足度を提供することは難しい。

一方、ネット広告の拡大に伴い大きく成長し上場企業も多数存在するネット専業の広告代理店は、POP、SPなど「売りの現場」におけるアナログなソリューションを社内に有しておらず、今後もその企業文化や風土からそれらのソリューションを内製するという選択を行う可能性は低いと考えられる。

こうした中、広告・SPの企画から制作・実行までを、アナログ・デジタル含め幅広くワンストップでソリューションを提供できる同社の総合力はクライアントにとっては極めて魅力的なものである。

大手広告代理店とネット専業広告代理店のどちらも十分に対応することが難しいフィールドにおいて、「総合力」、「小回り」、「きめの細かさ」を武器としたソリューションを提供できるポジショニングこそが自社の強力な競争優位性であると同社では認識しており、今後もこの地位を更に強固なものとする考えだ。

|

| 2018年2月期決算概要 |

売上横這い、減益。期初計画を下回る。

売上高は前期比0.4%増の47億11百万円。放送・通信は堅調だったが、中心顧客の旭化成ホームズ向け受注が低調だったほか、医療・健康も大口顧客のキャンペーンが未実施だった。

セールスミックスの変化による外注費の増加や、デジタル強化による人件費増などで売上原価が増加。即戦力社員の採用強化を進める一方販管費全体はコントロールできたが、営業利益は同8.7%減の3億42百万円となった。

旧本社の売却により特別利益に固定資産売却益6億17百万円を計上したため当期純利益は大幅増益となった。

18年1月に通期予想を下方修正。期初予想には未達だったが、利益は修正予想を上回った。

第2四半期(6-8月)の不調で通期は売上高横這い・減益となったが、住まい・暮らし業界での人員増強や、前下期に開拓した新規顧客が寄与し始めたことなどから、第3四半期(9-11月)、第4四半期(12-2月)はそれぞれ、2.2%増収、9.7%増収と回復に向かっている。

*放送・通信業界

大手通信キャリアからの受注が好調だった。

*住まい・暮らし業界

主力の旭化成ホームズが低調でそれ以外は堅調だったものの埋めきれなかった。

*医療・健康業界

ドラッグストア関連企業向けプロモーションが増加したが、主力の製薬企業で大型キャンペーンが実施されず減収。

*その他

大手飲食チェーン店などを中心に新規顧客開拓が進み大幅増収となった。

現預金増などで流動資産は前期末に比べ3億4百万円増加。旧本社ビルの売却などで固定資産は同3億29百万円減少。資産合計は同25百万円減少の44億31百万円となった。

長短借入金の減少などで負債合計は同6億10百万円減少の18億49百万円。

利益剰余金の増加などで純資産は5億85百万円増加の25億82百万円。

この結果、自己資本比率は前期末より13.5%上昇し、58.3%となった。

有形固定資産の取得による支出の減少・同売却による収入増で投資CFはプラスに転じ、フリーCFのプラス幅も拡大した。

長期借入金の返済を進めたため財務CFはマイナスに転じた。

キャッシュポジションは上昇した。

|

| 2019年2月期業績見通し |

増収増益を予想

売上高は前期比13.3%増の53億40百万円、営業利益は同9.9%増の3億76百万円の予想。

前期後半からの流れを受け、全業界で増収を見込む。

ただデジタル領域の取り組み強化などで販管費が増加し、利益率は低下する。

配当は前期と同じく42.00円/株の予定。予想配当性向は31.8%。

(前期は固定資産譲渡に関するキャッシュを借入金の返済等を充てたため譲渡益を除いた利益で配当した。)

*放送・通信業界

ケーブルテレビ局に安定的に「チャンネルガイド」を提供することに加え、デジタル施策等を展開強化するほか、大手通信キャリアからのセールスプロモーションの受注拡大を含め、堅調な成長を見込んでいる。

*住まい・暮らし業界

引き続き、旭化成ホームズ以外の顧客企業からの受注拡大を強化するほか、営業と制作の一体化を進め、顧客へのサービス提供力を強化し、売上の回復・拡大を図る。

*医療・健康業界

大幅増収を見込んでいる。

既存製薬企業に対して、サービスを継続して提供するほか、新規顧客として大手ドラッグストアチェーンが新たに発刊するコミュニケーション冊子(月刊)を受託した。引き続き、ドラッグストア業界の流通対策費を活用するセールスプロモーション施策の提案を強化していく。

*その他業界

前期に開拓した大手飲食チェーンを大きく伸ばしていくほか、既存重点顧客攻略と新規開拓を進める。

新たな取り組みとして中国ビジネスの拡大に着手した。引き続きデジタル領域でのサービス強化にも注力する。

|

| 今後の施策・見通し |

|

(1)重点施策

今後の成長のために以下3つの重点施策を掲げている。

重点施策①:デジタル領域の取り組み強化

同社では、中心事業であるプロモーションメディア領域の更なる強化、成長が続くインターネット広告領域への重点投資が今後の成長ファクターであると考えているが、そのカギとなるのが「デジタル領域の拡大」である。

ネット広告拡大、デジタルコンテンツ制作の増大、自社メディアの育成、VRやARなどデジタル関連の新技術の利活用などにより18年2月期 8.4%であったデジタル領域の売上構成比を売上高100億円の時点で30%まで引き上げる。

2019年2月期はインターネット広告に加え、デジタルテクノロジーを活用したプロモーション領域の取り組みを強化するほか、自社メディアの立上げや展示会の開催を予定している。

自社メディアは広告やマーケティング分野におけるAIやIoT利用に関する情報発信を行うものということだ。

具体的には、強みを活かした3つの取り組みを強化していく。

「売りの現場」への展開

同社は全国に展示場を展開する旭化成ホームズをはじめ、ドラッグストアやホームセンター、自動車ディーラー等、「売りの現場」を持つクライアントが多く、その集客や購買支援を得意としてきた。現在もスマートフォンの位置情報に基づいた広告配信を利用して、リアルな店舗へ集客するジオマーケティング施策を提供している。

旭化成ホームズに提供したVRを使用した体験型シアタールームのように、テクノロジーの進化をキャッチアップするとともに、最新のアドテクノロジーを活用した施策を提供しデジタル領域の売上拡大に繋げる。

大手クライアントの攻略

大手クライアントにおいても、マス媒体の重要性は年々低下しており、プロモーションメディアやインターネット広告のニーズが高まっている。

また同社はネット広告代理店と違い、川上から受注することが可能であり、Web上のプロモーションだけでなく、全てのプロモーション施策を一括して提供することでデジタル領域の売上の拡大を図る。

地方への展開

Webに強い広告代理店は首都圏に集中しているのに対し、同社は全国に広がるケーブルテレビ局を顧客として視聴者獲得支援施策としてのWebマーケティングやHP制作等を提供している。これに加え、主要顧客であるホームセンターやドラッグストアも全国各地に展開しているため地方における営業基盤が既に確立されている。

これをアドバンテージとして、大阪、名古屋の支店を中心に地方での営業活動を強化する。

重点施策②:新たな業界への取り組み強化

「放送・通信業界」、「住まい・暮らし業界」に次ぐ大きな柱である「医療・健康業界」や「その他業界」において、大手顧客の開拓やインバウンド領域での事業展開に着手している。

(医療・健康業界)

2016年末に創刊した新メディア「Re:KiiTa」は、日本チェーンドラッグストア協会の公認もあり順調な立ち上がり。

消費者向けの無料情報誌「KiiTa」とあわせ、ドラッグストア店頭へのメディア力・コンテンツ力は向上しており、両誌の広告集稿は着実に増加している。ドラッグストア業界への営業活動を一段と強化していく。

(その他業界)

日本ピザハットや日本サブウェイといった新たな大手顧客のプロモーションを受注しており、飲食業界をはじめとする、店舗網を持つ業界・企業の開拓を進めていく。

(日中ビジネス)

前回のレポートでも触れたように、同社は日中間でのビジネス拡大に取り組んでいくこととしているが、以下のような具体的な動きがみられた。

2018年1月、上海の有力広告会社「上海毅偉信息科技有限公司」と日中ビジネスにおいて日本企業の中国進出・中国企業の日本進出における支援ならびにインバウンド広告の強化を目的として業務提携を締結した。

上海毅偉信息科技有限公司は、中国の航空会社をはじめ、コンテンツホルダー(中国IP)やWEBプラットフォームとの連携に強みをもっている。

今回の包括的業務提携により、日宣は顧客企業に提案可能な中国インバウンドマーケティングのための取扱い媒体を増やすことができる。

また、日宣の主力サービスの一つであるケーブルテレビ加入者向けテレビ番組情報誌「チャンネルガイド」を通じた様々な日本のコンテンツホルダーとのネットワークの強みを活かし、両社で成長著しい中国企業の日本への進出をサポートするとともに、魅力ある日本商品の中国市場への発信も支援していく。

また、上海最大手メディアである「SMG(SHANGHAI MEDIA GROUP)」のパートナーとして、日本の舞台「ムサシ」の上海公演を支援するほか、テンセントの子会社「CHINA LITERATUR」や、中国の3Dアニメ制作会社「kaca」と組み、中国における日本アニメの展示会「AnimeJapan」の開催支援も手掛けるなど、日本コンテンツのアウトバウンド推進に取り組む。

また、中国コンテンツの日本での展開も支援する。

重点施策③:人材採用・育成の強化

これまでは、即戦力・ミドル層を中心に採用を行ってきたが、今後はデジタル時代のマーケティング力・ソリューション力強化のためには若手中心に組織力を高めていくことが必要であると考え、新卒を含めた採用・育成を強化しており、正社員採用は順調に進んでいる。

前期は、放送・通信事業の「チャンネルガイド」に携わるアルバイト社員を正社員に転換した。2019年2月期は新卒採用を強化し、2017年4月の3名入社に対し、2018年4月は9名が入社した。今後も毎期10名程度を採用する方針だ。

また一方で、中途採用により大手代理店など広告ビジネス経験者、デジタル系人材及びマネジメント層の採用も進めている。

(今後の成長見通し)

放送・通信業界や住まい・暮らし業界の安定的な収益基盤に加え、成長領域として医療・健康業界や新たな業界の開拓・深化に取り組む。

加えて、全業界・全社的にデジタル領域のサービス開発に注力し、成長スピードを加速させる。

スピーディーなサービス力強化、人材獲得を図るためのM&Aや業務提携も検討する。

|

|

| <参考:コーポレートガバナンスについて> |

◎コーポレート・ガバナンス報告書

最終更新日:2017年5月30日

<基本的な考え方>

当社は、「ユニークなコミュニケーションサービスの提供によって、お客様の経営に貢献する」、「全社員の物心両面の幸福を追求する」という経営理念のもと、株主をはじめとして、取引先、従業員を含む全てのステークホルダーにとって継続的に企業価値を高めることが重要な経営課題と位置づけております。このため、当社グループの持続的成長と企業価値の最大化を図るとともに、経営の透明性及び効率性を向上させるべく、取締役会及び監査役会の監督機能並びに内部統制システムを通じたコーポレートガバナンスの強化に取り組んでおります。

<実施しない主な原則とその理由>

「当社はコーポレートガバナンス・コードの基本原則について、全て実施しております。」と記載している。

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2025 Investment Bridge Co.,Ltd. All Rights Reserved. |