ブリッジレポート:(6465)ホシザキ vol.25

| (6465:東証1部,名証1部) ホシザキ |

|

||||||||

|

||||||||

企業名 |

ホシザキ株式会社 |

||

会長 |

坂本 精志 |

||

社長 |

小林 靖浩 |

||

所在地 |

愛知県豊明市栄町南館3-16 |

||

決算期 |

12月末日 |

業種 |

機械(製造業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2017年12月 | 282,215 | 36,065 | 37,086 | 23,144 |

| 2016年12月 | 265,548 | 34,575 | 34,140 | 21,430 |

| 2015年12月 | 260,174 | 31,719 | 30,864 | 16,971 |

| 2014年12月 | 233,252 | 26,984 | 31,235 | 15,011 |

| 2013年12月 | 205,513 | 20,052 | 26,349 | 15,769 |

| 2012年12月 | 178,863 | 16,483 | 19,768 | 11,276 |

| 2011年12月 | 169,297 | 13,808 | 13,750 | 7,220 |

| 2010年12月 | 169,379 | 13,842 | 13,058 | 8,884 |

| 2009年12月 | 160,291 | 8,738 | 9,455 | 4,896 |

| 2008年12月 | 170,281 | 9,364 | 7,144 | 4,209 |

| 2007年12月 | 178,379 | 9,770 | 9,768 | 3,546 |

| 2006年12月 | 86,793 | 3,861 | 4,586 | 1,939 |

| 2006年6月 | 34,106 | 2,971 | 3,521 | 1,629 |

| 2005年11月 | 51,231 | 4,463 | 4,854 | 3,204 |

| 株式情報(4/18現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

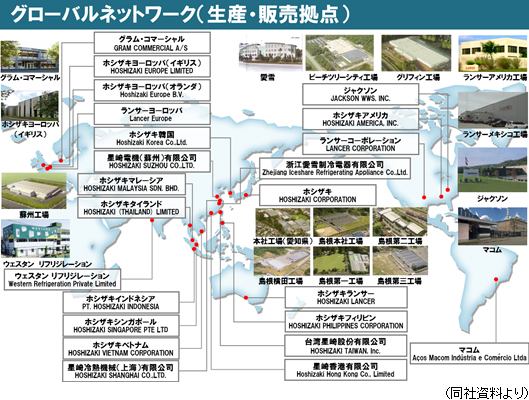

製氷機、冷蔵庫、食器洗浄機、生ビールディスペンサ等の主力製品では国内トップシェア。製氷機、冷蔵庫に関してはグローバル市場でもトップシェアである。独自の製品開発力、高品質、強力な営業力、迅速できめ細かなサービス&サポート体制等が強みであり、同業他社に対する大きな優位性となっている。 海外売上高比率は33.9%(2017年12月期)。ホシザキを含む連結グループ会社は、2017年12月末時点で、国内18社、米州13社、欧州・アジア等23社の合計54社。工場は国内5、米州7、欧州・アジア6とグローバルでの生産体制を構築している。国内営業体制は、北海道から沖縄までの15販売会社及びその445営業所(2017年12月末時点)によって日本全国をカバーしている。また海外では米州、ヨーロッパ、アジア・オセアニアに販売会社を配置し、全世界を幅広くカバーできる体制を整備している。  【事業内容】

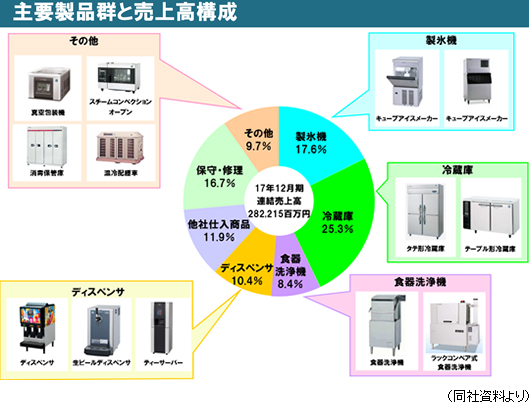

製品別売上は、製氷機17.6%、冷蔵庫25.3%、食器洗浄機8.4%、ディスペンサ10.4%、他社仕入商品11.9%、保守・修理16.7%、その他9.7%となっている(2017年12月期)。

【特徴・強み】

1.独自の技術に基づく製品開発&高い品質基準

独自技術に基づいた製品企画から製品化までの一貫した研究体制を持つことにより、最終顧客の多様なニーズへ迅速に対応している。また、新製品開発、既存製品の改良や改善、シリーズ展開及び原価低減活動に加え、販売及び保守サービス活動から得られる情報や市場品質情報を製品開発に活用する体制を確立している。また、独自の品質基準を設定し、業務用という厳しい使用環境に耐えられる構造設計を行っており、過酷な条件で繰り返し行われるテストに合格した部品や技術のみが採用されている。

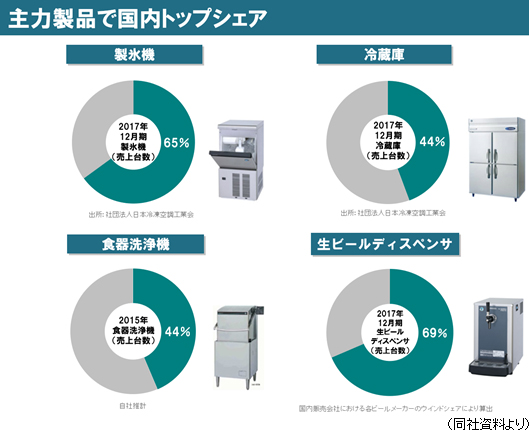

2.主要製品でトップシェア

高品質、サービス&サポート体制、省エネ・低環境負荷、耐久性、使いやすさ、デザイン性等といった様々なポイントが顧客に評価され、製氷機、冷蔵庫、食器洗浄機、生ビールディスペンサ等の主力製品では国内トップシェアとなっている。また、製氷機、冷蔵庫に関しては、グローバル市場においても、トップシェアである(同社推計)。

3.きめ細かいサービス&サポート体制

同社では国内を15販売会社及びその445営業所でカバーし、約2,500名のサービススタッフによる地域密着型のきめ細かいサービス&サポート体制をとっており、ユーザーから故障やトラブルの問い合わせがあった際は、短時間で駆けつける「即日対応」を掲げて、スピーディーな対応を行っている(いずれも2017年12月末現在)。

4.営業力の強さと強固な顧客基盤

約3,100名の営業スタッフが日本全国をカバーする直販体制による営業力の強さも同社の大きな特徴である。高い直販比率のため顧客との密着度は高く、現在の強固な顧客基盤の構築に繋がっている。また、サービススタッフとの緊密な連携により、顧客の状況に即応した提案を行う事が出来る機動性の高さも顧客から高く評価されている(2017年12月末現在)。

|

| 2017年12月期決算概要 |

国内外市場ともに増収。

売上高は前期比6.3%増の2,822億円。国内売上高は、同5.9%増の1,866億円。食器洗浄機の大口受注があったほか、プレハブ冷蔵庫などの戦略商品の販売や保守・修理も好調。海外売上高は、同6.9%増の955億円。米国を中心に主要販売先であるフードサービス産業において、主力製品の拡販に取り組んだ。 営業利益は同4.3%増の360億円。国内では主要鋼材価格高騰の影響があったものの一部好調な商品が増益に貢献した。海外では主に一部会社の一時的な減益要因により全体の利益水準を押し下げたことにより、同10.8%の減益となった。為替差損の縮小などで経常利益は同8.6%増の370億円となった。 当期純利益は同8.0%増の231億円。欧州の冷蔵庫メーカー「グラム・コマーシャル」取得時に計上した無形固定資産について減損損失として18億円を特別損失に計上した。   (国内)

売上高は前期比5.9%増の1,866億円。営業利益は同8.9%増の249億円。

冷蔵庫、製氷機、食器洗浄機等の拡販や新規顧客開拓を積極的に進めた。 <海外>

(米州) 売上高は前期比7.5%増の654億円。営業利益は同8.7%減の92億円。

米国での製氷機、冷蔵庫の拡販が引き続き好調に推移しているものの、米国のLANCER社で一時費用が発生し、減益となっている。 (欧州・アジア)

売上高は前期比5.8%増の301億円。営業利益は同18.3%減の23億円。

アジアではインドのWestern社における高額紙幣廃止や新間接税導入による一時的な需要停滞や、欧州におけるホシザキヨーロッパ社(オランダ)とグラム社(デンマーク)の販売機能統合後の一部業務混乱により減益となったものの、売上高では増収を確保。  一方、仕入債務の増加等で負債合計は同69億円増加し、1,097億円となった。利益剰余金の増加などで、純資産は同197億円増の2,069億円となった。この結果、自己資本比率は前期末より0.7ポイント改善の64.7%となった。 |

| 2018年12月期通期業績見通し |

増収増益を予想。

売上高は前期比2.0%増の2,879億円の予想。国内売上高は同2.1%増の1,905億円。食器洗浄機の特需剥落等が見込まれるものの、営業・サービス連携による地域密着販売の強化、保守・修理の積極的な取り込み等を見込む。 海外売上高は同1.9%増の974億円の予想。米州では、米ドルを前期に対し円高方向に見込んだことによる、円換算後のマイナス影響に加えて、米国における炭酸飲料市場の縮小によるメーカーの設備投資抑制等を見込んでいる。欧州・アジアでは、欧州での販売機能統合後の一部業務混乱の収束による拡販強化と、インドでの経済環境変化の正常化等によるプラス貢献を見込む。  国内、海外ともに原材料価格の値上がり継続に加え、戦略費用および先行投資費用を見込んでいるため利益額は横ばいとなっている。 経常利益は、同0.3%増の372億円の予想。外貨預金等による為替差損益は見込んでいない。 配当は前期と同額の70円/株を予想。  |

| 今期実施中の施策 |

◎社内データベースを活用した未取引顧客の深掘 2017年12月末時点で同社がターゲットとする潜在顧客数は全国で約150万件にのぼるが、顧客データベースを有効活用し、効率性を重視した営業活動を進めることで、未取引顧客の更なる深掘が可能と考えている。 ◎国内販社の損益分岐点売上高比率の継続的な引き下げ努力 各社の努力により15販売会社合計の損益分岐点比率は毎年改善が続いており、今後も取り組みを継続する。 ◎研修センターの活用 2017年3月に完成した研修センターにおける教育・研修はグローバル展開戦略に沿って、顧客セグメント及び教育対象を国内のみならず海外にも拡大しており、高い稼働率となっている。 グループ全体のサービス力の更なる向上を目指している。 ◎HACCP義務化に向けた衛生管理を強力に支援 食品殺菌や器具等の除菌・洗浄に役立つ電解水生成装置、細菌が繁殖しやすい危険温度帯を素早く通過させるチラー等、幅広い衛生管理機器をラインアップしている。 食の安全・安心をハード・ソフト両面から全面的に支援していく。 ◎大型プロジェクト受注 情報収集力、情報精度を向上させ、組織を横断した総合力で多くの物件を受注している。 前期は北海道の宿泊施設、愛知県の大型商業施設、東京都の行政施設などを施工した。 ◎働き方改革に向けたグループ全体での取り組み強化 働き方改革が求められる中、男女にかかわらず優秀な人材が働きやすく活躍できる会社を目指し、グループ全体で注力している。 「くるみん」や「えるぼし」等の企業認定を積極的に取得しており、2017年にはホシザキ北海道が、北海道の事業者としては初めて「プラチナくるみん認定」(※)を取得した。 (※)プラチナくるみん:子育てサポート企業を認定する「くるみん認定」を既に受け、相当程度両立支援の制度の導入や利用が進み、高い水準の取組を行っている企業を評価しつつ、継続的な取組を促進するために設けられた認定制度。平成29年12月末時点で、181社が認定を受けている。(厚生労働省HPより) また、女性活躍推進企業への取り組みとしては、折に触れてトップが継続的なメッセージを発信しているほか、グループ主要会議への女性参加の機会を提供したり、女性を対象としたグループ交流会や研修を実施したりするなど、能力開発の支援も積極的に行っている。 ◎取締役報酬制度の見直し 2018年3月28日開催の株主総会の承認に伴い、役員退職慰労金制度を廃止し、譲渡制限付株式報酬制度が導入された。 中長期的な業績貢献へのインセンティブを導入し、ガバナンス体制を強化する。  ◎北米製氷機市場のシェア上昇 競合他社が低調な動きとなっている中、同社のシェアは着実に上昇しており、更なる拡大を図る。 ◎冷蔵庫の拡販加速 2020年経営ビジョンの重点テーマに掲げている「冷蔵庫事業の成長加速と新規市場および商品群の攻略」を目指し、積極的な拡販を推進する。 具体的には、新製品開発と品揃えの強化、販売チャネルの多様化と戦略的なプライシングによる適正利益確保、環境規制など各種法規制への確実な対応など。 ◎アジア市場でのチェーン店ビジネス強化 海外における日本食レストラン数は増加傾向にある。特にアジアは店舗数で他地域を圧倒しており、アジア市場を対象に日系チェーン店の進出を厨房プランニングから設計、施工、アフターサービスまでワンストップで支援し、更なるシェア拡大を目指す。 ◎無形固定資産に関する減損損失を計上 2008年に買収した欧州の冷蔵庫メーカー「グラム・コマーシャル」取得時に計上した無形固定資産について減損損失として18億円を特別損失に計上した。 こうした状況に対し、営業および経営管理機能の強化を実施しトップマネジメントも交代させるなど収益強化策を推進した。 更に収益力を向上させるため、今期は、省エネ冷蔵庫の拡販を強化するほか、OEM冷蔵庫のフルラインアップ化推進によるボリュームゾーンの攻略に取り組む。 |

| 小林社長に聞く |

|

Q:「前期決算を踏まえ、足元の状況、課題などを伺いたいと思います。」

A:「国内は厳しい市場環境ではあるが、営業・サービスネットワークに支えられた強固な経営基盤の上で、計画を上回る増収を達成することが出来た。一方海外は、増収とはなったが為替の影響が大きく、決して満足できるものではない。また事業が急速に拡大する中、経営体制が追いついていないという課題が浮き彫りとなった。」 営業・サービスネットワークに支えられた強固な経営基盤の上で、需要を取り込めば着実に売上・利益を拡大させることが出来るビジネスモデルには揺るぎがないことが改めて証明できたと思う。 その一例が前期、大手コンビニエンスストアに納入した作業効率改善とコスト低減が可能な食器洗浄機だ。 この食器洗浄機は、唐揚げ,おでんといったカウンター商材の販売什器を洗浄するためのもので、作業時間を従来の手洗いより短縮できるため、人件費の削減につながるほか、水の使用量も削減することができる。店員の作業効率を改善するとともに、その分、接客サービスの質を高めることができる点を評価していただいた。 今後も当社の強みを活かして幅広い顧客層において新規開拓と深掘を進めていく。 一方、ほぼ飽和状態にある国内市場だが、同業他社の退出は1社もなく、価格競争は引続き厳しい。加えて材料費や人件費の上昇もある中で、いかにして利益率を上昇させるかがカギとなる。 海外は、米州ではホシザキアメリカの製氷機のシェアが着実に上昇するなど順調で増収となった。 欧州でのトラブルに見られるように、事業が急速に拡大する中、経営体制が追いついていないという課題が浮き彫りとなった。 プロパー、中途含めて現地のトップやナンバー2にふさわしい人材の育成を更に強化するとともに、日本から的確なコントロールができるような仕組みづくりも進めていく。 また、製氷機に加えて冷蔵庫に関しては、エリア別に最適な製品を供給できる製造・販売体制の構築が急務と考えている。 Q:「ではそうした現状を踏まえて、今後の取り組みをお話しください。」

A:「国内市場では付加価値向上、海外市場では競争力ある価格設定による拡販をキーワードに様々な取り組みを進めていく。」 利益率上昇のためのキーワードが「付加価値の向上」、つまり「一人当たりの粗利額の最大化」であり、様々な取り組みを進めている。 まず当社の強みである営・サ連携(営業スタッフとサービススタッフの連携)。既に成果を上げているがさらにもう一度見直し、強化を図る。 次いで、活動の効率化。一日の活動時間が限られている中、いかにして無駄な営業時間を無くし、最も成果を上げられる先に営業し、売上・利益に結び付く行動に集中できるかが重要であり、顧客データベースやタブレット端末の有効活用を更に進める。 営業だけでなく、サービススタッフによる保守・点検もまだまだ効率化する余地が大きい。 コストダウンに関しても、一時的な対応ではなく、モノづくりの根本からの見直しを進める。 他にも、単なる製品販売ではないソリューション提案の拡大などトータルで収益を上げる努力の積み重ねなど、あらゆる角度から「付加価値の向上」に取り組んでいく。 (海外市場) 主力の製氷機に関しては一定のシェアを獲得することが出来たので、今後さらに売上・利益を拡大させるには冷蔵庫や食器洗浄機等の拡販が必要だ。 国内ほどのブランド力のない海外市場で売上を拡大するには競争力のある価格設定が極めて重要であり、海外工場とマーケットの情報をつなぎながらマーケットが希望する適切な価格で投入することが出来るかが勝負となる。 これまでは製造と販売を統括する機能がやや弱かったので、海外製品に関する知識を持ったスタッフを集めた新たな組織を立ち上げた。過去と異なる新しいアイデアが出やすくなり、早期の本格的な立ち上げを目指していく。 (製品開発) 業務用である当社製品の場合、モデルチェンジが中心で全くの新製品というのは数年に1回というペースだが、直近ではパン生地を適切な発酵状態にする「ドウコンディショナー」を開発した。 美味しいパンを焼くには湿度や温度を適切に管理してパン生地を発酵させる必要があるが、「ドウコンディショナー」は、前日に成形した生地をセットしておけば希望の焼成時間に合わせて発酵を完了させるもので、自動運転なので、早朝作業を軽減し、労働時間の短縮や人手不足解消にも対応できる。 美味しい焼き立てパンを提供することで差別化を図りたい飲食店のニーズを当社の営業スタッフが汲み上げて開発に至ったもので、まさに当社の強みとする直販体制ならではの新製品と言える。 現在の製品開発におけるキーワードは「省人化・省力化」と「衛生管理」だ。 当社では定期的に営業部門と開発部門の連絡会議を開催してニーズとシーズを共有しており、お客様のお役に立つ製品開発に取り組んでいる。 Q:「最後に株主・投資家へのメッセージをお願いします。」

A:「グループ全社員が同じ方向を向いて各自の役割を果たし企業価値向上に取り組んでいく当社を是非中長期の視点で応援していただきたい。」 何かを大きく変革するという意味ではなく、先程申し上げたように、マーケットリーダーである国内市場においては付加価値の向上による利益率の上昇を、海外市場においては冷蔵庫を中心とした注力製品の競争力のある価格設定による拡販を目指して様々な改善・改良、仕組みづくりを推進していく。 また、組織をより活性化させるためには社員の能力を最大限に引き出す必要があり、優秀な社員が今まで以上に活躍することができるようにしていきたい。 ただ施策や取り組みの中には成果が出るまで数年かかるものもある。グループ全社員が同じ方向を向いて各自の役割を果たし、企業価値向上に取り組んでいく当社を是非中長期の視点で応援していただきたい。 |

|

| <参考:コーポレートガバナンスについて> |

◎コーポレートガバナンス報告書

最終更新日:2018年4月4日

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2025 Investment Bridge Co.,Ltd. All Rights Reserved. |