ブリッジレポート:(6089)ウィルグループ vol.6

| (6089:東証1部) ウィルグループ |

|

||||||||

|

||||||||

企業名 |

株式会社ウィルグループ |

||

会長兼CEO |

池田 良介 |

||

所在地 |

東京都中野区本町1-32-2 |

||

決算期 |

3月末日 |

業種 |

サービス業 |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2017年3月 | 60,599 | 1,963 | 1,980 | 1,011 |

| 2016年3月 | 45,028 | 1,429 | 1,468 | 692 |

| 2015年3月 | 32,586 | 939 | 950 | 547 |

| 2014年3月 | 26,798 | 808 | 774 | 384 |

| 2013年3月 | 22,174 | 618 | 631 | 289 |

| 2012年3月 | 19,049 | 478 | 472 | 161 |

| 株式情報(6/2現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

グループ会社は、セールス及びコールセンターのアウトソーシングを手掛ける(株)セントメディア、製造業に特化したサービスを手掛ける(株)エフエージェイ、小・中学校等へのALT(Assistant Language Teacher:外国語指導助手)派遣や幼児・児童向け語学教室運営等の(株)ボーダーリンク、セールスプロモーションの(株)クリエイティブバンク等、28社(国内11社 海外17社。2017年3月末現在)。 主要子会社と事業内容

(株) セントメディア 店頭販売員派遣、コールセンター派遣、介護職派遣他(株) エフエージェイ 製造業派遣・請負他 WILL GROUP Asia Pacific Pte.Ltd. 海外事業の統括(中間持株会社) (シンガポール法人) 【WILLビジョン】

4つの事業領域で、期待価値の高いブランディングカンパニーを創出し、各領域においてNo.1の存在になる。

【沿革】

同社グループの前身は、1997年1月に大阪市北区において設立されテレマーケティング業を営んでいた、現在は連結子会社である(株)セントメディアである。一方、同じく1997年8月、大阪市浪速区に短期型の業務請負業を手掛ける(株)ビッグエイドが設立され、現在の代表取締役会長池田良介氏は創業メンバーの一人として同年10月に(株)ビッグエイドに入社した。2000年2月、テレマーケティング業と業務請負業の相乗効果を図る事を目的として、両社が(株)セントメディアを存続会社として合併し、池田良介氏が合併後の会社の社長に就任。以降、(株)セントメディアを中核会社として人材サービス分野の事業を展開し、市場の変化に対応する形で新規事業の創出や既存事業の再編を重ねてきた。 2006年4月、事業会社の専門性向上と経営資源の最適化を図るべく(株)ウィルホールディングスを設立し、純粋持株会社体制に移行。2012年6月に(株)ウィルグループに商号変更。2013年12月に東証二部上場を果たし、2014年12月に東証一部に指定された。 【事業内容】

「セールスアウトソーシング事業」、「コールセンターアウトソーシング事業」、及び「ファクトリーアウトソーシング事業」の3事業を収益の柱とし、並行して、次の成長の柱を育成するべく、人材のみならず様々なビジネスの種蒔きを行っている(関連する収益が「その他」に計上されている。17/3期の売上構成比は、セールスアウトソーシング事業33%、コールセンターアウトソーシング事業20%、ファクトリーアウトソーシング事業23%、介護ビジネス支援事業9%、その他15%。主要3事業(セールスアウトソーシング事業、コールセンターアウトソーシング事業、ファクトリーアウトソーシング事業)合計の業態別売上高は、人材派遣64%(ハイブリッド派遣35%、一般派遣29%)、業務請負27%、人材紹介1%、その他9%)。尚、ハイブリッド派遣とは、フィールドサポーター(FS、現場常駐社員)と呼ばれる同社の正社員が現場に入り派遣スタッフと一緒に同じ仕事をすると共に、同社の派遣スタッフを現場で日々管理・指導・教育する同社独自の派遣形態であり、同社の強みとなっている。ロイヤリティが高いFSが現場マネジメントを行う事で高品質なサービスの提供と顧客ニーズの吸い上げ及びニーズへの迅速な対応を実現し、独占オーダー(同社が独占的に案件依頼先となるオーダー)の獲得、インストアシェア(顧客事業所における派遣スタッフ数のうち、同社の派遣スタッフ数が占める割合)の拡大、ひいては強固な顧客基盤につなげている。 セールスアウトソーシング事業 (株)セントメディア、(株)クリエイティブバンク

携帯ショップや家電量販店においてスマートフォンやブロードバンド等の販売業務を行うスタッフやアパレルショップ等で店頭販売を行うスタッフの派遣・業務請負や、2015年9月に子会社化した(株)クリエイティブバンクが手掛けるセールスプロモーションの企画・運営(広告代理店事業)の収益がセグメントされている(セールスプロモーションの企画運営から販売支援まで、トータルでサポートする体制を整えている)。

コールセンターアウトソーシング事業 (株)セントメディア

通信会社向けを中心にコールセンターを運営する企業やテレマーケティングサービスを展開する企業に対してオペレーターを派遣しており、金融系の顧客も増えている。テレマーケティングの業務請負については、自社のコールセンターで対応している。

ファクトリーアウトソーシング事業 (株)エフエージェイ

比較的景気変動の影響が少ない食品製造業(コンビニ向け弁当・惣菜等)を中心に、軽作業(検査、品質管理、仕分け、梱包等)を中心とした工程の業務請負、作業スタッフの派遣を行っている。

介護ビジネス支援事業 (株)セントメディア

連結子会社(株)セントメディアの事業領域である。未経験者を採用・教育して介護福祉士の補助を行う人材として派遣している。フルタイム勤務だけでなく、多様な勤務パターンに対応する事で派遣社員が働きやすい環境を用意している事も特徴。介護士の不足を背景に人材サービスの市場が急拡大した事を踏まえて14/3期に開始した。利益よりも事業拡大を優先し先行投資が続いているが、17/3期には四半期ベースでの黒字が定着してきた。

その他

「介護ビジネス支援事業」と合わせて注力3事業と位置付けている(株)ネットジンザイバンクの「インターネット・IoT業界に特化した人材紹介」及びWILL GROUP Asia Pacific Pte.Ltd.を中心とする「ASEAN地域における海外人材サービス」の他、オフィス等への人材派遣、スポーツ業界人材紹介、ALT(外国語指導助手)派遣、IT技術者派遣、保育士紹介・派遣、シェアハウス、動画活用サービス、医師・看護師紹介、ファンド(インキュベーション・HRTech)といった投資ステージの新規事業9事業を手掛けている。

*ROE(自己資本利益率)は「売上高当期純利益率(当期純利益÷売上高)」、「総資産回転率(売上高÷総資産)」、「レバレッジ(総資産÷自己資本、自己資本比率の逆数)」の3要素を掛け合わせたものとなる。ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*上記は決算短信及び有価証券報告書のデータを基に算出しているが、算出に際して必要となる総資産及び自己資本は期中平残(前期末残高と当期末残高の平均)を用いている(決算短信及び有価証券報告書に記載されている自己資本比率は期末残高で算出されているため、その逆数と上記のレバレッジは必ずしも一致しない)。  |

| 2017年3月期決算 |

前期比34.6%の増収、同37.3%の営業増益

セールスアウトソーシング事業、コールセンターアウトソーシング事業、及びファクトリーアウトソーシング事業の主要3事業の売上が461億21百万円と前期比22.5%増と伸びる中、介護ビジネス支援事業の売上が同97.6%増加、M&A効果で海外事業の売上が41億09百万円と同4.2倍に拡大。業態別では、一般派遣、ハイブリッド派遣、業務請負の各業態で売上が順調に増加した。同社が重視している経営指標の一つであるEBITDA(営業利益+減価償却費+のれん償却額)は23億75百万円と前期比40.7%増加した(前期16億88百万円)。M&Aでは、国内で、動画市場の拡大を見据えて映像制作事業を手掛ける(株)サムシングファン(大阪府)を2016年12月に連結子会社化した。海外では、マレーシアの主要都市において人材紹介事業等を展開するAsia Recruit Holdings Sdn. Bhd.を2016年6月に、オーストラリア、シンガポールで人材サービスを展開するEthos Corporation Pty. Ltd.他2社を2017年1月に、連結子会社化した。   セールスアウトソーシング事業

売上高200億71百万円(前期比15.6%増)、セグメント利益14億89百万円(同22.2%増)。売上面では、前期に連結子会社化した(株)クリエイティブバンクが通期で寄与した(13億円の増収要因)他、主力の通信業界での派遣・請負の増加や新規分野として育成中のアパレル業界での派遣の増加で(株)セントメディアの売上も14億円増加した。利益面(2億70百万円増)では、売上の増加と請負案件の増加やスタッフ募集費の効率的運用等による収益性の改善を背景とした(株)セントメディアの利益の増加(2億10百万円増)、及び(株)クリエイティブバンクの通期寄与(60百万円増)を増加要因として挙げる事ができる。

コールセンターアウトソーシング事業

売上高123億52百万円(前期比24.3%増)、セグメント利益6億99百万円(同9.1%増)。近年のスマートフォン市場の拡大に伴うアフターサービスの需要を背景にした操作説明を行うオペレーター等の増員に加え、労働力人口の減少や企業のグローバル化を背景に成長しているBPO市場での案件拡大、更には金融業界など新分野での案件拡大もあり、売上が増加。積極的な業容拡大に伴う人件費や採用費の増加を吸収して利益も増加した。

ファクトリーアウトソーシング事業

売上高136億97百万円(前期比32.4%増)、セグメント利益7億19百万円(同26.5%増)。惣菜やコンビニエンスストア向けスイーツ・弁当等の需要増に対応した営業拠点の拡大が奏功し、主力の食品製造業向け売上(セグメント売上の60%を占めた)が約79億円と21億円増加する中、注力分野である物流業界等の新分野も拡大。営業拠点の拡大に伴う人件費や採用費等の増加を売上の増加で吸収して利益も大きく伸びた。

介護ビジネス支援事業

売上高52億44百万円(前期比97.6%増)、セグメント利益80百万円(前期は13百万円の損失)。介護施設に対する介護スタッフの派遣・人材紹介を中心に事業を拡大させており、拠点展開や人材採用といった先行投資が続いているが、先行投資負担を吸収して利益計上できる事業規模になってきた。

国内(8社)

売上高51億25百万円(前期比36.9%増)、セグメント利益1億39百万円(同1.7%減)。インターネット・IoTベンチャーにおける幹部人材の需要の高まりを受け、注力事業の一つであるインターネット、IoT分野における人材紹介が順調に拡大。営業体制の強化が奏功したオフィス等への人材派遣、多くの自治体での英語教育充実への関心が高く、既存案件の継続受注、新規案件の獲得が進んだALT派遣、及び技術者不足で事業環境なITエンジニア派遣の売上も増加した。利益面では、先行投資負担を吸収してほぼ前期並みの利益を確保した。

海外(17社)

売上高41億09百万円(前期比317.5%増)、セグメント利益98百万円(前期は22百万円の損失)。2016年2月に連結子会社化したOriental Aviation International Pte. Ltd.等が通期で寄与。先行投資負担を吸収して利益を出せる体制が整ってきた。既に説明した通り、引き続きM&Aにも積極的に取り組んだ。尚、Oriental Aviation Internationalはシンガポール・チャンギ空港で航空機メンテナンスを行う企業向けに技術者派遣を行っている(シンガポール政府発行のライセンスが必要)。   一方、負債では、業容拡大で仕入債務が増加した他、成長資金の取り込みや当面の資金需要への対応で有利子負債が増加。利益剰余金を中心に純資産も増加した。自己資本比率23.3%(前期末29.2%)。投下資本利益率18.5%(同20.7%)。  |

| 2018年3月期業績予想 |

前期比23.8%の増収、同14.6%の営業増益予想。売上高・利益共に過去最高の更新が続く見込み

売上高は前期比23.8%増の750億円。主要3事業全体で引き続き売上の高い伸びが見込まれる中、介護ビジネス支援事業や海外の事業が大きく伸びる他、国内で育成中の新規事業の売上も増加する見込み。利益面では、中期経営計画達成を見越したIT投資や、事業の拡大を優先する介護ビジネス支援事業等新規事業への先頭投資の増加、M&Aによるのれん償却費の増加により営業利益率は若干低下するものの、増収効果で吸収して営業利益が22億50百万円と同14.6%増加する見込み。  |

| 中期経営計画“Will Vision2020”の進捗状況 |

|

【目標達成のための重点戦略】

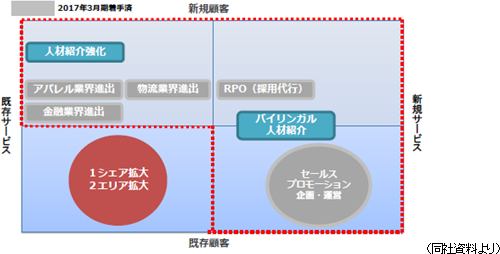

戦略.1 現時点における主要3事業を業界内No.1に成長させる戦略.2 新たに3つの事業を柱として確立する 戦略.3 上記以外の新たな事業分野において、一定規模の事業を創出する  戦略.1 現時点における主要3事業を業界内No.1に成長させる

①顧客における同社グループのインストアシェア拡大、②営業展開エリア拡大、及び③関連事業領域の多角化に取り組んでいる。①については、既存取引先向けの売上が高い伸びを示しており、取り組みの成果が確認できる。セールスアウトソーシング事業(クリエイティブバンク除く) 前期比 5%増 コールセンターアウトソーシング事業 同 21%増 ファクトリーアウトソーシング事業 同 26%増 ②については、拠点数が順調に増加しており、17/3期末は66拠点と前期末に比べて9拠点増加した。  戦略.2 新たに3つの事業を柱として確立する

介護ビジネス支援事業が事業開始から4年で急拡大し、独立セグメント化された。また、インターネット・IoT分野における人材紹介も紹介実績が順調に増加している事を踏まえて、2016年9月に分社化した。この他、Asia Recruit Holdings Sdn. Bhd.やEthos Corporation Pty. Ltd他2社の子会社化等、M&A戦略により海外における人材サービスが急拡大した。

2014年 2月 海外事業統括会社 WILL GROUP Asia Pacific 設立。海外M&A部隊を 常駐させ、これ以降、海外M&Aを加速 2014年 8月 Scientec Consulting買収 2014年11月 中国から撤退 2015年 5月 ミャンマーに進出し、GJC Myanmarを設立 2016年 2月 Oriental Aviation International 他2社を買収 2016年 6月 マレーシアに進出し、Asia Recruit Holdingsを買収 2017年 1月 オーストラリアに進出し、Ethos Corporation他2社を買収 戦略.3 上記以外の新たな事業分野において、一定規模の事業を創出する

2017年3月末現在、コーポレートベンチャーキャピタルを通じたベンチャー投資は12社を数え、この他、M&A・マイナー出資3社、アライアンス1社の実績を有する(18/3期になるが、2017年5月には、人材ビジネス領域への投資に特化した「HR Techファンド」も設立した)。また、社内発の新事業として、シェアハウス事業、保育士紹介、医師・看護師紹介を立ち上げた。

|

|

| <参考:コーポレートガバナンスについて> |

◎コーポレートガバナンス報告書 2016年6月21日更新

(A) 政策保有株式に関する方針

<開示している主な原則> 【原則1-4】 当社は、事業機会の創出、取引・協業関係の構築・維持・強化等を総合的に勘案し、政策的に必要とする株式については、保有する方針としています。

(B) 政策保有株式に係る議決権の行使基準

議決権の行使は、画一的に賛否を判断するのではなく、投資先企業の経営方針・戦略等を十分尊重したうえで、中長期的な企業価値向上、株主還元向上ににつながるかどうか等の視点に立って判断を行います。

【原則5-1】

当社では、「情報開示の基本方針」「情報開示の基準」「情報開示の方法」「将来の見通しに関して」「沈黙期間について」からなるディスクロージャー・ポリシーを策定し、当社ホームページで公表しています。また、株主との建設的な対話を促進するための方針を次の通りとしています。

(1) 当社のIR活動は、代表取締役、管理本部管掌取締役が積極的に対話に臨み、経営戦略・事業戦略・財務情報等について、公平性・正確性・継続性を重視し、双方向の良好なコミュニケーションを図るIR活動を展開します。

(2) 管理本部を中心として、経営企画、総務、財務、経理、法務部門、各事業責任者等が有機的に連携し、適時かつ公正、適正に情報開示を行います。

(3) 対話の手段として、株主向け会社説明会の充実等に取り組みます。

(4) 対話において把握された株主の意見・懸念等は、代表取締役または管理本部管掌取締役を通じて、当社各会議体へ適切かつ効果的なフィードバックを行います。

(5) ディスクロージャー・ポリシーに基づく沈黙機関の設定の他、インサイダー情報の管理に関する規程を運用し、徹底します。

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2025 Investment Bridge Co.,Ltd. All Rights Reserved. |