ブリッジレポート:(6166)中村超硬 vol.1

| (6166:東証マザーズ) 中村超硬 |

|

||||||||

|

||||||||

企業名 |

株式会社中村超硬 |

||

社長 |

井上 誠 |

||

所在地 |

大阪府堺市西区鶴田町27-27 |

||

決算期 |

3月末日 |

業種 |

機械(製造業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2016年3月 | 6,836 | 1,435 | 1,440 | 1,221 |

| 2015年3月 | 5,123 | 819 | 926 | 1,077 |

| 2014年3月 | 3,617 | -373 | -415 | -423 |

| 2013年3月 | 4,453 | -389 | -435 | -492 |

| 株式情報(6/24現在データ) |

ROEは前期末実績。BPSは2016年3月末実績。 |

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

ウエハ(※)

電子材料の塊(インゴット)から目的に応じて薄くスライスされた板状の機能部品。シリコン、サファイア、SiC(炭化ケイ素)、GaN(窒化ガリウム)など、用途に応じて様々な材質がある。ICチップや太陽電池に多く用いられるのがシリコンウエハ。 【1-1 沿革】

1954年10月大阪府堺市においてミシン用の小ネジを作る会社として創業した「中村鉄工所」が前身。1970年12月に超硬合金を用いた切削工具、耐摩工具である超硬工具を主に取り扱う「株式会社中村超硬」を設立した。1988年には超硬工具からダイヤモンドへ主材料を転換し、1993年にはダイヤモンドノズル(※)の開発・製造・販売を開始。IT産業の製造革新の下支えとなり業容は大きく拡大した。ITバブル崩壊後の2004年にはエネルギー産業をターゲットとして現在の主力製品であるダイヤモンドワイヤの研究開発をスタートさせ、2010年には販売を開始。ダイヤモンドワイヤの製造販売だけでなく、スライス事業も手掛けてリーマンショックの苦境を乗り越え、2015年6月、東証マザーズ市場に上場した。

ダイヤモンドノズル(※)

先端に焼結ダイヤモンドを使用したノズル。電子部品をプリント基板に装着したりする際に用いられる。ダイヤモンドを使用する事がノズルの長寿命化や電子部品の保持能力、画像認識への有効性の向上、実装率向上につながっている。 【1-2 経営理念】

【1-3 市場環境】

地球温暖化の原因と言われている温室効果ガス削減のために再生可能エネルギーの利用が世界的に進められているが、その中でも太陽光発電は有効な発電方法と位置付けられ、発電を行うための太陽電池市場は今後も先進国、新興国ともに着実な成長が見込まれている。

【1-4 事業内容】

1.セグメント

同社の事業は電子材料スライス周辺事業、特殊精密機器事業、化学繊維用紡糸ノズル事業の3事業セグメントで構成されている。

(1)電子材料スライス周辺事業

太陽電池やLEDなど各種電子材料ウエハの製造工程中、スライス加工で使用するダイヤモンドワイヤの開発・製造・販売を行っている。

① ダイヤモンドワイヤとは?

◎シリコンウエハの製造工程

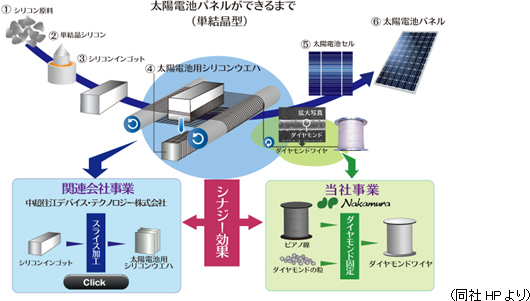

同社のダイヤモンドワイヤは、太陽電池パネルのメイン部品となる太陽電池セルに使われるシリコンウエハの製造工程のうち、スライス加工工程において使用される。 シリコンウエハは単結晶シリコンウエハと多結晶シリコンウエハに大別されるが、それぞれ以下のようなメリット、デメリットがある。   <単結晶シリコンの引上げ>

ウエハの原料になるシリコン(原子記号Si。「ケイ素」ともいう)は、岩石の中に含まれているが、ウエハ製造に利用するには、シリコンだけを取り出して、純度を高めなければならない。太陽電池セルを製造するための原料シリコンは、99.9999%以上の純度が必要だといわれている。このシリコン原料を、「石英るつぼ」に入れた後、炉に入れ1,400度以上の高温で融解させる。 るつぼ内で融解したシリコンの液面にシリコン棒をつけ、回転させながら引き上げると、円柱状の単結晶シリコンの塊が出来上がる ↓

<インゴットの作成>

単結晶シリコンの塊を最終的なシリコンウエハ1枚分の大きさに合わせて直方体に切る。

↓

<シリコンウエハの製造>

切り分けられたインゴットを1つずつ薄くスライスする。この際用いられるのが「ダイヤモンドワイヤ。スライス加工用機械では、短い間隔で何本も並べられたダイヤモンドワイヤが高速回転するガイドローラーによって走行し、インゴットをスライスしていく。3~4時間で2,000~3,000枚のシリコンウエハが製造される。 その後シリコンウエハは、洗浄・品質検査されて完成し、さらに処理されてセルになり、太陽電池モジュールに組み込まれる。 ◎ダイヤモンドワイヤの概要

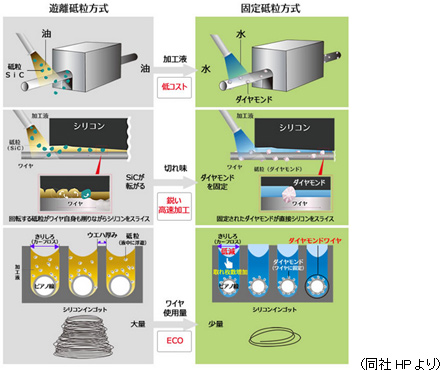

シリコンウエハのスライス方法には、主として「遊離砥粒方式」とダイヤモンドワイヤを用いた「固定砥粒方式」の2種類がある。

カーフロス(※)

切断溝幅(切り代)のこと。カーフロスは材料のロスとなるため、太陽電池パネルの製造コスト低減のためできるだけ小さくする必要がある。 ただ、現時点では遊離砥粒方式の使用割合は約8割と依然高く、固定砥粒方式の市場開拓余地はまだまだ大きい。  同社ではΦ(※)100μmが主流であったダイヤモンドワイヤの線径をΦ80μmとし、その後も、Φ70μm、Φ60μmへの細線化に取組んでいる。 Φ(※)

直径を示す記号。ファイ。 (2)特殊精密機器事業

ダイヤモンドや超硬合金、セラミックスなど耐摩耗性の高い硬脆材料を用いた特殊精密部品、工具の開発・製造・販売を行っている。主要製品は、自動車部品やベアリング製造用工作機械に用いられるダイヤモンド部品、液晶テレビやスマートフォン、タブレット等の電子機器の製造に必要な電子部品実装用の産業機械に用いられるダイヤモンドノズルなど。 特殊精密部品・工具の他、実装機用ノズル等を洗浄する装置などの開発・製造・販売も行っている。 近年では、微細精密加工技術と装置開発技術の複合により、微細な空間で液体や気体を効率的かつ連続的に混合・合成する化学反応用マイクロリアクターシステムの開発・製造・販売にも参入している(詳細は、「今後の成長戦略」を参照)。 また、主に日系ベアリングメーカーとの取引拡大、中国におけるサプライヤーの開拓、洗浄装置の拡販活動、さらに電子材料スライス周辺事業におけるダイヤモンドワイヤユーザーサポート体制の構築など、中国における事業展開の拡大と顧客対応力の強化を目的として2013年2月に上海那科夢楽商貿有限公司を設立した。 (3)化学繊維用紡糸ノズル事業

主に、化学繊維用紡糸ノズル及び周辺部品、不織布用ノズル・同装置等の設計・製造・販売を行っている。同社は、1930年に創業して以来、化学繊維用(レイヨン製造用)ノズルを国産化し、化学繊維の紡糸ノズル専業メーカーとして事業展開してきた。紡糸ノズルは、不織布、炭素繊維などの製造において繊維の品質を決定づける基幹部品。その製造にあたっては微細加工(孔(あな)あけ加工、パンチング加工)及び工具・冶具の製造に関して繊細な技術が必要となるが、同社では、長年にわたり同事業に特化してきたことにより多くの技術的蓄積を有し、市場のニーズに対応している。 【1-5 特徴と強み】

①ダイヤモンドワイヤの低価格化を実現

ダイヤモンドワイヤの普及のためには低コストでの生産が不可欠と考えた同社は、マルチ方式による高速度製造装置を開発した。「製造速度の高速化」、「製造設備の低コスト化」、「省人化による人件費削減」と、ダイヤモンド固定プロセスの高速化に成功。ダイヤモンドワイヤの低価格化を実現した。 近年中国メーカーが台頭する中で、引き続き低コスト生産に取り組んでいる。 ②スライス事業も手掛ける独自のビジネスモデル

前述の様に関連会社「中超住江デバイス・テクノロジー株式会社」では、中村超硬が製造したダイヤモンドワイヤを用いてシリコンインゴットをスライス加工し、太陽電池用シリコンウエハを製造・販売している。中超住江デバイス・テクノロジーは量産検証結果を中村超硬にフィードバック。中村超硬ではこのフィードバックを基に、ダイヤモンドワイヤの改良、高度化に取り組んでいる。 「ダイヤモンドワイヤを作る技術」と「ダイヤモンドワイヤを使う技術」をグループとして併せ持つシナジー効果により、顧客であるシリコンウエハメーカーに対し、様々な技術支援を行う事が可能であり、顧客の信頼獲得を通じた顧客拡大の大きな武器となっている。 現在の最大顧客であるLongiグループも、同社の技術支援を高く評価し取引を急速に拡大させてきた。 この事業モデルは他に例が無く、同社グループの大きな特長である。  |

| 2016年3月期決算概要 |

ダイヤモンドワイヤの販売が好調で増収増益。

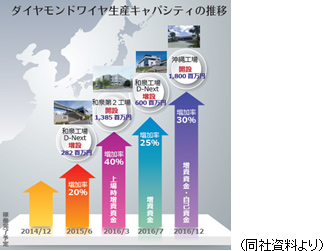

売上高は前期比33.4%増の68億36百万円。旺盛な需要を受け、ダイヤモンドワイヤの販売が好調だった。販管費も同24%増加したが増収効果と粗利率上昇による粗利増で吸収し、営業利益は同75.2%増の14億35百万円と大幅に増加した。2016年2月に発表した修正予想も上回った。 無配の方針だったが、業績動向を踏まえ配当を実施した。(普通配5円、記念配5円の合計10円。)  増収・増益 主要顧客に対する販売が予定通り推移するとともに、課題とする新規顧客開拓への取り組みにおいても、今後の取引量拡大に向け一定の成果を得ることができた。 また、急拡大する顧客ニーズに応えるため生産能力増強等の取り組みを推進し、2016年1月より新たに和泉第2工場(大阪府和泉市)を開設し、生産ラインの稼働を順次開始している。さらに、沖縄県うるま市に新工場を開設し、2016年12月からの生産開始を予定している。 <特殊精密機器事業> 減収・減益 工作機械向け耐摩工具の販売は堅調に推移したが、顧客が扱う新型実装機の販売進捗遅れ等により実装機向け部品の販売が低調だった。 <化学繊維用撚糸ノズル事業> 増収・増益 不織布等、高付加価値製品向けの各種ノズル、特殊加工品の納品が順調に推移した。  短期借入金の返済などにより負債合計は同3億98百万円減少の51億53百万円。 純資産は、資本金、資本剰余金、利益剰余金の増加により同26億28百万円増加の50億71百万円となった。 この結果、自己資本比率は前期末に比べ9ポイント上昇し、49.6%となった。  一方、有形固定資産の取得による支出が増加し、投資CFのマイナス幅は拡大し、フリーCFはマイナスに転じた。 株式発行による収入により財務CFはプラスに転じた。キャッシュポジションは上昇した。 |

| 2017年3月期業績見通し |

引き続きダイヤモンドワイヤの需要は旺盛で増収・増益

売上高は前期比37.5%増の94億円の予想。ダイヤモンドワイヤの需要は引き続き旺盛で増産傾向が続く。営業利益は同18.4%増の17億円。主流の芯線Φ80μmは販売価格の下落が見込まれ、Φ70μmへの移行、製造工程の効率化を進めるが利益率は低下する。 配当は普通配当10円/株の予定。前期は普通配当5円、記念配当5円の合計10円だったので、実質5円の増配となる。予想配当性向は4.6%。 (2)各事業の主要戦略

電子材料スライス周辺事業においては、ダイヤモンドワイヤの競争力を強化し、合せて持続的成長のために顧客分散を進める。特殊精密機器事業においては、新規事業立ち上げを背景とした組織改革と事業の高付加価値化に向けた選択と集中を推進する。 化学繊維用紡糸ノズル事業においては、市場シェア拡大を目的に製造能力の強化に取り組み、不織布分野における新たな事業モデルを模索する。 |

| 今後の成長戦略 |

|

1.外部環境

前述の様に、太陽電池市場は今後も成長が持続し、生産地としては中国を中心としたアジアが中心になるものと見込まれている。それに加え、より薄くスライスし生産性(1つのインゴットから取れるウエハの枚数を増加させる。)を向上させるために従来のΦ80μmから、Φ70μmさらにΦ60μmへと、ダイヤモンドワイヤの細線化ニーズは急速に移行している。 2.事業戦略

こうした外部環境、競争環境の中で同社では以下のような施策を進めていく。

①Φ70μm、Φ60μmへの軸足移動

技術力の面でΦ80μmについては中国メーカーも追随してきているが、Φ70μmでは完全にクリアできておらず、さらにΦ60μmでは日本メーカーの方が圧倒的な優位性を持っている。Φ80μmにおける中国企業との価格競争を避けるために、生産の中心をΦ70μm、Φ60μmへ移動させる。 ②顧客の拡大

Loginグループ以外の大手メーカーにも顧客層を拡大することで、安定した収益基盤を構築する。

③多結晶シリコンウエハ用ダイヤモンドワイヤの開発

下のグラフの様に、太陽電池マーケットの主流は価格の点から、多結晶シリコンウエハが主流となっている。

大手パネルメーカーと連携して、開発と評価を積み重ねており、2016年4月には継続評価用ダイヤモンドワイヤの販売を開始した。現在は他の大手パネルメーカーからも共同開発のオファーを受けている。 「多結晶シリコン向けダイヤモンドワイヤ」という未開拓ゾーンの掘り起こしを進め、同市場の拡大を狙っている。 ④ダイヤモンドワイヤ生産能力の増強

ダイヤモンドワイヤの生産能力増強を目的として、沖縄県うるま市の国際物流拠点産業集積地域に新工場を開設し、製造設備を増設することとした。生産能力は約30%増加する見込み。   3.新規事業

ダイヤモンドワイヤに次ぐ新たな収益の柱を打ち立てるべく、2つの新規事業の早期事業化に取り組んでいる。

①マイクロリアクター関連事業

化学品生産のために使われている従来の「バッチ式」と呼ばれる技術は、各種原材料を混合して加熱・冷却により目的の化学品を作り出すが、大容量を一度に合成できる反面、均一に混ざりにくい、危険がある、大規模設備で莫大なエネルギーを消費する、多量の廃棄物を排出するなど課題も多い。これに対し、数十から数百μmの微細な流路が設けられたマイクロリアクター(微小反応器)と呼ばれる機器の中で、その流路が合流し、流れのなかで混合、加熱・冷却、分離が行われ理想的な化学反応が起こり化学品の生産が行われるフロー合成技術は、省エネでかつ安全という大きなメリットを持ち、社会的な需要が急速に高まっている。 同社では、ダイヤモンドノズルやダイヤモンドワイヤの研究・開発・製造の過程で取り組んできたナノテクによる金型作りの技術を活用してこのマイクロリアクターシステムの事業化を目指している。 具体的には、国立研究開発法人産業技術総合研究所(産総研)バイオメディカル研究部門と、医薬品創製の効率化に繋がる自律型自動合成装置の共同開発に着手した。 医薬品の創製には数十万の化合物合成を行う基礎研究の段階で人手による多大な時間と労力が必要であり、結果として製薬メーカーの競争力低下、薬剤費高騰という課題が浮かび上がっている。 こうした現状に対し、医薬候補品の解析・設計・合成を行う365日24時間自動運転可能な「自律型合成装置」を開発してこれらの課題を解決しようというのがこのプロジェクトである。 開発を目指す「自律型合成装置」は従来の10分の1以下というスピードで医薬候補品を創出し、新薬開発期間の短縮や国際競争力の強化に寄与する。 製薬会社や公的機関からの化学品の合成や研究を受託し、第1段階としては、これら受託合成や受託研究によるグローバルな成長を図り、第2段階では創薬に関する知見の集積による医薬ベンチャーの創出を目指している。 現在は、新たな拠点を開設し開発体制を強化するとともに、事業化に向けたパートナーの選定を進めている。 ②シリコン利材化事業

シリコンのインゴットからウエハをスライスする際、インゴットの3~4割が「ごみ」となってしまう。同社はこの廃シリコン材を活用し、ナノサイズゼオライトの製造に成功した。現在は量産化の準備を進めている。 ゼオライトとは、シリカ(二酸化ケイ素)とアルミナ(酸化アルミニウム)を主成分とし、無数の穴を持つ多孔質構造が特長で、1gでテニスコート1面分以上という大きな表面積を持つ物質。 その特長から、「吸着」、「イオン交換」、「触媒」といった機能を持っており、排気ガスを浄化する自動車用排ガス処理触媒などの化学分野、放射性セシウムの吸着材などの環境分野、マスクなどに用いられる抗菌剤などの生活分野など様々な場面で用いられている。 一般的にはミクロンサイズの粒子が流通しているが、粒子径をナノサイズ化することにより、飛躍的にこれらの基本性能が向上し、新たな用途への展開が期待できる。 ただし、これまでのナノ粒子製造手法では製造コストが高く、具体的な市場評価が進んでいなかった。 そうした中、同社ではマイクロリアクター関連事業同様に長年培ってきたナノテクノロジーと、東京大学が保有する「粉砕・再結晶化」技術を活用して、ゼオライトのナノ粒子化のための革新的プロセスの開発に着手した結果、低コストで直径が通常のゼオライトの100分の1となる「ナノサイズゼオライト」の製造に成功した。 (この「粉砕・再結晶化プロセス」は特許出願中。) 2016年4月にはプレ量産を開始し、日本、中国の展示会に出展したところ問い合わせが多数寄せられている。 現在は、量産化に向けたスケールアップの加速と用途開拓(ラインアップ強化)を進めている。また、中量生産のための設備投資も開始した。 |

| 井上社長に聞く |

|

その井上社長に、「今後の取り組み」、「社長が考える同社の強み」、「投資家へのメッセージ」等を伺った。 Q:「ダイヤモンドワイヤ事業の今後の取り組みや新規事業に対する考え方を教えてください。」

A:「既存事業の拡大余地は極めて大きい。一方で安定した収益構造構築のために新規事業にも積極的に取組む。」

Q:「社長が考える御社の強み・特長を教えてください。」

A:「危機を乗り切る変化対応力とチャレンジ精神が当社最大の強みだ。」

Q:「最後に投資家へのメッセージをお願いします。」

A:「今後も高みを目指してチャレンジを続けていくので是非中長期の視点で応援していただきたい。」

|

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2025 Investment Bridge Co.,Ltd. All Rights Reserved. |