ブリッジレポート:(4634)東洋インキSCホールディングス vol.3

| (4634:東証1部) 東洋インキSCホールディングス |

|

||||||||

|

||||||||

企業名 |

東洋インキSCホールディングス株式会社 |

||

社長 |

北川 克己 |

||

所在地 |

東京都中央区京橋3-7-1 |

||

決算期 |

3月末日 |

業種 |

化学(製造業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2016年3月 | 283,208 | 18,470 | 18,697 | 12,190 |

| 2015年3月 | 286,684 | 18,210 | 19,411 | 13,304 |

| 2014年3月 | 279,557 | 19,728 | 20,553 | 12,260 |

| 2013年3月 | 248,689 | 17,547 | 18,468 | 8,714 |

| 株式情報(6/14現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

【沿革】

1896年(明治29年)、創業者 小林鎌太郎が東京日本橋で個人経営の「小林インキ店」を開業したのが始まり。1907年(明治40年)に東洋インキ製造株式会社に改組。明治期に入り、読売新聞(1874年創刊)、朝日新聞(1879年創刊)を始めとした多数の新聞や雑誌が創刊されたほか、富国強兵の下、教育水準向上のための教科書の制作を始めとした政府関係の印刷物も増加し印刷用インキの需要は急拡大していった。当初は輸入品が中心であったが、良質な国産インキへの転換が国策として推し進められる中、高い技術力を持った同社は、民間印刷会社に加え、大蔵省印刷局を始めとした政府機関への納入も拡大し、輸出も増加した。また、原材料の顔料・樹脂から印刷用インキまでの一貫製造にもいち早く取り組んだこと、創業時から、印刷会社最大手の1社となった凸版印刷株式会社との関係が深かったことなども成長の背景として挙げられる。関東大震災、太平洋戦争といった困難な時期を切り抜け、戦後高度経済成長期に再び急成長を遂げ、1961年(昭和36年)東証2部上場を経て、1967年(昭和42年)、東証1部に上場した。 印刷インキにとどまらず、顔料、樹脂など原材料の生産・加工で培った多様な技術を活かし、液晶フィルム部材など他分野に事業領域を拡大している。グループ力の拡大とさらなる成長のため2011年(平成23年)持株会社制度に移行し、社名を東洋インキSCホールディングス株式会社とした。 【経営理念など】

企業グループとしてのブランドの原点を示すとともに、グループの社員各人が常に心に留め、企業人として相応しく行動するための規範として、経営哲学・経営理念・行動指針の三部からなる「東洋インキグループ経営理念」を、1993年4月に制定した。2014年4月には、行動指針に新たに「株主の満足度向上」を追加。すべてのステークホルダーの満足度向上を目指してゆく。  また、海外も含めたグループ企業一体化のためにグローバル社内報を発行しているが、そのトップページには必ず「東洋インキグループ経営理念」を掲載。上記クレドも、「日・英」版に加え、「中・英」版もあり、経営理念の全世界的な共有・浸透に注力している。 【市場環境】

日本の印刷産業の生産金額はデジタル化の進展、活字離れ等の要因を背景に、新聞、雑誌など出版印刷を中心に減少傾向にある。◎概要 (市場動向) 一方で、ポスター、カタログ、チラシ、POPなど商業印刷は底堅く、食品・医薬品などの包装紙、プラスチック容器に使われる包装印刷は2004年から2015年までのCAGR(年平均成長率)は+2.4%と堅調に拡大している。  印刷機のイノベーションが進む中、クオリティーの向上に伴いローカルインキでは対応しきれない部分も多く、優れた日本製インキ需要は今後も高まることが予想されるという事だ。 (印刷会社と印刷インキ会社)

経済産業省「平成26年工業統計表・産業編」によれば、2014年の印刷・同関連業の事業所数は全国で25,843だが、うち98.5%にあたる25,446事業所は従業員数100人未満の中小企業である。

国内約26,000社のうち、殆どの印刷会社は、こうしたソリューション無しにはスムーズに業務を進める事は難しく、印刷産業において印刷インキ会社は極めて重要な役割を担っている。 このため顧客である印刷会社は同社との直接取引を求めており、その結果、同社国内売上の8割近くが顧客への直接販売となっている。こうした顧客との強固な関係性は同社の大きな特徴となっている。 ◎同業他社

インキ事業を展開する主な上場企業は同社を含め6社。(4631)DICは世界規模でトップ企業であるのに対し、同社は国内インキ首位で、各品目別でもほとんどが1位か2位となっている。グローバルベースでは3位にランキングされている。(2位は欧州企業) (4633)サカタインクスは同社の第2位株主で、主に物流面での相互補完を図り2000年に資本業務提携契約を締結している。  【事業内容】

◎「印刷インキ」について

同社の主要製品のひとつである印刷インキについて、「原材料」、「種類と用途」などを以下にまとめてみた。

また、同社は創業以来これら原材料の製造を手掛ける過程で、様々な用途開発を進めて事業領域を拡大してきた。  ◎事業セグメント

「色材・機能材関連事業」、「ポリマー・塗加工関連事業」、「印刷・情報関連事業」、「パッケージ関連事業」の4セグメントで構成されている。このうち、「印刷・情報関連事業」は主に紙への印刷に使用する平版用インキ(オフセットインキ等)、「パッケージ関連事業」は食品包装などフィルムへの印刷に使用するグラビアインキやフレキソインキなど、「色材・機能材関連事業」は印刷インキの原料でもある顔料をコア素材とし展開した製品、「ポリマー・塗加工関連事業」はこれもインキの主原料である樹脂とその設計技術から展開した事業である。    さらに分散加工技術は、有機顔料だけではなくCNT(カーボンナノチューブ)などの無機素材にも展開され、二次電池材料など新たなエネルギー分野への事業拡大にも繋がっている。     食品包装などの分野では消費者の安心・安全のためにインキの水性化など環境に配慮した製品開発にも注力している。   印刷インキの提供だけに留まらず、機械・機器の販売、印刷工程の効率化サポート、カラーマネジメントやカラーユニバーサルデザインに関する支援やツールの提供なども行っている。 ◎海外展開

大きな成長を期待し難い国内市場では高付加価値製品による収益性向上を進める一方、今後成長が期待できる海外市場の開拓に製造、販売両面で積極的に取組んでいる。海外生産体制は前中期経営計画中にほぼ完成し、原料調達、生産共に現地で行っている。 2016年3月末現在、50社の海外子会社、51ヶ所の工場を有し、世界23か国で事業を展開している。    マージンおよび効率性(総資産回転率)の向上によるROEの上昇が望まれる。 【特徴と強み】

①高い技術力

前述の様に、同社は印刷インキの原材料である顔料や樹脂も自社で生産を続けてきた。こうした技術力が高品質な印刷インキ生産のベースとなっているのはもちろんのこと、液晶用カラーフィルター材料や接着剤・粘着剤など、事業領域や製品の拡大に繋がっている。

②優れた課題解決能力

同社が印刷インキ国内首位の地位を築いている大きな背景の一つが印刷会社に対する高い課題解決能力だ。印刷インキの製造・供給のみでなく、版作り、画像など「印刷」に関連する要素全般に関して古くから研究を続けており、これが顧客に対する技術提案力やサービス力、ひいては顧客満足度の向上に繋がっている。 ③環境に対する取り組み

同社では、CO2の削減とともに、Non-VOCインキや水性インキ、UVインキなどの環境調和型インキにもいち早く取り組んできた。新興国においても環境規制は一段と強化されており、ニーズは拡大している。また化学物質管理への取り組みや他社に先駆けたスイス条例対応製品のラインナップ化など安全・安心への取り組みも進んでいる。

④経営戦略の独自性

M&Aについては、同社がもつ技術力を新しい市場に展開するうえで、シナジー効果が期待できる場合には選択肢のひとつとして考えている。また、輸送マイレージの削減、現地品の利用など、効率性向上と社会的貢献の両面から海外市場における「地産地消」のポリシーを印刷インキ業界ではいち早く打ちたてて実践してきた。

|

| 2016年3月期決算概要 |

微減収も利益率改善等で営業増益

売上高は前期比1.2%減の2,832億円。国内では印刷需要の低迷、海外では中国景気の減速という環境の中、微減収となった。営業利益は同1.4%増の184億円。減益要因として販売数量減(21億円)、高機能製品の減少(16億円)があったものの、価格改定や輸出における利益改善など販売における利益率改善(16億円)、原材料価格低下(18億円)、固定費の減少(6億円)でカバーした。 利益は修正予想を上回った。  ☆色材・機能材関連事業

前年比減収・減益で、計画も下回った。主要新製品については、リチウムイオン二次電池用カーボン分散体は目標を上回ったが、太陽電池用マスターバッチは未達だった。 <化成品>

前期比で減収・減益だった。顔料は国内印刷インキ需要の低迷により低調した。CFペーストは韓国市場のモデル変更による生産調整の影響を受けた。 <表示材料>

減収・減益だった。台湾の占有率低下と新製品の採用遅延により大幅減益となった。液晶パネルメーカーの稼働率低下の中、パネル価格下落に伴い部材価格も低下した。 <着色剤>

減収・増益だった。容器市場は堅調に推移したが、海外のOA機器市場が低迷した。 ☆ポリマー・塗加工関連事業

前期で増収・増益。売上高は計画を下回ったが、利益は上回った。

<塗工材料>

増収・減益だった。機能性フィルム(TSS群)は韓国や中国において拡販が進んだ。サイン関連は市況低迷により、獲得物件が減少した。テープ関連は主力の研磨用がHDD、LCD等の減速で落ち込んだ。 <粘・接着剤>

増収・増益だった。光学(ICT)関連は韓国や中国でのディスプレイ用の拡販が進んだ。ラミネート接着剤はタイ、ベトナム等で拡販が進み数量が増加した。工業材関連は北米において拡販進んだ。ホットメルトは国内向けは販売堅調だったが、原料価格高騰により利益は減少した。 <塗料樹脂>

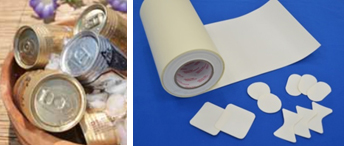

増収・増益だった。製缶塗料は新規獲得テーマが安定的に実績となった。樹脂は収益基盤の強化を図った。 ☆パッケージ関連事業

前期比で増収・増益。計画に対しては、売上は下回ったが、利益は上回った。

<リキッドインキ(国内)>

減収・増益だった。パッケージ用途需要が拡大し、主力の食品包装用グラビアインキは増収となった。一方、ナフサ価格の下落により溶剤は販売価格への影響が響き減収となった。 <リキッドインキ(海外)>

増収・増益だった。環境対応グラビアインキやフレキソインキが伸長し、ミドルグレード製品の拡販により、中国、東南アジア、インドを中心に業績が拡大した。タイで技術センターの運営を開始した。 ☆印刷・情報関連事業

減収・増益。計画に対しては、売上は下回ったが、利益は上回った。

<オフセットインキ(国内)>

減収・減益だった。UVインキの拡販が進んだ。オフセット輪転機用インキ、枚葉インキや新聞インキは需要縮小とともに低調に推移した。 <オフセットインキ(海外)>

増収・増益だった。海外でもUVインキの販売は好調に推移した。加えて、枚葉インキや金属インキの販売が拡大し増益に貢献した。中国において技術センターの運営を開始した。  買入債務の減少等で負債合計は同46億円減少の1,458億円。 純資産は利益剰余金が増加したが円高による為替換算調整勘定の減少などで同9億円増加の2,146億円となった。 自己資本比率は前期末の56.9%から0.8ポイント上昇し、57.7%となった。  無形固定資産の取得による支出が拡大し、有形固定資産の売却による収入減少などで投資CFのマイナス幅は拡大した。この結果フリーCFのプラス幅は縮小した。 長期借入金の返済による支出の減少で財務CFのマイナス幅は縮小した。 キャッシュポジションは上昇した。 |

| 2017年3月期業績見通し |

増収・営業増益

売上高は前期比2.4%増の2,900億円の予想。引き続き厳しい事業環境が続くと予想しているが、全てのセグメントで増収を見込んでいる。営業利益は同5.6%増の195億円。利益についても全セグメントで増加する。 配当は前期比0.50円/株増配の16.00円/株を予定。予想配当性向は39.8%。      |

| 成長戦略 |

|

◎新製品

フィルム包材の印刷方式を地域別に見ると欧米では油性フレキソ、アジアは油性グラビアが中心であるが、欧州の食品向け包材規制や中国など環境面からのVOC(※)排出規制など、水性化ニーズが高まっている。①高速印刷対応水性フレキソインキ ただ、水性化のネックは乾燥能力に起因する生産性の問題で、油性フレキソ並みの印刷スピードが(500m/分)達成がカギとなる。 2007年に世界で初めてレトルト可能水性インキを開発した同社はその後、上記課題についての研究開発を進め、2016年には低VOCで毎分400~500mの印刷が可能な「低VOC水性高速ラミネートインキ」の開発に成功した。 フィルム包材の大半を占める食品ラミネート包材をターゲットに欧州、中国、国内での販売を開始した。 今期15億円、来期20億円の売上を目指している。 VOC(※)

揮発性有機化合物(Volatile Organic Compounds)の略称で、塗料、印刷インキ、接着剤、洗浄剤、ガソリン、シンナーなどに含まれるトルエン、キシレン、酢酸エチルなどが代表的な物質。大気中の光化学反応により、光化学スモッグを引き起こす原因物質の1つとされている。(経済産業省HPより抜粋) ②光学用途ポリマー関連製品群

モバイルやディスプレイ市場では、車載用を中心とした液晶偏光板の耐久性ニーズの高まり、表示部材におけるOLED(※有機発光ダイオード)の台頭、生産拠点の中国市場への移行など様々な変化が起きている。こうした変化に対応して、光学用途ポリマー関連製品に関しては同社グループの強みを活かし、他分野で培ったテクノロジープラットフォームをベースにした耐久性能を付与した「アクリル系粘着剤」、アクリル樹脂よりも優れた柔軟性及び濡れなじみ性をコントロールした「ウレタン系粘着剤」、独自モノマーの活用によるCOP等新規材料へ対応した「UV接着剤」なども開発を進めている。 また生産に関しては、中国及び韓国における生産体制に関し、現地生産による流通コスト削減とクイックデリバリー(地産地消)を進める。 今期のエレクトロニクス・オプティカル用製品売上は40億円を目標としている。 有機発光ダイオード(※)

発光材料に有機化合物を用いるもの。液晶などに比べ薄型軽量で低消費電力、高速応答、高コントラストなどの特徴があり、今後、照明やテレビ、ディスプレイ装置への応用が進んでいくと考えられている。 ③レジスト関連製品

高品位パネルとして省電力かつ高彩度なパネルを実現すべくRGB(赤・緑・青)3色の独自顔料を開発し一部で実績が上がり始めている。<独自開発顔料によるCF材料占有率の向上> 4K/8Kに代表される高品位化の流れに対応した製品を市場投入していく。  ④リチウムイオン電池関連部材

リチウムイオン電池電極用材料「LIOACCUM ワンショットワニス」が、トヨタ自動車株式会社が2015年12月9日より販売を開始したハイブリッド車「新型プリウス」に採用された。「LIOACCUM ワンショットワニス」は、同社グループが得意とする分散・インキ化技術を駆使し、導電性カーボンやバインダーを最適な状態に分散・混合することに成功したリチウムイオン電池電極用の機能性分散体。 従来製法よりも均質な電極膜を形成することができ、高品位で安定した電池電極の製造が可能となる。また、製造時間の短縮も可能となる。 同社のこの実績をベースに中国を中心とした新市場への展開を進めるとともに、新技術を付加して、環境対応や安産性を高めた部材の開発を進める。 リチウムイオン電池関連製品売上は、今期4億円を計画しているが、2019年3月期目標は20億円と大幅な増加を予想している。 ◎新市場

貼付型医薬品事業に関し、第一種である医薬品製造販売業の許可を取得した。また医薬品製造ラインの設置が完了し、医薬品事業運営ノウハウも取得。①ヘルスケア分野への事業展開 医薬品事業プラットフォームが出来上がり、メディカル・ヘルスケア市場への直接参入が可能となった。 今後は、同社グループのコア技術(分散・処方化技術、ポリマー技術、塗加工技術、デバイス設計技術など)をとのシナジーを創出し、新規貼付型医薬品、医薬品粘着剤・樹脂、医薬用テープ類など新製品の開発を進めるとともに、海外展開も進めていく。 ヘルスケア関連製品の今期売上目標は20億円。 ②グローバル展開

2015年1月に販売法人として設立した東洋インキ(トルコ)は、周辺エリアでの同社グループブランドの定着と売上拡大、高機能製品投入によるトルコ国内のシェアNo.1を目指している。成長戦略としては、以下の4つを掲げている。 ① ハブ拠点機能として既存ルート、同社グループルート、新規ルートにより周辺エリアへの拡大を進める。中東、北アフリカ、中央アジアでは早期に事業基盤確立と事業拡大を目指す。環境先進エリアの欧州ではブランドの構築を図る。

② 成長市場であるパッケージ分野でのシェア拡大に向け同社ノウハウを投入し、リキッドインキ事業を強化する。

③ 同社技術により、オフセットインキ、塗料などラインアップの拡充を進めて売上拡大を目指す。

④ UVインキ、インクジェットプリンター用インキ、ラミネート接着剤など新事業を投入し、ソリューション力を強化する。

|

|

| <参考1:中期経営計画SCC-III> |

|

(1)中期経営計画SCC-III

同社は、SCC(サイエンスカンパニーチェンジ)と名付けた中期経営計画を2008年4月からスタートさせ、2014年4月からはその3期目にあたる「SCC-III エボリューションプラン」(2014年4月から2017年3月)が始まった。

◎事業ドメインと技術プラットフォーム

SCC-IIIにおいては、「スペシャリティケミカルメーカーからサイエンスカンパニーへの変革」を標榜しており、そのために、3つの事業ドメインと、5つのテクノロジープラットフォームを定め、ホールディングスの持つ研究所「グループテクノロジーセンター」と国内外グループ各社の事業部門が連携して、基礎研究や製品開発を行っていく。

<事業ドメイン>

それぞれの事業ドメインには注力すべき重点分野を設定し、時代の変化や市場のニーズに合わせた製品を継続的に開発し、提供する。現時点での進捗は様々であるが、『サスティナビリティーサイエンス』における二次電池関連部材の開発は今期より実績が出始めているという。

<TPF(テクノロジープラットフォーム)の拡張>

TPF(テクノロジープラットフォーム)とは、新たな開発を進める際の基礎・基盤となる技術集積および基盤技術の事を言う。同社では、現有素材をスペシャリティ素材へと進化させる『スペシャリティマテリアル』、スペシャリティ素材に独自の加工技術で高機能化・高付加価値化を施す『素材プロセッシング』、多様化・高度化市場ニーズに合わせ素材を加工する『部材コンバーティング』の従来の3つのTPFから発展させ、より顧客に近い視点から製品の検証を行い、開発に反映する『モジュールデザイニング』、意匠性、設計、組み合わせなどの提案を行いながら、利用者にとって価値のある製品を作り上げる『ソリューション』の2つを加え5つのTPFに拡張した。  ◎事業セグメント別施策

4事業セグメントをバランスよく拡大させることを目指している。現在営業利益の約4割を占める液晶用カラーフィルター材料を中心とした「色材・機能材関連事業」は、成長性は高い反面、景気動向に影響される部分が大きい。これに対し、印刷インキはさほど大きな成長は期待できないものの、好不況の波は小さい。印刷・情報、パッケージセグメントを海外、特に新興国市場の開拓を「地産地消」により進めて安定収益のベースとしつつ、色材・機能材、ポリマー・塗加工セグメントで高付加価値の新製品を開発・販売し成長を追求してゆく。   ◎海外展開

SCC-IIIでは海外売上高比率50%を目指している。(2015年3月期43%)インドおよびブラジルの印刷インキ現地生産体制は前中計期間中にほぼ完成した。今期以降は生産量拡大を加速させると共に、アジア地域やアメリカにおける接着剤の生産・販売を強化し多角化を進める。 また、新市場開拓においては、メコン川流域やメキシコでのマーケティング、将来的な現地生産を視野に入れたトルコでの営業を展開する。 新興国市場においては、国内同様のハイスペック製品に加え、高品質・環境対応といった同社ならではの特長付けをしたミドルスペックのボリュームゾーン製品もコストダウンを図りながら拡販に取組んでゆく。 また、先進国においては日本製印刷機械の導入が欧米で伸びていることから、同社が強みを持つUVインキの拡販に努める。2013年4月に子会社化したアレッツインターナショナル株式会社(現東洋アレッツインターナショナル株式会社)が強みを持つパッケージ用UVインキも強力な武器となる。 ◎経営基盤の強化

上記のような事業拡大に取り組むと同時に、コストダウンを中心とした「モノづくり強化」、CO2排出量削減などの「環境経営促進」、ダイバーシティ拡大による「人材の育成・活用」、グローバルレベルでの統合システム導入による「経営効率化」など、経営基盤の強化にも努める。

(2)投資家へのメッセージ

当社は経営理念にあるように生活文化創造企業として常に生活者の視点に立った製品開発を目指している。当社の名前をご存じなくても、身も周りの様々な場面で当社製品が使われている事を是非知っていただきたい。 今後も単にインキメーカーとしてではなく、サイエンスカンパニーとして当社の顧客企業のさらに先を見据え、世の中に不可欠とされる製品バリュエーションの幅を拡大していく考えだ。 また、行動指針に昨年より「株主価値の向上」を新たに加えたように、企業、社員の意識変革も大きく進んでいる。 新製品開発と海外展開により着実な成長を目指していく当社を、是非中長期の視点で応援していただきたい。 |

| <参考2:コーポレートガバナンスについて> |

◎コーポレートガバナンス報告書

同社はコーポレートガバナンス・コード適用以降のコーポレートガバナンス報告書を2015年12月15日に提出している。

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2024 Investment Bridge Co.,Ltd. All Rights Reserved. |