ブリッジレポート:(8912)エリアクエスト vol.19

| (8912:東証2部) エリアクエスト |

|

||||||||

|

||||||||

企業名 |

株式会社エリアクエスト |

||

社長 |

清原 雅人 |

||

所在地 |

東京都新宿区西新宿六丁目5番1号 新宿アイランドタワー7階 |

||

決算期 |

6月 末日 |

業種 |

不動産業 |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2015年6月 | 1,498 | 188 | 183 | 140 |

| 2014年6月 | 1,147 | 100 | 102 | 143 |

| 2013年6月 | 819 | 49 | 50 | 37 |

| 2012年6月 | 646 | 4 | 5 | 19 |

| 2011年6月 | 595 | -45 | -43 | -50 |

| 2010年6月 | 735 | 12 | 14 | 3 |

| 2009年6月 | 879 | -182 | -179 | -381 |

| 2008年6月 | 1,015 | -311 | -307 | -556 |

| 2007年6月 | 1,530 | -95 | -94 | -118 |

| 2006年6月 | 1,580 | 18 | 18 | -139 |

| 2005年6月 | 2,091 | 240 | 236 | 189 |

| 株式情報(2/25現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

【沿革】

創業者である清原雅人氏(1991年4月、明治大学法学部卒業)が野村證券(株)を経て、1998年4月に友人と起業。2000年1月に独立してエリアリンク(株)を設立し、01年3月に社名を(株)エリアクエストに変更した。

|

| 代表取締役社長 清原 雅人氏 講演 (2016年2月20日開催のブリッジサロンを要約) |

|

【1都3県の駅前商業地においてテナント誘致に強いビル管理サービスを提供】

競合が少ない商業ビル特化の更新・契約管理及び仲介

当社は、アパートやマンション等の住居系不動産は手掛けず、JR及び私鉄主要駅の駅前に立地する商業ビルに特化して、ビル管理、売買仲介を含む更新・契約管理、及びテナント誘致事業を手掛けている。住居系不動産の同業務を手掛ける不動産会社は、テレビCMでよく目にする大手に加え、中小の不動産会社など数多いが(身近にある駅前不動産はこの分類)、当社のように商業ビル特化型の不動産会社は希少性が極めて高い。

創業事業であるテナント誘致が強みに

当社がターゲットとする規模の商業ビルでは、管理にせよ、テナント付けにせよ、ビルオーナー等と付き合いのある駅前不動産等が強かった。しかし、小売りの現場において全国規模でチェーン展開する小売業者が優勢な昨今、こうした不動産業者はテナント確保で苦戦するケースが目立つようになってきた。一方、テナント誘致は同社にとって創業ビジネスであり、コーヒーチェーン、ドラッグストアチェーン、居酒屋チェーン等の出店需要を取り込み、会社設立から3年の2003年2月にマザーズ上場を果たし、04/6期に過去最高となる経常利益4億03百万円を計上した。当社は独自に分類した63業種・約3,000社の店舗テナントをデータベース化しており、物件毎にチームを組んで複数の社員がテナント誘致に従事しており、他社が一朝一夕に真似できるものではない。

唯一の上場企業としての圧倒的なパワー

最高益更新後は、収益構造改革に伴う苦しい時期があったが、これを乗り越えて、今16/6期は5期連続の増収・増益が見込まれる。安定収益を生むストック収入型ビジネスの好調を考えると、達成はほぼ確実と言える(上振れ期待が大きい)。業績の急拡大は偶然の結果ではなく、根拠がある。具体的には、競合が減った事、そして仮に競合したとしても、この分野で唯一の上場企業としてのパワーと積み重ねてきたデータベース及びノウハウで圧倒できるからだ。しかも、ビル管理(メンテナンス)も手掛けているため、ビルオーナーにワンストップの利便性も提供できる。

事業間シナジーの追求

テナント誘致は他のサービスと独立して提供されるのではなく、他のサービスと密接に関係している。当社は、テナント誘致事業部(テナント誘致)、更新及び契約管理事業部(トラブルの未然防止・解決)、ビル管理事業部(日常対応・設備等臨時対応)、の3事業部による三位一体型の管理サポート(テナント誘致力・トラブル対応力・設備対応力)を特徴としている(上記部門毎に担当を配し、3事業部が連携して対応している)。こうした事業間シナジーに、「パノラマクリーニング」と言う“日本一”を自負する清掃サービスを加える事で、ビルオーナーの心をつかみ、サブリース契約につなげている。

パノラマスケッチ、項目指示書、抜き打ちチェック、月次報告書を特徴とする「パノラマクリーニング」

共用部分の不正使用や設備面でのトラブルにも迅速に対応しサービス領域を拡大

清掃にとどまらず、消防法上問題となる共用部分の不正使用等、ビルオーナー等の貸主共通の悩み事の解決や対応した事に加え、漏水を含む水回り、電気、空調、ガス、エレベーターといった設備面でのトラブル等に対しても、連絡を受ければ即時対応(問題が発生すれば、いち早く駆けつけ)で臨んだ事がビルオーナー等の更なる評価につながった。

仲介、アフターフォロー、掃除・メンテナンスをワンセットで提供

(1)広告看板の設置で露出度向上

16/6期に入り、広告看板の設置を積極化している。「フロアに空きが生じた時等にエリアクエストを思い出してもらおう」という作戦であり、先ず、首都高3号線(用賀付近)、同5号線(池袋付近)、更には、同4号線(清原社長の母校明治大学泉校舎付近)に設置した。現在、オーナーの同意を得てサブリース物件150物件を含めた当社の管理物件300物件への広告看板設置を進めており、今後は袖看板を中心に設置を進めていく(既に50か所程度で内諾を得ていると言う。掲載料無料のため看板費用のみ)。

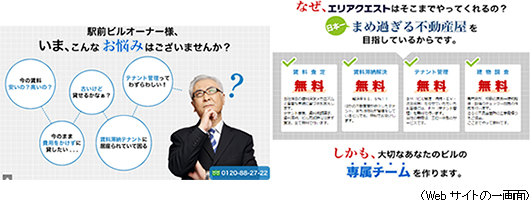

(2)Webサイトのリニューアル

2015年4月入社の新卒社員によるプロジェクトチームを結成し、ビルオーナーが管理を任せたくなるようなWebサイトを目指してリニューアルを実施した(2016年1月31日にリニューアル・オープン)。

当社は、賃料査定を無料で行っている。独自の賃料決定メカニズムと豊富な実績に基づき、無料で賃料を査定する。テナント募集、賃料減額請求、賃料滞納、ビル売却時には先ず査定。全て無料で行っている。 これまでの実績を基にした解決率は98.6%!他の不動産業者が仲介したテナント、または他社が管理をしているビルでも、無料で受ける。弁護士法に触れない使用代理の範囲内での対応ではあるが、他社は無料どころか、対応する事自体が不可能だ。 BM(ビル管理:清掃・エレベーター・法定点検)を同社に委託すると、PM(テナント管理)のサービスが無料で提供される。通常、BMとPMは別料金だが、顧客思いの当社は無料である。既に説明した通り、当社は、テナント誘致、更新及び契約管理、そしてビル管理が三位一体となったサービスを特徴としている。 これは他社でも無料で対応している。専門家が、坪数の実測→建物躯体・設備のチェック→図面作成を無料で行い、不具合箇所の工事見積りも無料で提出する。 (3)リノベーションサブリースの提案営業を継続

当社はサブリース物件の獲得を加速するべく、地域特性や立地に応じて物件の用途や機能を変更して性能を向上させたり価値を高めたりするリノベーションの提案を合わせて行っている。サブリースの対象となる物件には、フロアの一部やフロア全部が不稼働になっているケースが少なくない。当社は、こうした不稼働部分の有効活用も含めてサブリースの提案を行っている。不稼働部分は原状回復がなされていないケースも多く、稼働するに当たって必要となるリフォーム、或いは高熱水道関係の修繕や新たな敷設等も当社が対応し、費用も負担する(時には鉄骨を入れ補強等も行う)。ビルオーナーは自ら負担する事なく、資産価値を高めると共に安定収益を享受できるようになる。 ターゲットを一等地の物件に絞り込んでいるため、サブリースでビルオーナーを説得する事は簡単ではないが、こうした提案営業によってオーナー側のメリットを示す事で契約につなげている。一方、当社は先行投資負担を織り込んだ収益性を試算した上で提案を行っているため、テナントが埋まれば先行投資を吸収して確実に利益を上げる事ができる。  また、サブリースは、当然、空室リスクを伴うが、当社は、人の流れが多い一等地(乗降客の多い駅周辺)に絞り込む事で、リスクを極小化している。解約が発生しても、概ね1カ月程度で次のテナントが決まっている(テナントが解約する場合は、6か月前までに同社に連絡する必要がある)。駅前一等地(5万人以上の乗降客)はリーマン・ショック後もテナント需要に影響はなく、家賃も下がらなかった。逆に景気が良過ぎると、オーナーが強気になり、契約がまとまり難くなる。 |

| 中期事業計画 |

当期の配当は1株当たり2円を予定しており、過去最高と並ぶ。17/6期には売上高が過去最高を更新し、18/6期には経常利益が過去最高を更新する見込みだ。ストック収入型ビジネスの収益が中心になっているため、1年半程度先の業績までかなり高い精度で見通す事ができる事が当社の特徴だ。実際、現在は、期末に稼働する物件のテナント付けと17/6期後半から18/6期に稼働する物件の開拓に取り組んでいる。18/6期の計画の達成に自信を持っている。   |

| 2016年6月期上期業績 |

前年同期比26.0%の増収、同34.6%の経常増益となり、期初予想を上回る着地

人員増強による営業強化の成果もあり、ストック収入型ビジネスの核となるサブリースが拡大し、売上高が前年同期比26.0%増の8億97百万円と伸びた。利益面では、売上構成比の変化とリノベーションサブリースへの積極的な対応で原価率が1.9ポイント上昇したものの、増収効果で売上総利益が3億23百万円と同19.8%増加。求人費や広告宣伝費を中心にした販管費の増加を吸収して営業利益は1億26百万円と同32.1%増加した。

|

| 2016年6月期業績予想 |

通期で前期比20.1%の増収、同36.5%の経常増益予想。配当予想を、1円から2円に引き上げ

通期の業績予想に変更はなかった。前期までの契約でストック収入型ビジネスの売上は、ほぼ確定しており、先行投資を吸収しながらの、5期連続の増収・増益となる見込み。下期の営業は再来期を見据えた新規物件の獲得と、来期稼働物件のテナント誘致が中心になる。

(2)利益還元

配当は1株当たり2円の期末配当を予定している。期初予想は1円だったが、上期の業績が期初予想を上回り、下期もサブリースを中心に堅調な推移が見込まれる事から配当予想を引き上げた。

|

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2025 Investment Bridge Co.,Ltd. All Rights Reserved. |