ブリッジレポート:(7839)SHOEI vol.43

| (7839:東証1部) SHOEI |

|

||||||||

|

||||||||

企業名 |

株式会社SHOEI |

||

会長 |

山田 勝 |

||

社長 |

安河内 曠文 |

||

所在地 |

東京都台東区上野5-8-5 |

||

決算期 |

9月 末日 |

業種 |

その他製品(製造業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2014年9月 | 13,406 | 2,765 | 2,646 | 1,669 |

| 2013年9月 | 11,158 | 1,340 | 1,299 | 799 |

| 2012年9月 | 8,606 | 97 | 143 | 65 |

| 2011年9月 | 9,047 | 395 | 371 | 217 |

| 2010年9月 | 10,078 | 898 | 978 | 638 |

| 2009年9月 | 10,300 | 1,047 | 1,335 | 837 |

| 2008年9月 | 14,995 | 3,608 | 3,532 | 2,214 |

| 2007年9月 | 13,586 | 2,942 | 2,751 | 1,630 |

| 2006年9月 | 11,796 | 2,310 | 2,117 | 1,248 |

| 2005年9月 | 10,661 | 1,581 | 1,510 | 890 |

| 2004年9月 | 9,725 | 1,364 | 1,282 | 732 |

| 2003年9月 | 9,575 | 757 | 703 | 381 |

| 2002年9月 | 8,700 | 379 | 190 | 85 |

| 2001年9月 | 9,088 | 694 | 592 | 359 |

| 株式情報(12/4現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

また、「商品戦略」、「生産戦略」、「市場戦略」を融合させた三位一体の事業戦略も同社の特徴。三位一体の事業戦略を進める事で、顧客満足度、株主及び役職員の満足度向上に努めている。グループは、同社の他、米国、独(2社)、仏、伊の連結子会社5社。 経営方針 3つの世界一を実現

「世界一の品質」 … Made In Japanのグローバルブランド「世界一のコスト競争力」 … ヘルメット業界唯一のトヨタ生産方式でコスト管理 「世界一の楽しい会社」 … お客様、株主の皆様、並びに従業員、役職員の満足度を追及 【事業内容】

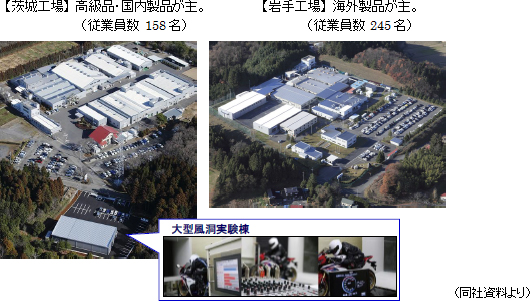

売上高の約90%を占める二輪乗車用ヘルメットでは、高品質・高付加価値の「プレミアムヘルメット」に特化し、茨城工場(茨城県稲敷市)、岩手工場(岩手県一関市)の国内2工場で生産。国内生産にこだわる事で、高い品質の維持と技術の流出防止を実現している。

【トップシェアを支えるモノづくりへのこだわり 茨城及び岩手の国内2工場で全量を生産】

世界各国のライダーに称賛され、グローバルなブランドとして認知されているプレミアムヘルメット。優れた空力特性等、ヘルメットとしての高い機能性とファッション性に富んだ製作難度の高い形状。それでいて安全性が高く長時間走行でも疲れ難い。「使った人がいかに心地よいか」を追求する同社の“こだわり” が、トップシェアの原動力となっている。

【沿革】

1954年、ポリエステル加工メーカーとして創業。59年3月に昭栄化工(株)として法人組織に改組すると共に、ポリエステルの加工技術を活かしヘルメット市場に参入した。翌60年1月に二輪乗車用ヘルメットの生産を開始し、68年7月にはアメリカに子会社を設立し海外展開を開始。87年7月には子会社を設立してフランスへも進出したが、国内でのバブル崩壊の余波を受け、92年5月に会社更生手続開始を申立。同年9月に三菱商事の商社マンだった山田勝氏(現会長)が管財人となり更生手続きを開始した(93年12月に更生計画が認可)。更生手続き中の94年3月に子会社を設立してドイツに進出する等、経営の立て直しが順調に進み、98年3月、会社更生計画認可から4年3ヶ月という短期間で会社更生手続を終結した。同年12月には社名を(株)SHOEIに変更。04年7月、JASDAQに株式を上場し、07年9月に、東証第2部に上場(JASDAQは上場廃止)、15年10月には東証第1部に上場した。現在、プレミアムヘルメットのグローバルカンパニーとして国内外で高い評価を受けている。

【中長期的安定成長と安定利益の実現に向けた基本方針】

(1)自分の会社は自分で守る(2)Made in Japanと雇用の維持(ものづくりの伝承) (3)健全な財務内容の堅持 (4)投資の継続(新製品開発,コストダウン,品質向上,より確かな安全) (5)世界中のプレミアムヘルメット市場でナンバーワンを目指す (6)新市場開拓と既存市場の深堀り (7)利益の公平、公正な分配(50%配当性向,従業員への配分、会社への分配 (内部留保)) また、茨城及び岩手の国内2工場で全量を生産する事で(2)Made in Japanと雇用の維持(ものづくりの伝承)を実現し、(4)投資の継続(新製品開発、コストダウン、品質向上、より確かな安全)及び海外子会社と一体になって進める(6)新市場開拓と既存市場の深掘りにより、(5)世界中のプレミアムヘルメット市場でナンバーワンを目指している。 尚、(4)投資の継続(新製品開発、コストダウン、品質向上、より確かな安全)については、長期にわたり安定した経営とその成果を実現する事を目的とした大型投資第2弾が15/9期にスタートした。06/9期から09/9期にかけて成長のための大型投資第1弾(大型風洞実験施設への投資が中心)に次ぐもので、5年間で総額40億円の投資を予定。16/9期の設備投資は11億13百万円を予定しているが、24億56百万円の営業キャッシュ・フローが見込まれており、大型の設備投資を吸収して13億6百万円のフリー・キャッシュ・フローを確保できる見込み。  *ROE(自己資本利益率)は「売上高当期純利益率(当期純利益÷売上高)」、「総資産回転率(売上高÷総資産)」、「レバレッジ(総資産÷自己資本、自己資本比率の逆数)」の3要素を掛け合わせたものとなる。ROE = 売上高当期純利益率 × 総資産回転率 × レバレッジ

*上記は決算短信及び有価証券報告書のデータを基に算出しているが、算出に際して必要となる総資産及び自己資本は期中平残(前期末残高と当期末残高の平均)を用いている(決算短信及び有価証券報告書に記載されている自己資本比率は期末残高で算出されているため、その逆数と上記のレバレッジは必ずしも一致しない)。 米系大手総合情報サービス会社によると、東証1部上場企業の14年度(15年3月末)のROEは8.15%(13年度:8.56%)。6カ月のタイムラグがあるものの、同社は東証1部上場企業の平均を大きく上回るROEを実現しており、15/9期はROEを一段と向上させた。 同社は、盤石な財務基盤を有するためレバレッジは低いが、プレミアムヘルメット事業は限界利益率が高いため、売上の増加で利益率の改善が加速する。総資産回転率については、15/9期に「長期にわたる安定した経営とその成果の実現を目指した大型投資第2弾」がスタートしたため、目先、低下傾向が続く可能性がある。 |

| 2015年9月期決算 |

前期比6.2%の増収、同16.9%の経常増益

売上高は前期比6.2%増の142億44百万円。現地代理店の積極的な仕入れで北米向けが同27.3%増と伸びた他、消費税率引き上げに伴う駆け込みの反動が懸念された国内もインバウンド需要による押し上げで同5.9%増加した。一方、主力の欧州は、独、仏、伊の子会社の販売が堅調に推移したものの、ユーロに対する円高もあり、全体では同1.6%の増加。在庫調整によるオーストラリアの落ち込みで、その他地域は15.9%減少した。利益面では、給与・賞与の引き上げや減価償却費の増加、カナダ市場での販促強化やレーサー契約金の増加等で営業費用の伸びが大きくなったものの、増収効果と対ドルでの円安による利益の押し上げ等で売上総利益が同11.7%増と伸びて吸収。営業利益は32億10百万円と同16.1%増加した。イタリア代理店との訴訟和解金(49百万円)や固定資産除却損(21百万円)を特別損失に計上したものの、法人税率の引き下げや政策減税等による税負担の減少で当期純利益は19億96百万円と同19.6%増加した。 為替の期中平均レートは、1USドル=120.04円(前期102.96円)、1ユーロ=137.48円(同139.34円)。営業外費用に前期と同額の1億17百万円の為替差損を計上した。 期末配当は1株当たり12円増配の72円を予定。同社は連結配当性向50%を目処に配当を実施している。  2015年シーズン投入の新製品 「HORNET ADV(日・欧)/ HORNET X2(北米)」、「J-FORCE IV」

2015年シーズン投入の新製品は、欧州、北米、及び日本の世界3極で発売したSport Utility Helmet「HORNET ADV(ホーネット エーディーブイ)/ HORNET X2(ホーネット エックス 2)」と日本にフォーカスしたプレミアムオープンフェイス「J-FORCE(ジェイ フォース)」シリーズの新製品「J-FORCE IV」。「HORNET ADV/ HORNET X2」は、“クロスカントリーでの走行を可能にする力強さと機能性”、“オンロードを軽快に走る美しさと快適性”、という従来であれば相反するコンセプトを融合した同社にとって新たなカテゴリーのヘルメット。同社は、このカテゴリーのヘルメットを「シーンを選ばないスポーティな走り」を追求したSport Utility Helmet(SUH:スポーツライディング用多目的ヘルメット)と定義している。

販売地域 :ヨーロッパ(HORNET ADV)

メーカー希望小売価格 :ドイツ・フランス EUR519.00~619.00(税込み) 販売地域 :北米(HORNET X2) メーカー希望小売価格 :US$594.99~715.99(税抜き) 販売地域 :日本( HORNET ADV) メーカー希望小売価格 :48,000円~58,000円(税抜き) 「HORNET ADV」は、デザイン、フィッティング、首への負担、着脱式バイザー等が高い評価を受けており、初年度の販売目標を達成した。 (同社資料より)

販売地域 :日本( J-Force IV)

メーカー希望小売価格 :45,000円(税抜き) (同社資料より)

15/9期の設備投資は既に説明した通り9億23百万円。空気の温度・湿度を調節して供給する空気調和機(エアハンドリングユニット:AHU)の増設と空気冷却用チラー(温度を一定に保つための装置)の設置等を中心に、危機管理の為の投資を行った(今後、夏場の作業環境の大幅な改善による生産性向上とケミカルの品質安定が期待できる)。 16/9期は設備投資11億13百万円を予定しており、減価償却費として6億30百万円を計上する予定(15/9期5億09百万円)。13億06百万円のフリーCFを見込んでいる。

茨城工場の塗装ブースの作業環境改善に向けたAUHの増設とチラーの導入。

左が増設されたAUH、右が新たに導入されたチラーのタンク等。 (同社資料より)

|

| 2016年9月期業績予想 |

前期比1.2%の増収、同17.5%の経常減益

売上高は前期比1.2%増の144億20百万円。拠点を開設して販売を強化する中国の寄与でその他地域の売上が伸びる他、欧州の売上もわずかに増加する見込みだが(数量は横ばい)、前期の出荷が好調だった北米で在庫調整を見込んでおり、国内も微減を想定している。営業利益は同22.1%減の25億円。賃上げに伴う労務費・人件費増の増加(57百万円、前期と同様の4%の賃上げを想定)、北米市場の深掘りに伴う広告宣伝費の増加(1.79億円)、対円でのユーロ安に伴う欧州子会社の原価増(1億円、在庫評価額の増加)、減価償却費の増加(1億20百万円)、未実現利益の減少(0.7億円)等を織り込んだ。 営業外損益が改善するのは、期初予想には為替差損を織り込まないため。一方、法人税率の引き下げ及び政策減税を織り込み、最終利益は17億20百万円と同13.9%の減少にとどまる見込み。 想定為替レート(期中平均)は、1USドル=120.00円(前期120.04円)、1ユーロ=132.00円(同137.48円)。ただ、ユーロについては、所要額の約1/2にあたる700万ユーロを138.25円で予約済みである(USドルについては予約していない)。設備投資11億13百万円、減価償却費6億30百万円。 CFの面では、税引前利益が減少するものの、たな卸資産、売上債権、及び税金費用の減少等で前期を上回る24億56百万円の営業CFを確保できる見込み。投資CFは設備投資の増加で11億50百万円のマイナス。この結果、フリーCFは13億06百万円となる見込み。 配当は1株当たり期末62円を予定している。  (2)事業環境と同社のポジション

同社製品と相関性の高い2輪車新車の2015年の販売動向は、国内は前年の駆け込み需要の反動がみられるが、世界的には概ね前年を上回る販売が続いている。具体的には、国内が6.5%減(1-7月累計)、欧州では、スペイン(1-10月累計19%増)、イギリス(同18%増)、イタリア(同14%増)が高い伸びを示しており、ドイツも5.6%増(1-10月累計)と堅調。一方、回復を期待したフランスが3%減(同)。北米は、米国が6%増(1-9月累計)、カナダが3%弱の増加(1-7月累計)。一方、市場を2分するライバルメーカーとの海外向けの比較では(14年10月-15年9月の財務省貿易統計を基にした推計)、アジアを除く輸出全体で同社のシェアは74.2%。2013年から2014年にかけてのGT-Air、NXRのヒットで特に高かった13年10月~14年9月は76.3%を下回ったものの高水準を維持した(11年10月~12年9月:70.8%、12年10月~13年9月:74.8%)。地域別では、欧州向け73.3%(13年10月~14年9月77.2%)、北米向け76.4%(同74.9%)、その他地域向け70.6%(同73.6%)、と各地域で圧勝した。 ただ、昨年から統計の発表を開始したアジア向けは33.6%(同38.0%)にとどまり、分が悪い事がわかった。原因は、ユーザーへのアピールが足りなかった事。このため、需要の取り込みに向け、アモイを中心に中国全土に8拠点を展開する代理店と契約した(これまでは北京の代理店1社に依存していた)。  (3)2016年シーズンの勝負モデル

2016年のバイクシーズンに向けた勝負モデルは、同社のフラッグシップレーシングモデルとして日米欧の3極で投入する「X-14(北米、日本)/X-Spirit III(欧州)」と同社にとって新しいカテゴリーのモデルとして日欧で投入する「J・O」の2つ。

X-14(北米、日本)/X-Spirit III(欧州)

「X-14(北米、日本)/X-Spirit III(欧州)」は、あらゆる妥協を排除してレーシングに最適のモデルを追求。オンロードフルフェイスタイプで、同社のフラッグシップレーシングモデルとの位置付けである。MOTO GPチャンピオンのマルケスをはじめ、ほぼ全ての契約レーサーがテスト走行に参加したが、一様に出来栄えを称賛しており、特にマルケスは空力性能を高く評価したと言う。その他のレーサーからも、空力性能に対する評価はもちろん、ベンチュレーション、フィッティング、ノイズレス、広い視界等が評価されたようだ。10月に米国フロリダで開催されたAmerican International Motorcycle Expo(AIM Ezpo)でも大きな反響を呼んだと言う。欧州では、「X-Spirit III」として2016年3月の販売開始する予定で(船積予定:2016年1月)、メーカー希望小売価格(ドイツ・フランス)は699.00~869.00ユーロ(税込み)。北米では、「X-14」として、2016年2月に販売を開始する予定(船積予定:2016年1月)で、メーカー希望小売価格は681.99~839.99USドル(税抜き)。日本では、「X-14」として2016年の春の販売開始を予定している(メーカー希望小売価格未定)。  J・O

「J・O」はインナー収納シールド付きオープンフェイスタイプのヘルメットで、ターゲットはカスタムバイクやクラシックバイクのユーザー。バイクメーカーがレトロ調の新モデルを相次いで発表している潮流をとらえて開発したモデルであり、同社にとって新しいカテゴリーのモデルである。“軽量、コンパクト、ファッションオリエンティッド” と言う、従来のSHOEIにないコンセプトを掲げている。このため、11月にイタリア・ミラノで開催された「EICMAショー(ミラノショー)」では、驚きと好感を持って迎えられたと言う。欧州では、2016年3月の販売開始を予定しており(船積予定:2016年1月)、メーカー希望小売価格(ドイツ・フランス)は329.00~379.00ユーロ(税込み)。日本では、2016年春の販売開始を予定している(メーカー希望小売価格は未定)。  |

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2025 Investment Bridge Co.,Ltd. All Rights Reserved. |