ブリッジレポート:(6465)ホシザキ電機 vol.9

| (6465:東証1部,名証1部) ホシザキ電機 |

|

||||||||

|

||||||||

企業名 |

ホシザキ電機株式会社 |

||

社長 |

鈴木 幸彦 |

||

所在地 |

愛知県豊明市栄町南館3-16 |

||

決算期 |

12月末日 |

業種 |

機械(製造業) |

| 項目決算期 | 売上高 | 営業利益 | 経常利益 | 当期純利益 |

| 2013年12月 | 205,513 | 20,052 | 26,349 | 15,769 |

| 2012年12月 | 178,863 | 16,483 | 19,768 | 11,276 |

| 2011年12月 | 169,297 | 13,808 | 13,750 | 7,220 |

| 2010年12月 | 169,379 | 13,842 | 13,058 | 8,884 |

| 2009年12月 | 160,291 | 8,738 | 9,455 | 4,896 |

| 2008年12月 | 170,281 | 9,364 | 7,144 | 4,209 |

| 2007年12月 | 178,379 | 9,770 | 9,768 | 3,546 |

| 2006年12月 | 86,793 | 3,861 | 4,586 | 1,939 |

| 2006年6月 | 34,106 | 2,971 | 3,521 | 1,629 |

| 2005年11月 | 51,231 | 4,463 | 4,854 | 3,204 |

| 株式情報(2/28現在データ) |

|

||||||||||||||||||||||||

|

| 今回のポイント |

|

| 会社概要 |

|

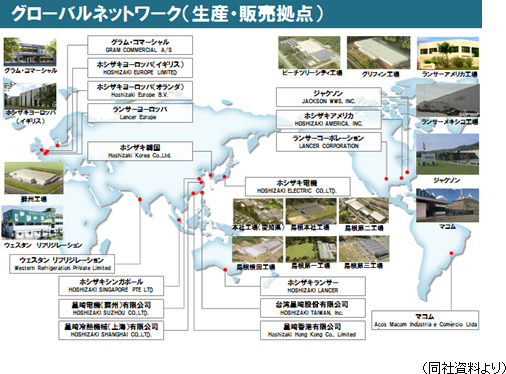

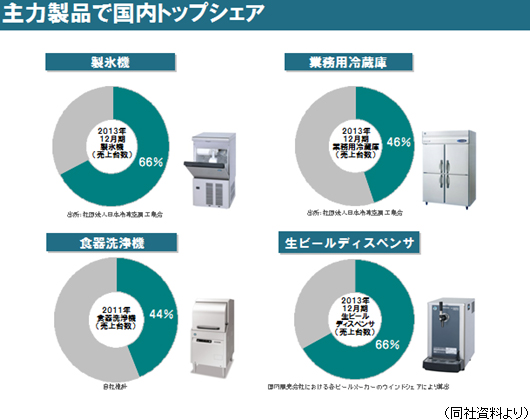

製氷機、業務用冷蔵庫、食器洗浄機、生ビールディスペンサなどの主力製品では国内トップシェア。製氷機に関してはグローバル市場でもトップシェアである。 独自の製品開発力、高品質、強力な営業力、迅速できめ細かなサービス&サポート体制などが強みであり、同業他社に対する大きな優位性となっている。 海外売上高比率は27.7%(2013年12月期)。ホシザキ電機を含まない連結グループ会社は、2013年12月時点で、国内17社、米州15社、欧州・アジア20社の合計52社。工場は国内9、米州7、欧州・アジア5とグローバルでの生産体制を構築している。国内営業体制は、北海道から沖縄までの15販売会社及びその434営業所によって日本全国をカバーしている。また海外では米州、ヨーロッパ、アジア・オセアニアに、100%独資の販売会社を配置し、全世界を幅広くカバーできる体制を整備している。  【事業内容】

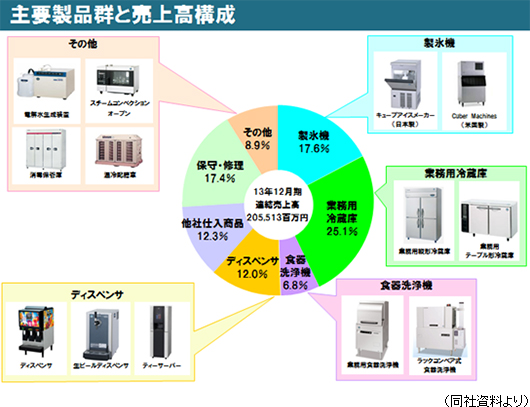

製品別売上は、製氷機17.6%、業務用冷蔵庫25.1%、食器洗浄機6.8%、ディスペンサ12.0%、他社仕入商品12.3%、保守・修理17.4%、その他8.9%となっている。(2013年12月期)

【特徴・強み】

1.独自の技術に基づく製品開発&高い品質基準

独自技術に基づいた製品企画から製品化までの一貫した研究体制を持つことにより、最終顧客の多様なニーズへの対応を可能にしている。また、新製品開発、先端技術開発、既存製品の改良や改善、シリーズ展開及び原価低減活動に加え、販売及び保守サービス活動から得られる情報や市場品質情報を製品開発に活用する体制を確立している。また、厳しい品質基準を設定し、業務用という厳しい使用環境に耐えられる構造設計を行っており、過酷な条件で繰り返し行われるテストに合格した部品や技術のみが採用されている。 2.主要製品でトップシェア

高品質、サービス&サポート体制、耐久性、使いやすさ、デザイン性など様々なポイントが顧客に評価され、製氷機、業務用冷蔵庫、食器洗浄機、生ビールディスペンサなどの主力製品では国内トップシェアとなっている。また、製氷機に関しては、グローバル市場においても、ブランド別でトップシェアである。  3.きめ細かいサービス&サポート体制

同社では国内を15販社・434営業所でカバーし、約2,300名のサービススタッフによる地域密着型のきめ細かいサービス&サポート体制をとっている。また365日24時間対応のコールセンターを設置しており、ユーザーから故障やトラブルの問い合わせがあった際は、短時間で駆けつける「即日対応」を掲げて、スピーディーな対応行っている。 (いずれも2013年12月末現在) 4.営業力の強さと強固な顧客基盤

約2,800名の営業マンが日本全国をカバーする直販体制による営業力の強さも同社の大きな特徴である。代理店を利用しないため顧客との密着度は高く、現在の強固な顧客基盤の構築に繋がっている。 また、サービス部門との緊密な連携により、顧客の状況に即応した提案を行う事が出来る機動性の高さも顧客から高く評価されている。 |

| 2013年12月期決算概要 |

堅調な国内売上に加え、円安効果、M&Aの寄与もあり2ケタの増収・増益を達成。

売上高は前期比14.9%増の2,055億円。円安の影響を除くと同9.5%増。また前期子会社化したJackson社、Western社、Macom社の影響を除く既存ベースでは同4.4%増であった。 国内売上高は、同5.4%増の1,485億円。引き続きフードサービス産業全体における設備投資の回復を受け、大都市圏における旺盛な需要を取り込んだ。地域別国内販社の売上高は全地域で増収となった。 海外売上高は、同50.2%増の570億円。円安によるプラス効果に加え、新たに子会社化したJackson社、Western社、Macom社が寄与した。為替の影響を除いたベースでは同24.8%増。また3社の寄与を除いたベースでは同0.5%増とほぼ前年並みだった。 営業利益は同21.6%増の200億円。国内における欠員補充による人件費増などにより販管費も同13.8%増加したが、増収効果、原価低減、高利益率製品の拡販などで吸収することができた。営業利益率は前期に比べ0.5%上昇し、9.8%となった。外貨預金等による為替差益54.7億円を計上し経常利益は同33.3%増の263億円、当期純利益は同39.9%増の157億円となった。 なお、決算発表に先立つ1月31日、2度目の業績上方修正を行っている。  <国内>

売上高は前期比5.4%増の1,485億円。営業利益は同22.8%増の166億円。

<海外>

一方、仕入債務31億円増加、前受金16億円増加などで、負債合計は106億円増加した。 純資産は、利益剰余金136億円増加、為替換算調整勘定53億円増加、少数株主持分13億円増加などで、205億円増加した。自己資本比率は62.4%となり前期末とほぼ同水準。  なお、バランスシート上の現預金から預入期間が3か月を超える定期預金を控除したものを、CFにおける現金及び現金同等物としている。 (4)トピックス

成長著しいアジア地域の事業を拡大するために、中国(上海)、香港、シンガポール、台湾、及び韓国に販売子会社を、中国(蘇州)に製造子会社を設けているが、2014年2月、新たにインドネシアに子会社を設立した。◎インドネシアに子会社を設立 現在インドネシアでは、代理店経由で主に製氷機の販売を行っているが、今後、飲食産業と観光産業の一層の成長と需要が見込まれる有力市場であるため、同社主体で販売ネットワークを強化すると同時に、既存代理店と協業することで、扱い商品の増強、保守サービス体制の整備等、更なる事業拡大を図る考えだ。  |

| 2014年12月期通期業績見通し |

国内・海外とも不透明要因あるものの営業力強化などで増収・営業増益を見込む

売上高は前期比5.6%増の2,170億円の予想。為替要因を除くと同5.1%増。国内売上は、フードサービス産業の設備投資が今後も継続するか不確実なこと、4月からの消費税増税の影響も無視できないことから同1.9%増と見ている。飲食店以外の積極的な開拓、下取り強化など買い替え需要の開拓、営業・サービス連携強化などで補完する。 海外売上は欧州・アジア等の経済不安はあるものの、米国経済が好調なことに加え、前期に買収した3社が通年で寄与するため、同15.3%増を想定している。為替及びM&A効果を除いたベースでは同7.0%増。 営業利益は、国内においては粗利率改善施策を継続する一方、人材補充などにより販管費も引き続き増加する。海外では業務用冷蔵庫拡販施策のための立ち上げ費用、商圏拡大のための先行費用を想定。同5.7%の増益見通し。 経常利益については外貨預金などによる為替差損益は見込んでいない。 為替の前提は、期中平均で1米国ドル=100円、1ユーロ=130円。前期はそれぞれ97.7円、129.8円。 設備投資は前期に比べ14.7%増加するが、減価償却費50億円の範囲内。研究開発費は対売上高比2%弱の38億5千万円を計画している。 製品別売上では、業務用冷蔵庫が引き続き好調で2ケタ増を見込んでいる。 配当は前期と同じく40.00円/株を予定している。  |

| 今後の取組み |

|

<国内>

2014年度の重点施策と懸念事項として以下の様な点を認識している。

◎主なポイント

既存市場の中でも成長ポテンシャルの大きいこの2市場を深掘するために、「ホテル課」、「プレハブ推進課」の2つの組織を新設した。

*ホテル及び冷凍倉庫市場の重点攻略 ホテル市場

東京を中心に、マリオット、ハイアット、アマンリゾーツといった海外の有名ホテルの新設ラッシュが計画されている。背景には来日外国人数の増加がある。政府は「Visit Japan」キャンペーンなどにより来日外国人数の増加を目指している。2013年の来日外国人数は初めて1,000万人を超え1,036万人となったが、東京オリンピックの開催される2020年にはこれを2,500万人まで拡大させることを目指している。 このように大型ホテルが多数新設される見込みなのに対し、同社の宿泊施設向け売上構成比は現在3%程度にとどまっている。これは宿泊施設に特化した営業部隊がおらず、専門知識が不足していることが要因だったため、新たに「ホテル課」を新設し、需要取り込みを目指す。 冷凍倉庫市場

ネット通販の成長やコンビニの出店増に伴い、従来の食品製造大手に加えて、物流会社等も積極的に倉庫の建設を計画するなど、冷凍倉庫の新設が増加している。また、農林水産省が推進する農林漁業における生産と加工・販売の一体化等、いわゆる農林水産業の6次産業化の流れに伴いプレハブビジネスも拡大している。 これまで同社は、小型設備を得意としていたが、今後は、大型設備への取り組みを強化し、「プレハブ課」を新設し、物流領域における冷凍倉庫需要を取り込んでいく。 *ソリューションベースの組み合わせ販売強化

従来の単品販売から、「調理」の効率化に資する組み合わせ販売手法を強化する。例としては「スチームコンベクションオーブン」、「ブラストチラー」、「真空包装機」の3機種を組み合わせた調理の効率化を顧客に提案する。この3機種を自社製品で取り扱っているのは同社のみであり、同業他社に対する大きな差別化要因となる。 このソリューションは、栄養士も含めた女性を中心としたコンサル室が調理レシピも交えて提供している。 *高レベルの技術者集団による攻めのサービス体制確立

全ての自社製品に加え、他社製品の修理まで対応可能な高いスキルを有するテクニカルサポート人材を強化することで、サービス売上の拡大を目指す。

*メンテナンス付リースの獲得

将来の保守対象台数の拡大に向け、メンテナンス付リース契約の獲得に力を入れるとともに、新たなリース会社の開拓も合わせて進めていく。

*女性の活躍機会の創出

同社の営業・サービス領域はこれまで機器(ハード)の販売が中心であったため「男性の職場」と思われてきたが、現在積極的に女性の活用を進めている。新卒入社社員の約3割は女性となっている。調理レシピを始めとするコンサルティング営業(ソフト)を推進することで女性が活躍する職場を創出。活躍の場が増加している。今後は顧客の課題解決のためのソフトビジネスを拡大しつつ、ハード及びソフトビジネスの融合を図る考えだ。 一部の販社では、女性だけで構成された営業チームがあり、従来は足を運ばなかった代理店を訪問し、代理店の抱えていた課題を吸い上げて解決法を提案したり、代理店と一緒に訪問した顧客情報を精緻に分析して、他社機の入れ替えおよび保守契約を共同で受注するなど、活躍事例も生まれている。 <海外>

2014年度の重点施策と懸念事項として以下の様な点を認識している。

子会社別では、ランサーがほぼ前年並みである一方、その他は概ね5%以上の増収を計画している。 ◎主なポイント

*大手バイインググループとの関係強化

引き続き米国市場において大手バイインググループとの関係強化を進める。前期は、最大手グループから製氷機に引き続き、冷蔵庫も指定ブランドとして認定された。また、最優秀サプライヤーとして表彰も受けた。 *USマクドナルドとの取引開始

USマクドナルドには製氷機の競合メーカー2社が既に納入しており参入が難しかったが、品質や仕様など同社製品の競合優位性をアピールするほか、顧客の課題を吸い上げ解決提案を継続的に行ってきた結果、製氷機の認証を受け、取引を開始した。当初は新規出店向けドライブスルー用製氷機のみの納入だったが、今後は店内用に他の製氷機の納入も目指し、継続的に関係強化を図っていく。

*非炭酸飲料事業の拡大

米国では健康志向の高まりから炭酸飲料の消費量は減少傾向にあり、一方でミネラルウォーターを含めた非炭酸飲料の消費量は増加傾向にある。こうしたトレンドに対応し、ランサー社においては、スムージー、アルコールを含めた非炭酸飲料ディスペンサ開発の比重を高めていき、非炭酸飲料事業の売上構成比を中期的に現在の約1割から段階的に引き上げていく。 また、製品のみでなく顧客の多様化も図り、既存の大手飲料メーカーとの関係を強化しつつも、新規大手飲料メーカーとの関係構築も進めていく。 ディスペンサの新製品としては、高付加価値製品である「タッチパネル式飲料ディスペンサ」を開発した。コンビニなど既存市場を深掘する。 加えて、低価格機投入によって、メキシコ、南米、台湾、中東等新規市場の開拓も進めていく。 *Macom社の活用

2013年7月に買収したブラジルのフードサービス機器メーカー「Macom社」は、その製品技術及び品質がこれまでも高く評価されてきたが、今後はホシザキ電機の技術・製造部門の支援により、さらに製品開発力を強化すると共に、生産性や品質改善も進めていく。また、2014年サッカーワールドカップや2016年オリンピック需要等に対応し、Macom社製品に加え、製氷機を含むグループ製品のブラジル国内での製造・販売を積極的に進めていく。 |

|

| 本レポートは情報提供を目的としたものであり、投資勧誘を意図するものではありません。また、本レポートに記載されている情報及び見解は当社が公表されたデータに基づいて作成したものです。本レポートに掲載された情報は、当社が信頼できると判断した情報源から入手したものですが、その正確性・完全性を全面的に保証するものではありません。当該情報や見解の正確性、完全性もしくは妥当性についても保証するものではなく、また責任を負うものではありません。 本レポートに関する一切の権利は(株)インベストメントブリッジにあり、本レポートの内容等につきましては今後予告無く変更される場合があります。 投資にあたっての決定は、ご自身の判断でなされますようお願い申しあげます。 Copyright(C) 2025 Investment Bridge Co.,Ltd. All Rights Reserved. |