・家賃収入ってどうやって得るのかな?

・メリット・デメリットが知りたいな…

このような疑問を解決します。

この記事の結論

- 家賃収入は「賃貸物件を貸し出して得る」収入

- 家賃収入は入居者を確保できれは安定した収入となる

- 家賃収入を得るには不動産投資会社選びが重要

不動産投資を検討していても「不動産投資の仕組みがよく分からない…」と躊躇してしまう方は多いもの。

家賃収入の仕組みを理解しておかなければ、思ったほど収入が上がらずに赤字になるかもしれません。

不動産投資で利益を得るためには、家賃収入の仕組みを理解することが重要です。

そこで、本記事では不動産投資初心者の方に向けて、家賃収入の仕組みやメリット・デメリットを分かりやすく解説します。

不動産投資における家賃収入とは

そもそも不動産投資とは、不動産を購入し運用・売却することで利益を得る投資です。

不動産投資の収入は、大きく次の2種類に分かれます。

- インカムゲイン:資産を保有することで得る収入

- キャピタルゲイン:資産を売却することで得る収入

不動産投資のインカムゲインは、不動産を運用することで得られる「家賃収入」が該当します。

家賃収入とは

家賃収入って入居者からもらう家賃のこと?

不動産投資の家賃収入とは、アパートやマンションなどの賃貸物件を購入して第三者に貸し出すことで得られる収入です。

家賃収入は、入居者さえ確保できれば入居者との契約期間中は安定して入ってきます。

働いて得る収入とは異なり、入居者がいる限り継続的に入ってくる「不労所得」とも言えますね。

しかし、家賃収入を得るまでにやらなければいけないことがあります。

以下で、家賃収入を得るまでの大まかな流れを確認しましょう。

①物件の購入

貸し出す物件を購入しなければ家賃収入を得られません。

区分マンションや分譲マンション・小規模な賃貸住宅などさまざまな物件があるので、資金や投資スタイルに合わせて物件を見極めて購入します。

基本的には、金融機関からローンを組んでの購入となるのが一般的です。

②入居者の募集

家賃収入は入居者がいて初めて得られる収入です。

入居者の募集は個人でもできますが、入居者を集めるノウハウがなければ現実的ではありません。

不動産会社や管理会社に委託するのが一般的です。

③家賃の入金

入居者が確保できれば、毎月の指定日に家賃が振りこまれます。

この家賃の振りこみが、重要な収入源です。

期日になったら振り込まれているのかを確認し、滞納などには早めに対応しましょう。

家賃収入は完全な不労所得ではない

家賃収入は不労所得とも言われますが、全く何もせずに得られるわけではありません。

物件の購入や入居者の募集、家賃の入金の催促や確認などの手間はかかってしまいます。

管理会社に頼めば、入居者の募集や入金の管理の手間を省くことが可能だワン!

家賃収入以外の収入

インカムゲインとしては、家賃収入が大半です。

しかし、それ以外にも次のような収入が得られます。

①共益費

共益費とは、共有部分の維持・管理のために家賃と一緒に徴収するお金です。

基本的には、共有部分の清掃や光熱水費・メンテナンスなどで利用されますが、明確な使用方法の規定はなく、管理会社との相談で決められます。

②礼金

入居者との契約時に貰う謝礼金が礼金です。

礼金は、入居者に返還する必要がなくそのまま収入にできます。

③更新料

契約更新時に入居者が支払う更新料もそのまま収入となります。

更新料は、地域や物件によって設定が異なり更新料ゼロというケースも珍しくないものです。

④駐車場からの収入や自動販売機からの収入など

家賃とは別に駐車場料金を設定している場合や、敷地内に自動販売機や広告看板などを設置している場合は、その収入を得られます。

家賃以外の収入もたくさんあるんだね!

とはいえ、上記のような収入の額は家賃収入の1割ほどです。

また、入居時や更新時といった随時でしか発生しないものもあります。

不動産投資での家賃収入は、「家賃」がメインであるため、入居者確保が重要なポイントといえますね。

売却益を狙うことも可能

不動産投資では、不動産を安く買って高く売ることで売却益を狙うことも可能です。

売却益がキャピタルゲインだね!

不動産を購入して、購入時よりも高い価格で売却できれば利益が残りますね。

ちなみに、売却時に買った価格より安く売ってしまい損失が出た場合は、キャピタルロスとなります。

はじめから売却益を狙う不動産投資もありますが、初心者にはおすすめできません。

現在はバブル期のように不動産の価値が大きく上昇するケースはほとんどありません。

また、購入してすぐに不動産を売却すると高額な税金が課せられるため、利益を得ることは難しいでしょう。

売却向きの不動産を購入するとなると、不動産会社とのつながりも重要になり、素人では入手自体が簡単ではありません。

不動産投資のプロじゃないとキャピタルゲインを狙うのは難しそうだね…

不動産投資では、出口戦略として売却を視野に入れることは大切です。

しかし、基本的には家賃収入を得ることをメインに投資することをおすすめします。

\0から不動産投資がわかる/

グローバル・リンク・マネジメントでは、基礎知識が身に付く無料ガイドブックがもらえます!

しかもAmazonギフト券のプレゼント特典も!

不動産投資における家賃収入のメリット

家賃収入を得るメリットって何かな?

ここでは、家賃収入を得るメリットについて確認していきましょう。

メリットとしては、次の3つが挙げられます。

①安定した収入を得られる

入居者さえ確保できれば、毎月家賃収入を得られるため、安定して収入を得ることにつながります。

家賃収入なので毎月大きく変動することはなく、長期に渡り収入を確保しやすいものです。

株式投資で配当金を得る場合は、年1・2回しか得られず、企業の利益によっても配当額が変わってきます。

毎月収入があるのは、大きなメリットといえるでしょう。

②管理を委託できる

賃貸運営では、多くの手間や時間がかかってしまいます。

しかし、それらの多くの業務は管理会社に委託が可能です。

委託料は必要ですが、委託することで手間や時間を掛けずに家賃収入を得ることが可能です。

仕事が忙しい人でも、管理会社を使えば無理なく投資できるんだワン!

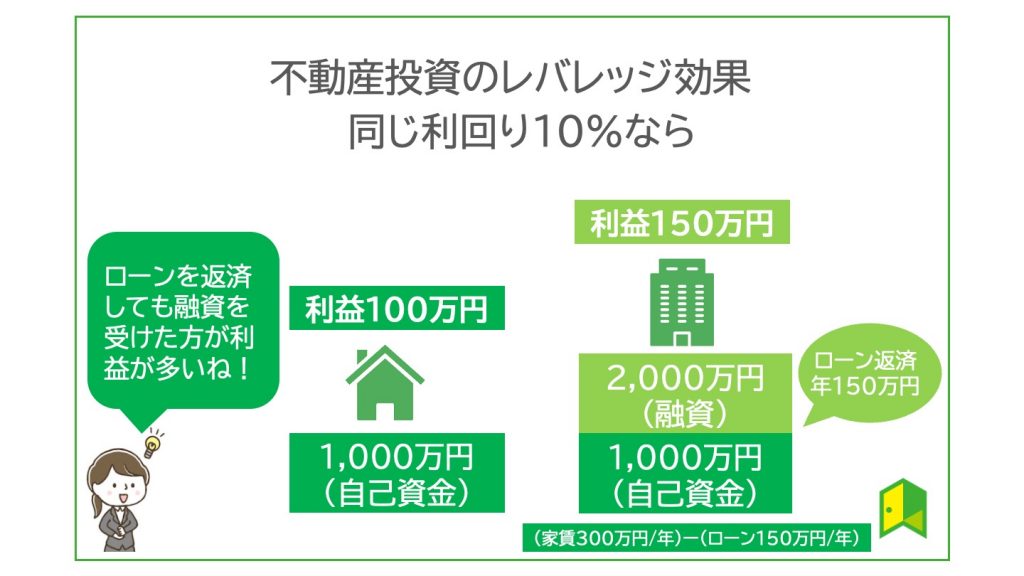

③融資によるレバレッジ効果を期待できる

不動産投資では、レバレッジを利かせた利益を狙えます。

レバレッジ効果

少ない労力で大きな利益を得る「テコの原理」

不動産投資でのレバレッジ効果とは、「自己資金+融資」で自己資金以上の物件に投資してより多くの利益をあげること

例えば、自己資金1,000万円で賃貸物件を購入するとします。

1,000万円の物件を購入し、利回りが10%なら年間収入は100万円です。

一方、2,000万円の融資をプラスして3,000万円の物件を購入した場合、同じ利回り10%でも、年間収入は300万円になります。

仮にローンの返済額が年間150万円でも、残りは150万円と1,000万円の物件よりも多い収入を得られるのです。

レバレッジをかければ大きな額を動かして大きい利益をあげられるんだね!

ただし、融資の金利が物件の利回りよりも高い場合は、レバレッジが逆に作用するので、注意しましょう。

また、借入額が多ければ、レバレッジを利かせやすい反面、毎月のローン返済額も高額になってしまいます。

借入額のバランスが重要だワン!

おすすめの不動産投資会社3選

不動産投資は自分一人でするものではなく、不動産投資会社とパートナーを組んで投資するのがおすすめです。

不動産投資会社は、不動産の紹介・購入手続き・収支計画のサポートなど不動産投資の多くの部分を任せることができます。

じゃあ、おすすめの不動産投資会社を知りたいな!

不動産投資会社と言ってもさまざまな会社があるので、どこを選べば良いのか悩みますよね。

ここでは、初心者にもおすすめの不動産投資会社として、以下の3つをご紹介します。

プロパティエージェント

| 項目 | 詳細 |

|---|---|

| 会社名 | PROPERTY AGENT(プロパティエージェント)株式会社 |

| 入居率 | 99.6%以上(2022年3月時点) |

| 家賃滞納率 | 1.0%以下(2022年3月時点) |

| 公式サイト | https://www.fudousantoshi-times.com/seminar01/ |

PROPERTY AGENT(プロパティエージェント)は東証プライム上場企業の不動産投資会社です。

上場企業として決算情報も開示されているので、安心して不動産投資をお願いできますね。

東京・横浜エリアの物件を中心に提供していて、需要の高い人気エリアにも投資できるという特徴があります。

また、不動産投資だけでなく物件運用のプランニングや税理士への無料相談会といったサポートも充実しているので、初心者にもおすすめです。

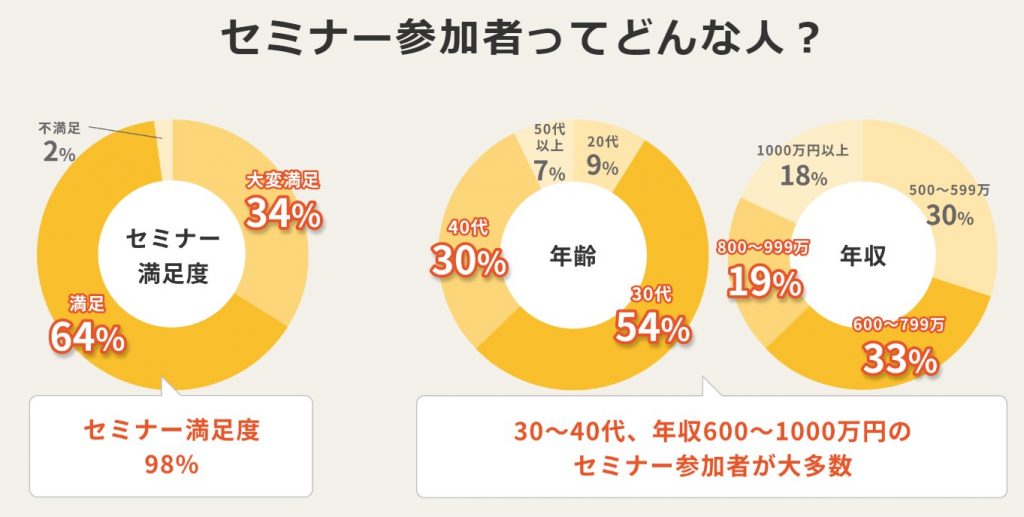

プロパティエージェントでは満足度98%超の不動産投資セミナーも運営していて、無料で不動産投資のノウハウを学ぶことが出来ます。

実績豊富な不動産投資会社なので、興味がある方は無料セミナーの参加がおススメです。

年収が600万円くらいあれば、投資できそうだね!

\無料セミナー実施中/

プロパティエージェントの詳細については、「プロパティエージェントの評判は?メリット・デメリットや口コミを分かりやすく解説」の記事で詳しく知ることができます。

COZUCHI(コズチ)

| 項目 | 詳細 |

|---|---|

| サービス名 | COZUCHI(コヅチ) |

| 運営会社 | LAETOLI株式会社 |

| 最小投資金額 | 1万円 |

| 利回り | 2.0%~50.9% |

| 公式サイト | https://cozuchi.com/ |

COZUCHIはLAETOLI株式会社が運営しており、収益性の高い都心部のマンションを中心に投資できます。

2008年から不動産特定共同事業法を活用した事業を行っていて、実績ある老舗のクラウドファンディングとしても人気です。

老舗サービスだからこそ、使いやすい仕組みが整っていそうね!

不動産型クラファンでは珍しく手数料を支払えば途中解約できることから、急に資金が必要になった際にも備えられます。

想定利回りも5.0%から10%のファンドを中心に用意されており、しっかりと利益を狙いたい方は利用してみましょう。

利回りの上限がなく、想定利回り以上の配当をもらえる可能性もあるワン!

COZUCHIの評判について詳しくは、「【毎月更新】COZUCHI(コヅチ)の評判は怪しい?最新案件や口コミなど分かりやすく解説」の記事をご覧ください。

タウンライフ土地活用【PR】

| 項目 | 詳細 |

|---|---|

| 会社名 | タウンライフ株式会社 |

| 特徴 | 土地の収益増加プランを複数社に無料で作成依頼できる |

| 一括請求の時間 | 3分で申し込み可能 |

| 公式サイト | https://www.town-life.jp/land/index.php |

すでに土地を持っていて、活用方法に悩んでいる方は「タウンライフ土地活用」がおすすめです。

タウンライフ土地活用では、複数の不動産会社に土地活用プランを一括で依頼できるサービスを提供しています。

また、「土地活用プラン」「見積もり」「市場調査書」の資料も無料で依頼できます。

土地活用方法も賃貸だけでなく駐車場など幅広い種類に対応しているので、最適な土地活用方法を見つけるのに役立つでしょう。

土地を持っていない人でも土地や物件情報の提供もしてくれるので、これから土地活用や不動産投資を検討している人にもおすすめですよ。

土地活用を検討しているなら、まずは資料を依頼してみよう!

\3分で一括資料請求依頼できる/

他の不動産投資会社も比較したい方は、「【2022年】おすすめの不動産投資会社ランキング8選!」の記事をご覧ください。

不動産投資における家賃収入のデメリット

デメリットもあるんだね…

不動産投資に限らず、投資にはデメリットがあります。

メリット・デメリットを正しく理解したうえで慎重に投資判断することが大切です。

デメリットとしては、次の3つがあります。

①各種経費がかかる

家賃収入がそのまま手元に残るわけではありません。

不動産投資の利益は基本的に「収入-経費」です。

そのため、家賃収入から各種経費を除いた金額が手元に残る点に注意しましょう。

賃貸物件を運営する場合、次のような費用が必要です。

- 修繕費

- 管理費や修繕積立金

- 管理会社への委託料

- 固定資産税や都市計画税

- ローン返済

- 所得税や住民税

これらの費用を差し引いた額が毎月の収入として手元に残ります。

経費は基本的に入居者の有無にかかわらず発生するものです。

家賃収入だけでは不足する場合、自己資金でカバーしなければならないので注意しましょう。

利回りで収入を計算しておけば大丈夫なのかな?

利回りでどれくらいの収入があるのかを把握しておくことは重要ですね。

しかし、利回りと言っても大きく次の2つがあるので、気を付けましょう。

- 表面利回り

- 実質利回り

表面利回りは、収入と物件価格を元に算出でき、収益性の大まかな目安です。

表面利回り(%)=年間収入÷物件価格×100

不動産会社の広告などで目にする利回りは、基本的に表面利回りですね。

ただし、表面利回りは賃貸運営に掛かった費用は考慮されていないので、気をつけなければなりません。

費用まで考慮した利回りが「実質利回り」です。

実質利回り(%)=(年間収入-年間経費)÷物件価格×100

例えば、次の条件で見てみましょう。

- 年間収入:500万円

- 年間経費:300万円

- 物件価格:4,000万円

表面利回り:500万円÷4,000万円×100=12.5%

実質利回り:(500万円-300万円)÷4,000万円×100=5.0%

表面利回りだけを見ていたら、実際には思うほど手もとに残らなかったというケースも珍しくありません。

表面利回りと実質利回りでずいぶん違うんだね…!

また、実質利回りでは、ローンの返済額の元本部分・所得税・住民税は含まれないので、可能であれば、それらの支出も含めた手残り額までシミュレーションするとよいでしょう。

②ローン返済が重荷になることも

経費の部分にもありましたが、不動産投資で借入をした場合はローンを毎月返済しなければなりません。

ローン返済ってどれくらいかかるのかな?

ローン返済額は借入額や金利によって異なってきます。

ですが、仮に5千万円程借り入れた場合、35年固定金利2.0%であれば毎月約16.5万円となります。

毎月15万円も返済するってなると、結構な収入が必要だね…!

もちろん家賃収入がそれ以上あれば利益になりますが、空室などで家賃収入が減少したら自分の給料からローンは支払わなければいけません。

そのため、不動産投資ではなるべく有利なローンを組むことが大切になります。

先程の例だと、金利が0.5%下がるだけで毎月の返済金額は約15.3万円となり、35年間では500万円も返済金額が変わります。

もしも既にローンを借りていて、毎月の返済が重荷になってしまっている方は金利が低いローンへ借り換えるのも一つの手です。

INVASEであれば無料でローン借り換えのWeb診断ができ、よりお得な不動産投資ローンの紹介を受けることが可能です。

ローンの金利を抑えたいなら、Web診断してみるのがおススメだね!

\ローン返済の負担を抑えよう/

③各種リスクがある

不動産投資には、次のようなリスクがあります。

- 空室リスク

- 家賃滞納リスク

- 老朽化リスク

- 金利上昇リスク

- 災害リスク

- 事故リスク

特に、空室リスクは賃貸経営でずっと戦わないといけないリスクともいえます。

空室が出てしまうと収入がゼロになってしまうね…

基本的には、リスクをゼロにできませんが、リスク発生時の損失を小さくすることは可能です。

リスクについて理解し対策することで、安心して不動産投資ができます。

【まとめ】家賃収入生活を目指すならまずは問い合わせよう

家賃収入についてよく分かったよ。僕も挑戦してみようかな!

最後にこの記事の重要なポイントをまとめます。

- 家賃収入は「賃貸物件を貸し出して得る」収入

- 家賃収入は入居者を確保できれは安定した収入となる

- 家賃収入を得るには不動産投資会社選びが重要

不動産投資で家賃収入を得るには、パートナーとなる不動産投資会社選びが成功を左右する大きなポイントとなります。

不動産投資に興味があるなら、まずは以下の3社から検討してみましょう。