・VYMってよく聞くけどどんな特徴があるの?

・VYMに投資するメリット・デメリットを知りたいな

このようなお悩みを解決します。

この記事の結論

- VYMは、配当利回りが平均を上回る米国の高配当銘柄約400社に投資するETF

- 幅広い分散が効いており、ディフェンシブ銘柄も多く含まれるため下落トレンドに強い

- 他の高配当株ETFより低い経費率で運用されており、値上がり益もそこそこ期待できる

近年、定期的に分配金を受け取れる高配当ETFが人気です。

特に米国の高配当ETFで有名なVYMは、過去5年間の配当利回りが3%台と比較的安定して推移していますが、本当におすすめの投資先なのでしょうか。

この記事では、 VYMに投資するうえで知っておきたい特徴やこれまでの株価推移、配当金や構成銘柄などを徹底解説します 。

結論から申し上げますと、VYMは高配当ETFの中でも成績が良いおすすめのETFです。

▼ この記事は音声でも聞くことが出来ます▼

VYMとは【基本情報】

VYMは、FTSE ハイディビデンド・イールド・インデックスに連動するように運用されるインデックス型のETFです。

インデックス型のETFってなんだろう…

インデックス型とは、特定の株価指数などのベンチマークと同じ値動きを目指す投資信託のことです。

そのため、VYMはFTSE ハイディビデンド・イールド・インデックスが上昇すると値上がりし、下落すると値下がりするよう運用されています。

ETFとは、「Exchange Traded Fund」の略称であり、日本語では上場投資信託と言います。

ETF自体が数多くの銘柄(企業)を含んでいるため、1つのETFに投資すれば複数の銘柄に投資した場合と同じ分散効果が得られます。

つまり、指数に含まれる様々な銘柄を指数と同じ割合で投資するということだワン!

VYMの基本情報は、次の通りです。

| ティッカーシンボル | VYM |

|---|---|

| 名称 | Vanguard High Dividend Yield ETF |

| 運用会社 | Vanguard |

| 市場 | NYSE ARCA |

| ベンチマーク | FTSE High Dividend Yield Index |

| 構成銘柄数 | 465 |

| 経費率 | 0.06% |

| 純資産額 | 約489億USD |

ティッカーシンボルは、株式市場などで銘柄を識別するために使われる略称だワン!

VYMは大手資産運用会社の「バンガード社」が運用する米国高配当ETFで、日本での正式名称は「バンガード・米国高配当株式ETF」です。

VYMのほかにも、VOO(バンガード・S&P500 ETF)やVTI(バンガード・トータル・ストック・マーケットETF)などのETFを展開しています。

ベンチマークのFTSE ハイディビデンド・イールド・インデックスって長いけどどんなもの?

FTSE ハイディビデンド・イールド・インデックスは、米国株式市場で市場平均を上回る高配当利回りの銘柄(REITを除く)で構成される時価総額加重平均型の株価指数です。

時価総額加重平均とは?

金額などの単純な平均値ではなく、それぞれのウェイトを加味して平均値を算出する方法

株式分割などの影響も受けないため、単純平均より相場全体の実体を表していると考えられている

む、難しい…

要するに、VYMとは「時価総額の大きい高配当銘柄を中心に平均以上の配当利回りがある米国企業442銘柄に投資するETF」と覚えておけば問題ありません。

日本は2024年から新NISAがスタートします。そうした中で高配当に着目される投資家も多いのではないでしょうか?

VYMはバンガード・米国高配当株式ETFで非常に人気のあるETFです。

米国ETFランキングで4位

下の表は、SBI証券の【今年も発表!米国株式・米国ETF】2022年年間ランキングより、2022年12月末時点で保有者数が多かった米国ETFランキングを抜粋したものです。

| 順位 | 名称 | ティッカーシンボル |

|---|---|---|

| 1位 | バンガード トータルストックマーケットETF | VTI |

| 2位 | SPDRポートフォリオS&P 500高配当株式ETF | SPYD |

| 3位 | バンガード S&P 500 ETF | VOO |

| 4位 | バンガード 米国高配当株式ETF | VYM |

| 5位 | インベスコ QQQ トラスト シリーズ1 ETF | QQQ |

数ある米国ETFの中で、4位にVYMがランクインしています。

VYMは人気があるETFなんだね!

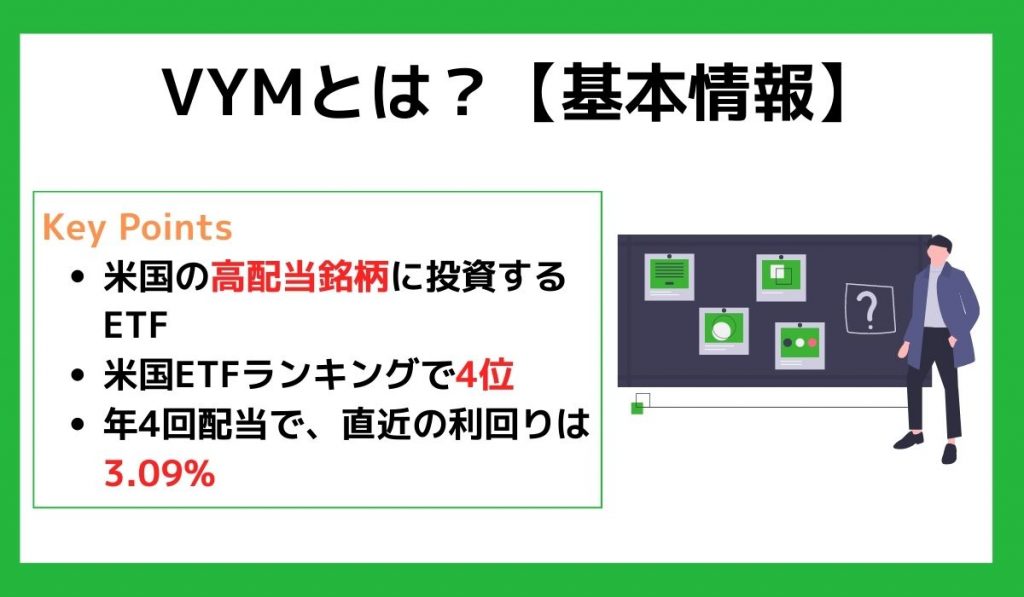

VYMの配当利回り

VYMでは四半期に一度、配当を出しています。

高配当ETFの醍醐味だよね!

どれくらいもらえるの?

VYMの直近配当利回りは3.09%程度で、年に4回自動で指定口座へ振り込んでくれます。

分配金が支払われるのは、3月末・6月末・9月末・12月末だワン!

分配金と配当利回りの推移は次のとおりです。

配当利回りは安定しているし、分配金も右肩上がりだね!

VYMの直近配当利回りの利回りは3.11%(2024/1/5現在)です。

四半期ごとに配当金が支払われます。VYMは1株から購入可能ですよ。

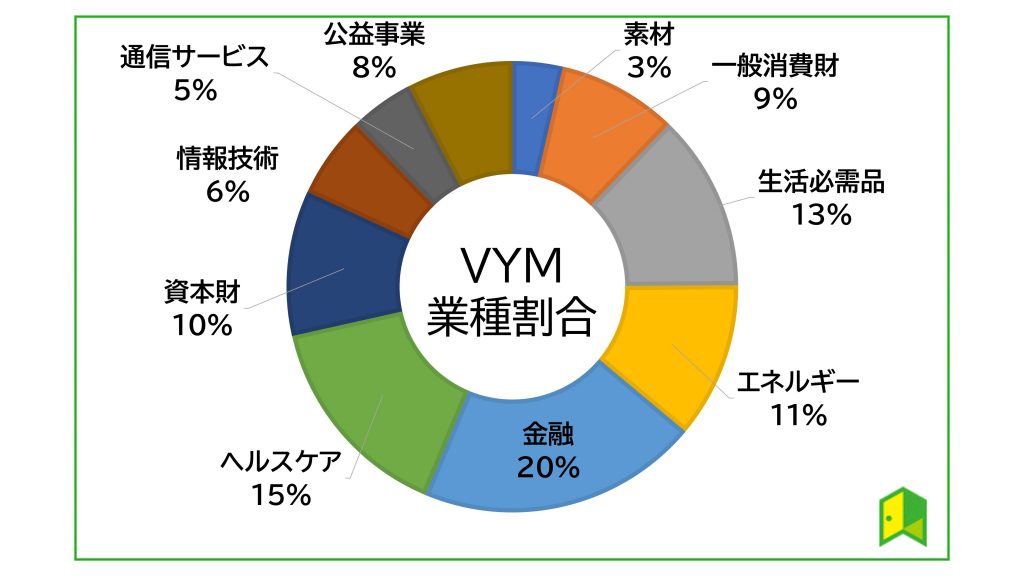

VYMの構成銘柄【グラフ】

VYMにはどんな銘柄が含まれているの?

まず、VYMを構成する銘柄の業種割合は次のとおりです。

金融、ヘルスケア、生活必需品など、景気に左右されにくく株価や需要が安定しているセクターに比率が偏っていることがわかります。

不動産セクター(REIT)には投資していないんだね!

次に、VYMの組入れ銘柄うち上位10社をご紹介します。

| ティッカー | 銘柄名 | セクター | 組み入れ比率 |

|---|---|---|---|

| XOM | エクソンモービル | エネルギー | 3.35% |

| JNJ | ジョンソン・エンド・ジョンソン | ヘルスケア | 3.03% |

| JPM | JPモルガン・チェース・アンド・カンパニー | 金融 | 2.82% |

| PG | プロクター・アンド・ギャンブル(P&G) | 生活必需品 | 2.61% |

| CVX | シェブロン | エネルギー | 2.61% |

| HD | ホーム・デポ | 一般消費財 | 2.34% |

| ABBV | アッヴィ | ヘルスケア | 2.09% |

| MRK | メルク | ヘルスケア | 2.00% |

| AVGO | ブロードコム | テクノロジー | 1.88% |

| PEP | ペプシコ | 生活必需品 | 1.87% |

「リバランス」と呼ばれる銘柄を入れ替える工程を年に1回行っており、業績などが良くない銘柄は自動的にはじかれるワン!

アメリカの有名企業「GAFAM」は入っていないのかな?

GAFAMのような企業は成長株が中心のため、無配だったり配当利回りが低かったりする場合が多いです。

そのため、VYMに成長企業はほとんど含まれていません。

上位3銘柄

組入れ上位3銘柄は、次のとおりです。

それぞれ見ていきましょう。

エクソンモービル

エクソン・モービルは、石油・ガスの探査や開発、販売を行う米国最大の総合エネルギー企業です。

ロックフェラーによって設立されたスタンダード石油が前身で、分割されたうちの2社が1999年に合併してできた企業です。

テキサス州に本社を置き、41年連続増配を続ける石油会社です。原油価格が上昇すれば恩恵を受けます。

同社は、原油だけでなくシェールオイルや天然ガスの生産にも力をいれています。

また、2021年12月より低炭素ビジネスへの投資を開始するなど、多様な収益源を作り出しています。

世界中でクリーンエネルギー化が進む今、重大な組織再編だね!

2022年12月期決算では、売上高は4,004億ドル(前期比43%増)、当期純利益は557億ドル(前期比140%増)となりました。

この利益は通期として、過去最高益です。

同社のダレン・ウッズCEOは、「数年前から実施している投資計画が実を結んだ」と強調しています。

油田開発や液化天然ガスへ積極的に投資を進めているよ!

配当利回りは3.2%ほどで、株主還元は強化していく方針です。

2022年期では、自社株買いと配当を298億ドル実施しました。

2023年から2024年にかけて350億ドルの自社株買いを実施する予定です。

経費の高さが目立つので、上手く削減できれば今の水準の配当を維持することが可能だワン!

ジョンソン・エンド・ジョンソン

ジョンソン・エンド・ジョンソンは、世界最大規模で最も多角的なヘルスケア企業です。

日本においても、ジョンソン・エンド・ジョンソンの商品は広く知られています。

製薬、医療機器その他のヘルスケア関連製品を取り扱う企業で、67年連続増配により米国で3番目に長く増配を続けています。

キズパワーパッドやリステリンなどの商品が有名だよね!

実を言うと、一般消費者向け事業は売上高の約15%に過ぎません。

売上の大半は医療従事者向け事業で成り立っており、医療機器事業が約30%、医療用医薬品事業が約55%となっています。

2023年12月期第1四半期決算では、売上高が247億ドル(前期比5.6%の増収)、最終損益は6800万ドル(前期は51億の黒字)の赤字となりました。

減益だけど配当は大丈夫なの?

2022年時点で60年連続増配を達成している配当王であり、配当利回りは約2.9%となっています。

2023年度も増配の見込みで、配当性向は66.2%と無理のない範囲です。

配当性向とは?

会社が税引き後の利益である当期純利益のうち、どれだけを配当金の支払いに向けたかを示す指標

増配をしていても配当性向が高くなっている企業は、無理して配当を払っている可能性があるので財務状態や業績に注意を払う必要があります。

過去10年で当期純利益は年平均8%で成長しており、安定した増配だワン!

同社は、VYMのほかに高配当株ETF「HDV」や連続増配株ETF「VIG」の上位にも名を連ねています。

また、1997年からダウ平均にも採用されており、市場からの信頼度が伺えます。

他のETFや指数に多く組み入れられている銘柄は、それだけ評価されているってことになるよ!

JPモルガン・チェース・アンド・カンパニー

JPモルガン・チェースは、世界有数のグローバル総合金融サービス会社です。

2000年に投資銀行のJPモルガンとチェース・マンハッタン銀行が合併して誕生しました。

ニューヨークに本社を置く世界有数のグローバル総合金融サービス会社で、2011年以降は増配基調が続いています。2024/1/5に上場来高値を更新しました。

総資産や収益力、時価総額などで世界屈指の規模を誇っているよ!

グローバルに展開している法人向け事業では「J.P.モルガン」、米国で展開している中小企業や個人向事業では「チェース」ブランドを活用しています。

展開している事業は次の通りです。(カッコ内は2022年度における売上高構成比率)

- コンシューマー&コミュニティ・バンキング(42%)

債券・株式・為替などのマーケット業務や資産管理サービスを行う - コーポレート&インベストメント・バンキング(36%)

グローバルな投資銀行業務などを法人や政府系機関相手に行っている - アセット&ウェルス・マネジメント(14%)

年金基金や機関投資家向けに商品やサービスなどを販売する - コマーシャル・バンキング(8%)

海外展開する日本企業や外資系企業の在日子会社を一体的に支援している

2023年第1四半期決算では、純利益が126億ドル(前年同期比52%の増収)と市場予想を上回りました。

金利上昇で利ざやが改善し、消費者金融部門で金利収入が大幅に増えました。

貸倒引当金の計上増を収益の増加で吸収したね!

配当利回りは2.9%と銀行株らしい高めの水準であり、配当性向は29.5%です。

2022年度は増配を見送り、自社株買いを停止していました。

しかし自己資本比率の改善を踏まえて2023年は自社株買いを再開できる見通しを示しています。

自社株買いに踏み切るのか注目だワン!

VYMの株価推移【チャート】

ここからは実際に、VYMの価格推移を見てみましょう。

2020年からのコロナショック時には大きく下落していますが、VYMが設定されてからは右肩上がりで推移しています。

配当金だけでなく、株価も上昇してきたんだね!

続いて、米国経済やVYMの見通しについて見ていきましょう。

米国の経済やVYMについて今後の見通し【予想】

2024年の米国市場は利下げが視野に入る年になりそうです。しかし、依然として労働環境など良く大幅な利下げは行われない

可能性もありそうです。そうした環境であれば高配当銘柄への投資も有効ではないでしょうか。

新型コロナウイルス感染拡大後、米国では歴史的な金融緩和によりインフレが進行しました。

これを受けて、FOMC(連邦公開市場委員会)では急ペースな利上げが決定・実施されてきています。

急激な金利上昇に伴い、2022年年初より米国市場で株価の下落が続いています。

2022年11月末時点のCPI(消費者物価指数)は予想を下振れし、インフレはピークアウトし始めていると考える人も増えてきました。

しかし、アメリカの政策金利の利上げは2023年年初あたりまで続くとの見方が強く、2023年は景気後退が予想されています。

米国の代表的な指数とは対照的に、VYMは2022年年初の水準まで株価が回復しています。

でも、日本では米国の利上げに伴う急激な円安も進行していて、米国株が割高になっている点に注意だワン!

じゃあVYMには、投資したほうがいいのかな?

投資するかはそれぞれの判断となりますが、米国株式市場全体がかなり割安な水準まで下落しました。

なので、ここから上昇を続けると考える、もしくは長期投資を前提とするなら買い時かもしれません。

逆に値下がりすると思うのであれば、IG証券のCFD取引を活用して、売りポジションから入って利益を狙うこともできます。

\当サイト限定のレポート/

「いろはにマネー」経由で口座開設&取引をすると、「2024年 投資戦略のいろは」を手に入れることが出来ます。

株価推移や商品価格など、2024年の投資戦略に役立てましょう!

VYM・HDV・SPYDを徹底比較【シミュレーション】

ここで、VYMを米国高配当株に投資できる人気ETF「SPYD」や「HDV」と比べてみましょう。

| HDV | SPYD | VYM | |

|---|---|---|---|

| 運用会社 | Black Rock | State Street | Vanguard |

| ベンチマーク | モーニングスター配当フォーカス指数 | S&P500高配当指数 | FTSE ハイディビデンド・イールド・インデックス |

| 構成銘柄数 | 75 | 79 | 465 |

| 経費率 | 0.08% | 0.07% | 0.06% |

| 基準価格 | 103.87 USD | 38.42 USD | 107.65 USD |

| 直近配当利回り | 3.92% | 4.47% | 3.09% |

| 特徴 | 米国の財務優良企業のうち、配当利回りの高い銘柄でに投資している | S&P500の採用銘柄の中で、配当利回りの高い79銘柄に投資している | 平均以上の配当利回りがある米国企業に幅広く分散して投資している |

2023/4/19時点の数値を使用

VYMは経費率が最も低く、銘柄数も分散されていることがわかります。

一方で、配当利回りはSPYDとHDVの間くらいとなっています。

同じ高配当ETFと言っても、違いがあるんだね!

次に、チャートで比較してみましょう。

コロナショックの直前から比較すると、VYMの価格上昇率が優れていることがわかります。

SPYDは下落幅大きいね…

最後に、リスクやリターンを数値でも確認してみましょう。

2016年に100ドルをそれぞれに投資して、分配金は再投資する設定で検証しています。

| Portfolio | Final Balance | CAGR | Stdev | Best Year |

|---|---|---|---|---|

| VYM | $209 | 11.28% | 15.07% | 26.21% |

| HDV | $188 | 9.58% | 15.47% | 20.23% |

| SPYD | $192 | 9.87% | 19.26% | 30.18% |

各項目に関しての説明はこちら!

- Portfolio

投資している銘柄 - Final Balance

最終資産額 - CAGR(Compound Average Growth Rate)

年平均成長率 - Stdev

ポートフォリオのリスク - Best Year

一番良いパフォーマンスをあげた年の上昇率

VYMのトータルリターンが最も高く、リスクも最も低いという結果になりました。

一方、SPYDはリスクが高い分、パフォーマンスが良い時はVYMを上回るリターンをあげています。

VYMのリターンが高く、リスクが低かった理由として、VYMは多くの銘柄に分散して投資している、また比率の大きいセクターのパフォーマンスが良かったといったことが考えられるワン!

| Portfolio | Worst Year | Max. Drawdown | Sharpe Ratio | Sortino Ratio |

|---|---|---|---|---|

| VYM | -5.91% | -23.98% | 0.72 | 1.11 |

| HDV | -6.47% | -26.06% | 0.60 | 0.93 |

| SPYD | -11.53% | -36.55% | 0.54 | 0.75 |

各項目に関しての説明はこちら!

- Portfolio

投資している銘柄 - Worst Year

一番悪いパフォーマンスをあげた年の上昇率 - Max. Drawdown

最大下落率 - Sharpe Ratio

リスク調整後リターンを測るもの。数値が大きいほど効率よくリターンを得られたことを意味する。 - Sortino Ratio

ファンドが下落した時だけのリスクを考慮してリターンを計算した指標。数値が大きいほど下落局面に強い事を意味する。

リスクなどを詳しく見てみても、VYMは効率的に運用されており、下落耐性も高いことがわかります。

高配当株の総合的なパフォーマンスでは、VYMがリードしているね!

VYMはHDVやSPYDに比べ組み入れ銘柄が447(2024/1/5現在)と多く、幅広く分散して投資しています。そうした中でもパフォーマンスは良好ですね。

あわせて読みたい

VYMに投資するメリット

VYMに投資するメリットを知りたいな。

高配当ETFのVYMに投資するメリットは以下の通り。

それぞれ、詳しく解説していきます。

分散投資ができる

VYMひとつに投資するだけで、422銘柄に投資できるのが大きなメリットです。

投資をする上で大事なことは、分散投資を行いリスクを最小限に抑えることです。

たまごは一つのカゴに盛るなっていう格言があるぐらいだもんね!

しかし、422銘柄に投資しているものの、時価総額の大きい上位銘柄の組入れ割合が大きい点には注意しましょう。

上位10銘柄で全体の24.0%を占めているね…

VYMと相関関係の低いETFや銘柄に投資するのも手だワン!

経費率が低い

VYMの経費率は年率0.06%と、他の米国高配当ETFよりも低くなっています。

経費率が低いため、コストを抑えながら運用できます。

経費率とは?

経費率とは、投資商品の運用に必要な経費のこと。

自身が投資している金額に基づいて自動で支払いされます。

例えば、VYMに100万円投資している場合、1年間で600円の経費がかかります。

これを高いと思うかどうかは人それぞれですが、約400社もの企業に自動で分散投資できると考えたら、経費率0.06%はかなりお得と言えるでしょう。

VYMの運用会社であるVanguard社のETFは経費率が低いという特徴があるワン!

類似の米国籍ETFの平均経費率は0.90%なので、VYMの経費率の低さは注目です。

高いリターンが期待できる

VYMの配当利回りは約3%で安定して推移しています。

2022年12月時点で日経平均の配当利回りが約2%であることから、VYMの配当利回りは比較的高いことがわかります。

分配金も増え続けていたよね!

ほかの米国高配当株ETFである「SPYD」や「HDV」に配当利回りでは劣るものの、値上がり益なども含めたトータルリターンではVYMが最もいいパフォーマンスでした。

配当だけを目的に選ぶなら「SPYD」や「HDV」も投資対象になってくるね!

2022年以降、VYMの株価は高値近辺で推移する事も多くなっています。米金利が高止まりとなれば高配当への期待が今後も繋がる可能性はありそうです。

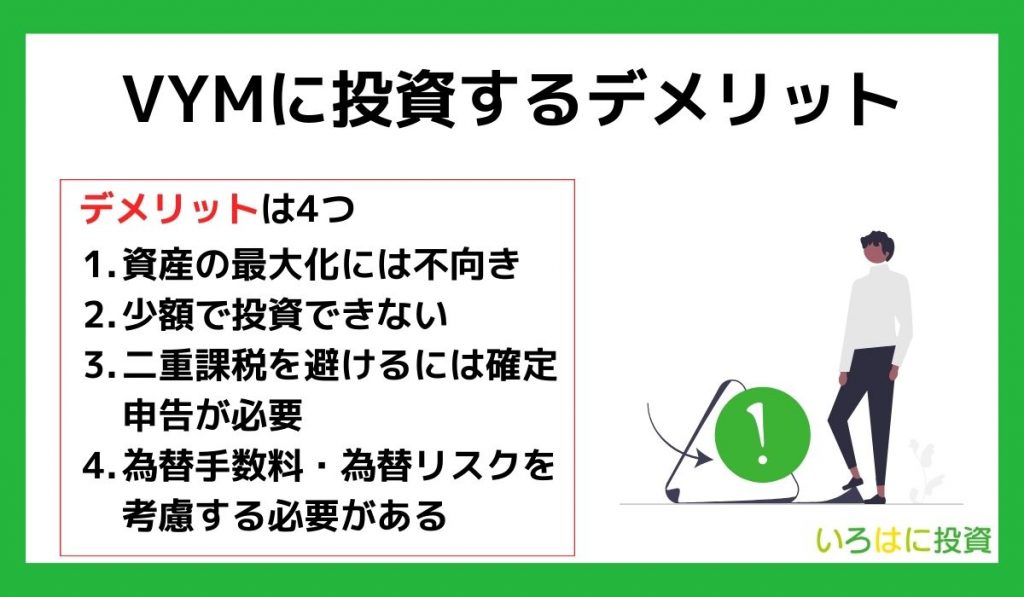

VYMに投資するデメリット

反対にVYMに投資するデメリットはあるの?

VYMに投資するデメリットは次のとおりです。

こちらも、それぞれ詳しく見ていきましょう。

資産の最大化に不向き

あなたは配当金の使い道を考えていますか?

比較的若い世代を中心に、配当を受け取っても再投資する方が多いのではないでしょうか?

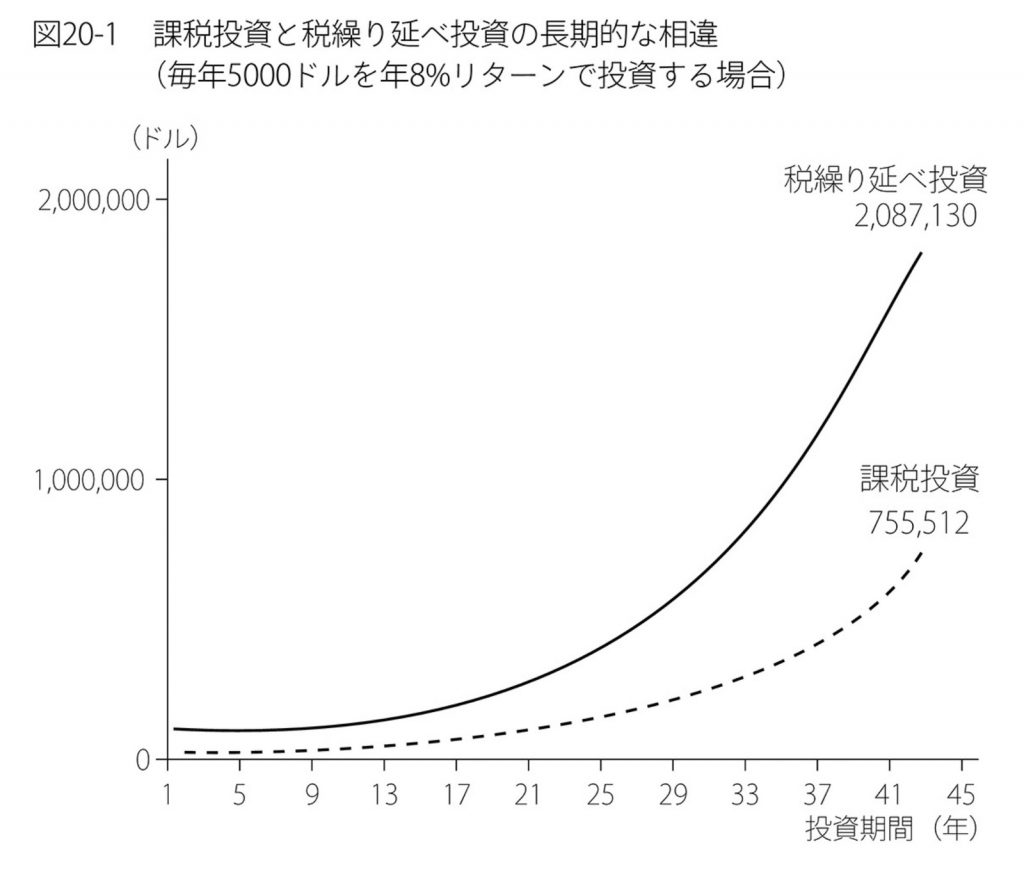

しかし、配当金は受け取るたびに税金がかかってしまうので、資産の最大化を目的に投資をする上では効率が悪くなってしまいます。

もちろん、投資金額が大きければ大きいほどその差は顕著になります。

そこで、税の繰り延べ効果がある再投資型の投資信託や配当金を出さない(少ない)ETFが選択肢に入ってきます。

二重課税を避けるには確定申告が必要で、為替手数料・為替リスクを考慮する必要がります。米国投資を行う場合は為替リスクがある事は十分に注意が必要ですね。

ETFと投資信託は何が違うの?

ETFと通常の投資信託の違いとしては、次の通りです。

| ETF | 一般的な投資信託 | |

| 上場 | ◯ | × |

| 価格 | リアルタイムで変動する | 1日1回の基準価格 |

| 取引機会 | 取引所の取引時間内 | 1日1回 |

| 最低取引金額 | 1単元~ | 100円~ |

投資信託であれば100円から投資でき、配当金を受け取らずそのまま再投資することもできるので、複利効果も得られます。

ただその分、ETFよりも手数料が高くなるため、注意が必要です。

NISA口座を使って税金を免除してもらう手もあるよね!

つみたてNISAではVYMを購入できない点には気を付けるワン!

あわせて読みたい

少額で投資できない

米国の個別株やETFは1株から購入することができるのが魅力です。

VYMの現在の価格は約111ドルなので、最低投資金額は日本円だと約15,000円です。(為替レートは135円を想定)

1株15,000円はお高めだね…

投資初心者や学生の方にとっていきなり15,000円を投資するのは勇気が要りますよね。

少額投資をしたい方は投資信託を利用するのがおすすめだワン!

二重課税を避けるには確定申告が必要

米国株の配当は、外国で発生した所得として米国で10%の税金が源泉徴収されます。

その後、日本でも金融所得の課税対象になるため20.315%が源泉徴収され、米国と日本の両方で課税されることになります。

米国株の売却にともなう譲渡益は米国で課税されないので、米国株の配当だけが二重課税になるんだワン!

これを回避するために必要なのが外国税額控除です。

外国税額控除とは?

確定申告をすることによって米国で課された税金の全部または一部に相当する金額を国内の所得税から控除できる

外国税額控除を申告することで国内の所得税還付を受けることができますが、それには確定申告が必要になってきます。

確定申告を普段しない会社員の人たちからしたら面倒だよね…

為替手数料・為替リスクを考慮する必要がある

VYMは米国株ETFのため、米ドルで購入する必要があります。

でも、米ドルなんて持ってないよ…

いちいち両替しないといけないの?

証券口座に日本円相当額を入れておけば大丈夫です。

購入する際に決済方法を「円貨決済」にすれば、自動で米ドルに両替されてからETFが購入されます。

しかし、その際に為替手数料がかかってきます。

どれくらいかかるの?

例えば、SBI証券では3種類の両替方法があり、それぞれ異なる為替手数料がかかります。

| 方法 | 為替手数料 |

|---|---|

| SBI証券で円貨決済 | 0.25円 |

| 住信SBIネット銀行の外貨普通預金で両替したドルを使って外貨決済 | 0.06円 |

| 住信SBIネット銀行の外貨積立でつみたてたドルを使って外貨決済 | 0.03円 |

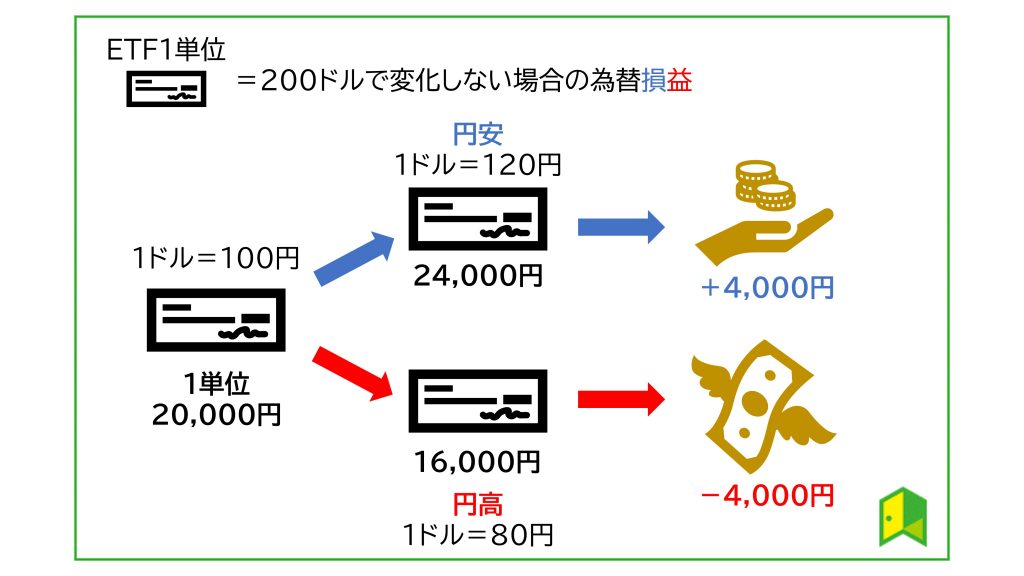

また、米ドルで株式ETFを保有すると為替リスクを負うことになります。

ETFの株価は変化せずに為替レートだけが変動した場合、為替損益がどうなるか下の図で確認してみましょう。

株価が変化しなくても利益がでるのはうれしいね!

利益になることもありますが、もちろん損失になることもあります。

これが為替リスクを抱えているということ、米国株に投資するということです。

チャートからわかるように、2022年は急激に円安が進行しました。

2021年から米国株を保有しているならば、かなりの為替差益が出ていることになります。

しかし、現在ここまでドル高が進行しているということは、日本から見て2021年に比べ米国株が割高になっているということです。

逆に、今から円高ドル安に為替がふれれば為替差損を抱えるということは覚えておく必要があるワン!

VYMに投資するには?【証券会社】

VYMに投資する方法には「現物取引をする」と「CFD取引をする」の2種類あります。

現物取引はわかるけど、CFD取引ってなに?

CFD(Contract For Difference)取引とは、株式、商品、経済指数、先物など、あらゆる金融商品を差金決済で行う取引のことです。

現物取引のように、現金で株式を購入して保有し、売却するような現物の売買は発生しません。

現物を実際に保有しないため、証拠金を預けて売買でき、売り注文からの取引もできるんだワン!

以下では、現物取引におススメのSBI証券と楽天証券、CFD取引におススメのIG証券についてご紹介します。

| 証券会社 | おすすめ取引方法 | 米国取扱銘柄数 (2022年10月現在) | 取引手数料 |

|---|---|---|---|

| SBI証券 | 現物取引 | 個別株5,500銘柄以上 ETF340本以上 | 約定代金の0.495% 最低0~最大22米ドル |

| マネックス証券 | 現物取引 | 個別株4,542銘柄 ETF3,57本 | 取引毎コース:最低55円 一日定額コース:最低550円 |

| IG証券 | CFD取引 | CFD17,000銘柄以上 | 最低手数料16.5ドル |

監修目線では、VYMに投資するならSBI証券がおすすめです。取引手数料が格安となっていますよ。

それでは、上記3社について、詳しく確認していきましょう。

SBI証券【10銘柄の買付手数料無料】

SBI証券の特徴

- 6,000銘柄以上の米国株を取り扱い(2022年9月現在)

- 円貨決済も外貨決済も可能

- 為替手数料は住信SBIネット銀行経由で1ドルあたり4銭

SBI証券はネット証券国内株式個人取引シェアNo.1を誇る人気のネット証券です。

6,000銘柄以上の米国株式を取り扱っており、大型銘柄からIPO銘柄、中小型銘柄などバリエーションも豊富です。

米国ETFのラインナップも充実しているので、あなたが欲しい銘柄がきっと見つかりますよ。

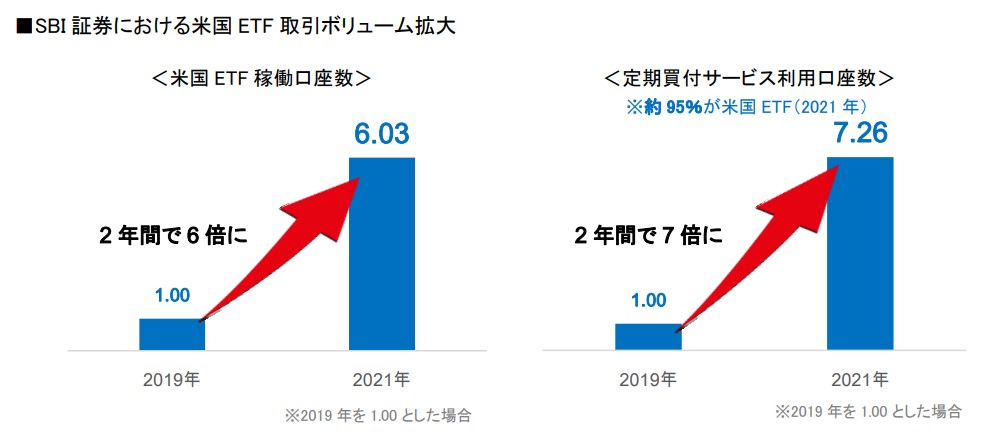

また、米国株を毎月好きな日に自動買い付けできる「米国株式・ETF定期買付サービス」も利用できます。

時間がなくて定期的に買い付けるのを忘れそうという人も、はじめに「設定株数」または「設定金額以内の単元株」を設定するだけで手軽に米国株へ投資できますよ。

定期的に買うの忘れそうだから助かるよ!

住信SBIネット銀行との親和性がよく、米ドルとの両替を比較的低コストで行うことができます。

さらにSBI証券では「SBI ETF セレクション」というプログラムがあります。

SBI ETF セレクションって何?

中長期の資産形成に適した米国ETF10銘柄のことです。

対象銘柄の買付手数料が無料となっており、気軽に米国ETFでの資産形成をスタートできます。

また、専用ページでの投資情報も豊富に用意されています。

買付手数料無料の10銘柄(クリックで開く)

| ティッカー | 銘柄 |

|---|---|

| VT | バンガード トータル ワールド ストック ETF |

| VTI | バンガード トータルストックマーケット ETF |

| VOO | バンガード S&P 500 ETF |

| EPI | ウィズダムツリー インド株収益ファンド |

| QQQ | インベスコ QQQ トラスト シリーズ 1 ETF |

| SPYD | SPDR ポートフォリオ S&P 500 高配当株式 ETF |

| AGG | i シェアーズ コア 米国総合債券市場 ETF |

| VGT | バンガード 米国情報技術セクター ETF |

| GLDM | SPDR ゴールド ミニシェアーズ トラスト |

| IYR | i シェアーズ 米国不動産 ETF |

SBI証券のETF稼働口座・積立利用口座の大きな上昇からも、投資家からの人気が見て取れますね。

関連:【初心者必見】SBI証券の口座開設のやり方!おすすめの初期設定や必要日数も解説

\ETFに投資するなら/

SBI証券なら、ETF10銘柄が買付手数料無料です!

また、専用ページでETFの最新情報を知ることもできます。

マネックス証券【21銘柄の買付手数料キャッシュバック】

マネックス証券の特徴

- 時間外取引が可能

- 米国ETF21銘柄の買付手数料(税抜)を全額キャッシュバック

- 米国株投資をメインに行いたい人にオススメ

マネックス証券は米国株の取扱いが豊富で、人気を集めている注目の大手ネット証券会社です。

2022年9月時点で総口座数が217万件を突破しました。

マネックス証券にはどんなメリットがあるのかな?

マネックス証券は米国株取引で時間外取引もできるネット証券で、米国株投資に強みを持っています。

特に高機能のツールが高く評価されており、「銘柄スカウター」は、投資家の間でも評判の良い分析ツールとして知られています。

また、ETFと言っても様々な種類があり、どれに投資するか悩んでしまう方も多くいらっしゃると思います。

そんな方たちには、マネックス証券の魅力の一つであるロボアド「ON COMPASS」がおすすめです。

ON COMPASSは、簡単な質問に答えるだけであなたに合った資産運用を提案・運用をしてくれます。

これを利用することで、ETFに簡単に投資ができるので初心者の方にもおすすめのサービスです。

また、VOOを含む米国ETF21銘柄の買付手数料がキャッシュバックされます。

以下の21銘柄に投資したい人は口座開設しておきましょう。

買付手数料実質無料の21銘柄(クリックで開く)

| ティッカー | 銘柄 |

|---|---|

| VTI | バンガード・トータル・ストック・マーケットETF |

| VOO | バンガード・S&P 500 ETF |

| VT | バンガード®・トータル・ワールド・ストックETF |

| VWO | バンガード・FTSE・エマージング・マーケッツETF |

| QQQM | インベスコ NASDAQ 100 ETF |

| QQQJ | インベスコ NASDAQ ネクスト100 ETF |

| QQQS | インベスコ NASDAQ フューチャー200 ETF |

| RSP | インベスコ S&P 500 等ウェイト ETF |

| TAN | インベスコ ソーラー ETF |

| SPYD | SPDRポートフォリオS&P 500高配当株式ETF |

| HDV | iシェアーズ・コア 米国高配当株ETF |

| QYLD | グローバルX NASDAQ100・カバード・コール ETF |

| LIT | グローバルX リチウム&バッテリーテック ETF |

| BUG | グローバルX サイバーセキュリティ ETF |

| DRIV | グローバルX 自動運転&EV ETF |

| PFFD | グローバルX 米国優先証券 ETF |

| XYLD | グローバルX・S&P500・カバード・コール・ETF |

| QDIV | グローバルX 高配当・優良・米国株 ETF |

| AIQ | グローバルX AI&ビッグデータ ETF (AIQ) |

| URA | グローバルX ウラニウムETF(URA) |

| SDIV | グローバルX スーパーディビィデンド-世界株式 ETF |

お得なこの機会に、ぜひマネックス証券で口座開設をしてみてください。

せっかくならキャンペーンを受け取ってお得に投資しよう!

関連:マネックス証券の評判は悪い?やばいと言われる理由は?ユーザーへのアンケートや独自インタビューも掲載!

\キャンペーン実施中/

dカード積立とショッピング利用で最大5.0%のdポイントが

還元されるキャンペーンを実施中!

IG証券【CFDで下落相場でも利益が出せる】

45年以上の歴史を持ち、世界中で約31万人以上が利用する大手証券会社のIG証券。

IG証券ではVYMを始め、17,000以上の銘柄のCFD取引を行えます。

CFD取引では現物を実際に保有せずに取引できるため、 下落相場でも利益を出せる売り注文からの取引ができます。

幅広い取引をしたい方におすすめだワン!

学習コンテンツ「IGアカデミー」や、ニュース分析レポートなども揃っているため、CFD初心者からプロまで満足できるでしょう。

関連:IG証券の評判・口コミ【メリットや当サイト限定キャンペーンも徹底解説】

\当サイト限定のレポート/

「いろはにマネー」経由で口座開設&取引をすると、「2024年 投資戦略のいろは」を手に入れることが出来ます。

株価推移や商品価格など、2024年の投資戦略に役立てましょう!

【まとめ】VYMはおすすめしない?

VYMについての理解が深まったよ!

VYMは米国の高配当ETFの中でおすすめします。また、米国の高金利政策が継続すれば尚更注目されそうです。

米国の高配当ETFであるVYMに関する情報を中心に、VYMに投資するメリットやデメリットについて解説してきました。

最後に、本記事でもっとも重要なポイントをおさらいしましょう。

VYMとは?

時価総額の大きい高配当銘柄を中心に平均以上の配当利回りがある米国企業400銘柄以上に投資するETF。

VYMの特長は?

非常に分散が効いているにもかかわらず、低い経費率で運用されている。

また、ディフェンシブな銘柄が多く含まれており相場の下落に強い耐性をもち、株価自体の値上がりも期待できる。

他の人気高配当株と比べても効率やトータルリターン、リスクの観点で一歩抜きんでたパフォーマンス実績が特長。

VYMは米国株ETFなので、今後もアメリカ経済が成長していくと考えている人は長期目線で投資するのも選択肢の一つです。

ただ、投資の世界では何が起こるか分からないため、VYMが大きく値下がりする可能性も大いにあります。

そのため、値下がり局面でも利益を狙える「CFD取引」ができるIG証券での口座開設がおススメです。

\当サイト限定のレポート/

「いろはにマネー」経由で口座開設&取引をすると、「2024年 投資戦略のいろは」を手に入れることが出来ます。

株価推移や商品価格など、2024年の投資戦略に役立てましょう!