・米国に投資できるETFについて知りたい

・VPUってあまり聞かないけど、どんな金融商品なの?

このようなお悩みを解決します。

この記事の結論

- VPUは、米国の公益事業セクター65銘柄で構成されたETF

- 安定した値動きと高い配当でパフォーマンスが良い

- 過去に右肩上がりで成長を続けてきた実績があり、今後も成長が期待できる

VPUはアメリカの資産運用会社であるバンガード社が提供するETFで、電力・水道・ガスなどの公益事業を行う企業で構成されています。

株価は過去のチャートを見る限り右肩上がりに推移していますが、今後の投資対象としておすすめなのでしょうか?

この記事では、VPUに投資するうえで知っておきたい特徴や株価推移、構成銘柄や配当利回りなどについて余すことなく解説します。

VPUとは【基礎】

VPUは、 セクターETFの中でも「MSCI US インベスタブル・マーケット・ユーティリティーズ・インデックス」 に連動するように運用されるインデックス型のETFです。

カタカナとローマ字ばっかりでよく分からないや…

要するに、「米国株の中でも公共事業セクター65銘柄に投資しているETF」だと覚えておけば問題ないでしょう。

VPUの基本情報は以下の通りです。

| VPUの基本情報 | |

|---|---|

| 名称 | バンガード・米国公益事業セクターETF |

| ベンチマーク | MSCI US IMI Utilities 25/50 |

| 経費率 | 0.1% |

| 純資産額 | 約59億 USD |

| 取扱証券会社 | IG証券、SBI証券、楽天証券など |

VPUを運用しているのは、大手資産運用会社の「バンガード」社です。

VPUのほかにも、VFH(バンガード・米国金融セクターETF)やVDC(バンガード・米国生活必需品セクターETF)などのセクターETFを展開しています。

現在のVPUの価格は約167ドルであり、米国株は1単位から購入できるため、約22,000円あればVPUに投資できます。(為替レートは135円を想定)

セクターETFとは?

そもそもETFってどんなものだっけ?

ETFとは、「Exchange Traded Fund」の略称であり、日本語では上場投資信託と言います。

ETF自体が数多くの銘柄(企業)を含んでいるため、1つのETFに投資すれば複数の銘柄に投資した場合と同じ分散効果が得られます。

それじゃあ、セクターETFってなに?

セクターETFとは、「セクター」と呼ばれる特定の業種に資金を集中したETFのことです。

それぞれのセクターに指数があるため、その指数をベンチマークとして連動するような運用成果を目指しているものが多いです。

VPUの配当利回り

VPUは四半期に一度、配当を出しています。

配当金はうれしいね!どれくらいもらえるの?

VPUの直近配当利回りは2.60%で、支払い日になると自動で指定口座へ振り込んでくれます。

セクターETFの中では高い配当利回りだワン!

過去には3%近くの配当利回りで推移していたこともありました。

ETFで配当金を狙った投資をしてみたい方は、「米国高配当ETFのおすすめは?人気3種類を比較!」の記事を参考にしてください。

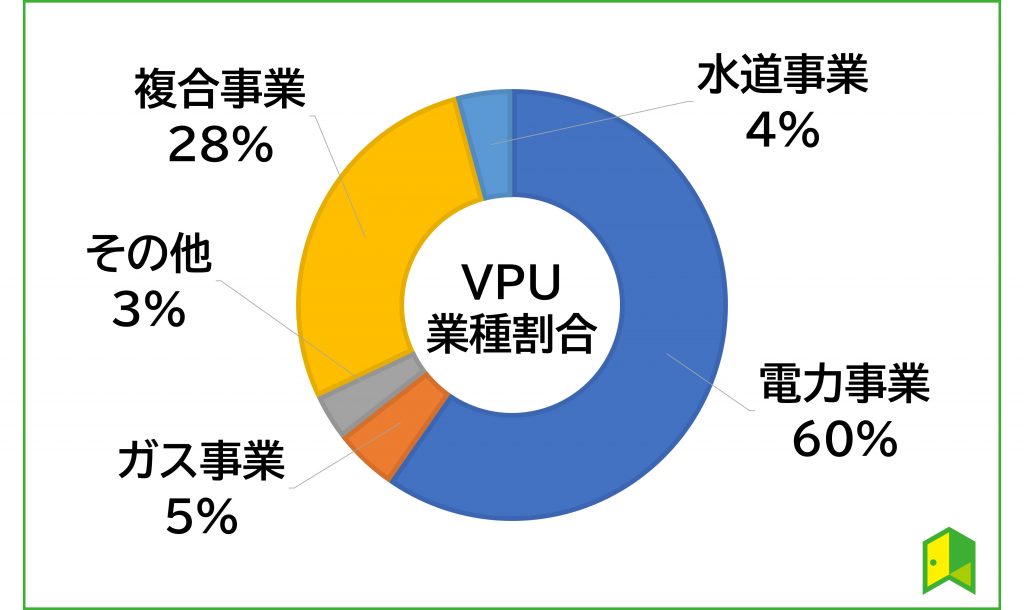

VPUの構成銘柄【グラフ】

VPUにはどんな銘柄が含まれているの?

VPUは米国公益事業セクターの銘柄で構成されており、各業種の割合は以下の通りです。

電力の割合が6割と、非常に大きいことがわかります。

次に、VPUの組み入れ銘柄のうち上位10社をご紹介します。

| ティッカー | 企業名 | 組入比率 |

|---|---|---|

| NEE | ネクステラ・エナジー | 13.83% |

| DUK | デューク・エナジー | 7.05% |

| SO | サザン | 6.80% |

| D | ドミニオン・エナジー | 5.54% |

| SRE | センプラ・エナジー | 4.36% |

| AEP | アメリカン・エレクトリック・パワー | 4.14% |

| EXC | エクセロン | 3.80% |

| XEL | エクセル・エナジー | 3.32% |

| ED | コンソリデーテッド・エジソン | 2.93% |

| PEG | PSEG | 2.75% |

「エナジー」と入っている企業が半分を占めていますね。

また、65銘柄に投資しているものの、主要銘柄は時価総額の大きい企業が独占しています。

上位10銘柄で全体の54.26%を占めているんだワン!

半分以上をたった10銘柄が占めているんだね…

上位3銘柄

組入れ上位3銘柄は、次の3社です。

それぞれ、ざっくり見ていきましょう。

ネクステラ・エナジー

ネクステラ・エナジーは、アメリカ全土に電力を供給する再生可能エネルギーの最大手企業です。

天然ガスを中心にした電力供給をおこなう子会社フロリダ・パワー&ライト(FPL)が、売上の約7割を占めています。

その収益を、子会社ネクステラ・エナジー&リソースの風力・太陽光を中心とした再生可能エネルギー投資に回しているのが特徴です。

同社は現在、「太陽のシティ」と呼ばれるバブコック・ランチの開発に携わっています。

バブコック・ランチとは?

フロリダで繰り広げられている分譲住宅地プロジェクト

東京ドーム1,558個に相当する街の電力を、すべて太陽光発電で賄っている

牛の放牧地や湖沼、野生動物の生息地など自然環境を保ちながら、環境にやさしい住宅開発ができるんだワン!

FPLは2015年からメガソーラーの建設をはじめ、2020年時点で町全体の需要を大きく上回る電力を発電しています。

20年後には、1万9500戸・5万人が生活できるようになるんだって!

デューク・エナジー

デューク・エナジーは、1900年初頭から全米最大級の公益事業を展開する企業です。

2021年決算では、ネクステラ・エナジーやサザンより大きい額の売上高・利益を計上しています。

売上は9割が電力であり、その他にガスや再生可能エネルギーの事業も抱えています。

クリーンエネルギー事業だけみると、ネクステラ・エナジーのほうが倍近い売上を上げているワン!

同社は2013年より、「The World’s Most Powerful Woman 2021」にも選出されたリン・グッドCEOのもと運営されています。

2016年には、ピードモント・ナチュラル・ガスを買収してガス事業にも参入しました。

また、2005年から二酸化炭素排出量を31%削減することに成功し、2050年までに排出0を目指しています。

四半期配当を93年間も継続している歴史ある企業でもあるんだよ!

サザン

サザンは、米国の電力会社や天然ガス供給会社を傘下に持つ持株会社です。

エネルギー構成は天然ガスが約50%、石炭は20%、原子力発電と再生可能エネルギーがともに約15%となっています。

天然ガス事業では、デューク・エナジーの倍以上の売上を上げているよ!

同社は現在、原子力発電ユニットの建設に力をいれています。

2018年には、ネクステラ・エナジーに公益事業の一部を売却して原子力発電プロジェクトの資金を調達しました。

24時間365日稼働し、全米で生産するクリーンエネルギーの半分以上を生産できるようになると発表しています。

2050年の二酸化炭素排出0に向けて投資中なんだよ!

VPUの株価推移【チャート】

次に、VPUの価格推移を見てみましょう。

設定された2004年より右肩あがりの上昇を続けています。

リーマンショックやコロナショックを乗り越えて安定した値動きをしているね!

続いて、米国経済や株価の見通しについて見ていきましょう。

米国経済や株価の見通し【予想】

2022年、年初より米国ではインフレが深刻化し、FRB(連邦準備理事会)は急ペースで利上げを行っています。

ロシアによるウクライナ侵攻やコロナバブルが原因なんだよね…

また、世界ではインフレと景気後退が同時に進行するスタグフレーションが現実化しつつあります。

しかし、アメリカの消費者物価指数は予想より低い値をつけ、ピークアウトの兆しと考える人も増えてきました。

インフレや戦争の収束によりますが、金利上昇ペース次第で株価の上昇も考えられるでしょう。

日本では急激な円安も進行していて、米国株が割高になっている点に注意だワン!

じゃあVPUには、投資したほうがいいのかな?

投資するかはそれぞれの判断となりますが、VPUがさらに上昇を続けると考えるならば、買い時かもしれません。

逆に値下がりすると思うのであれば、IG証券のCFD取引を活用して、売りポジションから入って利益を狙うこともできます。

\当サイト限定のレポート/

「いろはにマネー」経由で口座開設&取引をすると、「2024年 投資戦略のいろは」を手に入れることが出来ます。

株価推移や商品価格など、2024年の投資戦略に役立てましょう!

VPUに投資するメリット・デメリット【注意点】

VPUに投資するメリット・デメリットが知りたいな。

VPUに投資するのであれば、知っておきたい特徴がいくつかあります。

それぞれ詳しく解説していきます。

需要が一定で安定した値動きをする

VPUは、電力・水道・天然ガスなどの生活に必要なインフラ事業を営む企業で構成されています。

いわゆるディフェンシブ銘柄で、不景気に強く高配当という特徴があります。

また、エネルギー需要があればその分成長する可能性があります。

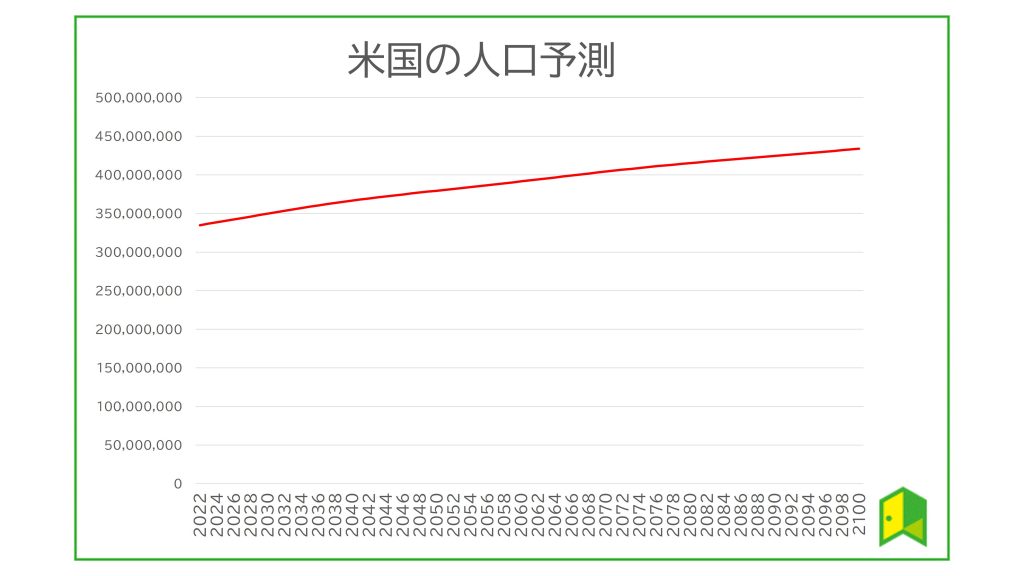

なので、人口が増加すれば電力・水道・ガスの需要は増えるので、比例して成長していく可能性が高いということです。

国連による米国の人口予測では、今後も増加傾向なのでVPUの上昇にも期待がかかります。

しかし、政策の影響を受けやすい点には注意が必要です。

例えば、原子力発電が制限を受けた場合は、サザンのような企業は打撃を受けてしまいます。

政治の動向にも注意が必要なんだね…

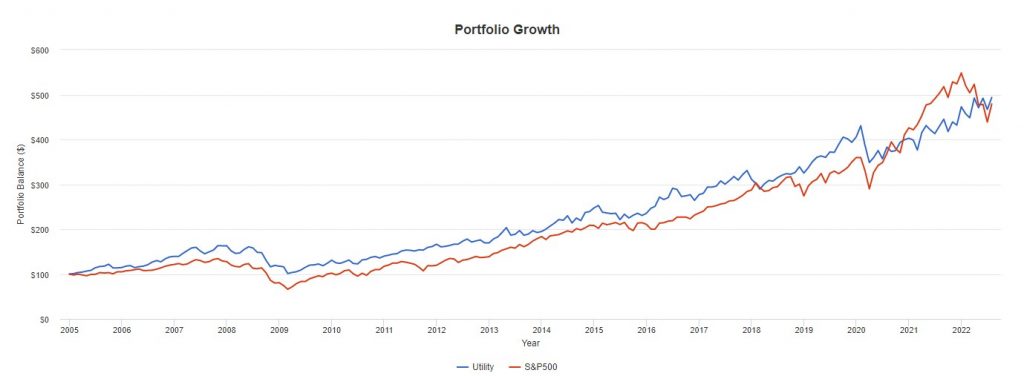

ここで、SPY(SPDR S&P 500 ETF)と値動きやリターンなどを比較してみましょう。

インデックス投資先として人気のS&P500に投資できるETF「SPY」とVPUを比較しました。

2005年に100ドルをSPYとVPUに投資して、分配金は再投資する設定にしています。

| Portfolio | Final Balance | CAGR | Stdev | Best Year |

|---|---|---|---|---|

| VPU | $493 | 9.50% | 13.78% | 26.99% |

| SPY | $479 | 9.32% | 14.92% | 32.31% |

各項目に関しての説明はこちら!

- Portfolio

投資している銘柄 - Final Balance

最終資産額 - CAGR(Compound Average Growth Rate)

年平均成長率 - Stdev

ポートフォリオのリスク - Best Year

一番良いパフォーマンスをあげた年の上昇率

すごい!S&P500より高いリターンをあげてる!

VPUの方がポートフォリオのリスクは低いですが、高いリターンを上げている期間が長いことがわかります。

ただ、パフォーマンスがよかった年の最大リターンはSPYの方が高くなっています。

| Portfolio | Worst Year | Max. Drawdown | Sharpe Ratio | Sortino Ratio |

|---|---|---|---|---|

| VPU | -27.94% | -38.13% | 0.65 | 0.94 |

| SPY | -36.81% | -50.80% | 0.60 | 0.88 |

各項目に関しての説明はこちら!

- Portfolio

投資している銘柄 - Worst Year

一番悪いパフォーマンスをあげた年の上昇率 - Max. Drawdown

最大下落率 - Sharpe Ratio

リスク調整後リターンを測るもの。数値が大きいほど効率よくリターンを得られたことを意味する。 - Sortino Ratio

ファンドが下落した時だけのリスクを考慮してリターンを計算した指標。数値が大きいほど下落局面に強い事を意味する。

上記の項目はすべて、VPUの方が下落耐性が高く効率的な運用がされていることを示しています。

リスクも小さいのにリターンは高いんだね!

しかし、SPYの経費率は0.09%と若干VPUより低くなっています。

また、ベンチマークが同じVOO(バンガード・S&P500 ETF)は経費率が0.03%です。

コストや分配金を受け取るたびに発生する税金を計算に入れれば、S&P500連動のETFの方が優れているかもしれません。

どちらも長期投資向けのETFであることに変わりはないワン!

より高いリターンを上げたい方は、VGTなどのグロース株に投資できるETFもおすすめです。

あわせて読みたい

続いて、他のセクターETFと1年・5年リターンを比較してみましょう。

| セクター | ティッカー | 1年平均リターン | 5年平均リターン▲ |

|---|---|---|---|

| 情報技術 | VGT | -9.51% | +21.55% |

| 一般消費財 | VCR | -13.81% | +14.74% |

| S&P500 | VOO | -4.67% | +12.78% |

| ヘルスケア | VHT | -3.27% | +12.17% |

| 公共事業 | VPU | +15.03% | +9.88% |

| 生活必需品 | VDC | +5.74% | +8.88% |

| 素材 | VAW | -4.84% | +8.81% |

| 資本財 | VIS | -7.26% | +8.70% |

| エネルギー | VDE | +65.67% | +7.94% |

| 金融 | VFH | -6.05% | +7.79% |

| 不動産 | VNQ | -4.33% | +7.19% |

| 通信サービス | VOX | -31.95% | +2.32% |

ここ1年間の成績でみると、原油高で高騰しているVDEに次ぐ成績を残しています。

5年間という長期で比較してみても高いパフォーマンスを上げていることから、その安定性が伺えます。

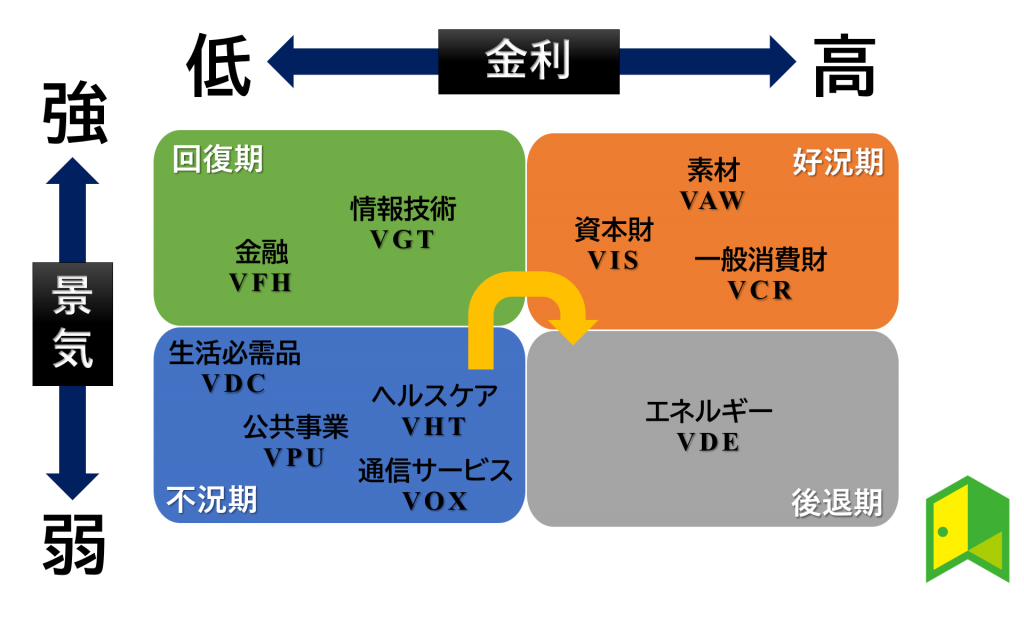

次に、セクターローテーションにおける公共事業セクターの立ち位置を確認しましょう。

公共事業セクターは、景気が弱く金利が低い不況期に買われやすいことが図からわかります。

不況でも誰だって電気や水は使うよね!

米国市場においてS&P500は年初より20%近く下落、NASDAQでは30%近く下落しました。

しかし、インフレ鎮静化の兆しが見えてきたことから、株価も少しずつ上昇を始めています。

株式市場全体の動向から、どういった局面に入っているのか認識するのも大事になってきます。

上の図はあくまで目安なので、必ずこの通りに動くとは限らないワン!

投資先を決める際の参考にはなりそうだね!

分散投資ができる

VPUひとつに投資するだけで、65銘柄に投資できるのが大きなメリットです。

投資をする上で大事なことは、分散投資を行いリスクを最小限に抑えることです。

「たまごは一つのカゴに盛るな」っていう格言があるぐらいだもんね。

ただ、分散されているとはいっても、同一セクター内で分散がされているという点には注意が必要です。

VPUは構成割合上位10社が全体の54.26%を占めているため、いくら分散されていても上位企業の値動きに翻弄されるでしょう。

そのため、さらに分散投資したい方は公益事業セクターと相関関係の低いセクターにも投資をするなど、工夫も必要です。

少額投資はできない

VPUの現在の価格は約166ドルなので、日本円だと約22,000円が必要です。

1単位22,000円は結構きついな…

米国株は1株単位で投資できるのが魅力ですが、投資初心者や学生の方にとっていきなり22,000円を投資するのは勇気が要りますよね。

そのため、少額投資をしたい方は投資信託を利用するのがおすすめです。

米国株に投資できるものとして、S&P500に投資できる投資信託であるeMAXIS Slim S&P500などへの投資から始めるのが良いでしょう。

ある程度の余裕資金ができたら、ETFに投資してみるんだワン!

投資信託であれば100円から投資でき、配当金を受け取らずそのまま再投資することもできるので、複利効果も得られます。

ただその分、ETFよりも手数料が高くなるため、注意が必要です。

VPUに投資する方法

VPUに投資する方法には「現物取引をする」と「CFD取引をする」の2種類あります。

現物取引はわかるけど、CFD取引ってなに?

CFD(Contract For Difference)取引とは、株式、商品、経済指数、先物など、あらゆる金融商品を差金決済で行う取引のことです。

現物取引のように、現金で株式を購入して保有し、売却するような現物の売買は発生しません。

現物を実際に保有しないため、証拠金を預けて売買でき、売り注文からの取引もできるんだワン!

以下では、VPUに投資するためにおすすめな証券会社をご紹介します。

| 証券会社 | SBI証券 | 楽天証券 | IG証券 |

| おすすめ取引方法 | 現物取引 | 現物取引 | CFD取引 |

|

米国取扱銘柄数 (2022年10月現在) |

個別株5,500銘柄以上 ETF340本以上 |

個別株4,696銘柄 ETF355本 |

CFD17,000銘柄以上 |

| 取引手数料 |

約定代金の0.495% 最低0~最大22米ドル |

約定代金の0.495% 最低0~最大22米ドル |

最低手数料16.5ドル |

| 注文方法 |

指値注文 成行注文 逆指値注文 |

指値注文 成行注文 逆指値注文 |

指値注文 成行注文 逆指値注文 |

SBI証券【10銘柄の買付手数料無料】

SBI証券はネット証券国内株式個人取引シェアNo.1を誇る人気のネット証券です。

2022年3月14日時点で5,135件もの米国株式を取り扱っており、大型銘柄からIPO銘柄、中小型銘柄などバリエーションも豊富です。

VPU以外の米国ETFのラインナップも充実しているので、あなたが欲しい銘柄がきっと見つかりますよ。

また、米国株を毎月好きな日に自動買い付けできる「米国株式・ETF定期買付サービス」も利用できます。

時間がなくて定期的に買い付けるのを忘れそうという人も、はじめに「設定株数」または「設定金額以内の単元株」を設定するだけで手軽に米国株へ投資できますよ。

定期的に買うの忘れそうだから助かるよ!

「SBI ETF セレクション」というプログラムもあり、中長期の資産形成に適した米国ETF10銘柄の買付手数料が無料、専用ページでの投資情報も豊富に用意されています。

買付手数料無料の10銘柄

| ティッカー | 銘柄 |

|---|---|

| VT | バンガード トータル ワールド ストック ETF |

| VTI | バンガード トータルストックマーケット ETF |

| VOO | バンガード S&P 500 ETF |

| EPI | ウィズダムツリー インド株収益ファンド |

| QQQ | インベスコ QQQ トラスト シリーズ 1 ETF |

| SPYD | SPDR ポートフォリオ S&P 500 高配当株式 ETF |

| AGG | i シェアーズ コア 米国総合債券市場 ETF |

| VGT | バンガード 米国情報技術セクター ETF |

| GLDM | SPDR ゴールド ミニシェアーズ トラスト |

| IYR | i シェアーズ 米国不動産 ETF |

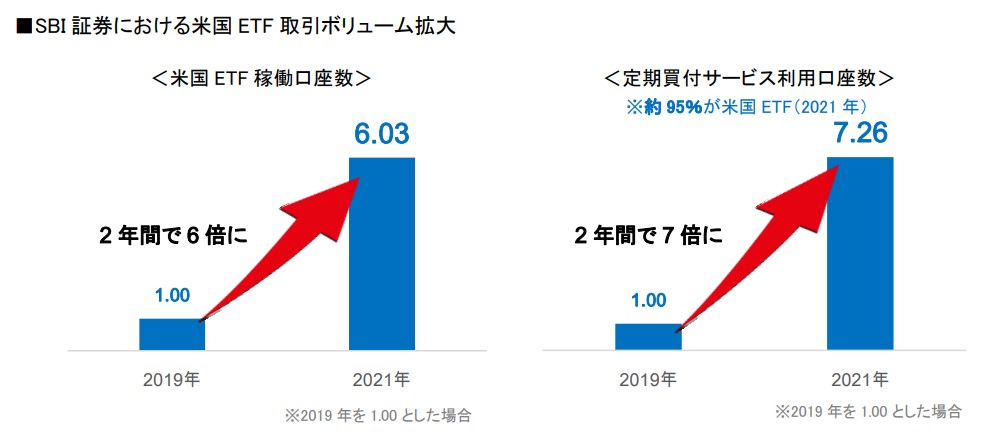

SBI証券のETF稼働口座・積立利用口座の大きな上昇からも、投資家からの人気が見て取れますね。

\ETFに投資するなら/

SBI証券なら、ETF10銘柄が買付手数料無料です!

また、専用ページでETFの最新情報を知ることもできます。

口座開設方法

楽天証券【15銘柄の買付手数料無料】

楽天カードとの相性やキャンペーンの豊富さなどが人気の楽天証券。

「2022年オリコン顧客満足度 ネット証券ランキング」で2年連続1位になるなど、勢いがある証券会社です。

楽天グループの証券会社ということで、楽天ポイントを使ったり貯めたりしてオトクに投資を始められるのが嬉しいですね。

楽天ポイントを使って投資できるのがありがたいな!

取り扱い米国株は4,760銘柄と、充実した品揃えを展開しています。

特定口座やNISA口座にも対応しているため、気軽に米国株投資に挑戦することが出来ます。

また、楽天証券でもアメリカ株積立が利用でき、ETFも積立購入が可能です。

楽天ポイントを使って買い付け設定もできるので自己資金を抑えることができ、より気軽に投資を始めることができます。

楽天証券ではSBI証券よりも多い、米国ETF15銘柄の買付手数料が無料となっているので、以下の15銘柄に投資したい人は口座開設しておきましょう。

買付手数料無料の15銘柄

| ティッカー | 銘柄 |

|---|---|

| QQQ | インベスコ QQQ トラスト シリーズ1 ETF |

| SPYD | SPDRポートフォリオS&P 500高配当株式ETF |

| VGT | バンガード 米国情報技術セクター ETF |

| EPI | ウィズダムツリー インド株収益ファンド |

| AGG | iシェアーズ コア 米国総合債券市場 ETF |

| IYR | iシェアーズ 米国不動産 ETF |

| VT | バンガード®・トータル・ワールド・ストックETF |

| VOO | バンガード・S&P 500 ETF |

| VTI | バンガード・トータル・ストック・マーケットETF |

| SPY | SPDR S&P 500 ETF |

| RWR | SPDR ダウ・ジョーンズ REIT ETF |

| GLDM | SPDR ゴールド・ミニシェアーズ・トラスト |

| AIQ | グローバルX AIビッグデータ ETF |

| FINX | グローバルX フィンテックETF |

| GNOM | グローバルX ゲノム&バイオテクノロジーETF |

\15銘柄の買付手数料が無料/

楽天カードを持っている方は楽天証券がお得!

楽天ポイントを使って投資をすることが出来ます。

あわせて読みたい!

IG証券

45年以上の歴史を持ち、世界中で約31万人以上が利用する大手証券会社のIG証券。

IG証券ではVPUを始め、17,000以上の銘柄のCFD取引を行えます。

CFD取引では現物を実際に保有せずに取引できるため、 下落相場でも利益を出せる売り注文からの取引ができます。

幅広い取引をしたい方におすすめだワン!

学習コンテンツ「IGアカデミー」や、ニュース分析レポートなども揃っているため、CFD初心者からプロまで満足できるでしょう。

\当サイト限定のレポート/

「いろはにマネー」経由で口座開設&取引をすると、「2024年 投資戦略のいろは」を手に入れることが出来ます。

株価推移や商品価格など、2024年の投資戦略に役立てましょう!

【まとめ】VPUとは

VPUがどんな商品なのか、よく分かったよ!

VPUについて、株価推移や構成銘柄、配当利回りなど解説してきました。

最後に、本記事でもっとも重要なポイントを3つ振り返ってみましょう。

- VPUは、米国の公益事業セクター65銘柄で構成されたETF

- 安定した値動きと高い配当でパフォーマンスが良い

- 過去に右肩上がりで成長を続けてきた実績があり、今後も成長が期待できる

VPUは米国株ETFなので、今後もアメリカ経済が成長していくと考えている人は長期目線で投資するのも選択肢の一つです。

ただ、投資の世界では何が起こるか分からないため、VPUが大きく値下がりする可能性も大いにあります。

そのため、値下がり局面でも利益を狙える「CFD取引」ができるIG証券での口座開設がおススメです。