・つみたてNISAをやっているけど、急にお金が必要になって引き出したい…。

・そもそも、つみたてNISAで途中売却は可能なの?

結論、つみたてNISAは途中売却や引き出しも可能ですが、いくつか注意点もあります。

また、引き出し可能だからと言って闇雲に引き出ししてしまうと、つみたてNISAのメリットを最大限生かせず資産形成できなくなる可能性も。

この記事では、つみたてNISAを途中で引き出す手順やデメリット、損しないタイミングなどを解説します。

つみたてNISAを検討中で情報収集していた人は、大手のSBI証券で始めるのがおすすめだワン!

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

つみたてNISAの引き出しはいつでも可能!

つみたてNISAは自由に引き出しできます。

ここでいう「引き出し」って、運用中の資産を売却して現金に変えることだよね!

資産形成の王道としてiDeCoもありますが、iDeCoでは一定の厳しい条件を満たさなければ売却できません。

しかしつみたてNISAであれば、手続き一つで簡単に売却可能です。

少額からの長期積立を目的としているため、一般NISAと比べれば敷居も低くて始めやすいといえます。

中長期的にマイホームの購入や、子供の養育費などで必要な資金を増やしたい方にはベストな制度ですね。

自由に引き出しできるのがつみたてNISAの大きな魅力の一つだワン!

つみたてNISAの特徴

つみたてNISAは2018年にスタートした、長期運用向けの非課税制度です。

主な特徴としては以下のとおり。

| 目的 | 少額からの長期・積立・分散投資の支援 |

| 対象商品 | 投資信託・ETF |

| 非課税対象 | 分配金や譲渡(売買)益 |

| 非課税投資枠 | 毎年40万円(20年間で最大800万円) |

| 非課税期間 | 最長20年間 |

少額からの資産形成を後押しするために作られた制度のため、投資対象は投資信託(ETFを含む)に限られています。

おすすめの投資信託については「つみたて(積立)NISAのおすすめ銘柄10選!」の記事で紹介していますので、参考にしてください。

つみたてNISAでは、手数料が安くてローリスクな初心者向けの商品が選べるワン!

2024年1月以降は毎年の投資枠が240万円、最大投資額が買付残高で1,800万円、非課税期間が無期限と大幅に改正されました。

具体的な内容については「NISA改正や恒久化(無期限)を分かりやすく解説!拡充内容やいつ新制度になるのかも網羅」の記事で詳しく解説しているのでご覧ください。

あわせて読みたい

つみたてNISAの引き出し手順【楽天証券】

楽天証券のつみたてNISAの引き出し方を画像付きで解説します。

僕は楽天証券を使っているので、実際の売却画面を見ていきましょう!

まずは楽天証券にログインし、つみたてNISAの画面を開きます。

画面左側にある売却したい銘柄をタップすると以下の画面に移動します。

売却したい金額や口数を決め、売却ボタンをタップすると、売却の手続きは完了です。

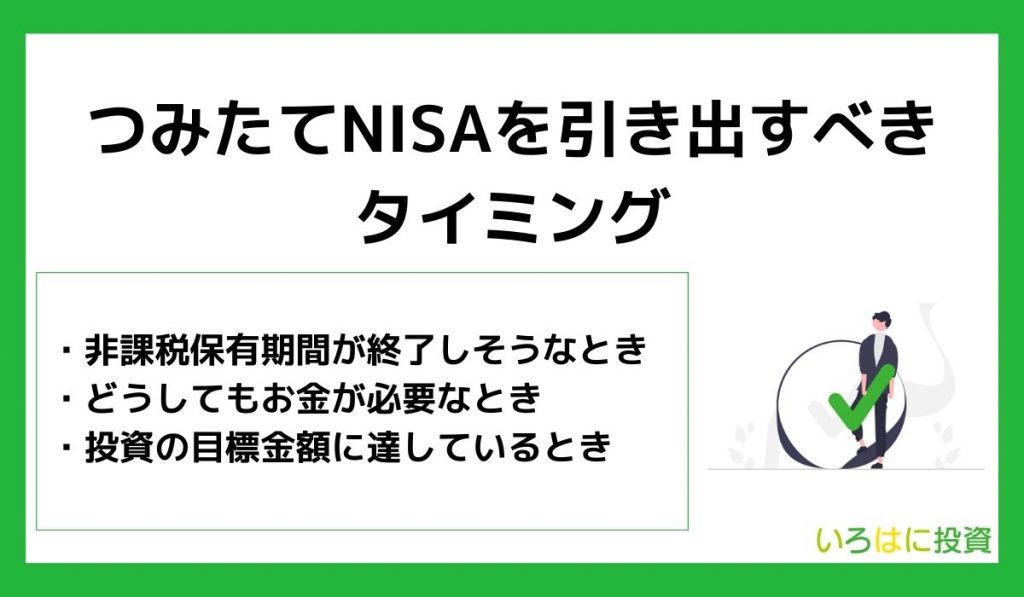

つみたてNISAを引き出すべきタイミング3選

つみたてNISAを引き出すのは、いつがいいのかな?

ここからは、つみたてNISAを引き出すべきタイミングを3つ紹介します。

あくまでも参考事例であり、各々で引き出すタイミングは要検討してみてください。

以下で詳しく解説します。

①非課税保有期間が終了しそうなとき

つみたてNISAのメリットは譲渡益が非課税となること。

非課税期間は20年間と定められており、終盤に差し掛かったときに大きな下落が発生すると含み損になってしまうケースもあるでしょう。

コロナショックのようなものは突発的にやってくるよね…

運用期間が10年以上残っているのであれば、今後株価が復活する可能性もありますが、残り1~2年と短い期間であれば戻らないケースもあります。

そのため、非課税期間が終了する少し前に利益が出ているのであれば、売却するのも良いでしょう。

②どうしてもお金が必要なとき

可能であれば、緊急時用の資金を投資資金とは別に確保しておくことが推奨されます。

とはいえ、想定外のことが発生し、急遽お金が必要になる時もあるでしょう。

人生何が起こるか分からないもんね…

緊急の出費が必要になったり、生活費に困窮したりと、どうしても資金が必要な状況が生じた場合、つみたてNISAの投資信託を売却するのも良いでしょう。

つみたてNISAは資産形成を行う上でおすすめの制度ですが、現状のピンチを乗り越えられなければ未来はありません。

とりあえず今のピンチを乗り越えられるように必要な額を取り崩すんだワン!

③投資の目標金額に達しているとき

投資を始める際には目標が大切です。

一定の目標金額に達したときは、つみたてNISAの資産を引き出すタイミングとして考えることができます。

たとえば、教育資金の確保が目的でつみたてNISAを利用していた場合、お子さんが大学に進学するタイミングで引き出すことを検討するでしょう。

あらかじめ目標を立てることって大切だね!

目標に合わせて適切に資産を運用し、ゴールに到達したら引き出すという戦略が、投資成功への鍵となるでしょう。

楽天証券のつみたてNISAの売却方法

- 楽天証券にログインする

- つみたてNISAを選択する

- 売却するを選択する

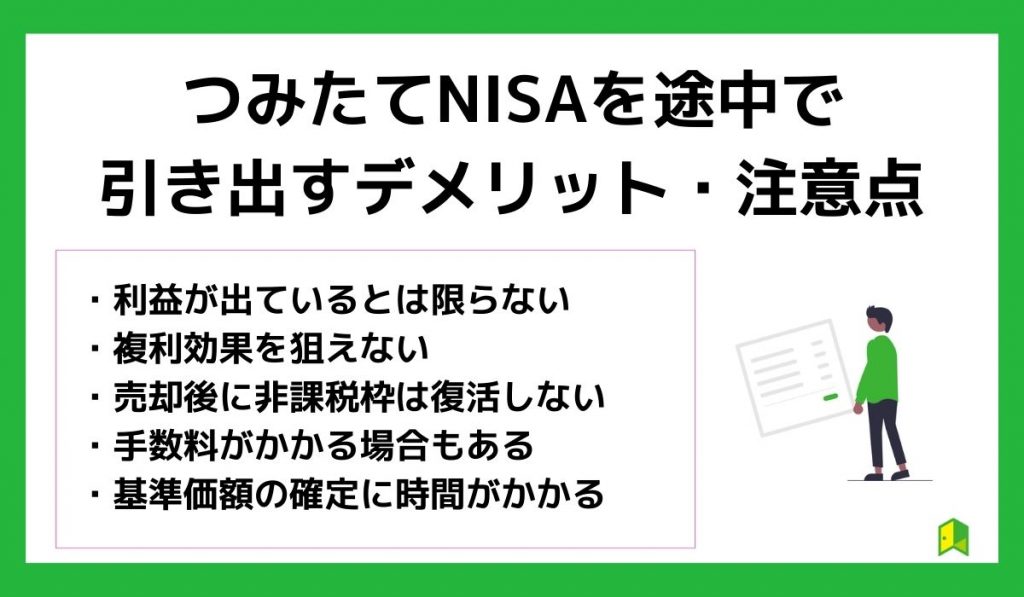

つみたてNISAを途中で引き出すデメリット・注意点5つ

つみたてNISAを途中で引き出そうとしているけど、不都合なことはある?

つみたてNISAを途中で引き出すデメリットや注意点としては、以下の5つです。

以下で詳しく解説します。

①利益が出ているとは限らない

つみたてNISAは金融庁が推奨する資産形成の一つですが、「投資」であるため、当初の購入代金を下回ってしまう「元本割れ」を起こすリスクもあります。

資産運用は自己責任であり、もし損失が出たとしても補償はもらえません。

元本を下回る可能性があることを理解しておくんだワン!

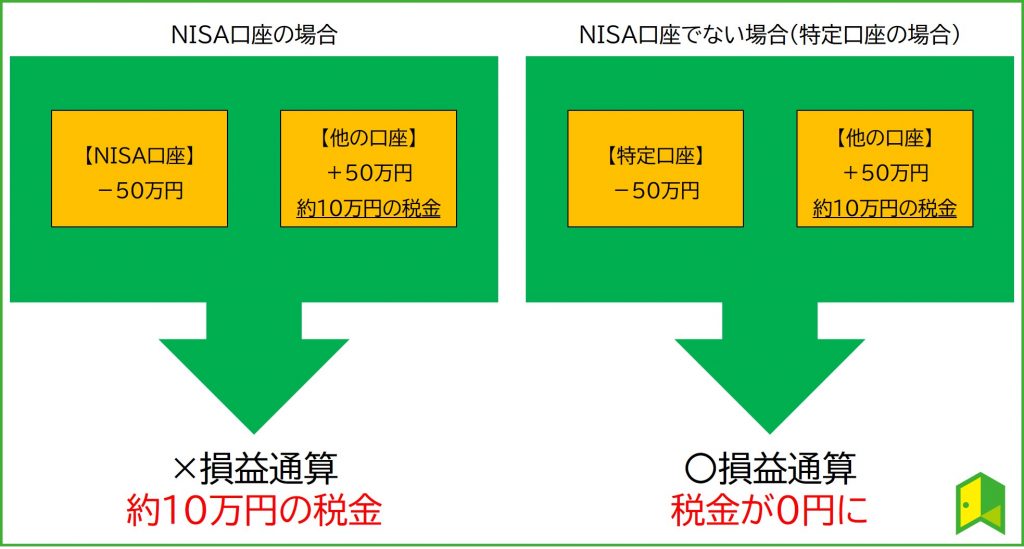

つみたてNISAでは、損益通算や繰越控除ができません。

- 損益通算

利益と損失を合わせて計算することで、利益から損失分を差し引けるため、支払う税金を減らせる。

- 繰越控除

損益通算しても損失がある場合に、翌年以降最長3年間にわたりその損失を繰り越して、翌年の利益から差し引くことができる仕組み。

どちらも、投資の利益にかかる税金の負担を減らすのに役立ちます。

しかし、つみたてNISAは投資で出た利益は全て非課税になるため、損益通算も繰越控除もできません。

つみたてNISAは利益が出ていないと税制優遇を受けられないんだね…

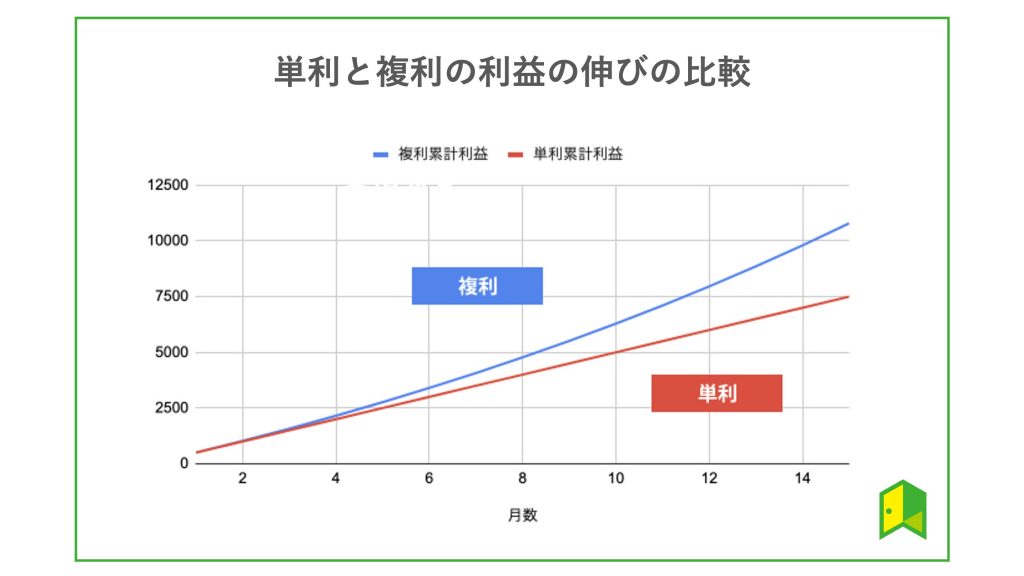

②複利効果を狙えない

「複利効果」を得やすいことは、つみたてNISAを行う上でのメリットであり、運用益には税金もかかりません。

しかし途中で解約してしまうと複利運用もストップし、十分に複利効果を得られないのです。

短期で解約してしまうのは一番もったいないね…。

「全然利益が出ない…」という理由で売却を考えている場合、つみたてNISAの目的を改めて思い出しましょう。

長期で資産形成するために毎月コツコツ積み立てるのがつみたてNISAの目的なので、利益が出なくても焦らずに積み立てを続けましょう。

あくまでもドルコスト平均法を活用して、10年スパンで見ていくんだワン!

複利効果について詳しく知りたい方はコチラ

③売却後に非課税枠は復活しない

つみたてNISAを一度解約して再び始めた場合、使っていた非課税枠の復活はありません。

例えば、13年つみたてNISAを行って途中解約をした後、再び始めても非課税枠は7年となります。(新NISAでは売却後も翌年に非課税枠は復活します。)

途中解約で非課税期間が短くなると、つみたてNISAの恩恵を享受しづらいです。

コツコツと積み重ねた努力を水の泡にしてしまうね…。

効率的につみたてNISAを利用するのであれば、途中解約はやめておいた方がいいでしょう。

④手数料がかかる場合もある

つみたてNISAでは、一部の手数料が適用される場合があることを知っておきましょう。

つみたてNISAで取り扱うことができる投資信託は、金融庁の規定に基づき、購入手数料を0円に設定しています。

購入手数料0円はありがたいね!

そのため、投資信託を購入する際には手数料は発生しません。

しかし、一部の投資信託では、解約時に掛かる手数料である「信託財産留保額」と呼ばれる手数料があります。

つみたてNISAで人気の「eMAXIS Slim 全米株式(S&P500)」などの銘柄は無料ですが、0.3%程度発生するものもあるので、注意しましょう。

投資信託によってある場合とない場合があるから目論見書を要チェックだワン!

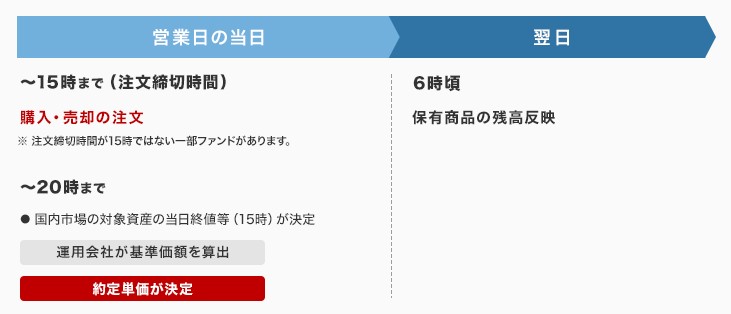

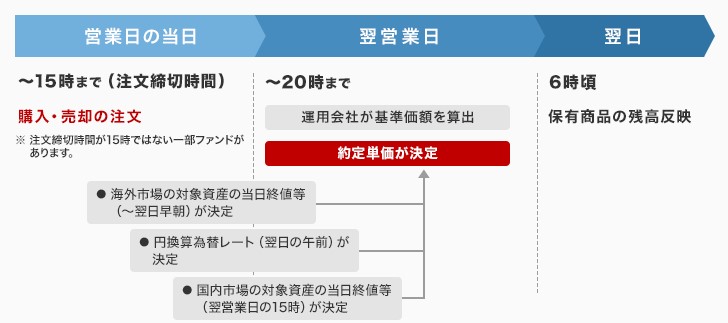

⑤基準価額の確定に時間がかかる

投資信託の価格(基準価額)は、市場の動向に応じて変動するため、予定していた価格で売却できないことがあります。

一般的に、売却注文を行った場合、国内だけに投資している投資信託は注文を受け付けた当日が約定日となります。

一方海外に投資している投資信託は注文を受け付けた日の翌営業日の価格で売却されます。

投資信託の注文締め切り時間は通常15:00で、実際に適用される価格が決まるのは20:00以降です。

そのため、売却注文を行う時点では具体的な売却額は確定していません。

申し込んだとき(AM10時)は含み益だったのに、当日の値動き次第でマイナスになることもあるんだね…

また、15:00までに売却注文が完了しなかった場合、注文の受付は翌営業日に移されるので注意しましょう。

こんな時はつみたてNISAを引き出すべき?よくある質問から検討

ここからはつみたてNISAを引き出すべきタイミングなのか、よくある疑問をもとに検討してみましょう。

以下で詳しく解説します。

①含み益が過去最高

含み益が過去最高になれば、今後の株価下落に備えて売却しておきたい気持ちが出てくる方もいるでしょう。

しかし、つみたてNISAは株価が読めるものではないけど、長期的に見たら株価が上がっていく投資信託へ毎月コツコツ投資するものです。

含み益が過去最高だからという理由で売却したら、それはタイミング投資であり、再開するのも難しくなります。

今は高いからやめておこうってなってそのままズルズル投資せずに終わりそう…

そのため、含み益が過去最高だからといってつみたてNISAを売却するのはやめましょう。

②お金が必要になった

お金が必要になったら、つみたてNISAから資金を引き出すのはおすすめです。

もともと予定していた資金でも、急にお金が必要になった場合でも、現状の貯金から賄えないのであればつみたてNISAからお金を引き出しましょう。

とはいっても、なるべく長期投資はしてほしいワン!

つみたてNISAの引き出し以外にも選択肢はある

つみたてNISAの引き出しだけが資金繰りの選択肢ではありません。

ここでは引き出し以外の選択肢を2つ紹介します。

以下で詳しく解説します。

積立額を減額する

毎月一定の金額を支払うのが厳しくなった方は、積立金額の調整も一つの手段となります。

つみたてNISAでは年間最大40万円まで非課税で投資できますが、余裕がない場合は、無理に全額を投資する必要はありません。

積立金額は月に100円まで自由に変更できるよね!

例えば、毎月3万円の積立から1万円へと減額することで、負担を軽減しつつも投資を続けられます。

このような積立金額の調整により、自身の経済状況に合わせた無理のない投資計画を続けられるのが、つみたてNISAのメリットといえるでしょう。

積立を停止する

減額するだけでなく、一度積立を停止することも可能です。

これまでに積立していた金額での運用は、そのままできます。

その後、再開したいときに積立を再開することも可能です。

一時的に資金の出入りをストップさせて、生活基盤を整えられるね!

引き出しだけが選択肢だと思わないでほしいワン!

【まとめ】つみたてNISAは長期運用が基本だが引き出しも可!

つみたてNISAは引き出しできるんだね!

つみたてNISAを途中で引き出す際の手順や注意点、おすすめのタイミングなどを解説しました。

最後に、本記事の重要なポイントを3つにまとめます。

- つみたてNISAは途中で引き出して現金化できる

- 目標金額をあらかじめ決めておくと引き出ししやすくなる

- 含み益が過去最高だから引き出すなど株価に翻弄されるのは避けよう

つみたてNISAは20年間非課税で運用できる資産形成の強い味方です。

2024年からは新NISAに移行しますが、今NISA口座を開設すれば非課税の投資枠が増えるのでおすすめです。(新NISAで1,800万円と現つみたてNISAで40万円)

少額から投資もでき、引き出しも可能なので今のうちに投資を始めてみましょう。

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!