・NISAってよく聞くけど、どんな制度なんだろう?

・積立投資をしていたら、どれくらい儲かるのかな?

このようなお悩みを解決します。

この記事の結論

- 新NISAのつみたて投資枠は、無期限で最大1800万円の投資に対する利益が非課税になる

- つみたて投資枠は投資元本の倍以上の利益を出せる可能性もある

- 今後利益を出すためには、銘柄選びを間違えないことが大切

老後資金に2,000万円が必要と言われる現代、資産形成に役立つ手段として「NISA」が注目を集めています。

しかし「名前は聞いたことがあるけど、投資はちょっと不安…」と感じ、なかなかスタートできない人も多いはず。

実際にNISAで積立すると、どれくらい増えるの?

結論から言うと、NISAを使って積立投資を行えば、投資元本以上の利益を出せる場合も高いです。

今回はNISAのつみたて投資枠でどれくらい利益が出るのか、積立金額や年率の変化を見ながらシミュレーションします。

NISAつみたて投資枠の利益をシミュレーションしてみよう

積立投資は複利効果によって、少額でも大きな資産を築けます。

以下で実際に、NISAで長期的な積立をした場合のシミュレーションをしてみましょう。(信託報酬は0.2%で計算)

つみたてシミュレーション

※信託報酬:0.2%

想定年利で、毎月均等に投資し続けた場合を仮定しています。 実際には、投資信託の年利(運用益)は変動いたしますので、あらかじめご留意ください。

2024年以降のNISA制度では年間360万円、生涯で1,800万円までの投資額(元本)に対する利益が無期限で非課税となります。

本シミュレーションは、将来の運用成果を約束するものではなく、特定の金融商品の取引を推奨し、勧誘するものでもありません。情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

【シミュレーション】NISAつみたて投資枠の利益はどれくらい?

実際にNISAで積み立てをしたら、どれくらい儲かるの?

ここからは「金融庁」が公開しているシミュレーションを用いて、解説していきます。

以下の積立金額・想定年率で設定した、シミュレーションを早速見ていきましょう。

- 積立金額:1万円、3万円、5万円、10万円

- 想定年率:1%、3%、5%

- 積立期間:10年、15年、20年

毎月1万円積み立てた場合の運用収益

| 運用期間 | 年率1% | 年率3% | 年率5% |

|---|---|---|---|

| 運用収益10年後(元本120万円) | 6.1 | 19.7 | 35.3 |

| 運用収益15年後(元本180万円) | 14.1 | 47.0 | 87.3 |

| 運用収益20年後(元本240万円) | 25.6 | 88.3 | 171.0 |

| 運用収益25年後(元本300万円) | 40.6 | 46.0 | 295.5 |

| 運用収益30年後(元本360万円) | 59.6 | 222.7 | 472.2 |

つみたてNISAは、1万円でも投資が可能です。

さらにSBI証券・楽天証券・マネックス証券などのいくつかの証券会社では、100円からNISAで積立投資を始められます。

毎月1万円ずつ積立なら、初心者の方でも始めやすいね!

この場合、年率1%でも30年後には59.6万円の利益が、年率5%なら472万円もの利益となります。

新卒(22歳)から積立始めて、老後資金として使えそうだね!

毎月3万円積み立てた場合の運用収益

| 運用期間 | 年率1% | 年率3% | 年率5% |

|---|---|---|---|

| 運用収益10年後(元本360万円) | 18.4 | 59.2 | 105.8 |

| 運用収益15年後(元本540万円) | 42.3 | 140.9 | 261.9 |

| 運用収益20年後(元本720万円) | 76.7 | 264.9 | 513.1 |

| 運用収益25年後(元本900万円) | 122.0 | 438.0 | 886.5 |

| 運用収益30年後(元本1080万円) | 178.8 | 688.2 | 1416.7 |

この場合、年率1%でも30年後には178万円の利益が、年率5%なら1416万円もの利益となります。

22歳から始めていれば、52歳で元本+利益で2000万円を超える金融資産を持てるということです。

老後までに2000万円問題を解決できるね!

老後資金のためには「iDeCo」という非課税制度もありますので、そちらを利用することも有効です。

現在のつみたてNISAの月上限額は33,333円だワン!

NISAを利用していますか?

毎月5万円積み立てた場合の運用収益

2024年からのNISAを想定した、積立金額毎月5万円のシミュレーションだよ!

| 運用期間 | 年率1% | 年率3% | 年率5% |

|---|---|---|---|

| 運用収益10年後(元本600万円) | 30.7 | 98.7 | 176.4 |

| 運用収益15年後(元本900万円) | 70.6 | 234.9 | 436.4 |

| 運用収益20年後(元本1200万円) | 127.8 | 441.5 | 855.2 |

| 運用収益30年後(元本1800万円) | 298.1 | 1,113.7 | 2,361.3 |

積立金額が5万円にまでなってくると、やはり運用収益の伸びが一段階上がりますね。

私はここを目指してみようかな!

もし5万円積立を年利5%で30年行った場合は、運用収益が約2,361万円、元本が1,8000万円ですので、運用収益が元本を大きく上回るまで成長します。

毎月10万円積み立てた場合の運用収益

最短で新NISAの積立投資枠を使い果たす計算だよ!

| 運用期間 | 年率1% | 年率3% | 年率5% |

|---|---|---|---|

| 運用収益5年後(元本600万円) | 14.9 | 46.4 | 80.0 |

| 運用収益10年後(元本1200万円) | 61.4 | 197.4 | 352.8 |

| 運用収益15年後(元本1800万円) | 141.1 | 469.7 | 872.9 |

20代など、あまり給料が高くないときに毎月10万円も投資に回すと日々の生活が苦しくなる可能性もあるため、自身の収入を考えて積立金額を設定しましょう。

とはいえ、もし積立金額が10万円に設定できると一気に運用収益が大きくなり、資産を大きく増やせます。

これを追加投資なしで20年間、30年間保有しておくとかなりの額が増えそうだね!

ある程度お金に余裕がある方は検討してみてほしいワン!

過去のつみたてNISAをした運用実績を公開【スクショあり】

実際につみたてNISAを使ってみて、実績はどうなの?

筆者は2020年6月から楽天証券のつみたてNISAで資産運用を行なっており、2022年1月24日現在の実績を公開します。

毎月33,333円投資した成績は+37,000円となり、2022年から株式市場が軟調な中でも利益を出せていることが読み取れます。

ポートフォリオはどんな感じ?

筆者のポートフォリオと毎月の積立額は以下の通りです。

ポートフォリオの内訳

- eMAXIS Slim米国株式(S&P500)…18,333円

- ひふみプラス…15,000円

最近はロシアのウクライナ侵攻により株式が下落しているため全体的にリターンは低めですが、積立投資のおかげで米国株式はプラスになっています。

筆者は投資未経験の状態から運用を始めましたが、株価が乱高下している中でもこれほど安定した成績を出せているのはつみたてNISAのおかげですね。

NISAのつみたて投資枠はいつ利益確定するといい?

ここからはつみたてNISAの利益確定のタイミングを紹介します。

詳しく見ていきましょう。

目標の金額が貯まったとき

NISAを始める目的としていた、ライフイベントのタイミングで利益確定することをおすすめします。

ライフイベントってどんなの?

例えば、自身の老後や住宅・車の購入、結婚や出産・子どもの入学などが挙げられます。

上記のようなライフイベントでは、まとまったお金が必要になるため、積み立てた資産を売却し、資金として活用することができます。

とは言え、基本は長期(10~20年以上)での積立投資を意識した方が良いワン!

まとまったお金が必要になったとき

NISAを始めた当初の目的以外であっても、まとまったお金が必要になったときは売却して不足分を補うことも可能です。

例えば、病気や事故、地震や台風などの自然災害などが考えられます。

ですが、本来これらのことには貯金で対応するのが良いです。

まずはしっかりと貯金をして、NISAはなるべく長期で積み立てるようにしましょう。

とは言え、「NISAを続けるために借金をする」といった元も子もないことは避けたいね!

NISAのつみたて投資枠(つみたてNISA)とは?

そもそもNISAって何だっけ?

NISAとは、投資の利益が非課税になる税制優遇制度の一種です。

「少額投資非課税制度」とも呼ばれ、長期の資産形成を後押しするための制度のことです。

NISAのメリット

最大1,800万円の投資に対する利益が非課税になる!

※通常は利益に対して20.315%の税金が課せられます。

NISAにはつみたて投資枠と成長投資枠があります。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税期間 | 無期限 | 無期限 |

| 投資方法 | 積立 | 通常買付・積立 |

| 投資対象 | 金融庁の基準を満たした投資信託・ETF | 株式・投資信託・REITなど |

成長投資枠は年間240万円投資枠のため、まとめて大きな金額を投資したい人に向いている制度です。

一方つみたて投資枠は長期での積立が前提なので、これから資産形成をしたい若年層・投資初心者に向けた制度となります。

NISAのつみたて投資枠がおすすめの人

- 投資初心者

- 長期的にコツコツ取り組みたい人

- 投資金額が年間120万円以下の人

つみたて投資枠と成長投資枠は併用できるワン!

新NISAで非課税枠が大幅に増える点が重要です。

詳しくは「新NISA改正や恒久化(無期限)はいつから?分かりやすく解説!」をご覧ください。

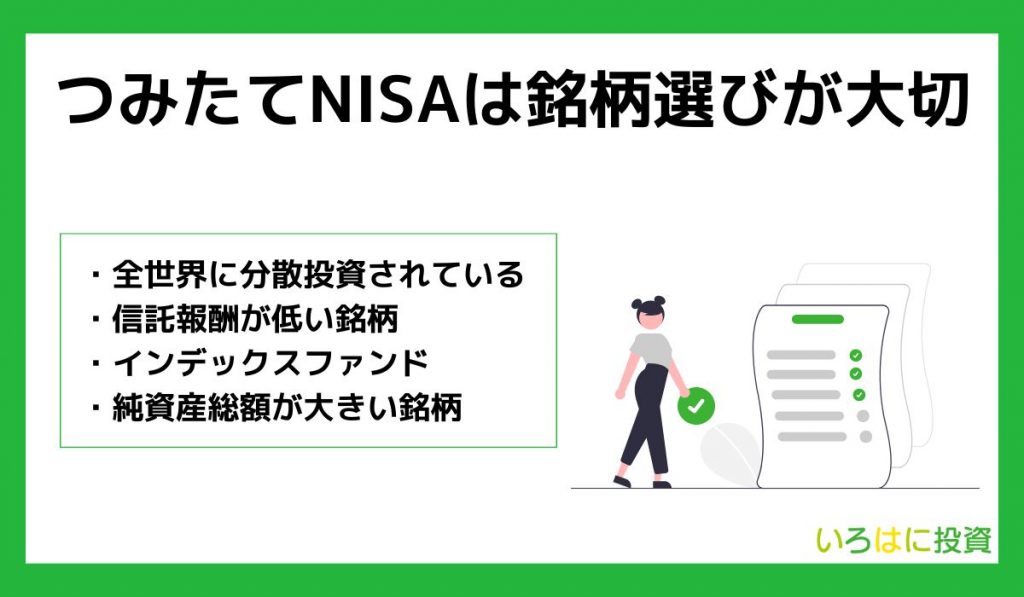

NISAのつみたて投資枠では銘柄選びが大切

シミュレーションしてみて思ったけど、想定年率の5%とかって達成可能なの?

過去の実績を見る限り、想定年率5%という数値は決して無理な数字ではありません。

とはいえ、確かに過去の成績が良くても将来の運用成績が保証されるものではないため、長期的に成長して、今後もよい運用成績を出してくれるかを見極めて投資先を選定する必要があります。

どの銘柄が良いのか分からない…

ここでは、つみたてNISA(NISAのつみたて投資枠)の銘柄を選ぶ4つのポイントを解説します。

全ての銘柄を購入できるわけではないので、ご自身にあった銘柄を選ぶ必要があります。

各ポイントを押さえて、自分に適したおすすめファンドを見つけましょう。

ポイントは以下の4つです。

それぞれ詳しく解説していきます。

全世界に分散投資されている銘柄

投資先のおすすめは、「全世界」に投資する銘柄を選択することです。

投資先を集中させれば大きなリターンが期待できますが、その分下落した時の損失も大きくなる傾向があります。ると言われています。

もし投資先を特定の国だけにして、その国の社会情勢や景気が悪くなるとファンドの価格が暴落する可能性も。

つみたてNISAでは、1つの国だけにとらわれず、全世界の複数の国に分散投資をして暴落リスクを抑えることが大切です。

値下がりリスクを分散し、安定した運用を行うことができるんだワン!

信託報酬が低い銘柄

信託報酬(手数料)とは、ファンドの運用にかかる費用です。

ファンドを保有している期間はずっと手数料がかかるため、選ぶ際には信託報酬は低い方がおすすめです。

インデックスファンドは手数料が低めに設定されているからおすすめだワン!

信託報酬は日々のコストとして差し引かれるため、低い方が運用を続けるのに有利ですよ。

あわせて読みたい

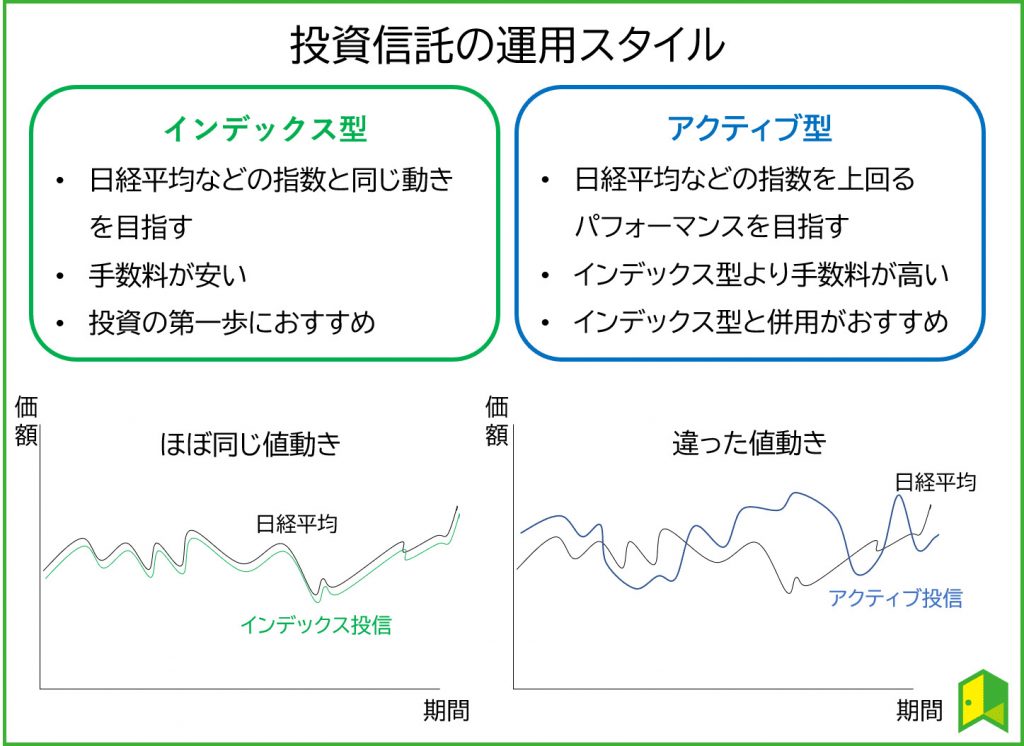

インデックスファンド

投資信託には、インデックスファンドとアクティブファンドの2種類があります。

- インデックスファンド

特定の株価指数との連動を目指す投資信託

- アクティブファンド

ファンドマネージャーが投資商品を選別・運用し、ベンチマーク以上の収益を目指す投資信託

最大20年間にわたって運用するつみたてNISAでは、できるだけ信託報酬が低い投資信託、つまりインデックスファンドを選ぶことがポイントになります。

アクティブファンドはインデックスファンドより手数料が高いワン!

つみたてNISAを長期間運用すればするほど、手数料は積み重なっていきます。

リスクやコストをできるだけ抑えて、長期的にコツコツと運用する『つみたてNISA』では、インデックスファンドを選ぶことをおすすめします。

同じ指数に連動するインデックスファンドでも、運用会社によって信託報酬は異なるので、しっかりチェックしよう!

つみたてNISAのおすすめ銘柄については、「つみたてNISAのおすすめ銘柄10選!ファンドの組み合わせや初心者に適した証券会社も紹介!」の記事で詳しく解説しています。

純資産額が大きい銘柄

投資信託の時価総額のことを純資産額といい、ファンドの規模の大きさを表します。

純資産額が大きいほど、そのファンドへの投資金額が多いということなので継続した運用が見込めます。

もし、純資産額が少ないと運用がストップする可能性があります。

運用が強制終了されることを「繰上償還」と言うんだワン!

繰上償還の目安は一般的に10億~30億円と言われています。

そのため、純資産額が大きい銘柄を選ぶ方が良いでしょう。

NISAのつみたて投資枠(つみたてNISA)におすすめのネット証券

ゆうちょ銀行よりネット証券の方がお得だと分かったけど、実際にどのネット証券が良いの?

結論、NISAにおすすめのネット証券は以下の3社です。

それぞれの証券会社の特徴を詳しく解説します。

SBI証券

SBIグループは2024年7月時点で国内初となる証券総合口座1,300万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

「いろはにマネー」の独自調査でも、本当におすすめしたい証券会社No.1に選ばれているなど、評判が良い証券会社です。

「2024年 オリコン顧客満足度®ランキング ネット証券」でも、15度目の総合1位を受賞しているワン!

そんなSBI証券のNISA積立投資は、毎日と毎週コースがあるので、基本の毎月コースよりもきめ細かく「時間分散投資」ができます。

また、三井住友カードを使った「クレカ積立」を設定すれば、自動で積立投資ができます。

クレカ積立をすればVポイントも貯まるので、お得に老後の資産形成ができますよ。

低コストな商品を多く取り扱っているSBI証券は、あなたの資産を増やすパートナーになってくれるでしょう。

低コストで人気の「SBI・V・S&P500」を取り扱っているのも選ばれる理由だワン!

Hさん/男性/60代

IPO投資:5

米国株投資 :5 NISA :5 日本株投資 :5 上級者・取引ツール: 4

|

ふくさん/女性/50代

IPO投資:4

米国株投資 :5 NISA :5 日本株投資 :5 上級者・取引ツール: 4

|

Yさん/男性/30代

IPO投資:4

米国株投資 :5 NISA :5 日本株投資 :5 上級者・取引ツール: 4

|

Mさん/男性/10代

IPO投資:3

米国株投資 :5 NISA :4 日本株投資 :5 上級者・取引ツール: 4

|

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

あわせて読みたい

マネックス証券

マネックス証券では、マネックスカードを使って毎月積立投資をすると、カード決済額に対して1.1%の「マネックスポイント」が貯まります。

クレカ積立によるポイント還元サービスは主要ネット証券で実施していますが、年会費(実質)無料のクレジットカードのなかでマネックスカードの還元率はトップレベルに高いです。

以下の表は、毎月5万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段 | ポイント還元率 | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 6,600 | 66,000 | 132,000 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 3,000 | 30,000 | 60,000 |

| 楽天証券 | 楽天カード | 0.5% | 3,000 | 30,000 | 60,000 |

20年の運用で2倍以上の差が生まれるんだね!

積立投資は長期の運用を前提としているので、こうしたポイント還元の恩恵も比較に入れておくべきです。

このように、マネックス証券のNISAは、ポイント還元を重視したいという人に最もおすすめと言えます。

男性/40代/会社員

投資歴:3年以上5年未満

取引手数料への満足度:5

取引商品・銘柄数への満足度:2 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:3 情報量への満足度への満足度:3

|

男性/40代/会社員

投資歴:10年以上

取引手数料への満足度:4

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:4 情報量への満足度への満足度:4

|

男性/40代/個人事業主・フリーランス

投資歴:1年未満

取引手数料への満足度:3

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:4 情報量への満足度への満足度:4

|

女性/50代/主婦(夫)

投資歴:1年未満

取引手数料への満足度:3

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:4 サポートの手厚さへの満足度:4 情報量への満足度への満足度:5

|

男性/40代/会社員

投資歴:5年以上10年未満

取引手数料への満足度:2

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:5 サポートの手厚さへの満足度:3 情報量への満足度への満足度:4

|

男性/30代/会社員

投資歴:3年以上5年未満

取引手数料への満足度:4

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:4 サポートの手厚さへの満足度:4 情報量への満足度への満足度:4

|

男性/30代/会社員

投資歴:10年以上

取引手数料への満足度:5

取引商品・銘柄数への満足度:3 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:4 情報量への満足度への満足度:3

|

男性/40代/会社員

投資歴:3年以上5年未満

取引手数料への満足度:3

取引商品・銘柄数への満足度:5 取引ツールやアプリへの満足度:3 サポートの手厚さへの満足度:4 情報量への満足度への満足度:5

|

男性/30代/会社員

投資歴:10年以上

取引手数料への満足度:3

取引商品・銘柄数への満足度:3 取引ツールやアプリへの満足度:2 サポートの手厚さへの満足度:3 情報量への満足度への満足度:3

|

女性/40代/事業主・フリーランス

投資歴:1年以上3年未満

取引手数料への満足度:5

取引商品・銘柄数への満足度:4 取引ツールやアプリへの満足度:4 サポートの手厚さへの満足度:3 情報量への満足度への満足度:5

|

\キャンペーン実施中/

dカード積立とショッピング利用で最大5.0%のdポイントが

還元されるキャンペーンを実施中!

楽天証券

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で2年連続1位、NISA口座のシェアは国内No.1と、今話題の証券会社です。

最大の強みである『楽天経済圏』を活かし、お得に資産形成ができます。

楽天ポイントを使って投資できるのは嬉しいな!

- 楽天カードによる決済で最大1%のポイント還元

- 楽天キャッシュによる決済で、0.5%還元

- 貯まったポイントは投資信託の買い付けに使える

また、楽天証券は口座開設をするだけで日経テレコン(楽天証券版)がタダで読めるので、投資銘柄の情報収集も効率的にできますよ。

楽天証券は、投資信託の積立の引落に楽天カードクレジット決済を利用すると、決済額に応じて楽天ポイントが付与されます。さらに楽天の投信クレカ積立のポイント進呈率もアップしたワン!

実際の楽天証券NISA(つみたて投資枠)の画面

わかりやすい画面で直感的に操作できる点が特徴です。

積立している銘柄ごとに現在の評価額などもわかるので、初心者の方でも始めやすい印象です。

Mさん/男性/30代

IPO投資:4

米国株投資 :5 NISA :5 日本株投資 :4 上級者・取引ツール: 5

|

Tさん/女性/50代

IPO投資:3

米国株投資 :4 NISA :5 日本株投資:5 上級者・取引ツール: 5

|

Sさん/男性/40代

IPO投資:5

米国株投資 :4 NISA :3 日本株投資 :3 上級者・取引ツール: 5

|

\無料で口座開設/

楽天証券ならスマホで簡単に「NISAでつみたて投資」ができます。

楽天カード・楽天キャッシュを活用すれば楽天ポイントもザクザク貯まる!

あわせて読みたい

NISAのつみたて投資枠の利益に関するよくある質問

つみたてNISAの利益についてまだ気になっていたことが残っている…

ここからはつみたてNISAに関連するよくある質問についてお答えします。

以下で詳しく解説します。

NISAの積立で20年後の利益はどれくらいになる?

毎月33,333円を積み立てて、リターンは年率3%とします。

そうすると、運用総額は約1094万円となり、運用収益は約294万円です。

このように長期で投資をすることで、その利益も大きくなります。

現在年間40万円の上限額は、2024年からの新しいつみたてNISAでは年間投資枠120万円に拡大されるワン!

NISAで月2万円の積立をすると、10年間でどれくらい増やせる?

つみたてNISAで毎月2万円の積立投資をすると仮定して、1%、3%、5%の想定利回りでトータルリターンを計算してみましょう。

| 運用期間 | 年率1% | 年率3% | 年率5% |

|---|---|---|---|

| 運用収益10年後(元本240万円) | 約252万円 | 約279万円 | 約310万円 |

年率5%の利回りであれば70万円程度の利益が出ていることが分かります。

とは言え、現実的には3%程度の利回りを見ておいた方が良いよ!

【まとめ】NISAのつみたて投資枠の利益は複利で上がる

初心者の僕も、長期投資を意識してつみたてNISAを始めてみようかな!

NISAつみたて投資枠の利益はどれくらいになるのか、積立金額や利回りを考慮しつつシミュレーションしました。

最後に、本記事の重要なポイントを3つにまとめます。

- 新NISAのつみたて投資枠は無期限で最大1800万円の投資に対する利益が非課税になる

- つみたて投資枠は投資元本の倍以上の利益を出せる可能性もある

- 今後利益を出すためには、銘柄選びを間違えないことが大切

つみたてNISA(新NISAのつみたて投資枠)は運用益が非課税になるなどメリット大です。

本記事を読んで「つみたてNISA(新NISAのつみたて投資枠)を始めてみたい!」と思った方は、証券会社の口座開設から始めましょう!

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!