これから投資を始める方の中には、つみたてNISAと投資信託の違いが分からず悩んでいる方もいるでしょう。

用語が多くて、何がなんだか理解しづらいな…。

この記事では、実際に投資をしている筆者の経験も踏まえて、つみたてNISAと投資信託の違い・これから投資を始める方におすすめの証券会社を紹介します。

シミュレーションもあるので、これから投資を始める方はぜひ参考にしてみてください。

結論:投資信託は「運用商品」のこと。つみたてNISAは「税制優遇のある制度(口座)」のこと!

つみたてNISAで投資信託を購入するなら以下の証券会社がおすすめ

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

投資信託の取扱数が豊富で、人気ランキングから選択することもできます。

当サイト限定のキャンペーンも実施中! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

楽天のクレカや楽天キャッシュで決済でき、楽天ポイントが貯まります。 - マネックス証券

公式サイト:https://www.monex.co.jp/

年会費無料のクレカ積立で1.1%還元は業界最高水準!

「いろはにマネー」を運営する株式会社インベストメントブリッジは、20年以上にわたり個人投資家向けに情報提供をしています。100社以上の上場企業のIR活動の支援実績があり、金融や投資のプロフェッショナルが在籍し長年培ったノウハウを活かし当メディアを運営しています。(運営会社情報を見る)

積立(つみたて)nisaと投資信託の違いを図解でサクッと解説

つみたてNISAと投資信託の違いをズバリ説明すると、投資信託とは金融商品のことであり、つみたてNISAは利益が非課税となる制度のことです。

投資信託は投資家側が買うもので、買う際に使える口座としてつみたてNISAがあるんだね!

具体的な特徴について、以下で説明します。

つみたてNISAの特徴

つみたてNISAは2018年にスタートした、長期運用向けの非課税制度です。

主な特徴としては以下のとおり。

少額からの資産形成を後押しするために作られた制度のため、投資対象は投資信託(ETFを含む)に限られています。

おすすめの投資信託については「つみたて(積立)NISAのおすすめ銘柄10選!」の記事で紹介していますので、参考にしてください。

つみたてNISAでは、手数料が安くてローリスクな初心者向けの商品が選べるワン!

2024年1月以降は毎年の投資枠(つみたて)が120万円、最大投資額が買付残高で生涯1,800万円、非課税期間が無期限と大幅に改正されました。

具体的な内容については「NISA改正や恒久化(無期限)を分かりやすく解説!拡充内容やいつ新制度になるのかも網羅」の記事で詳しく解説しているのでご覧ください。

投資信託の特徴

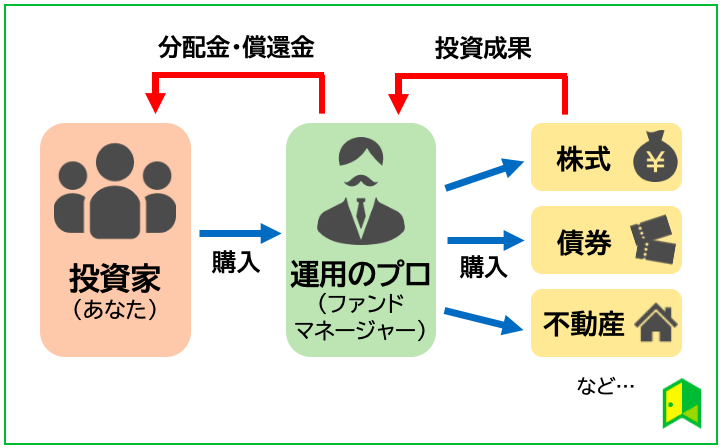

投資信託とは、多くの投資家から集めた資金を、投資家の代わりに資産運用のプロが投資・運用する金融商品です。

文章だけだと分かりづらいので、以下の図をご覧ください。

私たち投資家が投資信託を購入することで、ファンドマネージャーと呼ばれる運用のプロにお金を預けられます。

ファンドマネージャーは投資家の代理で株式や債券などに分散させて運用し、得られた収益が投資家に還元されるのです。

集めた資金をどこに投資するかは、購入する投資信託によって違うんだワン!

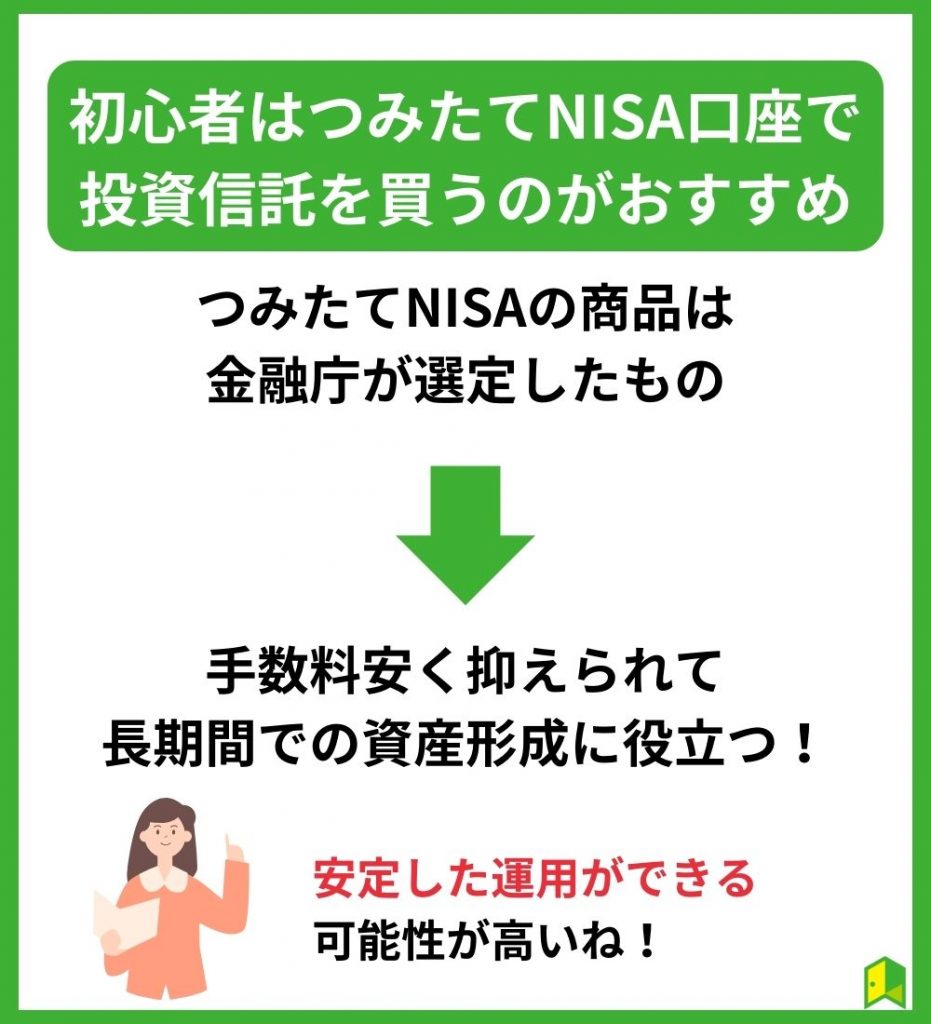

初心者はつみたてNISA口座で投資信託を買うのがおすすめ

つみたてNISAの商品は金融庁の定める基準を満たし、届け出が行われたものだけです。

どの商品も手数料が安く抑えられており、長期間での資産形成にも役立てられます。

安定した運用ができる可能性が高いね!

また、つみたてNISAはあらかじめ決まった金額を定期的に購入する仕組みです。

そのため、自分で売買のタイミングを決める必要はありません。

買い付ける手間と投資のタイミングを判断しなくていいので、初心者だけでなく忙しい人でも楽に続けることができます。

つみたてNISAで投資信託を買ったときのシミュレーション

どれくらいの利益が見込めるのか詳しく知りたいな!

積立投資は複利効果によって、少額でも大きな資産を築くことができます。

以下で実際にシミュレーションしてみましょう。(信託報酬は0.2%で計算)

つみたてシミュレーション

※信託報酬:0.2%

想定年利で、毎月均等に投資し続けた場合を仮定しています。 実際には、投資信託の年利(運用益)は変動いたしますので、あらかじめご留意ください。

2024年以降のNISA制度では年間360万円、生涯で1,800万円までの投資額(元本)に対する利益が無期限で非課税となります。

本シミュレーションは、将来の運用成果を約束するものではなく、特定の金融商品の取引を推奨し、勧誘するものでもありません。情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

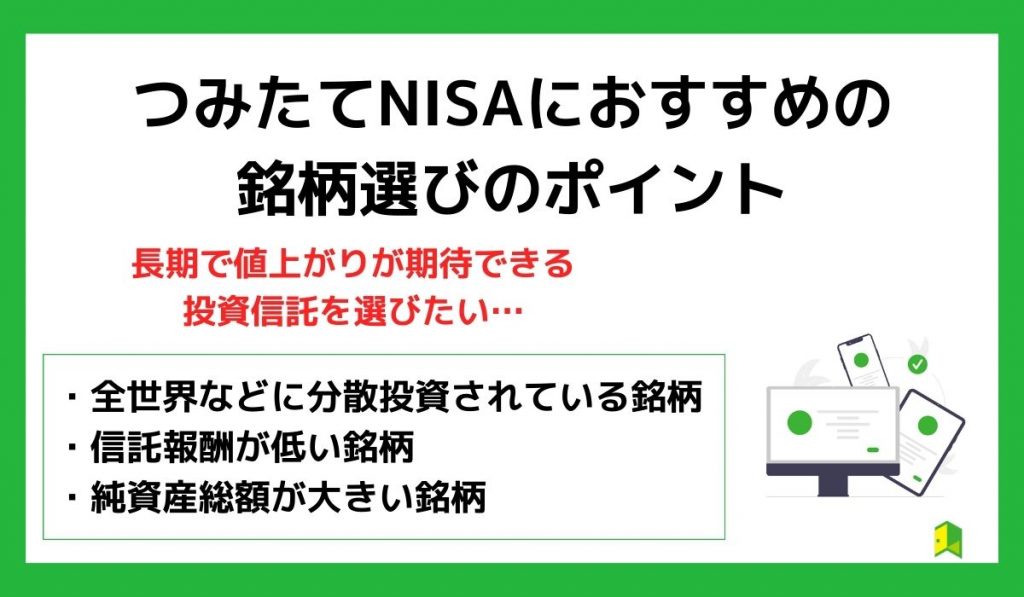

つみたてNISAにおすすめの投資信託の選び方

どうやって長期で値上がりが期待できる投資信託を選べばいいの?

ここでは、つみたてNISAの銘柄を選ぶ3つのポイントを解説します。

それぞれ詳しく確認していきましょう。

①全世界もしくは米国に分散投資されている銘柄

投資先のおすすめは、「全世界」や「米国」に分散投資する銘柄を選択することです。

投資先を集中させれば大きなリターンが期待できますが、その分下落した時の損失も大きくなる傾向もあります。

もし投資先を特定の国だけにして、その国の社会情勢や景気が悪くなるとファンドの価格が暴落する可能性も。

つみたてNISAでは1つの国だけにとらわれず、全世界の複数の国に分散投資をして暴落リスクを抑えるのが大切です。

米国に投資するのはいいの?

米国は世界の時価総額1位であり、世界の半分近くを占めます。

時価総額で世界最大のマーケットである米国市場の動きは、世界の株式市場に非常に大きな影響を与え、世界の金融市場をリードしています。

米国株が下落するときは、全世界株の株価も下落することとなるため、全世界もしくは米国に分散投資されている銘柄を選択するのがおすすめです。

②信託報酬が低い銘柄

信託報酬(手数料)とは、ファンドの運用にかかる費用です。

ファンドを保有している期間はずっと手数料がかかることから、選ぶ際には信託報酬は低い方がおすすめ。

インデックスファンドは手数料が低めに設定されているよね!

信託報酬は日々のコストとして差し引かれるため、低い方が運用を続けるのに有利ですよ。

インデックスファンドであれば0.1~0.5%程のものが良いでしょう。

③純資産額が大きい銘柄

投資信託の時価総額のことを純資産額といい、ファンドの規模の大きさを表します。

純資産額が大きいほど、そのファンドへの投資金額が多いということなので継続した運用が見込めます。

もし、純資産額が少ないと運用がストップする可能性があります。

運用が強制終了されることを「繰上償還」と言うんだワン!

そのため、純資産額が大きい銘柄を選ぶ方が良いでしょう。

人気のインデックスファンドなら、純資産額は数千億円程度あることが多いよ!

つみたてNISAにおすすめの証券会社3選

つみたてNISAを始めたいけど、どの証券会社を利用すればいい?

つみたてNISAの運用をする場合は、金融機関に口座を開設する必要があります。

中でもネット証券は手数料が低く、初心者でも使いやすいことから人気を集めており、おすすめしたいネット証券は以下のとおり。

それぞれの特徴を以下で詳しく解説します。

SBI証券

SBIグループは1,000万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

当サイトの独自調査でも、本当におすすめしたい証券会社No.1に選ばれているなど、評判が良い証券会社です。

そんなSBI証券のつみたてNISAは、毎日と毎週コースがあるので、基本の毎月コースよりもきめ細かく「時間分散投資」ができます。

また、三井住友カードを使った「クレカ積立」を設定すれば、自動で積立投資ができます。

クレカ積立をすればVポイントも貯まるので、お得に老後の資産形成ができますよ。

低コストな商品を多く取り扱っているSBI証券は、あなたの資産を増やすパートナーになってくれるでしょう。

低コストで人気の「SBI・V・S&P500」を取り扱っているのも選ばれる理由だワン!

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

あわせて読みたい

楽天証券

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で2年連続1位になるなど、今話題の証券会社です。

最大の強みである『楽天経済圏』を活かし、お得に資産形成ができます。

楽天ポイントを使って投資できるのは嬉しいな!

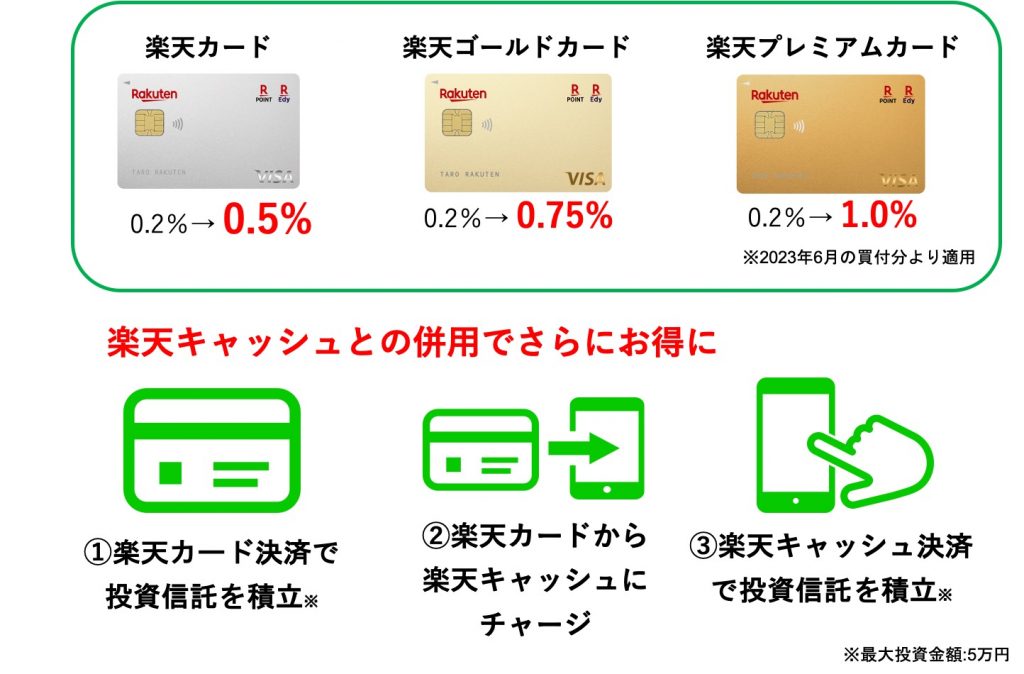

- 楽天カードによる決済で最大1%ポイント還元

- 楽天キャッシュによる決済で、0.5%還元

- 貯まったポイントは投資信託の買い付けに使える

楽天証券は2022年9月より投資信託のクレカ積立のポイント還元率が変更され、代行手数料0.4%未満のファンドは還元率が0.2%となりました。

しかし、2023年4月には投信積立の楽天カードでのクレジットカード決済において、ポイント還元率を最大1%に引き上げることを発表しました。

この変更は、2023年6月の積立購入分から適用されます。

投資信託のつみたてをするなら楽天が良さそう!

楽天キャッシュと楽天カードクレジットカード決済を併用すれば、2024年開始の新NISAつみたて投資枠の月額10万円をキャッシュレスで支払うことができます。

さらに、全額がポイント進呈の対象となるのも楽天証券だけなので、今のうちに口座開設をしましょう。

※2023年9月6日現在

また、楽天証券は口座開設をするだけで日経テレコン(楽天証券版)がタダで読めるので、投資銘柄の情報収集も効率的にできますよ。

個別株投資をする際にも役立つワン!

\ポイント進呈率引き上げ!/

- 10万円までポイント進呈の対象となるのは楽天証券だけ!積立投信で最もポイントが貯まる!※2023年4月19日現在

- 楽天キャッシュとの併用で、新NISAつみたて投資枠を全てキャッシュレスで投資可能

あわせて読みたい

マネックス証券

「米国株投資ならマネックス証券」と多くの投資家に言われるほど、外国株投資で人気の高い証券会社です。

クレカ積立のポイント還元率が1.1%という高還元な点も注目されています。

以下の表は、毎月3万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段(年会費無料カード) | ポイント還元率(通常時) | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 3,960 | 39,600 | 79,200 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 1,800 | 18,000 | 36,000 |

| 楽天証券 | 楽天カード | 0.5% | 1,800 | 18,000 | 36,000 |

20年の運用で2倍以上の差が生まれるんだね!

投資信託の積立投資は長期の運用を前提としているので、こうしたポイント還元の恩恵も比較に入れておきましょう。

\クレカ積立がお得/

マネックス証券なら、カード積立で1.1%のポイント還元!

主要ネット証券(手数料無料のクレカ)で最大規模のポイント付与率です。

積立NISAと投資信託の違いに関するよくある質問

つみたてNISAと投信の違いで、まだ気になることがある…。

ここからはつみたてNISAと投資信託の違いに関するよくある質問にお答えします。

以下で詳しく解説します。

積立NISAと特定口座は併用できる?

つみたてNISAと特定口座の併用は可能です。

つみたてNISAには年間40万円の非課税限度額があり、これを月々に分けると約3.3万円の積み立てができます。

すでにある程度貯蓄がある方には、この金額は多少不十分に感じるかもしれません。

月5万円の余剰資金がある場合、つみたてNISAだけだと足りないね…

そのような場合、非課税限度額に達した後には、特定口座や一般口座でさらに投資を増やす選択肢もあります。

税制優遇は受けられませんが、多様なファンドから選べるという利点も。

目標とする資産額が明確であれば、自分自身に最も適した投資信託を選べるのは魅力ですね。

積立NISAと投資信託の違いは?

投資信託は株式や不動産など、投資対象の一つです。

そしてつみたてNISAは口座の一つであり、投資信託などの投資対象を購入するための口座として活用されます。

積立NISA口座で投資信託を運用するメリットは?

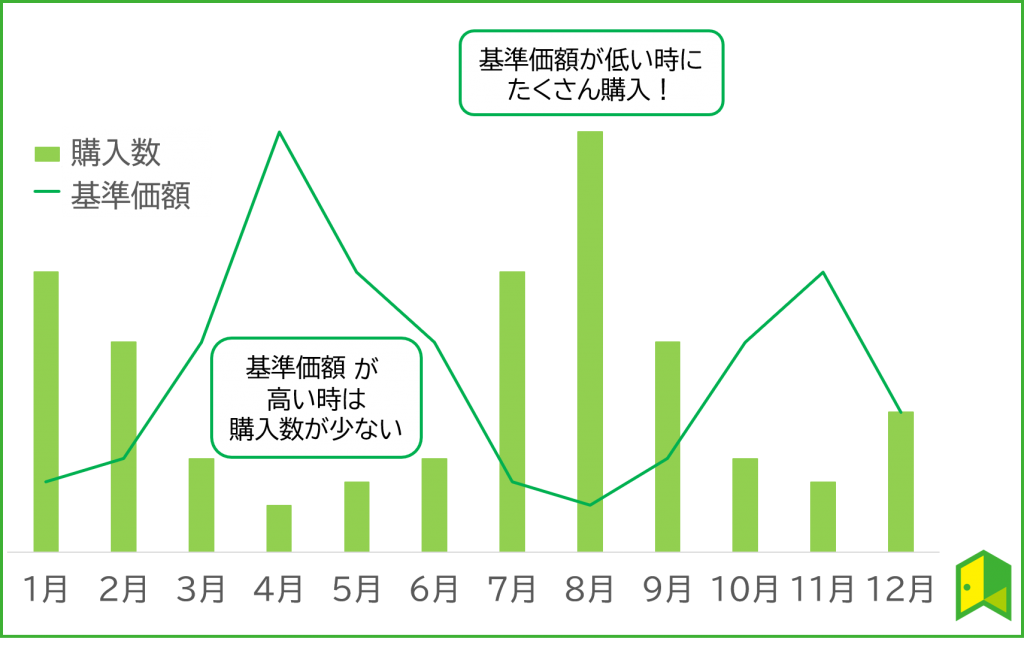

つみたてNISAで投資信託を購入するメリットとして、ドルコスト平均法で投資できる点が挙げられます。

ドルコスト平均法は、定額で長期に渡り商品を購入することで時間を分散し、短期のマーケットトレンドの影響を抑える手法です。

投資においては「安く買って、高く売る」が理想ですが、これは簡単なことではありません。

それができたら投資で負ける人はいなくなるもんね。

つみたてNISAでは毎月定額積立するため、自然にドルコスト平均法を実践でき、リスク分散ができます。

基準価格とは投資信託の株価のようなものだワン!

例:毎月3万円ずつ購入する場合

- 基準価格が1万円の月は 3万円÷1万円=3単位購入できる

- 基準価格が3千円の月は 3万円÷3千円=10単位購入できる

暴落しないか不安だったけど、むしろ基準価格が低いときこそチャンスなのね!

【まとめ】積立NISAと投資信託の違い

つみたてNISAと投資信託の違いを理解できた!

長期投資を意識して、つみたてNISA口座で投資信託を買ってみようかな。

つみたてNISAと投資信託の違いや、初心者がどのように投資を始めればいいのかについて解説しました。

最後に、この記事の重要なポイントを3つにまとめます。

- 投資信託は金融商品であり、株式や不動産と比較されるもの

- つみたてNISAは金融商品を買うための口座で利益が非課税

- 投資初心者はつみたてNISA口座で投資信託を購入するのがおすすめ!

つみたてNISAで投資信託を購入すると、利益が非課税となり長期運用に適しています。

2023年でつみたてNISAは終了し、2024年から新NISAに移行するため、まだ口座を開設していない方は、はやめにつみたてNISA口座を開設しておきましょう。

証券口座は、そのまま新NISAで使えるよ!

つみたてNISAで投資信託を購入するなら以下の証券会社がおすすめ

- SBI証券

公式サイト:https://www.sbisec.co.jp/ETGate

投資信託の取扱数が豊富で、人気ランキングから選択することもできます。

当サイト限定のキャンペーンも実施中! - 楽天証券

公式サイト:https://www.rakuten-sec.co.jp/

楽天のクレカや楽天キャッシュで決済でき、楽天ポイントが貯まります。 - マネックス証券

公式サイト:https://www.monex.co.jp/

年会費無料のクレカ積立で1.1%還元は業界最高水準!