・配当貴族指数ってなんだろう?

・S&P500配当貴族インデックスファンドはおすすめ?

このようなお悩みを解決します。

🔰いろはに結論

- 配当貴族指数とは、S&P500指数構成銘柄の中でも25年以上連続増配を続けている銘柄のこと

- S&P500とのリターンの差はほとんどない

- 下落耐性があるので、景気後退に備えるのであれば積み立てても大丈夫!

今回は、2022年10月に設定されて話題をよんだTracers(トレイサーズ) S&P500配当貴族インデックス(米国株式)を紹介します。

中長期的にはS&P500指数を上回るパフォーマンスと言われていますが、実際にはどうなのでしょうか?

そもそも配当貴族指数とは何か、その構成銘柄や過去のパフォーマンスなどを徹底解説していきます。

この記事は音声でも聞くことが出来ます

Tracers S&P500配当貴族インデックスとは?【基本情報】

どんな投資信託なの?

Tracers(トレイサーズ) S&P500配当貴族インデックスは、「S&P500配当貴族指数」に連動するように運用されるインデックス型の投資信託です。

まずは、基本情報を確認しましょう。

| ファンド | Tracers S&P500配当貴族インデックス(米国株式) |

|---|---|

| 設定日 | 2022/10/28 |

| 償還日 | 無期限 |

| 運用会社 | 日興アセットマネジメント |

| 購入時手数料 | なし |

| 信託報酬 | 年率0.1155% |

| 信託財産留保額 | なし |

| 配当利回りの水準 (ベンチマーク) | 2.6% |

| 純資産価額 | 10,514百万円 |

| NISA | つみたて:✕ 成長投資枠:○ |

| ベンチマーク | S&P500配当貴族指数(税引き後配当込み・円換算ベース) |

ファンドのルールは次のようになっています。

当ファンドでは、S&P500指数の構成銘柄のうち、長期にわたり連続増配を行なっている企業の株式で構成される「S&P500配当貴族指数」に着目し、同指数(税引後配当込み、円換算ベース)の動きに連動した投資成果をめざします。

目論見書

主に米国の金融商品取引所に上場している株式に投資するけど、S&P500配当貴族指数に連動するよう運用されるETFに投資することもあるワン!

配当利回りは2.6%もあるんだね!

配当利回りは2023年11月末時点のS&P500配当貴族指数の情報で、本ファンド自体はまだ分配金を出していません。

初回決算は2023年11月16日でしたが、分配金はありませんでした。

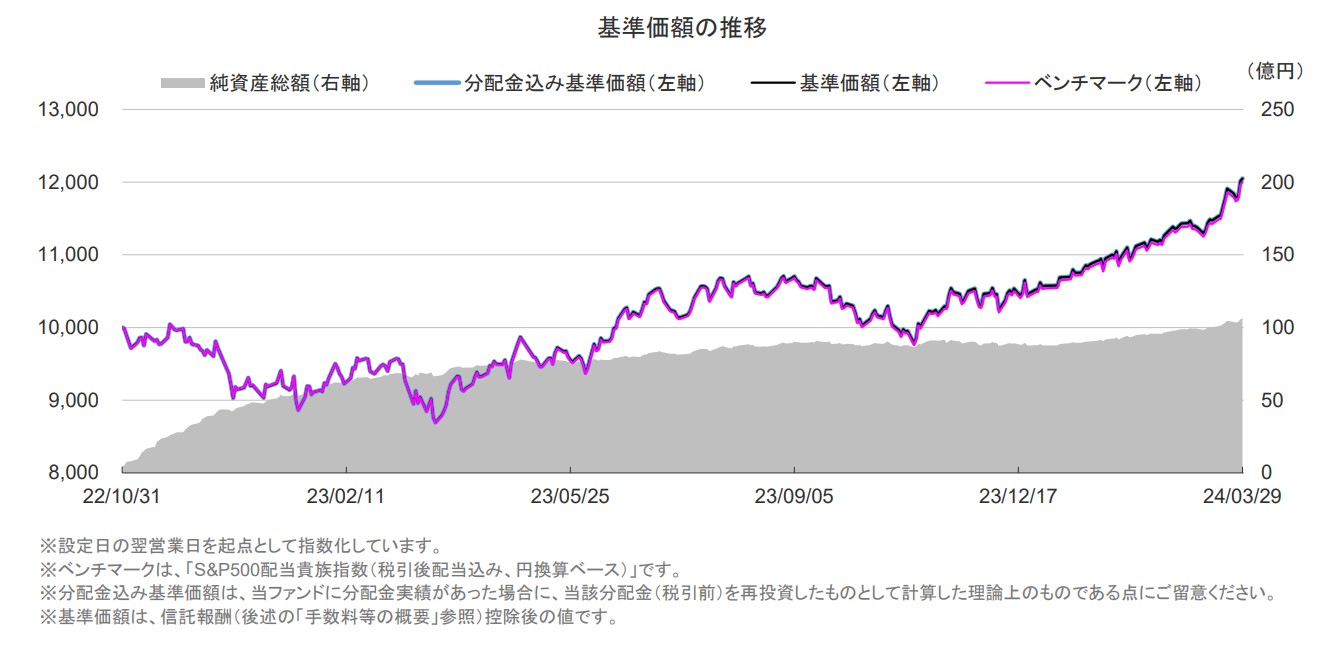

基準価額の推移

| 基準価額の騰落率 | 6ヶ月 | 1年 | 設定来 |

|---|---|---|---|

| 当ファンド | 16.64% | 30.74% | 20.41% |

| ベンチマーク | 16.47% | 30.30% | 24.82% |

基準価額は設定日(2022/10/28)の翌日を起点として指数化されていて、右肩上がりとなっています。

純資産総額も順調に増加していて、ベンチマークとの乖離率も少ないワン!

S&P500とは?

ベンチマークのS&P500配当貴族指数ってどんな指数なの?

まずはS&P500指数から解説しましょう。

S&P500は、ニューヨーク証券取引所やNASDAQなどに上場している企業から代表的な500銘柄を時価総額で加重平均した指数です。

時価総額加重平均とは?

金額などの単純な平均値ではなく、それぞれのウェイトを加味して平均値を算出する方法。

株式分割などの影響も受けないため、単純平均より相場全体の実体を表していると言われる。

時価総額が大きな大企業ほどS&P500に高い割合で組み入れられるんだワン!

また、S&P500は四半期ごと(3.6.9.12月)にリバランス(銘柄の入れ替え)が行われます。

これにより、時代の流れに沿った米国の主要企業をカバーすることができます。

2020年にはテスラが採用されたよね!

S&P500に新たに算入されるには、とても厳しい条件をクリアしなければなりません。

S&P500に算入される条件とは?

- 米国の企業

- 時価総額が146億ドル以上

- 株式に高い流動性がある

- 発行済株式総数の10%が浮動株である

- 直近四半期の利益が黒字である

- 過去の連続した4四半期の利益合計が黒字である

厳しい条件を突破した企業だけが組み入れられているなら、安心して投資できるね!

S&P500配当貴族指数とは?

配当貴族って変な名前だよね。

S&P500配当貴族指数はS&P社が出している指数で、「S&P500 Dividend Aristocrats」という英名から『貴族』という言葉がきています。

その特徴は、S&P500指数構成銘柄の中でも25年以上連続増配を続けている銘柄で構成されていることです。

S&P500配当貴族指数に算入される条件とは?

- S&P500構成銘柄である

- 25年以上連続増配を続けていること

- 構成銘柄数は最低40銘柄で、それを下回ると20年以上連続増配に条件を緩和する

- 特定の業種が30%以上を占めないよう調整される

- 最低浮動株調整後時価総額が30億ドル以上

- 過去3ヵ月間の1日当たり平均売買代金が5百万ドル以上

ちなみに、50年以上連続増配を続けている銘柄は配当王とよばれているワン!

こちらも四半期に1度投資比率のリバランス、年に1度構成銘柄のリバランスを行います。

しかし、均等加重で運用されている点はS&P500指数とは異なります。

それぞれの銘柄が同じ割合で組み入れられるように調整されているんだね!

組入れ銘柄

配当貴族インデックスには、どんな銘柄が組み入れられているの?

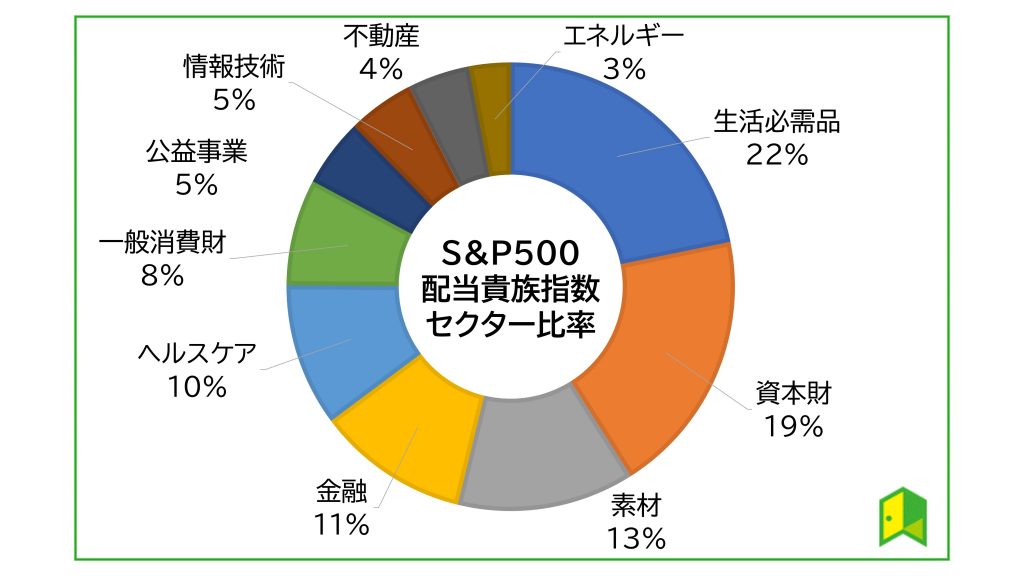

ベンチマークであるS&P500配当貴族指数のセクター比率は次のようになっています。

比率が30%を超えるセクターはないね!

次に、Tracers S&P500配当貴族インデックスの組入れ銘柄上位10銘柄を見ていきましょう。

| 銘柄 | 業種 | 比率 | 実績配当利回り |

|---|---|---|---|

| TARGET CORP | 生活必需品流通・小売り | 1.7% | 2.4% |

| CATERPILLAR INC | 資本財 | 1.7% | 1.3% |

| LOWE’S COS INC | 一般消費財・サービス流通 | 1.6% | 1.7% |

| PENTAIR PLC | 資本財 | 1.6% | 1.0% |

| EMERSON ELECTRIC CO | 資本財 | 1.6% | 1.8% |

| DOVER CORP | 資本財 | 1.6% | 1.1% |

| ARCHER-DANIELS-MIDLAND CO | 食品・飲料・タバコ | 1.6% | 2.9% |

| ECOLAB INC | 素材 | 1.6% | 0.9% |

| MCCORMICK & CO-NON VTG SHRS | 食品・飲料・タバコ | 1.6% | 2.0% |

| WW GRAINGER INC | 資本財 | 1.6% | 0.7% |

本当にそれぞれの銘柄の組入れ比率が一定なんだね!

25年以上連続増配企業ということで、老舗企業が多く組み入れられています。

スーパーマーケットチェーンのターゲットや、重機メーカーのキャタピラーなどが上位です。

Tracers S&P500配当貴族インデックスの評価・評判

S&P500配当貴族インデックスは実際、おすすめなの?

Tracers S&P500配当貴族インデックスの評価はズバリ3です。

理由としては、以下が挙げられます。

- S&P500指数と比べるとリスクが小さい

- コストも比較的低い

- 分配金が支払われるわけではない

後程細かく解説しますが、S&P500配当貴族指数はS&P500指数よりもリスクが抑えられています。

高いリターンも期待できる反面、下落耐性があるのは魅力的です。

また、信託報酬は0.1155%、総経費率も0.26%と抑えめです。

一方で、2023年11月16日に終わった第1期では1万口当たり832円が「翌期繰越分配対象額」となっており、分配金の支払いはありませんでした。

あくまでもS&P500配当貴族指数に連動するファンドであり、分配金が保証されているわけではない点は注意しましょう。

分配金が欲しい場合は、「米国株式配当貴族(年4回決算型)」がおすすめだよ。

Tracers S&P500配当貴族インデックス利用者の口コミを見る(クリックで開きます)

S&P500指数と配当貴族指数を徹底比較

本当にS&P500より良いパフォーマンスが期待できるの?

まずは基本情報から比較してみましょう。

基本情報の比較

S&P500と配当貴族指数の基本情報を比較すると、次のようになります。

| S&P500 | 指数 | S&P500 配当貴族指数 |

|---|---|---|

| S&P Dow Jones Indices | 算出会社 | S&P Dow Jones Indices |

| 503 | 銘柄数 | 68 |

| 83% | 市場カバー率 | 17% |

| 時価加重 | 平均方法 | 均等加重 |

| eMAXIS Slim米国株式(S&P500) | 投資信託 | Tracers S&P500配当貴族インデックス |

| VOO(バンガード・S&P500 ETF) | ETF | NOBL(ProShares S&P500 Dividend Aristocrats) |

引用:S&P Dow Jones Indices(2024/4/17)

S&P500の方が幅広く分散されているって感じだね!

セクター・銘柄の比較

S&P500と配当貴族指数のセクター割合は、次のようになっています。

| S&P500 | ランク | S&P500 配当貴族指数 | ||

|---|---|---|---|---|

| セクター | 組入割合 | セクター | 組入割合 | |

| 情報技術 | 25.7% | 1 | 資本財 | 24.5% |

| ヘルスケア | 15.8% | 2 | 生活必需品 | 24.2% |

| 金融 | 11.7% | 3 | 素材 | 12.1% |

| 一般消費財 | 9.8% | 4 | 金融 | 10.3% |

| 資本財 | 8.7% | 5 | ヘルスケア | 10.3% |

| 通信・サービス | 7.3% | 6 | 一般消費財 | 4.6% |

| 生活必需品 | 7.2% | 7 | 公益事業 | 4.5% |

| エネルギー | 5.2% | 8 | 不動産 | 4.3% |

| 公益事業 | 3.2% | 9 | エネルギー | 3.2% |

| 素材 | 2.7% | 10 | 情報技術 | 3.0% |

| 不動産 | 2.7% | 11 | ||

引用:S&P Dow Jones Indices(2024/4/17)

全然違うんだね⁉

S&P500ではここ数年著しく成長を続けてきた情報技術セクターの組入れ比率がもっとも高くなっています。

一方、配当貴族指数では情報技術セクターの割合は少なく、通信・サービスセクターの銘柄は含まれていません。

というのも、これらのセクターに多く含まれるハイテク株は配当を出していない企業が多いためです。

利益を配当で出してしまうより、会社に投資して業績や株価を上げていく傾向があるためだワン!

次に、銘柄を比較してみましょう。

| S&P500 | ランク | S&P500 配当貴族指数 | ||

|---|---|---|---|---|

| 銘柄 | 組入割合 | 銘柄 | 組入割合 | |

| マイクロソフト | 7.0% | 1 | ターゲット | 1.7% |

| アップル | 7.0% | 2 | S&P グローバル | 1.7% |

| アマゾン・ドット・コム | 3.4% | 3 | エコラボ | 1.7% |

| エヌビディア | 2.9% | 4 | クロロックス | 1.6% |

| アルファベット クラスA | 2.4% | 5 | シャーウィン・ウィリアムズ | 1.6% |

| メタ・プラットフォームズ クラスA | 1.9% | 6 | スタンレー・ブラック&デッカー | 1.6% |

| バークシャー・ハザウェイ クラスB | 1.7% | 7 | PPG インダストリーズ | 1.6% |

| テスラ | 1.5% | 8 | IBM | 1.6% |

| アルファベット クラスC | 1.5% | 9 | W.W. グレインジャー | 1.6% |

| ユナイテッドヘルス・グループ | 1.4% | 10 | カーディナルヘルス | 1.6% |

| 30.7% | 合計 | 16.3% | ||

引用:S&P Dow Jones Indices(2024/4/17)

S&P500は組入割合が結構偏っているんだね!

組入割合をみると、「時価加重平均」と「均等加重平均」の違いが分かりやすいと思います。

また、S&P500の上位にはマイクロソフトやアップル、アマゾンといった時代を代表するハイテク企業が名を連ねています。

パフォーマンスの比較

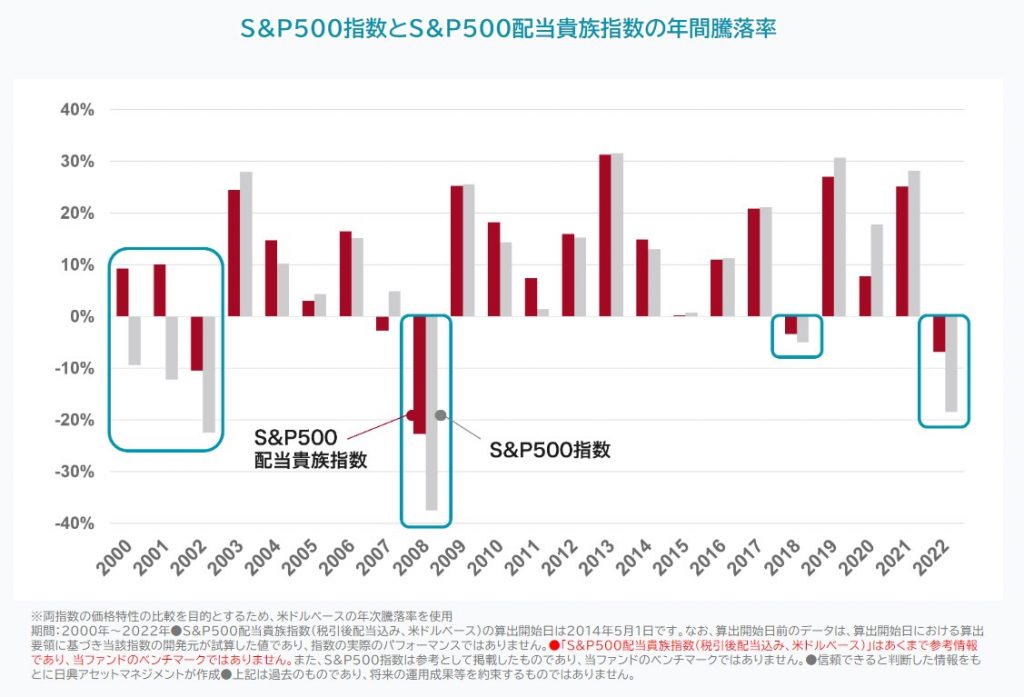

日興アセットマネジメントからは次のようなデータが出ています。

パフォーマンスが段違いだね⁉

注意すべきなのは、このグラフは1999年末のITバブル崩壊直前からのデータだということです。

そのため、ITバブル崩壊によってS&P500に多く含まれていたハイテク株は大きなダメージを受けました。

しかし、情報技術セクターの組入れが少なかった配当貴族指数は軽症ですんだため、現在これだけの差が生まれています。

ファンドにとって都合のいいデータなんだね…

そこで、2つの指数を作成しているS&P Dow Jones Indicesが出しているチャートで比較してみましょう。

ほとんど変わらないんだね!

2020年以降のコロナショック後に注目すると、S&P500の方がパフォーマンスが良い期間もあります。

急激な金融緩和でGAFAMを中心としたハイテク株にとって追い風の相場だったからだワン!

実際の数値でも、リスクやリターンを比較してみましょう。

| 指数 | S&P500 | S&P500 配当貴族指数 |

|---|---|---|

| 年換算トータルリターン(3年) | 11.49% | 8.14% |

| 年換算トータルリターン(10年) | 12.96% | 11.32% |

| 年率リスク(3年) | 17.60% | 16.86% |

| 年率リスク(10年) | 15.16% | 14.63% |

| 配当利回り | 1.54% | 2.8% |

引用:S&P Dow Jones Indices(2024/4/17)

短期と長期ともに、トータルリターンはS&P500の方が高くなっています。

ただし、配当貴族指数の方がリスクは小さいです。

画像からわかるように、S&P500が下落した年でも配当貴族指数はS&P500よりも下げ幅が小さいことがわかります。

また、S&P500が上昇した年は配当貴族指数も同じ程度に上がっていることが多いです。

これがリスクが低い、下落耐性があるってことなんだね!

Tracers S&P500配当貴族インデックスの魅力【メリット】

この投資信託にはどんな魅力があるの?

Tracers 配当貴族インデックス(米国株式)には、次のような魅力があります。

それぞれ解説していきます。

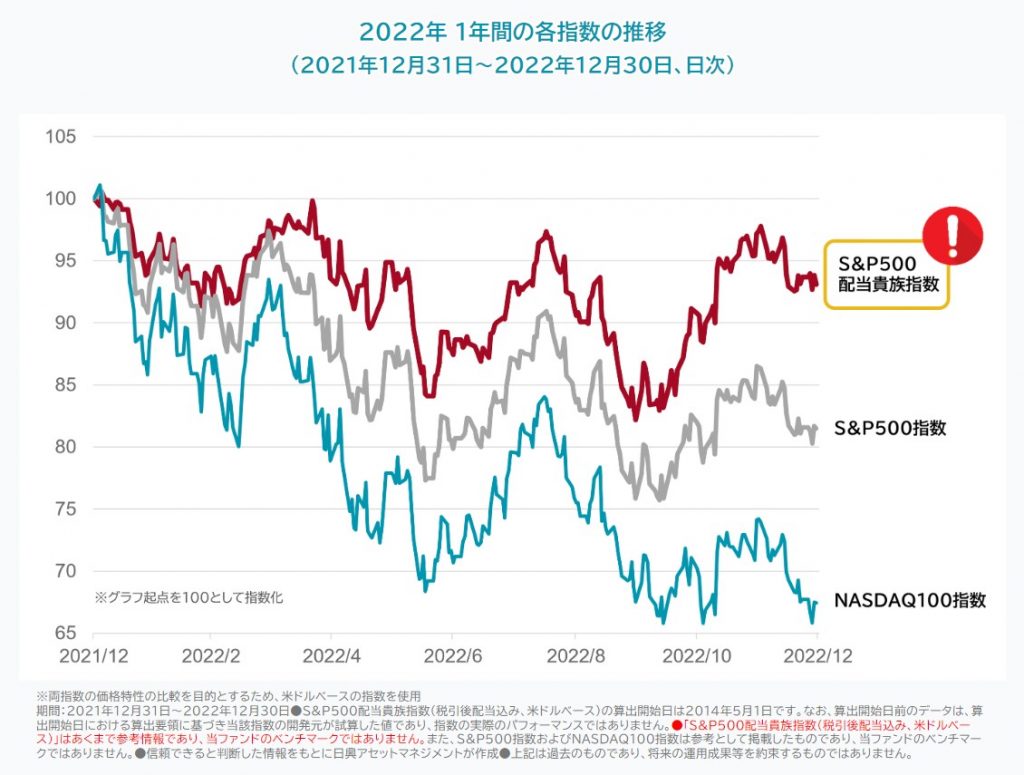

リスクを抑えられる

S&P500との比較で、“S&P500より若干低いリターンだが、低いリスクで運用されている”ことが分かりました。

長期で投資する前提であれば、リスクについては気にするべきでしょう。

2022年~2023年は米国株にとって好調な1年でした。

S&P500配当貴族指数は他の代表的指数を上回るパフォーマンスを残しています。

2024年も好調な米国株がさらに上昇するかもしれないワン!

分散投資

Tracers S&P500配当貴族指数では、米国企業68社に投資しているため分散投資が可能です。

約500銘柄に投資しているS&P500よりも銘柄分散は劣りますが、リスクは十分低くなっています。

もともと25年以上連続増配している優良企業にだけ投資しているもんね!

一方で、地域の観点では米国に集中投資してるということは念頭に置いておきましょう。

米国は世界をけん引する経済大国ですが、今後もこれまでのような成長が続くとは言えない点には注意です。

Tracers S&P500配当貴族インデックスは為替ヘッジを行わないので、為替リスクを伴っている点にも注意だワン!

低コスト

インデックスファンドの特徴は運用コストが低いことだよね!

Tracers S&P500配当貴族インデックスはインデックスファンドであり、運用コストが低いことが特長の1つです。

信託報酬は0.1155%と、指数を上回るよう運用するアクティブファンドと比べると大幅に安くなっています。

信託報酬が安ければ安いほど、同じリターンなら利益は大きくなるワン!

しかし、S&P500に投資するインデックスファンドと比べると割高です。

| 投資信託 | 経費率 |

|---|---|

| Tracers S&P500配当貴族インデックス | 0.1155%程度 |

| eMAXIS Slim S&P500(米国株式) | 0.0937%以内 |

| SBI・V・S&P500インデックス・ファンド | 0.0938%程度 |

複利効果

配当貴族指数に連動しているから分配金には期待できるね!

確かに分配金利回りはS&P500より高い水準ですが、分配金は受け取らない再投資型で買い付けることをおすすめします。

分配金を受け取らずに再投資することで、複利効果を活用することができます。

運用で得た収益を再び投資することで、運用資金を指数関数的に増やすことができるのです。

分配金を受け取ってしまうと約20%の税金がかかってしまうので複利効果が弱まってしまうワン!

分配金を受け取りたいなら、高配当株ETFの方が経費率は安いよね!

あわせて読みたい

NISA

NISAでも購入できるの?

Tracers S&P500配当貴族インデックスは、NISAで購入することができます。

しかし、NISAつみたて投資枠では購入できません。

成長投資枠には対応しているから、成長投資枠で積立投資はできるよ!

Tracers S&P500配当貴族インデックスの買い方【証券会社】

実際に買うにはどうすればいいの?

Tracers S&P500配当貴族インデックスに投資するためには、証券会社で口座開設する必要があります。

まだ口座開設されていない方は、ネット証券がおすすめです。

ネット証券は口座開設から取引までパソコンやスマホ一台で可能なので、若い人や手数料を抑えたい方は特におすすめです。

SBI証券【人気No.1】

SBI証券の魅力

- TポイントやVポイントで投資信託が買える

- 2,700本以上という豊富な投資信託ラインナップ

- いろはにマネーのおすすめ証券会社調査で人気度No.1

「ネット証券と言えばSBI証券」という投資家もいるほど、人気なのがSBI証券。

投資信託の積立投資も簡単で、NISA対象商品も豊富に取り揃えています。

もちろんTracers S&P500配当貴族インデックスにも投資でき、Pontaポイント、Vポイントを使った投資が可能となっています。

いろはにマネーの「投資信託におススメの証券会社」の調査でも1位を獲得したワン!

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

マネックス証券 【docomoと提携】

マネックス証券がオススメな人

- 米国株投資をしたい人

- IPO抽選は平等な方が良い人

- クレカ積立で投資信託を購入したい人

マネックス証券でマネックスカード積立を使えば、主要ネット証券で最大の還元率である1.1%の還元を得ることができます。(上限5万円)

NISA口座でも利用することができるので、投資初心者にもおすすめです。

また、貯めたポイントは様々な商品と交換可能です。

マネックスポイントと交換可能な商品(クリックで開く)

| 交換可能な商品 | 交換比率 |

|---|---|

| 株式手数料 | 1ポイント=1円 |

| 仮想通貨 | 1ポイント=1円 |

| dポイント | 1ポイント=1dポイント |

| Amazonギフト券 | 1ポイント=Amazonギフト券1円相当 |

| Tポイント | 50ポイント=Tポイント50ポイント |

| Pontaポイント | 1ポイント=1Pontaポイント |

| Nanacoポイント | 50ポイント=nanaco50ポイント |

| WAONポイント | 100ポイント=WAON100ポイント |

| ANAマイル | 1,000ポイント=250ANAマイル |

| JALマイル | 1,000ポイント=250JALマイル |

そのほかの特徴は、次の通りです。

- 企業の分析ツールが充実している

- 米国株投資は最低手数料0米ドル

- 米国株買付時の為替手数料0円

Tracers S&P500配当貴族インデックスをクレカで毎月コツコツ積み立てるなら最適だね!

\クレカ積立がお得/

マネックス証券なら、カード積立で1.1%のポイント還元!

主要ネット証券(手数料無料のクレカ)で最大規模のポイント付与率です。

楽天証券

楽天証券は2024年の4月に1,100万口座を達成した、楽天グループのネット証券会社です。

投資信託本数の多さはもちろん、楽天ポイントを使って資産運用もできることから、初心者も気軽に投資を始められます。

楽天キャッシュから積立投資できるようになり、楽天カードからチャージすると、いつでもチャージ額の0.5%の楽天ポイントが還元されます。

\楽天ポイントが貯まる、使える/

あわせて読みたい

【まとめ】Tracers S&P500配当貴族インデックスとは

配当貴族インデックスについての理解が深まったよ!

Tracers S&P500配当貴族インデックスに関する情報を中心に、口コミや投資するメリットなどについて解説してきました。

最後に、本記事でもっとも重要なポイントをおさらいしましょう。

Tracers S&P500配当貴族インデックスとは?

S&P500配当貴族指数に連動するよう運用されており、S&P500の中でも25年以上増配している流動性の高い銘柄に投資できる投資信託。

Tracers S&P500配当貴族インデックスの特長は?

過去3年・10年どちらのスパンで見てもS&P500より高いリターン・低いリスクで効率的に運用されている。

連続増配している安定した銘柄にのみ投資しているため、下落耐性が非常に高い。

経費率はS&P500連動投資信託より若干高く、S&P500の方が高いリターンをあげている局面もあるため、経済情勢に合わせて投資するのが良い。

2024年はアメリカ株の上昇が落ち着く年になるかもしれません。

景気後退をむかえるのであれば、下落耐性の強いS&P500配当貴族インデックスがS&P500をアウトパフォームする可能性が高いです。

どんな局面でも投資は実践して継続することが大切なので、SBI証券口座を開設して投資を始めましょう!

✅キャンペーン実施中

- 口座数 国内No.1!

- NISAなら取引手数料0円!

- 1株から日本株に投資できる!

- クレカ積立で毎月最大5%が貯まる!