・SBI証券のジュニアNISAの買い方を知りたい

・入金方法やおすすめ銘柄も教えてほしい!

このようなお悩みを解決します。

⚠️ジュニアNISAは2023年で廃止

ジュニアNISAの口座開設は、2023年9月をもって受付を終了しました。

2024年から始まった「新NISA」では、未成年(18歳未満)は本人名義での開設ができません。

本記事では、18歳以上でジュニアNISAの利用を検討していた方向けに、新NISAについて解説していきます。

新NISA制度について詳しくは、以下の記事もあわせて参考にしてください。

SBI証券における新NISAの買い方

子供の将来のための資金として、SBI証券でジュニアNISAを開設したものの、買い方が分からず悩んでいる方もいるでしょう。

また、まだ口座開設しておらず、簡単に買い付けできるのか知ってから口座開設しようと考えている方も少なくないはず。

ジュニアNISA自体は2023年をもって廃止されましたが、2024年1月より新NISA制度が施行されました。

自分にもできるかチェックしておきたいよね…

今回はSBI証券のジュニアNISAと新NISAの違い、買い方やおすすめ銘柄、メリット・デメリットなどを詳しく解説します。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

新NISAに向けて今から投資を始めたい方は、「初心者におすすめのネット証券ランキング」の記事も参考にして下さい。

そもそもジュニアNISAとは?【新NISAとの違い】

そもそもジュニアNISAって、どんな制度だったの?

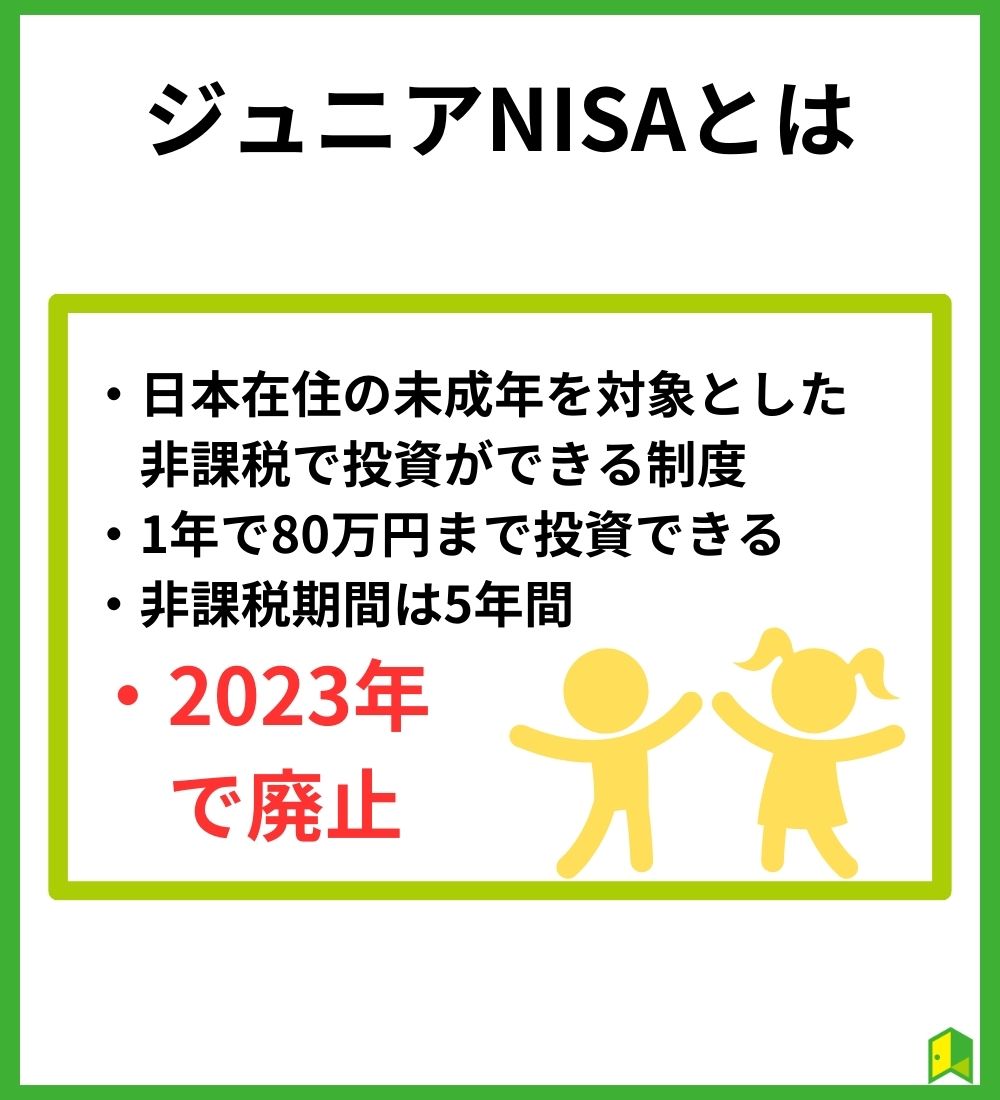

ジュニアNISAとは、日本在住の未成年を対象とした非課税で投資ができる制度でしたが、2023年12月をもって廃止されました。

2024年現在では、もともとあったジュニアNISA口座からの引き出しのみが可能で、新規取引や口座開設はできません。

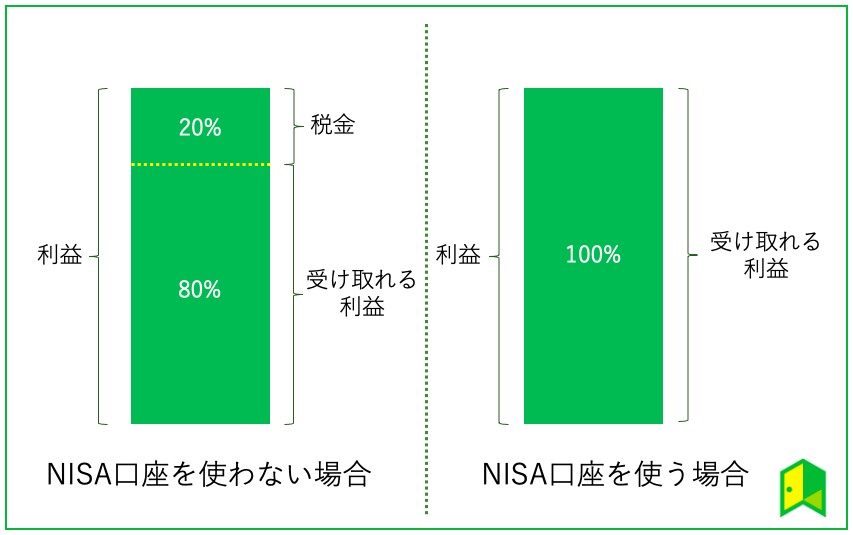

新NISAと同様に、国内株式や投資信託などに投資ができ、以下の2つの利益が非課税となります。

| 売却利益 | 配当金 |

|---|---|

| 株を買ったときよりも高く売った場合に得られる利益 | 企業に儲けが出た場合に、投資家(株を持っている人)に還元されるお金 |

| (例)50万円で買った株式を100万円で売却 →50万円の売却利益 | (例)1株あたり100円の配当金が発生。1,000株持っている場合 →100×1,000株=10万円の配当金 |

NISA口座内で購入した銘柄に関しては、利益や配当金が非課税なので、NISAを活用することで、お得に資産形成や養育費を作れるのです。

すごい!NISAってかなりお得なんだね!

ジュニアNISAで投資できる金額は1年間で80万円で、非課税期間は5年間(ロールオーバーも可能)でしたが、18歳になるまで払い出しができないなど使いにくい制度だったのであまり人気がなかったものの、2023年で廃止となりました。

現行の新NISAでは非課税期間が無制限になったほか年間投資上限額が積立枠120万円と成長投資枠240万円、合わせて360万円となりました。

新NISAの詳しい変更点については、「新NISA改正や恒久化(無期限)はいつから?分かりやすく解説!拡充内容やいつ新制度になるのかも網羅」の記事を見て欲しいワン!

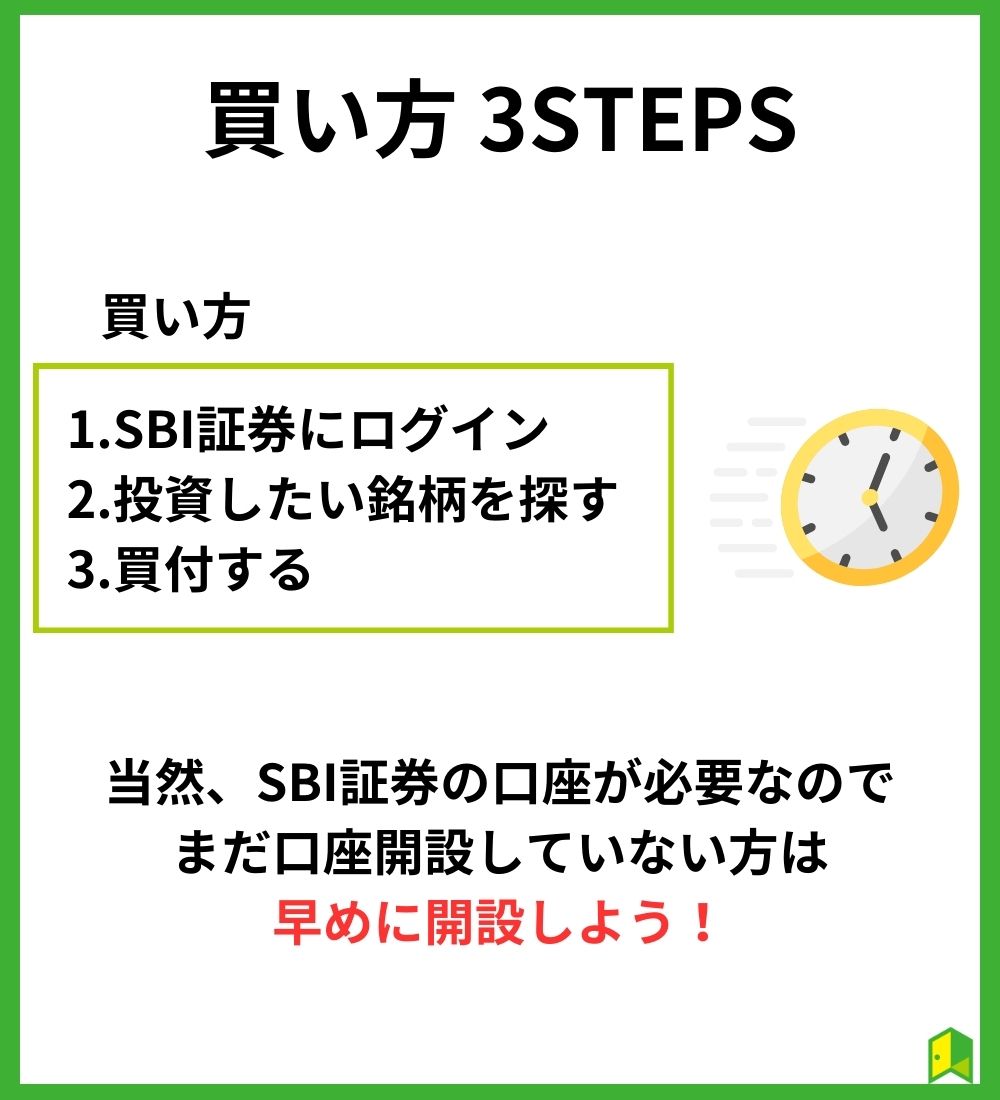

SBI証券の新NISAの買い方3STEP

SBI証券の新NISAの買い方を知りたい!

SBI証券の新NISAの買い方を3STEPで紹介します。

以下で詳しく解説します。

なお、SBI証券の新NISAで投資する場合、SBI証券の口座開設が必要です。

もしまだSBI証券の口座開設が終わっていないという方は「SBI証券で口座開設する流れ7ステップ|初期設定・キャンペーンや必要日数も解説」の記事を参考に、口座開設してから再度読んでみてください。

STEP1.SBI証券にログインする

まずは「SBI証券の公式サイト」からSBI証券にログインしましょう。

ログインすると、NISAのタブがありますのでクリックします。

STEP2.投資したい銘柄を探す

すでに購入する銘柄が決まっている方は、その銘柄を検索し購入画面へと進みましょう。

まだ決まってない…

そんな方は、SBI証券の公式サイト内で公表されている週間買付金額ランキングや、後ほどこの記事で紹介するおすすめ銘柄を参考に、投資したい銘柄を見つけましょう。

ちなみに、投資初心者の方は1つの銘柄で複数の企業へ投資できる投資信託がおすすめです。

1社だけに投資するよりも、複数の企業へ投資する方が分散投資ができ、リスクを抑えることができます。

少額から投資できる点も投資信託のメリットだワン!

STEP3.買付する

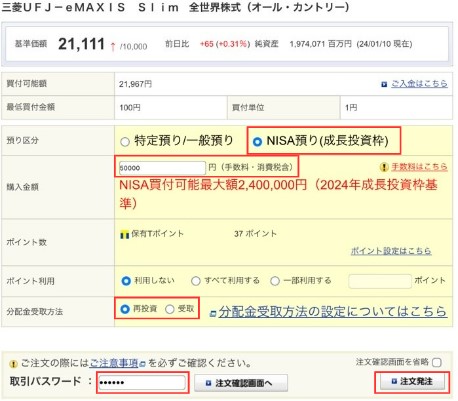

購入する銘柄を決めたら、実際に買付を行います。

銘柄を選択したら以下の画面が出てくるので、金額買付・積立買付のうちから一つを選びましょう。

口数買付ではNISA口座を利用できないのでご注意ください。

続いて、注文へと切り替わります。

金額買付の場合、新NISAでは成長投資枠でのみ購入可能です。

預かり区分はNISA預かりを選択。その他の赤いボックス内の情報を入力し、画像右下にある「注文発注」をタップしましょう。

うまく注文できるか不安な方は、注文確認画面へ進み注文内容のダブルチェックを行いましょう。

最後に注文受付画面が出てくるので、注文内容を確認しておきましょう。

積立買付の場合、以下の画面が出てくるので、自分に合った条件を設定しましょう。

預かり区分を赤いボックス内のどちらかに選択しないと、NISA口座での注文扱いにならないのでご注意ください。

「次へ」を押すとファンド情報や注文情報の確認があるので、問題なければそのまま進み注文を確定させましょう。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

SBI証券の新NISAで購入できるおすすめ銘柄

SBI証券で買える新NISAのおすすめ銘柄は何だろう?

SBI証券の新NISAでは「日本株式・投資信託・外国株式」などに投資できます。

ただ、このうち日本株式と外国株式は自分で投資銘柄を選定する必要があり、投資するタイミングも計らう必要があります。

初心者には難しそうだね…

ここでは、SBI証券で購入でき、投資初心者におすすめできる投資信託を3つご紹介します。

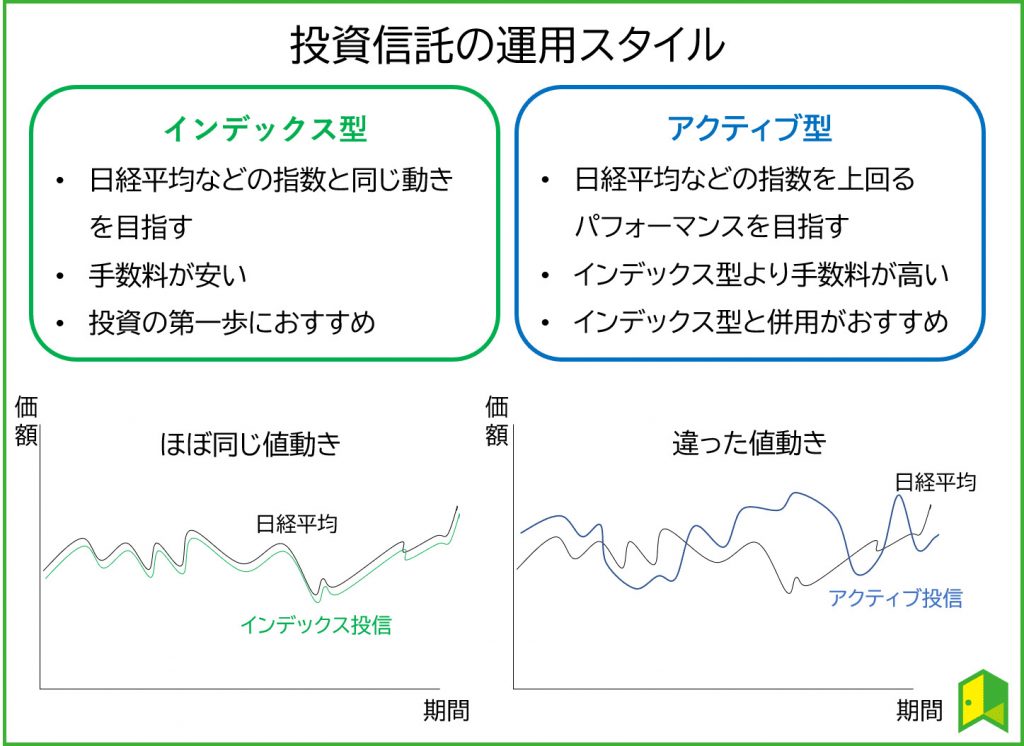

投資信託では、インデックスファンドとアクティブファンドの2つの運用スタイルがあります。

その中でも、手数料を安く抑えたい方にはインデックスファンドがおすすめです。

今回は、手数料が安く資産形成の王道ともいえるものを選んでみました。

これらの銘柄は、SBI証券の週間買付数ランキングでトップ3を独占している超人気銘柄です。

以下で詳しく解説します。

①SBI・バンガード・S&P500

| 項目 | データ |

|---|---|

| ファンド名 | SBI・バンガード・S&P500 |

| 基準価格 | 22,525円 |

| 純資産残高 | 1,257,284百万円 |

| トータルリターン(1年) | 34.48% |

| 信託報酬(年率・税込) | 0.0938%程度 |

| 委託会社 | SBIアセットマネジメント |

「SBI・バンガード・S&P500」 は、2019年9月から運用が始まった投資信託で、比較的歴史の浅い投資信託です。

米国の代表的な株価指数である「S&P500指数」に連動する投資成果を目標として運用しています。

S&P500ってどんなものだっけ?

ニューヨーク証券取引所、NASDAQ等に上場している企業から代表的な500銘柄へ投資しています。

S&P500指数は米国株式市場の時価総額の約80%を網羅しているため、米国の相場全体の動向を知る上でも役立つ指標です。

なんでこんなに人気なんだろう?

本投資信託が人気の理由は、信託報酬が0.1%を切るという、他の商品と比べても非常に低い手数料水準であるためです。

コストを抑えて投資したい方におすすめだワン!

同商品の詳細は、「SBI・バンガード・S&P500インデックスファンドはつみたてNISAにおすすめ?」のページにて解説しています。

つみたてシミュレーション

※信託報酬:0.0938%

想定年利で、毎月均等に投資し続けた場合を仮定しています。 実際には、投資信託の年利(運用益)は変動いたしますので、あらかじめご留意ください。

2024年以降のNISA制度では年間360万円、生涯で1,800万円までの投資額(元本)に対する利益が無期限で非課税となります。

本シミュレーションは、将来の運用成果を約束するものではなく、特定の金融商品の取引を推奨し、勧誘するものでもありません。情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

②eMAXIS Slim 全世界株式(オールカントリー)

| 項目 | データ |

|---|---|

| ファンド名 | eMAXIS Slim 全世界株式(オールカントリー) |

| 基準価格 | 21,111円 |

| 純資産残高 | 1,974,071百万円 |

| トータルリターン(1年) | 30.42% |

| 信託報酬(年率・税込) | 0.05775%以内 |

| 委託会社 | 三菱UFJアセットマネジメント |

「eMAXIS Slim 全世界株式 (オール・カントリー)」は、日本を含む先進国と新興国の株式に投資できるので、よりリスク分散が可能です。

アメリカ株だけでなく、ヨーロッパやアジアの企業にも投資できるんだ!

あくまでアメリカ株をメインに投資したいけど、他の国にも投資しておきたい方はこちらの投資信託を選択すると良いでしょう。

③eMAXIS Slim 米国株式(S&P500)

| 項目 | データ |

|---|---|

| ファンド名 | eMAXIS Slim 米国株式(S&P500) |

| 基準価格 | 24,639円 |

| 純資産残高 | 3,126,900百万円 |

| トータルリターン(1年) | 34.63% |

| 信託報酬(年率・税込) | 0.09372%以内 |

| 委託会社 | 三菱UFJアセットマネジメント |

| 組入銘柄(上位3つ) | アップル:7.20% マイクロソフト:7.20% アマゾン ドットコム:3.40% |

「eMAXIS Slim米国株式(S&P500)」は1つ目に紹介した投資信託と同様、米国の代表的な株価指数「S&P500」に投資できます。

何が違うの?

SBI・バンガード・S&P500とeMAXIS Slim米国株式(S&P500)の違いをまとめてみました。

| 比較項目 | SBI・バンガード・S&P500 | eMAXIS Slim 米国株式(S&P500) |

|---|---|---|

| 信託報酬 | 0.0938% | 0.09372% |

| リターン(3年) | 22.12% | 22.26% |

| 純資産総額 | 1兆2,572億円 | 3兆1,269億円 |

同じ指数に連動するように設定されている投資信託ですが、先物取引の活用やこれまでの運用期間に応じてリターンや総資産額に差が出てきます。

どっちを選んだらいいんだろう?

どちらも良い投資信託ですが、信託報酬を下げたい方は「SBI・バンガード・S&P500」、これまでの実績を大切にしたい方は「eMAXIS Slim 米国株式(S&P500)を選択すると良いでしょう。

いろはに投資では、NISAにおすすめの投資信託10選も紹介しているので、ぜひご覧ください。

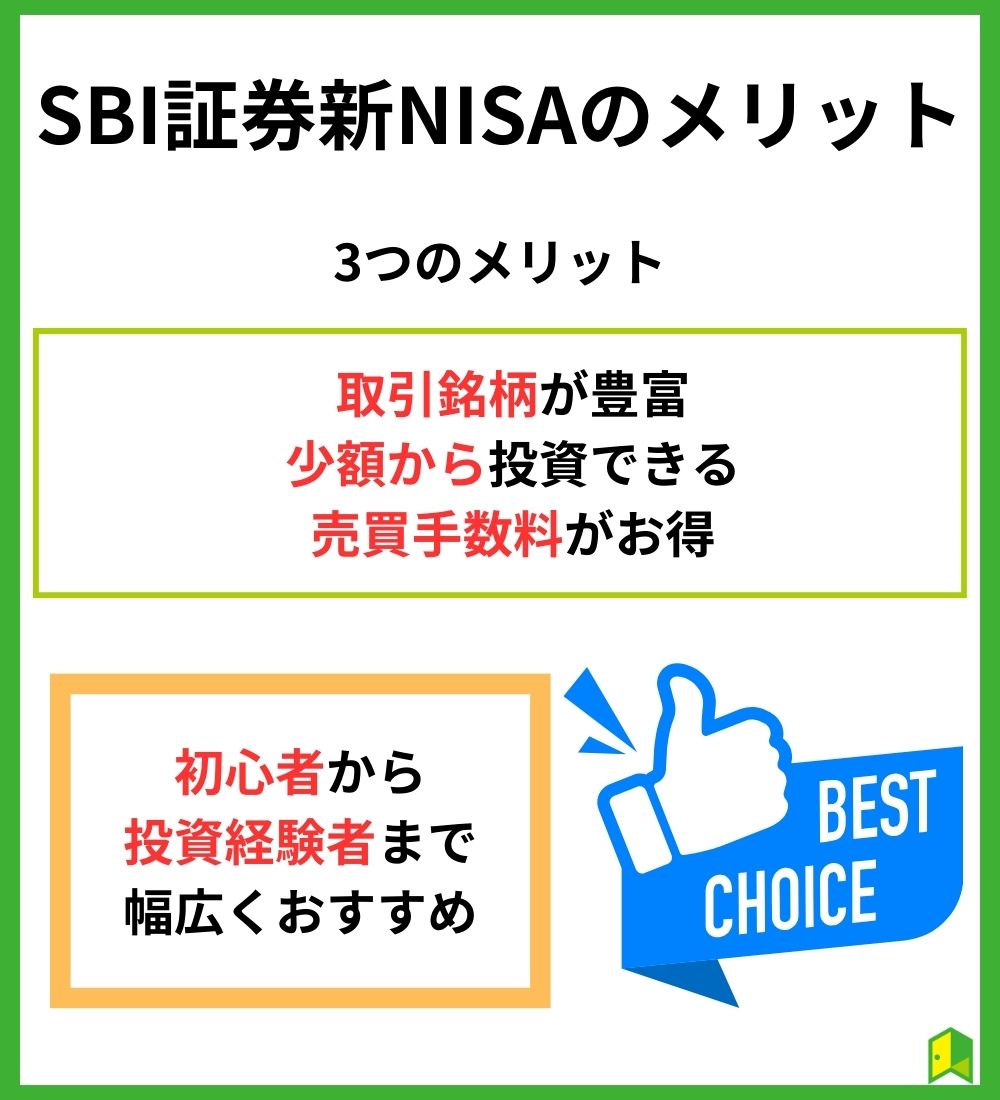

SBI証券で新NISAを開設するメリット

SBI証券で新NISAを開設するメリットってある?

ここからはSBI証券で新NISAを開設するメリットを紹介します。

以下で詳しく解説します。

①取扱銘柄が豊富

新NISAでは投資信託や国内株式に投資できます。

ただし実際に投資できるのは、口座を開設した金融機関で取り扱っている商品のみです。

取扱商品数が多い金融機関を選ばないと選択肢が狭くなるのね!

SBI証券は取り扱い銘柄が豊富で、特に投資信託の取扱数は2,587件(2024年1月15日時点)あります。

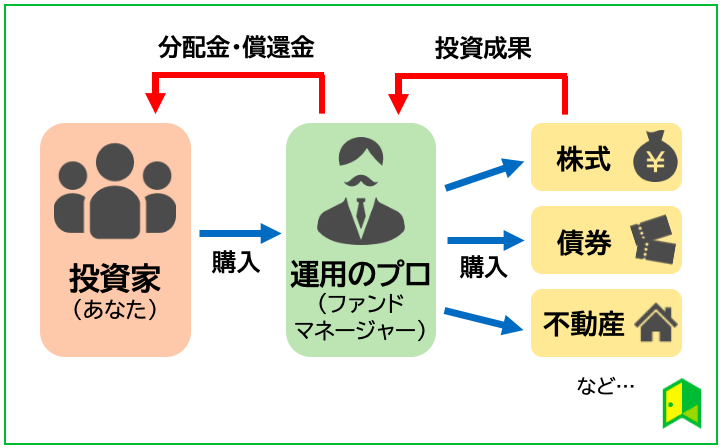

投資信託ってどんなものだっけ?

「投資信託」は、投資家から集めた資金を専門家(ファンドマネージャー)が運用し、利益を投資家に還元する金融商品です。

「分散投資」ができるため、1つの銘柄に投資するときと比較してリスクが低いことが特徴です。

また、指数に連動したファンドを選択し長期間保有すると、利益を出しやすい投資商品であるといわれます。

子どもの資産形成を目的として新NISAを活用するなら、投資信託の取扱数が多いSBI証券は有力な選択肢となるでしょう。

投資信託なら気軽に始められるワン!

②少額から投資できる

SBI証券の新NISA口座では100円から投資できます。

そのため、大きな資産を持たない方でも気軽に投資に挑戦できるのです。

少額で投資しても意味あるの?

たしかに元本が大きいほど得られる利益も大きくなりますが、多額の元本を用意するまでには時間がかかります。

少額から投資しておくことで複利効果を活かせたり、実際に大きな元本を運用する際の値動きに動じにくくなるでしょう。

③売買手数料がお得

SBI証券の新NISAでは国内株式と米国株式、投資信託を取引できます。

でも投資って手数料が高いんじゃないの?

手数料が高ければパフォーマンスが高くなるわけではないので、手数料は低い方が良いです。

SBI証券の新NISA口座(非課税口座)では、国内株式の取引手数料がかからず、外国株式の海外ETFの買付手数料は無料です。

また、投資信託の買付手数料も原則すべてノーロード(無料)であり、余計な手数料を支払うことなく投資できます。

SBI証券ではお得に取引できるワン!

\ネット証券最大手/

まだ証券口座を持っていない方は、NISAで人気の「SBI証券」がおススメ!

SBI証券で新NISAを開設するデメリット・注意点

SBI証券の新NISAにはデメリットもある?

ここからはSBI証券で新NISAを開設するデメリットや注意点をご紹介します。

以下で詳しく解説します。

Vポイントで投資できない

SBI証券では、保有するVポイントを買付代金に充てられる「ポイント投資サービス」を提供しています。

ポイントの使い道に困らないから便利だよね!

Vポイントで投資できる商品は投資信託のみですが、新NISAで投資信託を購入する際にはVポイント投資を利用できません。

SBI証券のポイント投資の対象となる取引は、インターネットでの金額指定の買付(金額買付)のみです。

クレカで積み立てできない

SBI証券では、三井住友カードのクレジット決済による投信積立サービスを提供しており、カード決済額の0.5%~5.0%のVポイントが付与されます。

5%の還元率は業界最高水準だよ!

しかし、新NISAでは、投資信託を購入するとしても三井住友カードによる投信積立ができません。

じゃあどうやって積立すればいいの?

新NISAでの投信積立は、金融機関口座からの自動引き落としを行いましょう。

ポイントを使った投資や積立ができないのはSBI証券だけでなく、楽天証券でも同じであるため、SBI証券の使い勝手が悪いのではなく、新NISAの制度のデメリットだと言えるでしょう。

あわせて読みたい

SBI証券の新NISAの買い方に関するよくある質問

SBI証券の新NISAの買い方に関して、まだ気になっていることが残ってる…

ここでは、SBI証券の新NISAに関するよくある質問をまとめました。

新NISAを有効活用するためにも、疑問点は事前に解消しておきましょう。

以下で詳しく解説します。

Q.SBI証券の新NISAの買い付け方は?

SBI証券の新NISAの買い方は以下の3STEPです。

- SBI証券にログインする

- 投資したい銘柄を探す

- 買付する

投資したい銘柄が決まっていればすぐに買付できるね!

Q.ジュニアNISAは2023年以降どうなる?

ジュニアNISAは2023年に廃止され、次の2つの条件が追加されます。

- 18歳未満でも引き出しが可能

- 非課税期間が18歳までに延長

制度自体を廃止する代わりに、ジュニアNISAを使っていた人はいつでもお金を引き出せるようになりました。

これが大きなメリットであり、家庭の経済状況に合わせて、いつでも株式を現金化できるようになったというわけです。

廃止後の使い方については、「2023年のジュニアNISA廃止後はどうすべき?代わりの制度やもう遅いのか徹底解説」の記事を見て欲しいワン!

Q.SBI証券の新NISAの口座開設にはどれくらいかかる?

新NISAを開設する場合、証券会社だけでなく税務署も申込情報をチェックします。

NISAは税金が関係あるから仕方ないね!

SBI証券で口座開設する場合、オンラインで申請すれば証券会社の口座は開設できます。

ただ、税務署の確認に1~2週間ほどかかるため、口座開設を検討している方は、なるべく早めに申請しておきましょう。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら

【まとめ】SBI証券の新NISAの買い方は簡単3STEP!

SBI証券で新NISAを始めてみるよ!

今回はSBI証券の新NISAの買い方や口座開設方法、メリット・デメリットについて詳しく解説しました。

最後に、この記事の重要な3点をまとめます。

- SBI証券の新NISAは3STEPで買付可能!

- まずはSBI証券で口座開設をしよう

- SBI証券の新NISAは100円から積立投資できるので初心者におすすめ

非課税枠で投資をしてお子さんの教育資金などを貯めたい方は、この機会にぜひSBI証券で新NISA口座開設しておきましょう。

\人気No.1/

まだ証券口座を持っていない方は、当社のおすすめネット証券会社独自調査でも人気No.1だったSBI証券がおすすめです。

いろはにマネーからの口座開設限定でオリジナルレポート「10億円運用した『たけぞう』直伝!2024年の投資戦略」もプレゼント!

*オリジナルレポートプレゼントキャンペーンの詳細はこちら