・不動産投資ローンのの金利が低い銀行はどこ?

・変動金利と固定金利どっちがいい?

このような疑問にお応えします。

不動産投資ではローンを組むことで、レバレッジを掛けることができます。

ですが、金利によっては返済の負担が大きくなってしまい、不動産投資の収支が悪化する要因になりかねません。

少しでも金利の低い金融機関を探すことが大切です。

とはいえ、不動産投資ローンはインターネットを検索しても情報が少なく、具体的な金利がよく分からないという人もいるはず。

そこで、この記事では金融機関のタイプごとの金利目安を紹介。

併せて、固定金利と変動金利のメリット・デメリットも分かりやすく紹介するので、不動産投資ローンを組む際の参考にしてくださいね。

不動産投資ローンは金融機関選びが大切だよ!

結論:不動産投資ローンの金利ランキング

- 1位:メガバンク・都市銀行

金利目安:1.0~1.5% - 2位:地方銀行・信用金庫

金利目安:1.5~4.0% - 3位・ノンバンク・ネット銀行

金利目安:2.5~4.5%

ただ、金利を開示している銀行は少ないので、INVASEで比較する方が良い!

INVASEはゴールドマンサックスなどからも出資を受けているフィンテック企業「MFS」のサービスで、各金融機関の金利を比較して、あなたにとって一番お得な金融機関を提案してくれます。

不動産投資ローンとは

不動産投資ローンとは投資用不動産の取得に利用できるローンのことで、アパートローンなどと呼ばれる場合もあります。

不動産の購入には大きな資金が必要であり、現金を一括で利用できる人は稀でしょう。

このため、基本的には不動産投資を始める際には不動産投資ローンを利用することになります。

住宅ローンとの違い

家を買うなら住宅ローンじゃないの?

同じ不動産に対するローンとして代表的なのが住宅ローンですね。

住宅ローンはマイホームの購入の際に利用するローンのことをいいます。

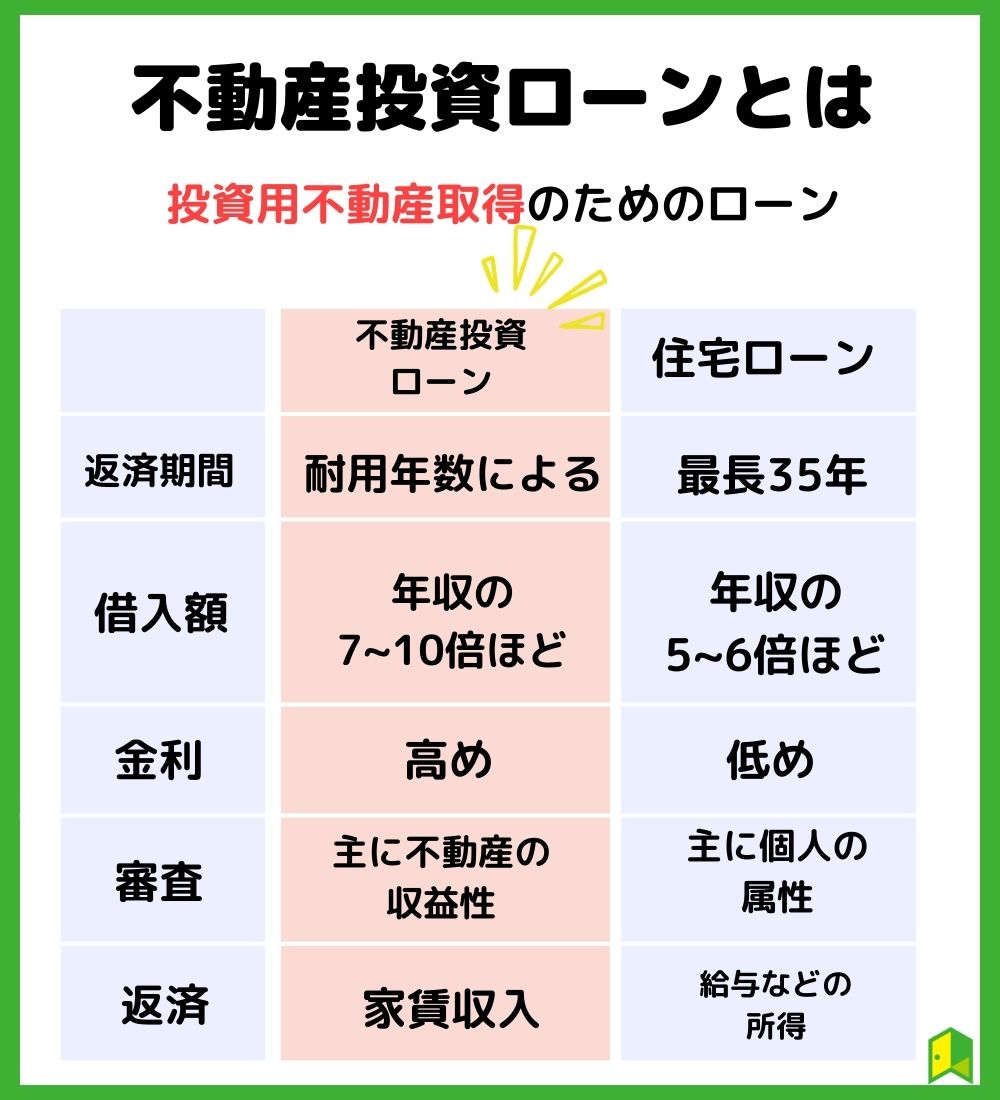

どちらも不動産を購入するためのローンですが、不動産投資ローンと住宅ローンには大きな違いがあります。

| 不動産投資ローン | 住宅ローン | |

|---|---|---|

| 使用目的 | 投資用不動産の購入 | 居住用不動産の購入 |

| 返済期間と借入額 | 期間:耐用年数による 借入額:年収の7~10倍程 | 期間:最長35年 借入額:年収の5~6倍程 |

| 金利 | 高め | 低め |

| 審査 | 主に不動産の収益性 | 主に個人の属性 |

| 返済の原資 | 家賃収入 | 給与などの所得 |

それぞれの違いについて、以下で見ていきましょう。

使用目的

住宅ローンは自分が住むための不動産の購入に利用するローンです。

住宅ローンの規定にも「ご本人またはご家族がお住まいになるための住居の新築・購入資金」というような条件が明記されています。

同時に「賃貸目的には利用できません」と賃貸用に使用することを禁止しているのです。

一方、不動産投資では、購入した不動産は自分で住まずに第三者に貸し出して家賃収入を得ることを目的としています。

そのため、賃貸用の不動産の購入では住宅ローンは利用できず、不動産投資ローンを組むことになるのです。

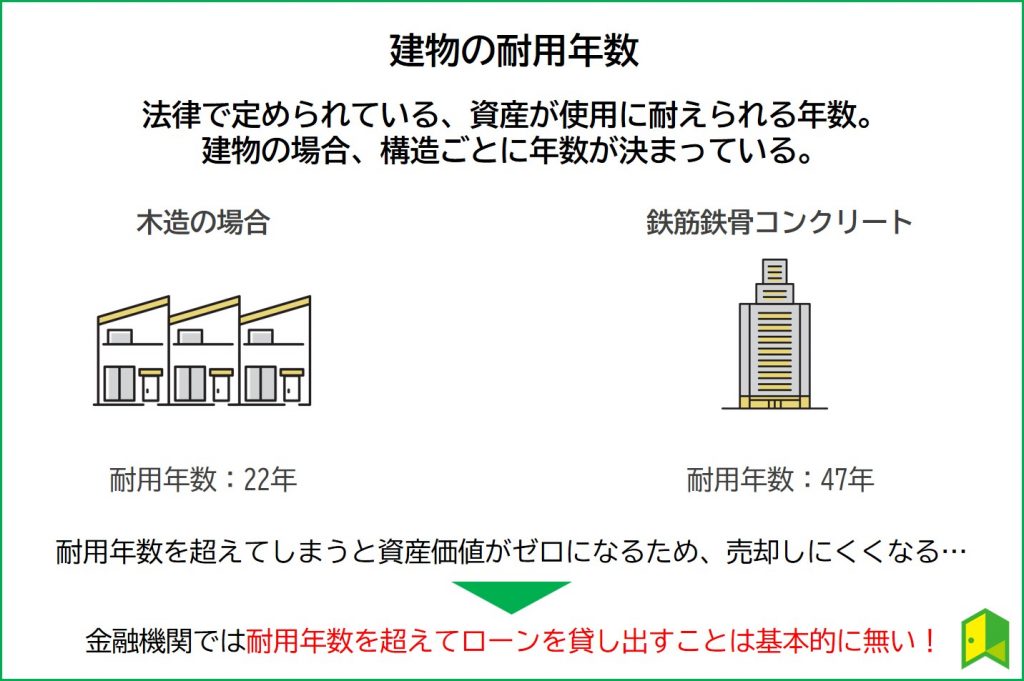

返済期間と借入額

住宅ローンの借入期間は最長35年という金融機関がほとんどです。

一方、不動産投資ローンの借入期間は不動産の法定耐用年数によって決定されます。

耐用年数を超えた物件は資産価値がゼロになるので、基本的に耐用年数以下での借入となります。

住宅ローンであっても法定耐用年数は考慮されますが、住宅ローンは不動産投資ローンと比べると個人の属性が考慮される傾向にあります。

また、居住用不動産は事業用不動産の法定耐用年数の1.5倍になるという決まりがあるのです。

不動産投資ローンは家賃でローンを返済するから、高齢でも組みやすいという特徴があるよ!

借入できる額も、一般的に住宅ローンが年収の5~6倍に対して、不動産投資ローンでは7~10倍と高額になってきます。

金利

住宅ローンは、一般的にローンの中で最も金利が低いローンです。

1.0%~2.0%の金利が多く、ネット銀行では0.3%台という商品も多くあります。

対して、不動産投資ローンの金利は1.5%~4.5%と住宅ローンよりも高い傾向があるのです。

審査

住宅ローンの審査項目は基本的に個人の属性のみです。

給与で返済していくことになるため、年齢や勤務先・勤続年数など収入の安定性が大きなポイントとなります。

一方、不動産投資ローンの場合は、個人の属性に加えて不動産の収益性が重要な審査の対象となります。

収益性の低い不動産だと年収が高くても借入できない可能性もあるんだワン!

返済の原資

返済の原資とは、返済するための資金のことです。

住宅ローンは、基本的に給与から返済していくことになります。

対して、不動産投資ローンは、不動産を第三者に貸し出して得る家賃収入が返済の原資です。

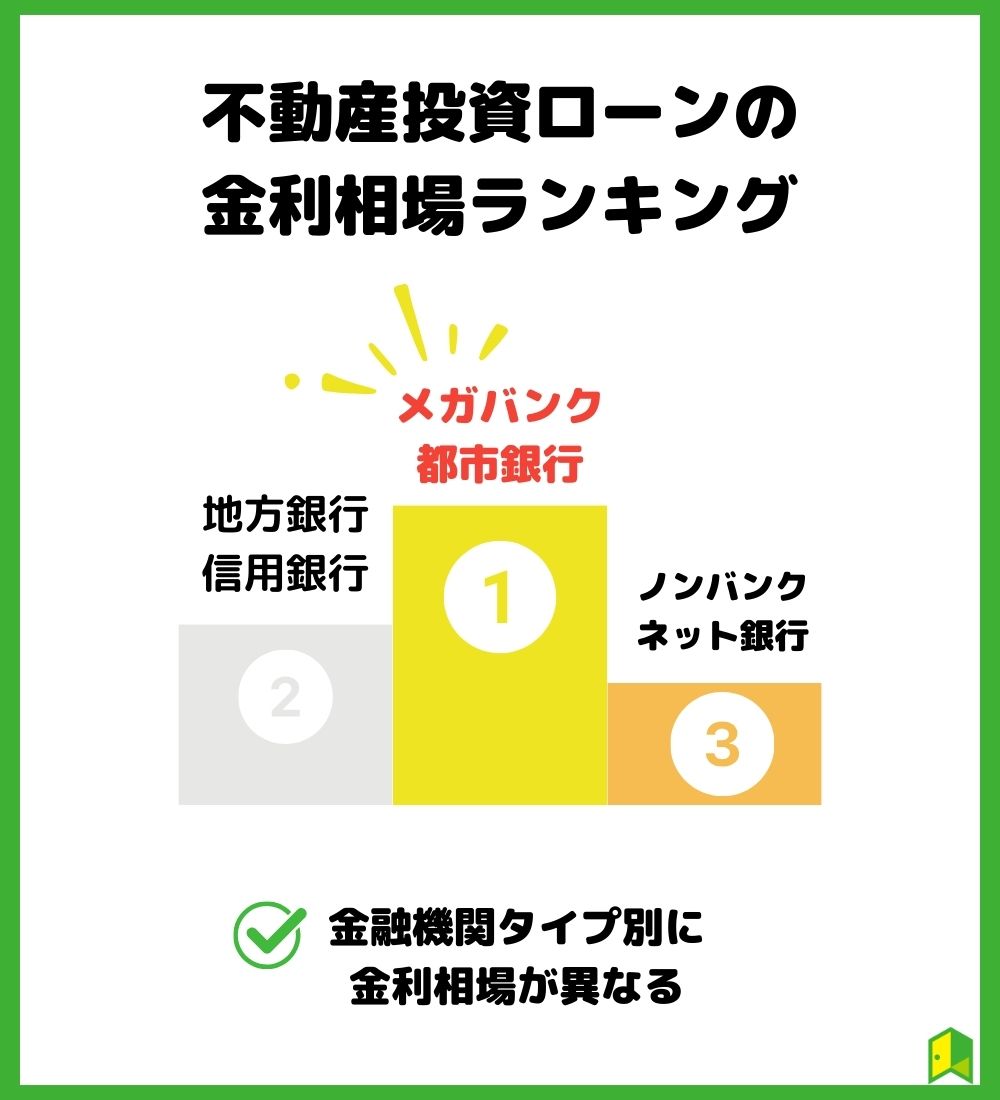

不動産投資ローンの金利相場ランキング

不動産投資ローンの金利は、金融機関によって大きく異なるものです。

ただ、金融機関のタイプごとにある程度の傾向はあります。

金融機関のタイプごとの金利の低さは次の通りです。

それぞれの特徴と金利傾向を詳しく見ていきましょう。

1位:メガバンク・都市銀行

メガバンク・都市銀行は主要都市に本支店を持ち、全国展開している規模の大きな銀行のことを言います。

現在次の5つが都市銀行と呼ばれています。

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- りそな銀行

- 埼玉りそな銀行

さらに、その中でも特に規模の大きい三菱UFJ銀行・三井住友銀行・みずほ銀行がメガバンクと呼ばれるのです。

メガバンク・都市銀行は資金規模が大きいため金利も他の金融機関に比較し、低いという特徴があります。

また、融資期間などの条件も良い場合が多いのも特徴です。

メガバンクで借入できるのはステータスでもあるんだワン!

- メガバンク・都市銀行の金利目安:1.0~1.5%(変動金利)

- 三井住友銀行:窓口問い合わせ

- りそな銀行:窓口問い合わせ

金利情報については公開されておらず、店舗に問い合わせて確認する必要があります。

メガバンク・都市銀行の不動産投資ローンは金利面など好条件であることが多いですが、審査が厳しい点に注意が必要です。

年収や物件・実績などのハードルが高く、初めて不動産投資を始める方が利用するには、困難であることが多いでしょう。

「自分でも借りられるのかな…」と不安な方は、INVASEのバウチャー機能を活用すると良いでしょう。

2位:地方銀行・信用金庫

特定の地域で展開し、地域に根付いた経営をしている地方銀行や信用金庫。

最初の不動産投資で利用するのに適している金融機関とも言われます。

- 地方銀行・信用金庫の金利目安:1.5~2.5%(変動金利)

- スルガ銀行(投資用不動産ローン):1.5%~4.1%(変動金利)

- 滋賀銀行(不動産担保型ローン):1.95%~4.875%(変動金利)

- 福岡中央銀行(アパートローンV):1.5%~(変動金利)

地方銀行・信用金庫は、都市銀行に比較すると金利は高めです。

しかし、地域の人の利用に積極的なため、不動産投資ローンでも柔軟な対応をしてもらえる可能性があります。

ただし、利用できる不動産の地域や契約者の所在地が限定されていることがほとんどなので、利用条件は確認するようにしましょう。

3位:ノンバンク・ネット銀行

ノンバンクとは、預金業務をせずに融資業務に特化した金融機関のことを言います。

また、ネット銀行とは実店舗を持たずにインターネット上で店舗を構えている銀行です。

楽天銀行やオリックス銀行が有名だね!

- ノンバンク・ネット銀行の金利目安:2.5~4.5%

- SBIエステートファイナンス(不動産投資ローン):2.40%~6.50%

- オリックス銀行(不動産投資ローン):2.675%~3.675%

- セゾンファンデックス(不動産投資ローン):3.75%~4.55%

ノンバンクは、他の金融機関に比較して審査のスピードが速く、審査基準も比較的緩いという特徴があります。

ネット銀行の場合は、店舗に足を運ばずに手続きできるという点もメリットでしょう。

しかし、金利は他に比較的高い傾向があるので、利用は慎重に検討することが大切です。

ネット銀行は対面で面談できないから、審査も厳しいんだよ!

住宅ローンの金利は金融機関だけでなく、金利タイプによっても大きく異なります。

ただし、金利の数字だけで金利タイプを選ぶと、後々返済が苦しくなる可能性もあるので注意が必要です。

それぞれのタイプのメリット・デメリットを理解して適切な金利タイプを選ぶことが大切だワン!

一般的に不動産投資ローンの金利はネット上で開示されていないことが多いため、以下のリンクよりINVASEにてローンの比較をするのが一番早いでしょう。

INVASEはゴールドマンサックスなどからも出資を受けているフィンテック企業「MFS」のサービスで、各金融機関の金利を比較して、あなたにとって一番お得な金融機関を提案してくれます。

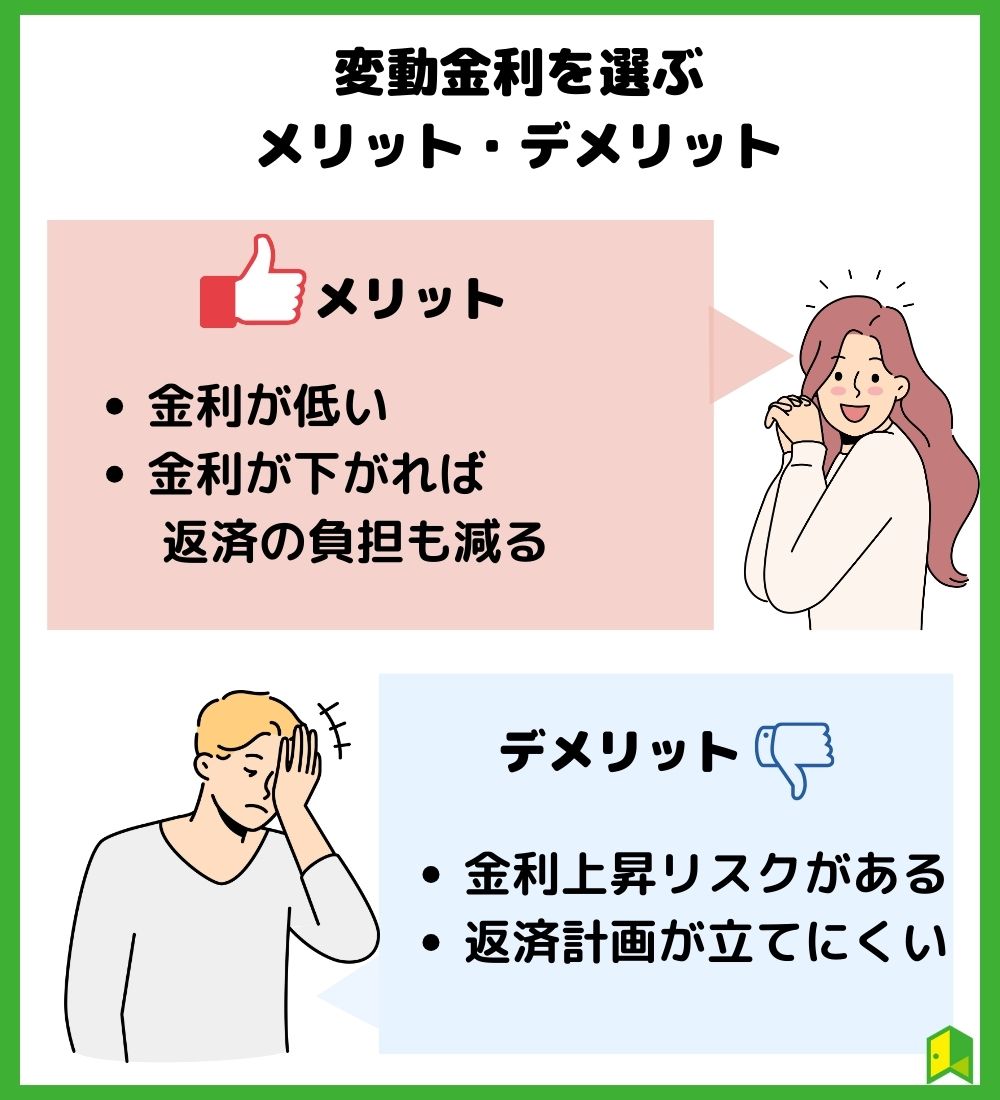

不動産投資ローンで変動金利を選ぶメリット・デメリット

まずは、変動金利の基本とメリット・デメリットを見ていきましょう。

変動金利とは

変動金利とは、返済期間中の金利が一定期間で見直されるタイプの金利のことです。

一般的には、4月と10月の半年ごとに金利が設定され直します。

変動金利のメリット・デメリットを一覧で確認しましょう。

| メリット | デメリット |

|---|---|

| 金利が低い | 金利上昇のリスクがある |

| 金利が下がれば返済の負担も減る | 返済計画が立てにくい |

変動金利のメリット

変動金利のメリットとしては、以下のようなことが挙げられます。

それぞれ見ていきましょう。

金利が低い

変動金利の大きな魅力が金利の低さです。

変動金利は他の金利タイプに比較して金利が低い傾向があります。

金利タイプごとの金利

変動金利<固定期間選択型金利<全期間固定金利

金利の低い変動金利なら、利息の支払い額を抑えられるので毎月の返済額・返済総額も他の金利タイプより安くなる可能性があります。

金利が下がれば返済の負担も減る

変動金利では、金利の見直しのタイミングで金利が下がる可能性もあります。

金利が下がれば、その分返済額も減らせられる可能性があるでしょう。

変動金利のデメリット

次に、変動金利のデメリットを見ていきましょう。

それぞれ解説します。

金利上昇のリスクがある

金利見直しのタイミングで金利が上がってしまうリスクがあります。

金利が上がると、返済の負担が大きくなり不動産投資の収支の悪化につながる場合もあるでしょう。

急に金利が上がって返済額も増えるのは困るな…

変動金利では、金利が見直されたからと言ってすぐに返済額も増加するわけではありません。

多くの金融機関で「5年ルール」「125%ルール」を採用しているため、短期間で急激に返済額が上がることはないでしょう。

- 5年ルール:金利が見直されても5年間は返済額を据え置かれる

- 125%ルール:返済額が上がるときは前の返済額の125%以上には上がらない

ルールがあるとはいえ、金利が上昇するといずれは返済の負担が大きくなりすぎる可能性もあるでしょう。

現在は低金利と言われる変動金利ですが、10年後や20年後もその水準を維持できるかは不透明です。

実際に、2022年12年に日銀が実質利上げを公表しており、その影響が不動産投資ローンに出てくる可能性もあります。

変動金利にする場合は金利上昇リスク対策が必須だワン!

返済計画が立てにくい

変動金利は毎月の返済額が変わる可能性があるので、長期の返済額の見込みが立てにくい点にも注意が必要です。

将来の返済額がいくらになるかが分からないので、長期的な収支計画を具体的に立てにくくなります。

不動産投資するうえでは長期的な計画も重要になってくるので、デメリットと言えるでしょう。

変動金利については「変動金利が一気に上がる可能性はある?金利上昇への対策や変動金利の仕組みを解説」も参考になります。

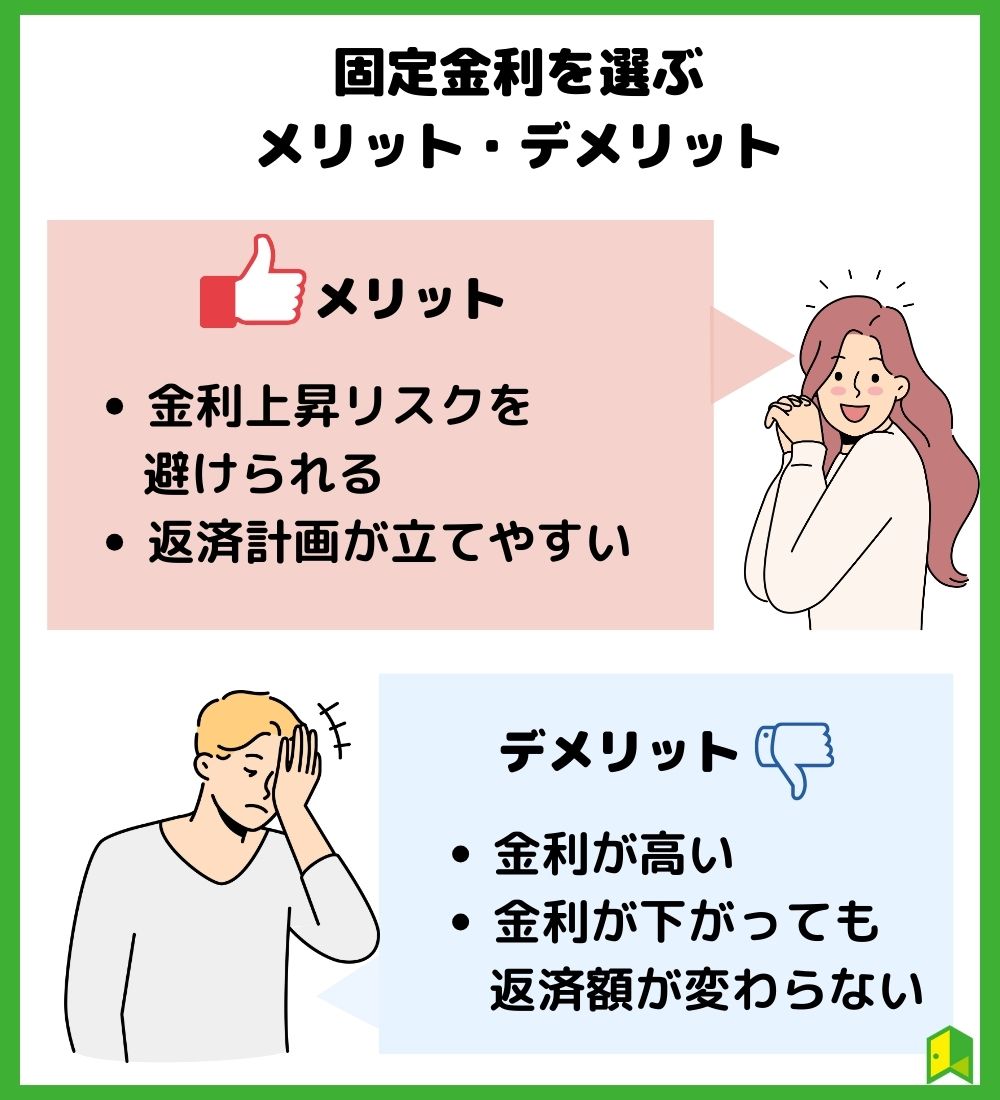

不動産投資ローンで固定金利を選ぶメリット・デメリット

次に、固定金利を見ていきましょう。

固定金利とは

固定金利とは、金利が固定されているタイプの金利です。

固定金利には、5年や10年といった一定期間の金利を固定した「固定期間選択型金利」と返済期間中の金利を固定した「全期間固定金利」の2種類があります。

ここでは、全期間固定金利のメリット・デメリットを見ていきましょう。

まずは、一覧で確認します。

| メリット | デメリット |

|---|---|

| 金利上昇リスクを避けられる | 金利が高い |

| 返済計画が立てやすい | 金利が下がっても返済額が変わらない |

固定金利のメリット

固定金利のメリットとしては以下のようなことが挙げられます。

それぞれ見ていきましょう。

金利上昇リスクを避けられる

固定金利は、返済期間中の金利が変動しないため、市場金利が上昇しても返済額は変わりません。

将来金利が急上昇しても今の金利と同じ金利が維持されるので、今後金利上昇が予測されるなら大きなメリットとなるでしょう。

返済計画が立てやすい

固定金利の金利は融資実行時に決まり、その金利が完済まで続きます。

最終返済までの金額が最初で確定するので、長期の返済計画を詳細に立てられるでしょう。

固定金利のデメリット

一方、固定金利には以下のようなデメリットがあります。

それぞれ見ていきましょう。

金利が高い

固定金利は他の金利タイプに比べ金利が高い傾向があります。

変動金利よりも1~2%高いことも珍しくありません。

長期に渡る返済となる不動産投資ローンでは金利がたった数%変わるだけで、返済の負担は大きく異なるものです。

金利が高い固定金利では、返済の負担が大きい点には注意しましょう。

金利が下がっても返済額が変わらない

市場金利が下がった場合でも、固定金利はその恩恵を受けられません。

変動金利であれば、金利が下がることで返済額を減らせられる可能性がありますが、固定金利にはそのメリットがないのです。

ただし、金利上昇のリスクは避けられるんワン!

変動金利と固定金利は、一概にどちらがおすすめということはできません。

自分の投資目的や資産状況・金利動向などを見極めて、あなたに合った金利タイプを選ぶことが重要なのです。

もし、すでに不動産投資ローンを組んでいる場合であっても、借り換えして適した金利プランに変更することで返済の負担を減らすことができます。

不動産投資ローンを一度組んだからと言って放置するのではなく、借り換えを視野に入れておくことで不動産投資の効率を向上させることができるでしょう。

不動産投資ローンを組むのも大変そうなのに、借り換えなんてもっと難しそうだよね…

そのような不安を抱えている人におすすめなのがINVASEです。

不動産投資ローンの借り換えならINVASE がおすすめ

INVASEとは、不動産投資に関するさまざまなサービスを提供している総合ポータルサイトです。

不動産投資ローン借り換えの金融機関選びから手続きの代行までしてくれるので、借り換えの負担を大きく減らせられます。

INVASEでの借り換えはここがおすすめ

最適な金融機関を提案してくれる

不動産投資ローンの借り換えは金融機関選びが大切です。

しかし、不動産投資ローンは一般向けに情報を提供している金融機関は多くありません。

金利を調べようにも金融機関に問い合わせなければいけない場合もあります。

そのような中で、金利や条件を比較しようとすれば多くの時間と手間がかかってしまうものです。

その点、INVASEなら今のローン状況や物件情報を元に最適な金融機関を提案してくれます。

金利の低い順から借入できる金融機関を選定してくれるので、お得に借り換えできる金融機関に出会えるでしょう。

メリット額のシミュレーションが簡単

借り換えする場合は、しっかりとシミュレーションすることが大切です。

金利の低さだけで借り換えすると、実は返済総額はアップしている場合も珍しくありません。

借り換えには手数料がかかるから、手数料込みで考えないといけないよ!

INVASEでは、借り換えのシミュレーションもWEB上で瞬時に算出してくれます。

シミュレーションでは手数料合計も教えてくれるので、本当に借り換えでお得になるかが判断しやすいでしょう。

手続きを代行してくれる

借り換えの場合、今のローンを完済する手続きと新しいローンの手続きが必要になります。

また、最初の不動産投資ローンであれば不動産会社がある程度サポートしてくれますが、借り換えとなるとすべてを自分で進めなければなりません。

必要書類の準備だけでなく、今の金融機関や新しい金融機関への相談・契約などで金融機関にも何回も足を運ばないといけないものです。

金融機関の営業時間も限られているから仕事しながら行きにくいよね…

INVASEは、必要書類を集めて送るだけで借り換えの手続きをすべて進めてくれます。

家にいながらすべての手続きが進んでいくので、本業に忙しい人でも借り換えしやすいのは嬉しいポイントですね。

\まずは無料診断してみよう/

INVASEではWeb上で簡単に借り換えでいくらお得になるか算出可能!

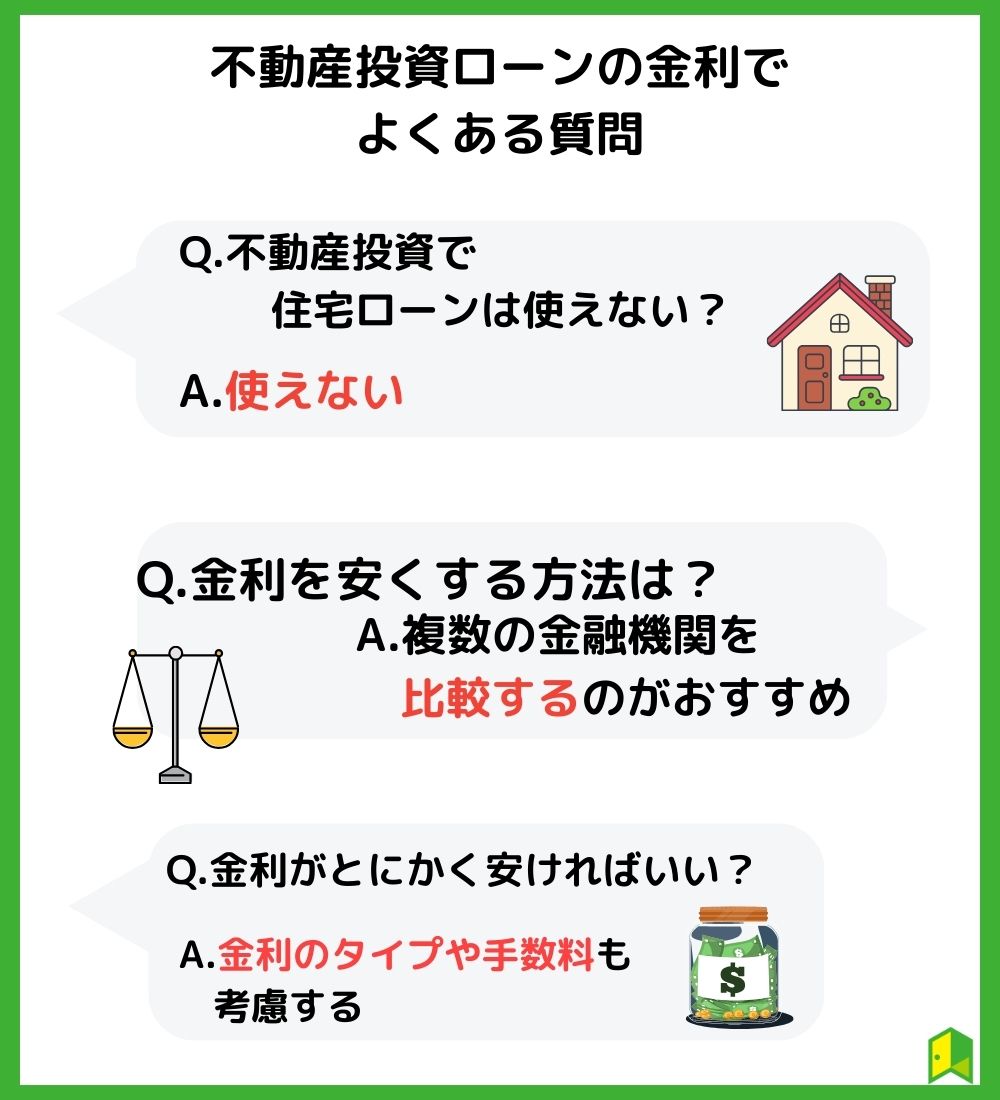

不動産投資ローンの金利でよくある質問

最後に、不動産投資ローンの金利でよくある質問を見ていきましょう。

不動産投資で住宅ローンは利用できないの?

不動産投資で住宅ローンは利用できません。

金利の低い住宅ローンで不動産投資できれば返済の負担を減らせられるでしょう。

しかし、住宅ローンでは基本的に「自分が居住する物件の購入資金」という規定があります。

仮に審査に通ったとしても、バレたら規約違反で返済請求を受ける可能性が高くなるよ!

金利を安くする方法はない?

不動産投資ローンの金利を少しでも低くするには、複数の金融機関を比較して低い金融機関を探す必要があります。

また、個人の属性や物件の収益性が高ければ優遇してもらえる可能性もあります。

金融機関と金利交渉する方法もありますが、投資実績などが必要になり、初めて不動産投資する方にはハードルは高いでしょう。

そのような方は、「INVASE」の利用がおすすめです。

INVASEはゴールドマンサックスなどからも出資を受けているフィンテック企業「MFS」のサービスで、各金融機関の金利を比較して、あなたにとって一番お得な金融機関を提案してくれます。

金利はとにかく安ければいい?

金利が低ければ返済の負担を軽減でき不動産投資の収支改善することが可能です。

しかし、不動産投資ローンを決める際には金利の数字だけでなく、金利タイプや手数料なども考慮する必要があります。

また、借り換えの際にも手数料が必要になるので「軽減できる額+手数料」で検討することが大切です。

詳しくは、「不動産投資ローンの借り換えはすべき?タイミングや手数料・デメリットを解説!」の記事で解説しています。

【まとめ】金利相場を把握して状況に合った金融機関を選ぼう

不動産投資ローンの金利についてよく分かったよ!

最後にこの記事の重要なポイントをまとめます。

- 不動産投資ローンの金利は金融機関タイプによって相場が変わる

- 変動金利は金利が低く、固定金利は金利上昇リスクを避けられる

- 金利は開示されていないケースもあるので、INVASEで紹介してもらうのがおすすめ

不動産投資ローンは借り入れた後も適切なタイミングで借り換えすることで、返済の負担を軽減できます。

借り換えを検討しているなら、手続き代行・金融機関提案などで借り換えをサポートしてくれるINVASEがおすすめです。