プラチナカードはクレジットカードの中では特にステータスが高く、豊富な特典が付帯しています。

一般のクレカにない魅力もあるため、「そろそろプラチナカードを持ってみたい」と考える人も多いのではないでしょうか。

本記事では、おすすめのプラチナカードをランキング形式で紹介し、特典やメリットを徹底比較します。

プラチナカードのおすすめランキング11選

おすすめのプラチナカードはどれ?

当サイトが厳選した、おすすめのプラチナカードは以下の11枚です。

| カード名 | 年会費(税込) | 還元率 | ブランド | 旅行保険 | コンシェルジュ | プライオリティ・パス |

|---|---|---|---|---|---|---|

| ①JCBプラチナ | 27,500円 | 0.5% | JCB | 海外旅行:最大1億円 国内旅行:最大1億円 | ◯ | ◯ |

| ②アメックス・プラチナ | 165,000円 | 1% | American Express | 海外旅行:最大1億円 国内旅行:最大1億円 | ◯ | ◯ |

| ③三井住友カード プラチナプリファード | 33,000円 | 1% | Visa | 海外旅行:最大5,000万円 国内旅行:最大5,000万円 | ◯ | ー |

| ④UCプラチナカード | 16,500円 | 1% | Visa | 海外旅行:最大1億円 国内旅行:最大5,000万円 | ◯ | ◯ |

| ⑤ラグジュアリーカード(チタン) | 55,000円 | 1% | Mastercard | 海外旅行:最大1.2億円 国内旅行:最大1億円 | ◯ | ◯ |

| ⑥TRUST CLUB プラチナマスターカード | 3,300円 | 0.5% | Mastercard | 海外旅行:3,000万円 国内旅行:3,000万円 | ー | ー |

| ⑦エポスプラチナカード | 30,000円 | 0.5% | Visa | 海外旅行:最大1億円 国内旅行:最大1億円 | ◯ | ◯ |

| ⑧ANA JCB カードプレミアム | 77,000円 | 1% | JCB | 海外旅行:最高1億円 国内航空:最高1億円 | ◯ | ◯ |

| ⑨JALカード プラチナ | 34,100円 | 1% | JCB | 海外旅行:1億円 国内旅行:5,000万円 | ◯ | ◯ |

| ⑩TRUST CLUB プラチナ Visaカード | 38,500円 | 1% | Visa | 海外旅行:最高1億円 国内旅行:最高1億円 | ◯ | ◯ |

| ⑪セゾンプラチナ・ビジネス・アメックス | 22,000円 | 0.75% | American Express | 海外旅行:最大1億円 国内旅行:最大5,000万円 | ◯ | ◯ |

上記のプラチナカードは全てプラチナカードですが、年会費や特典がそれぞれ違います。

1つずつ詳しく解説するので、自分に合うものを探してみてくださいね。

①JCBプラチナ

| 年会費(税込) | 27,500円 |

| 還元率 | 0.5% |

| ブランド | JCB |

| 付帯保険 | 海外旅行:最大1億円 国内旅行:最大1億円 |

| 公式サイト | https://www.jcb.co.jp/promotion/ordercard/platinum/ |

JCBプラチナは、JCB最高峰のプラチナカードです。

プラチナカードとしては手頃な年会費ですが、最大1億円の手厚い旅行補償が付帯。

24時間365日対応の「コンシェルジュデスク」や、コース料理が1名無料になる「グルメ・ベネフィット」も利用できます。

特典を利用すれば、年会費以上にお得だワン!

高級感のあるデザインで、表面からはカード番号がわからないナンバーレス仕様です。

プロパーカードで特典が多く、年会費もそこまで高くない点から、機能性とステータスのバランスが取れたプラチナカードと言えるでしょう。

詳しくは、「JCBプラチナの特徴・評判・ステータスは?審査に必要な年収やメリット・デメリットを解説」で解説しています。

\最大30,000円キャッシュバック!/

24時間365日利用可能なコンシェルジュデスクなど手厚いサービスが魅力!

2025年3月31日までAmazon利用分20%キャッシュバック(最大30,000円)されます

②アメックス・プラチナ

| 年会費(税込) | 165,000円 |

| 還元率 | 1% |

| ブランド | American Express |

| 付帯保険 | 海外旅行:最大1億円 国内旅行:最大1億円 |

| 公式サイト | https://www.americanexpress.com/jp/ |

アメックス・プラチナは、格式高いと言われるAmerican Expressのプラチナカードです。

デザイン性の高さでも有名で、プラチナカードの代表格とも言えるでしょう。

金属製カードだから、見た目も質感もプラスチック製と全然違うよ!

旅行に関する特典が豊富で、ヒルトン・オナーズやマリオットボンヴォイなど世界中の高級ホテルの上級会員と同等のサービスが受けられます。

更新時には毎年、国内高級ホテルのペア宿泊券プレゼントも。

無料で高級ホテルに泊まれるなんて素敵!

最大1億円の旅行保険はもちろん、スマホや家電製品の補償も受けられるため、ふだんの生活も安心です。

\条件達成で最大165,000円相当キャッシュバック!/

インビテーションがなくても申し込み可能に!

入会&利用で合計165,000円相当を利用明細請求から減額!更新時にもらえるペア宿泊券も人気です。

③三井住友カード プラチナプリファード

| 年会費 | 33,000円(税込) |

| 還元率 | 1% |

| ブランド | Visa |

| 付帯保険 | 海外旅行:最大5,000万円 国内旅行:最大5,000万円 |

| 公式サイト | https://www.smbc-card.com/ |

三井住友カード プラチナプリファードは、ポイント特化型のプラチナカードです。

プラチナカードとしては高めの1%還元で、年間で100万円使うごとにボーナスが1万ポイント貯まります。

最大3万6千ポイントまでもらえるため、使い方によって年会費は実質無料に。

さらにSBI証券のクレカ積立をすれば、毎月10万円まで最大3.0%相当のポイント付与も受けられます。

例えば毎月5万円を積み立てれば月に1,500ポイント、年間で1万8千ポイント貯まるワン!

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

ただしポイントに特化しているためプラチナ特典は控えめで、プライオリティ・パスは付帯していないので注意してくださいね。

ポイントをお得に貯めたい人は、三井住友カード プラチナプリファードを選びましょう。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

\キャンペーン実施中*/

新規入会&条件達成で最大29,600円相当プレゼント(2024/11/1~2025/2/2)

さらにSBI証券のクレカ積立で積立額の最大3.0%のポイント付与も。

※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

④UCプラチナカード

| 年会費(税込) | 16,500円 |

| 還元率 | 1% |

| ブランド | Visa |

| 付帯保険 | 海外旅行:最大1億円 国内旅行:最大5,000万円 |

| 公式サイト | https://www2.uccard.co.jp/ |

UCプラチナカードは、年会費が最安基準のプラチナカードです。

利用額1,000円につきUCポイントが2ポイント貯まります。

常時ポイント還元率が2倍ってことだね!

また、コンシェルジュやプライオリティ・パスを利用できるのも魅力的です。

\最短5日でお届け/

最安水準の年会費でプラチナカードユーザーに。

他のプラチナカードと遜色のないポイント優遇・充実の優待・補償が利用できます。

⑤ラグジュアリーカード(チタン)

| 年会費(税込) | 55,000円 |

| 還元率 | 1% |

| ブランド | Mastercard |

| 付帯保険 | 海外旅行:最大1.2億円 国内旅行:最大1億円 |

| 公式サイト | https://www.luxurycard.co.jp/titaniumcard |

ラグジュアリーカードは、Mastercard最高峰のプラチナカードです。

会員制の特典が多く付帯しており、会員限定のラウンジやイベントの招待を定期的に受けられます。

会員同士で交友すれば、人とつながるきっかけにもなるワン!

国立美術館や映画の無料特典、プライオリティ・パス、コンシェルジュなどのプラチナも豊富に付帯。

ブラッシュド加工の金属製カードで、どんなシーンでも恥ずかしくなくスマートに使いこなせます。

詳しくは、「ラグジュアリーカードの評判は?審査基準や年会費・特典などメリット徹底解説」で解説しています。

\金属製の最上位カード/

ホテル優待・プライオリティパスなど最高峰の優待制度!

ポイント還元最大1.5%・コンシェルジュサービス付帯。日本初のMastercard®最上位カードです。

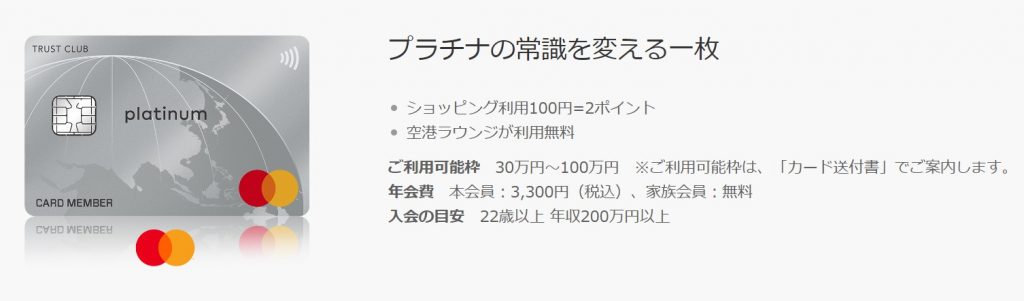

⑥TRUST CLUB プラチナマスターカード

| 年会費(税込) | 3,300円 |

| 還元率 | 0.5% |

| ブランド | Mastercard |

| 付帯保険 | 海外旅行:3,000万円 国内旅行:3,000万円 |

| 公式サイト | ttps://www.sumitclub.jp/ja/ |

TRUST CLUBプラチナマスターカードは、年会費3,300円(税込)で持てる格安のプラチナカードです。

年会費は安いですが、プラチナ特典はしっかりと受けられます。

レストランを2名以上予約で1名分無料になる「招待日和」を利用すれば、年会費の元が簡単にとれるためコスパ抜群です。

プライオリティ・パスは付帯しないから注意だワン!

ほかのプラチナカードに比べて審査も易しめで、比較的加入しやすくなっています。

TRUST CLUBカードについては、「TRUST CLUBカードの特徴は?審査やメリット、注意点も解説」も読んでみてください。

⑦エポスプラチナカード

| 年会費(税込) | 30,000円 |

| 還元率 | 0.5% |

| ブランド | Visa |

| 付帯保険 | 海外旅行:最大1億円 国内旅行:最大1億円 |

| 公式サイト | https://www.eposcard.co.jp |

エポスプラチナカードは年会費30,000円ですが、エポスカードからインビテーションで昇格すれば20,000円(税込)でも持ち続けられます。

年間100万円使うと2万円相当のボーナスポイントがもらえるため、年会費実質無料で持つことも可能。

割安な年会費で気軽に持てるのがメリットですが、最高1億円の旅行補償や、世界中の空港ラウンジが無料で利用できるプライオリティ・パスも付帯しています。

コスパと機能性に優れているね!

直接発行もできますが、エポスカードからランクアップするほうが、審査も厳しくなくおすすめです。

\2,000円分のポイントがもらえる/

⑧ANA JCB カードプレミアム

| 年会費(税込) | 77,000円 |

| 還元率 | 1% |

| ブランド | JCB |

| 付帯保険 | 海外旅行:最高1億円 国内航空:最高1億円 |

| 公式サイト | https://www.jcb.co.jp/promotion/jcb_anacard/ |

ANA JCB カードプレミアムは、ANAマイルが貯まる最上位のプラチナカードです。

Visa/Mastercardブランドを選ぶと年会費が88,000円(税込)発生するため、11,000円ほど安いJCBブランドがおすすめです。

搭乗時にはフライトマイルの50%相当のボーナスが貯まり、更新時には10,000マイルが毎年付与されます。

ANAの上級会員特典はもちろん、JCBのプラチナランク特典も一緒に受けられますよ。

プライオリティ・パスやグルメ特典が付帯するワン!

加入年齢は30歳以上なので、20代の方はANAのゴールドカードを検討しましょう。

ANAカードについては、「ANAカードのおすすめ11選!年会費や還元率・特典で徹底比較!」もご覧ください。

\いま入会で1,000マイルもらえる/

新規入会&各種条件達成で最大103,000マイル相当プレゼント!

初めてのANAカードなら年会費が安い一般カード(新規入会でもれなく1,000マイル)がおすすめです。

⑨JALカード プラチナ

| 年会費(税込) | 34,100円 |

| 還元率 | 1% |

| ブランド | JCB |

| 付帯保険 | 海外旅行:1億円 国内旅行:5,000万円 |

| 公式サイト | https://jalcard.jal.co.jp/ |

JAL便をよく利用する人は、JALカード プラチナがおすすめです。

年会費は34,100円(税込)でANAのプラチナカードよりも安く、プラチナ・コンシェルジュやプライオリティ・パスも付帯します。

ANA JCB カードプレミアムは77,000円(税込)だから、半額以下で持てるね!

JALの上級会員専用クレカ「JALグローバルクラブカード」に切り替えられるため、マイル修行したい人にもおすすめです。

JALのクレカについては、「最強のJALカードおすすめ10枚を比較【年会費無料やマイルの貯め方も解説】」で詳しく解説しています。

\ 旅好きにおすすめの1枚 /

JALカードなら、日常の支払いでもマイルが貯まります。

ボーナスマイルなど搭乗時に嬉しいサービスも充実!

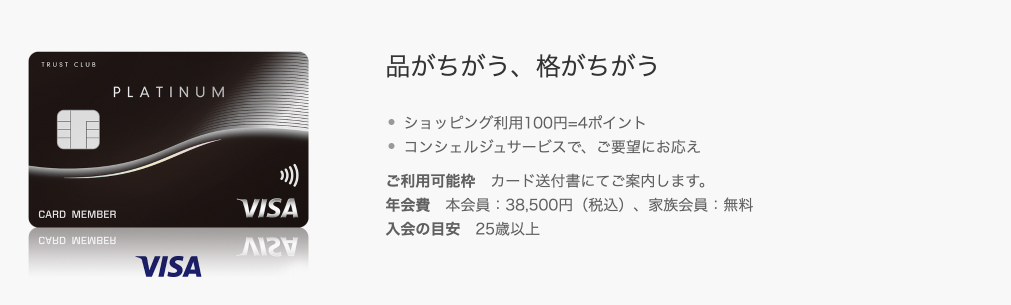

⑩TRUST CLUB プラチナ Visaカード

| 年会費(税込) | 38,500円 |

| 還元率 | 1% |

| ブランド | Visa |

| 付帯保険 | 海外旅行:最高1億円 国内旅行:最高1億円 |

| 公式サイト | https://www.sumitclub.jp/ja/ |

TRUST CLUB プラチナ Visaカードは、プライオリティ・パスやコンシェルジュ、国際線の手荷物無料など多くの特典が付帯します。

グルメ特典の「TRUST CLUB ダイニングセレクション」なら、コース料理を2名予約で一人分無料、6名で予約すると2人分も無料に。

TRUST CLUB プラチナマスターカードよりも、特典がグレードアップするワン!

還元率は1%と高く、年間で150万円利用すればボーナス1万ポイントがもらえるため、年会費の元が取りやすいでしょう。

貯まったポイントは有効期限がなく、何ポイントでも無期限でじっくりと貯められます。

⑪セゾンプラチナ・ビジネス・アメックス

| 年会費(税込) | 22,000円 |

| 還元率 | 0.75% |

| ブランド | American Express |

| 付帯保険 | 海外旅行:最大1億円 国内旅行:最大5,000万円 |

| 公式サイト | https://www.saisoncard.co.jp/amex/platinum/ |

フリーランスや個人事業主の方は、セゾンプラチナ・ビジネス・アメックスがおすすめです。

カードデザインが本家のAmerican Expressに似ていますが、年会費は22,000円(税込)と割安。

本家のアメックスビジネス・プラチナは165,000円(税込)だから、比べるとかなり安いワン!

年間200万円使えば翌年の年会費が11,000円(税込)になるため、さらに格安で持つことが可能です。

さらに、プライオリティ・パスやグルメなどの特典も充実しています。

本人確認書類のみで申し込めるため、登記簿謄本などの用意は不要で気軽に申し込めるのも魅力。

お仕事用のクレカを探している人は、「個人事業主におすすめクレジットカード10選!メリットや審査・注意点を徹底解説」も読んでみましょう。

\初年度の年会費が無料/

2023年3月31日まで初年度入会キャンペーン実施中

【目的別】おすすめプラチナカード

プラチナカードの総合的なおすすめを紹介しましたが、自分の目的で選ぶ方法もあります。

目的別のプラチナカードおすすめランキングを紹介します。

気になる項目をタップで、すぐに読めるワン!

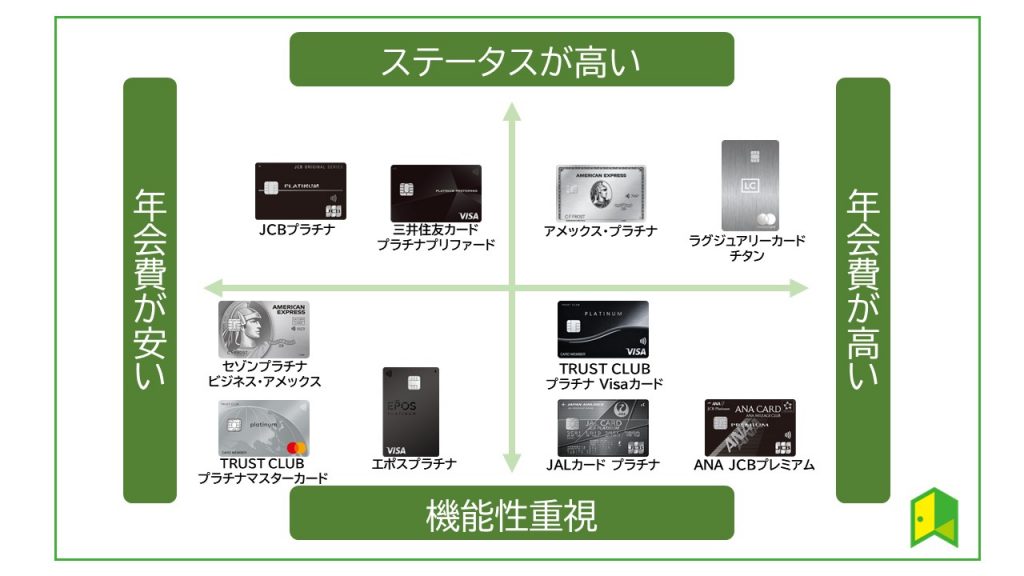

ステータス重視のプラチナカード

ステータスの高いプラチナカードを持ちたいな!

ステータスを重視する人は、以下のプラチナカードがおすすめです。

| ランキング | 年会費(税込) | 特徴 |

|---|---|---|

| ①アメックス・プラチナ | 165,000円 | ・格式高いAMEXプロパーカード |

| ②ラグジュアリーカード(チタン) | 55,000円 | ・Mastercard最高峰 |

| ③JCBプラチナ | 27,500円 | ・JCBプロパーカード |

上記のクレカはどれも国際ブランドごとの最高峰と言われるカードです。

アメックス・プラチナとラグジュアリーカードは金属製で、見た目の高級感も抜群。

デザイン性も高く、持ち歩いてどこで使っても、ステータスの高さを感じられるでしょう。

年会費が安いプラチナカード

割安な年会費で、気軽に持てるプラチナカードは?

年会費が安いプラチナカードを持ちたい人は、以下の3枚がおすすめです。

| ランキング | 年会費(税込) | 特徴 |

|---|---|---|

| ①TRUST CLUB プラチナマスターカード | 3,300円 | ・年会費1万円以下の格安プラチナカード |

| ②エポスプラチナカード | 30,000円 | ・年間100万円以上使えば翌年度以降2万円で使える |

| ③JCBプラチナ | 27,500円 | ・手頃な年会費でステータスと機能性を兼ね備える |

1位のTRUST CLUB プラチナマスターカードは、お得なグルメ特典も付帯して、年会費が格安の3,300円(税込)で持てるプラチナカードです。

2位のエポスプラチナカードなら、年間100万円以上利用で翌年度以降年会費が2万円、さらにボーナスが2万ポイントもらえるため、使い方によって実質無料で持てます。

年間100万円使わない人は、TRUST CLUB プラチナマスターカードがおすすめだワン!

還元率が高いプラチナカード

還元率も重視したいわ!

還元率が高いプラチナカードを探している人は、以下の3枚がおすすめです。

| ランキング | 年会費(税込) | 特徴 |

|---|---|---|

| ①三井住友カード プラチナプリファード | 33,000円 | ・100万円使うごとにボーナスが最大4万ポイント |

| ②TRUST CLUB プラチナ Visaカード | 38,500円 | ・還元率1%、年間で150万円利用すると1万ポイントボーナス |

| ③JALカード プラチナ | 34,100円 | ・1%相当のマイル付与、店舗によっては最大4%還元 |

1位の三井住友カード プラチナプリファードは還元率が1%、投信積立で最大3.0%も貯まるポイント特化型プラチナカードです。

TRUST CLUBカード プラチナ VisaカードやJALカードプラチナも1%相当のポイント・マイルが貯まるので、自分の使い道に応じて検討しましょう。

貯まったポイントの使い道も、あらかじめ確認しておくと良いワン!

プラチナカードのメリット4選

プラチナカードは、一般クレカと比べてどんなメリットがある?

プラチナカードを保有することで、以下のメリットが受けられます。

①コンシェルジュサービスが利用できる

多くのプラチナカードには、コンシェルジュサービスが付帯しています。

コンシェルジュサービスなら旅行の予約やレストランの手配など、カード利用に関することを代行してもらえます。

具体的にコンシェルジュに頼める内容の例は、以下のとおり。

- 旅行のプラン作成、おすすめスポットの紹介

- ホテル予約、飛行機手配

- 在庫が希少なゲーム機を販売している店探し

- 都内で忘年会の会場探し

自分で調べると大変なことも、コンシェルジュなら代行してもらえるから助かるね!

詳しい使い方については、「コンシェルジュ付きのおすすめクレジットカード4選!使いこなす方法や選び方も解説」で詳しく解説しています。

②プライオリティ・パスで海外の空港ラウンジも無料

多くのプラチナカードはプライオリティ・パスが付帯しており、世界1,300か所以上のVIPラウンジが利用できます。

ゴールドカードでは主に国内の空港ラウンジが無料に対し、プラチナカードならプライオリティ・パスで海外でも空港ラウンジが無料に。

海外旅行に行った時、飛行機の待ち時間をゆったり過ごせます。

ラウンジではWi-Fiや飲食、シャワーや仮眠なども利用できるワン!

③グルメ特典でコース料理が1人分無料になる

多くのプラチナカードには、対象のレストランでコース料理を2名以上で予約すると、1名分無料になるグルメ特典が付帯しています。

TRUST CLUB プラチナ Visaカードなら、さらに6名以上予約で2名分無料に。

コース料理がお得に食べられるね!

グルメ特典を年間に何度か利用すれば、年会費以上にお得になる場合もあります。

なおカードの種類によって利用できる店舗が異なるため、あらかじめどのレストランが対応しているか調べておくと良いでしょう。

④手厚い補償が付帯

プラチナカードなら、一般カードよりも手厚い保障が受けられます。

旅行では最大1億円保証される場合が多く、カードの種類によっては搭乗予定の飛行機が遅れた際の遅延補償も付帯。

海外旅行保険については、「海外旅行保険付きのクレジットカード9枚を比較」で解説しているワン!

クレカ決済で購入したものならお買い物保険が適用され、一部スマホや家電の補償がついた場合もあります。

補償が充実したプラチナカードなら、旅行やふだんの生活も安心でしょう。

プラチナカードの選び方4選

プラチナカードは、どうやって選べばいいかな?

プラチナカードの種類は多く、適当に選んでしまうと後から後悔してしまうかもしれません。

選ぶ際は、以下の4つを重視しましょう。

一つずつ詳しく確認していきます。

①ステータス性

様々な会社で発行されているプラチナカードですが、発行元によってもステータス性が異なります。

一般的には小売企業のクレカよりも、銀行や国際ブランドが直接発行するクレカの方がステータスが高いと言われています。

銀行や国際ブランドが発行するクレカを選べばいいんだね!

また年会費が高いほど、ステータスが高いという見方をされる場合もあります。

ラグジュアリーカードははチタン→ブラック→ゴールドと3段階あり、最上のゴールドは年会費が22万円(税込)かかります。

②デザイン

クレジットカードは持ち歩いて使うため、デザインも重要です。

多くのプラチナカードはシルバーやブラックの高級感あるデザインですが、グレードの高いものでは金属製のカードもあります。

金属製なら見た目も質感も違うよ!

最近ではカード番号が印字されていないナンバーレスタイプも増えています。

実物のカードの印象が公式サイトと異なる場合もあるため、ネットで実際使っているカード画像を見てみると良いですよ。

③年会費

一般のクレジットカードは年会費無料も多いですが、プラチナカードはほぼ全てで年会費が発生します。

年会費が高くて損してしまうと本末転倒なので、持ち続けやすい価格帯を選びましょう。

家族と一緒に使いたいけど、年会費はかかる?

家族と一緒に使いたい人は、家族カードの年会費も大切です。

家族カードは本カードの半分以下の年会費で持てることが多いですが、中には一定枚数まで無料の場合も。

アメックス・プラチナは年会費が165,000円(税込)と高額ですが、家族カードが4枚まで無料で発行できるため、最大まで発行すれば一人あたり33,000円と割安になります。

家族カードを夫婦で一緒に使えば、家計の出費をまとめられて便利だワン!

④特典内容

コンシェルジュやプライオリティ・パスなどの特典は、全てのプラチナカードに付帯しているのではなく種類ごとに異なります。

一部のプラチナカードでは、定番のプラチナ特典が付帯していない場合があるため注意してください。

一例として三井住友カード プラチナプリファードと、TRUST CLUB プラチナマスターカードは、プライオリティ・パスが付帯していません。

自分が利用したい特典がついているか、加入前に公式サイトでしっかりと確認しましょう。

年会費が高いほど、特典も充実する傾向があるワン!

プラチナカードの注意点2選

プラチナカードには、注意点はある?

プラチナカードはステータス性と特典が充実していますが、以下の2点に注意が必要です。

それぞれ確認していきましょう。

①割高な年会費が発生する

多くのプラチナカードの年会費は数万円、高いものでは数十万円もかかります。

特典を利用すれば年会費以上にお得になる場合もありますが、プラチナカードは富裕層向け設定のため、特典を使うためにもお金がかかります。

憧れて入会したプラチナカードも、年会費で損したら悲しいもんね…。

プラチナカードを選ぶ際には自分に合って、維持しやすい価格帯を選びましょう。

TRUST CLUB プラチナマスターカードなら、年会費3,300円(税込)で安く持てるワン!

②一般カードより審査が厳しめ

プラチナカードは年会費も高いため、一般カードに比べて審査も厳しめです。

学生や主婦(主夫)、パート・アルバイトの方など、収入が安定しない方は審査を通過できない可能性が高くなります。

安定収入があってもクレカで未納・滞納がある方は、解消してしばらく経ってから申し込んだ方が良いでしょう。

審査に受かりやすくする方法はあるのかな?

審査に通りやすくするコツは、「審査が甘い・緩いクレジットカードはある?おすすめカード7選・審査に通るコツを徹底解説」で詳しく解説しています。

プラチナカードの審査と条件

プラチナカードを申し込める人の基準ってあるの?

多くのプラチナカードでは、加入資格が以下のように決められています。

プラチナカードの加入資格

- 20歳~30歳以上

- 本人に安定した継続収入

プラチナカードの入会年齢は種類ごとに異なり、20歳~30歳以上と決められている場合がほとんどです。

入会者本人に安定した継続収入が求められるため、会社員や個人事業主で働いている必要があります。

仕事を始めたばかりの人は「安定した継続収入」と見なされない可能性が高いため、しばらく経ってから申し込みをおすすめします。

年収が低いと、審査に通らないよね?

プラチナカードは年収が高いほうがもちろん有利ですが、それだけで審査されるわけではありませんよ。

職種や職歴、信用情報などで総合的に判断されるため、年収が低くても通過する可能性はあります。

気になる人は、「プラチナカードに必要な年収目安はいくら?」も読んでみましょう。

インビテーション発行なら審査に通りやすい

審査が不安だけど、プラチナカードを持つ方法はあるかな?

審査が不安な人は、一般カードからインビテーションで昇格がおすすめです。

インビテーションとはカード会社から届くハイステータスカードの招待状のことで、良い利用実績を積んでいれば届く可能性があります。

審査が易しめの一般カードからゴールド→プラチナと昇格すれば、直接プラチナに申し込むよりも発行しやすくなります。

インビテーションが無くても、ワンランク下のゴールドカードで良い実績を積んでからプラチナに申し込めば、審査を通過しやすくなると言われています。

ですが未納や滞納など悪い実績があると逆効果なので注意しましょう。

いきなりプラチナを発行するより、事前に良い実績を積んだほうがいいんだね!

おすすめのプラチナカードに関するよくある質問

おすすめのプラチナカードに関して、もっとよく知りたいな。

おすすめのプラチナカードについて、よくある質問をまとめました。

一つずつ疑問を解消していきましょう。

コスパ最強のプラチナカードは?

コスパ最強のプラチナカードは、TRUST CLUB プラチナマスターカードです。

TRUST CLUB プラチナマスターカードは格安の3,300円(税込)で、コース料理が1名分無料になるグルメ特典が付帯しています。

また三井住友カード プラチナプリファードは、100万円利用ごとに最大4万ポイントまでボーナスがもらえるため、実質無料で持つことも可能です。

特典内容とポイント還元、自分が重視する方を選ぼう!

楽天カードにプラチナカードはある?

楽天カードは決まったランク付けはありませんが、楽天プレミアムカードが上位になります。

年会費11,000円(税込)でプライオリティ・パスが付帯しており、コスパ最強です。

詳しくは、「【決定版】楽天プレミアムカードのメリット10個がすごい!」で解説しているワン!

マイルが貯まるプラチナカードはどれ?

ANA JCB カードプレミアムやJALカード プラチナは、マイルを貯めながらプラチナ特典を受けられます。

出張や旅行の機会が多い方は、飛行機に関連した付帯特典も充実しているため、より恩恵を受けられるはず。

プラチナカードなら、マイルも貯まりやすいよ!

航空会社の上位カードについては、「マイル修行でANA・JALの上位会員に!」も読んでみましょう。

おすすめのプラチナカード【まとめ】

おすすめのプラチナカードについて良くわかった!

おすすめのプラチナカードや選び方、特典について詳しく解説しました。

最後にこの記事の重要な点を、3つにまとめます。

- JCBプラチナはステータス性と機能性のバランスが取れた優秀プラチナカード

- 年会費やデザイン、特典内容などを比較して選ぶ

- 年会費が高いため、特典を使わないと損する可能性がある

プラチナカードの特典を使えば、一般のクレカにはない特別な体験ができます。

ハイグレードなクレジットカードを保有しているという実感で、生活のモチベーションも上がるでしょう。

この機会にぜひ、プラチナカードを発行してみてくださいね。