・最近NISAが新しくなるってよく聞くけど、どうなんだろう?

・恒久化するって具体的にはどいういうことかな?

このようなお悩みを解決します。

この記事の結論

- NISAは2024年に大変身を遂げ、制度が恒久化し、生涯で買付残高1,800万円まで投資できるようになる(売却すれば枠が空きます)

- つみたて型の年間枠を現在の3倍の120万円、一般型は2倍の240万円に拡大

- 一般NISAとつみたてNISAの併用が可能になるため、使い勝手が良くなる!

岸田首相は9月23日にニューヨーク証券取引所で、資産所得の倍増のためにはNISAの恒久化が欠かせないと発言しました。

そして12月16日、自民党のWebサイトにて令和5年度の税制改正大綱が発表されました。

12日から報道各社ではニュースになっていたけど、16日に正式にリリースされたんだワン!

今までは一般NISAとつみたてNISAで違いがありましたが、今後どうなるのでしょうか?

この記事では、NISA恒久化の真相、現行制度から移行できるのかなどを分かりやすく解説していきます。

今がおススメ!NISAがお得な証券会社3選

- SBI証券(一番人気!)

公式サイト:https://search.sbisec.co.jp/

当社の独自調査でも人気No.1の定番ネット証券!手数料が安く、NISAの取扱数も豊富です。 - マネックス証券(クレカ積立がお得)

公式サイト:https://info.monex.co.jp/

誰でもクレカ積立で1.1%還元!毎年50万円投資なら5,500円分が戻ってきます。 - 楽天証券(楽天経済圏がお得)

公式サイト:https://www.rakuten-sec.co.jp/

楽天ポイントが貯まる・使える!楽天カードや楽天キャッシュ積立でポイント還元も。

⚠️ヒトには聞けない投資のお悩み、チャットで解決します

※いろはにマネーの会員登録(無料)が必要です

「いろはにマネー」を運営する株式会社インベストメントブリッジは、20年以上にわたり個人投資家向けに情報提供をしています。100社以上の上場企業のIR活動の支援実績があり、金融や投資のプロフェッショナルが在籍し長年培ったノウハウを活かし当メディアを運営しています。(運営会社情報を見る)

新NISA改正や恒久化はいつから?

NISAはいつから恒久化される?

新NISAは2024年から開始予定です。

そして、新NISA改正に伴い現行制度は2023年まで、ジュニアNISAは2023年で廃止となることが見込まれています。

現在のつみたてNSIAと一般NISAは、2023年中であれば新規口座開設が間に合います。

また、現行NISAで保有している資産については新NISAとは別枠で非課税期間が終了するまで保有できます。

現行NISAから新NISAへのロールオーバーはできないワン!

非課税期間が終了したら、現行NISAの資産を売却して現金にするか、一般口座などに移すか選択しなければなりません。

つみたてNISAを引き出す際にはいくつか注意点があります。

いろはにマネーでは、つみたてNISAの引き出し方についても解説しています。ぜひご覧ください。

関連:【手順公開】つみたてNISAの引き出しはできる!デメリットやタイミングも解説

2024年以降の新NISAは何がどう変わる?

2024年以降の新NISAについての詳細は次の表をご覧ください。

| つみたて投資枠 | 成長投資枠 | |

| 1年で投資できる額 | 最大120万円 | 最大240万円 |

| 生涯で投資できる額 | 成長投資枠と合わせて最大1800万円 | つみたて投資枠と合わせて最大1800万円 (成長投資枠は1200万円以下) |

| 期間 | 無期限 | 無期限 |

| 商品 | 金融庁が定めた基準を満たす投資信託 | 上場株式や投資信託など |

| 投資方法 | 積立 | 積立、単発 |

| 対象年齢 | 18歳以上 | 18歳以上 |

大きな変更点としては、投資額が増大したことです。

その他にも、非課税期間が無期限になったり、投資枠の考え方が変わったりといった点でこれまでのNISAとは異なります。

もうすぐ新NISAが始まるし、2024年まで待った方が良いのかな?

新NISAでは、現在のNISA制度とは分離して管理されるため、新NISAが始まるのを待つ必要はありません。

そのため、まだNISAを始めていない人は、今のうちからNISA口座を開く方がお得です。

というのも、現在のNISA口座の非課税枠を使い切ったとしても新NISAへの投資ができ、今NISA口座を開設しておくと生涯の非課税投資枠を増やせるためです。

詳しくはこちらの記事で紹介しています。ぜひご覧ください。

関連:新NISAの口座開設はいつからすべき?新NISAのメリットやおすすめの証券会社も紹介

新NISAの内容【現行NISAとの違いは?】

税制改正大綱の内容をまとめると、主に以下のようになります。

一般NISAは、「成長投資枠(仮称)」に名称変更される予定だけど、この記事では一般NISAのまま表記するワン!

| 現在 | 2024年1月以降 | |

|---|---|---|

| 制度が使える期間 | つみたて:42年まで 一般:23年まで | 恒久化 |

| 年間投資枠 | つみたて:40万円 一般:120万円 | つみたて:120万円 一般:240万円 |

| 非課税期間 | つみたて:20年 一般:5年 | 無期限 |

| 最大投資枠 | つみたて:800万円 一般:600万円 | 買付残高で1,800万円 (うち一般は最大1,200万円) ※売却すれば枠を再利用可能 |

| つみたてと一般の併用 | 不可 | 可能 |

覚えておきたいポイントとして、以下の3つを深堀します。

制度・非課税期間の恒久化

今までは、つみたてNISAが2042年まで、一般NISAが2023年までとなっており、2024年から一般NISAのみ新たな制度に移行する予定でした。

しかし、今回の改正ではどちらも制度・非課税期間が恒久化されることとなります。

2024年の一般NISA改定は分かりにくかったこともあって、今回の改正案が採用される予定だよ!

投資枠の拡大で最大360万円に

今までは、つみたてNISAが年間40万円×20年間=800万円、一般NISAが年間120万円×5年間=600万円が最大投資可能枠でした。

しかし2024年の改正後は、つみたてNISAが年間120万円、一般NISAが年間240万円となり、投資可能期間は無期限となります。

無期限ってことは、無限に投資できるの!?

そんなことはなく、24年の改正では生涯での最大非課税投資枠が決められています。

買付残高で1800万円が最大投資枠となる予定で、そのうち一般NISAは最大1200万円となります。

ポイントして、買付残高で1800万円のため、1800万円分投資してもその後売却すれば、再投資が可能となります。

買付残高の例

- 10年間で1800万円分を投資

- 11年目に500万円分を売却

- 買付残高が1300万円となるため、NISAにて500万円の新規投資が可能に

- ただし、年間最大投資枠は積立120万円、一般240万円のため、500万円は2年かけて新規投資する

この例では、利益や損失については考慮していません。実際は利益や損失金額も踏まえた上で買付残高が計算されます。

売却をすればその枠で新規投資できるということを考えると、数年スパンで利益確定をして積極的に再投資する手法も可能です。

つみたてNISAだけの場合は、何年間積み立てられるんだろう?

つみたてNISAだけの場合、最大投資枠の1800万円が適用予定のため、以下のようになりますね。

| 毎年の積立額 | 積立可能な期間 | 計算式 |

|---|---|---|

| 毎年36万円の場合(毎月3万円) | 50年間 | 1800万円÷36万円=50年 |

| 毎年60万円の場合(毎月5万円) | 30年間 | 1800万円÷60万円=30年 |

| 毎年120万円の場合(毎月10万円) | 15年間 | 1800万円÷120万円=15年 |

| 最初の5年は24万円(毎月2万円) 6年目以降は48万円(毎月4万円)の場合 | 40年間 | 1800万円-120万円(最初の5年)=1680万円 1680万円÷48万円=35年 5年+35年=40年 |

このように、積立金額に応じて10年~50年ほどは投資を続けることができます。

ただし、途中で売却すれば売却した分の買付残高は新規投資できるようになるワン!

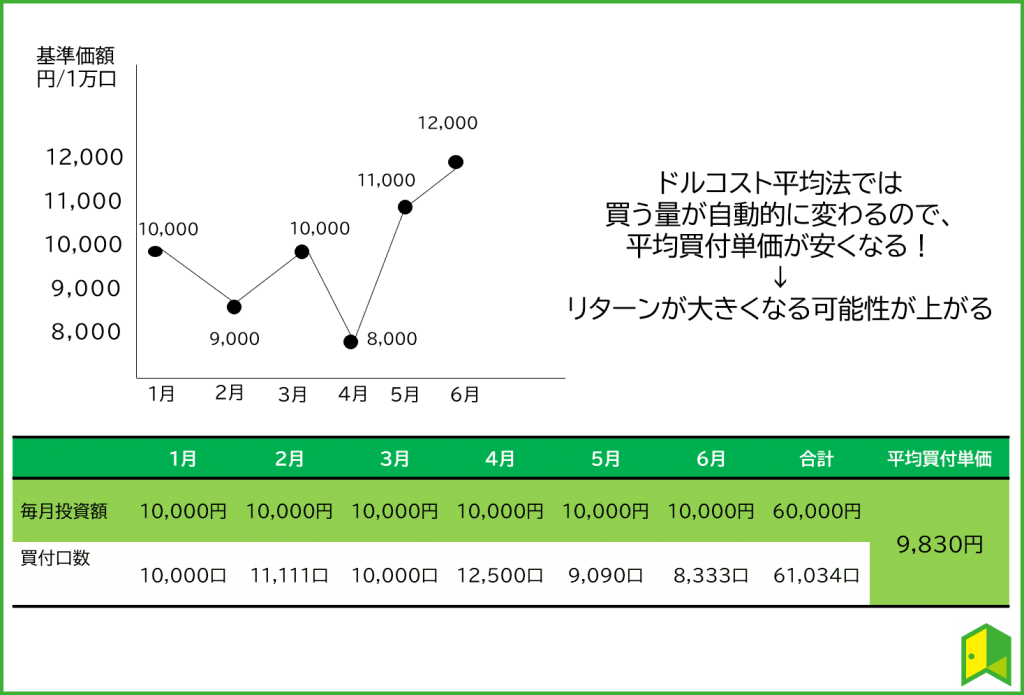

つみたてNISAの醍醐味は毎月同じ金額を積み立てる「ドルコスト平均法」にあるため、なるべく一定額を積み立てるのがおすすめです。

ドルコスト平均法とは

同じ金額を一定の期間で投資することで、平均投資単価を下げる手法。

例えば毎月1万円を投資する場合、対象商品の価格が1万円なら1個、8000円なら1.25個、13,000円なら0.83個と高い時は少なく、安い時は多く買うことができる。

これにより、平均投資単価を下げてリターンを上げやすくする。

例えば20代のうちは毎月3万円、30代になったら毎月5万円、など収入に応じて10年単位で積立額を変えるアイデアもあるワン!

今がおススメ!NISAがお得な証券会社3選

- SBI証券(一番人気!)

公式サイト:https://search.sbisec.co.jp/

当社の独自調査でも人気No.1の定番ネット証券!手数料が安く、NISAの取扱数も豊富です。 - マネックス証券(クレカ積立がお得)

公式サイト:https://info.monex.co.jp/

誰でもクレカ積立で1.1%還元!毎年50万円投資なら5,500円分が戻ってきます。 - 楽天証券(楽天経済圏がお得)

公式サイト:https://www.rakuten-sec.co.jp/

楽天ポイントが貯まる・使える!楽天カードや楽天キャッシュ積立でポイント還元も。

併用ができる

今までのNISAでは、つみたてNISAか一般NISAどちらかを選ぶ必要がありました。

つみたてNISAで投資に慣れてきても、個別株投資する時は税金がかかっちゃうんだよね…

しかし、2024年以降はつみたてNISAと一般NISAが併用できるようになります。

そのため、つみたてNISAで毎月積立をしつつ、個別株投資やアメリカ株投資も一般NISAで投資できるようになるのです。

組み合わせの例を以下でいくつか挙げてみました。

| つみたてNISA | 一般NISA |

|---|---|

| 毎年36万円を30年間積立=1,080万円 | 毎年30万円で24年間アメリカ株投資=720万円 |

| 毎年36万円を30年間積立=1,080万円 | 毎年100万円~110万円で7年間個別株投資=720万円 |

| 毎年60万円を20年間積立=1,200万円 | 毎年100万円で6年間個別株投資=600万円 |

まずはつみたてNISAから始めて、慣れてきたら個別株投資にもチャレンジしやすくなるんだワン!

関連:つみたて(積立)NISAの始め方・やり方を初心者向けに分かりやすく解説!仕組みや注意点も

現在のNISA利用者はどうなる?【得する方法】

既につみたてNISAや一般NISAを利用している人は、今まで使った分はどうなるの?

新NISAでは、現在のNISA制度とは分離して管理される予定となっています。

現行のNISA利用者も2024年から新しくNISAを利用できるようになるため、生涯投資枠の1800万円が満額利用可能となります。

今のうちからNISA口座を開くのがおすすめの理由

現行NISAが23年末で完全廃止されるのか、保有証券をどう移行するのか、など詳細は未定ですが、24年からの新NISAを誰でも満額使えるということは…

まだNISAを始めていない人は、今のうちからNISA口座を開く方がお得なのです!

例えば2023年から一般NISAを始めることができれば、年間120万円分の投資+新NISAで最大1800万円=最大1920万円が非課税投資枠として使えます。

※税制改正大綱が最終化するにあたり、現行のNISAの23年分の扱いが変わる可能性がある点はご了承ください。

まだNISAを始めていない方に向けて、以下ではNISAにおススメの証券会社をご紹介します。

NISA口座の開設は数日かかるから、早めに申し込んでおくのが大切だワン!

NISAにおすすめの証券会社は?

NISA制度を活用してお得に投資する方法はある?

NISA口座を使って投資をする場合は、金融機関に口座を開設する必要があります。

中でもネット証券は手数料が低く、初心者でも使いやすいことから人気を集めています。

ネット証券の中でも以下の3社は特に人気が高く、NISA口座としておススメです。

NISAにおすすめの口座は「NISA・つみたてNISAのおすすめ口座(証券会社)ランキング」の記事で詳しく解説しています。

①SBI証券【人気No.1】

SBIグループは2022年6月時点で840万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

「いろはにマネー」の独自調査でも、本当におすすめしたい証券会社No.1に選ばれているなど、評判が良い証券会社です。

そんなSBI証券のつみたてNISAは、毎日と毎週コースがあるので、基本の毎月コースよりもきめ細かく「時間分散投資」ができます。

また、三井住友カードを使った「クレカ積立」を設定すれば、自動で積立投資が可能に。

クレカ積立をすればVポイントも貯まるので、お得に老後の資産形成ができますよ。

投資しながらポイントが貯まるのは良いね!

SBI証券のNISA口座であれば、国内株式売買、海外株式買付、投資信託売買の取引手数料が無料。

業界最低水準のコストでNISAの非課税メリットを最大限に享受できますよ。

あわせて読みたい

②マネックス証券【クレカ還元がお得】

「マネックス証券」は2022年9月時点で総口座数が217万件を突破した、大手ネット証券です。

SBI証券や楽天証券に次ぐ規模ね!

マネックス証券は米国株取引で時間外取引もできるネット証券で、米国株投資に強みを持っています。

また、日本株式も「1株単位で取引できる単元未満株」を取り扱っているため、NISA口座を使った投資にも適していると言えるでしょう。

マネックス証券でもクレカ積立ができます。

クレカ積立によるポイント還元サービスは主要ネット証券で実施していますが、年会費(実質)無料のクレジットカードのなかでマネックスカードの還元率はトップレベルに高いです。

以下の表は、毎月5万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段 | ポイント還元率 | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 6,600 | 66,000 | 132,000 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 3,000 | 30,000 | 60,000 |

| 楽天証券 | 楽天カード | 0.5% | 3,000 | 30,000 | 60,000 |

20年の運用で2倍以上の差が生まれるんだね!

マネックスカード積立は他のクレカ積立と比べて、ポイント還元率が最大だワン!

\キャンペーン実施中/

dカード積立とショッピング利用で最大5.0%のdポイントが

還元されるキャンペーンを実施中!

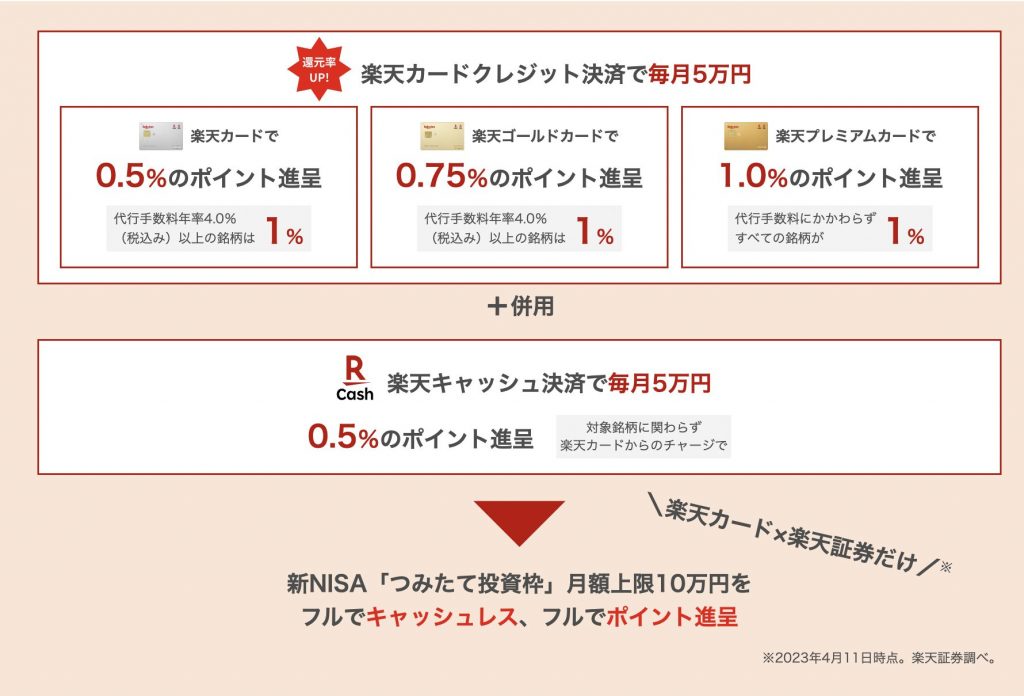

③楽天証券【楽天ポイントが貯まる】

楽天証券は手数料の低さや、多くのキャンペーンが実施されていることで人気のネット証券です。

楽天グループの証券会社ということで、楽天ポイントを使ったり貯めたりしてオトクに投資を始められるのが最大の魅力。

楽天ポイントを貯めているからありがたい!

さらに個別銘柄情報やマーケット情報などを調べられる「iSPEED」のようなツールも、無料で使うことができます。

パソコンのみならずスマホアプリも使いやすく設計されているので、投資初心者の方はぜひ利用してみましょう。

投資初心者でも気軽に開設しやすいネット証券なんだワン!

2023年4月から、代行手数料0.4%未満の投資信託ファンドのポイント還元率が最大1.0%に引き上げられました。

また、楽天キャッシュも併用することで毎月10万円までポイント還元の対象となります。

以下の画像は「楽天キャッシュ決済」でプラスでポイントを受けるための手順を図にしたものです。

\無料口座開設はコチラ/

あわせて読みたい

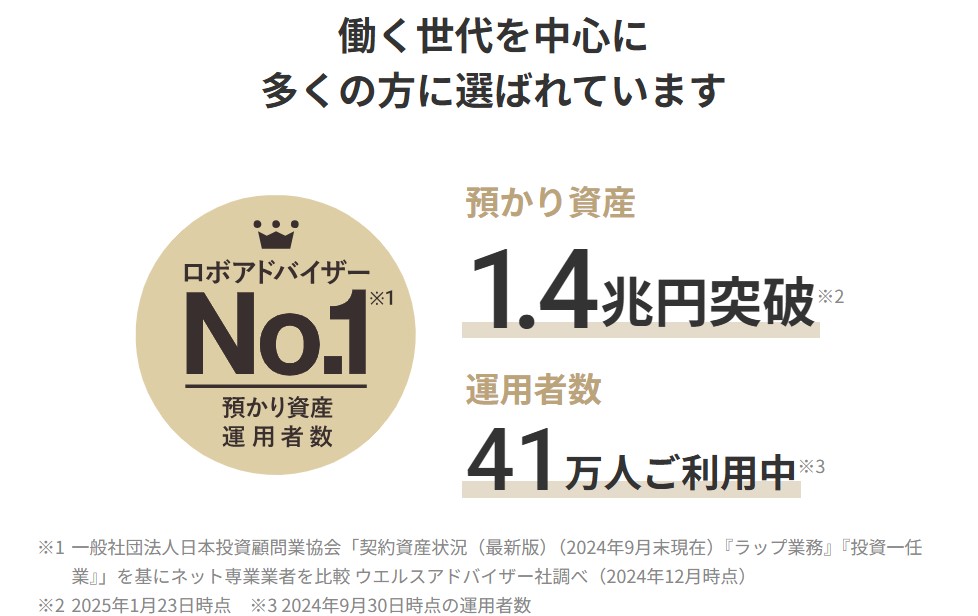

手軽にNISAを活用するならウェルスナビがおすすめ

つみたてNISAもいいけど、もっと手軽にNISAで資産運用できない?

つみたてNISAを始める場合は自分で投資商品を選んで運用する必要があり、ある程度の投資知識や手間を要します。

ですがロボアドバイザーの「ウェルスナビ」なら、面倒な資産運用を全自動でおまかせ可能。

ウェルスナビの「おまかせNISA」は自動積立を利用できるため、つみたてNISA同様の効果を期待できます。

普段は忙しくて、投資の勉強や資金管理ができない会社員や専業主婦にもおすすめです。

最低1万円から気軽に運用できるワン!

\口座開設で1,000円プレゼント/

いろはにマネー経由でWealthNaviの口座開設をすると、1,000円プレゼントのタイアップ特典実施中!

以下のボタンからタイアップページへアクセスできます。

*詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

実際にウェルスナビで3年以上投資してわかったリターン

編集部メンバーは実際にウェルスナビを利用しており、2020年3月から継続して投資しています。

現状(2024年1月)のトータルリターンは以下のとおりです。

- 運用開始日:2020年3月18日

- 運用日数:1387日目(3年10ヶ月)

- トータルリターン:+34.99%

リスク許容度はもっとも高い「5」で運用しており、長期的に継続することで安定した利益を出せていることがわかります。

個別株投資や投資信託と並行して運用しており、現在は毎月2万円を積み立てています。

長期運用を続けるほど、手数料が安くなる仕組みもあって嬉しいです。

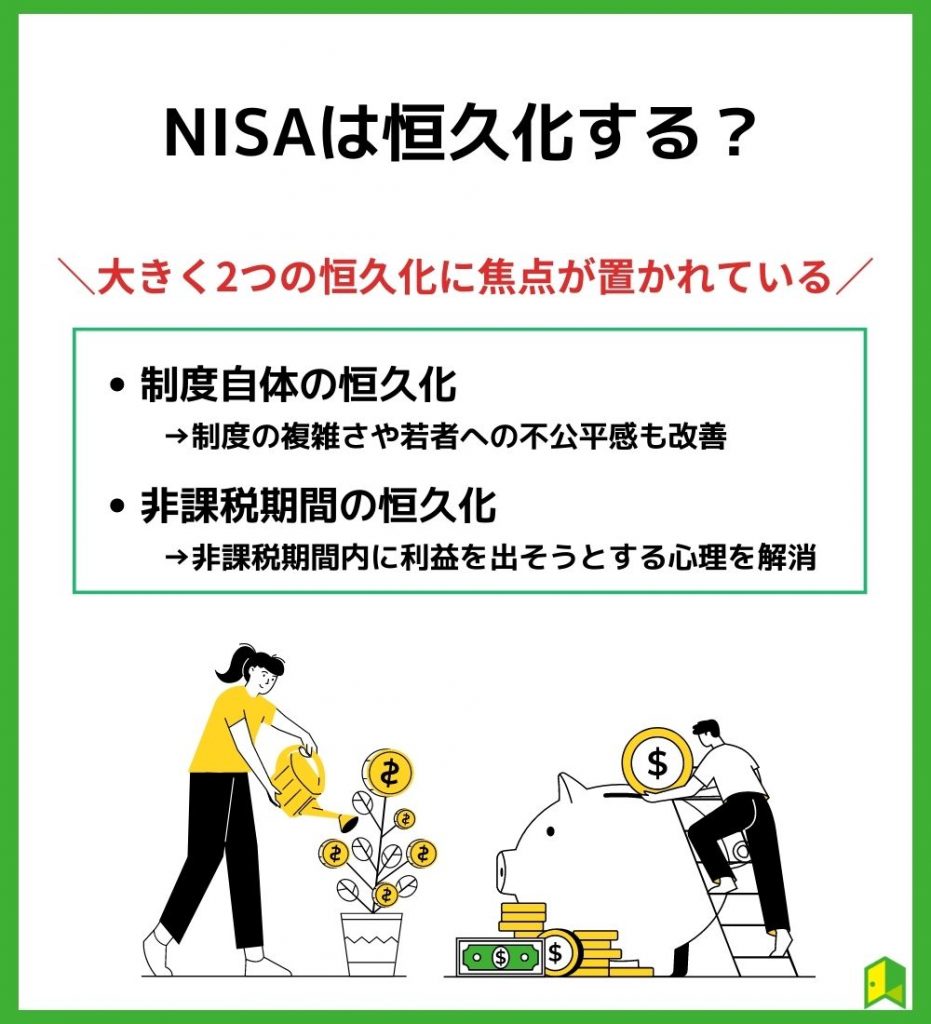

NISAは恒久化する?

そもそも「恒久化」ってなんのことだろう?

金融庁が2023年税制改革に盛り込んだ「 NISA拡充案」によると、大きく二つの恒久化に焦点が置かれています。

- 期限が限られているからこそ必要だった管理がなくなる制度自体の恒久化

- 運用面でも腰を据えて投資できる非課税期間の恒久化

利用できる制度を知るためにも、まずはこの二つについてわかりやすく解説します。

制度の恒久化

従来のNISAとは違い、いつでも始められて、いつまでも運用することができるとなると、制度の複雑さや若者への不公平感も改善できます。

どうして従来のNISAは若者へ不公平なの?

現状のつみたてNISAの投資可能期間は2042年までとなっています。

2022年につみたてNISAを始めれば毎年40万円で20年間投資できますが、2032年に始めたら10年間しか投資できません。

つまり、現在の小学生や中学生などが成人した時にはNISAの投資可能期間が短くなっており、世代間の不公平感が目立ってしまっています。

せっかく「貯蓄から投資へ」って言っているのにね…

そして、12月12日の報道では、制度自体が恒久化すると報じられました。

今がおススメ!NISAがお得な証券会社3選

- SBI証券(一番人気!)

公式サイト:https://search.sbisec.co.jp/

当社の独自調査でも人気No.1の定番ネット証券!手数料が安く、NISAの取扱数も豊富です。 - マネックス証券(クレカ積立がお得)

公式サイト:https://info.monex.co.jp/

誰でもクレカ積立で1.1%還元!毎年50万円投資なら5,500円分が戻ってきます。 - 楽天証券(楽天経済圏がお得)

公式サイト:https://www.rakuten-sec.co.jp/

楽天ポイントが貯まる・使える!楽天カードや楽天キャッシュ積立でポイント還元も。

非課税期間の恒久化

さらには、運用面でも腰を据えて長期投資に向き合えるという点が、非課税期間の恒久化という意味で大きな点です。

現状のシステムでは、どうしても最後の非課税期間(一般NISAなら5年間、つみたてなら20年間)までに利益を確定するマインドが働いてしまします。

なぜなら、NISAは利益を非課税にできる制度なので、非課税期間中に利益を確定してNISAの恩恵を受けたいという人が大半のためです。

さらに、損益通算が認められていないこともあり、NISAでの短期売買が存在することも現状の課題となっています。

これらの問題を抜本的に解決できたら資産形成に役立ちそうだね!

そして、12月12日の報道では、非課税期間も無期限となると報じられました。

所得倍増プランとは

ここではNISA恒久化の背景を踏まえた上で、首相肝入りの「所得倍増プラン」について解説します。

所得倍増プランには大きく分けて3つの柱があり、それぞれ以下のようになります。

これらの三つの柱は、「貯蓄から投資へ」や、「資産所得倍増計画」の岸田首相を筆頭に政府が本腰を入れている政策になります。

NISAの抜本的な拡充

NISA導入の背景として、国民の資産所得の増加があります。

将来にわたって個人の金融資産を増やすためには、現預金から投資へと個人の資産の流れを変える必要があります。

投資家人口が増えることで企業価値が向上し、その恩恵が個人に及ぶな循環を政府は目指しているのです。

家計金融資産の半分以上が現預金である日本の現状を踏まえれば、NISAをさらに簡素でわかりやすく、使い勝手の良い制度にするのが急務となります。

なるべく個人のお金を企業投資へ振り向けたいという想いが、NISAの恒久化に繋がっているんだね!

iDeCo制度の拡充

iDeCoとは老後のための資産確保を目的に、一定の掛け金を支払って自分で資産運用をする私的年金になります。

iDeCoでは掛け金が税制控除の対象になるんだよ!

政府は2022年5月よりiDeCoの加入年齢を60歳→65歳まで引き上げることにより、より長期で積立できるようにしました。

iDeCoの詳細に関しては「iDeCoはデメリットしかない?メリット含め分かりやすく解説」の記事を参考にしてください。

金融教育の実現

上記の政策に併せて、個人の投資を促すためには個人が最低限の金融リテラシーを身につけている事が必要です。

幅広い世代にわたって金融リテラシーを向上させるには、学習指導要項を改訂し、金融教育を国家戦略の一つする体制を目指す方針を取ります。

投資しやすい環境を整えた上で、国民に資産形成の知識も付けることが大切なんだね!

新NISAのメリット6選

新NISAにはどんなメリットがあるのかな?

ここでは、現在計画されている新NISAの導入によるメリットを紹介します。

それぞれ確認していきましょう。

月々のつみたて投資枠の増加

これまで紹介してきたように、新NISAになると年間120万円積み立てることが可能になります。

そのため、1ヶ月あたり10万円まで積み立てられます。

現行のつみたてNISAでは年間40万円、月々3万3,000円程しか積み立てられないため3倍に投資枠が増加することになります。

長期間月々10万円の積み立てができるため、安定した資産形成が可能です。

投資枠が増えれば得られる利益も増えそうだね!

売却した枠の再投資が可能

新NISAでは投資できる金額が生涯で1,800万円と決まっていました。

ですが、買付けを行った場合は売却した額分を投資可能枠で再投資することができます。

つまり、売却を行えば上限を超える金額も非課税で運用することができるのです。

この仕組みによって、上限に達しても売却すれば再投資できるね!

個別株投資も可能

2024年から開始する新NISAでは成長投資枠とつみたて投資枠に分かれています。

このように2つの枠に分かれていることによって、個別株にも投資することができます。

個別株は成長投資枠1,200万円未満の中で投資することができます。

これまではつみたてNISAか一般NISAかを選択しなければなりませんでしたが、新NISAでは投資可能な種類が広がります。

新NISAを利用すれば、これまでより柔軟に投資できそうだね!

金融教育とのシナジー

日本人は欧米などに比べて金融リテラシーが低いと言われています。

昔は預金金利が高くて投資勉強が不要だったこと、バブル期の「投資=ギャンブル」という偏見が影響しているワン!

超低金利政策が終わらない今、銀行にお金を預けていても資産形成は出来ません。

金融教育の導入により若いうちから投資することが普及すれば、新NISAの利用拡大にもつながるでしょう。

資産づくりの選択肢としての魅力向上

金融庁総合制作局によると、現行NISAの買付額のうち、上場株式が7兆円を占めています。

7兆円という規模の金額が日本経済の成長資金の供給をしているという事実は政府も認識しています。

そのため、NISAが様々な年齢層、所得・資産階層に利用されることを目指しています。

つまり、日本経済の成長を支えるという観点から、政府の後押しを受けて資産形成を行えることになります。

経済や財政への関心の高まり

様々な層への資産形成を促す新NISAは、経済や財政への関心の高まりの普及にも貢献します。

投資をするということは企業にお金を投じることになるので、経済や財政とも深く関わってきます。

若いうちから経済や財政へ関心を持つことで、日本の未来を考えるきっかけにもなるワン!

新NISAのデメリット3選

新NISAはメリットしか無さそうだけど、デメリットはどうなのかな?

ここからは、現在計画されている新NISAの導入によるデメリットをご紹介します。

それぞれ解説していきます。

投資に回せるお金の限度額

新NISAに向けた制度拡充で議論されるのが、「金持ち優遇」であるという点です。

NISAでの投資金額が大幅に増えても、大きな金額を投資できるのは「お金持ち」であり、給与が少ない人は少額からしか投資できません。

この点、2024年の新NISA(一般NISAに変わるもの)は生涯最大投資額が1800万円となっているため、「金持ち優遇」に対して配慮した形です。

金融所得税増税の可能性

新たなNISAの導入とともに政府で議論されていたのが金融所得課税の見直しです。

昨年10月、岸田首相は金融所得課税の増税について、選択肢の一つであると述べました。

しかし、金融所得課税を増税すれば、政府の本腰の政策である「貯蓄から投資へ」の方針とは逆行することになってしまいます。

そうなると、市場の投資意欲を冷やしかねません。

岸田政権が始まった直後に日経平均が-10%の大幅安になったから、一旦は増税は無さそうだね…

海外への資金流出

つみたてNISAでは海外株式型の投資信託への投資額が大幅に膨らんでいます。

これは国内の投資家が資本効率や成長性に優れる海外企業を好んでいる結果です。

家計の資金が海外に流出するキャピタルフライトのリスクをも含んでいると言われます。

いずれにしても、NISAで長期的に資産形成をすると考えた場合、日本株だけでは大きな成長を見込めないのは事実です。

海外株や債券など様々な投資対象を組み合わせた投資信託が人気を集めているのは仕方ないかもしれませんね。

とは言え、一般NISAでは日本の個別株への投資も多いんだワン!

【まとめ】恒久化前の今からNISA口座を作ろう

新NISAの仕組みについて、メリットからデメリットまでよく理解できたよ!

NISAの恒久化や、それがもたらすメリット・デメリットについて解説してきました。

最後に、本記事でもっとも伝えたい重要ポイントを3つまとめます。

- NISAは2024年に大変身を遂げ、制度が恒久化し、生涯で買付残高1,800万円まで投資できるようになる(売却すれば枠が空きます)

- つみたて型の年間枠を現在の3倍の120万円、一般型は2倍の240万円に拡大

- 一般NISAとつみたてNISAの併用が可能になるため、使い勝手が良くなる!

NISAは配当金や投資の利益が非課税となるお得な制度です。

今のうちからNISAを始めれば最大の非課税枠を増やすことができるため、NISAに興味がある方は口座開設から始めましょう!

※2023年から始めて、24年からの新NISAでも最大投資枠を使える想定です。

◆3,000人以上が登録中!

いろはにマネーの会員(無料)限定サービスでは、

- 「円安時代の投資術」「年代別NISA人気商品」など、お金・投資の電子書籍が無料で読み放題📚

- 24時間相談できる「投資のお悩みチャット」を無料で使える💡

- 会員限定のAmazonギフト券プレゼント情報が届く✉

まずはメールアドレスを入力するだけでOK!

[signup-form]