・住宅ローンの金利って固定と変動どっちがいいの?

・そもそも違いがよく分からない…

このようなお悩みを解決します。

この記事の結論

- 変動金利と固定金利はメリット・デメリットを慎重に比較することが大切

- 現在は金利が圧倒的に低い変動金利の方が人気を集めている

- 変動金利にする場合、固定金利との差分を貯金や投資に回して金利上昇時に備えておこう

住宅ローンを組む場合、「変動金利」「固定金利」のどちらの金利タイプを選ぶかは重要なポイントです。

結論としては両者に良し悪しがあるため、自分の希望返済プランや資産状況に合わせて適切なものを選ぶのが大切。

金利だけで選ぶと、将来的に返済の負担が大きくなる可能性があるワン!

とはいえ、そもそも変動金利と固定金利の違いがよく分からず、選ぶのが難しいという方も多いはず。

そこで今回は、変動金利と固定金利のメリット・デメリットから今後おすすめの金利プランまで、初心者の方にも分かりやすく解説します。

住宅ローンを検討しているならまず、モゲチェックで金利比較がおすすめだよ!

モゲチェックなら全国700行以上の金融機関の金利比較が簡単にできるので、住宅ローンの窓口に活用してみましょう。

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

▼ この記事は音声でも聞くことができます▼

変動金利と固定金利どっちがいい?

一生の中でも最大の買い物ともいわれる「家」。

基本的には、住宅ローンを組んで購入することになります。

住宅ローンは返済期間が30年以上にも渡る高額な契約であるため、慎重に決断しなければなりません。

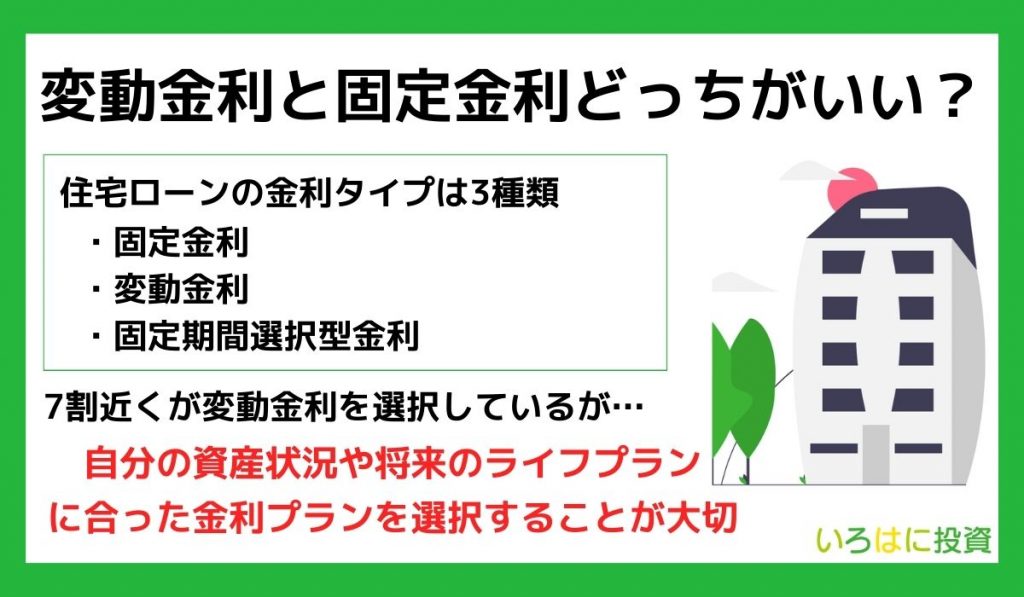

住宅ローンを組む際には、以下の3つの金利タイプから選ぶことになります。

3つの金利タイプ

- 固定金利:金利が変わらない

- 変動金利:定期的に金利が見直される

- 固定期間選択型金利:一定期間金利が固定される

上記3つの金利タイプのうち、どの金利タイプを選ぶとよいのでしょうか?

ここでは、変動金利と固定金利に分けて見ていきたいと思います。

変動金利と固定金利どっちが多い?

みんなはどの金利プランなのかな?

フラット35を提供している住宅支援機構の「2022年10月住宅ローン利用者の実態調査」 によると、利用した金利タイプは次のような結果が出ています。

- 変動金利:69.9%

- 固定金利:10.0%

- 固定期間選択型:20.1%

ちなみに、前回2022年4月の調査では以下のとおりです。

- 変動金利:73.9%

- 固定金利:8.9%

- 固定期間選択型:17.3%

金利タイプの中で7割近くの利用者が変動金利を選んでいます。

また、変動金利を選ぶ人が増えていた近年の傾向とは異なり、今回の調査では固定金利を選ぶ人が増加しています。

年収と金利タイプの関係

同調査では、世帯年収別にどの金利タイプを選んでいるのかも報告されています。

| 世帯年収 | 変動金利 | 固定期間選択型 | 固定金利 |

|---|---|---|---|

| 400万円以下 | 5.1% | 12.6% | 8.7% |

| 600万円以下 | 27.7% | 28.9% | 26.0% |

| 800万円以下 | 26.5% | 29.2% | 30.0% |

| 1,000万円以下 | 20.3% | 17.9% | 14.0% |

| 1,500万円以下 | 15.0% | 9.0% | 16.0% |

| 1,500万円超 | 5.4% | 2.3% | 5.3% |

いずれの金利タイプであっても、年収400万円~800万円の世帯での住宅ローンの利用率が高くなります。

さらに、年収の高い人ほど変動金利を選ぶ傾向があるといえるでしょう。

メリット・デメリットを理解することが大切

じゃあ、変動金利が良いってこと?

みんなが選んでいるから、自分にも合っているというわけではありません。

実際のどの金利タイプが自分に適しているかは、自分の資産状況や将来のライフプランによって異なります。

そのため、それぞれの金利タイプのメリット・デメリットを理解したうえで、慎重に金利プランを選ぶ必要があるのです。

以下では、「変動金利」「固定金利」「固定期間選択型金利」それぞれのメリット・デメリットと向いている人について解説していきます。

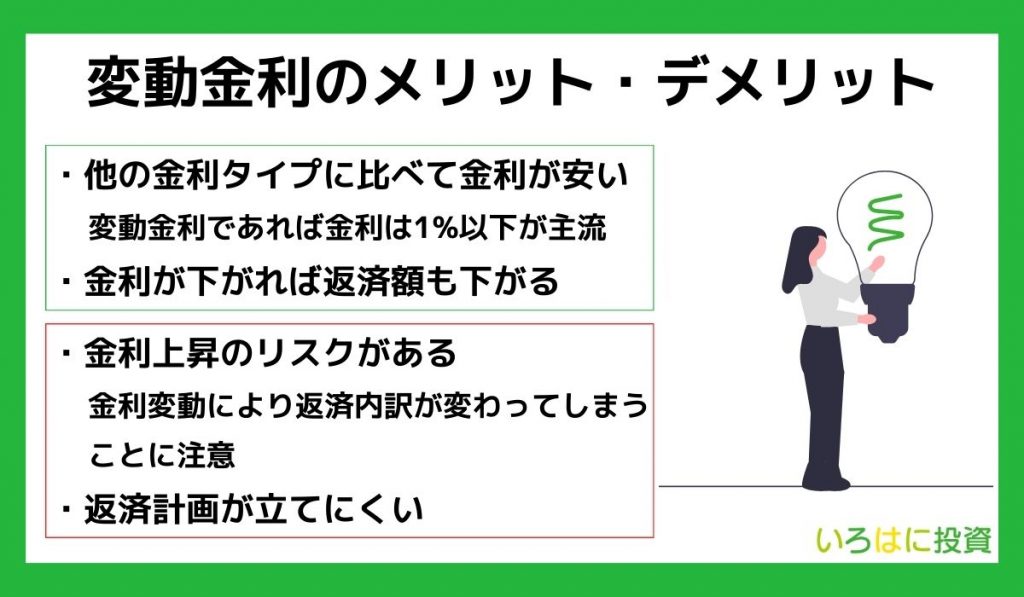

変動金利のメリット・デメリット

変動金利とは、返済期間中に金利が見直されるタイプの金利です。

見直されるタイミングは金融機関によって異なりますが、一般的には4月と10月の半年ごとに見直されます。

半年ごとに金利が変わると大変そうだよね…

金利が頻繁に変動すると、返済額も変わってくるので返済計画が成り立たなくなってしまいますね。

しかし、変動金利には「5年ルール」と「125%ルール」があるので、返済額が頻繁に変わることはありません。

- 5年ルール:金利が変わっても返済額は5年間据え置かれる

- 125%ルール:6年目以降で返済額が変わる場合でも前の返済額の125%以上にはならない

ただし、金利が上がれば返済額の中での利息の割合が高くなってしまうワン!

変動金利について詳しく知りたい方は、以下の記事でも紹介しているので参考にしてみてください。

メリット

変動金利のメリットには、以下の2つが挙げられます。

他の金利タイプよりも金利が安い

変動金利は、固定金利・固定期間選択型金利と比較して最も金利が安いという特徴があります。

例えば、2023年4月時点のフラット35(固定金利)の金利は1.760%~3.070%です。

それに対し、イオン銀行の変動金利は0.38%~0.43%が適用されます。 (参照:公式サイト)

たった1%なら変わらないんじゃない?

高額な借入となる住宅ローンはたった1%が大きな差になります。

仮に、2,500万円を30年借入れた場合の返済額を見てみましょう。

- 金利2%:返済額毎月92,404円/返済総額33,265,440円

- 金利1%:返済額毎月80,409円/返済総額28,947,240円

上記のように毎月でも1万円以上、総額なら400万円以上の差になってくるのです。

2023年4月現在、変動金利は0.3%程の金融機関が多く、ネット銀行であれば0.3%台で団信も付くものが主流になっています。

他の金利タイプよりも金利が低く、返済額を抑えられるという大きなメリットがあるのです。

金利が下がれば返済額も下がる

変動金利の場合、金利が見直されるタイミングで金利が下がれば返済額も下がります。

もともと金利も低く設定されているため、金利が横ばいか下降すれば利息の支払いを大きく抑えられるというメリットがあるのです。

デメリット

デメリットとしては、次の2つが挙げられます。

金利上昇のリスクがある

金利の見直しで金利が上がってしまうと、返済額もアップしてしまいます。

5年ルールがあるから気にしなくてもいいのでは?

5年ルールや125%ルールは返済額の内訳に注意が必要です。

例えば、毎月返済額10万円の内訳が元本8万円と利息2万円だったとします。

ここで金利が上昇すると、返済額の10万円は変わりませんがその内訳が元本6万円・利息4万円に代わってしまう可能性があるのです。

この状態が続くと元本の減りが遅くなり、結果として返済額が大きくなってしまう可能性があります。

125%ルールも同様に、金利が125%以上上昇してしまうと、元本の返済が滞ってしまう場合もあるので注意が必要なのです。

なお、5年ルール・125%ルールはすべての変動金利で適用されるわけではありません。

金融機関によっては採用していない場合もあるので、事前に確認するようにしましょう。

返済計画が立てにくい

将来いつ金利が上がるのか予測は難しいものです。

特に、住宅ローンは30年以上の返済期間で設定することも多く、将来の金利がどうなっているか分かりません。

返済期間中に返済額が変わってしまう変動金利では、長期に渡る返済計画が立てにくいというデメリットがあるので注意しましょう。

変動金利が向いている人

変動金利は次のような人に向いています。

- 返済期間が短い人

- 収入に対する借入比率が低い人(年収の4~5倍程度の借入額)

- 固定との金利差分を貯金/運用できる人

変動金利金利上昇のリスクがあるため、そのリスクに対応できる人なら向いているといえます。

返済期間が短かったり、収入に余裕がある人であれば、万が一金利が上がっても支払いに困る可能性は低いでしょう。

また、例えば固定金利が月々10万円の返済、変動金利が月々8万円の返済という場合、変動金利を借りて差額の2万円を毎月貯金や投資に回すようにしましょう。

そうすれば、万が一金利が上がっても貯金や投資を止めれば済みますし、上がらなければ運用資金でリターンを狙うことができます。

30年間で毎月2万円運用して、年利回りが3%なら1,165万円の資産になるよ!(元本は720万円)

\イオンでの買い物が5%オフ/

イオン銀行の住宅ローンを利用すれば、住宅ローン完済までイオンでの買い物が5%オフ!

金利が低いだけでなく、全疾病団信も金利上乗せ無しなので安心!

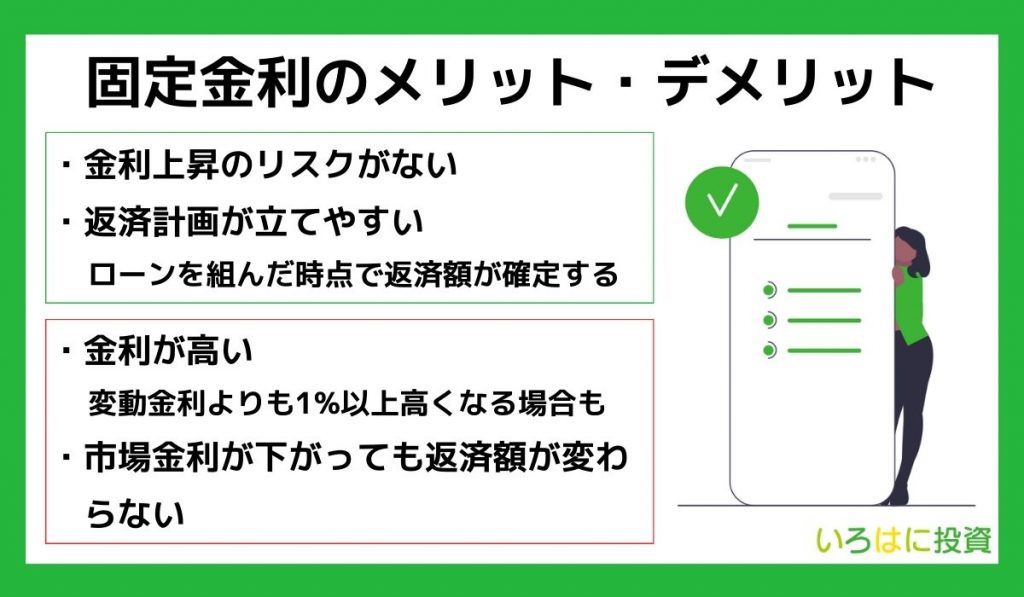

固定金利のメリット・デメリット

固定金利は、返済期間中金利が変わらず一定なタイプです。

全期間固定金利とも呼ばれます。

代表的なのが住宅金融支援機構の「フラット35」だよ!

メリット

固定金利のメリットとしては、次の2つが挙げられます。

金利上昇のリスクがない

固定金利は、融資決定時に金利が決まると最終返済まで金利が変わりません。

変動金利の場合、市場金利が上がると金利が上がってしまうリスクがありますが、固定金利は市場金利に左右されないのです。

金利が低い時に固定金利を組んでいれば、返済の負担を減らせるでしょう。

返済計画が立てやすい

変動金利の場合、金利予測が難しく将来の返済額の見通しを立てにくいものです。

しかし、固定金利なら最終返済までの返済額が確定しているので、長期に渡る返済契約が立てやすいというメリットがあります。

今後、子供の成長で支出が大きくなる可能性があっても、毎月の返済額が分かっているのでライフプランを立てやすいでしょう。

デメリット

デメリットとしては、次の2つです。

金利が高い

一般的に、金利は固定金利→固定期間選択型→変動金利の順で高くなります。

固定期間選択型の場合でも固定期間が長いほど金利が高くなり、なかでも全期間固定金利は最も金利が高い傾向にあるのです。

金利上昇リスクがない分、高めに設定されているんだよ!

変動金利よりも1%以上高くなる場合もあり、返済額の負担が大きい点に注意が必要です。

変動金利と固定金利、両方でシミュレーションしてどちらを選ぶか慎重に検討することが重要です。

まずはモゲチェックで比べてみた方が良いワン!

市場金利が下がっても返済額が変わらない

変動金利で金利が下がれば、返済額が大きく下がる可能性があります。

しかし、固定金利では、一度融資を受けた後に市場金利が下がってもその恩恵を受けられません。

固定金利では、金利決定時の金利を如何に下げられるかがポイントです。

金融機関によっては、条件を満たすことで金利が下げられる場合があります。

例えばフラット35では、2023年4月時点では長期優良住宅では0.5%金利が引き下がる制度があります。

ただし、上記の制度では、引き下げ期間は5年間で、6年目から10年目までは0.25%に引き下げ率が下がり、11年目以降は引き下げがないなど、優遇を受けられる期間について注意が必要です。

固定金利が向いている人

固定金利は次のような人におすすめです。

- 金利上昇リスクを避けたい人

- 安定した返済計画を立てたい人

- 収入に対する借入比率が高い人(年収の6~7倍程度の借入額)

将来の金利がどうなるか分からないため、金利リスクを避けたいなら固定金利がおすすめです。

金利が決まれば最終返済まで固定されるので、金利の変動も気にする必要がありません。

変動金利の場合、金利の変動をチェックしていないと支払いが滞ってしまう可能性があるでしょう。

また、今後子供の教育費や転職などで支出が増える、収入が減る期間が長くなるといった場合は、返済額を一定に保つ方がライフプランを立てやすくなります。

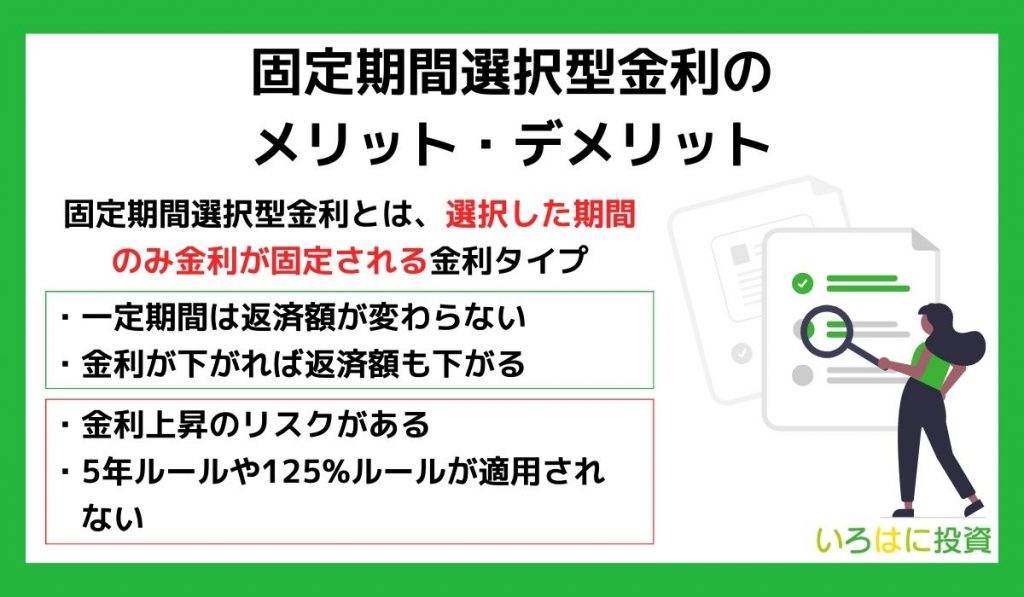

固定期間選択型金利のメリット・デメリット

固定期間選択型金利は、選択した期間のみ金利が固定される金利タイプです。

3年や5年・10年などから選択でき、固定期間終了後は再度固定期間を選択するか、再選択しない場合は変動金利に移行します。

メリット

固定期間選択型金利のメリットは、次の2つが挙げられます。

一定期間は返済額が変わらない

固定期間中は、返済額が変動することなく一定に保てます。

教育費のかかる時期だけのように、一時期の返済額を安定させたい場合に適しているでしょう。

一般的に固定期間選択型は、全期間固定金利よりも金利が低いので、「金利を低くしたいけど変動金利は不安」といった方におすすめです。

金利が下がれば返済額も下がる

固定期間終了後に適用金利が下がっていれば、金利の再選択時はそのときの適用金利が適用されます。

このため、金利が下がっているときには恩恵を受けることができます 。

変動金利と固定金利のいいとこ取りって感じだね!

デメリット

デメリットとしては、以下の2つが挙げられます。

金利上昇のリスクがある

固定期間終了後、変動金利を選択すれば金利上昇のリスクを負います。

また、固定期間を再選択する場合でも、金利が上がっていれば返済額は増加するでしょう。

なお、固定期間中は優遇金利が適用され、終了後には適用されない場合もあるので注意しなければなりません。

例えば、店頭金利が3%のローンを、金利2%の優遇を受けて借りた場合、適用金利は1%です。

しかし、固定期間選択型金利の場合、上記のようなケースで、金利の再選択時に優遇がなくなったり、優遇幅が小さくなったりしてしまうケースがあります。

例えば、10年固定で借りて、10年後に店頭金利が同じ3%だったとしても、優遇幅が1%に縮小されて、2%の適用金利になってしまうといったことがあるのです。

固定期間終了後にどうなるかを、しっかり確認しないといけないんだワン!

5年ルールや125%ルールが適用されない

固定期間終了後に変動金利を選んだ場合、変動金利タイプでは適用される「5年ルール」「125%ルール」が適用されない金融機関がほとんどです。

そのため、金利が見直されることで返済額が大きく増加する可能性があります。

固定期間選択型金利が向いている人

固定期間選択型金利は次のような人に向いています。

- 一定期間の返済額を安定させたい人

- 借入額や返済期間を抑えられる人

「借入後10年間は教育費がかかるから…」といった、一定期間の返済を安定させたい人におすすめです。

ただし、固定期間終了後の返済プランを慎重に検討しなければなりません。

返済額がアップしても対応できる資金があるかは重要なポイントになるでしょう。

固定期間中に金利が低い分を蓄えに回して、終了後に一括返済するのもおすすめだよ!

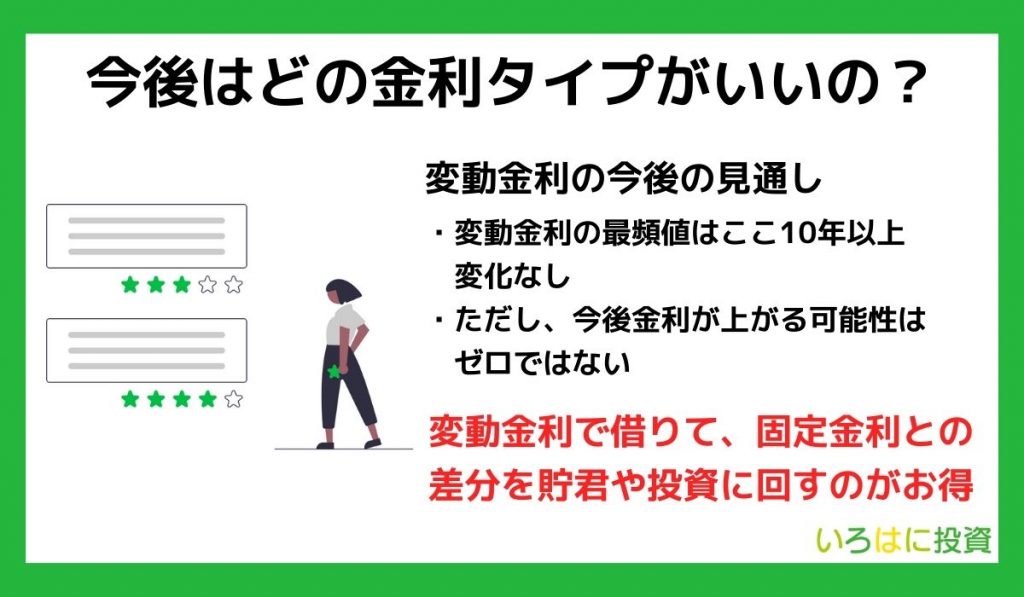

今後はどの金利タイプがいいの?

変動金利・固定金利それぞれメリット・デメリットが異なるので、ライフプランや資産状況、今後の収入の見通しなどを考慮して慎重に選ぶ必要があります。

また、金利に大きな差があるので悩む方も多いでしょう。

変動金利は金利の低さが魅力ですが、目先のことだけで判断するわけにはいきません。

ここでは、変動金利の今後の見通しについて見ていきましょう。

変動金利の推移

そもそも変動金利の金利ってどう決まるの?

変動金利は短期プライムレートに連動しています。

短期プライムレート

銀行が優良企業に貸し出す際の金利のうち1年以内の短期貸出金利のこと。

金融機関のホームページや店頭で確認できる。

多くの金融機関で、「短期プライムレート+1.0%」が基準金利となっており、そこから各金融機関が優遇金利として-2%程を出しているのが現状です。

日銀が発表する短期プライムレート最頻値の推移が以下の通りです。

| 日時 | 最頻値 |

|---|---|

| 2014/12/10 | 1.475 |

| 2015/9/10 | 1.475 |

| 2016/8/10 | 1.475 |

| 2017/7/11 | 1.475 |

| 2019/7/10 | 1.475 |

| 2020/8/12 | 1.475 |

| 2022/9/9 | 1.475 |

| 2023/4/11 | 1.475 |

最頻値は2001年以降2007年の1.875をピークに下降し、2009年以降1.475が続いています。

ちなみに1.475%の場合、1.0%を上乗せした2.475%が基準金利で、優遇金利割引を適用して変動金利が0.4%程になっているんだワン!

金利は今後上がる可能性がある

プライムレートはほとんど変わっていないから今後も大丈夫じゃない?

10年以上プライムレートが変動していないからといって、今後も変動しないわけではありません。

短期的に急激に上がる可能性は低いでしょう。

しかし、将来的に上がる可能性はゼロではありません。

現状では、プライムレートの変動に大きな影響を及ぼす日銀は金融緩和を明言しているため、大きく変動する見込みは低いといえます。

ただし、世界に目を向けるとアメリカを筆頭に各国で利上げを継続しており、この状態が続けば日本の円安が進んでしまいます。

そのため、どこかの段階で日本も利上げに踏み切らないとは言い切れないのです。

低いからという理由で安易に金利タイプを選ぶのは注意だワン!

とは言え、急激なインフレが加速しているアメリカなどと比べ、日本経済はまだまだ物価上昇率も低く、賃金の伸びも低いです。

賃金の伸びが伴うインフレでないと変動金利を上げることは難しいため、金利が低い変動金利の方が現在は人気になっています。

変動金利で借りて、固定金利との差分を貯金や投資に回した方が結局得しそうだね…

モゲチェックでプロに相談してみるのもおすすめ

金利選びに悩むという場合は、プロに相談するのもおすすめです。

オンライン住宅ローンサービスでシェアNo.1のモゲチェックなら、住宅ローンを比較するだけでなく、専門知識を持ったプロに相談もできます。

運営会社のMFSはテレビや新聞でもよく取材を受けていて、同社の塩澤さんという方がTwitterで情報発信をしているのも人気だよ!

全国700行以上の金利比較が簡単にできる

少しでもお得に住宅ローンを組むなら、多くの金融機関で比較することが大切です。

とはいえ、住宅ローンを提供する金融機関は全国に数多くあります。

金利を比較するだけでも、かなりの時間や手間がかかるものです

モゲチェックなら、金利タイプごとに金融機関ランキングを発表しています。

全国の数多くの金融機関の比較情報が簡単に手に入るので、金融機関選びの手間を削減できるでしょう。

プロに相談できる

住宅ローン選びに不安がある方は、プロに相談することも可能です。

- どの金利タイプがいいのか分からない

- おすすめの金融機関が知りたい

上記のような住宅ローンに関する質問に対応してくれます。

借りた後も金利動向のチェックができる

住宅ローンを組んだ後も、金利をチェックして、必要なら借り換えを検討することが大切です。

モゲチェックなら、借り入れ後にもアフターケアできる「住宅ローン管理ツール」を利用できます。

ローンの最新情報や借り換えのメリット額などを簡単に管理できるので、住宅ローンを定期的に見直すのに役立つでしょう。

モゲチェックはこれらのサービスがすべて無料で利用できるんだワン!

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

【まとめ】金利の動向を追ってみよう

変動金利と固定金利についてよく分かったよ!

まずは、モゲチェックでどっちがいいか相談してみるね!

最後に、この記事の重要なポイントをまとめます。

変動金利と固定金利、どっちが良い?

2023年時点では、固定金利は徐々に金利が上がっているのに対し、変動金利は依然0.3%台と低い水準にあります。

団信が無料で付帯する銀行も多く、保険料の削減メリットも考えると実質ゼロ金利の銀行も。

日本のインフレ率や賃金が継続的に上がらないと変動金利の引き上げは見込めないため、現状では変動金利の方がおすすめと言えます。

変動金利はやめた方が良い?

変動金利の方が大幅に金利が低いため、変動金利をやめた方が良いということはないでしょう。

ただし、変動金利はいつ金利が上がるか分からないため、借り過ぎには注意しましょう。

変動金利と固定金利の差分を貯金・積立投資するのもおすすめです。

住宅ローンを検討しているなら、まずモゲチェックで金融機関を比較をしてみましょう。

また、すでに組んでいる人も、金利の動向を細かくチェックし必要に応じて借り換えを検討することをおすすめします。

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!