・ゴールドカードは年収いくらから持てる?

・発行条件や審査の厳しさも知りたい。

このような疑問を解決します。

この記事の結論

- 年収が高くなくても、総合評価が良ければゴールドカードを発行できる

- 年収が不安な人は、審査が易しめのゴールドカードがおすすめ

- 未納・滞納がある人や、信用履歴が全くない人は審査を通過できない

ゴールドカードを持ちたくても、「年収が不安だから審査に落ちるかも」と考えている人は多いはず。

しかし結論、そこまで年収が高くなくてもゴールドカードを持つことは可能です。

一定の利用額を超えると年会費が無料になるカードなら、年会費による支出増加も心配ありません。

本記事ではゴールドカード保有に必要な年収と審査の難易度、年収基準が低めのカードについて解説します。

あわせて「ゴールドカードのおすすめ紹介!還元率や優待などメリットを徹底比較」もご覧ください。

💡年収が低めでも発行しやすい!ゴールドカード

- 三井住友カード ゴールド(NL) おすすめ!

対象のコンビニ・飲食店で最大7%ポイント還元(※)。年間100万円の利用で翌年以降の年会費永年無料。

>>カード詳細にジャンプ - 楽天ゴールドカード

年会費が格安の2,200円(税込)。基本の還元率が1%でETCカードが無料。

>>カード詳細にジャンプ - エポスゴールドカード

エポスカードを年間で50万円以上使えば、年会費無料でゴールドに昇格可能。

>>カード詳細にジャンプ

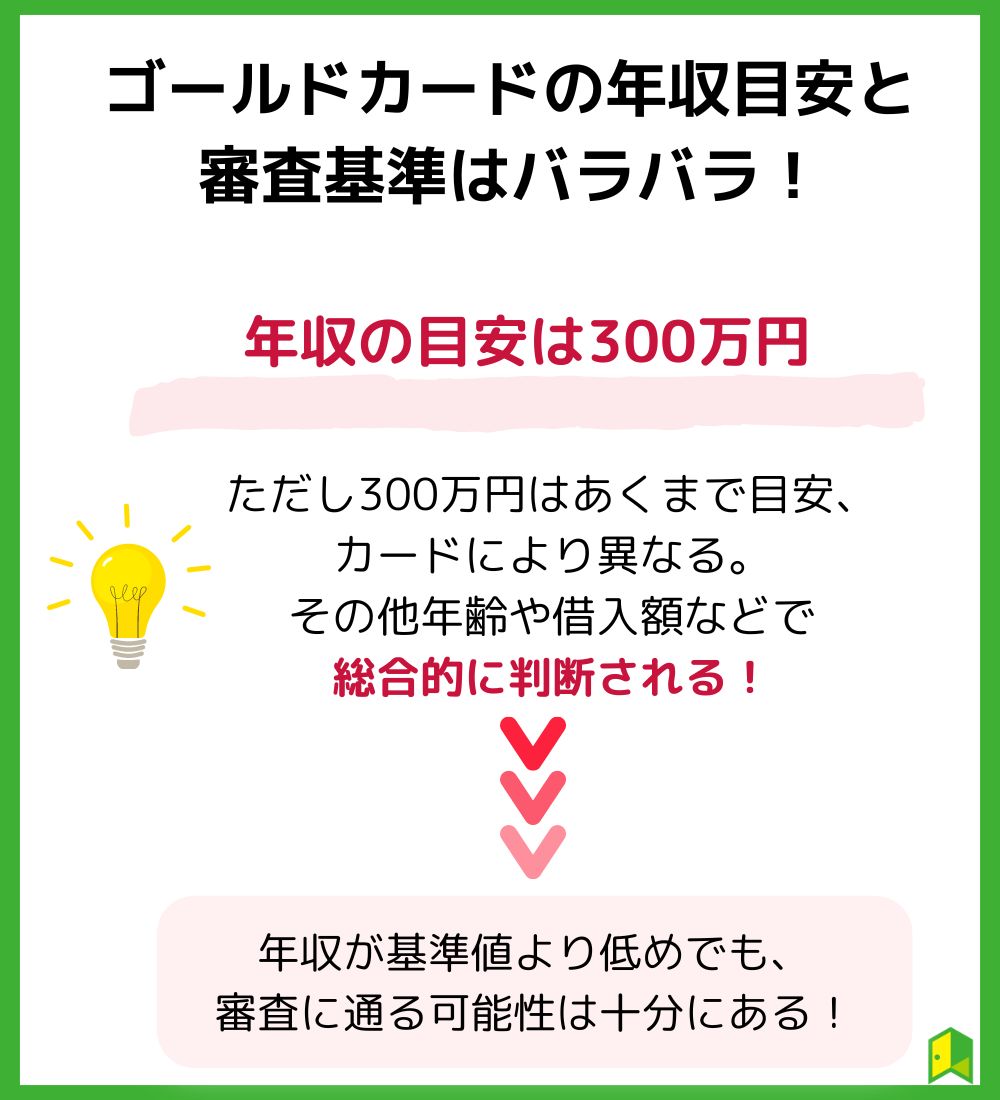

ゴールドカードの年収目安と審査基準はバラバラ!

ゴールドカードの中にもランクがいくつかあり、審査の厳しさも異なります。

一概に「ゴールドカードだから厳しい」というわけではないのね!

クレジットカードを申し込んで審査を受ける際、主に基準となる内容は以下の通りです。

- 年収

- 年齢

- 職種・勤続年数

- 住居(賃貸か持ち家か)

- 現在の借入状況

- 未納・滞納はないか

年収以外にも様々な基準で、加点方式で判断されるワン!

またクレカの審査においては、利用額をきちんと支払う能力があるかが非常に重要です。

そのため安定性のある職業は信用度が高く、審査に有利と言われています。

| 信用度 | 職種 |

| 高 | 医師・弁護士・公務員 |

| 正社員・公務員 | |

| 学生・専業主婦 | |

| 低 | 自営業者・契約社員・派遣社員・アルバイト |

ただし年収も職業も判断基準の1つに過ぎません。

クレカの審査では、職種や勤続年数、これまでのクレカ・ローンなどの利用実績も見て総合的に判断されます。

そのため年収や職業が不安でも、普段から支払いを滞納せず良い実績を積んでおけば、審査に有利になります。

年収の目安は300万円

ゴールドカードを持つ年収は明確には公言されていませんが、現在では300万円程度だと言われています。

イメージより目安の年収が低いのはどうして?

一昔前はゴールドカードと言えば、30歳以上で年収が高く、ある程度の社会的地位についた人が持つものでした。

しかし現在では一般の人でも発行しやすいゴールドカードが登場しており、それに合わせて必要な年収目安は下がっています。

ゴールドカードの年収目安が下がって、さらに上位のプラチナカード・ブラックカードが登場しているワン!

また参考までに、年齢階層別の平均年収は以下のようになっています。

| 年齢 | 平均年収 |

| 20~24歳 | 307万円 |

| 25~29歳 | 413万円 |

| 30~34歳 | 513万円 |

| 35~39歳 | 589万円 |

| 40~44歳 | 645万円 |

| 45~49歳 | 695万円 |

| 50~54歳 | 737万円 |

| 55~59歳 | 702万円 |

ゴールドカードの審査は、年収だけでなく信用情報や職種・勤続年数などを、加点方式で総合的に判断します。

そのため、「年収が300万無いから絶対に審査に落ちる」ということはなく、通過する可能性は十分にあるのです。

年会費無料のゴールドカードは審査が易しめ

「ゴールドカードは高い年会費を払って持つもの」というイメージがあるかと思います。

しかし現在では年会費無料のカードがたくさん登場しています。

年会費無料のゴールドカードは比較的審査が易しめで発行しやすく、初めてゴールドカードを申し込む人にもおすすめです。

ゴールドカードなのに年会費が無料なんて、ちょっと不安なんだけど…

年会費無料でも、国内大手のカード会社が発行しており一般ランクのクレカより機能性が優れています。

そのほとんどに空港ラウンジ無料などの特典がついており、補償金額も多めです。

年会費無料がかからなくても「ちゃんと使えないかも」という心配はいりませんよ。

20歳から加入できるゴールドカードも多い

ゴールドカードは25歳からって聞いたことあるけど…

最近はゴールドカードに加入できる年齢も下がってきており、20歳から加入できるものもたくさんあります。

現在発行されている主なゴールドカードの、公式に指定されている加入年齢と資格は以下の通り。

| カード名 | 年齢・資格 | 年会費(税込) |

|---|---|---|

| 三井住友カード ゴールド(NL) | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 ※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 三井住友カード ゴールド | ・30歳以上 ・本人に安定継続収入のある方 | 11,000円 |

| 楽天プレミアムカード | ・20歳以上(学生を除く) ・安定収入のある方 | 11,000円 |

| エポスゴールドカード | ・18歳以上(学生を除く) ・安定収入のある方 | 5,000円 *年間100万円の利用で翌年以降の年会費永年無料 |

| JCBゴールド | ・20歳以上(学生を除く) ・本人に安定継続収入のある方 | 11,000円 |

| ANA JCBワイドゴールドカード | ・20歳以上(学生不可) ・本人に安定継続収入のある方 | 15,400円 |

| dカードGOLD | 満18歳以上(高校生不可)かつ安定した継続収入があること。 | 11,000円 |

「三井住友カード ゴールド」は30歳以上ですが、それ以外はほとんど20歳以上で発行できます。

18歳以上でも申し込めるカードも、意外とあるんだね!

若い方でも条件を満たしていれば、ゴールドカードを申込みできますよ。

クレカ修行で年会費無料になるゴールドカードは難易度:低

そもそもクレカ修業ってなに?

クレカ修業とは、クレカで基準の年間利用額以上を利用し、上位カードへの昇格や年会費無料などの特典を狙うこと。

ゴールドカードの中には、一般カードで条件を満たせば昇格してゴールドカードを発行できるものがあります。

一般カードから発行するため審査に通りやすく、条件を満たせば年会費無料のままゴールドカードに昇格できます。

| カード名 | 年会費 | 還元率 | 加入年齢 |

|---|---|---|---|

| 三井住友カード ゴールド(NL) | 5,500円 *年間100万円の利用で翌年以降の年会費永年無料 | 0.5%~7% | 満18歳以上で、ご本人に安定継続収入のある方 (高校生は除く) |

| イオンゴールドカード | 永年無料 | 0.5% | 18歳以上 |

| エポスゴールドカード | 永年無料 | 0.5% | 18歳以上 |

条件をよく見て、達成できそうであればぜひ挑戦してみてくださいね。

三井住友カード ゴールド(NL)

| 年会費(税込) | 5,500円 年間100万円の利用で翌年以降の年会費永年無料 ※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 還元率 | 0.5%~7% |

| ブランド | Visa/Mastercard |

| 追加カード | 家族カード:永年無料 ETCカード:550円(税込) *年に1回以上利用で無料 *初年度無料 |

| 加入年齢 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 詳細 | https://www.smbc-card.com/nyukai/card/goldcard.jsp |

三井住友カード ゴールド(NL)は、安心なナンバーレスデザインのゴールドカードです。

年会費が5,500円(税込)と安く、年間で100万円以上使うと、翌年以降は永年無料で持ち続けられます。

特典や補償がしっかりしたゴールドカードが年会費無料で持てるため、年間100万円を達成できそうな人はぜひ挑戦してみましょう。

月に約84,000円使う人なら、年間100万円に到達するワン!

また、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercardタッチ決済でポイント最大7%還元(※)される特典も。

国内大手の三井住友銀行グループが発行しており、信頼性も高いおすすめのゴールドカードです。

\キャンペーン実施中/

新規入会&条件達成で最大8,000円相当プレゼント!

期間:2024/11/1~2025/2/2

①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト5,000円分プレゼント

②新規入会&1万円毎の利用で最大3,000円相当のVポイント

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード ゴールド(NL)については、「三井住友カード ゴールド(NL)のメリット5選!」で詳しく解説し

イオンゴールドカード

| 年会費(税込) | 永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa/Mastercard/JCB |

| 追加カード | 家族カード:永年無料 ETCカード:永年無料 |

| 加入年齢 | 18歳以上 |

| 詳細 | https://www.aeon.co.jp/campaign/lp/ |

イオンゴールドカードは、イオン系列店でお得な「イオンカード」の上位版です。

以下の7種類のイオンカードを、年間で50万円以上使うと発行されます。

- イオンカード

- イオンカード(WAON一体型)

- イオンカード(WAON一体型/ミッキーマウスデザイン)

- イオンカード(WAON一体型/トイ・ストーリーデザイン)

- イオンカードセレクト

- イオンカードセレクト(ミッキーマウスデザイン)

- イオンカードセレクト(トイ・ストーリーデザイン)

月に約42,000円使う人なら条件を達成できるから、比較的簡単だワン!

ゴールドカードに昇格時は審査がありますが、利用実績が良好であればほとんどの場合問題なく通過します。

また、イオンカードの更新時にゴールドカードが届くパターンもあるようです。

イオン系列店でお得ですが、空港ラウンジは国内5つの空港しか無料にならないので注意しましょう。

まずは対象のイオンカードを発行しよう!

\新規入会・利用で最大5,000WAON POINT進呈/

新規入会+利用でWAON POINTがもらえます。

今だけWeb入会限定で最大5,000ポイント付与!カードの作成・年会費は無料です。

イオンゴールドカードについては、「イオンゴールドカードの入会条件は?」で詳しく解説しています。

エポスゴールドカード

| 年会費(税込) | 5,000円(税込) *年間50万円以上の利用で翌年以降永年無料 |

| 還元率 | 0.5% |

| ブランド | Visa |

| 追加カード | ETCカード:永年無料 |

| 加入年齢 | 18歳以上 |

| 詳細 | https://www.eposcard.co.jp |

エポスゴールドカードは、年会費無料の「エポスカード」を年間で50万円以上使うと昇格できるゴールドカードです。

直接発行もできますが年会費が5,000円(税込)発生するため、エポスカードからランクアップをおすすめします。

エポスカードについては、「エポスカードのメリットは?」に詳しく書いているワン!

国内・ハワイの主要空港ラウンジが無料、海外旅行では最大1,000万円の補償が自動付帯など、特典が充実しています。

「選べるポイントアップショップ」に登録すれば、公共料金の支払いが最大1.5%還元になるメリットも。

家族カードは無いものの、「エポスファミリーゴールド」を利用すれば、紹介した家族も永年無料になりますよ。

\2,000円分のポイントがもらえる/

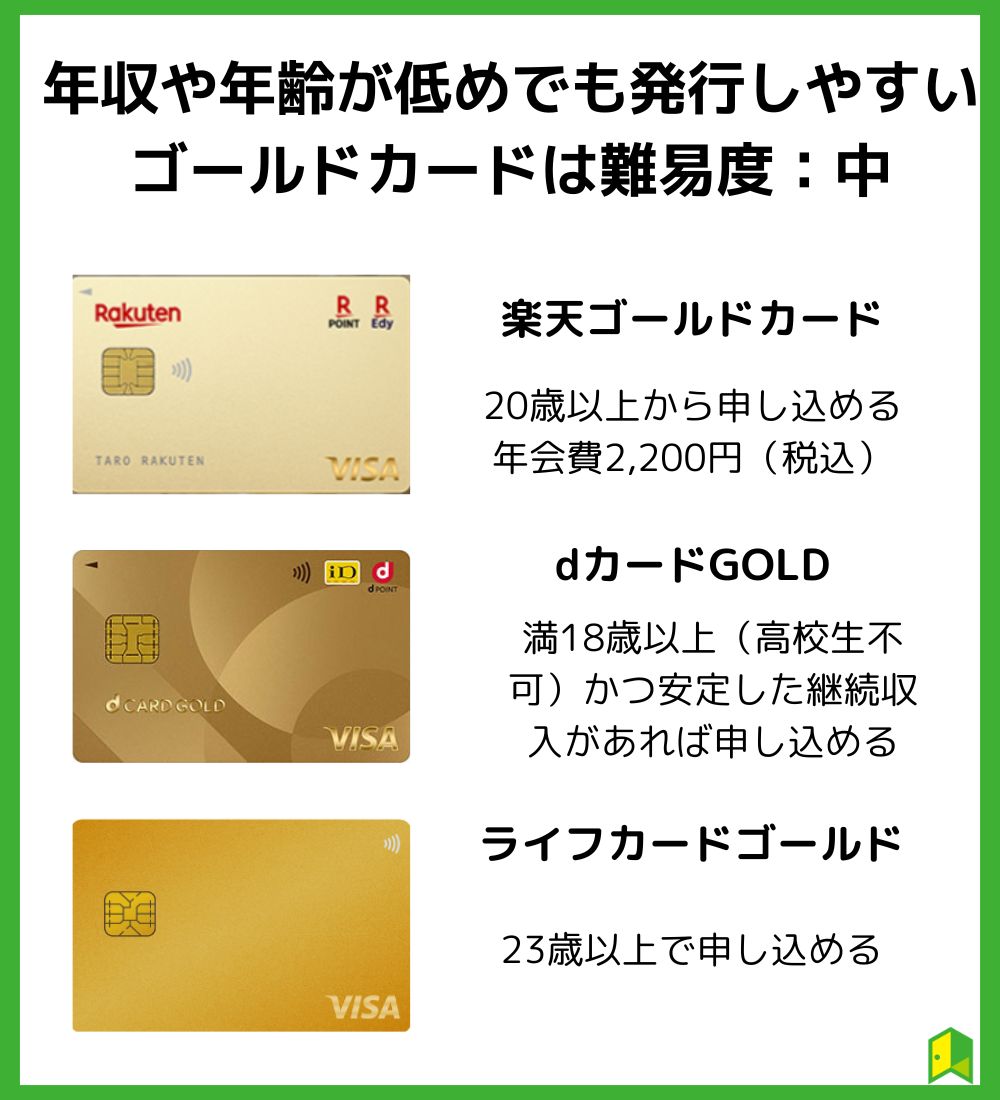

年収や年齢が低めでも発行しやすいゴールドカードは難易度:中

年収が低めだけど、発行しやすいゴールドカードはあるかな?

年収が不安な人は、以下のゴールドカードがおすすめです。

ゴールドカードの中でも審査が易しめと言われているため、比較的発行しやすくなっています。

| カード名 | 年会費(税込) | 還元率 | 加入年齢 |

|---|---|---|---|

| 楽天ゴールドカード | 2,200円 | 1% | 20歳以上 |

| dカードGOLD | 11,000円 | 1% | 満18歳以上(高校生不可)かつ安定した継続収入があること |

| ライフカード ゴールド | 11,000円 | 0.5% | 23歳以上 |

初めてのゴールドカードとしても、上記のカードはおすすめだワン!

楽天ゴールドカード

| 年会費(税込) | 2,200円 |

| 還元率 | 1% |

| ブランド | Visa/Mastercard/JCB |

| 追加カード | 家族カード:550円(税込) ETCカード:永年無料 |

| 加入年齢 | 20歳以上 |

| 詳細 | https://www.rakuten-card.co.jp/card/rakuten-gold-card/ |

楽天ゴールドカードは、2,200円(税込)の格安で持てるワンランク上の楽天カードです。

割安な年会費ですが空港ラウンジは年2回まで無料、ETCカードも無料でつけられます。

基本の還元率は1%と高く、誕生月に楽天市場・楽天ブックスで利用するとさらに1%多くポイントが貯められます。

楽天ポイントを貯めている人や、還元率の高いゴールドカードを探している人も、楽天ゴールドカードがおすすめです。

楽天市場で使うなら、5と0のつく日に使うとさらにポイントアップするよ!

楽天ゴールドカードについて詳しく知りたい方はコチラ

\楽天ユーザーならコレ/

dカードGOLD

| 年会費(税込) | 11,000円 |

| 還元率 | 1% |

| ブランド | VISA/Mastercard |

| 追加カード | 家族カード 1枚目無料 (2枚目以降1,100円) ETCカード 初年度無料 (翌年度以降年1回の利用で無料) |

| 加入年齢 | 満18歳以上(高校生不可)かつ安定した継続収入があること |

| 詳細 | https://dcard.docomo.ne.jp/st/dcard_gold/index.html |

dカード GOLDは通常の還元率は1%ですが、ドコモ携帯・ドコモ光の利用料金の10%が還元されるのが最大の特徴です。

毎月10%還元されるので、ドコモのサービスをよく使う人なら年会費の元が取れるでしょう。

100円(税込)利用ごとに1円分のdポイントが貯まり、貯まったポイントは加盟店のお買い物などで利用できます。

ドコモユーザーに限らず、誰でも加入できるよ!

また、毎週金・土は、条件を満たせばネットでのd払いで最大4%還元。

Amazonやメルカリも対象で、ネットショッピングをよくする人におすすめだワン!

ライフカード ゴールド

| 年会費(税込) | 11,000円(税込) |

| 還元率 | 0.5% |

| ブランド | Mastercard |

| 追加カード | 家族カード:永年無料 ETCカード:1,100円(税込) *年に1回以上利用で無料 |

| 加入年齢 | 23歳以上 |

| 詳細 | https://www.lifecard.co.jp/card/credit/gold/ |

ライフカード ゴールドは、独自の審査基準で発行しやすいと言われている「ライフカード」の上位版です。

基本の還元率は0.5%ですが、入会初年度は0.75%、誕生月には1.5%にアップします。

欲しい物は誕生月にまとめて買うとお得だね!

空港ラウンジ無料特典に加え、海外・国内旅行では最大1億円の傷害保険も付帯。

家族カードは年会費無料でつけられるお得なクレカですが、加入年齢が23歳以上であることに注意しましょう。

ステータス性の高いゴールドカードは難易度:高

ステータスの高いゴールドカードをお探しの人は、以下の3枚がおすすめです。

年収が300万円以上ある人は、挑戦してみましょう。

| カード名 | 年会費(税込) | 還元率 | 加入年齢 |

|---|---|---|---|

| JCBゴールド | 11,000円 | 0.5% | 20歳以上 |

| ANA JCBワイドゴールドカード | 15,400円 | 0.5% | 20歳以上 |

| アメックス・ゴールドプリファード | 39,600円 | 0.33~1% | 20歳以上 |

JCBゴールド

| 年会費(税込) | 11,000円 |

| 還元率 | 0.5% |

| ブランド | JCB |

| 追加カード | 家族カード:1人目無料 *2人目以降は1,100円(税込) ETCカード:永年無料 |

| 加入年齢 | 20歳以上 |

| 詳細 | https://www.jcb.co.jp/ordercard/ |

JCBゴールドは、JCBが直接発行する信頼性の高いゴールドカードです。

ナンバーレスデザインも選べるようになり、さらに充実度が増しています。

空港ラウンジ無料特典に加え、世界1,100ヵ所以上のラウンジをUS32ドルで利用できる「ラウンジキー」も付帯。

ラウンジキーがあれば、クレカを提示するだけで海外の対象ラウンジに入店できるワン!

最大1億円の旅行保険に、予約した飛行機に乗れなかった時の遅延補償もついているため、海外によく行く人も安心です。

また「JCBゴールド グルメ優待サービス」で対象の高級レストランが20%オフで利用可能。

家族カードも1人まで無料でつけられて、コスパ抜群のゴールドカードです。

\初年度年会費無料/

お得なキャンペーン随時開催中!

オンライン申し込みなら初年度年会費無料に。

JCBゴールドについては、「JCBゴールドのメリットは?」で詳しく解説しています。

ANA JCBワイドゴールドカード

| 年会費(税込) | 15,400円 |

| 還元率 | 0.5% |

| ブランド | JCB |

| 追加カード | 家族カード:4,400円 ETCカード:永年無料 |

| 加入年齢 | 20歳以上 |

| 詳細 | https://www.jcb.co.jp/promotion/jcb_anacard/ |

旅行や出張で飛行機の利用が多い人は、ANA JCBワイドゴールドカードがおすすめです。

ANA便に搭乗した際は25%のボーナスマイルが貯まり、カードの更新時には毎年2,000マイルがもらえます。

ANAマイルの交換率が高く、貯まったポイントを1,000円(税込)あたり10マイルに移行可能。

ビジネスクラス専用カウンターを利用できるため、チェックイン待ちの長いカウンターに並ぶ必要もありませんよ。

エコノミークラスで予約しても、ビジネスクラス専用カウンターでチェックインできるワン!

\空でも陸でもマイルが貯まる/

普段のお買い物でも航空券の購入でもマイルを貯められる!

ANA JCBカードを活用しよう!

さらに詳しくは「ANAカードのゴールドカードの特典を比較!年会費・マイル還元率などメリットや特徴を解説」をご覧ください。

アメックス・ゴールドプリファード

| 年会費(税込) | 39,600円 |

| 還元率 | 0.33~1% |

| ブランド | American Express |

| 追加カード | 家族カード:2枚目まで無料 *3枚目以降19,800円(税込) ETCカード:発行手数料935円(税込) |

| 加入年齢 | 20歳以上 |

| 詳細 | https://www.americanexpress.com/jp/ |

アメックス・ゴールドプリファードは、格式高いと言われるAmerican Expressのゴールドカードです。

収入が安定した人しか持てないため信頼性が高く、高級感のあるデザインは会食や高級レストランなど、どこで使っても違和感は無いでしょう。

ゴールドカードの代表格とも言える、ハイステータスカードだワン!

空港ラウンジはもちろん、国内・海外の空港VIPラウンジを年2回まで無料で利用できる「プライオリティ・パス」も付帯。

家族カードが1枚まで無料でつけられるので、家族と一緒に使いたい人にもおすすめです。

\入会特典実施中/

メンバーシップ・リワード®で貯めたポイントはANAやJAL等のマイルに変換可能!

国内・海外の空港ラウンジを同伴者様1名まで無料で利用できます。

ゴールドカードの審査でよくある質問

ゴールドカードの審査について、もっとよく知りたいな。

ゴールドカードの審査について、よくある質問をまとめました。

年収200万円ですがゴールドカードの審査に通りますか?

クレジットカードの審査で見られるのは、年収だけではありません。

ふだんから滞りなく支払いをして良い実績を積んでいれば、年収200万円台の方もゴールドカードを発行できる可能性はあります。

ただしランクの高いゴールドカードは審査に通りにくい可能性があるので、審査が易しめのものがおすすめです。

ランクの高いゴールドカードが欲しい人は、ワンランク下の一般カードで実績を積んでから昇格を目指すと良いでしょう。

一般カードを使っていると、場合によってはゴールドカードの招待状が届くことがあるワン!

年金受給者ですがゴールドカードを持てますか?

年金受給者の方も、加入条件を満たしていればゴールドカードを発行できます。

ただし所定の審査が行われるため、希望に添えない場合もあることも覚えておきましょう。

金融資産を持っている人は、加入時に申請すると審査に有利になる場合があるワン!

パート・アルバイトですが審査に通りますか?

パート・アルバイトの方も、加入条件を満たしていればゴールドカードを発行できる可能性があります。

ただしランクの高いゴールドカードは発行できない可能性が高いので、審査が易しめと言われるゴールドカードがおすすめです。

年会費の負担が少ない、持ち続けられるゴールドカードを選ぼうね。

専業主婦(夫)ですが審査に通りますか?

配偶者の収入が見込める専業主婦(夫)の方も、ゴールドカードを発行できる可能性があります。

ですが加入条件に「本人に安定した継続収入」と書かれている場合、条件に合わないため発行できません。

イオンゴールドカードやエポスゴールドカードなど、条件を満たして一般クレカからゴールドカードに昇格するのもおすすめです。

イオンゴールドカードやエポスゴールドカードは、年間で50万円以上使えばほぼ昇格できるよ。

審査に落ちてしまったのですが、原因は何ですか?

昔に比べ審査が優しくなったゴールドカードですが、申込み内容によっては審査に落ちてしまうこともあります。

ゴールドカードの審査に落ちる原因は、以下の4つが挙げられます。

- 返済能力がないと判断された

- キャッシング枠が多すぎる

- 未納・滞納などの信用事故を起こした

- クレカやローンの利用履歴が全くない

クレカやローンの履歴が全くないってどういうこと?

履歴がないということは、過去にクレカやローンなどを一度も利用したことがない状態です。

信用情報が全くない人は「スーパーホワイト」と呼ばれ、“過去に信用事故を起こしたから履歴がないのだろう”と判断されてしまいます。

若い人ならいいですが、ある程度の年齢でスーパーホワイトだと、審査に通ることはほぼありません。

審査に落ちる原因は以下記事で詳しく記載しているため、参考にしてみてください。

審査に落ちる原因を詳しく知りたい方はコチラ

ゴールドカードに必要な年収まとめ

ゴールドカードに必要な年収について、良くわかった!

ゴールドカードに必要な年収と審査難易度、発行しやすいゴールドカードについても紹介しました。

最後にこの記事の重要な点を3つにまとめます。

- 年収が高くなくても、総合評価が良ければゴールドカードを発行できる

- 年収が不安な人は、審査が易しめのゴールドカードがおすすめ

- 未納・滞納がある人や、信用履歴が全くない人は審査を通過できない

一昔前に比べ、ゴールドカードはかなり発行しやすくなりました。

収入に不安がある人は、いきなりランクの高いゴールドカードに突撃するのは避け、審査の易しいものから挑戦がおすすめです。

自分の使い方に合う、ゴールドカードをぜひ見つけてくださいね。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。