※本記事はプロモーションを含みます。

ゴールドカードは一般カードと比べて特典やサービスの充実した、ワンランク上のクレジットカードです。

以前は「ハイステータスなお金持ちが持つもの」というイメージでしたが、今では保有しやすいゴールドカードがたくさんあります。

そこで今回はおすすめのゴールドカードを知りたい人に向けて、選び方や人気カード13枚の特徴を深堀りします。

この記事を読めば、自分が発行すべきゴールドカードはどれか分かるワン!

ゴールドカード以外の全体的なおすすめクレジットカードが知りたい方は、専門ライターがまとめたおすすめのクレジットカードを紹介している記事をチェックしてみましょう。

【掲載情報について】

※本記事の詳細情報は作成時点のものです。最新情報は各社公式サイトをご確認ください。

※本記事で紹介しているクレジットカードは、すべて金融庁の貸金業者登録一覧に記載されているカード会社が発行しています。

おすすめのゴールドカード比較表

▼1分で分かる動画

各ゴールドカードの比較結果をすぐ知りたいな。

おすすめのゴールドカードがどれなのか早く知りたい方向けに、まずは早見表で10枚を比較しました。

ゴールドカードを発行する上で確認しておきたいポイントとともに、見ていきましょう。

カード名クリック(タップ)で詳細に飛ぶことができます。

| カード名 | 年会費 | 還元率 | 国内旅行傷害保険 |

|---|---|---|---|

| JCBゴールド | 11,000円 | 0.5~5%* | 最高5,000万円(利用付帯) |

| 三井住友カード ゴールド(NL) | 5,500円 | 0.5~7% | 最高2,000万円(利用付帯) |

| SAISON GOLD Premium | 11,000円 | 0.5~5.5% | 最高1,000万円 |

| 楽天プレミアムカード | 11,000円 | 1.0〜5% | 最高5,000万円 |

| JALカード CLUB-Aゴールドカード | 17,600円 | 1.0%~2.0% | 最高5,000万円 |

| イオンゴールドカード | 無料 | 0.5~1.33% | 最高3,000万円 |

| dカード GOLD | 11,000円 | 1.0~4.5% | 最高5,000万円 |

| au PAY ゴールドカード | 11,000円 | 1.0~1.5% | 最高5,000万円 |

| アメリカン・エキスプレス・ゴールド・カード | 31,900円 | 0.3~1.0% | 最高5,000万円 |

| apollostation THE GOLD | 11,000円 | 1.0% | 最高5,000万円 |

| エポスゴールドカード | 5,000円 | 0.5~10% | なし |

| ANAアメリカン・エキスプレス・ゴールド・カード | 34,100円 | 0.5~1.0% | 最高5,000万円(利用付帯) |

| 三菱UFJカード ゴールド | 2,095円 | 0.5~0.75% | 最高2,000万円 |

apollostation THE GOLD:ショッピング利用金額累計が年間200万円以上で、次年度の年会費無料

ゴールドカードの種類によって、年会費や還元率など大きく異なっていることが読み取れます。

各カードの詳細について、これから詳しく解説するワン!

ゴールドカードの失敗しない選び方3つ

ゴールドカードはどんな基準で選べば良いのかな?

一般カードと違い、ゴールドカードには特別な特典がついたものが多くあります。

そのため還元率だけでなく、自分が使いたい特典が付いたものを選ぶことが大切です。

ゴールドカードを選ぶ際に確認したい、以下の3つの項目を確認しましょう。

- 年会費

- 特典が自分に合っているか

- 付帯している補償

①年会費

一般カードでは年会費無料の物も多いですが、ゴールドカードはほとんどの場合、年会費がかかります。

年会費はカードによって異なり、2,095円~34,100円程度とかなりの差があります。

年会費がいくらかかるか必ず見ておかないといけないね。

年会費が高いものほど特典内容は充実する傾向がありますが、高すぎると持ち続けることが負担になってしまう可能性も。

「加入したものの年会費が高くて解約した」とならないよう、年会費に見合った特典を受けられるかしっかり確認しましょう。

気軽に持てるゴールドカードはないかしら?

気軽に持てるゴールドカードが欲しい人は、三井住友カード ゴールド(NL)やSAISON GOLD Premiumがおすすめです。

この2枚のカードは、年間で100万円以上利用すれば、翌年度以降は年会費永年無料になります。

年会費無料になっても、お得なゴールド特典はそのまま使えるため、気軽に持ち続けることができますよ。

月に84,000円程度使う人なら、年間で100万円を達成できるワン!

②特典が自分に合っているか

ゴールドカードには様々な特典がついていますが、自分に合っているかどうかも大切です。

多くのゴールドカードでは旅行に関する特典が付いていますが、旅行に行かない人は特典を受けられずに損をしてしまいます。

またカードによっては、対象のサービスなどで還元率が上がるなど、独自の特典がついたものも。

ゴールドカードを選ぶ際は、自分がよく利用するサービスや店舗で、特典があるか事前にチェックしておきましょう。

各カードの公式サイトに特典やメリットが書いてあるね。

特典の使い方も、加入前にチェックがおすすめだワン!

③付帯している保険

ゴールドカードでは一部を除き、一般カードよりも手厚い付帯保険がついています。

特に旅行時の傷害保険は、一部を除きほとんどのゴールドカードに付帯しています。

また旅行の傷害保険には、「利用付帯」と「自動付帯」の2種類があるのをご存知でしょうか。

知らなかったよ。具体的にどう違うの?

この2つの違いは以下のようになります。

利用付帯と自動付帯の違い

- 「利用付帯」…旅行代金をそのカードで支払ったら補償を受けられる

- 「自動付帯」…旅行代金をそのカードで支払わなくても補償を受けられる

旅行代金をそのカードで決済すると補償される「利用付帯」の場合がほとんどですが、一部ではカードを使わなくても補償される「自動付帯」のものもあります。

自動付帯なら、持っているだけで補償が受けられるのね!

自動付帯はステータス製の高いカードに多いけど、「エポスゴールドカード」など年会費が安くてもついている場合があるワン。

ゴールドカードでは他にも様々は保険がついており、カードで購入したものが補償される「ショッピング保険」や、飛行機が遅れた時の「航空機遅延保」などがあります。

保険を使う機会は少ないかもしれませんが、持っておくと安心なので、保険にもぜひ注目して選んでくださいね。

おすすめのゴールドカード13選紹介・比較

じゃあ結局、どのゴールドカードがおすすめなの?

当サイトで厳選した、おすすめのゴールドカードを13枚紹介します。

各カードで魅力的なポイントもまとめたので、選ぶ際の参考にしてくださいね。

特に年会費やポイント還元率、どんな特典がついているか比較してみると良いワン!

JCBゴールド

| 年会費 | 11,000円(税込) |

| 入会年齢 | 20歳以上(学生不可) |

| 国際ブランド | JCB |

| ポイント還元率 | 0.5~5.0%* |

| 海外旅行保険 | 最高1億円 |

| 国内旅行保険 | 最高5,000万円 |

| 空港ラウンジ | 国内32空港、ハワイ |

| 公式サイト | https://www.jcb.co.jp/ordercard/ |

JCBゴールドは、日本唯一の国際カードブランドであるJCBが、直接発行するゴールドカードです。

付帯保険が多いことが特徴で、最高1億円の旅行傷害保険、航空機遅延保険など、他のゴールドカードと比べても充実した内容になっています。

よく旅行に出かけるあなたにおすすめです!

さらに「グルメ優待サービス」で対象のレストランが20%OFFや、Amazon・スターバックスなどでポイントアップする特典も。

インターネットからの申し込みなら初年度の年会費が無料になるため、気軽に発行しやすいですよ。

またナンバーレスタイプも新登場し、公式サイトから「ナンバーレス・モバイル即時入会(モバ即)」を利用して申し込みをすると、最短5分でカード番号が発行できます。

JCBゴールドも即時発行できるようになったのはびっくり!

JCBゴールドは利用額が2年連続100万円を超えると、さらにハイランクな「JCBゴールド ザ・プレミア」へ申し込めるので、ぜひ目指してみましょう。

ハイランクなカードを取得するためにも、保有したいカードだワン!

\初年度年会費無料/

お得なキャンペーン随時開催中!

オンライン申し込みなら初年度年会費無料に。

三井住友カード ゴールド(NL)

| 年会費 | 5,500円(税込) *年間100万円以上のご利用で、翌年以降永年無料 *対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 入会年齢 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 国際ブランド | Visa・Mastercard |

| ポイント還元率 | 0.5~7%(※) |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高2,000万円(利用付帯) |

| 空港ラウンジ | 国内32空港、ハワイ |

| 公式サイト | https://www.smbc-card.com/ |

三井住友カード ゴールド(NL)は、年会費が5,500円(税込)と安く、さらに年間100万円以上の利用で、翌年以降の年会費が永年無料になる特徴があります。

年会費無料でも、旅行傷害保険や空港ラウンジなどのゴールド特典はしっかりと利用できますよ。

年間100万円以上を目指すなら、月に84,000円使うと良いワン!

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元(※)と、日常的に使えるお店での高い還元率は必見。

年間に100万円以上使うと10,000ポイントが付与され、その場合の実質還元率は1.5%にもなります。

圧倒的なコスパで、初めてのゴールドカードにも最適です。

特典が多いゴールドカードが無料になるなんてお得だね!

\条件達成で年会費永年無料/

新規入会&条件達成で最大8,000円相当プレゼント

キャンペーン期間:2024年11月1日~2025年2月2日

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

SAISON GOLD Premium

| 年会費 | 11,000円(税込) *年間100万円以上のご利用で、翌年以降永年無料 |

| 入会年齢 | 18歳以上 |

| 国際ブランド | Visa、JCB、American Express |

| ポイント還元率 | 0.5% |

| 海外旅行保険 | 最高1,000万円 |

| 国内旅行保険 | 最高1,000万円 |

| 空港ラウンジ | 国内32空港、ハワイ |

| 公式サイト | https://www.saisoncard.co.jp/ |

SAISON GOLD Premium(セゾンゴールドプレミアム)は、2022年7月にセゾンから登場した、比較的新しいゴールドカードです。

年会費は11,000円(税込)ですが、年間で100万円以上使うと翌年度以降は永年無料で持ち続けられます。

ローソン・セブン‐イレブン・スターバックスなどで最大5.5%ポイント還元されるため、コンビニやカフェをよく利用する人にもおすすめです。

さらに映画が月3枚まで1,000円(税込)や、年間50万円以上の利用で還元率が2倍の1%になると言った特典も。

付帯保険は控えめですが、その分お得なメリットが満載です。

特典が多くて年会費永年無料で持てるチャンスがあるから、かなり優秀ね。

\特典が盛りだくさん!/

空港ラウンジ無料・映画料金1,000円など特典が充実!

海外旅行傷害保険・国内旅行傷害保険も付帯で安心です。

楽天プレミアムカード

| 年会費 | 11,000円(税込) |

| 入会年齢 | 20歳以上 |

| 国際ブランド | Visa・Mastercard・JCB・AMEX |

| ポイント還元率 | 1.0〜5.0% |

| 海外旅行保険 | 最高5,000万円 |

| 国内旅行保険 | 最高5,000万円 |

| 空港ラウンジ | 国内32空港、仁川、ハワイ、プライオリティ・パス |

楽天プレミアムカードは、楽天カードが発行するゴールドカードです。

充実した旅行保険はもちろん、世界148カ国1,300カ所以上の空港ラウンジが無料になる「プライオリティパス」も発行できます。

年間で429ドル(58,713円程度)必要なプライオリティパスが、年会費11,000円(税込)で発行できるため、コスパが最強のゴールドカードと言えるでしょう。

お得にプライオリティパスを発行したい人に最適だワン!

さらに楽天市場で楽天プレミアムカードを利用して買い物をすると、ポイントが5倍になる嬉しい特典も。

普段から楽天を利用しており、より効率よく楽天ポイントを貯めたい方は見逃せません。

楽天でよく買い物するあなたならポイント5倍はお得だね!

\楽天ユーザー必見/

JALカード CLUB-Aゴールドカード

| 年会費 | 本会員:17,600円/家族会員:8,800円 |

| 入会年齢 | 招待制 |

| 国際ブランド | JCB/ Visa/Mastercard® |

| ポイント還元率 | 1.0%~2.0%. |

| 海外旅行保険 | 最高5,000万円 |

| 国内旅行保険 | 最高5,000万円 |

| 空港ラウンジ | 国内28か所・ハワイ ホノルル |

| 公式サイト | https://www.jal.co.jp/jp/ja/jalcard/card/club_a_gold.html |

JALカード CLUB-Aゴールドカードは、JALマイルをさらに効率よく貯めることが出来るクレジットカードです。

CLUB-Aカードの種類は以下のとおりです。

- CLUB-Aカード

- CLUB-Aゴールドカード

搭乗ボーナスは上記カードどちらもフライトマイルの25%プラスですが、CLUB-Aゴールドカードはさらにショッピングマイル2倍、日本・海外の提携カード会社の空港ラウンジ利用が可能となります。

また、提携ブランド毎に限定サービスが利用できる点も魅力のひとつです。

例えば、JCBブランドなら「JCB GOLD Service Club Off(全国7万ヶ所以上の施設で利用できる優待サービス)」が利用できるワン!

旅行時の保険も自動付帯で安心かつ、補償額がさらに手厚くなっているため、JALをよく利用し旅行へ行く方におすすめのゴールドカードです。

\ マイルがさらに貯まる /

JAL普通カードの2倍の還元率!

CLUBAカードなら日々の利用から搭乗時の獲得マイルまで大きくアップ!

イオンゴールドカード

| 年会費 | 0円 |

| 入会年齢 | 招待制 |

| 国際ブランド | Visa、Mastercard、JCB |

| ポイント還元率 | 0.5~1.33% |

| 海外旅行保険 | 最高5,000万円 |

| 国内旅行保険 | 最高3,000万円 |

| 空港ラウンジ | 国内6空港 |

| 公式サイト | https://www.aeon.co.jp/ |

イオンゴールドカードはイオンの発行している、完全招待制のゴールドカードです。

各イオンカードで年間50万円以上を目安に利用し、一定の条件を満たすとゴールドカードの招待を受けられます。

まずは、イオンカードの一般カードを発行する必要があるということだね!

ゴールドカードの切り替え対象となるイオンカードの種類は以下の通りです。

- イオンカード

- イオンカード(WAON一体型)

- イオンカード(WAON一体型/ミッキーマウス デザイン)

- イオンカード(WAON一体型/トイ・ストーリー デザイン)

- イオンカードセレクト

- イオンカードセレクト(ミッキーマウス デザイン)

- イオンカードセレクト(トイ・ストーリー デザイン)

ゴールドカードを保有できれば、イオン各店舗に設置されているラウンジにも同伴者3人まで無料で入室可能です。

普段からイオンでショッピングをする機会が多い方は、ぜひ狙ってみてくださいね。

招待制だからこそのステータス性も感じられるね!

その他のおすすめのイオンカードもチェックだワン!

\新規入会・利用で最大5,000WAON POINT進呈/

新規入会+利用でWAON POINTがもらえます。

今だけWeb入会限定で最大5,000ポイント付与!カードの作成・年会費は無料です。

dカード GOLD

| 年会費 | 11,000円(税込) |

| 入会年齢 | 満20歳以上(学生不可) |

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 1.0~4.5% |

| 海外旅行保険 | 最高1億円 |

| 国内旅行保険 | 最高5,000万円 |

| 空港ラウンジ | 国内32空港、ハワイ |

dカード GOLDはNTTドコモが発行する、dポイントを効率よく貯めるのに最適なゴールドカードです。

毎月のドコモケータイ・ドコモ光の利用料金はdポイント還元率が10%になるため、ドコモユーザーなら必見。

dポイントはコンビニなど買い物の決済に使えるから還元率10%は魅力だね!

さらに「dカードケータイ補償」が付帯されており、スマホの盗難・紛失時などでも最大10万円まで補償してくれます。

また、家族カードは1枚目は年会費無料(2枚目以降は1枚1,100円)なので、家族で利用すればさらにポイントを貯めることが可能ですよ。

ahamoユーザーは、毎月の通信量が5GB増量されるワン!

ロボアドの「THEO+docomo」では、dカード積立がスタートし、資産運用をしながらdポイントを貯めることができます。

お金のデザインが提供しているロボアドバイザーで、簡単な5つの質問に答えるだけで、あなたにあったポートフォリオを作成し、自動運用してくれます。

THEO+ docomoのここが魅力

- 資産運用をしながらdポイントが貯まる

- 231通りの中から、1人ひとりに合った資産運用

- AIアシストが下落リスクを予測

資産運用をしながら、ポイントを貯められるなんてとてもお得だワン!

運用資産に応じて毎月dポイントをもらえる他、ドコモユーザーであればもらえるポイントが増えるのが特徴です。

質問に答えれば、AIとプロが自動で資産運用してくれるため、初心者でも安心して投資できるでしょう。

あわせて読みたい:【利用者が選ぶ】ロボアドバイザーおすすめ比較ランキング!手数料や選び方を紹介

\AIが投資してくれる/

\最大11,000ポイントプレゼント/

dカード GOLD入会&利用&Webエントリー+公共料金支払い設定で

最大11,000 dポイントがもらえるキャンペーンを実施中。

キャンペーンの詳細は公式サイトをチェック!

au PAY ゴールドカード

| 年会費 | 11,000円(税込) |

| 入会年齢 | 満20歳以上(学生不可) |

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 1.0~1.5% |

| 海外旅行保険 | 最高5,000万円 |

| 国内旅行保険 | 最高5,000万円 |

| 空港ラウンジ | 国内32空港、ハワイ |

| 公式サイト | https://www.kddi-fs.com/ |

au PAY ゴールドカードは、auユーザーにおすすめしたいゴールドカードです。

au携帯電話とauひかり利用料の最大11%がポイント還元されるため、年会費を上回るPontaポイントがもらえます。

もちろんau関連の支払いだけでなく、普段のショッピング等でも常時1%のポイント還元となるのが魅力です。

さらに一流ホテル・旅館優待サービス「Relux」を利用すると、宿泊料10%割引も受けられますよ。

au関連サービスを使うほど、お得になるカードだワン!

\最大20,000ポイントプレゼント/

アメリカン・エキスプレス・ゴールド・カード

| 年会費 | 31,900円(税込) |

| 入会年齢 | 20歳以上 |

| 国際ブランド | AMEX |

| ポイント還元率 | 0.3~1.0% |

| 海外旅行保険 | 最高1億円 |

| 国内旅行保険 | 最高5,000万円 |

| 空港ラウンジ | 国内28空港、ハワイ |

| 公式サイト | https://www.americanexpress.com/ |

アメリカン・エキスプレス・ゴールド・カードは、ゴールドカードの中でも特に特典が充実した豪華な1枚です。

国内外1,400ヵ所以上の空港ラウンジを年間2回まで無料利用できる「プライオリティ・パス」への入会や、対象レストランで1名分のコース料金が無料になるなど、高品質な特典が目白押し。

また、購入後36ヶ月以内のスマートフォンの破損・盗難などを補償してくれる「スマートフォン・プロテクション」は、ゴールドカードの特典の中でも珍しいサービスでしょう。

豊富な付帯サービスから、プラチナカードに匹敵するとも言われるステータス性とも言われます。

ゴールドカードの恩恵を存分に享受したい人は、アメリカン・エキスプレス・ゴールド・カードが最適です。

年会費は高いけど、それ以上のサービスを受けられるワン!

\入会特典実施中/

メンバーシップ・リワード®で貯めたポイントはANAやJAL等のマイルに変換可能!

国内・海外の空港ラウンジを同伴者様1名まで無料で利用できます。

ANAアメリカン・エキスプレス・ゴールド・カード

| 年会費 | 34,100円(税込) |

| 入会年齢 | 満20歳以上 |

| 国際ブランド | AMEX |

| ポイント還元率 | 0.5~1.0% |

| 海外旅行保険 | 最高1億円 |

| 国内旅行保険 | 最高5,000万円 |

| 空港ラウンジ | 国内28空港、ハワイ |

| 公式サイト | https://www.americanexpress.com/ |

ANAアメリカン・エキスプレス・ゴールド・カードは、ANAとアメックスが提携して発行されたゴールドカードです。

マイルの還元率が高く、100円(税込)利用につき1マイルが貯まります。

他のカードでは貯めたポイントをマイルに還元する際に手数料が必要ですが、ANAアメックスゴールドなら手数料がかかりません。

海外旅行からの帰国時に手荷物の無料配送、ANAのオンラインショップで割引を受けられるなど、旅行時の嬉しいサービスも満載。

飛行機の利用が多い人や、ANAマイルを効率良く貯めたい人は必見のカードです。

入会だけでもANAの2,000マイルがもらえてお得だワン!

ANAマイルを貯めたい人は、「ANAカードのゴールドカードの特典を比較!」も読んでみましょう。

\入会でもれなく2,000マイル/

入会で2,000マイル、毎年のカード継続毎に2,000マイルがもらえます。

入会後3ヶ月以内に指定金額利用で合計90,000マイル相当獲得可能!

apollostation THE GOLD

| 年会費 | 11,000円(税込) ※ショッピング利用金額累計が年間200万円以上で、次年度の年会費無料 |

| 入会年齢 | 25歳以上(安定した収入のある方) |

| 国際ブランド | Visa、JCB、American Express |

| ポイント還元率 | 1.0%(ガソリン以外) |

| 海外旅行保険 | 最高5,000万円 |

| 国内旅行保険 | 最高5,000万円 |

| 空港ラウンジ | 国内32空港、ハワイ |

| 公式サイト | https://www.idemitsucard.com/ |

apollostation THE GOLDは、自動車を運転する機会の多い方におすすめのゴールドカードです。

apollostationなら、いつでもガソリン・軽油・灯油を値引き価格になるのが魅力。

さらに出光スーパーロードサービスが自動付帯で、出光ETCカードが年会費無料になるなど、他のカードにはない特典が豊富にあります。

ガソリン以外でも日常のショッピング利用などでは還元率が1.0%と高いので、普段使いにもおすすめです。

ガソリンカードとしてゴールドカードの保有を検討していた方は、apollostation THE GOLDを選んでみましょう。

ガソリン代が高騰している今、ドライバーなら保有しておきたい1枚だワン!

\ドライバー向けゴールドカード/

出光スーパーロードサービスが自動付帯で、出光ETCカードが年会費無料!

apollostationでの値引きサービスも受けられます。

エポスゴールドカード

| 年会費 | 5,000円(税込) |

| 入会年齢 | 18歳以上 |

| 国際ブランド | Visa |

| ポイント還元率 | 0.5~10% |

| 海外旅行保険 | 最高1,000万円 |

| 国内旅行保険 | なし |

| 空港ラウンジ | 国内19空港、仁川、ハワイ |

エポスゴールドカードは「選べるポイントアップ」により、対象店舗や公共料金で1.5%ポイント還元を受けられます。

基本の還元率は0.5%ですが、100万円以上利用で10,000ポイントがもらえるため、選べるポイントアップと合わせれば実質的に最大2.5%ポイント還元も可能。

もちろん海外旅行保険の自動付帯や空港ラウンジの無料利用など、ゴールドカードならではの特典が充実しています。

さらにエポスゴールドカードのポイントは有効期限がないため、じっくりポイントを貯めて好きな使い道に利用できますよ。

年会費を払わずゴールドカードが持てるのは魅力的だワン!

本来なら年会費が5,000円(税込)かかりますが、エポスカードを年間50万円以上使えば、年会費無料のままエポスゴールドカードに昇格可能です。

直接発行するよりもお得なので、まずはエポスカードに申し込みがおすすめです。

\2,000円分のポイントがもらえる/

三菱UFJカード ゴールド

| 年会費 | 2,095円(税込) |

| 入会年齢 | 18歳以上(学生不可) |

| 国際ブランド | Visa、Mastercard、JCB |

| ポイント還元率 | 0.5~0.75% |

| 海外旅行保険 | 最高2,000万円 |

| 国内旅行保険 | 最高2,000万円 |

| 空港ラウンジ | 国内6空港、ハワイ |

三菱UFJカード ゴールドは、三菱UFJニコスが発行しているゴールドカードです。

年会費が2,000円台という圧倒的な安さと、入会年齢が18歳以上という低さから、気軽に保有することが可能。

発行ハードルは低いものの、空港ラウンジ無料利用や旅行保険も適用され、ゴールドカードとして十分な力を発揮してくれます。

さらにNICOSゴールドポイントプログラムは商品や交換先も豊富なので、有効活用しやすいのも魅力です。

最短で翌営業日発行だから、スピーディーに保有できるワン!

Oliveフレキシブルペイ ゴールド【番外編】

| 年会費 | 5,500円(税込) ※年100万円以上利用で翌年度以降永年無料 ※デビットモード・クレジットモードでのご利用が対象です。 ※特典を受けるには一定の条件がございます。詳細は公式サイトをご確認ください。 |

| 入会年齢 | 日本国内在住で満18歳以上の個人のお客さま ※クレジットモードは満20歳以上が対象 |

| 国際ブランド | Visa |

| ポイント還元率 | 0.50%~7.00% |

| 海外旅行保険 | 最高2,000万円 |

| 国内旅行保険 | 最高2,000万円 |

| 空港ラウンジ | 国内空港利用可 |

| 海外・国内旅行傷害保険 | 海外旅行傷害保険(最大2,000万円)(利用付帯) 国内旅行傷害保険(最大2,000万円)(利用付帯) |

Oliveフレキシブルペイ ゴールドは、2023年3月より三井住友銀行口座と三井住友カード(NL)の主な機能などが一体となり、提供開始されたサービスで新たに生まれたカードです。

ご紹介のゴールド含め「Oliveフレキシブルペイ」は、以下4つの機能が付いているため、お金の流れを一括で管理できます。

- キャッシュカード

- クレジットカード

- デビットカード

- ポイント払い

ポイント還元は対象のコンビニ・飲食店でスマホのタッチ決済を利用すると最大7%もの還元が受けられます。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※通常のポイント分を含んだ還元率です。

ゴールドカードならではの最高2,000万円の海外・国内旅行傷害保険(2つのプランから付帯保険選択)も付いており、持っておくだけで(さらに家族ポイント、Vポイントアッププログラムで最大20%のポイント還元が可能)旅行時も安心です。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

日常生活での利用シーンも多く、特典も充実しているゴールドカードをお探しなら「Oliveフレキシブルペイ ゴールド」がおすすめです。

年間100万円以上の利用で翌年度以降の年会費が無料になるワン!

100万円修行のコツもチェックしてね。

\キャンペーン実施中/

アプリで新規入会&条件達成で

最大43,000円相当プレゼント!

※期間:2025/2/3~2025/4/30

※スマートフォン専用のURLです

※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。

※最大43,000円相当は最上位クレジットカードでのお取引が対象になります。

※「給与・年金受け取り特典」について:WEB通常の明細に「給与振込」「年金」と冒頭に表示される場合が原則対象です。

なお、お勤め先の振込方法、もしくは企業年金等の年金種類によっては、明細の冒頭に「振込」と表示される場合がありますが、その場合は原則対象外となります。具体的な振込方法は振込先にご確認ください。

ゴールドカードのメリット5つ

ゴールドカードが特に優れているポイントは何なの?

ゴールドカードのメリットとしては、以下の5つが挙げられます。

それぞれ順に見ていきましょう。

①対象のサービス利用でポイントアップすることが多い

ゴールドカードは、対象のサービス利用でポイント還元率がアップするものが多くあります。

自社の系列店舗でお買い物や、通信回線の利用でポイントアップなど、そのサービスを使っている人がお得になるものです。

自社サービスがお得になるゴールドカードの例は、以下の通り。

| カード名 | 特典 |

|---|---|

| 楽天プレミアムカード | 楽天市場でお買い物が5倍 |

| dカード GOLD | ドコモケータイ・ドコモ光の税別利用額から10%ポイント還元 |

| au PAY ゴールドカード | au携帯電話・auひかり利用料の税別利用額から最大11%ポイント還元 |

10%以上ポイント還元される場合もあるのね!

また最近では、コンビニ・カフェなどの利用でポイント倍増するカードも増えています。

基本の還元率があまり良くなくても、ポイントアップするサービスを利用すれば、還元率を上げることができますよ。

貯まるポイントが増えると、その分お得度も上がるワン!

②ステータス性が高く信頼性が上がる

ゴールドカードは、一般カードと比べて高い機能を持っているものの、一般的な会社員であっても発行しやすいのが魅力です。

とはいえ審査では収入の安定さや過去のカード利用状況を確認されるため、保有すれば一般カード以上にステータスを感じられるカードと言えます。

クレジットカードのステータスは世界で通用するので、海外での使用時にも社会的な信用を得やすいでしょう。

券面デザインもゴールド基調でかっこいい!

③利用限度額が高い

ゴールドカードは一般カードと比べて、利用限度額の上限が高めに設定されている場合が多いです。

保有者の年収も比較的高い傾向にあるため、ショッピングにおける利用金額の高さも踏まえた限度設定となっています。

普段からクレカ決済がメインだからありがたい!

記念日や引っ越しなど、急遽大きな金額の支払いが必要になった際も対応できるのが便利ですね。

ゴールドカードの中でも年会費が安価で気軽に保有しやすいカードは、限度額が低い場合もあるので注意しましょう。

④付帯保険と空港ラウンジ無料で、旅行や出張に便利

ゴールドカードには空港ラウンジを無料で使える権利や、手厚い旅行保証が付帯しており、旅行や出張時にも便利です。

空港ラウンジは飛行機の搭乗時に利用できる専用の待合室で、上質な待ち時間を過ごせるためぜひ利用したいところ。

さらに国内外の傷害保険にも対応しており、一般カードと比べて以下のように補償額が大きくアップする場合が多いです。

| 一般カードの補償額 | ゴールドカードの補償額 | |

|---|---|---|

| 三井住友カード(NL) | 国内:0円 海外:最高2000万円 | 国内:最高2,000万円(利用付帯) 海外:最高2,000万円(利用付帯) |

| JCBカード | 国内:最大3,000万円 海外:最大3,000万円 | 国内:最高5,000万円 海外:最高1億円 |

旅行や出張に出かける人が多いなら、ゴールドカードを1枚持っておくだけでも強い味方になってくれますよ。

空港ラウンジは最近よく耳にするし、無料で入れるなんて最高だね!

海外の空港ラウンジを利用するなら、「プライオリティパス」を発行できるゴールドカードが便利だワン!

あわせて読みたい:ANAマイルの効率良い貯め方10選!飛行機に乗らなくても貯まる方法も解説

⑤独自の優待を受けられる

ゴールドカードを発行する魅力には、カード会社がそれぞれ提供しているお得な優待サービスがあります。

注目の優待サービスとしては以下の通り。

| サービス | 内容 |

|---|---|

| ゴールド会員専用デスク | ・カードに関する相談、ホテル・チケットなどの予約を代行 |

| ホテル優待サービス | ・対象のホテルに優待価格で宿泊できる |

| レストラン優待サービス | ・対象のレストランが優待価格で利用できる。 ・コース料理を2名以上で予約すると1名無料 |

| プライオリティパス | ・世界148カ国1,300カ所以上の空港ラウンジが無料になる |

| 手荷物無料宅配サービス | ・国際線利用時、手荷物を無料で配送してもらえる |

年会費が必要、もしくは招待制のゴールドカードだからこそ、一般カードにはない特別な特典が受けられるのは嬉しいですね。

優待をうまく利用すれば、年会費の元も取りやすくなります。

気になるゴールドカードの詳細ページから、自分に合った特典があるか確認してみましょう。

お得な料金で、プチ贅沢な体験ができちゃうんだ!

\初年度年会費無料/

お得なキャンペーン随時開催中!

オンライン申し込みなら初年度年会費無料に。

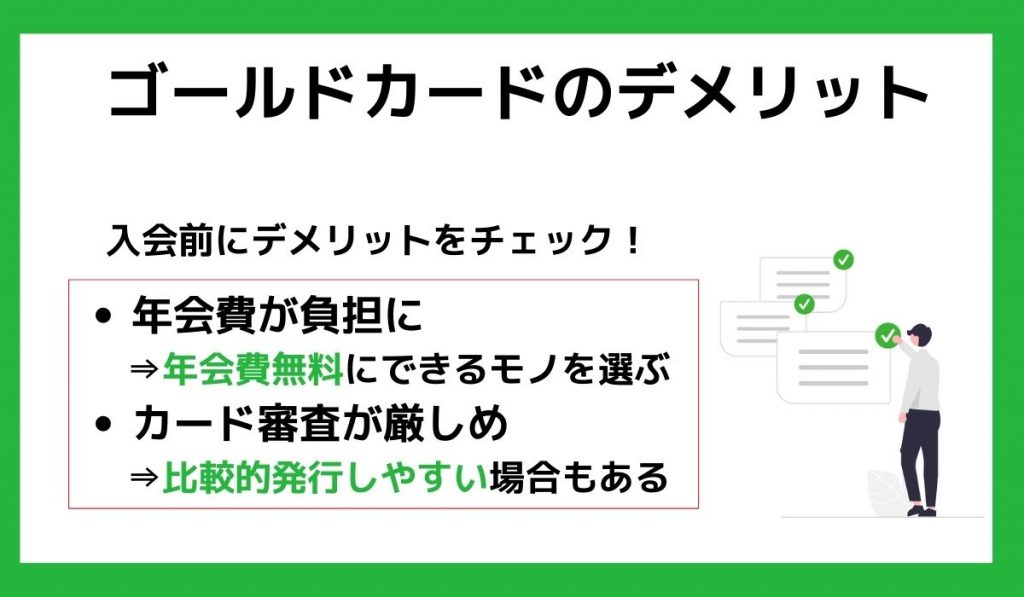

ゴールドカードのデメリット2つ

ゴールドカードで注意すべきことってある?

ゴールドカードのデメリットとしては、以下の2つが挙げられます。

それぞれ順に見ていきましょう。

①年会費が負担に感じる場合がある

ゴールドカードを発行する上で、最もデメリットとなるのが年会費の高さです。

年会費が1万円以上というゴールドカードも多いため、あまり考えずに加入してしまうと、維持するのが負担になってしまうかもしれません。

年会費以上の特典は受けられるか、持ち続けられそうか、事前によく検討してから加入しましょう。

コストを抑えたい場合、条件を満たすと年会費0円で持てるゴールドカードがおすすめです。

アメックスゴールド(年会費31,900円)のように、サービスが充実しているカードほど年会費は高い傾向だワン!

②カード審査が厳しめ

ゴールドカードは利用上限額の高さなどを理由に、カード審査は一般カードよりも厳しめです。

審査の内容については発行したいカードによって異なりますが、項目の例としては以下の通りです。

| 主な項目 | 評価につながりやすい基準 |

|---|---|

| 年収 | 300万円以上 |

| 職業 | 正社員、公務員 |

| 勤続年数 | 5年以上 |

| 居住形態 | 持ち家 |

| 信用情報 | 延滞などの少なさ |

もちろん上記の項目が100%正しいわけではなく、例えば年収300万円未満でも審査に通るゴールドカードはあります。

すでに一般カードで利用実績を積んでいれば、ゴールドカードも問題なく発行できるでしょう。

利用限度額が低いカードなら、審査も比較的緩い傾向だワン!

ゴールドカードのよくある質問【Q&A】

ゴールドカードについて、もう少し詳しく知りたい。

ゴールドカードについて、よくある質問をまとめました。

年会費無料のゴールドカードはありますか?

以下の4枚のゴールドカードは、条件を達成すれば年会費無料で持てるチャンスがあります。

| カード名 | 条件 |

|---|---|

| 三井住友カード ゴールド(NL) | 年間100万円以上のご利用で、翌年以降永年無料 |

| イオンゴールドカード | 年間50万円以上利用の上、一定の基準を満たすとインビテーションが届く |

| エポスゴールドカード | 年間50万円以上のご利用で、翌年以降永年無料 |

| SAISON GOLD Premium | 年間100万円以上のご利用で、翌年以降永年無料 |

年会費を無料にするにはそれぞれ条件があるので、達成できそうなものを探してみてくださいね。

年間の利用金額で、翌年度以降が無料になるものが多いね。

年間50万円以上を目指すなら月に42,000円利用、100万円以上なら月に84,000円利用が必要だワン。

還元率の高いゴールドカードはどれですか?

還元率重視の方は、楽天プレミアムカードやdカード GOLDといった、基本の還元率が1%以上のものがおすすめです。

またゴールドカードの中には、対象のコンビニやカフェなどで還元率が上がる場合があります。

よく使う店舗で還元率が高いものを選べば、その分ポイントがたまりやすくなりますよ。

三井住友カード ゴールド(NL)やSAISON GOLD Premiumは、対象のコンビニなどで特典があるよ!

20代でゴールドカードを持つメリットはありますか?

20代の若年層の方も、ゴールドカードを持つメリットはたくさんあります。

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元(※)を受けられる「三井住友カード ゴールド(NL)」など、ふだんの生活がお得になるカードを選ぶと良いでしょう。

でも、ゴールドカードって年会費が高いんでしょ?

コストを掛けたくない方は、年会費を無料にできるエポスゴールドカードがおすすめです。

年間50万円以上つかえば、翌年度以降は永年無料で使えますし、全国10,000店舗以上で優待を受けられ、旅行の保険も充実しています。

20代の頃からクレジットカードに慣れていくことで、マネーリテラシーも身につくでしょう。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

学生ですがゴールドカードを発行できますか?

在学中の方でも、ゴールドカードを持つことはできます。

「楽天プレミアムカード」は20歳以上で安定した収入が条件ですが、学生の方も審査を通過したという口コミもあります。

また「エポスゴールドカード」は、エポスカードで年間50万円以上の利用実績があれば、インビテーションでも発行可能です。

エポスカードは一般ランクで比較的審査も易しいので、ぜひ挑戦してみましょう。

学生さんも、ゴールドカードを諦めなくてもいいんだね!

「学生向けおすすめクレジットカード10選!審査に通りやすくするコツも紹介」もご覧ください。

30代~40代におすすめのゴールドカードはありますか?

ゴールドカードの中でも特にステータス性の高い「アメリカン・エキスプレス・ゴールド・カード」は、キャリアを築きたい30代~40代の方に最適です。

フォーマルな場面で利用しても違和感が無く、一目置かれる存在になるでしょう。

また、「SAISON GOLD Premium」なら毎月3回まで1,000円(税込)で映画が見られるため、お子さんとの映画もお得に楽しめますよ。

年間100万円以上利用すると翌年度以降年会費が永年無料なので、ご家庭の生活費決済に使えば、無料にできるチャンスがあります。

ゴールドカードはビジネスでもファミリーにも便利なんだね!

50代以降におすすめのゴールドカードはありますか?

50代以降の方は、人生を豊かにする特典のついたゴールドカードを選ぶと良いでしょう。

「JCBゴールド」ならグルメ優待サービスがついており、最大1億円の付帯保険で海外旅行も安心して出発できます。

定年後も持ち続けたい場合、コストのかからないゴールドカードを、今のうちに発行しておくのもおすすめです。

現役のときに発行すれば、一生使い続けられるワン!

最高峰のステータスカード「ラグジュアリーカードの特徴や評判」についても、併せてご覧ください。

ゴールドカードおすすめランキングまとめ

自分に最適なゴールドカードが見つかった!僕もさっそく申し込んでみるよ!

ゴールドカードの10枚比較ランキングを中心に、3つの選び方やおすすめできる人の特徴も交えて解説しました。

最後に、本記事の重要なポイントを3つにまとめます。

- ゴールドカードは一般カードにない特典やサービスが魅力

- 年会費無料にできるゴールドカードなら気軽に持てる

- 特典や補償が自分に合っているかどうかで選ぶ

ゴールドカードはステータス性があり、充実の付帯保険や空港ラウンジに無料で入れるなどの豪華特典が魅力です。

「どうしてもゴールドカードを選べない…」という人は、年会費が安くてポイントも貯まりやすい三井住友カード ゴールド(NL)に申し込んでみましょう。

💡お得情報を無料でGET

いろはにマネーに無料登録すれば、Amazonギフト券がもらえるサービス一覧がメールで届く!

登録は無料・メールアドレスだけでOK👌いろはにマネー会員限定のプレゼントキャンペーンも。

[signup-form]