・フラット35ってよく聞くけど詳しく分からない…

・住宅ローンの選び方を知りたい!

このような疑問にお応えします。

この記事の結論

- フラット35には、金利が高く手数料がかかるなどのデメリットがある

- 金利が変わらないといったメリットもあるので、メリット・デメリットを比較することが大切

- まずはモゲチェックで多くの金融機関を比較して選ぶのがおすすめ

住宅ローンの中でも代表的な「フラット35」。

多くの金融機関で取り扱っていて耳にする機会も多いことから、検討している方も多いでしょう。

しかし、フラット35にはデメリットもあるので、デメリットを理解したうえで慎重に判断することが大切です。

この記事では、フラット35の基本から知っておきたいデメリットやメリットについて、初心者向けに分かりやすく解説します。

この記事を最後まで読めば、フラット35について理解できるよ!

▼ この記事は音声でも聞くことが出来ます▼

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

フラット35とは

まずは、フラット35がどのような住宅ローンなのか基本を確認していきましょう。

全期間固定金利の住宅ローン

フラット35は、住宅金融支援機構と民間金融機関が提携する全期間固定金利タイプの住宅ローンです。

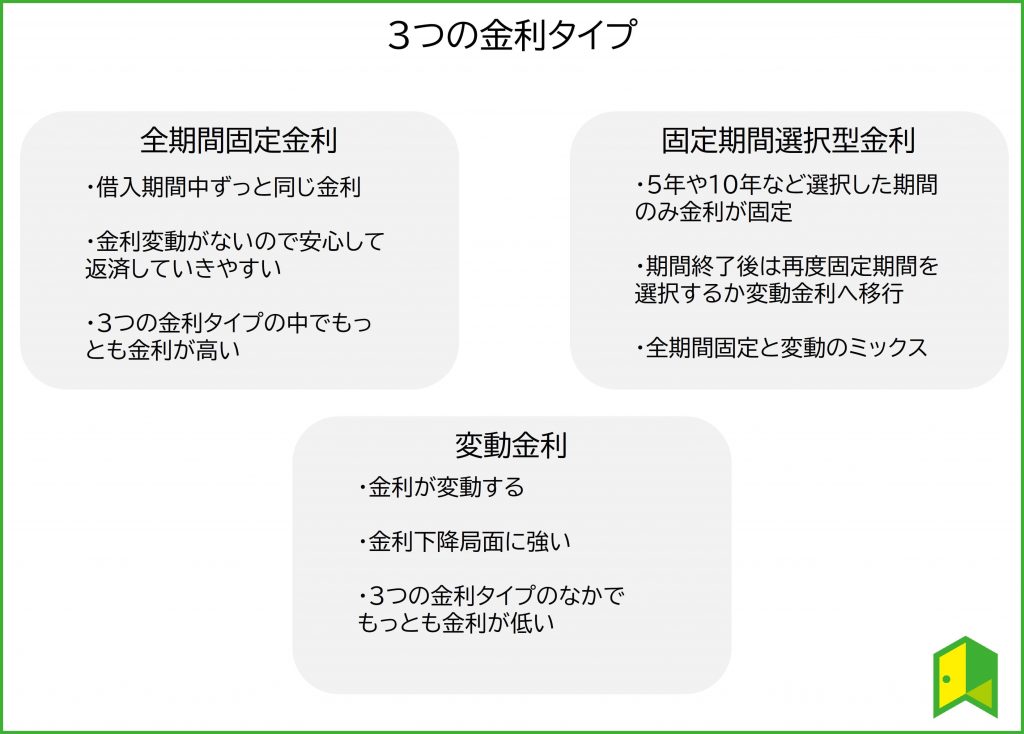

住宅ローンには、次の3つの金利タイプがあります。

- 全期間固定金利タイプ:返済期間中金利が一定

- 変動金利タイプ:半年ごとに金利が見直される

- 固定期間選択型金利タイプ:一定期間の固定期間終了後、固定金利か変動金利を選択する

全期間固定金利タイプは、返済期間中金利が変動しないため、借入時に返済額が決まったらその額がずっと変わりません。

金利上昇で返済額が増額する心配がなく、返済額も一定なので返済計画が立てやすいというメリットがあります。

反対に、変動金利タイプは半年ごとに金利が見直されるため、金利が下がれば返済額が減少します。

だけど、金利が上昇したら返済額も増えてしまうんだね…

固定期間選択型金利は、5年や10年といった一定期間は固定金利で、その期間終了後に再度固定金利を選択するか、選択しない場合は変動金利に移行します。

子供の教育費が掛かる期間は返済額を一定にしたいなど、柔軟に対応できるのがポイントです。

フラット35は全期間固定金利タイプなので、借入期間中の返済額が変わらないというメリットがあります。

8,000万円まで借入可能

フラット35では、借入可能額が100万円以上8,000万円以下の1万円単位での、建設費や購入価額以内となります。

また、土地取得費も融資に含むことが可能です。

ただし、住宅兼店舗の場合は非居住部分の建設費や購入額は融資を受けられず、土地のみでの購入の場合も利用できません。

最長35年まで借入可能

フラット35は、その名の通り最長35年まで借入れられます。

フラット35の場合は、通常21年以上35年以下が返済期間です。

早期で返済を希望する場合、借入期間15年以上20年以下の「フラット20」が利用でき、フラット35よりも金利が低くなるというメリットもあります。

反対に、長く借りる場合は最長50年まで借入れられる「フラット50」もあるよ!

フラット35のデメリット

どんなデメリットがあるのかな?

フラット35にはデメリットもあるので、デメリットを正しく理解したうえで検討することが大切です。

デメリットとしては、次の7つが挙げられます。

それぞれ詳しく見ていきましょう。

金利が高い

一般的に全期間固定金利タイプは、他の金利タイプよりも金利が高くなります。

フラット35も全期間固定金利のため、他の金利タイプよりも金利が高い点には注意が必要です。

| 15年~20年 | 21年~35年 | |

|---|---|---|

| 金利範囲 | 1.390%~2.680% | 1.520%~2.810% |

| 最頻金利 | 1.390% | 1.520% |

2022年9月現在、フラット35の金利は1.5%程となります。

ネット銀行で金利の低い「au じぶん銀行」の場合、変動金利は0.289%です。

1%以上も違うのか!

借入額が高額で返済期間の長い住宅ローンは、数%の金利の違いでも返済額が大きく異なります。

例えば、2,000万円を35年借入れる場合をみてみましょう。

- 金利1.5%:返済額61,236円(毎月)/返済総額25,719,120円

- 金利0.5%:返済額51,917円(毎月)/返済総額21,805,140円

このように、毎月の返済額が1万円、総額では約400万円もの差が生まれるのです。

変動金利に比べて金利が高い「固定金利」であるフラット35では、返済額が大きくなりやすい点には注意しましょう。

ただし、変動金利は金利上昇のリスクがある点には注意だワン!

頭金を用意する必要がある

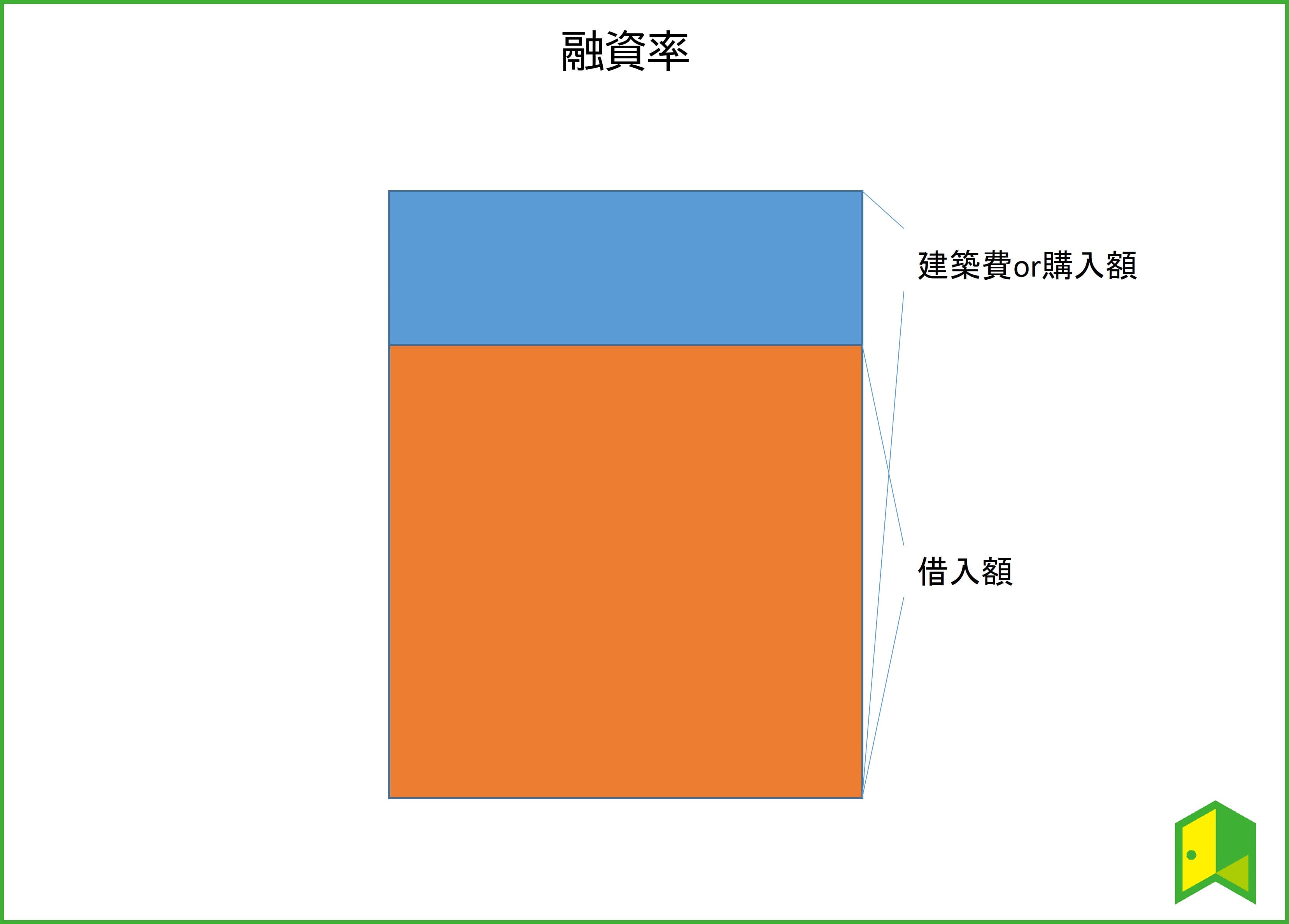

フラット35は、融資率によって金利が変わってきます。

融資率=借入額÷住宅の建築費または購入費

仮に、マイホームの建設費が3,000万円で2,800万円を借入れる場合の融資率は約93%です。

フラット35では、この融資率が9割超か9割以下で金利が異なり、9割を超える場合は金利が高くなります。

そのため、借入額の1割は頭金として用意しておく必要があるのです。

3,000万円の物件を購入する場合は、少なくとも300万円は用意しなければ金利が高くなってしまいます。

9割を超えて融資を受けたい場合は、9割まではフラット35にして、残りの部分を別の金融機関でのローンを検討するというのも一つ手だワン!

団体信用生命保険の保険料が高い

住宅ローンを組む際に加入する団体信用生命保険(団信)の保険料も、他の住宅ローンに比べ高い点には注意が必要です。

フラット35では団信に加入する場合、保険料が金利に組み込まれ金利が上がってしまいます。

一般的に、民間金融機関であれば団信加入の保険料は金融機関が負担するケースが多いため、団信への加入を検討している場合には、デメリットと言えるでしょう。

ただし、フラット35は団信への加入が必須ではないんだワン!

事務手数料が高い

住宅ローンを組む場合には、事務手数料などの諸費用も考慮することが大切です。

金利が低くても事務手数料が高いと、支払い額のトータルではあまりお得ではないというケースも珍しくありません。

住宅ローンは「返済総額+諸費用」で考えることが大切だよ!

フラット35の場合、事務手数料が高くなる点には注意しましょう。

フラット35を組む場合、窓口は民間の金融機関です。

そのため、基本的に金融機関での事務手数料が発生します。

事務手数料は金融機関により異なりますが、借入額×2.2%程が一般的です。

仮に3,000万円の融資を受ける場合は、66万円も手数料が必要なのです。

10万円からしか繰り上げ返済できない

住宅ローンでは早期で完済するためにこまめに繰り上げ返済することが大切です。

しかし、フラット35ではいくらでも繰り上げられるわけではない点に注意しましょう。

フラット35での繰り上げ返済の条件は以下の通りです。

- 金融機関窓口での手続き:100万円以上(1か月前までに申請)

- ネットでの手続き:10万円以上

金融機関で繰り上げ返済しようと思ったら最低100万円必要になるので、繰り上げ返済のハードルが高いといえます。

インターネットサービスを利用すれば最低額は10万円に下がりますが、それでもこまめに繰り上げ返済するにはハードルが高い金額です。

ちなみにpaypay銀行の場合、繰り上げ返済の最低額は1万円からだワン!

1万円程度でも繰り上げ返済できる金融機関が多いのに比較すると、繰り上げ返済しにくい点はデメリットと言えるでしょう。

市場金利が下がっても適用金利は変わらない

全期間固定金利は返済期間中、金利が変動しないというメリットがある反面、市場金利が下がっても金利が下がらない点がデメリットとなります。

変動金利タイプの住宅ローンで金利が下がれば、返済額が大きく減少する可能性があります。

フラット35の場合は、市場金利が下がってもその恩恵を受けられないのはデメリットですね。

ただ、逆に言えば金利が上がっても影響を受けないということだよ!

融資を受けるまでに時間がかかる

フラット35で融資を受ける際には、住宅金融支援機構の適合証明書の提出が必要です。

そのため、融資を受けるまでが他の金融機関の住宅ローンよりも時間が掛かる傾向があります。

特に、新築住宅で融資を受ける場合は、2週間から1ヶ月ほど通常の融資にプラスして時間が掛かるケースも珍しくありません。

融資までに時間が掛かると、住宅購入の決済が遅れてしまい、その分住むのが遅くなります。

余裕を持って融資を進めていなければ、希望の入居日に間に合わない可能性もあるでしょう。

また、つなぎ融資を受けている場合、住宅ローンの融資が遅れれば、その期間余分に利息が掛かってしまいます。

フラット35で即決するんじゃなくて、他のローンも比較した方が良さそうだね…

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

フラット35のメリット

でも、メリットもあるんだよね?

もちろんメリットもあるので安心してください。

フラット35のメリットとしては、次の3つが挙げられます。

返済計画を立てやすい

固定金利の大きなメリットとして、「返済計画を立てやすい」という点が挙げられます。

当たり前ですが、フラット35では返済額が変動しません。

借入れた時点での金利で最終返済日までの返済額が確定するので、返済の見通しを立てやすいのです。

変動金利の場合、半年ごとに金利が見直されます。

基本的には「5年ルール」と「125%ルール」があるので、返済額がいきなり大きく上がることはないでしょう。

しかし、金利が見直されるタイミングで返済額は変わらなくでも、金利と原本の比率は変動しています。

同じ額を返済していても、金利の占める割合が多くなり元本が減っていない状況になる可能性もあるのです。

固定期間選択型では、固定期間終了後の金利がどうなっているかは見通しが立ちにくいものです。

確かに、フラット35は固定金利ならではの良さがあるね!

保証料が不要

住宅ローンを組む際、多くの金融機関で保証料が必要になります。

保証料とは、保証会社を介して住宅ローンを組む際に必要になる手数料のことです。

多くの金融機関では連帯保証人を求めない代わりに、保証会社の保証を付けるのが一般的です。

そのため、保証料が必要になり、金融機関によっては数十万円かかる場合もあります。

フラット35の場合、この保証料が不要なため、ローンを組む際の諸費用を大きく抑えられる可能性があるのです。

ただし、事務手数料は高めだから諸費用総額で考えることが大事だワン!

借入可能額を大きくしやすい

住宅ローンを組む際の借入額に影響を及ぼすポイントの一つに「審査金利」があります。

審査金利とは、ローン審査の時点で使用される金利のことです。

ローン審査で借入限度額を算出する場合、審査金利と実際に適用される適用金利で計算する2つのパターンに分かれるのが一般的です。

しかし、審査金利で計算される場合、審査金利は適用金利よりも高めに設定されている点に注意しなければなりません。

金融機関によって異なりますが、多くの金融機関では3%前後を審査金利として設定しています。

審査金利で算出されると、借入額が希望以下になってしまいそうだね…

フラット35では、審査金利と返済比率が公表されています。

審査金利は適用金利と同じなので、実際に借入する額で審査を受けられるのです。

ホームページ上では借入可能額を簡単に算出できるので、一度シミュレーションしてみることをおすすめします。

賢い住宅ローンの選び方

フラット35以外にも住宅ローンってたくさんあるよね?どうやって選べばいいのかな?

住宅ローンを提供している金融機関は全国に数多く存在します。

それぞれ金利だけなく特徴も異なるので、どの住宅ローンを選べばいいのか悩んでしまう方も多いでしょう。

ここでは、あなたにぴったりの住宅ローンを選ぶためのポイントとして、次の3つを紹介します。

住宅ローンの選び方のポイントは、「住宅ローンはどこがいい?選び方のポイントやおすすめの金融機関をご紹介」の記事でも解説しているので参考にしてくださいね。

自分に合った適用金利を選ぶ

住宅ローンには、固定金利・変動金利・固定期間選択型金利の3つのタイプがあります。

それぞれメリット・デメリットが異なるので、自分の返済プランに合った金利を選ぶことが大切です。

固定金利が向いている人

- 返済額を一定にしたい

- 金利上昇のリスクを避けたい

- 金利のチェックをするのが苦手な人

固定金利は返済額がずっと一定のため、返済計画が立てやすいというメリットがあります。

変動金利や固定期間選択型の場合、金利が変動するタイミングで金利をチェックし、借り換えなどの対策を取る必要があります。

そのため、こまめに金利をチェックできない人は固定金利の方が適していると言えます。

ただし、固定金利は他の金利タイプよりも金利が高めなので、少しでも金利を抑えたいなら変動金利や固定期間選択型の方が適しているでしょう。

あなたのライフプランや資産なども考慮して、適切な金利プランを選ぶことが重要だワン!

適用金利に合った金融機関を選ぶ

金融機関ごとに得意とする金利プランは異なります。

例えば、固定金利を得意とする金融機関の場合、「固定金利は低いけど(一般的に金利の低い)変動金利は高い」というケースもあるのです。

また、「金利は低かったけど手数料が高額になり支払額トータルで見ると高かった」という可能性もあります。

住宅ローンを組む際の金融機関には大きく「都市銀行」「地方銀行」「信用公庫」「ネット銀行」があります。

都市銀行であれば安心感がありますが、審査が厳しくローンを組めない可能性が高くなるものです。

地方銀行や信用公庫は、比較的審査が緩やかになることが多いですが、地域が限定されるケースもあります。

ネット銀行であれば、基本的に低い金利や事務手数料で住宅ローンを組めますが、対面ではないので相談がしにくいというデメリットも。

それぞれの金融機関ごとに、提供する住宅ローンの金利や特徴も異なるのです。

1社に決めるのではなく、何社かで相談した方が良さそうだね!

プロのアドバイスを受ける

住宅ローンを提供する金融機関は多く、一つ一つ金利や特徴が異なるので、どう比較すれば良いのか分からないという方も多いでしょう。

そのような場合は、ローンの専門知識をもつプロのアドバイスを受けることをおすすめします。

プロに相談すれば、自分にぴったりの金利プランや金融機関などを提案してもらえ、最適な住宅ローンを選べるようになるでしょう。

どうやって相談すればいいのかな?

住宅ローンに悩んでいるなら「モゲチェック」を利用するのがおすすめです。

モゲチェックのモゲレコは、簡単に金融機関の金利比較や、最も安い金利を提案してくれるサービスです。

さらに、ローンのプロに相談もでき、最適なプランをアドバイスしてもらえます。

無料でできるから、気軽に相談できるんだワン!

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!

【まとめ】フラット35のデメリットも理解しよう

フラット35についてよく分かったよ!

最後に、この記事の重要なポイントをまとめます。

- フラット35には、金利が高く手数料がかかるなどのデメリットがある

- 金利が変わらないといったメリットもあるので、メリット・デメリットを比較することが大切

- まずはモゲチェックで多くの金融機関を比較して選ぶのがおすすめ

フラット35は固定金利としてのメリットもある反面、デメリットもあります。

そのため、「フラット35で即決」するのではなく、他の金融期間とも比較した上で決めるのがおすすめですよ。

\住宅ローン選びがめんどくさい人へ/

モゲチェックなら、あなたに最もおすすめな住宅ローンがすぐに分かります。

金利の低いローンや審査通過確率も無料で比較可能!