・米国に投資できるETFについて知りたい

・VISってあまり聞かないけど、どんな金融商品なの?

このようなお悩みを解決します。

この記事の結論

- VISは、米国の資本財セクター387銘柄で構成されたETF

- 景気敏感セクターであり、グローバルマクロ全体に注目する必要がある

- 右肩上がりで株価上昇を続けており、短期的な投資に向いている

VISはアメリカの資産運用会社であるバンガード社が提供するETFで、企業のビジネスに必要な設備や原料などを提供する企業で構成されています。

株価は過去のチャートを見る限り右肩上がりに推移していますが、今後の投資対象としておすすめなのでしょうか?

この記事では、VISに投資するうえで知っておきたい特徴や株価推移、構成銘柄や配当利回りなどについて余すことなく解説します。

VISとは?【基礎】

そもそもETFってどんなものだっけ?

ETFとは「Exchange Traded Fund」の略称であり、日本語では上場投資信託と言います。

ETF自体が数多くの銘柄(企業)を含んでいるため、1つのETFに投資すれば複数の銘柄に投資した場合と同じ分散効果が得られます。

それじゃあ、セクターETFってなに?

セクターETFとは、「セクター」と呼ばれる特定の業種に資金を集中したETFのことです。

それぞれのセクターに指数があるため、その指数をベンチマークとして連動するような運用成果を目指しているものが多いです。

VISは、「MSCI US インベスタブル・マーケット・インタストリアル・インデックス」に連動するように運用されるインデックス型ETFです。

カタカナとローマ字ばっかりでよく分からないや…

要するに、「米国株の中でも資本財セクター387銘柄に投資しているETF」だと覚えておけば問題ないでしょう。

資本財セクターでは、航空・防衛、建設、エンジニアリングサービス、商業サービスなどの事業を展開する企業が属しています。

例えば、コンサルティング会社や人材紹介会社も資本財セクターに入るんだって!

企業のビジネスに必要な設備や原料などを提供する業種で構成されているワン!

VISの基本情報は以下の通りです。

| VISの基本情報 | |

|---|---|

| 名称 | Vanguard Industrial ETF |

| 運用会社 | Vanguard |

| ベンチマーク | Spliced US IMI Industrials 25/50 |

| 経費率 | 0.1% |

| 銘柄数 | 387 |

| 純資産額 | 46億 USD |

| 取扱証券会社 | IG証券、SBI証券、DMM株、など |

VISを運用しているのは、大手資産運用会社の「バンガード社」です。

VISのほかにも、VPU(バンガード・米国公共事業セクターETF)やVFH(バンガード・米国金融セクターETF)などのETFを運用しています。

米国大手の運用会社ということもあり、経費率が0.1%と比較的低い水準になっています。

VISの配当利回り

VISは四半期に一度、配当を出しています。

配当金はうれしいね!どれくらいもらえるの?

VISの直近配当利回りは1.35%で、支払い日になると自動で指定口座へ振り込んでくれます。

セクターETFの中では、平均的な配当利回りだワン!

株価自体の成長性も高く、配当金ももらえるハイブリッドなETFと言えます。

ETFで配当金を狙った投資をしてみたい方は、「米国高配当ETFのおすすめは?人気3種類を比較!」の記事を参考にしてください。

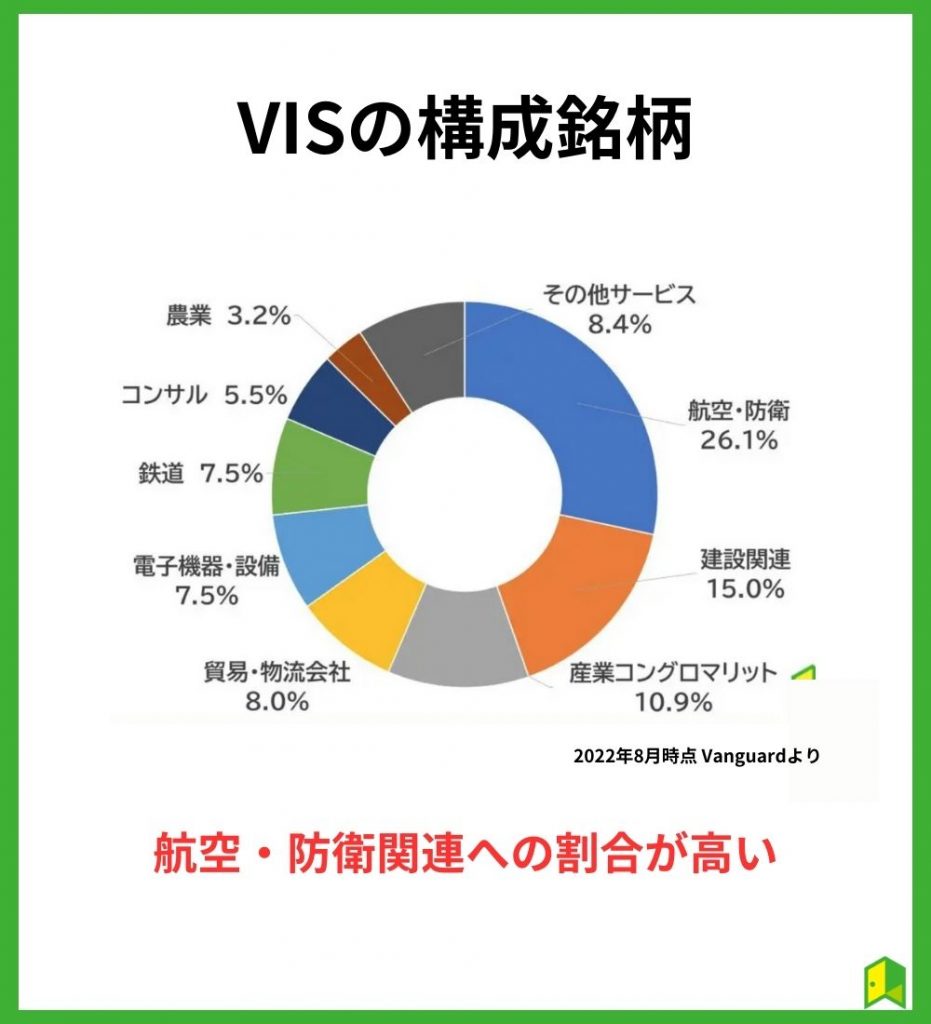

VISの構成銘柄【グラフ】

VISにはどんな銘柄が含まれているの?

VISは米国資本財セクターの銘柄で構成されています。

航空・防衛関連への割合が高いですが、セクターETFの中では比較的幅広い業界に投資している商品と言えます。

産業コングロマリットとは?

業種の異なる企業同士の合併や買収によって発達した企業体のこと。

同業種で構成されたグループ企業体もコングロマリットと呼ばれることがある。

次に、VISの組入れ銘柄のうち上位10社をご紹介します。

| ティッカー | 企業名 | 組入比率 |

|---|---|---|

| UNP | ユニオン・パシフィック | 3.16% |

| CAT | キャタピラー | 3.05% |

| BA | ボーイング | 3.03% |

| UPS | ユナイテッド・パーセル・サービス | 3.02% |

| HON | ハネウェル インターナショナル | 2.88% |

| RTX | レイセオン・テクノロジーズ | 2.87% |

| GE | ゼネラル・エレクトリック | 2.78% |

| DE | ディア | 2.70% |

| ADP | オートマチック・データ・プロセッシング | 2.29% |

| LMT | ロッキード・マーティン | 2.27% |

航空宇宙産業の世界最大手企業であるボーイングは、日本でも航空機メーカーとして有名です。

VISは387銘柄に投資しているものの、主要銘柄は時価総額の大きい企業が独占しています。

上位10銘柄で全体の28.05%を占めているんだワン!

上位3銘柄

VISの組み入れ銘柄の中でも上位3銘柄をご紹介します。

それぞれ、簡単に解説します。

ユニオン・パシフィック

ユニオン・パシフィックは、北米最大の貨物鉄道事業会社です。

1861年の南北戦争時に、鉄道会社を合併・合理化した法律「太平洋鉄道法」が制定され、ユニオン・パシフィックが設立されました。

同社は、アメリカやメキシコで農産物やエネルギー貨物、産業貨物や自動車などを貨物輸送して収益を得ています。

特徴として、約40%と高い営業利益率があげられます。

鉄道産業は新規参入が容易にできない業界で競合が少なく、持続可能なビジネスモデルであることが要因でしょう。

米国西部はユニオン・パシフィックとBNSF鉄道、2社の寡占状態で、後者はウォーレン・バフェットが買収してバークシャー・ハサウェイの子会社になっているワン!

また、船から内陸にモノを運ぶ手段として、鉄道会社は将来性や安定性があると言えます。

ESGの観点からも、人やモノを運ぶことに関してトラックの4~5倍の燃料効率のある鉄道は、最も環境に優しい方法の1つです。

災害などで線路が使えなくなったりしない限り、長期保有できる銘柄だね!

キャタピラー

キャタピラーは、世界最大級の建設機械メーカーです。

エネルギーや建設業社向け油圧ショベルカーの生産・販売が主力事業です。

建設機械の世界シェア第1位だよ!

同社が展開する事業は、次の4つです。

- Construction Industries

建設産業向け重機の製造・販売 - Resource Industries

鉱業をはじめとしたエネルギー産業向け重機の製造・販売 - Energy & Transportation

ガスエンジンやタービン等の製造・販売 - Financial Products

顧客への割賦・リースの提供

ショベルカーやブルドーザー、掘削機など様々な機械を提供しているよ!

コロナ禍で一時業績は落ち込みましたが、2021年2022年と順調に回復しています。

2022年本決算では、売上高594億ドル(前期比17%の増収)、当期純利益67億ドル(前期比3%の増益)となりました。

株主還元にも積極的で、30年間に渡って連続増配を行っています。

株価も上昇傾向で、2023年8月には過去最高値を記録しました。

インフラ投資は世界中で拡大傾向にあるため、同社の売上もそれに伴って成長していくことが期待されます。

景気敏感株なので、不況時には注意が必要だワン!

ボーイング

ボーイングは、世界最大の航空機メーカーです。

民間ジェット機をはじめ、軍用機やミサイル防衛、人工衛星などを製造・販売しています。

同社の展開するセグメントは、以下の4つです。

- Commercial Airplanes

民間航空機の製造・販売 - Defense, Space & Security

軍用機や兵器システムの研究開発・販売 - Global Services

サプライチェーンやロジスティクス管理、保守点検等 - Boeing Capital

顧客への割賦・リース等金融サービスの提供

航空機産業はボーイングとエアバスの2社が世界シェアの大半を占めているよ!

同社の業績は、2019年12月期に赤字転落してから現在まで赤字が続いています。

航空機業界は新型コロナウイルスの影響を大きく受けており、2020年12月期は127億ドルもの営業赤字となりました。

2021年、2022年と回復傾向にはありますが、依然として数十億ドルの赤字が続いています。

日本の航空会社もコロナで大変だったよね…

しかし2023年12月期第2四半期は市場予想を上回り、株価も上昇基調にあります。

航空機の生産台数も増やしており、コロナの終息とともに業績の回復が進んでいるようです。

競合のエアバス社も販売数を伸ばしており、シェア争いに要注目だワン!

VISの株価推移【チャート】

次に、VISの価格推移を見てみましょう。

設定されてから現在までで、右肩上がりの株価上昇を続けてきました。

リーマンショックやコロナショックを乗り越えて安定した値動きをしているね!

続いて、米国経済や株価の見通しについて見ていきましょう。

米国の経済や株価についての見通し【予想】

新型コロナウイルス感染拡大後、米国では歴史的な金融緩和によりインフレが進行しました。

これを受けて、FOMC(連邦公開市場委員会)では急ペースな利上げが決定されています。

2022年は急速な利上げとともに株価も下落し、S&P500は約20%の下落を記録しました。

2023年も利上げは継続しており、6月に一時停止したものの7月のFOMCでは再度0.25%の利上げが決定しました。

しかし物価の上昇も落ち着きはじめ、米国内の景気も停滞が見られ始めたことから金利上昇は間もなく終了するという見方が強いです。

日本では米国の利上げに伴う急激な円安も進行していて、米国株が割高になっている点に注意だワン!

じゃあVISには、投資しないほうがいいのかな?

投資するかはそれぞれの判断となりますが、VISがさらに上昇を続けると考えるならば、買い時かもしれません。

逆に値下がりすると思うのであれば、IG証券のCFD取引を活用して、売りポジションから入って利益を狙うこともできます。

\当サイト限定のレポート/

「いろはにマネー」経由で口座開設&取引をすると、「2024年 投資戦略のいろは」を手に入れることが出来ます。

株価推移や商品価格など、2024年の投資戦略に役立てましょう!

VISに投資するメリット・デメリット【注意点】

VISに投資するメリット・デメリットが知りたいな。

VISに投資するのであれば、知っておきたい特徴がいくつかあります。

それぞれ詳しく解説していきます。

経済の動向次第で大きな利益を出せる可能性がある

VISは、企業のビジネスに必要な設備や原料などを提供する業種の企業で構成されています。

よって、資本財セクターは景気敏感セクターと言えます。

景気敏感セクターとは?

景気敏感セクター(株)とは、経済危機など景気の動向によって業績が大きく変動するセクター(銘柄)のこと

例えば、2020年~2022年は新型コロナウイルス感染拡大の影響で、徐々にサプライチェーンの寸断やインバウンドの減少が世界中で起こりました。

また、インフレによる人件費の上昇なども資本財セクターの企業には打撃となります。

このように、グローバルマクロ全体をみて株価動向を考える必要があります。

ここで、SPY(SPDR S&P 500 ETF)と値動きやリターンなどを比較してみましょう。

インデックス投資先として人気のS&P500に投資できるETF「SPY」とVISを比較しました。

2005年に100ドルをSPYとVISに投資して、分配金は再投資する設定にしています。

| Portfolio | Final Balance | CAGR | Stdev | Best Year |

|---|---|---|---|---|

| VIS | $423 | 8.51% | 19.09% | 41.91% |

| SPY | $459 | 9.02% | 14.93% | 32.31% |

各項目に関しての説明はこちら!

- Portfolio

投資している銘柄 - Final Balance

最終資産額 - CAGR(Compound Average Growth Rate)

年平均成長率 - Stdev

ポートフォリオのリスク - Best Year

一番良いパフォーマンスをあげた年の上昇率

SPYの方が最終的なリターンは大きいんだね…

リスクもSPYの方が低いですが、注目すべきは最もパフォーマンスがよかった年のリターンです。

SPYを大きく上回っており、グラフでもSPYを上回っている時期が10年以上あります。

このことから、VISは経済動向などをもとに、SPYより短期的に保有する戦略が有効だと言えます。

| Portfolio | Worst Year | Max. Drawdown | Sharpe Ratio | Sortino Ratio |

|---|---|---|---|---|

| VIS | -39.79% | -58.20% | 0.46 | 0.67 |

| SPY | -36.78% | -50.80% | 0.58 | 0.84 |

各項目に関しての説明はこちら!

- Portfolio

投資している銘柄 - Worst Year

一番悪いパフォーマンスをあげた年の上昇率 - Max. Drawdown

最大下落率 - Sharpe Ratio

リスク調整後リターンを測るもの。数値が大きいほど効率よくリターンを得られたことを意味する。 - Sortino Ratio

ファンドが下落した時だけのリスクを考慮してリターンを計算した指標。数値が大きいほど下落局面に強い事を意味する。

上記の項目はすべて、SPYの方が下落耐性が高く効率的な運用がされていることを示しています。

SPYの方が、リスクも小さいのにリターンは高いんだね!

続いて、他のセクターETFと1年・5年リターンを比較してみましょう。

| セクター | ティッカー | 1年平均リターン | 5年平均リターン▲ |

|---|---|---|---|

| 情報技術 | VGT | -17.51% | +19.42% |

| 一般消費財 | VCR | -19.12% | +14.11% |

| S&P500 | VOO | -11.27% | +11.79% |

| ヘルスケア | VHT | -10.60% | +10.51% |

| エネルギー | VDE | +74.13% | +9.86% |

| 公共事業 | VPU | +11.19% | +9.29% |

| 生活必需品 | VDC | -4.84% | +8.81% |

| 資本財 | VIS | -10.60% | +8.11% |

| 素材 | VAW | -9.54% | +7.96% |

| 金融 | VFH | -12.41% | +7.81% |

| 不動産 | VNQ | -12.03% | +5.92% |

| 通信サービス | VOX | -36.63% | +1.65% |

ここ1年間の成績でみると、エネルギーと公共事業以外のセクターは軒並みマイナスになっています。

5年間という長期で比較してみても、VISより高いパフォーマンスを上げているセクターが複数あります。

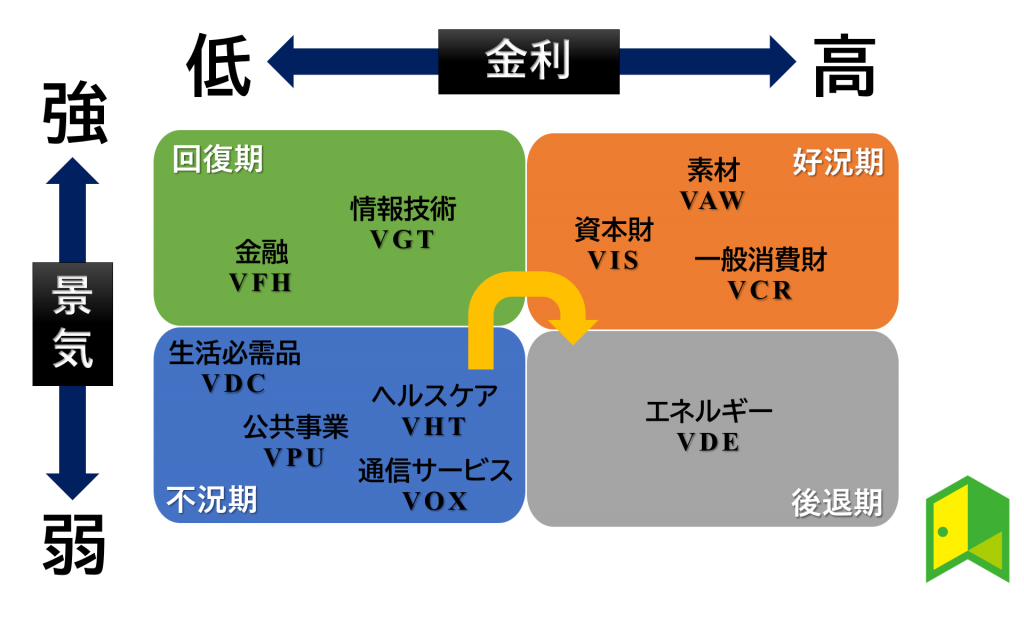

次に、セクターローテーションにおける資本財セクターの立ち位置を確認しましょう。

資本財セクターは、景気が強く金利が高い好況期に買われやすいことが図からわかります。

景気が良いときに株価も上がりやすい景気敏感セクターだもんね!

米国市場においてS&P500は年初より20%近く下落、NASDAQでは30%近く下落しました。

しかし、インフレ鎮静化の兆しが見えてきたことから、株価も少しずつ上昇を始めています。

株式市場全体の動向から、どういった局面に入っているのか認識するのも大事になってきます。

上の図はあくまで目安なので、必ずこの通りに動くとは限らないワン!

投資先を決める際の参考にはなりそうだね!

\米国株の取引手数料が無料/

口座開設から取引まで最短即日で可能!

米国株の取引手数料が無料なのはDMM株だけ。

分散投資ができる

VISひとつに投資するだけで、364銘柄に投資できるのが大きなメリットです。

投資をする上で大事なことは、分散投資を行いリスクを最小限に抑えることです。

「たまごは一つのカゴに盛るな」っていう格言があるぐらいだもんね。

ただ、分散されているとはいっても、同一セクター内で分散がされているという点には注意が必要です。

VISは構成割合上位10社が全体の25.98%を占めているため、いくら分散されていても上位企業の値動きに翻弄されるでしょう。

そのため、さらに分散投資したい方は資本財セクターと相関関係の低いセクターにも投資をするなど、工夫も必要です。

少額投資はできない

VISの現在の価格は約173ドルなので、日本円だと約24,000円が必要です。(為替レートは140円を想定)

1単位24,000円は結構きついな…

米国株は1株単位で投資できるのが魅力ですが、投資初心者や学生の方にとっていきなり24,000円を投資するのは勇気が要りますよね。

そのため、少額投資をしたい方は投資信託を利用するのがおすすめです。

米国株に投資できるものとして、S&P500に投資できる投資信託であるeMAXIS Slim S&P500などへの投資から始めるのが良いでしょう。

ある程度の余裕資金ができたら、ETFに投資してみるんだワン!

投資信託であれば100円から投資でき、配当金を受け取らずそのまま再投資することもできるので、複利効果も得られます。

ただその分、ETFよりも手数料が高くなるため、注意が必要です。

VISに投資するには?【証券会社】

VISに投資する方法には「現物取引をする」と「CFD取引をする」の2種類あります。

現物取引はわかるけど、CFD取引ってなに?

CFD(Contract For Difference)取引とは、株式、商品、経済指数、先物など、あらゆる金融商品を差金決済で行う取引のことです。

現物取引のように、現金で株式を購入して保有し、売却するような現物の売買は発生しません。

現物を実際に保有しないため、証拠金を預けて売買でき、売り注文からの取引もできるんだワン!

VISに投資するためにおすすめな証券会社は、次の3社です。

| 証券会社 | 取引手数料(税込) | 為替手数料(1ドルあたり) | 米国取扱銘柄数 |

|---|---|---|---|

| SBI証券 | 約定代金の0.495% 最低0~最大22米ドル | 25銭または6銭(※住信併用時) | 6,000銘柄以上 |

| IG証券 | 片道2.20セント/1株 +最低16.50米ドル(オンライン) | CFDのため無し | 12,000銘柄以上 (国内外株式) |

| DMM株 | 約定代金にかかわらず一律0円 | 25銭 | 個別株銘柄2,119銘柄 ETF245本 |

既に口座を持っている人でも、他の会社にすれば手数料がお得になる可能性もあるワン!

手数料無料なのは、DMM株だけなのか!

それでは、上記3社について、詳しく確認していきましょう。

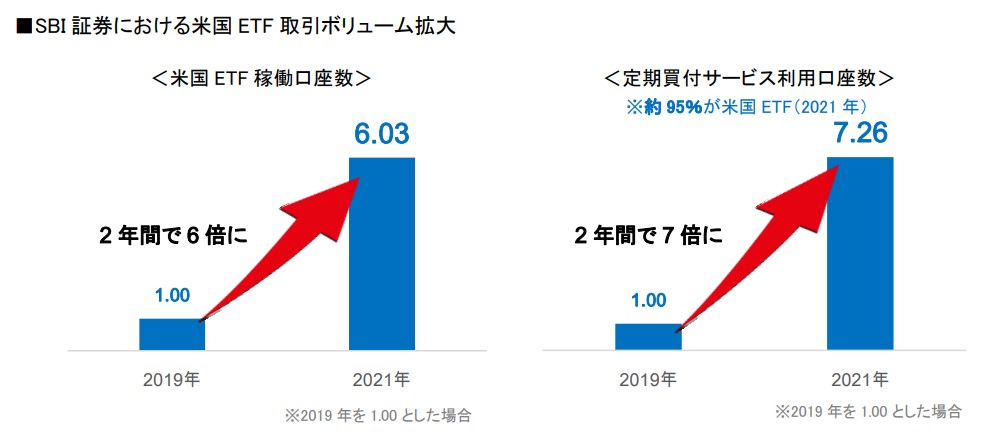

SBI証券【10銘柄の買付手数料無料】

SBI証券はネット証券国内株式個人取引シェアNo.1を誇る人気のネット証券です。

6,000銘柄以上の米国株式を取り扱っており、大型銘柄からIPO銘柄、中小型銘柄などバリエーションも豊富です。

VIS以外の米国ETFのラインナップも充実しているので、あなたが欲しい銘柄がきっと見つかりますよ。

また、米国株を毎月好きな日に自動買い付けできる「米国株式・ETF定期買付サービス」も利用できます。

時間がなくて定期的に買い付けるのを忘れそうという人も、はじめに「設定株数」または「設定金額以内の単元株」を設定するだけで手軽に米国株へ投資できますよ。

定期的に買うの忘れそうだから助かるよ!

「SBI ETF セレクション」というプログラムもあり、中長期の資産形成に適した米国ETF10銘柄の買付手数料が無料、専用ページでの投資情報も豊富に用意されています。

買付手数料無料の10銘柄

| ティッカー | 銘柄 |

|---|---|

| VT | バンガード トータル ワールド ストック ETF |

| VTI | バンガード トータルストックマーケット ETF |

| VOO | バンガード S&P 500 ETF |

| EPI | ウィズダムツリー インド株収益ファンド |

| QQQ | インベスコ QQQ トラスト シリーズ 1 ETF |

| SPYD | SPDR ポートフォリオ S&P 500 高配当株式 ETF |

| AGG | i シェアーズ コア 米国総合債券市場 ETF |

| VGT | バンガード 米国情報技術セクター ETF |

| GLDM | SPDR ゴールド ミニシェアーズ トラスト |

| IYR | i シェアーズ 米国不動産 ETF |

SBI証券のETF稼働口座・積立利用口座の大きな上昇からも、投資家からの人気が見て取れますね。

\ETFに投資するなら/

SBI証券なら、ETF10銘柄が買付手数料無料です!

また、専用ページでETFの最新情報を知ることもできます。

口座開設方法

IG証券【CFDで下落相場でも利益が出せる】

45年以上の歴史を持ち、世界中で約31万人以上が利用する大手証券会社のIG証券。

IG証券ではVISを始め、17,000以上の銘柄のCFD取引を行えます。

CFD取引では現物を実際に保有せずに取引できるため、 下落相場でも利益を出せる売り注文からの取引ができます。

幅広い取引をしたい方におすすめだワン!

学習コンテンツ「IGアカデミー」や、ニュース分析レポートなども揃っているため、CFD初心者からプロまで満足できるでしょう。

\当サイト限定のレポート/

「いろはにマネー」経由で口座開設&取引をすると、「2024年 投資戦略のいろは」を手に入れることが出来ます。

株価推移や商品価格など、2024年の投資戦略に役立てましょう!

DMM株【米国株の取引手数料が無料】

DMM株は、総合エンタメサービスの提供で有名な株式会社DMM.comが運営するネット証券です。

DMM株を選ぶ最大のメリットとしては、米国株の取引手数料が無料であることが挙げられます。

また信用取引の担保に米国株を利用できるため、長期保有目的の米国株を短期投資に活用したい場合もおすすめです。

DMM株では日中に申込んで『スマホでスピード本人確認』を利用すれば、最短で当日夜のNY市場から取引が可能なのも嬉しいポイントです。

米国株の取引手数料が全て無料なのはDMM株だけだから、口座開設しておくのがおススメだワン!

\取引手数料が無料/

DMM株の詳細については、「DMM株のメリット・デメリットから手数料、評判まで徹底解説」の記事をご覧ください。

【まとめ】VISとは

VISがどんな商品なのか、よく分かったよ!

VISについて、株価推移や構成銘柄、配当利回りなど解説してきました。

最後に、本記事でもっとも重要なポイントを3つ振り返ってみましょう。

- VISは、米国の資本財セクター364銘柄で構成されたETF

- 景気敏感セクターであり、グローバルマクロ全体に注目する必要がある

- 右肩上がりで株価上昇を続けており、短期的な投資に向いている

VISは米国株ETFなので、今後もアメリカ経済が成長していくと考えている人は長期目線で投資するのも選択肢の一つです。

ただ、投資の世界では何が起こるか分からないため、VISが大きく値下がりする可能性も大いにあります。

そのため、値下がり局面でも利益を狙える「CFD取引」ができるIG証券での口座開設がおススメです。

\当サイト限定のレポート/

「いろはにマネー」経由で口座開設&取引をすると、「2024年 投資戦略のいろは」を手に入れることが出来ます。

株価推移や商品価格など、2024年の投資戦略に役立てましょう!

※本記事は2023年8月18日時点の情報を元に作成されています。

※本記事内で紹介されている意見は個人的なものであり、記事の作成者その他紹介企業等の意見を代表するものではありません。

※本記事は情報提供を目的としており、特定の商品や手法を推奨するものではありません。投資に関する意志決定はご自身の判断にてお願い致します。