クレジットカードは決済手段として利用できると同時に、自身のステータス証明にもなります。

ステータスの高いクレカは多く発行されていますが、違いがわかりにくいため「どれを選べばよいかわからない」という人も多いのではないでしょうか。

本記事では、厳選した17枚の中からおすすめのステータスカードを紹介し、特典や注意点まで解説します。

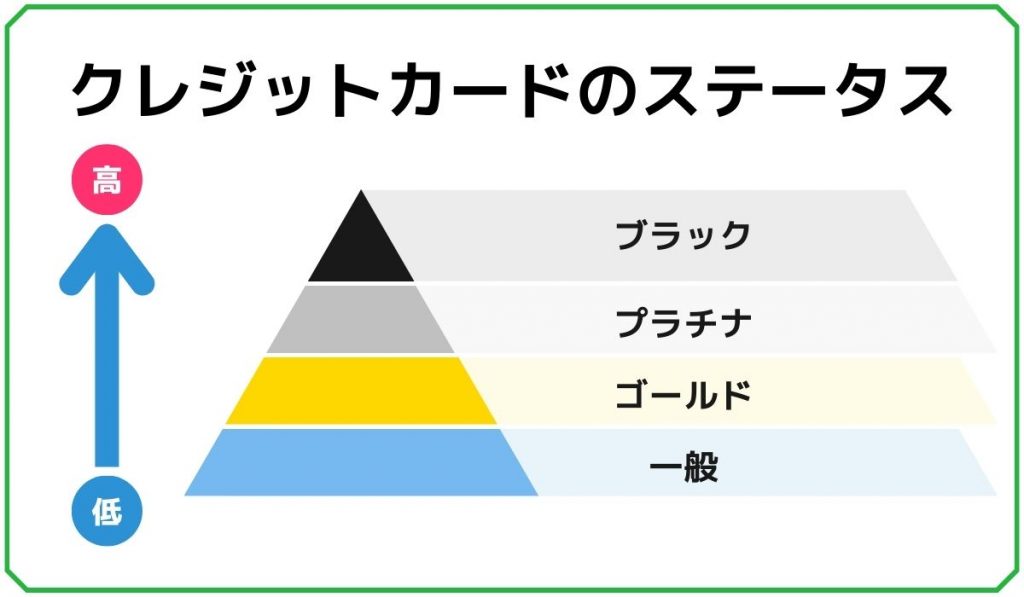

クレジットカードのステータスとは?

クレジットカードのステータスって、どうやって見分けるの?

クレジットカードのステータスは、一般から最上のブラックまで4種類が存在します。

それぞれの詳しい違いを以下にまとめました。

| ランク | 特徴 |

|---|---|

| ブラック | ・招待状がないとほぼ発行できない ・限られた人しか持てない ・手厚い保障と上級な特典が付帯する |

| プラチナ | ・申込みで発行できるハイステータスカード ・プライオリティ・パス、コンシェルジュ、グルメなどのサービスが付帯 ・年会費も割高になる |

| ゴールド | ・一般のワンランク上 ・最近は一部年会費無料になるモノもある ・多くの場合、空港ラウンジ無料特典がつく |

| 一般 | ・一般ランクで発行数も多い ・年会費無料クレカも多い ・学生や初めてのクレカにもおすすめ |

一般ランクは比較的発行しやすいですが、ゴールド・プラチナとランクが上がると審査が厳しくなり、簡単に持つことはできなくなります。

最上のブラックは申込みでは発行できず、カード会社からの招待状が必要です。

プラチナカードの利用実績によって、ブラックカードの招待が届く場合があるワン!

クレカの発行元によってもステータスが異なる

クレジットカードはそれぞれランクが決まっていますが、発行会社によってもステータスを判断できます。

カード会社別のステータスは、一般的に以下の順で上がると言われています。

| ステータス | 系統 | 特徴 |

|---|---|---|

| 高 | ・銀行系 ・プロパーカード | ・銀行または国際ブランドが直接発行 ・三井住友カード、アメックスカードなど |

| 中 | ・信販会社系 | ・信販会社が発行 ・セゾンカードなど |

| 普通 | ・流通系 | ・小売企業などが発行 ・楽天カード、イオンカードなど |

| 低 | ・消費者金融系 | ・消費者金融会社が発行 ・アコム ACマスターカードなど |

消費者金融や小売企業が発行するクレカは、年会費無料の場合も多く、学生やパート・アルバイトなど、収入が安定しない人も比較的発行しやすくなっています。

一方で信販会社や銀行、国際ブランドが直接発行するプロパーカードは、審査も厳しめになり誰でも簡単に持つことはできませんよ。

信販会社系や銀行系でも、年会費無料クレカなら審査が易しめで発行しやすいワン!

ステータスを重視する際は、発行元にも注目すればいいんだね!

ステータスの高いおすすめクレジットカード

ハイステータスカードのおすすめはどれ?

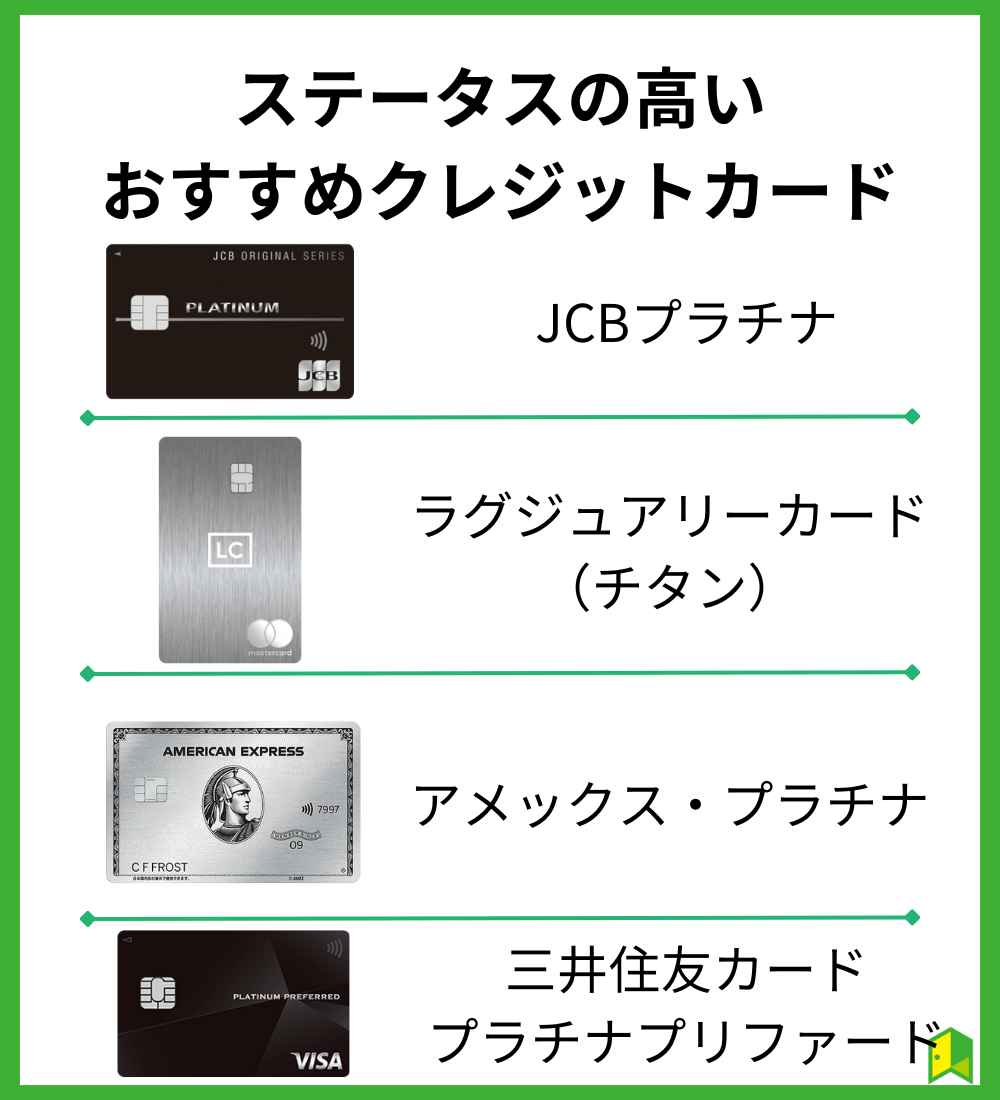

当サイトが厳選した、おすすめのステータスカードは以下の17枚です。

| カード名 | 年会費(税込) | ランク |

|---|---|---|

| JCBプラチナ | 27,500円 | プラチナ |

| 三井住友カード プラチナプリファード | 33,000円 | プラチナ |

| アメックス・プラチナ | 165,000円 | プラチナ |

| 三井住友カード ゴールド(NL) | 5,500円 *年間100万円以上利用で翌年以降永年無料 | ゴールド |

| ラグジュアリーカード(チタン) | 55,000円 | プラチナ |

| JCBゴールド | 11,000円 | ゴールド |

| アメックス・ゴールド | 31,900円 | ゴールド |

| ラグジュアリーカード(ブラック) | 110,000円 | プラチナ |

| 楽天プレミアムカード | 11,000円 | ゴールド |

| エポスプラチナカード | 30,000円 | プラチナ |

| ANA JCB カードプレミアム | 77,000円 | プラチナ |

| ラグジュアリーカード(ゴールド) | 220,000円 | プラチナ |

| ANAアメックス・ゴールド | 34,100円 | ゴールド |

| ANAアメックス・プレミアム | 165,000円 | プラチナ |

| TRUST CLUB プラチナ Visaカード | 38,500円 | プラチナ |

| TRUST CLUB プラチナマスターカード | 3,300円 | プラチナ |

| dカード ゴールド | 11,000円 | ゴールド |

ハイステータスカードの中でも年会費やランクがそれぞれ異なるため、自分が使いやすいカードを選ぶことが大切です。

上位5枚の特徴をそれぞれ解説するので、ハイステータスカードを選ぶ参考にしてくださいね。

ステータスカードを手頃な金額で持つなら!

楽天プレミアムカード(公式サイト)

- 楽天市場でのポイント還元率が最大+4倍以上に超アップ!

- 付帯保険の補償額は一般カードを大きく上回る高さ!

- 通常5万円以上のプライオリティ・パス最上級資格が無料でもらえる!

- Visa・Mastercard・JCBブランドはタッチ決済対応で支払いスムーズ!

- 選べる優待サービスでポイント還元率がさらに高まる!

JCBプラチナ

| 年会費 | 27,500円(税込) |

| ランク | プラチナ |

| 還元率 | 0.5~10.0% |

| ブランド | JCB |

| 年齢 | 25歳~ |

| 公式サイト | https://www.jcb.co.jp/promotion/ordercard/platinum/ |

JCBプラチナは、国内発の国際ブランドJCBのプラチナカードです。

プラチナカードとしては比較的安い年会費で、最大1億円の旅行傷害保険(利用付帯)が付帯。

世界1,300カ国の空港ラウンジが無料の「プライオリティ・パス」や、高級レストランのコース料理が1名分無料になる「グルメ・ベネフィット」など豊富な特典が利用できます。

年間の利用金額によっては、JCB最上で限られた人しか持てない「JCBザ・クラス」の招待状が来る可能性も。

将来的にブラックカードを目指す人は、JCBプラチナが最短ルートと言えるでしょう。

毎年300万円以上の決済で、JCBザ・クラスのインビテーションが届くと言われているワン!

\最大30,000円キャッシュバック!/

24時間365日利用可能なコンシェルジュデスクなど手厚いサービスが魅力!

2025年3月31日までAmazon利用分20%キャッシュバック(最大30,000円)されます

三井住友カード プラチナプリファード

| 年会費 | 33,000円(税込) |

| ランク | プラチナ |

| 還元率 | 1% |

| ブランド | Visa |

| 年齢 | 満20歳以上 |

| 公式サイト | https://www.smbc-card.com/camp/00002/index.jsp |

三井住友カード プラチナプリファードは、ポイント還元に特化したプラチナカードです。

プラチナカードの中では還元率が高めの1%、さらにSBI証券のクレカ積立なら毎月10万円まで最大3.0%相当のポイント付与を受けられます。

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

クレカ積立の中ではかなり破格の付与率だワン!

毎月5万円積み立てれば2,500ポイント貯まるから、年間で3万ポイントになるね!

さらに100万円の利用ごとに1万円相当のボーナスポイントがもらえて、最大で4万ポイントまで受け取り可能。

使い方によっては、年会費以上のポイント還元を受けられます。

ただしポイントに特化しているため、プライオリティ・パスなどのプラチナ特典は控えめなので注意しましょう。

\キャンペーン実施中*/

新規入会&条件達成で最大29,600円相当プレゼント(2024/11/1~2025/2/2)

さらにSBI証券のクレカ積立で積立額の最大3.0%のポイント付与も。

※特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。

※最大29,600円相当は最上位クレジットカードでのお取引が対象になります。

アメックス・プラチナ

| 年会費 | 165,000円(税込) |

| ランク | プラチナ |

| 還元率 | 1% |

| ブランド | American Express |

| 年齢 | 20歳~ |

| 公式サイト | https://www.americanexpress.com/jp/ |

アメックス・プラチナは、格式高いと言われるAmerican Expressのプラチナカードです。

重厚感のある金属製カードで、デザイン性が高いことでも評価されています。

保有しているだけでヒルトン・オナーズなど世界中の高級ホテルの上位会員となり、毎年更新時には国内高級ホテルのペア宿泊券がもらえるなど、上級の特典が付帯。

最大1億円の旅行保険を始め、家電製品やスマホ、個人賠償といった生活に密着した補償も受けられます。

スマホ保険に入る必要がなくなるね!

家族カードが4枚まで無料なので、家族全員で使えばコスパも抜群です。

\条件達成で最大165,000円相当キャッシュバック!/

インビテーションがなくても申し込み可能に!

入会&利用で合計165,000円相当を利用明細請求から減額!更新時にもらえるペア宿泊券も人気です。

三井住友カード ゴールド(NL)

| 年会費 | 年会費 5,500円 *年間100万円以上の利用で、翌年以降永年無料 |

| ランク | ゴールド |

| 還元率 | 0.5% |

| ブランド | Visa/Mastercard |

| 年齢 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 公式サイト | https://www.smbc-card.com/nyukai/card/goldcard.jsp |

三井住友カード ゴールド(NL)は年会費5,500円(税込)ですが、年間100万円以上利用すると、翌年度以降が無料※になるゴールドカードです。

月に約84,000円使えば無料で持ち続けられるため、コスパ最強と言えるでしょう。

さらに毎年100万円利用すれば、10,000円相当のボーナスポイントがずっともらえる特典も。

年間100万円使った場合、実質還元率は1.5%だワン!

最大2,000万円の海外旅行、国内旅行の補償と、空港ラウンジ無料のゴールド特典もしっかり付帯しています。

年会費無料で気軽にハイステータスカードを持ちたい人は、三井住友カード ゴールド(NL)がおすすめです。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

\キャンペーン実施中/

新規入会&条件達成で最大8,000円相当プレゼント!

期間:2024/11/1~2025/2/2

①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト5,000円分プレゼント

②新規入会&1万円毎の利用で最大3,000円相当のVポイント

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

ラグジュアリーカード(チタン)

| 年会費 | 55,000円(税込) |

| ランク | プラチナ |

| 還元率 | 1% |

| ブランド | Mastercard |

| 年齢 | 20歳~ |

| 公式サイト | https://www.luxurycard.co.jp/titaniumcard |

ラグジュアリーカードは日本初のMastercard最上位カードです。

「チタン」はレギュラーカードですがブラッシュド加工の金属製で、高級感と機能性が両立したハイスペックカードとなっています。

チタン→ブラック→ゴールドとランクが上がるけど、どのカードもプラチナカードだワン!

コンシェルジュやプライオリティ・パスなどのプラチナ特典に加え、国立美術館や映画が無料になる特典も。

国際線利用時には、手荷物を3つ無料で郵送してもらえます。

気になる人は、「【必見】ラグジュアリーカードの評判は?審査基準や年会費・特典などメリット徹底解説」も読んでみてください

\最短10分で申込完了/

金属製のハイステータスカード。最短5営業日発行!

マイル交換も可能な還元率1%相当のポイントプログラムも。

ステータスが高いクレカの特典

ハイステータスなクレカには、どんな特典があるの

ハイステータスなクレジットカードを持っていると、一般カードにはない特典を受けられます。

具体的な特典は、以下のとおり。

ハイステータスクレカならではの特別な体験で、日常生活がさらに充実するワン!

①手厚い保障

ハイステータスカードには、旅行やお買い物などの手厚い補償が付帯しています。

一般カードでも補償は付帯しているものがありますが、ハイステータスカードならさらに充実します。

一例として、楽天カードと楽天プレミアムカードの補償を比較した表はこちらです。

| 補償 | 楽天プレミアムカード | 楽天カード |

|---|---|---|

| 海外旅行 | 最高5,000万円 | 最高2,000万円 |

| 国内旅行 | 最高5,000万円 | なし |

| お買い物 | 最高300万円 | なし |

楽天プレミアムカードの方が、補償額が多いね!

楽天カードは最高2,000万円の海外旅行保険のみに対し、楽天プレミアムカードは最高5,000万円の国内・海外の旅行保険、最高300万円のお買い物保険も付帯します。

クレカによっては、搭乗予定の飛行機が遅れた際の遅延補償や、スマホの保険がついたものも。

旅行やふだんの生活も、クレカの補償で守られると安心ですね。

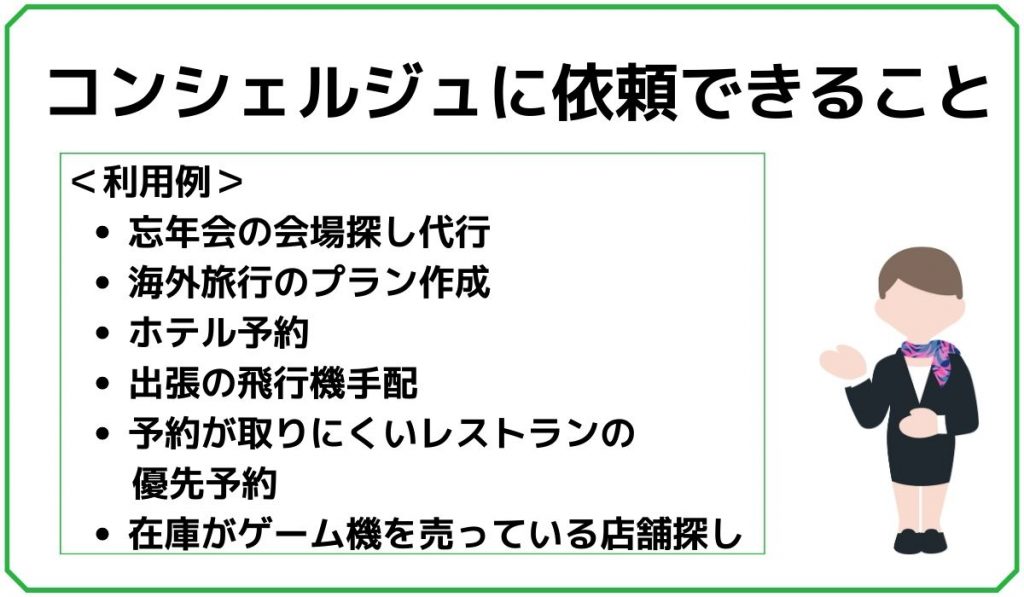

②コンシェルジュサービス

コンシェルジュとは、専門の相談員がユーザーの希望や要望を聞いてくれるサービスです。

多くのプラチナカード以上のクレカにはコンシェルジュサービスが付帯しており、困ったときは電話1本で対応してもらえます。

コンシェルジュには、どんなことを頼めるの?

コンシェルジュサービスでは、カードの利用が発生する依頼を聞いてもらうことができます。

主な使用例としては以下のとおり。

- 忘年会の会場探し代行

- 海外旅行のプラン作成とホテル予約、飛行機の手配

- 都内でサプライズパーティーができるレストラン探し

- 予約が取りにくいレストランの優先予約

- 在庫少ないゲーム機を取り扱っている店舗探し

様々な要望を聞いてくれるのね!

忘年会の会場探しやホテル予約など、自分ですると時間がかかって大変なことも、コンシェルジュなら代行してもらえます。

カードの種類によっては、予約の取りにくいレストランの優先予約や、在庫が少ない商品を取り寄せもできる場合があります。

依頼するだけなら無料なので、別料金は不要です。

気になる人は、「コンシェルジュ付きのおすすめクレジットカード4選!」を読んでみるワン!

③空港ラウンジが無料

多くのゴールドカード以上のクレカなら、空港内のラウンジが無料で利用できる特典が付帯しています。

プラチナランク以上になるとクレカの保有者だけでなく、同伴者も無料で利用できる場合も。

同伴者が無料なら、家族や友人と一緒に入店できるワン!

クレカによっては、通常ビジネスクラスの座席を予約した人が入店できる、VIPラウンジも利用可能です。

利用できるラウンジはクレカの種類ごとに異なるため、発行前にどの空港で利用できるか確認しておきましょう。

詳しくは、「空港ラウンジ無料の最強クレジットカード13選!」で解説しています。

④プライオリティ・パスが付帯

プライオリティ・パスは、世界1,300ヵ所以上の空港ラウンジを利用できる会員証で、多くのプラチナカード以上のクレカに付帯しています。

飛行機の待ち時間を座ってゆっくり過ごせるため、海外旅行に行く人に特におすすめです。

国内でも一部のVIPラウンジや飲食店が、プライオリティ・パスで利用できるワン!

プライオリティ・パスには3種類あり、その中でも年間何度でも無料で利用できる、「プレステージ」ランクがついたものがおすすめです。

楽天プレミアムカードなら年会費11,000円(税込)で、本来なら469米ドル相当かかる「プレステージ」が付帯するため、コスパに優れています。

プライオリティ・パス付帯のクレカについて詳しく知りたい人は、「プライオリティ・パス付きのクレジットカードおすすめ9選」も読んでみましょう。

⑤グルメ特典で高級レストランがお得

プラチナカードでは、対象の高級レストランがお得に利用できる、グルメ特典が付帯している場合があります。

主なグルメ特典付きクレカと内容は、以下のとおり。

| カード名 | 特典名 | 内容 |

|---|---|---|

| JCBプラチナ | グルメ・ベネフィット | ・2名以上で予約すると1人無料 |

| アメックス・プラチナ | 2 for 1 ダイニング by 招待日和 | ・2名以上で予約すると1人無料 |

| ラグジュアリーカード | ラグジュアリー ダイニング ラグジュアリー アップグレード | ・2名以上で予約すると1人無料 ・コース料理のアップグレード |

| TRUST CLUB プラチナ Visaカード | TRUST CLUB ダイニングセレクション | ・2名以上で予約すると1人無料 ・6名以上で予約すると2人無料 |

家族や友人と、コース料理がお得に食べられるね!

グルメ特典があれば、家族の誕生日会や友人との会食も、特別なものになるでしょう。

クレカによっては家族カードでも、特典の対象になる場合も。

なお、カードの種類によって利用できる飲食店が異なります。

対象店舗が都心に集中している場合もあるため、自分が住んでいる地域で使えるか事前に確認してからカードを発行しましょう。

⑥会員専用ラウンジに入店できる

一部の上位カードなら、会員のみが利用できる特別なラウンジに入店できます。

ラグジュアリーカードは入会金3万円、月額15,000円の完全会員制ラウンジ「ヴィラフォッシュ銀座」を優待価格で利用できるため、コスパは抜群です。

国内大手テーマパークのディズニーランドには、JCB最高峰「JCBザ・クラス」の保有者のみが年に1回だけ入店できる「ディズニーランドJCBラウンジ」があります。

ディズニーランドが好きな人は、JCBザ・クラスを目指す人も多いよ!

こういった特別な体験ができるのも、ハイステータスカードならではでしょう。

ステータスが高いクレカを持つメリット

ステータスカードを持っていると特典を受けられるだけでなく、ふだんの生活でも以下のようなメリットがあります。

ハイステータスクレカを持てば、モチベーションも上がるワン!

利用枠が多い

ハイステータスカードは、一般のクレジットカードに比べて利用枠が高くなります。

一例として、三井住友カード(NL)と三井住友カード プラチナプリファードの利用枠を比較してみました。

| カード名 | ランク | 利用枠 |

|---|---|---|

| 三井住友カード(NL) | 一般 | ~100万円 |

| 三井住友カード プラチナプリファード | プラチナ | ~500万円 |

三井住友カード プラチナプリファードの方が、利用枠が多いね!

三井住友カード(NL)は利用枠が最大100万円に対して、三井住友カード プラチナプリファードは最大500万円と5倍の違いがあります。

ハイステータスカードなら高級な家具や腕時を、いつでも安心して購入できます。

ビジネスであれば税金の支払い、大量の商品入荷にも最適でしょう。

なお利用枠は申込内容によって決定されるため、人によって異なります。

「誰でも最大まで利用できる」という意味ではないので注意してくださいね。

相手に信頼性を示しやすい

ハイステータスなクレジットカードを持つことで、信頼性の証明にもなります。

海外では特にその傾向が強く、ホテルなど一部のサービスを利用する場合、クレジットカードがないと割高なデポジットが必要になる場合も。

ハイステータスカードは限られた人しか持つことはできず、割高な年会費を支払っていることから、決済力を示す証明書として有効です。

国内ではあまり意識しないけど、海外ではクレカが身分証として見られることが多いワン!

ビジネスシーンや大切な会食でもスマートに使える

高級レストランで友人・家族を招いた大切な会食では、年会費無料クレカで支払うのをためらう場合もあります。

ビジネスの接待でも、できるだけ相手に良い印象を与えられるよう気をつけたいですね。

重要なイベントでは、ちゃんとしたクレカを使いたいな。

その点ハイステータスカードなら、どんなシーンでも恥ずかしいこと無くスマートに支払いを済ませられます。

限度額が多いため、お会計が高額になっても安心。

ハイステータスカードを持っていれば、お仕事や日常生活でより良い人間関係を築けるでしょう。

ステータスが高いクレカの注意点

ハイステータスカードの注意点はある?

ハイステータスカードを持つ時は、以下の2つの注意点もあります。

年会費が高い

ほとんどでハイステータスカードは、数万円~数十万円程度の年会費がかかります。

一般カードなら年会費無料で持てる場合も多い中、毎年高額の維持費が発生するため、自分が負担にならないよう注意が必要です。

ハイステータスカードは特典を利用すれば年会費分お得になることもありますが、富裕層向け設定のため、その特典を利用するにもお金がかかります。

特典を利用するため必要ない買い物をして、損することがないようにしましょう。

年会費が安いハイステータスカードはある?

年会費が安いハイステータスカードが欲しい人は、年間3,300円(税込)で持てる「TRUST CLUB プラチナマスターカード」がおすすめです。

また、三井住友カード ゴールド(NL)なら、年間100万円以上利用で翌年度以降の年会費を永年無料にできます。

一般カードに比べ審査が厳しい

ハイステータスカードは一般カードに比べ入会時の審査が厳しく、学生やパート・アルバイトの人は、審査を通過できない可能性が高くなります。

正社員の方も、入社したばかりだと審査に落ちやすいため、しばらく経って就業期間を長くしてから申し込みをおすすめします。

審査が不安だけど、ハイステータスカードを持つ方法はある?

審査が不安な人は、一般カードからインビテーションで発行がおすすめです。

インビテーションとは、カード会社が発行する上位カードの招待状で、クレカの利用状況が良ければ届く可能性があります。

「うちの会社の上位カードに入会してください」という招待状だワン!

インビテーションで発行すれば、通常入会に比べて審査に通りやすくなると言われています。

ただしインビテーションが来るのは良い利用実績を積んだ場合で、未納や支払いの遅れがあると逆効果になります。

計画的に使って、ちゃんと支払うことが大切なのね!

ステータスが高いクレカに関するよくある質問

ステータスが高いクレカについて、もっとよく知りたい。

ステータスが高いクレカについて、よくある質問をまとめました。

それぞれ確認していきましょう。

ステータスが高いクレカを持つには年収がいくら必要?

ステータスが高いクレカに必要な年収は、一般的にはゴールドが300万円程度、プラチナは500万円程度と言われてます。

ですがハイステータスカードにも様々な種類があり、それぞれ審査難易度が異なるため、「〇〇円あれば審査に通る」とは言い切れません。

年会費が割安なものや、条件を満たせば年会費無料になるゴールドカードなど、一部のハイステータスクレカなら年収が低めでも発行できる可能性があります。

詳しくは、「プラチナカードに必要な年収目安はいくら?審査条件・年収別おすすめカードを紹介」も読んでみてください。

年収だけでなく、職種や就業期間、信用情報などで総合的に判断されるワン!

ステータスが高いクレカのデメリットは?

ステータスが高いクレカは、年会費も割高なものが多いです。

使いこなさないと年会費で損をする可能性があるため、自分が維持しやすい価格のものを選びましょう。

自分に合うものを選ぶことが大切だね!

インビテーションとは?

インビテーションとは、カード会社から送られてくる招待状です。

多くの場合、今使っているクレカの上位カードの招待状が届きます。

郵送で送られてくることが多いですが、最近ではクレカのマイページなどにいきなり表示されるパターンもあります。

条件を満たさないと来ないワン!

インビテーションはどうしたら来る?

インビテーションは、クレカを年間で一定額使うなどの条件を満たせば来ると言われています。

エポスカードとイオンカードは、年間50万円使うとゴールドカードの招待状が届きます。

ですが多くのクレカは非公開で、具体的なインビテーション条件は不明です。

アメックスのブラックカード「アメックス・センチュリオン」のインビテーションは、年間で数千万円の利用が必要とも言われているワン!

【まとめ】ステータスの高いクレジットカードを発行しよう

ステータスの高いクレカについて、良くわかった!

ステータスの高いクレカのおすすめや特典内容、注意点まで解説しました。

最後にこの記事の重要な点を3つにまとめます。

- クレカのステータスは一般からブラックまであり、発行会社によっても異なる

- プライオリティ・パスやコンシェルジュ、グルメ特典などが利用できる

- 年会費が高いため、維持費で損しないよう注意

ステータスの高いクレカを持てば、ふだんの生活がワンランク向上する特別な体験ができます。

最近はゴールドカードのステータスが下がり気味な傾向があるため、ハイステータスカードを持ちたい人はプラチナカードを検討しましょう。

どれが良いか迷う人は、おすすめのハイステータスカードから、自分に合う1枚を探してくださいね。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。