「法人カードが欲しいけど審査に通るか不安」という人も多いのではないでしょうか。

法人カードでは事業歴や法人情報が見られると言われていますが、最近は個人の信用情報を重視するものもあり、比較的審査が厳しくないカードもいくつか登場しています。

本記事では法人カードの審査基準と通りやすくするコツ、発行しやすいカードについて紹介します。

おすすめの法人カードランキング

▼カード名をクリックすると詳細説明をご覧いただけます。

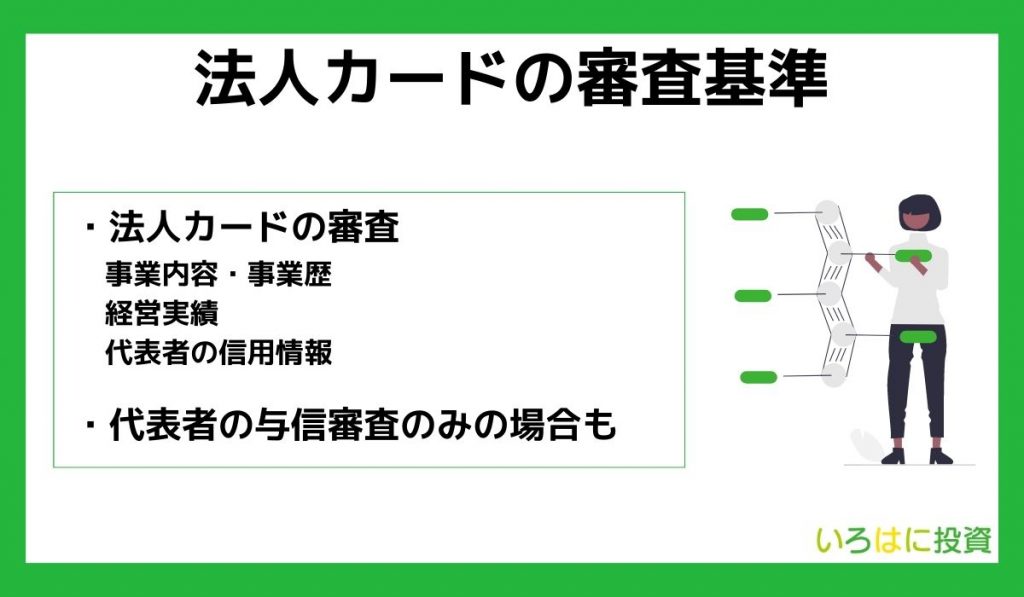

法人カードの審査基準

法人カードでは、どんな審査をするの?

法人カードの審査基準は会社ごとに異なりますが、主に以下の点が見られると言われています。

法人カードの審査内容

- 事業内容

- 事業歴

- 経営実績

- 代表者の信用情報

審査ではどのような事業をしているか、何年続いている会社なのかを見られます。

どの会社も設立してすぐは不安定ですが3~4年経つと安定してくる点から、起業から3年経過していれば審査に有利だと言われています。

会社の経営実績も大切なので、法人カードの申し込み前はできるだけ安定した運営をするよう心がけましょう。

収益が多くなくても、安定していれば大丈夫だワン!

また法人に関する内容だけでなく、カードを申し込んだ代表者の信用情報も見られます。

法人カードでも個人向けクレカ同様に、代表者が審査されることを覚えておいてくださいね。

コーポレートカードは審査が厳しめ

法人カードの中には、中小企業や個人事業主向けの「ビジネスカード」と、大手企業向けの「コーポレートカード」の2種類があります。

それぞれの違いは以下の通り。

| 内容 | ビジネスカード | コーポレートカード |

|---|---|---|

| 会社 | 中小企業・個人事業主向け | 大企業向け |

| 審査 | 易しめ | 厳しめ |

| 必要な書類 | 本人確認書類で申し込みできるものもある | 法人確認書類が必要 |

ビジネスカードのほうが、比較的審査が易しめなんだね!

起業して間がなくても申し込めるビジネスカードに対し、コーポレートカードは多くの場合、「起業して3年経過している」などの厳しい条件がついています。

また、コーポレートカードを申し込むには法人確認書類が必要ですが、ビジネスカードの中には代表者の本人確認書類だけで発行できるものがたくさんあります。

どちらのクレカでも従業員カードやETCカードつけられるため、それぞれの違いをよく確認し、自分に合う方を選びましょう。

かけだしのフリーランスの方や個人事業主の方は、ビジネスカードがおすすめだワン!

代表者の信用情報だけで審査されるものも

ビジネスカードの中には、決算書・登記簿謄本などの法人確認書類が不要で申し込みできるものもあります。

この場合、提出する書類は本人確認書類のみとなり、代表者の与信情報で審査が行われます。

与信情報って何?

与信情報とは申し込んだ人に多額の借り入れはないか、過去に未納・滞納などの金融事故を起こしていないかと言った信用情報のことです。

事業を始めたばかりで不安定な状況でも、代表者の信用情報が良ければ、審査に通過しカードを発行することができます。

審査が不安な人は、本人確認書類のみで申し込める法人カードを選びましょう。

フリーランスや個人事業主も、発行しやすいワン!

\ポイント還元率1.0%/

利用するだけでポイント還元によるコスト削減が可能!

選ぶなら高還元率のNTTファイナンスBizカードがおすすめです。

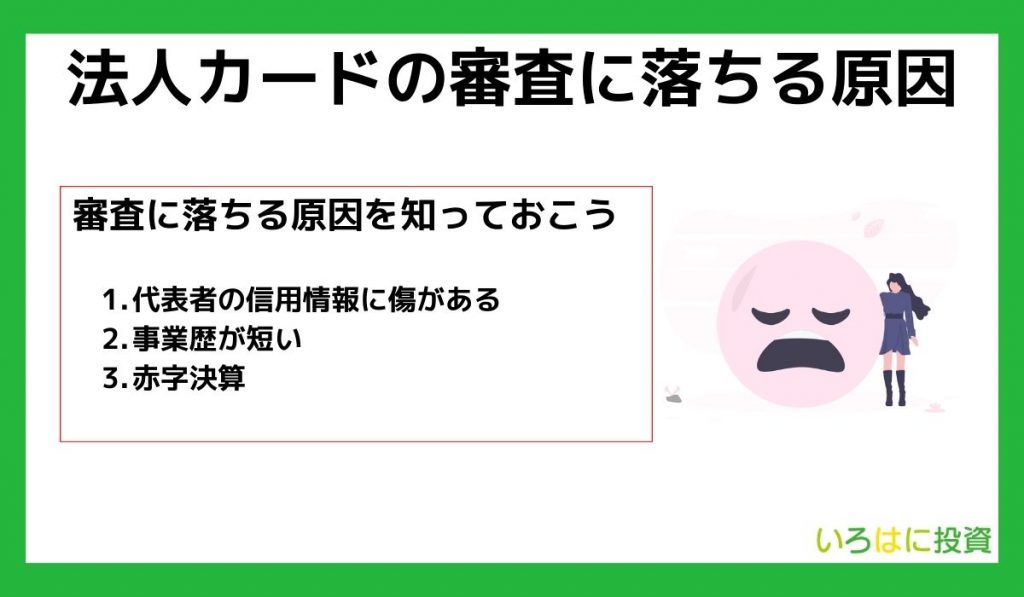

法人カードの審査に落ちる原因

法人カードの審査に落ちてしまった場合、以下の3つの原因が考えられます。

代表者の信用情報に傷がある

法人カードを申し込んだ代表者に多額の借り入れや未納・滞納などがあった場合、信用に乏しいと判断され、審査を通過することはできません。

未納・滞納などの金融事故の情報は、信用情報機関に5年間記録されます。

過去に滞納し現在は解消した場合でも、5年間は審査に不利になる可能性があるので注意が必要です。

信用情報は、自分で見られないのかな?

自分の信用情報は、信用情報機関に「開示請求」することで見ることができます。

自分が審査に通るか不安な人は、クレカ・ローン関連の信用情報が保管されている「CIC」に開示請求をしてみましょう。

CICに開示請求する方法については、「クレジットカードが作れない7つの原因とは?理由を調べる方法」で詳しく解説しています。

事業歴が短い

事業を初めてあまり期間が経っていない場合、審査を通過できない可能性があります。

企業の倒産率に関しては様々なデータがありますが、起業してから事業を続けて行くのはかなり厳しく、3年以内に潰れてしまう会社も少なくありません。

カード会社としても貸し倒れのリスクを避けるため、事業歴が短い企業に対しては、審査が厳しくなると言われています。

じゃあ、事業を始めたばかりの人はどうしたらいいの?

事業を始めたばかりの人は、法人確認書類が必要ないビジネスカードがおすすめです。

代表者の与信情報で判断されるため、事業歴が短くても審査を通過しやすくなります。

また、三井住友カード ビジネスオーナーズのように、公式サイトに開業直後でも申し込めると書かれているカードを選んでも良いでしょう。

赤字決算

カード会社が債権を回収できないリスクを避けるため、事業で赤字を出している場合、審査に不利になる可能性が高くなります。

特に大企業向けのコーポレートカードでは、2期以上黒字が条件の場合もあるほど経営実績は重要です。

赤字続きの会社にクレカを発行するのは、確かにカード会社としては不安かも。

ですが赤字があっても、法人カードを発行できないことはないのでご安心ください。

個人の与信情報のみで発行できるものや、審査が比較的厳しくないと言われている法人カードなら、審査を通過する可能性はあります。

赤字を出してしまっても、次期から回復していけると良いですね。

\ポイント還元率1.0%/

利用するだけでポイント還元によるコスト削減が可能!

選ぶなら高還元率のNTTファイナンスBizカードがおすすめです。

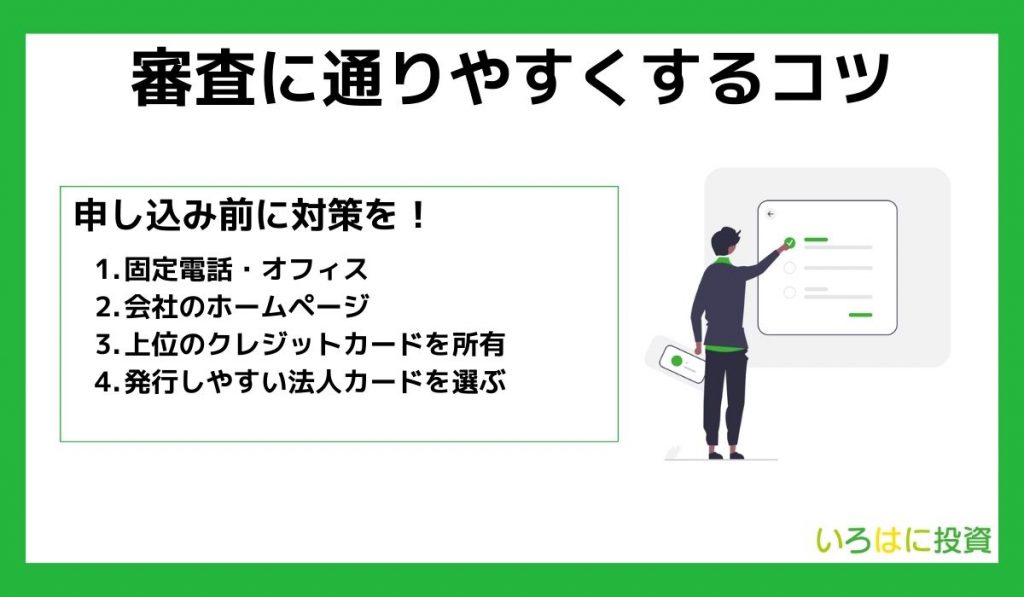

法人カードの審査に通りやすくするコツ

法人カードの審査に通りやすくするコツはあるのかな?

法人カードを申し込む際は審査に通りやすくするため、以下のコツを覚えておきましょう。

固定電話やオフィスを用意する

固定電話とオフィスが準備してあれば、事業所の所在がわかりやすいため信用を得やすくなります。

特にコーポレートカードの場合、オフィスと固定電話は必須と言っても過言ではありませんよ。

家で仕事をする個人事業主は、どうしたらいいの?

自宅で仕事をする個人事業主の場合でも、屋号を取得していれば、事業を行っている証明をしやすくなります。

できれば仕事用の固定電話があったほうが良いですが、難しい場合は事業専用の携帯番号を取得するだけでも効果があります。

会社のホームページを用意する

法人カードの審査の際は、「申込者が実際に事業をしているのか」を見られます。

そのため業績をアピールしやすいよう、会社のホームページを用意しておくのもおすすめです。

ホームページに会社の所在地や連絡先が記載されていれば、会社の所在を知らせるのに効果的で信用に繋がります。

定期的な更新も忘れないでね!

代表者が上位のクレジットカードを所有する

法人カードの審査では、代表者の信用情報が見られます。

そこで代表者がゴールド以上の上位カードを所有していれば、「上位カードを持てるほど信用できる人」だと判断され、審査に有利になる場合があります。

でもお金持ちじゃないから、ゴールドカードなんてなかなか持てないよ…

以前はゴールドカードは収入の多い限られた人だけが持てるものでしたが、最近では気軽に持てるゴールドカードもたくさん発行されてます。

気になる人は「ゴールドカードおすすめ11選」を読んで、持ちやすいゴールドカードを探してみましょう。

比較的発行しやすい法人カードを選ぶ

ここ数年の需要の増加により、本人確認書類のみで発行できる法人カードや、事業を始めたばかりの人も申し込めるものが増えています。

そのような法人カードは、コーポレートカードに比べると発行しやすいと言われており、審査が不安な人も安心して申込み可能です。

発行しやすい法人カードでも機能はしっかりしており、ビジネス向けの優待が受けられるものや、追加カードが無制限でつけられる場合もありますよ。

どの法人カードが発行しやすいの?

発行しやすい法人カードは、次で詳しく解説します。

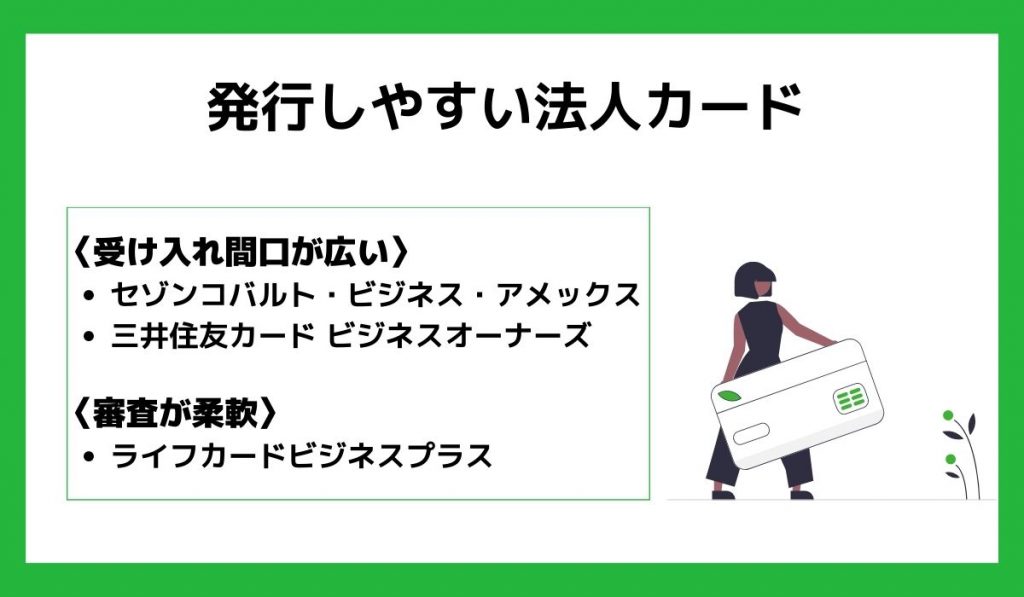

発行しやすい法人カード

審査が不安な方は、以下の5種類の法人カードがおすすめです。

| カード名 | 年会費 | 還元率 |

|---|---|---|

| ①セゾンコバルト・ビジネス・アメックス | 永年無料 | 0.5% |

| ②ライフカードビジネスライトプラス | 永年無料 | 0.5% |

| ③NTTファイナンスBizカード | 永年無料 | 1% |

| ④UPSIDERカード | 無料 | 1.0%〜1.5% |

| ⑤三井住友カード ビジネスオーナーズ | 永年無料 | 0.5% |

年会費や還元率が、それぞれ違うんだね!

上記の法人カードはどれも発行しやすいと言われており、特徴や内容も異なります。

自分の使い方に合うものはあるか、探してみましょう。

もっと詳しく知りたい方は「法人クレジットカードのおすすめ比較!年会費や審査・ポイントについて徹底解説」もあわせてご覧ください。

①セゾンコバルト・ビジネス・アメックス

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 追加カード | 永年無料(9枚まで) |

| ブランド | American Express |

| 公式サイト | https://www.saisoncard.co.jp/amextop/cobalt-pro/ |

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは年会費無料、追加カードも9枚まで無料で発行できるビジネスカードです。

副業の方も対象で、本人確認書類のみで申し込めることから、比較的発行しやすいと考えられます。

分割・リボ払いに対応しているワン!

基本の還元率は0.5%ですが、モノタロウやエックスサーバーなど、ビジネス向けの対象サービスで利用すると2%ポイント還元されます。

利用に応じて貯まる永久不滅ポイントはその名の通り有効期限がなく、「忙しくてポイントを管理する時間がない」という人も、ムダになる心配はないでしょう。

\8,000円相当のポイントがもらえる/

今なら新規ご入会・ご利用で永久不滅ポイントプレゼント

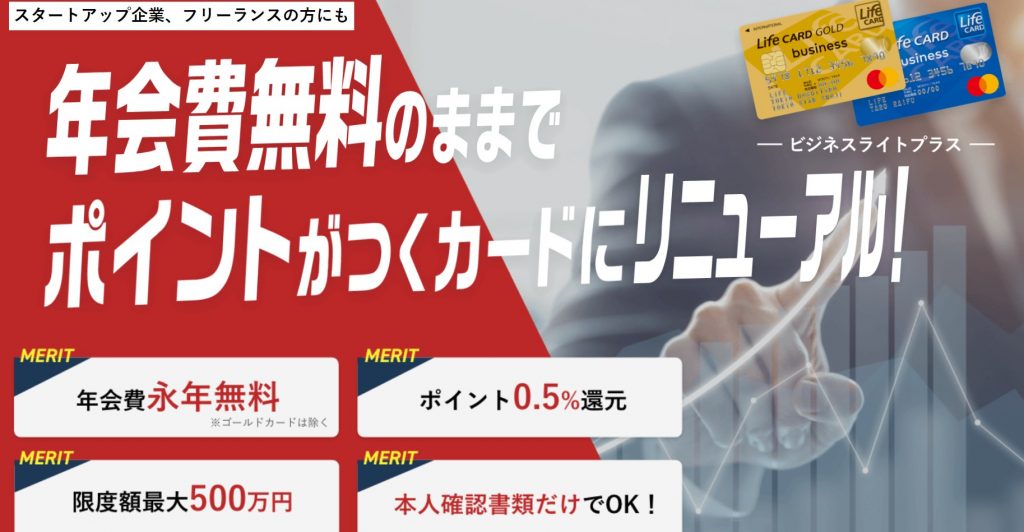

②ライフカードビジネスライトプラス

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 追加カード | 永年無料(3枚まで) |

| ブランド | Visa/Mastercard/JCB |

| 公式サイト | https://lifecard-promotion-dg.com/business/ |

ライフカードビジネスライトプラスは、カード会社独自の審査基準で発行されるため、比較的審査が易しめと言われています。

年会費は永年無料ですが利用限度枠が幅広く、最大で500万まで対応可能です。

このカードの最大が500万円だから、発行した人全員500万円まで使えるという意味ではないため注意だワン!

本人確認書類だけで申し込みできて、追加カードは最大で3枚まで無料でつけられます。

最短3営業日での発行に対応しているため、郵送されてくる期間を含めても早めに受け取れますよ。

\年会費永年無料/

最短3営業日で発行!

本人確認書類だけでOK!フリーランスの方も申し込み可能です。

③NTTファイナンスBizカード

| 年会費 | 永年無料 |

| 還元率 | 1% |

| 追加カード | 永年無料(9枚まで) |

| ブランド | Visa |

| 公式サイト | https://www.ntt-card.com/biz/apply3/bizcard/ |

NTTファイナンスBizカードは、個人事業主の方がオンライン申込で口座設定をすれば、本人確認書類の提出は原則不要で申込可能です。

法人の場合、法人確認書類と申込者の本人確認書類が2点必要となります。

個人事業主の人は、比較的簡単に申し込めそうね。

あわせて読みたい:個人事業主におすすめクレジットカード10選!メリットや審査・注意点を徹底解説

年会費無料で還元率が1%と高く、最大2,000万円の国内・海外旅行保険が付帯します。

全国の出光・シェル・apollostationで給油すると、1リットルあたり2円~40円キャッシュバックされるため、お仕事で車を使う人にもおすすめです。

\ポイント還元率1.0%/

利用するだけでポイント還元によるコスト削減が可能!

選ぶなら高還元率のNTTファイナンスBizカードがおすすめです。

④UPSIDERカード

| 年会費 | 無料 |

| 還元率 | 1.0%〜1.5% |

| 追加カード | 追加枚数制限なし |

| ブランド | Visa |

| 公式サイト | https://up-sider.com/lp/ |

追加カードをたくさん発行したい人は、UPSIDERカードがおすすめです。

UPSIDERカードは柔軟性のある法人カードで、追加カードの発行枚数に制限がなく、リアルカード、バーチャルカード共に手数料がかかりません。

プリペイドカードとしても利用可能で、その場合は与信審査無しですぐに発行できます。

利用上限は最大10億円まで対応しており、スタートアップや成長企業に最適です。

個人事業主は対象外だワン!

\スタートアップ企業担当者必見/

導入社数25,000社以上、利用継続率99%の上場を目指す企業を支える法人カード。

最大10億円の高い限度額で最短当日から利用可能!

⑤三井住友カード ビジネスオーナーズ

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 追加カード | 永年無料(19枚まで) |

| ブランド | Visa/Mastercard |

三井住友カード ビジネスオーナーズは、公式サイトに「設立して間もない会社も対象」と記載されており、比較的発行しやすいと考えられます。

決算書・登記簿謄本などは必要なく、本人確認書類のみで申込可能です。

年会費は永年無料、追加カードも19枚まで無料で発行可能で、個人事業主や副業の方も気軽に持つことができますよ。

職員さんと一緒に使いたい人も安心ね!

利用金額に応じて話題のVポイントが貯まり、対象の三井住友カードと2枚持ちすれば、AmazonやANAで最大1.5%ポイント還元される特典も。

プライベート用と仕事用で、三井住友カードを使い分けると良いでしょう。

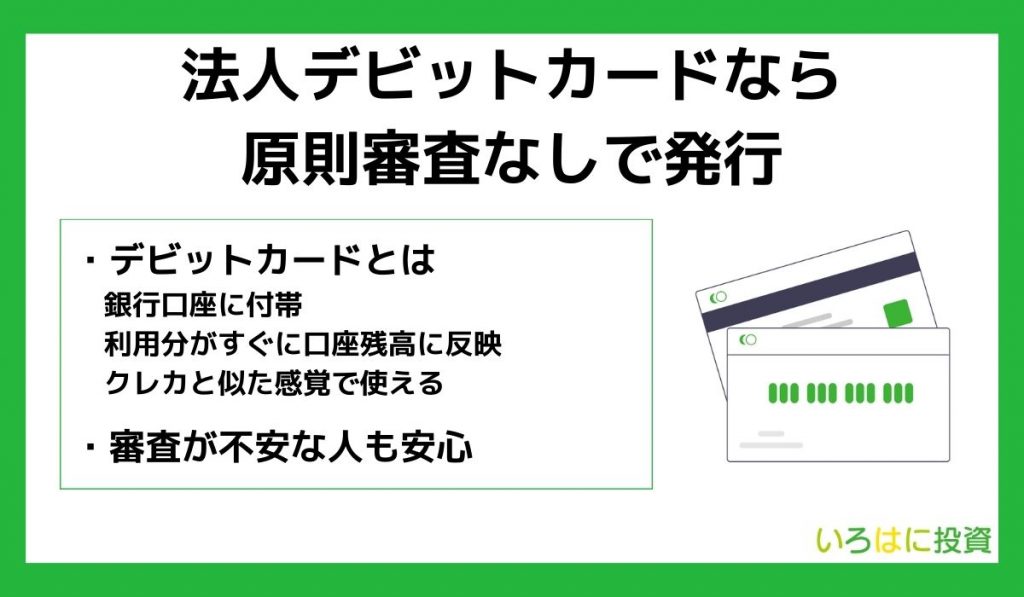

法人デビットカードなら原則審査なしで発行可能

クレカが発行できない人や審査が不安な人は、法人用のデビットカードを持つ方法もあります。

デビットカードって何?

デビットカードとは銀行口座に付帯し、利用分がすぐに口座残高から引き落とされるカードです。

VisaやMastercardなどの国際ブランドがついているため、法人口座でデビットカードを発行すれば、法人カードと同じ感覚で使えます。

デビットカードも、仕入れや備品の購入で使えるのね!

デビットカードについては、「デビットカードが使える店は?」で詳しく解説しています。

仕事用としても使えるので、気になる人は知っておいて損はありません。

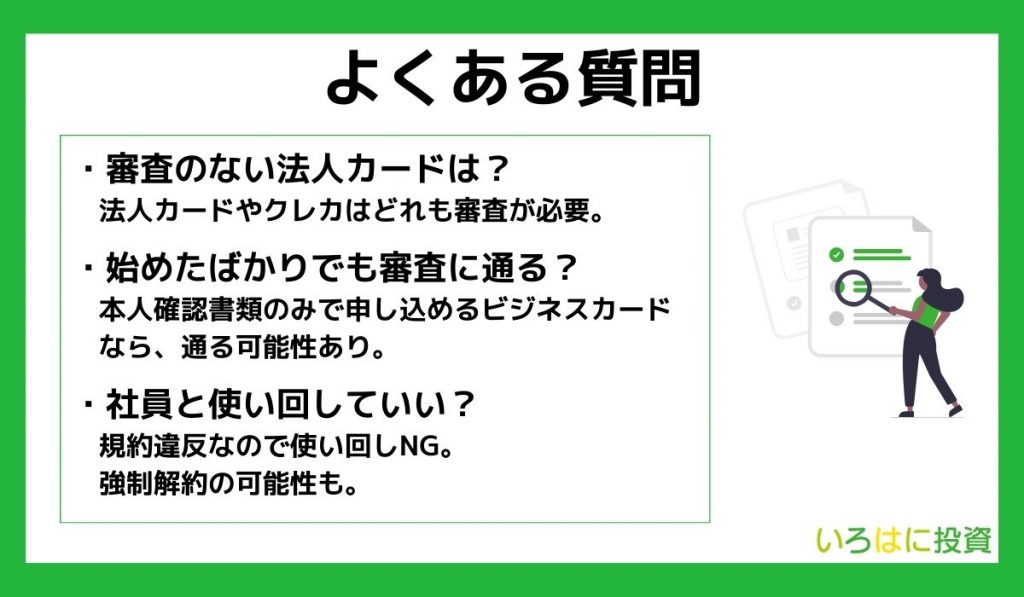

法人カードの審査に関するよくある質問

法人カードの審査について、もっとよく知りたい。

法人カードの審査について、よくある質問をまとめました。

審査のない法人カードはありますか?

個人向けも法人向けも、審査のないクレジットカードは残念ながらありません。

カード会社の貸し倒れを防ぐため、どんなクレジットカードでも必ず審査を受ける必要があります。

審査が不安なんだけど、どうしたらいい?

審査が不安な人は発行しやすいクレカを選ぶか、デビットカードを使う方法もあります。

始めたばかりのフリーランスですが審査に通りますか?

事業を始めたばかりの人は、本人確認書類のみで申し込めるビジネスカードがおすすめです。

申込者の与信で判断されるため、事業歴が短く収入が不安定な状況でも、審査を通過できる可能性があります。

申込者に未納・滞納などがあり信用できないと判断されると、審査を通過できないから注意するワン!

法人カードは社員と使いまわしていいですか?

1枚の法人カードを、複数の社員と使いまわすことはできません。

クレジットカードを名義人以外の人が使うことは規約違反となり、最悪の場合、強制解約されてしまうおそれもあります。

従業員に使って欲しい場合、従業員名義で追加カードを発行するワン!

法人カードは代表者も審査されますか?

法人カードの審査では、事業歴や事業内容と一緒に、申込者の信用情報も見られます。

スムーズに審査に通過できるように、日頃から未納・滞納に注意して、良い信用実績を積んでおきましょう。

クレカやローンを滞りなく支払っていれば、基本的に問題ないよ!

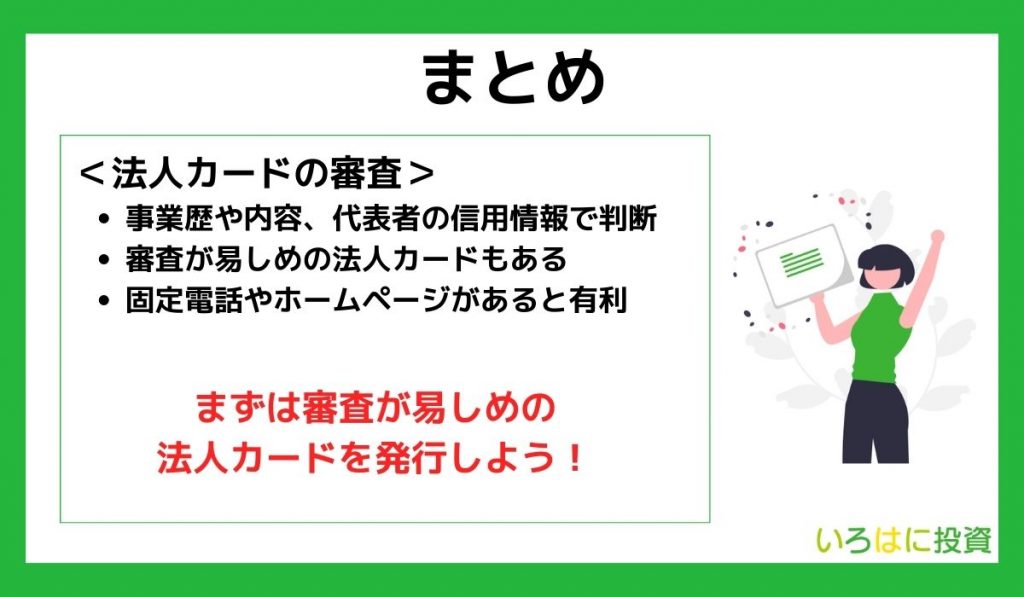

法人カードの審査まとめ

法人カードの審査について良くわかった!

法人カードの審査内容や通過しやすくなるコツ、発行しやすい法人カードについてまとめました。

最後にこの記事の重要な点を3つにまとめます。

- 法人カードの審査では事業歴や内容、代表者の信用情報が見られる

- 申込者の与信審査のみで申し込める法人カードなら発行しやすい

- 固定電話や会社のホームページを用意すると、審査に有利な場合がある

事業を始めたばかりの人で収入が安定しなくても、申し込める法人カードはあります。

本人確認書類のみで申し込めるものや年会費無料の法人カードは、比較的審査が易しくフリーランスや個人事業主の方も安心です。

ぜひ、自分の使い方に合う法人カードを見つけてくださいね。

おすすめの法人カードランキング

▼カード名をクリックすると詳細説明をご覧いただけます。