・ナンピン買いはダメってたまに聞くけど、どんなもの?

・ナンピン買いするタイミングがあれば知りたい!

このようなお悩みを解決します。

🔰いろはに結論

- ナンピン買いは保有株が値下がりした時に買い増して平均取得単価を下げる手法

- 投資資金が大きくなるので損失が大きくなる可能性がある点に注意が必要

- 単元未満株投資やドルコスト平均法での積立投資がおすすめ

投資をしていると含み損を抱えて「ナンピン買い」すべきかどうか悩む場面は出てくるでしょう。

ナンピン買いをしたあと、株価が上昇すると含み損が早く抜け出せて、利益も大きくなります。

含み損は早く解消したいもんね!

とはいえ、思惑通りに株価が上昇しなければ、大きな損失を抱えることも。

今回はナンピン買いのメリット・デメリット、ナンピン買い成功のコツを徹底解説します。

ナンピン買いは危険と感じる方へ向けて、他のおすすめ投資手法も紹介しているので、ぜひ参考にしてみてください。

ナンピン買いとは【分かりやすく解説】

ナンピン買いとは、保有株の価格が下落した際に買い増しをして購入時の平均単価を下げることを指します。

例えば、1,000円で100株買った銘柄を、800円に下がったときにさらに100株買い増しすると、1株当たりの平均購入単価は900円(1,800/2)となり、平均取得単価を下げられます。

平均取得単価を下げることで、含み損を解消するまでの時間を短くできるメリットがあります。

そのため、一時的に下がったときに行うと有利になる可能性の高い投資手法ですが、株式が下落トレンドだと損失をさらに大きくすることにつながります。

業界では、「下手なナンピン、スカンピン」などといわれているワン!

これはナンピンをするならうまくやらないと、損失を拡大させて資産を大きく減らしてしまうことを指しています。

ナンピン買いのメリット3選

まずはナンピン買いをするメリットを3つ紹介します。

以下で詳しく解説します。

銘柄の平均取得価格を下げられる

ナンピン買いをする一番のメリットは、銘柄の平均購入価格を下げられる点です。

例えばA社の株価が1,000円の時に買付を行い、その後800円まで株価が下落したとします。

この際、再度A社の株を同じ株数だけ購入すると、平均取得単価は900円となります。

平均単価:1,000円+800円÷2=900円

もとは1,000円で買ってたけど、100円も取得単価が下がった!

A社の株価が950円になったとき、ナンピン買いした方は含み益になりますが、何もせず放置していた方は含み損のままです。

平均取得単価を下げ、含み損を解消するまでの期間を下げられるのもナンピン買いのメリットだと言えるでしょう。

利益を増やせる

ナンピン買いをすることで平均取得単価が下がります。

それと同時に、株数を増やせているので、株価が上昇したときに利益を増やせます。

ちょっとわかりずらいな…

先ほどと同じ例で再度考えてみましょう。

A社の株価を1,000円で100株持っている人(B君)と、ナンピン買いをし900円で200株持っている人(Cさん)がいるとします。

A社の株価が1,200円まで上昇した際、B君は2万円の利益ですがCさんは6万円の利益となります。

| B君 | Cさん | |

|---|---|---|

| 取得単価 | 1,000円 | 900円 (1000円+800円)/2 |

| 保有株数 | 100株 | 200株 |

| 株価が1,200円になったときの利益 | 2万円 | 6万円 |

安い時に買っていると利益が増えるね!

このように、ナンピン買いを行い平均取得単価を下げ、株数を増やしていると、利益を大きく増やせるでしょう。

株主優待の内容が充実する可能性もある

株式投資では、投資先から商品やギフト券など「株主優待」を貰うことが出来ます。

私も株主優待をもらっているよ!

投資先企業の商品やサービスを無料でもらえたり、商品券がもらえたりと毎日が楽しくなる特典をゲットできるのが魅力です。

そんな株主優待は保有している株式数に応じて豪華になる銘柄もあります。

株主優待で人気のマクドナルド(2701)は、保有株数に応じてもらえる優待食事券が変化します。

| 保有株数 | もらえる優待 |

|---|---|

| 100~299株 | 優待食事券1冊 |

| 300~499株 | 優待食事券3冊 |

| 500株以上 | 優待食事券5冊 |

500株までならナンピンする価値があるってことだね!

このようにナンピン買いすることで、もらえる株主優待がお得になる銘柄もあるため、優待目的で投資している方はナンピン買いも視野に入れて良いでしょう。

株主優待についてもっと詳しく

ナンピン買いをする2つのデメリット

ナンピン買いをするデメリットもある?

ここからはナンピン買いをするデメリットを2つ紹介します。

以下で詳しく解説します。

損失が膨らむ可能性もある

メリットの裏返しになりますが、株数が増えることで損失が膨らむ可能性があります。

例えばA社の株価が1,000円の時に買付を行い、その後800円まで株価が下落したとします。

この際、再度A社の株を同じ株数だけ購入すると、平均取得単価は900円となります。

A社の株価が700円になったとき、B君は3万円の含み損ですが、Cさんは4万円の含み損となります。

| B君 | Cさん | |

|---|---|---|

| 取得単価 | 1,000円 | 900円 (1000円+800円)/2 |

| 保有株数 | 100株 | 200株 |

| 株価が700円になったときの損益 | 3万円 | 4万円 |

ナンピン買いをすることでリスクも大きくなるのです。

投資の世界においてリスクとリターンは比例するワン!

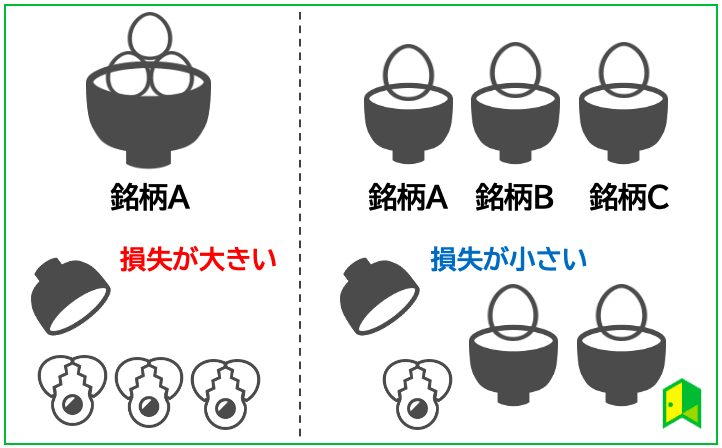

他の投資に資金を回せなくなる

投資の世界には「卵を一つのカゴに盛るな」という格言があります。

どんな意味なの?

卵を一つのカゴだけに盛り、もしそれを落としてしまったら、すべての卵が割れてしまうかもしれません。

しかし、いくつかのカゴに分けて卵を盛っていたらどうでしょうか?

一つのカゴを落として卵が割れてしまっても、他のカゴの卵は無事だね!

この格言からは、分散投資の重要性がわかります。

ただ、ナンピン買いをしていると、一つの銘柄に資金が集中するため、分散投資ができないため注意しましょう。

ナンピン買いが有効なタイミング【成功のコツ】

ナンピン買いってどういうときにしたらいいの?

ここではナンピン買いをするタイミングを紹介します。

以下で詳しく解説します。

株価の下落が一時的だと予想できる場合

株価の下落が一時的だと予想できる場合は、ナンピン買いが特に有効です。

一時的だと予想できるってどんなとき?

直近だとコロナショックで株式相場全体が下がったときなどが挙げられます。

コロナショック時には、旅行関係などの銘柄の売上が下がると予想されて株価が下がるのは分かりますが、他の銘柄も大きく値を下げました。

このときに、投資している銘柄は「コロナには関係ない、地合いが悪く下がっているだけだ」と予想できるときは、ナンピン買いとして適切なタイミングでしょう。

最初から株価が下がることを想定している場合

最初からナンピンするつもりで、計画的にゆとりをもって少しずつ買い増していく手法も有効でしょう。

銘柄を買うときに、予算をすべて一気に使うのではなく、値下がりするときのことを考えて少しずつ資金を投入するのです。

うーん、それなら値下がりしてから買えばいいんじゃない?

もちろん値下がりしてから購入するのが一番いいですが、もしかしたら値下がりせずそのまま上昇する可能性もあります。

その際、なにも購入していないと、「あのとき少しずつでも買っておけばよかった」と後悔してしまうのです。

要は、株価がどっちに転んでも大丈夫なように、リスク許容度の範囲内で投資しておくことが大切なのです。

株価の予測はプロでも難しいワン!

ナンピン買いをする際の注意点

ナンピン買いするときに注意すべきことってある?

ここからはナンピン買いする際の注意点を紹介します。

以下で詳しく解説します。

損切りラインは必ず決めておく

ナンピン買いは下落した株を買い増して、損失を和らげる手法です。

投資するロットが増えるため、株価が上がれば大きな利益を得られますが、下落し続けると、損が大きくなり危険がかなり高いです。

どうやって対策したらいいの?

ナンピン買いをした後は、必ず損切りラインを決めておきましょう。

しかし「今売ったら損が確定してしまう。持っていれば買値に戻ってくるかもしれない。」と思い損切りできない人は多いでしょう。

株式投資で損失を出して退場する人は、損切りができないケースがほとんどです。

損切りのルールには、タイミング(いつ)・ライン(いくら)を決めておくことがポイントだワン!

適切に損切りができていれば、資産が残るため次のチャンスを狙い収支をプラスにすることも可能です。

そのため、株式投資で利益を出すには損切りルールを決めて損切りすることが大切なポイントになります。

小さく刻みすぎない

初心者にありがちなのが、投資した銘柄で1%下落したらナンピン買いするなどの細かく刻むことです。

ナンピン買いの頻度が多いと、相場に張り付く必要があって買付処理もめんどくさくなり、メンタルが市場に左右されるようになります。

また、平均取得単価の引き下げインパクトも弱くなります。

小さく刻んでナンピン買いするメリットはそこまでなさそうね。

個別株は日経平均などの指数よりも値動きが激しく、1日で5%、10%の上下はよくあります。

そのため、ナンピン買いの基準を「買値から20%の下落で1回行う」など、条件を厳しくする方が良いでしょう。

ナンピン買い以外におすすめできる投資方法

ここからはナンピン買い以外におすすめの投資方法を3つ紹介します。

以下で詳しく解説します。

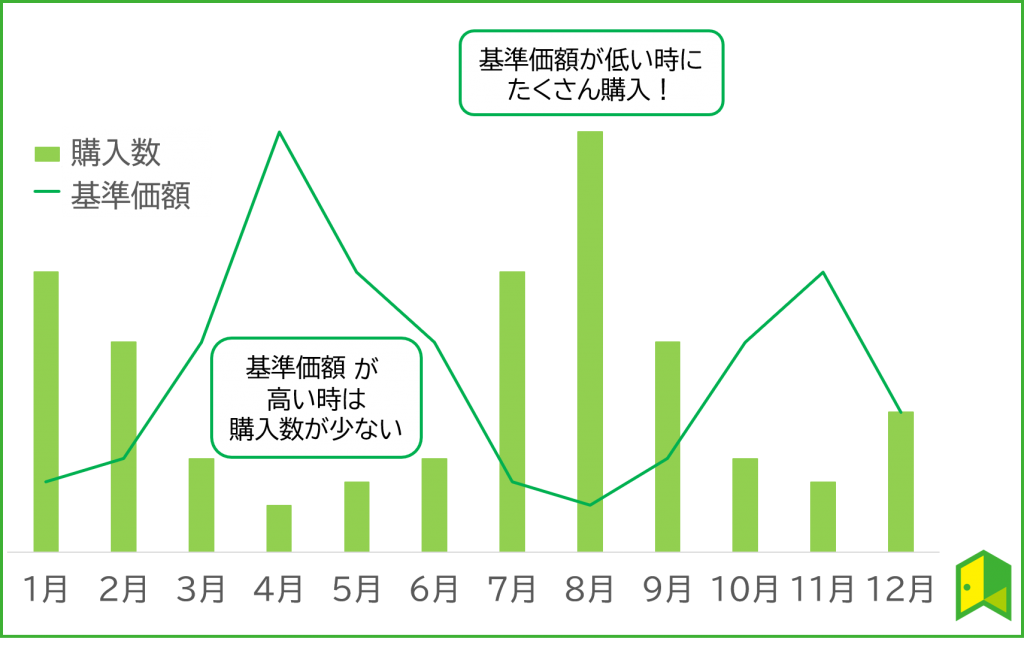

ドルコスト平均法で積立投資をする

ドルコスト平均法は、定額で長期に渡り商品を購入することで、時間を分散し、短期のマーケットトレンドの影響を抑える手法です。

「つみたてNISA」では毎月定額積立するため、自然にドルコスト平均法を実践でき、リスク分散ができます。

大きく下がったときには、つい不安になって投資額を減らしてしまいがちですが、たくさん購入できると考えてドルコスト平均法を続けましょう。

例えば毎月3万円ずつ購入する場合…

基準価格が1万円の月は 3万円÷1万円=3単位購入できる。

基準価格が3千円の月は 3万円÷3千円=10単位購入できる。

暴落しないか不安だったけど、むしろ基準価格が低いときこそチャンスになるのね!

もちろん、会社の昇給や副業がうまくいき収入が増えた方は、投資額を増やしていくのは問題ありません。

大事なのは、相場を読んで投資額を変動させるのではなく、家計の状況と照らしあわせて投資額を決めることです。

積立投資をするのにおすすめの証券会社を紹介します。

マネックス証券

「マネックス証券」は2022年9月時点で総口座数が217万件を突破した、大手ネット証券です。

SBI証券や楽天証券に次ぐ規模ね!

マネックス証券は米国株取引で時間外取引もできるネット証券で、米国株投資に強みを持っています。

また、日本株式も「1株単位で取引できる単元未満株」を取り扱っているため、NISA口座を使った投資にも適していると言えるでしょう。

マネックス証券でも「クレカ積立」ができ、マネックスカードを使って毎月積立投資をすると、カード決済額に対して1.1%の「マネックスポイント」が貯まります。

「クレカ積立によるポイント還元サービス」は主要ネット証券で実施していますが、年会費(実質)無料のクレジットカードのなかでマネックスカードの還元率はトップレベルに高いです。

以下の表は、毎月5万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段 | ポイント還元率 | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 6,600 | 66,000 | 132,000 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 3,000 | 30,000 | 60,000 |

| 楽天証券 | 楽天カード | 0.2% | 1,200 | 12,000 | 24,000 |

20年の運用で2倍以上の差が生まれるんだね!

マネックスカード積立は他のクレカ積立と比べて、ポイント還元率が最大だワン!

つみたてNISAは長期の運用を前提としているので、こうしたポイント還元の恩恵も比較に入れておくべきです。

このように、マネックス証券のつみたてNISAは、ポイント還元を重視したいという人に最もおすすめと言えます。

\クレカ積立がお得/

マネックス証券なら、カード積立で1.1%のポイント還元!

主要ネット証券(手数料無料のクレカ)で最大規模のポイント付与率です。

楽天証券

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で2年連続1位になるなど、今話題の証券会社です。

2022年9月から、代行手数料0.4%未満の投資信託ファンドはポイント還元率が1.0%から0.2%に変更されたものの、いまだ人気があります。

楽天証券であれば最大の強みである「楽天経済圏」を活かし、お得に資産形成ができます。

楽天ポイントを使って投資できるのは嬉しいな!

また、楽天証券は口座開設をするだけで日経テレコン(楽天証券版)がタダで読めるので、投資銘柄の情報収集も効率的にできますよ。

あわせて読みたい

単元未満株投資をする

ミニ株とは、株式の売買の単位である「単元株」よりも少ない単位で取引できる株のことを指します。

単元株ってそもそも何なの?

単元株は株式を購入するときの最低購入数のことで、日本株だと100株、米国株だと1株と決まっています。

例えばユニクロやGUを運営する「ファーストリテイリング(9983)」は株価が75,520円なので、単元株で購入しようとすると750万円程度必要になります。

※2023年1月29日終値。各種手数料を除く。

そ、そんな大金がないと投資できないのか…

このように単元株だと投資をするのに大金が必要になってしまいますよね。

そこで一部の証券会社では、1単元=100株よりも細かい単位で株の取引ができるサービスを提供しています。

このサービスが、ミニ株や単元未満株と呼ばれているのです。

ミニ株を取り扱っている証券会社の比較表は以下の通りだワン!

| SBI証券 | 日興フロッギー | マネックス証券 | CONNECT | LINE証券 | PayPay証券 | |

|---|---|---|---|---|---|---|

| ミニ株の名称 | S株 | キンカブ | ワン株 | ひな株 | いちかぶ | ー |

| 取引手数料 | 買付時:無料 売却時:0.55%(最低55円) | 0.5%~1.0% (スプレッド) | 買付時:無料 売却時:0.55%(最低52円) | 無料 ※ 約定金額は「約定単価×約定数量」(円未満切捨て) | 0.35%~1.0% (スプレッド) | 約定代金の0.5~1.0% |

| 約定 | 1日3回 | 1日2回 | 1日1回 | リアルタイム約定 | リアルタイム約定 | リアルタイム約定 |

ここでは特におすすめの証券会社を2つ紹介します。

SBI証券

| ミニ株の名称 | S株 |

| 手数料 | 買付手数料:完全無料 売却手数料:約定代金の0.5%(税込0.55%) 最低手数料:50円(税込55円) |

| 約定 | 1日3回(前場始値、後場始値、後場終値) |

| 取引時間 | 24時間受付(約定価格は注文したタイミングによる) |

| 取扱銘柄 | 東証上場銘柄 |

| 公式サイト | https://www.sbisec.co.jp/ETGate |

ネット証券の中でも特に人気の高いSBI証券は、SBIネオモバイル証券で取り扱っているS株と同様のミニ株制度を導入しています。

そんなSBI証券では、2022年7月4日からS株(ミニ株)の買付手数料が完全無料になりました。

完全無料ってどういうこと?

これまでの買付手数料は、取引翌月にキャッシュバックされるため実質無料でしたが、取引する際には手数料(0.55%)を支払う必要がありました。

ところが、2022年7月4日約定分より、買付手数料が完全無料化されました。

SBI証券のS株は、今までよりもさらに、初心者に優しく、経済的にも買付しやすくなったのです。

SBI証券は国内株式個人取引シェアNo.1を誇る、実績のある証券会社です。

Tポイントを使えたり、取引手数料も業界最安値水準であったりとメリットが多い証券会社なので、これから株式投資を始める方は是非口座開設しておきましょう。

あわせて読みたい

CONNECT

| ミニ株の名称 | ひな株 |

| 手数料 | 無料 ※ 約定金額は「約定単価×約定数量」(円未満切捨て) |

| 約定 | リアルタイム約定 |

| 取引時間 | 平日9:00~11:30、12:30~14:55(直ちに注文を執行) 平日11:30~12:30(後場寄付時に注文を執行) |

| 取扱銘柄(日本株) | 380銘柄 |

| 公式サイト | https://www.connect-sec.co.jp/ |

CONNECTは大和証券グループの手がけるスマホ証券で、「ひな株」というミニ株制度を導入しています。

取り扱う銘柄はさほど多くないものの、 CONNECT側が厳選した銘柄のみを対象としている点に注目です。

売買高の少ない銘柄等がないから、安心して取引しやすいワン!

業種ごとの代表銘柄から成長性の高い銘柄まで幅広く取り扱っており、手軽に本格的なポートフォリオ構築ができます。

CONNECTは取引手数料の無料クーポンを毎月配布するなどのサービスもあるので、お得に投資したい方は必見です。

\キャンペーン実施中/

口座開設&アカウント連携で、1,000ポイントをプレゼント!

Pontaポイント、dポイントどちらも使用可能。

ロボアド投資をする

「ロボアド投資」とは人工知能(AI)を活用し、手間や時間をかけずに投資できる話題の資産運用サービスです。

投資家に代わって資産運用を行うため、手間をかけずに投資できるのが最大の魅力です。

ロボアドには「投資一任型」と「アドバイス型」が存在し、中でも自動で投資を行なってくれるのが投資一任型。

| タイプ | 手数料 | 主な特徴 |

|---|---|---|

| 投資一任型 | 1%程度 | リスク許容度に合わせ、運用など「すべて」を任せられる |

| アドバイス型 | 無料~ | 最適な資産配分など、投資家に「助言」だけを行う |

アドバイス型は手数料がかからないことが多い一方、投資を実践するのは投資家自身であるため、初心者には多少ハードルが高めです。

投資一任型なら、ロボアドに申し込むだけでいいのか!

手動で投資する場合は株価下落などが起きると冷静な判断ができなくなり、大きな損失を出してしまう可能性も。

自動での資産運用なら主観が入らず淡々と投資できるから、感情的な投資による損失も生みづらくなるワン!

ここではおすすめのロボアドサービスを2つ紹介します。

WealthNavi(ウェルスナビ)

WealthNaviのここがポイント!

- 12,000もの銘柄に自動で分散投資をする

- 自動積み立てで運用資金を積み上げられる

- おまかせNISAや自動税金最適化機能を搭載

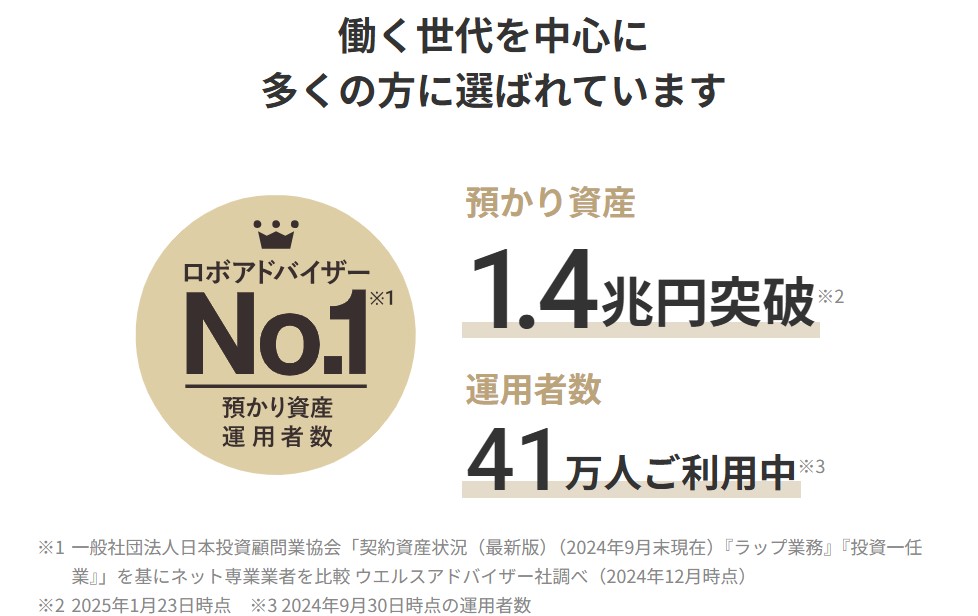

WealthNaviは上場企業のウェルスナビ株式会社が運営する、預かり資産・運用者数No.1のロボアドバイザー(※)です。

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2023年3月末現在)『ラップ業務』『投資一任業 』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2023年6月時点)

世界50ヵ国12,000銘柄に分散投資することで、中長期的に世界経済の成長率を上回るリターンを目指しています。

株式のみならず金や不動産にも分散投資しており、リスク許容度に合わせて最適な金融商品を組み合わせてくれるのも魅力。

CMでもウェルスナビは見かけるし、知名度の高さでも安心ね!

さらに投資一任型ロボアドバイザーでは初のNISA対応なので、年間投資額120万円までは非課税枠で投資できますよ。

\口座開設で1,000円プレゼント/

いろはにマネー経由でWealthNaviの口座開設をすると、1,000円プレゼントのタイアップ特典実施中!

以下のボタンからタイアップページへアクセスできます。

*詳細のキャンペーン条件は、ウェルスナビ公式サイトで必ずご確認ください

サステン(SUSTEN)

サステンのココが魅力!

- プロレベルの資産運用を、初心者でも利用できる

- 日本で唯一、投資信託の運用会社が直接サービスを提供

- 優れたNISAサービスが魅力

サステンは初心者の方からも多くの支持を集めている人気のおまかせ資産運用サービスです。

プロレベルの資産運用を初心者でも利用できるということで人気を集めています。

さらに最新の金融工学理論を反映しつつ高いリターンを狙っている点から、今後も高い実績を出すことが期待されます。

優れたNISAサービスが魅力ワン!

\優れたNISAサービスが魅力/

ナンピン買いに関するよくある質問

ナンピン買いについてまだ気になっていることが残っているんだよね…

ここではナンピン買いに関するよくある質問を紹介します。

以下で詳しく解説します。

Q.ナンピン買いのデメリットは?

ナンピン買いのデメリットは、損失が拡大する可能性があることです。

ナンピン買いをすれば投入資金が増えるため、株価が逆に動けば大きな損失になるのです。

ナンピン買いをする際は、必ず損切ラインを決めてから行うようにしましょう。

他の投資に資金が回せなくなるのもデメリットだワン!

Q.ナンピン買いのメリットは?

ナンピン買いをするメリットは、平均取得単価を下げることで含み損から早く脱出できることです。

含み損は精神的につらいもんね。

また、株数を増やせることで利益も大きくなります。

このようにナンピン買いをして思惑通り株価が上がったときには大きな恩恵を受けられるのです。

Q.ナンピン買いのタイミングは?

ナンピン買いをする適切なタイミングは、株価の下落が一時的であり、今後は上昇すると予想できるタイミングです。

たとえば相場全体の雰囲気が悪く、特段悪材料がないのに大きく下落したときは狙い目です。

他の銘柄につられて下がっているときは後々上昇する可能性があるね!

また、買値より20%下落したときにナンピン買いするなどルールを決めていても良いでしょう。

余りにも短いスパン(1%など)でのナンピン買いは避けようワン!

【まとめ】ナンピン買いはタイミングによって成功か意味ないのか分かれる

まずは試しに単元未満株投資でナンピンをしてみようかな!

本記事ではナンピン買いのメリット・デメリットや注意点、他のおすすめ投資手法について解説してきました。

最後に、本記事のポイントを3つまとめます。

- ナンピン買いは保有株が値下がりした時に買い増して平均取得単価を下げる手法

- 投資資金が大きくなるので損失が大きくなる可能性がある点に注意が必要

- 単元未満株投資やドルコスト平均法での積立投資がおすすめ

ナンピン買いは成功すれば大きな利益を残せるものの、失敗したときの損失も大きくなるリスクの高い投資手法です。

もしリスクを抑えてナンピン買いしたい方は単元未満株で投資してみることをおすすめします。

また、そもそも自分で購入するタイミングを計りたくない方は、投資信託などの定期買付を行いましょう。

\クレカ積立がお得/

マネックス証券なら、カード積立で1.1%のポイント還元!

主要ネット証券(手数料無料のクレカ)で最大規模のポイント付与率です。