・年収2,000万円の手取りを知りたい…

・年収2,000万円あれば節税なんていらないんじゃない?

このような疑問にお応えします。

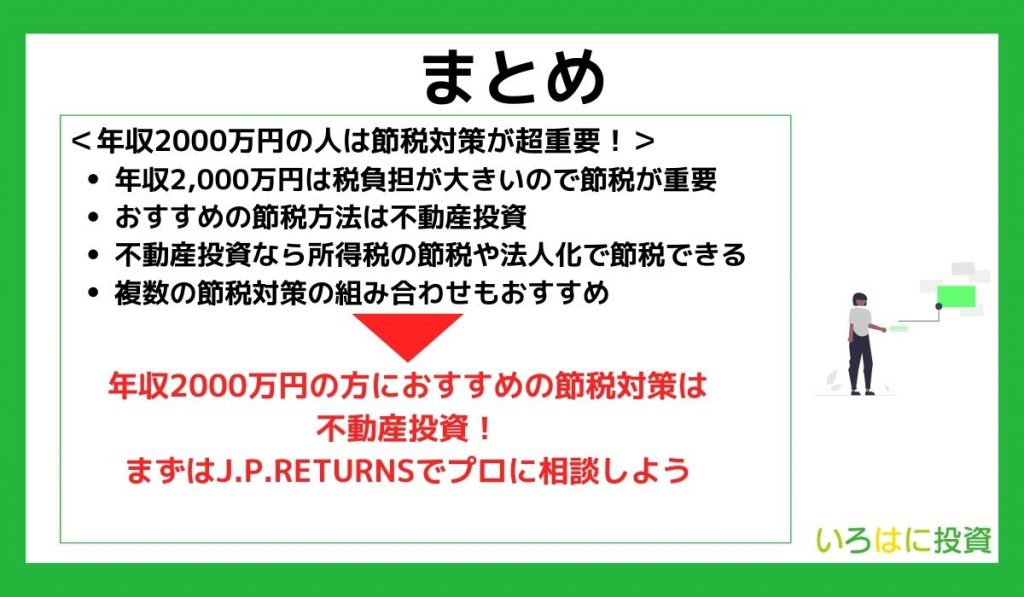

この記事の結論

- 年収2,000万円の手取りは1,200万円~1,300万円が目安

- 年収2,000万円は税負担が大きいので節税が重要

- おすすめの節税方法は不動産投資

- ふるさと納税やiDeCo・NISAとの組み合わせもおすすめ

年収2,000万円というと、かなりの高収入で余裕のある生活ができるというイメージを持っている人も多いでしょう。

しかし、年収2,000万円あっても各種税金など差し引かれてしまいます。

特に所得税や社会保険料は収入が多いほど負担が大きい仕組みとなっており、思ったほど生活水準を上げられないケースも多いのです。

実際のところ、年収2,000万円の方の手取りがどのくらいなのか気になるという方もいらっしゃるでしょう。

そこで、この記事では、年収2,000万円の手取りや税額・注意点について分かりやすく解説します。

手取りを増やすためには節税も大事だよ!

年収2,000万円なら不動産投資での節税がおすすめです。

また、J.P.RETURNSを利用すれば、プロに相談しながら不動産投資を始めることができるため、利用を検討してみてはいかがでしょうか。

\Amazonギフト券プレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!

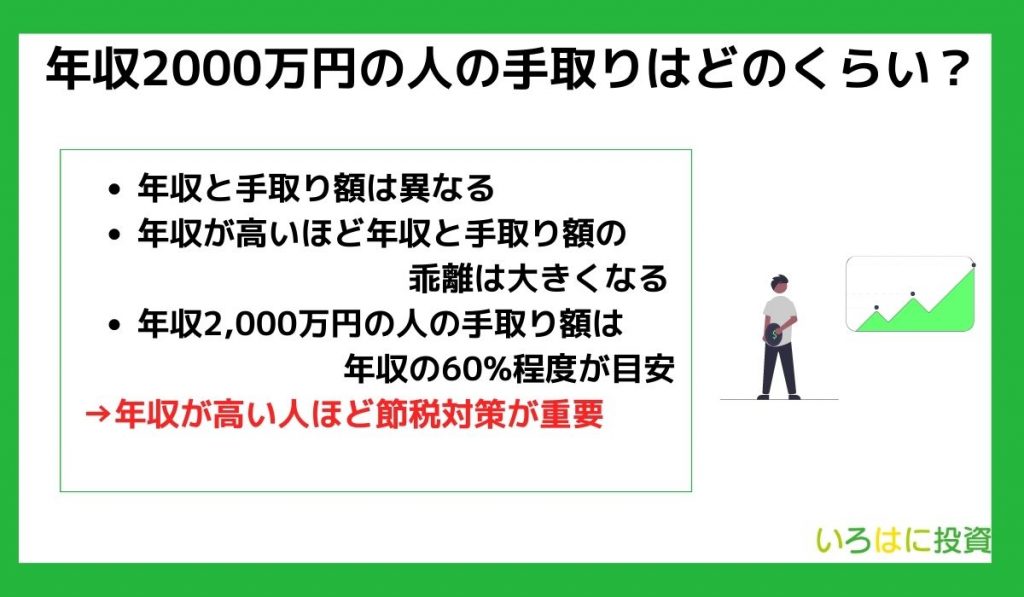

年収2000万円の人の手取りはどのくらい?

年収2,000万円の手取りは、条件によっても異なりますが1,200万円~1,300万円が目安です。

ちなみに、国税庁の「令和3年民間給与実態調査」によると、国民の平均給与は443万円です。

また、年収2,000万円以上は約30万人で全体の0.6%という結果がでています。

このことからも年収2,000万円は平均給与の5倍近い高収入であり、そのクラスの人はあまり多くないということが分かるでしょう。

ただし、年収は手取りとは異なります。

- 年収:給与の額面金額

- 手取り:年収から社会保険料や税金などを差し引いた額

差し引かれる額は家族構成や職種などによっても異なりますが、一般的には年収の70%~80%程が手取りの目安と言われています。

2,000万円は夢のような年収だけど、受け取れるお金とは大きな差があるね。

しかし、年収が高ければ税負担が大きくなるという特徴があり、年収2,000万円を超えると手取り額は年収の60%程が目安になってしまうのです。

どのような税金が差し引かれるかを以下で詳しく見ていきましょう。

年収2000万円の人の平均的な税金の額

給与から差し引かれるものとして代表的な項目は、次の3つです。

それぞれ詳しく見ていきましょう。

所得税

所得税とは、所得にかかる税金です。

年収から各種控除を差し引いた額が所得だよ!

年収2,000万円の控除目安は次の通りです。

- 基礎控除:48万円

- 給与所得控除:195万円

- 社会保険料控除:160万円程

各種控除の合計は400万円程になり、1,600万円が所得税の対象となります。

ただし、控除には配偶者控除や扶養控除などもあるので、人によって大きく異なる点には注意しましょう。

また、所得税は所得額に応じて税率が異なる累進課税制度です。

所得が高くなるほど税率も大きくなり、次のようになります。

| 所得金額(1,000円未満切り捨て後) | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

なお、上記は所得額であり、給与所得控除や社会保険料控除など各種控除が差し引かれた額に対してかけられます。

例えば、年収2,000万円の方の場合、各種控除を差し引いて所得1,600万円だとすると、所得税は次の通りです。

所得税の額:1,600万円×33%-1,536,000円=3,744,000円

よって約374万円の所得税が掛かってきます。

住民税

住民税とは、毎年1月1日時点に居住する都道府県・市区町村に対して納める地方税です。

住民税は、所得税とは異なり年収によって税率が異なりません。

所得に対して一律10%で課税されるので、年収2,000万円(所得1,600万円)の場合は、次の通りです。

1,600万円×10%=160万円

年収2,000万円・所得1,600万円の場合は、住民税を160万円納める必要があると計算できました。

所得税+住民税で43%も課税されちゃうんだ!

ただし、住民税の扱いは自治体によって若干異なるので、お住まいの自治体の住民税制度を確認するようにしましょう。

社会保険料

社会保険料とは、次の5つにかかる保険料のことを言います。

- 健康保険

- 介護保険

- 厚生年金保険

- 雇用保険

- 労災保険

このうち、労災保険以外の4つを会社と折半して負担します。

また、介護保険料は40歳~64歳までが対象です。

社会保険料は、会社が加入する組合や事業内容などによっても異なります。

目安としては、健康保険料・厚生年金保険・雇用保険料で年収の14%~15%程でしょう。

仮に、年収2,000万円で14%の社会保険料がかかると、保険料合計は280万円となるのです。

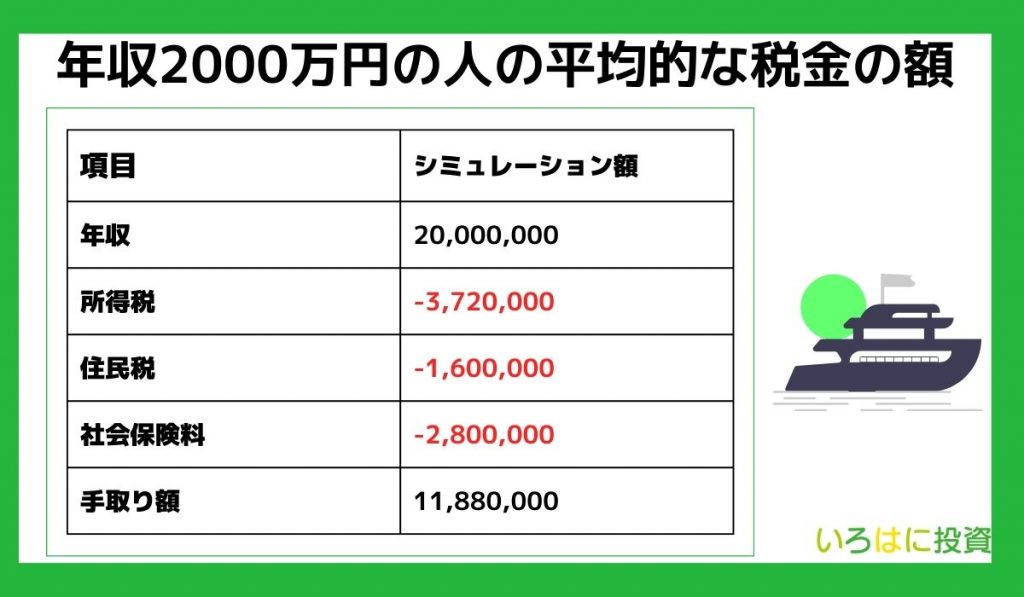

ここまでの計算結果から、年収2,000万円の手取りをシミュレーションしてみましょう。

| 項目 | 額 |

|---|---|

| 所得税 | 3,720,000円 |

| 住民税 | 1,600,000円 |

| 社会保険料 | 2,800,000円 |

| 合計 | 8,120,000円 |

上記の場合、812万円が年収から差し引かれ、手取りの額は1,188万円となることが分かりました。

因みに、年収1,000万円の場合の手取り額は730万円程度です。

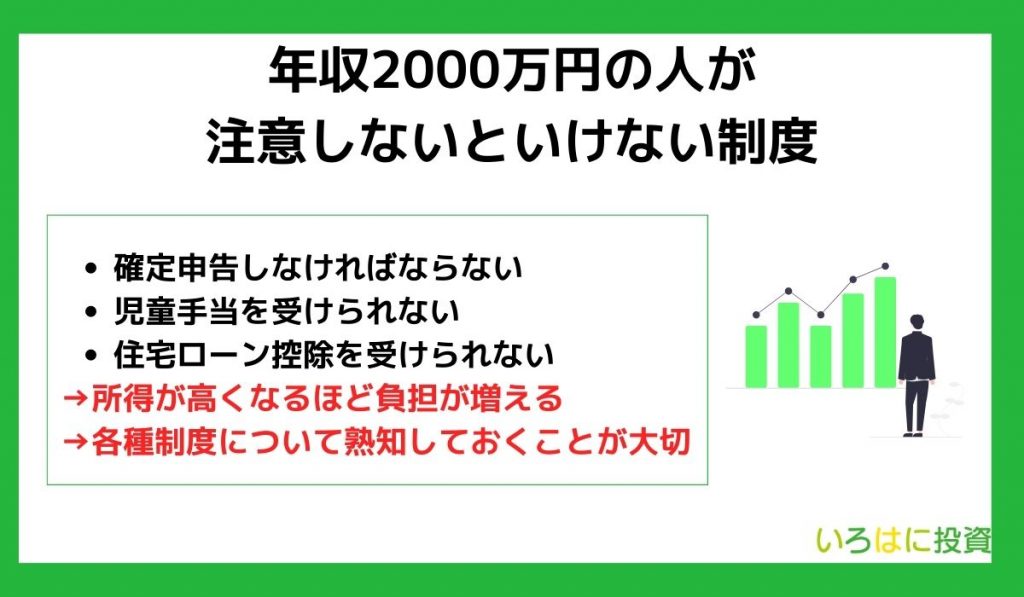

年収2000万円の人が注意しないといけない制度

年収2,000万円の場合、所得税の税率が高くなるだけではなく、他の面でも税制上不利になるケースがあります。

年収2,000万円の人が注意すべき制度として次の3つを見ていきましょう。

それぞれ見ていきましょう。

年収2000万円を超えると確定申告しなければならない

確定申告とは、1月1日から12月31日の所得に対して課せられる所得税を申告・納税する制度です。

会社員の場合、会社が所得税を源泉徴収し年末調整で納税するので確定申告の必要がありません。

ちなみに、自営業やフリーランスの人は年末調整がないので自分で確定申告する必要があります。

会社員の所得税の納税とは

毎月の給与から所得税が天引きされる仕組みのこと(源泉徴収)。

年末に所得が確定し、正確な所得税が判明。天引きした所得税と確定した所得税の差額を年末調整で追納・還付して終了。

ただし、会社員の場合でも年収2,000万円を超えると確定申告が必要なのです。

確定申告は、毎年2月16日から3月15日の間に管轄の税務署に申告書を作成して提出する必要があります。

期限を超えたり、確定申告を忘れたりすると無申告課税などのペナルティがあるので、注意しましょう。

児童手当を受けられない

年収2,000万円を超えると児童手当の支給対象からも外されてしまいます。

児童手当とは

子供がいる世帯に対する支給制度。

3歳未満で月額1.5万円、3歳から中学生まで月額1万円が支給される。

児童手当は、所得制限額を超えると減額され、さらに所得上限額を超えると支給されません。

上限額は子供の人数によっても異なりますが、もっとも上限の高い子供4人の場合でも所得上限1,048万円(年収目安1,276万円)です。

児童手当は、満額支給されると約200万円にもなります。

所得が高い場合、これが支給されないので教育費や子育て費用を全額自己資金で用意しなければならないのです。

ただし、児童手当の所得制限は2024年度で廃止予定だよ!

住宅ローン控除の対象外となる可能性がある

マイホームを住宅ローンで購入した場合、住宅ローン控除を適用できます。

住宅ローン控除とは

10年以上の住宅ローンを組んでマイホームを購入した場合、ローン残高に応じて一定額を所得税から控除できる税制優遇制度。

住宅ローン控除では、年末時点のローン残高×0.7%を13年間控除できます。

住宅ローン控除は所得税から直接控除できる「税額控除」だから節税効果も大きいんだワン!

しかし、住宅ローン控除の適用には、所得について以下のような条件があります。

- 控除を受ける年の合計所得額2,000万円以下

2021年までは所得合計3,000万円超が適用不可でしたが、2022年から適用できない所得が2,000万円超へと引き下げられています。

適用できないのは所得2,000万円を超える場合なので、年収2,000万円だからといってすぐに控除が受けられなくなるわけではありません。

年収から各種控除を差し引いた額が2,000万円を超えなければいいのです。

合計所得には副業収入などの所得も含まれるから注意だよ!

年収2,000万円以上の方で住宅ローンを組んでいる方はご自分の所得額についてしっかり確認しておくことが大切だといえるでしょう。

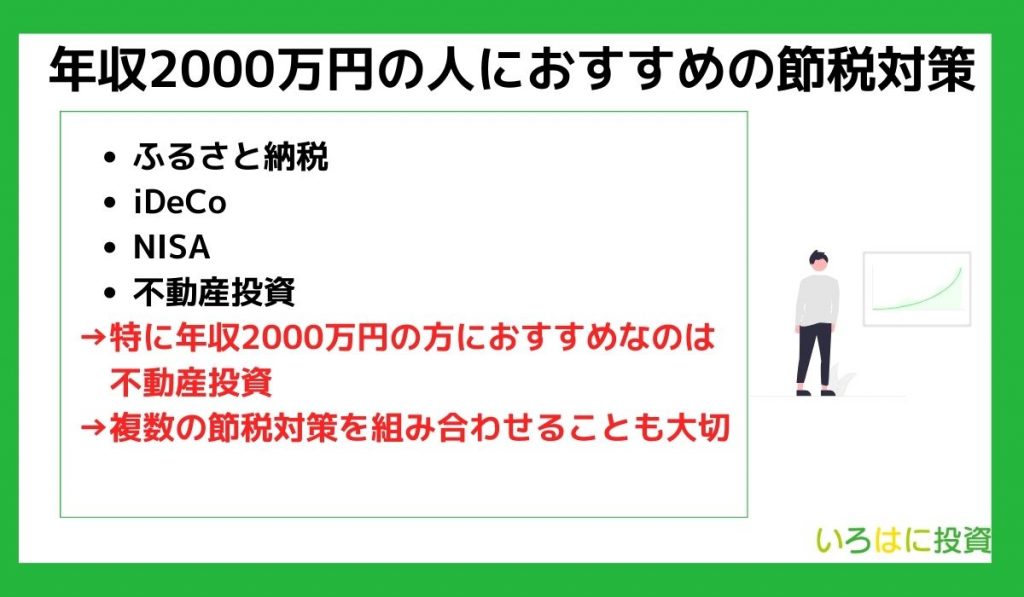

年収2000万円の人におすすめの節税対策

年収2,000万円は税負担が大きく税制上不利にもなりやすいので、手元に残るお金は意外と少ないものです。

手元に残るお金を少しでも多くするには、「年収を上げる」か「差し引かれる額を下げる」ことが必要です。

しかし、年収は急に大きく上げることは難しいでしょう。

そのため、差し引かれる額を下げる=節税が大事になってくるのです。

ここでは、年収2,000万円の人におすすめの節税対策として、次の4つを紹介します。

それぞれ詳しく見てきましょう。

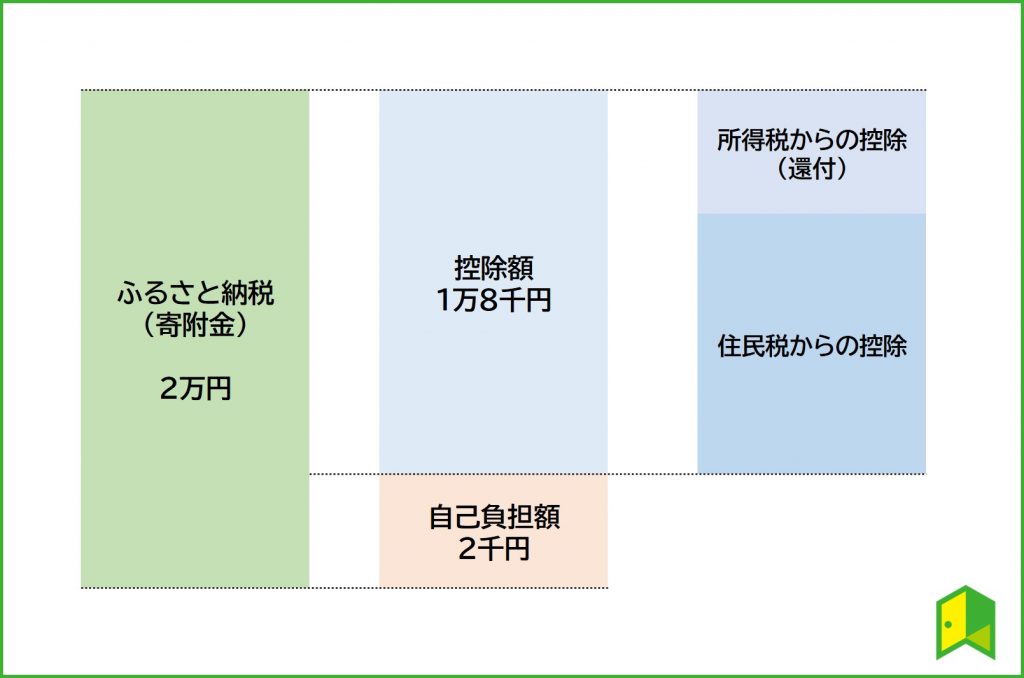

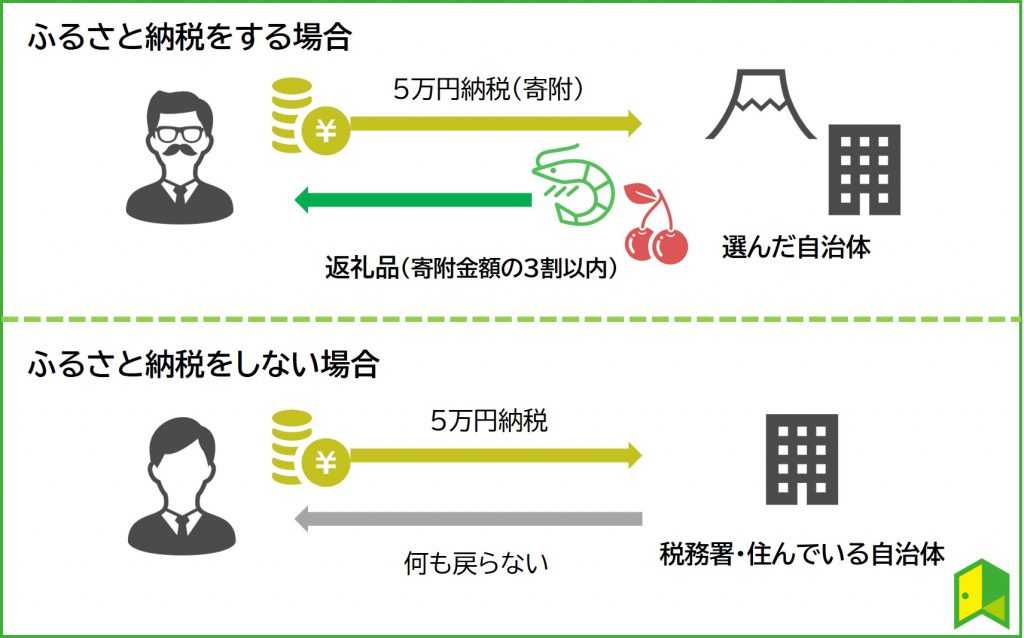

ふるさと納税

ふるさと納税とは、好きな自治体を選んで寄付できる寄附金制度です。

ふるさと納税では、寄付額から2,000円を除いた部分が所得税・住民税の還付・控除対象となります。

- 所得税の還付:すでに支払った所得税が還付される

- 住民税:翌年支払う住民税から控除される

ふるさと納税は本来支払う税額自体は変わらないので、正確には節税ではありません。

しかし、ふるさと納税の場合、納税しながら返礼品を貰えるので、お得に納税できるという魅力があるのです。

ふるさと納税では、自治体ごとに返礼品として商品やサービスを用意しています。

寄附額2,000円で豪華な返礼品を貰えるので、ふるさと納税せずに納税するよりもお得と言えるでしょう。

返礼品は寄付額の3割程だし、返礼品がない自治体もあるから注意が必要だワン!

ただし、ふるさと納税の控除限度額には注意が必要です。

寄附自体はいくらでもできますが、控除できる額は年収や家族構成によっても異なります。

例えば、年収2,000万円で夫婦共働き・中学生以下の子供1人の場合の控除減限度額目安は約51万円です。

限度額は人によって大きく異なるので、事前に限度額をシミュレーションして寄付額を決めるようにしましょう。

詳しくは、「ふるさと納税のやり方は?会社員や初心者向けにわかりやすく解説!」の記事をご覧ください。

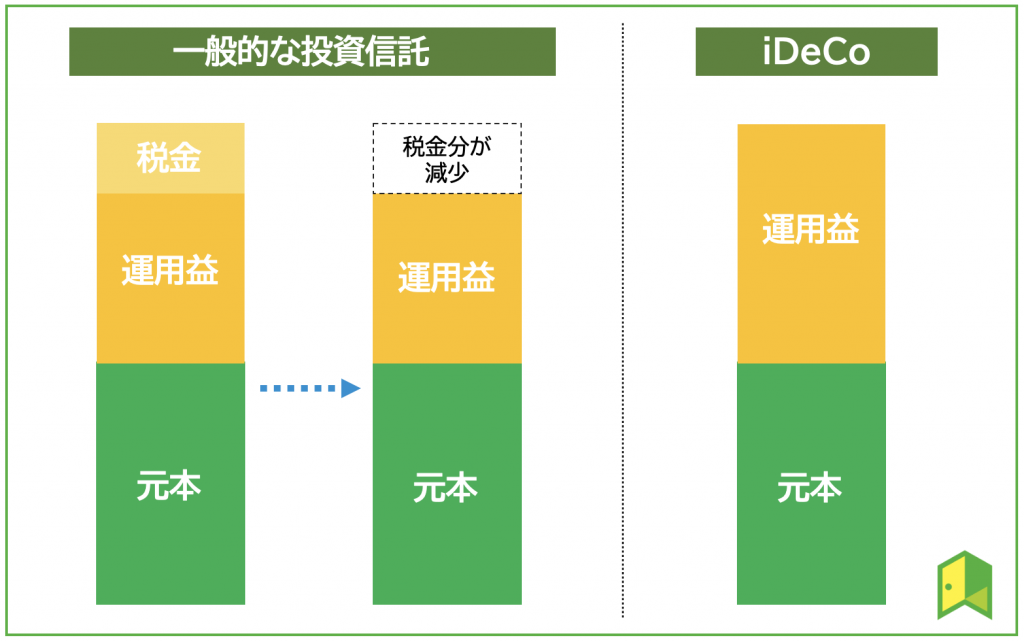

iDeCo

iDeCoとは、国の私的年金制度です。

毎月掛け金を拠出し運用することで、60歳以降で元本と運用益を受け取れます。

iDeCoでは次のような節税ができます。

- 拠出時:毎月の掛け金が全額所得控除の対象

- 運用中:運用益が非課税

- 受取時:受取額が所得控除の対象

毎月の掛け金は全額所得から控除できます。

仮に、毎月1万円拠出すれば年間12万円を所得から差し引けます。

年収2,000万円の場合、所得税の税率が33%になるので12万円で約4万円の節税が可能です。

年収(税率)が高いほど節税効果が大きいんだワン!

また、投資信託の場合、運用益に対して20.315%の税金がかかりますが、iDeCoなら非課税となります。

本来税金がかかる部分を再投資に回すことで、複利効果を高めて効率よく資産形成できるでしょう。

ただし、iDeCoは、勤め先や勤め方によって拠出できる額が異なるので注意しましょう。

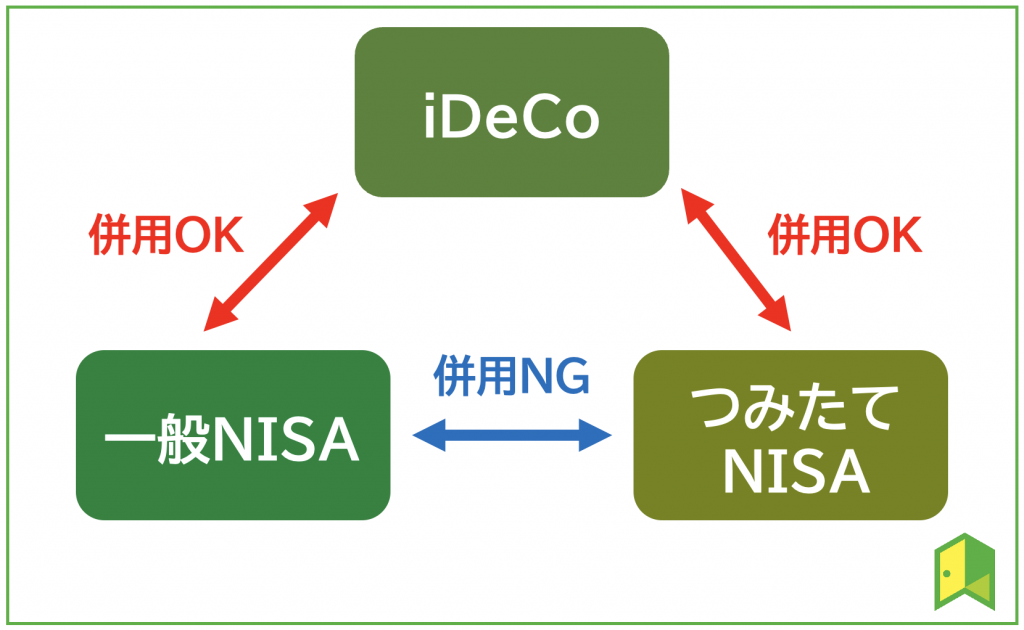

NISA

NISAとは、国による投資の税制優遇措置のことを言います。

投資の利益は20.315%で課税されますが、NISAは一定期間非課税となります。

非課税の期間や額は「NISA(一般NISA)」と「つみたてNISA」によって異なり、違いは次の通りです。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 運用期間 | 5年 | 20年 |

| 非課税枠 | 年間120万円まで | 年間40万円まで |

| 取扱商品 | 投資信託・株式・ETF | 投資信託・ETF |

| 投資方法 | 積立・売買 | 積立のみ |

NISAには所得控除のような節税効果はありませんが、非課税で投資できるので効率よく資産形成できます。

NISAは2024年に新制度に移行するので、現行のNISAで投資したい場合は2023年中に口座を開設して投資をスタートしましょう。

新NISAについては、「新NISA改正や恒久化(無期限)はいつから?分かりやすく解説!拡充内容やいつ新制度になるのかも網羅」でも詳しく解説しています。

なお、NISAはiDeCoと併せて制度を利用することも可能です。

組み合わせてより大きな節税効果を期待できるんだね!

不動産投資

年収2,000万円なら不動産投資での節税が特におすすめです。

不動産投資とは、不動産を購入し第三者に貸して家賃収入を得ることや売却での利益を狙う投資のことを言います。

不動産投資がおすすめな理由

それぞれ見ていきましょう。

赤字を給与所得と相殺できる

不動産投資が節税できる要因の一つが「損益通算を利用した所得の圧縮」です。

不動産投資の赤字は給与所得と相殺できます。

仮に、不動産投資の赤字が1,000万円で給与所得が2,000万円なら、相殺した1,000万円が所得税・住民税の対象です。

税率が高い高所得者ほど所得を抑える効果が高くなるんだワン!

ただし、不動産投資において損益通算を利用した所得の圧縮は、不動産投資が赤字である必要があります。

折角投資をするのに、赤字になってしまうのではあまり意味がないともいえるでしょう。

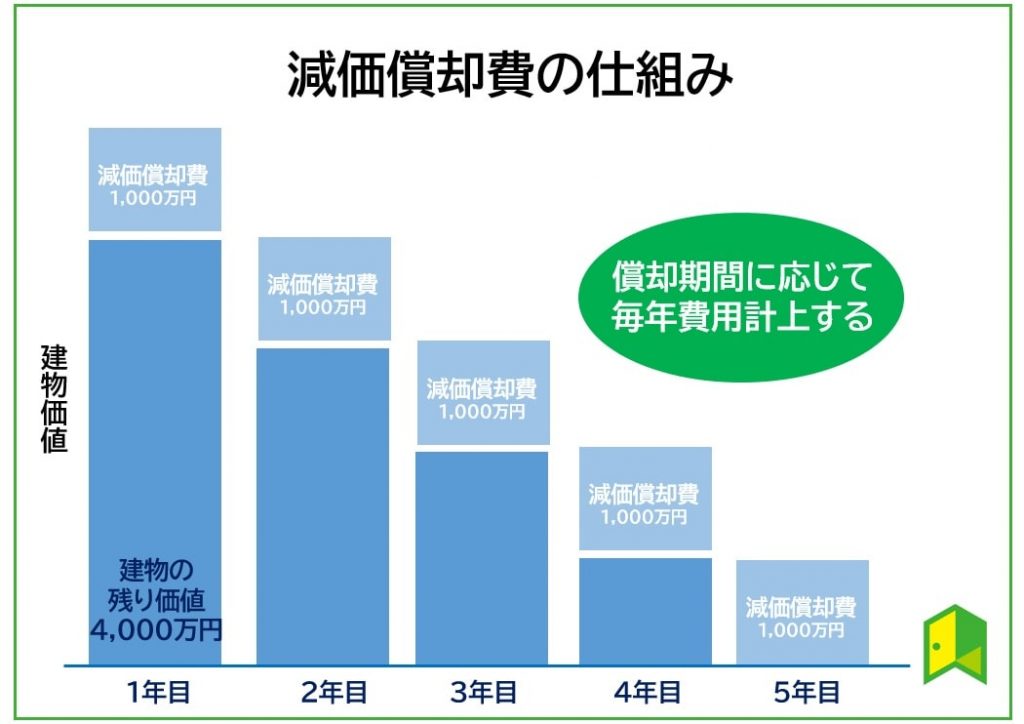

そのため、不動産投資では減価償却を利用した経費計上を活用します。

減価償却とは、数年間に渡って資産の価値を償却していく制度のことで、例えば、不動産投資を始めて初年度に5,000万円お金を使って、経費計上は5年間に分けて1,000万円ずつ、といったことができます。

この減価償却を活用して、上手に節税していくことを目指すとよいでしょう。

年収2,000万円なら融資を受けやすい

不動産投資で不動産を購入する場合、金融機関から融資を受けることが多いでしょう。

融資の審査では年収も重要なポイントです。

年収2,000万円であれば、仮に不動産投資の業績が芳しくなくとも、本業で補填できる可能性が高いと考えられるため、審査に有利になりやすいでしょう。

年収2,000万円の人は不動産投資を始めやすいんだね。

INVASEというサービスを使えば、自分がどれくらいローンを組めるのかを簡単に知ることもできます。

法人化で節税もできる

不動産投資をする場合、「個人で投資する」「法人化して投資する」という2つの選択肢があります。

年収が高い場合は、法人化して投資することを検討してみるとよいでしょう。

個人の場合、不動産投資の利益+給与所得に対して所得税・住民税がかかります。

一方、法人の場合は、投資の利益は会社の利益となるので個人の税金は掛かりません。

この場合は、法人に対しての法人税が掛かってくるのです。

法人にかかる税率は合計で20~30%程となります

それに対し、個人の場合は所得税33%+10%=43%と、法人よりも高い税率が掛かってくるのです。

不動産を使った節税対策については、「不動産投資で節税する仕組みとは?カラクリを分かりやすく解説」の記事でも詳しく解説しています。

不動産投資を始めるならJ.P.RETURNSを利用しよう

節税を狙いながら不動産投資するなら、不動産会社選びが重要です。

ここでは、年収2,000万円の人におすすめの不動産投資会社としてJ.P.RETURNSを紹介します。

J.P.RETURNSは2002年に設立された、中古マンションをメインに投資できる不動産投資会社です。

| 項目 | 詳細 |

|---|---|

| 運営会社 | J.P.RETURNS株式会社 |

| 入居率 | 99.6% |

| 公式サイト | https://jpreturns.com/ |

入居率も99.6%と高い水準を誇っており、初心者でも安心して投資できます。

それぞれ解説します。

節税におすすめなラインナップ

J.P.RETURNSでは、プロが厳選した資産価値の落ちにくい中古マンションに投資できるという魅力があり、安定した収入が期待できます。

投資できる商品は、大きく次の3つのラインナップから選べます。

- 低価格高利回り物件

- 都心築浅ハイスペック物件

- 都心ファミリータイプ物件

特に、年収2,000万円のおすすめなのが「都心築浅ハイスペック物件」です。

人気エリアの都心の好条件の物件に投資できるので、長期的な収入も期待できます。

年収2,000万円なら年収面でも融資を得やすいですが、さらに資産価値の高い物件であることからも融資に有利に働くでしょう。

年収2,000万円だからこそおすすめの投資だといえるね!

賃貸管理プランを選べる

J.P.RETURNSでは、賃貸管理プランを次の3つから選べます。

- 安心5つ星パック

- 家賃保証システム

- 賃貸管理代行システム

5つ星プランでは、35年家賃保証など充実した保証を詰め込んでいるので、安心して投資ができます。

管理費用を抑えたいならリーズナブルな価格で任せられる賃貸管理代行システムも良いでしょう。

ニーズに合わせた管理プランを選べるので、自分の投資スタイルに合わせた運用ができます。

税制面もサポートしてくれる

J.P.RETURNSでは、ワンストップコンシェルジュサービスというスタイルで、長期間に渡る不動産投資を一貫してサポートしくれます。

不動産投資の相談から購入だけでなく、運用や管理・売却まですべての段階でサポートを受けられます。

もちろん、不安な税制面もしっかりサポートしてくれます。

また、J.P.RETURNSでは節税をテーマにしたセミナーなどセミナーも充実しているので、不動産投資や節税の知識を付けるのにもおすすめです。

相談するなら面談でAmazonギフト券が貰えるキャンペーンをやっている今がおすすめだワン!

\Amazonギフト券プレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!

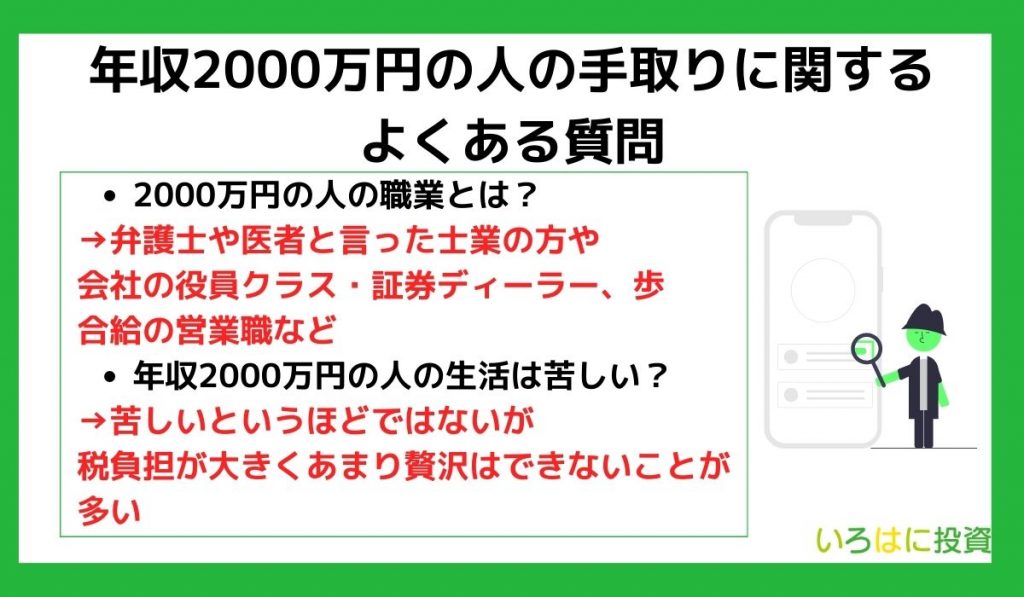

年収2000万円の人の手取りに関するよくある質問

最後に、年収2,000万円の人の手取りに関するよくある質問を見ていきましょう。

年収2000万円の人の職業とは?

年収2,000万円を得られる職業は限られています。

弁護士や医者と言った士業の方や会社の役員クラス・ディーラーなどの金融専門職なら目指しやすいでしょう。

また、サラリーマンであっても大企業+歩合制であれば狙える可能性があります。

不動産営業マンや生命保険営業マン・外資系企業などが該当するでしょう。

年収2000万円の人の生活は苦しい?

生活レベルや家族構成にもよりますが、苦しいというほどではないでしょう。

しかし、税負担が大きいことから、想像するような贅沢な暮らしは難しいケースが多いものです。

より余裕を持って生活するためには、税負担を減らして手取りを上げる必要があり、節税を意識することが重要になります。

不動産投資なら節税になるだけではなく、家賃収入でさらに所得を上げられる点もポイントだね!

【まとめ】年収2000万円の人は節税対策が超重要!不動産投資を始めてみよう

年収2,000万円あっても節税って重要なんだね!僕はまずは不動産投資で節税と資産運用を目指してみるね!

最後に、この記事の重要なポイントをまとめます。

年収2,000万円の方の節税対策にはいくつかの方法がありますが、特に借入しやすく、大きな節税を期待できる不動産投資がおすすめです。

不動産投資に興味を持っている方は、まずはJ.P.RETURNSに相談してみてはいかがでしょうか。

\Amazonギフト券プレゼント/

JPリターンズなら無料で不動産投資のE-bookがもらえます。

しかも今なら資料請求&面談でえらべるデジタルギフト5万円分プレゼント!

◆全部無料で、お金や投資に関して誰でも簡単に学べます

いろはにマネーの会員(無料)限定サービスでは、

- お金や投資の最新情報がわかるメールマガジンを受け取れる📧

- NISAやiDeCoなど資産形成の方法・やり方が初心者でもわかる💡

- 資産運用したい方に向けて、個別株式やFXなどの投資方法についてもご用意📈

まずはメールアドレスを入力するだけでOK! ぜひともご登録ください。

[signup-form]