今回はIPO企業の中から、7月25日に東証グロースに上場予定のフラー(5583)をご紹介します。

同社は、7月25日に上場予定でしたが、7月24日に上場中止が発表されました。

上場中止の理由として、「情報管理に関して確認すべき事項が発生し、当該事項の確認に時間を要すると判断した」と発表しています。

フラーは、スマートフォンアプリを中心としたデジタル領域全般における事業開発コンサルティング・UI/UX デザイン・システム開発、アプリ利用データ分析等を行う企業です。

想定時価総額は16.6億円で、情報・通信業のIPOとなっています。

フラーのIPO基本情報

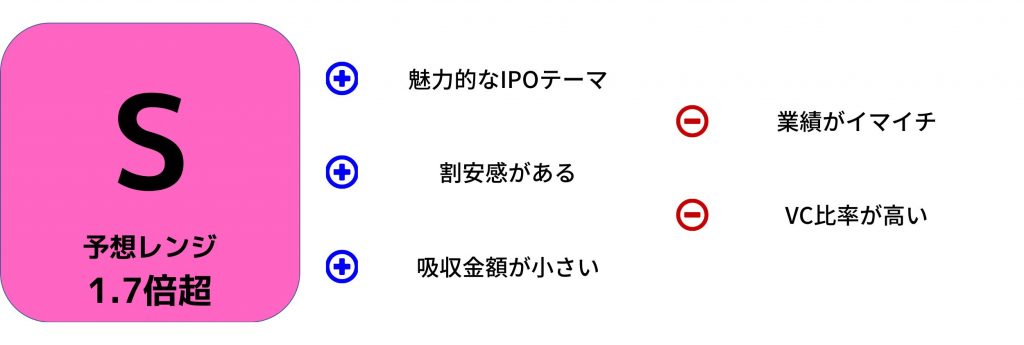

ここでは上場日や、いろはにマネー独自の初値予想を見てみましょう。

| 上場日 | 7月25日(火) |

| いろはにマネー独自の初値予想 | S(1.7倍以上) ※想定価格990円から、1,683円超 |

| 企業Webサイト | https://www.fuller-inc.com/ |

| 取り扱い証券 | SBI証券(主幹事)、マネックス証券 SMBC日興証券、松井証券 、 楽天証券 など |

IPO取り扱い数No.1のSBI証券が主幹事だよ!

フラーのIPO日程と価格

IPOの日程と価格は次のようになっています。

| 想定価格 | 990円 |

| 仮条件 | 1,100円〜1,320円 |

| ブックビルディング期間 | 7月7日(金)~7月13日(木) |

| 当選発表日 | 7月14日(金) |

| 公開価格 | 1,320円 |

| 申込期間 | 7月18日(火)~7月21日(金) |

| 上場日 | 上場中止 |

| 初値 | 上場中止 |

フラーのIPO初値予想

4月以降、東証グロースに上場した情報・通信業の初値は軒並み2倍を超えています。

想定時価総額は16.6億円、吸収金額も3.4億円と小規模案件であるため、今回も買いが集まると考えられます。

VC保有株の40万株ほどが90日間のロックアップがかかっていますが、公開価格の1.5倍で解除され売却可能である点が少し懸念点です。

一方で、2023年6月期の業績予想(前期比)は、増収減益と成長過程で今後の成長が見込める点や、直近のダウンランドのIPOが好調である点から初値は上昇すると考えました。

これらの点から、IPO評価: S(予想レンジ1.7倍超=1,683円~)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事で解説しています。

また、IPO初値・騰落率結果一覧では直近のIPOデータを掲載しています。

フラーの主幹事・幹事証券

同社のIPO株を取り扱う証券会社は、次のようになっています。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| SBI証券 (主) | 88.80% | 301,400株 |

| 野村證券 | 5.22% | 17,700株 |

| 岩井コスモ証券 | 0.85% | 2,900株 |

| SMBC日興証券 | 0.85% | 2,900株 |

| 岡三にいがた証券 | 0.85% | 2,900株 |

| 第四北越証券 | 0.85% | 2,900株 |

| 松井証券 | 0.85% | 2,900株 |

| マネックス証券 | 0.85% | 2,900株 |

| 楽天証券 | 0.85% | 2,900株 |

当選しやすい証券会社ランキング

なかなかIPOが当選しないな…

この記事をご覧頂いている方の中には、1つの証券口座だけでIPO抽選に参加している方も多いのではないでしょうか。

IPO投資で成功するには、複数口座を使い分けて抽選に参加するのがおすすめです。

以下の表では、IPO投資で開いておくべき”おすすめの証券口座”を紹介しています。

| 証券会社名 | 取扱数 | 主幹事数 | 抽選方法 | 事前入金 |

| SBI証券 | 89 | 13 |

完全平等抽選: 60%

IPOチャレンジポイントに基づいた配分: 30%

取引状況等を踏まえて定めた配分: 10%

|

必要 |

| 楽天証券 | 65 | 0 | 完全平等抽選 | 必要 |

| SMBC日興証券 | 47 | 24 | 完全平等抽選: 10% ステージ別抽選: 最大5% ※ほか対面割り当て | 必要 |

| 松井証券 | 55 | 0 | 配分予定数量の70%以上を抽選 | 不要 |

| 岡三証券 | 38 | 0 | 取引実績に応じて優遇抽選 | 不要 |

| マネックス証券 | 60 | 0 | 完全平等抽選 | 必要 |

※取扱数、主幹事数は2022年のデータ

松井証券や岡三証券は、事前入金不要で抽選に参加できるワン!

証券会社を詳しく比較

大株主情報

大株主の状況は以下の通りで、筆頭株主の渋谷 修太氏は同社社長です。

同社は、千葉県と新潟県の二本社体制をとっていることもあり、地方創生VCファンドの比率が約1割である点が特徴です。

| 株主名 | 比率 |

|---|---|

| 渋谷 修太 | 16.08% |

| B Dash Fund 4号投資事業有限責任組合 | 8.42% |

| Global Catalyst Partners Japan 投資事業有限責任組合 | 7.97% |

| 株式会社朝日ネット | 6.26% |

| いばらき新産業創出ファンド投資事業有限責任組合 | 5.17% |

| 山本 公哉 | 4.23% |

| 櫻井 裕基 | 3.45% |

| 地方創生新潟1号投資事業有限責任組合 | 3.41% |

| 山﨑 将司 | 3.33% |

| 永井 裕一 | 3.16% |

第7位の山本 公哉氏は第5位の朝日ネットの代表取締役社長でもあり、2012年にフラーに対して総額1憶円の第三者割当増資を実施しているんだよ!

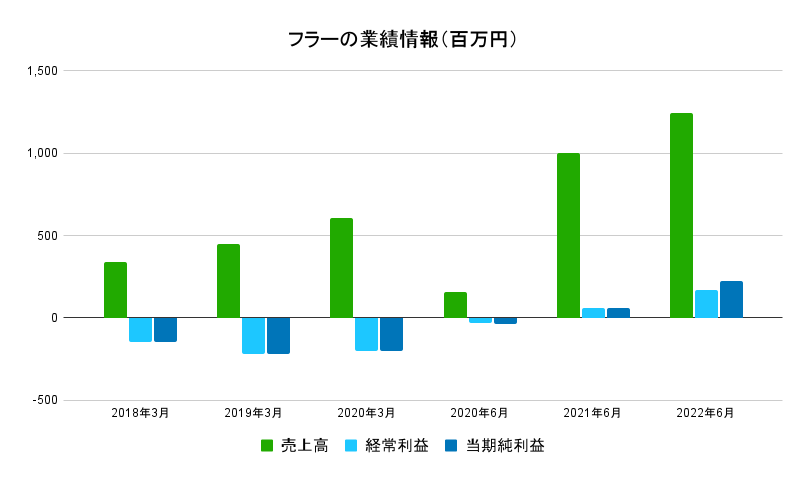

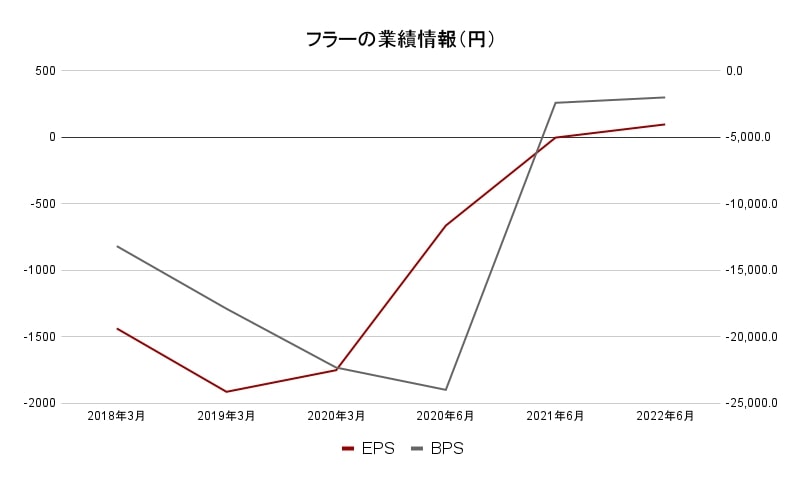

フラーの業績情報

| 決算期 | 2018年3月 | 2019年3月 | 2020年3月 | 2020年6月 | 2021年6月 | 2022年6月 |

|---|---|---|---|---|---|---|

| 売上高 | 336 | 450 | 607 | 156 | 1,004 | 1,245 |

| 成長率 | ー | +33.9% | +34.9% | -74.3% | +543.6% | +24.0% |

| 経常利益 | -146 | -217 | -199 | -31 | 62 | 166 |

| 成長率 | ー | ー | ー | ー | ー | +167.7% |

| 経常利益率 | 0% | 0% | 0% | 0% | 26.7% | 13.3% |

| 当期純利益 | -147 | -218 | -201 | -36 | 61 | 225 |

| 成長率 | ー | ー | ー | ー | ー | +268.9% |

| EPS | -1,438.3 | -1,915.1 | -1,752.4 | -663.9 | -1.9 | 97.4 |

| BPS | -13,187.2 | -17,899.1 | -22,326.4 | -24,003.8 | -2,401.1 | -1,995.2 |

2020年3月期より決算期を3月31日から6 月30日に変更。第10期は3か月間。

2022年6月期は売上高1,245百万円(前年同期比24.0%増)、経常利益166百万円(同167.7%増)となりました。

売上の約7割以上を占めるクライアントワーク事業やアプリ分析サービス事業は好調で、同社が取扱うDX市場は今後も拡大が続いていくと予想されています。

実は、アプリ分析サービス事業の売上高は約17%とそれほど高くないんだね!

2023年3月期第三四半期時点での売上高は1,143百万円、経常利益は118百万円となっています。

2018年3月期から売上高は順調に増加していますが、事業拡大のための人材採用やサービス普及のための販売活動を積極的に進めていた結果、2023年6月期の業績予想は経常損失及び当期純損失となっています。

成長段階にいる同社の今後に注目だワン!

2023年5月9日付で普通株式1株につき10株の株式分割を実行。

上記表・グラフでは、2021年6月期の期首に株式分割が行われたと仮定し、EPSやBPSを算定しています。

同社は、現在成長過程にあるため、財務基盤の強化や内部留保に努めることが株主に対する最大の利益還元につながると考えています。

そのため、設立以来現在まで配当は実施しておらず、今後も当面は内部留保の充実を重視するとのことです。

自己資本比率59.2%となっているよ!

フラーの事業内容

フラーは スマートフォンアプリを中心としたデジタル領域全般における事業開発コンサルティング・UI/UX デザイン・システム開発、アプリ利用データ分析等を行っています。

IT企業にも関わらず東京にオフィスを置かず、千葉県と新潟県との二本社体制をとっています。

創業メンバーは筑波大学で出会い、和製エンジニア集団によって同社は運営されています。

同社の事業内容は主に2つです。

※同社の事業内容分析は近日中にアップデートいたします。

直近同市場・同業種IPOの初期予想と騰落結果

直近に東証グロース市場にIPOした情報・通信業の企業の初値予想と結果は以下の通りです。

| 企業名 | 上場日 | 初値予想 | 初値騰落結果 |

|---|---|---|---|

| Globee | 6/14 | C(1.0~1.3倍) | 2.32倍 |

| ABEJA | 6/13 | A(1.5~1.7倍) | 3.21倍 |

| Ridge-i | 4/26 | B(1.3~1.5倍) | 2.54倍 |

| ジェノバ | 4/18 | S(1.7倍~) | 4.4倍 |

6月は日経平均株価が33,000円を超えるなど市場全体が好調であり、直近のIPO以上の株価上昇が期待できそうです。

最後に、他の企業の上場スケジュールについて知りたい方は「IPOスケジュール」もご覧下さい。

IPO投資におすすめのネット証券3選

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。