※この記事は11月29日公開の記事にインタビューを追記したものです。

今回は「IPO企業」の中から12月21日に東証グロースに上場するアイズ(5242)をご紹介します。

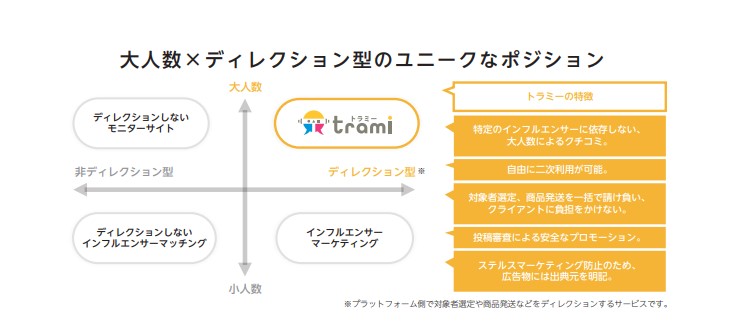

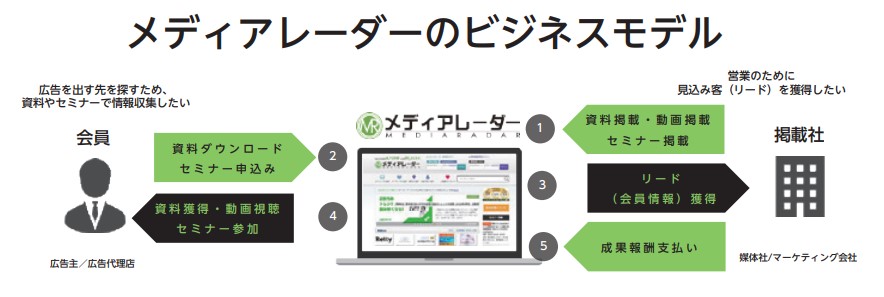

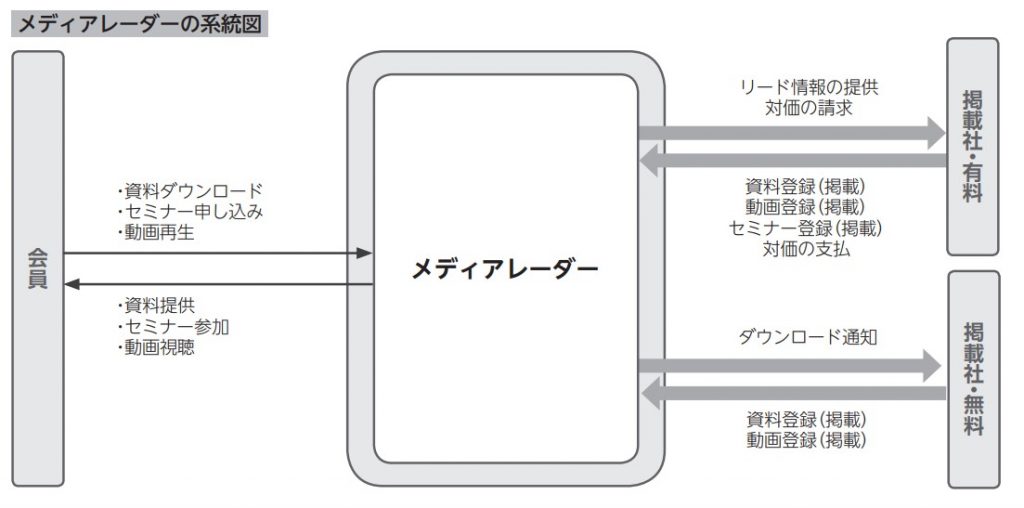

アイズは広告業界に特化したプラットフォーム「メディアレーダー」やクチコミマーケティングのプラットフォーム「トラミー」の運営を行っている企業です。

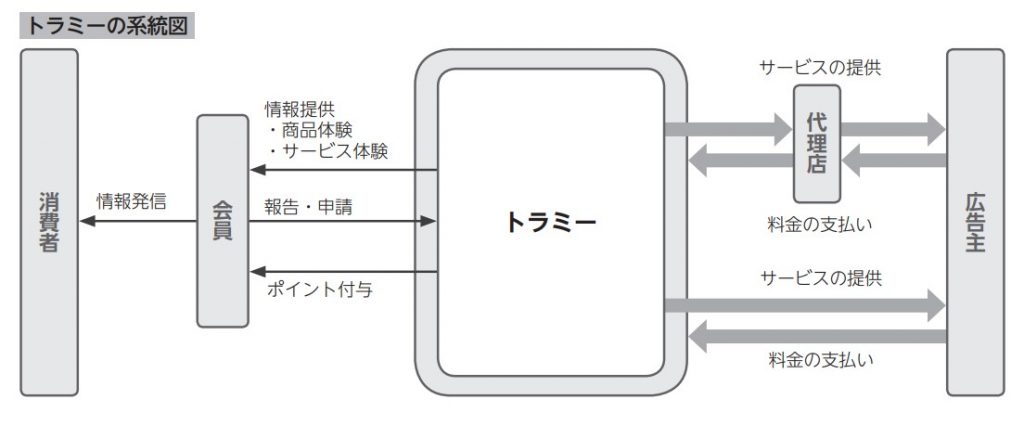

トラミーではインフルエンサーマーケティングとは違い、大人数による口コミを反映させるスタイルで対象者選定や商品発送を請け負うディレクション型のサービスです。

想定時価総額は19.2億円で、東証グロースに上場します。

企業様・IRご担当者様へ(クリックで開く)

いろはにマネーではIPO企業様へ実際にインタビューを行い、企業様からのコメントを記事に掲載する取り組みを進めております。

貴社メッセージを掲載することで、中長期で貴社を応援する投資家が増えることを目指しております。

インタビューや掲載は無料で行っておりますので、ご興味がございましたらお問い合わせよりお気軽にご連絡ください。

※いろはにマネーを運営する株式会社インベストメントブリッジは、IR情報サイト「ブリッジサロン」も運営しております。

企業からのメッセージ

12月16日(金)、株式会社アイズの社長にインタビューを実施しました。

インタビューでは上場後の戦略や、個人投資家へのメッセージなどを伺いました。

代表取締役社長 福島 範幸氏

北陸先端科学技術大学院大学 修士課程を修了。

大日本印刷株式会社に入社後、株式会社マクロミルにてマネージャー、株式会社エー・アイ・ピーにてゼネラルマネージャーを経て、株式会社アイズを設立し、代表取締役に就任。

創業の経緯

私(福島社長)は大学院を出た後、いわゆる大企業に就職しました。

そこで3年ほど働き、このまま大企業で埋もれるよりも、世の中を変えるようなことを行って自分の人生をやり切りたいと思い、起業を考えました。

世の中を変えたいという思いがアイズの創業につながったんだね!

最初はどのように起業するかも分からなかったので、ベンチャー企業に入って経験を積みました。

具体的には、株式会社マクロミルに入社後、システムの部署のマネージャーをやらせてもらって、マザーズ上場や東証一部への鞍替えを経験しました。

その後、アイズを立ち上げたという経緯になっています。

社名のアイズという名前は、我々の「世の中を変革する台風の目になる」というビジョンが由来となっています。

福島社長が最初の会社を退職した時に思ったことがそのまま社名になっているんだワン!

上場までの道のり

創業してから16期だけど、上場にあたって苦労した点はあるのかな?

大変なことは数えきれないくらいありました。

一番印象的だったのは、起業して1年目に会社を始めた5人のうち3人が辞めてしまったことです。

その時に、なぜこの会社を自分は始めたのかを改めて考え、「メンバー(社員)を幸せにできる会社にならないといけないな」という気持ちになりました。

それ以来、「みんなの感動と幸せを追求する」という経営理念を掲げて、その思いを貫いています。

経営理念の「みんな」という部分には社員も含まれているんだね!

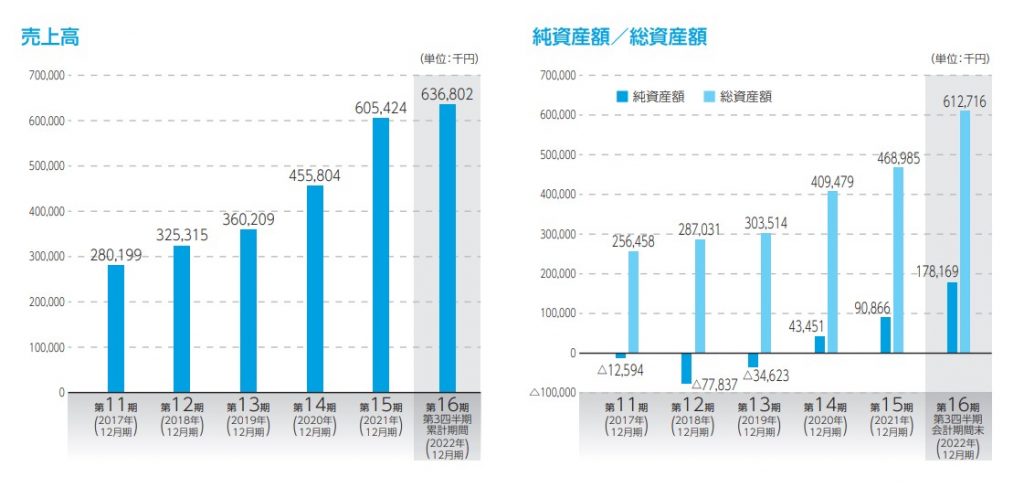

アイズは創業以来、連続で増収を続けています。

社員は基本的に新卒で採用しており、会社も人も着々と成長してきている中で上場を迎えることができました。

IPOの目的

上場にはどんな目的があったのかな?

アイズを立ち上げた当初から、上場を目指していました。

最初の会社にいて世の中を変えたいと思った時に、当然上場していないと世の中を変えるくらいの力は持てないと考えたからです。

しかし、創業期は思っていたよりも大きく成長させることはできませんでした。

ここ数年で売上の成長率が年30%程になるなど、大きく成長できるような枠組みができてきたというところです。

資金調達はIPOの目的の一つですが、上場によって信用を獲得し、さらに会社を成長させることを主な目的としています。

株主への還元

我々の経営理念である「みんなの感動と幸せを追求する」のみんなという部分には株主の方々も含まれています。

短期的には、東証グロース市場に上場するということで、まずはしっかり会社を成長させることが株主の皆様の期待に応えることにつながると考えています。

よって、利益をしっかりと成長のための投資に充てていきます。

もちろん、将来的には配当などの還元も考えています。

まずは株主の期待通りに会社を成長させることを考えているんだね!

今後の注目点

我々の主要サービスは掛け算で成長できる仕組みになっている点に期待していただきたいと思います。

具体的に、どのような掛け算になっているのかな?

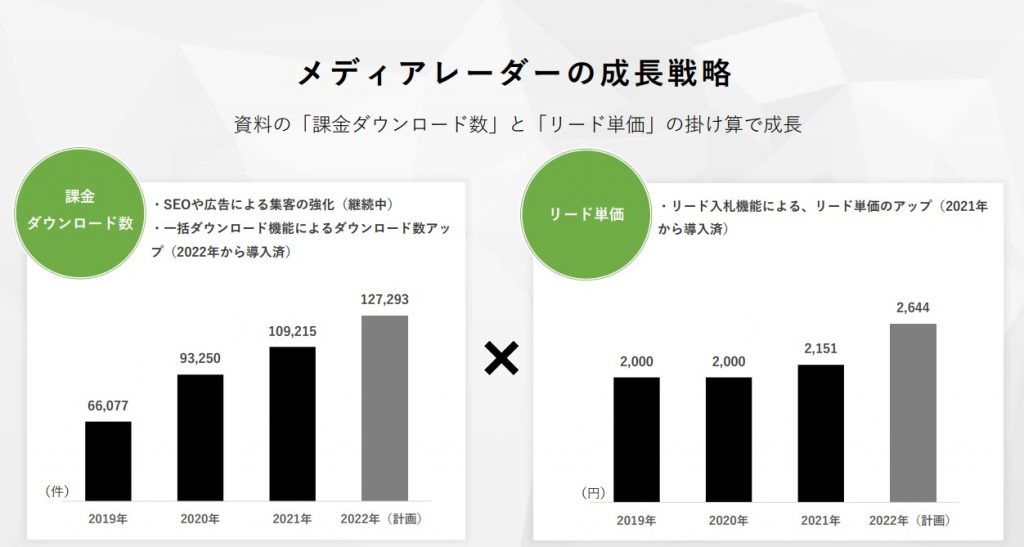

メディアレーダーのビジネスモデルは、「課金ダウンロード数」×「平均リード単価」という掛け算方式になっています。

掲載者は資料がダウンロードされるとダウンロード者の情報を見ることができるのですが、その成果報酬でマネタイズしています。

なので、この課金ダウンロード数が売上に直結しています。

リード単価というのは見込み客を提供するたびに頂いている成果報酬ですが、掲載者がその金額を競うことで単価を上げることができます。

どうしてその金額に対して競争が起こるんだろう?

メディアレーダーはオンリーワンのサービスで、広告業界では知らない人はいないほどの知名度を獲得しています。

この知名度があるおかげで、「メディアレーダー上で、単価を上げてでも順位を上げたい」と思う掲載者さんが増えています。

こうして、単価の部分でも売り上げを増加させられる仕組みづくりが完成しました。

また、課金ダウンロード数の方では今年始めた一括ダウンロードサービスがあるので、来年からはその影響による売上増加にも期待していただきたいです。

圧倒的シェアを獲得することで、掛け算で売上を伸ばすことができるんだね!

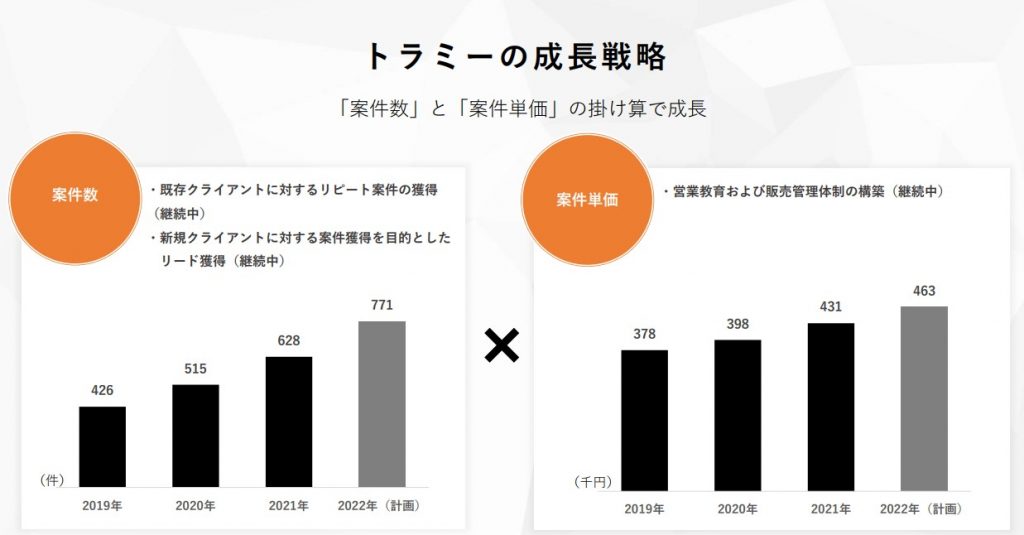

また、トラミーも「案件数」×「案件単価」という掛け算の収益モデルになっており、両方が右肩上がりとなっています。

特許を取得して簡単に真似できないようにするなど、オンリーワンのサービスを維持する工夫もしているんだワン!

投資家へのメッセージ

個人投資家の方々にアイズという会社の存在を知ってもらえるよう、しっかりと情報開示を行っていきます。

私たちは、以下のようなビジョンを持っています。

我々は今までになかったサービスを作ってきた企業であると思っています。

メディアレーダーやトラミーのようなサービスも我々が先駆者であり、オンリーワン企業としての立場にいることがアイズの強みだと考えています。

今後も、今までにない世の中を変えるようなサービスを次々に作っていくことで大きく成長していこうと思っています。

投資家の方々の期待を超えられるよう成長して参りますので、応援頂ければ嬉しいです。

IPO概要・初値予想

まず、アイズの初値予想、およびIPO概要について以下の4つを解説していきます。

同社を購入検討している方は、ご確認ください。

IPO評価・初値予想

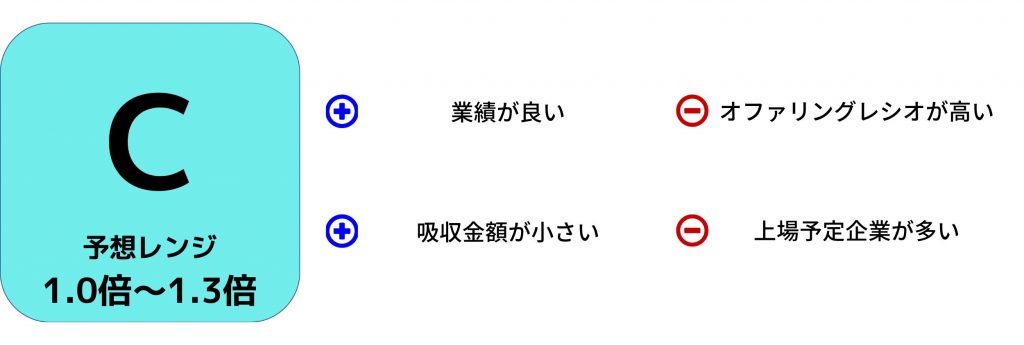

すでに大手企業で導入実績があり、今後も活用される機会が増えるでしょう。

業績も良く、売上高は拡大し、ここ数年も経常利益を出しています。

一方で、オファリングレシオが高く、同日にnoteなどの認知のある銘柄が上場するなど、やや懸念点もあります。

これらの点から、IPO評価: C(予想レンジ1.0倍~1.3倍)と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想の方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事をご覧ください。

取り扱い証券

同社のIPO株を取り扱う証券会社は以下の通りです。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| SBI証券(主) | 91.30% | 399,000株 |

| 松井証券 | 4.35% | 19,000株 |

| マネックス証券 | 0.87% | 3,800株 |

| みずほ証券 | 0.87% | 3,800株 |

| あかつき証券 | 0.87% | 3,800株 |

| 東洋証券 | 0.87% | 3,800株 |

| 岩井コスモ証券 | 0.87% | 3,800株 |

\IPO投資をするなら/

取り扱い銘柄数No.1(22年3月期)のSBI証券がおすすめ。

IPOの抽選に外れるとポイントがもらえる「IPOチャレンジポイント」では、どんどん当選確率が上がっていきます。

IPO投資におすすめの証券

- IPO投資におすすめの証券会社ランキング:アンケート結果を元に作成しました。

日程・価格

IPOの日程は以下のようになっています。

| ブック・ビルディング期間 | 12月6日(火)~12月12日(月) |

| 当選発表日 | 12月13日(火) |

| 申込期間 | 12月14日(水)~12月19日(月) |

| 上場日 | 12月21日(水) |

続いて、価格は以下のようになります。

| 仮条件 | 2,020円〜2,200円 |

| 公開価格 | 2,200円 |

| 初値 | 5,160円 |

IPOスケジュール・初値騰落率

- IPOスケジュール【2022年】:IPO企業のブックビルディング期間や申込期間、上場予定日の一覧を見れます。

- IPO初値・騰落率結果【2022年】:IPO企業の初値予想一覧やその結果、初値から1週間後の騰落率の一覧を見れます。

大株主

株主の状況は以下のようになっています。

| 株主名 | 比率 |

|---|---|

| 合同会社シエル | 45.48% |

| 福島 範幸(代表取締役) | 24.74% |

| 牧田 伸一 | 14.78% |

| 三谷 翔一 | 9.51% |

| 安部 浩生 | 1.05% |

| 君島 佑介 | 0.91% |

| 光清 拓也 | 0.73% |

| 谷津 雄大 | 0.59% |

| 今村 武史 | 0.41% |

| 小池 祐太 | 0.27% |

企業概要

事業内容

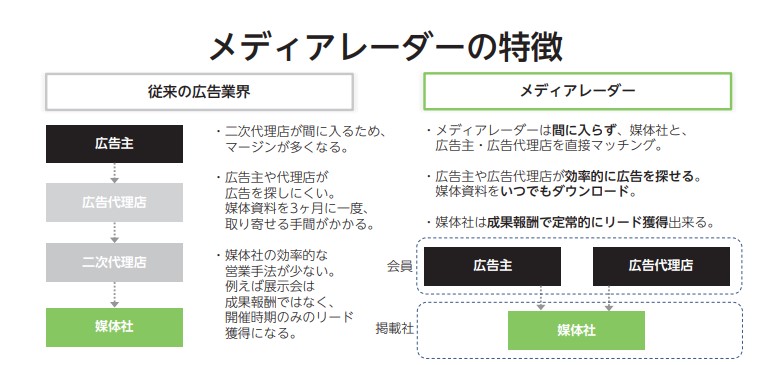

株式会社アイズは広告業界に特化したプラットフォーム「メディアレーダー」、クチコミマーケティングのプラットフォーム「トラミー」等のサービスの提供をしています。

事業内容

同社の事業セグメントはプラットフォーム事業の単一セグメントです。

どんなサービスを提供しているのかな?

展開する主要サービスは「メディアレーダー」と「トラミー」の2つがあります。

- 「メディアレーダー」:広告業界のリードを獲得

- 「トラミー」:クチコミマーケティング

メディアレーダーは情報を探しやすく、取得および参加しやすくするなど利便性を高めたサービスで、広告・マーケティングサービスのある企業が、通年でのリード獲得を目的に利用しています。

トラミーはクライアントの商品やサービスをトラミー会員が体験し、体験した会員自身が利用するSNS上でクチコミ・レビューを公開(情報発信)するサービスです。

インフルエンサーだけでなく大人数の方がレビューすることで、信頼性のあるサービスを提供できます。

ビジネスモデル

メディアレーダーは成果報酬型の収益モデルとなっています。

媒体社やマーケティング会社がメディアレーダーの利用を通じてリード(見込み客)を獲得した時点で、同社に成功報酬が入る仕組みです。

登録された会員情報をリードとして掲載社に提供しています。

プランは有料と無料の2種類があり、無料の場合はリード情報の獲得ができません。

無料プランで新規の掲載社を獲得し、のちに有料プランへ誘導するモデルとなっています。

プッシュ型の営業に比べて、リードへの営業の方が効率的だね!

トラミーの特徴はSNSで情報発信する20代~40代の女性会員を多く抱えている点です。

会員数はなんと約12万人(2022年7月時点)に上ります。

会員数の多さが強みの一つだワン!

クライアントのサービスや商品をトラミー会員が体験し、体験した会員がSNS上で口コミを公開するサービスとなっています。

主な顧客はスキンケア、メイクアップ、日用品、健康食品・サプリメントを扱う企業です。

また、SNSインフルエンサーの提供も行っています。

SNSの口コミ・レビューを通じて、クライアントのマーケティングを支援しているんだね!

トラミーは「サンプルレビュー、会員の利用人数は200名~」「購入レビュー、会員の利用人数は150名~」を基本プランとしており、サービスの提供と引き換えに使用料を受け取る仕組みになっています。

決算情報

次に決算状況を見ていきましょう。

売上高は順調に拡大し、今でも成長を続けています。

過去5年のCAGR(年平均成長率)は21.24%と高水準です。

現在の広告業界は従来のマス広告からインターネット広告へと変わる大きな変革期にあり、同社にとって十分な成長機会があります。

電通によると、インターネット広告費は2021年度に全体の2兆7052億円のうち39.8%を占めており、今後も割合が上昇するものと見込まれています。

また、同社のサービス「トラミー」が強みとするインフルエンサーマーケティング市場も、2025年に723億円の規模まで成長すると予想されています。

インターネット広告の成長は同社にとってチャンスだね!

直近3年は黒字となっており、すでに利益拡大フェーズに入っていると考察できます。

また、1株あたりの純資産額は増加しています。

自己資本比率は長期借入金の減少と四半期純利益の計上により、2022年9月末時点で29.1%と2021年12月期の19.4%から改善されています。

経営陣

同社の役員は7名(うち女性0名)おり、その中から抜粋で役員の経歴を紹介します。

代表取締役社長 福島 範幸

1998年4月 大日本印刷(株)入社

2001年1月 株式会社ディジット入社

2001年3月 株式会社スプートニク入社

2002年1月 株式会社マクロミル入社

2006年4月 株式会社エー・アイ・ピー(現 楽天インサイト・グローバル株式会社)転籍

2007年2月 当社設立、代表取締役社長(現任)

最後に、他の企業の上場スケジュールについて知りたい方は、「IPOスケジュール【2022年】」をご覧ください。

IPO投資をするなら開いておきたい証券口座

- SBI証券

公式サイト:https://www.sbisec.co.jp/

2021年のIPO取扱数No.1。IPO投資をするなら必ず持っておきたい証券会社です。 - マネックス証券

公式サイト:https://www.monex.co.jp/

IPOが完全平等抽選制なので、初めてのIPO投資でも平等に抽選に参加できます。 - SMBC日興証券

公式サイト:https://www.smbcnikko.co.jp/

主幹事になることが多いので、IPOの割当率が高い証券会社です。

企業様・IRご担当者様へ(クリックで開く)

いろはにマネーではIPO企業様へ実際にインタビューを行い、企業様からのコメントを記事に掲載する取り組みを進めております。

貴社メッセージを掲載することで、中長期で貴社を応援する投資家が増えることを目指しております。

インタビューや掲載は無料で行っておりますので、ご興味がございましたらお問い合わせよりお気軽にご連絡ください。

※いろはにマネーを運営する株式会社インベストメントブリッジは、IR情報サイト「ブリッジサロン」も運営しております。