2022年8月には2社が新規上場予定となっています。

今回は8月2日に上場予定の日本ビジネスシステムズ(5036)をご紹介します!

日本ビジネスシステムズ株式会社は、コンサルティング及びITサービスを提供する独立系クラウドインテクレーターです。

想定時価総額は343.4億円で、東証スタンダードに上場します。

IPO概要・初値予想

まず、日本ビジネスシステムズの初値予想、およびIPO概要について以下の4つを解説していきます。

- IPO評価・初値予想

- 取り扱い証券

- 日程・価格

- 株主構成

同社を購入検討している方は、ご確認ください。

IPO評価・初値予想

IPO評価:A(予想レンジ1.5~1.7倍)

IPOでは人気のあるIT関連企業の上場です。

業績は安定しており、オファリングレシオも10%程度と低いのはプラス要因です。

総合的にみて、一定の初値上昇は期待できると考えています。

しかし現在の市況は良いとは言えず、公開株数も多いのが懸念点です。

これらの点から、IPO評価:A、予想初値レンジ: 1.5~1.7倍と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

初値予想の方法については、「【IPO初値予想】IPOの評価方法を初心者向けにやさしく解説!過去の事例も」の記事をご覧ください。

取り扱い証券

同社のIPO株を取り扱う証券会社は以下の通りです。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| 三菱UFJモルガン・スタンレー(共同主) | 52.02% | 1,268,300株 |

| みずほ証券(共同主) | 32.00% | 780,100株 |

| 野村証券 | 3.00% | 73,100株 |

| SMBC日興証券 | 3.00% | 73,100株 |

| 東海東京証券 | 3.00% | 73,100株 |

| SBI証券 | 3.00% | 73,100株 |

| 岡三証券 | 1.00% | 24,300株 |

| 岩井コスモ証券 | 1.00% | 24,300株 |

| 東洋証券 | 1.00% | 24,300株 |

| むさし証券 | 1.00% | 24,300株 |

\ IPO取扱数No.1証券はこちら!/

どの証券会社が良いのか詳しく知りたい方は「IPO投資におすすめの証券会社ランキング」をご覧ください!

日程・価格

IPOの日程は以下のようになっています。

| 抽選申込期間 | 7月15日(金)~7月22日(金) |

| 当選発表日 | 7月25日(月) |

| 購入申込期間 | 7月26日(火)~7月29日(金) |

| 上場日 | 8月2日(火) |

続いて、価格は以下のようになります。

| 仮条件 | 1,420~1,520円 |

| 公募価格 | 1,520円 |

| 初値 | 1,827円 |

大株主

株主の状況は以下のようになっています。

| 株主名 | 比率 |

|---|---|

| ㈱ロマネ | 40.23% |

| ㈱三菱総合研究所 | 14.69% |

| 牧田 幸弘 | 8.65% |

| 長井 一浩 | 8.19% |

| 日本ビジネスシステムズ社員持株会 | 4.92% |

| 三菱総研DCS㈱ | 4.59% |

| 有限会社セブンレイヤーズ | 1.59% |

| 牧田 和也 | 1.50% |

| 森屋 正樹 | 0.70% |

| 小澤 正彦 | 0.54% |

企業概要

事業内容

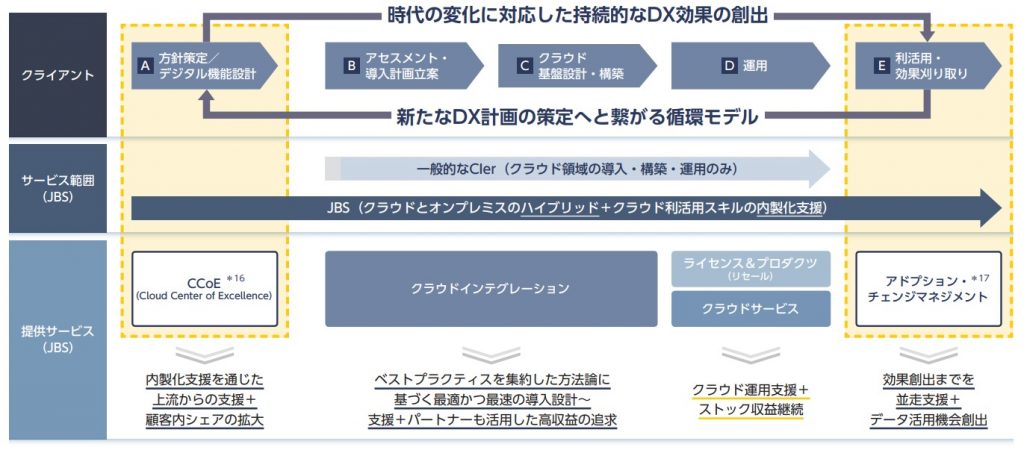

日本ビジネスシステムズは「優れたテクノロジーを、親しみやすく」を企業理念に、「社会のデジタル変革をリードするNo.1クラウドインテグレーター」を目指しています。

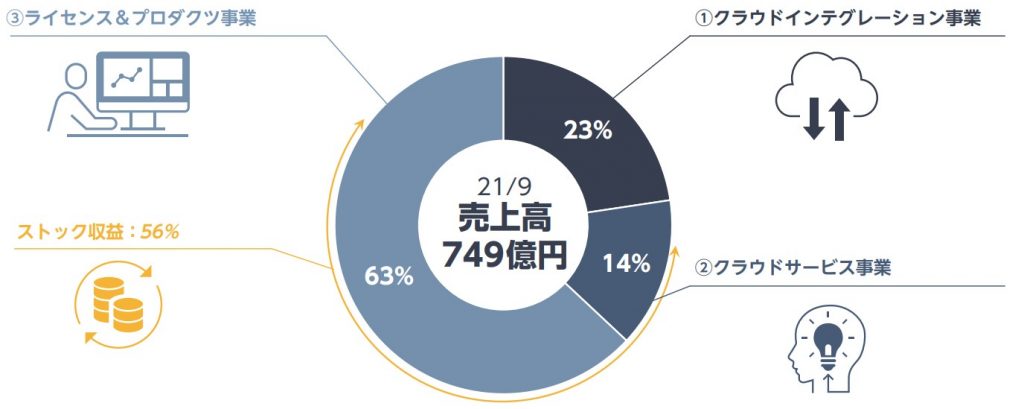

同社は、マイクロソフト社の製品を中心に主に3つの事業を展開しています。

- クラウドインテグレーション事業

- クラウドサービス事業

- ライセンス&プロダクツ事業

それぞれ、詳しく見ていきましょう。

クラウドインテグレーション事業(CI)

クラウドインテグレーション事業では、主にマイクロソフト社のクラウド製品である「Azure」「M365」「D365」及び周辺クラウドサービスの導入を支援しています。

クラウドサービスとは?

従来、利用者が手元のコンピューターで利用していたデータやソフトウェアを、ネットワーク経由でサービスとして利用者に提供するもの

同社サービスの特徴として、計画策定からクラウド基盤設計・構築、定着化や効果モニタリングまで含めたクラウド環境構築に係るサービスを包括的に提供している点があります。

安定した採用力と整備された人材育成プログラムを持つ会社ならではの強みだね!

クラウドサービス事業(CS)

クラウドサービス事業では、「Azure」「M365」「D365」を含むクラウド利活用における保守・運用・改善を請け負い、一貫したサポートを提供しています。

国内外のクラウド製品に精通していて、豊富な導入・運用実績やノウハウがあるんだよ!

Azureの最上位パートナープログラムであるAzure Expert MSP認定を受けているんだワン!

今後は、マイクロソフト社のクラウドライセンスに、利便性の高いアプリケーション機能を有する同社マネージドサービスの開発・提供を加速させるようです。

クライアントへの継続的で効果的な活用が進むんだって!

ライセンス&プロダクツ事業(L&P)

同事業では、主に顧客のシステム開発における基盤となるマイクロソフト社のクラウドソリューションとライセンス・関連機器をリセールとして提供しています。

3つの事業の中で売上高に占める割合が大きいのが、このライセンス&プロダクツ事業です。

また、CSにおける継続契約型の保守運用売上とL&Pにおけるクラウドライセンス売上は、定期的な契約更新により安定的な売り上げが見込めるストック収益型のビジネスモデルとなっています。

日本ビジネスシステムズへの投資に興味を持ったら、「IPO投資のやり方/始め方は?初心者向けに解説」記事を是非ご覧ください!

決算情報

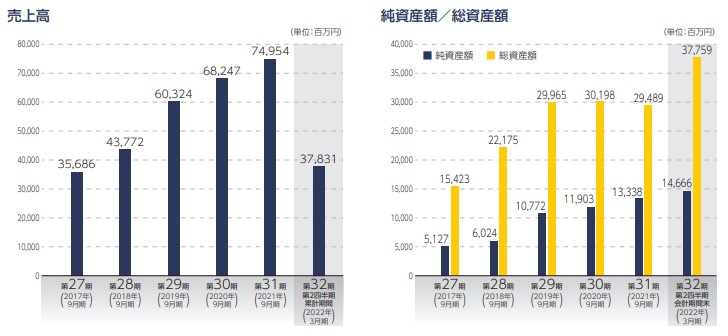

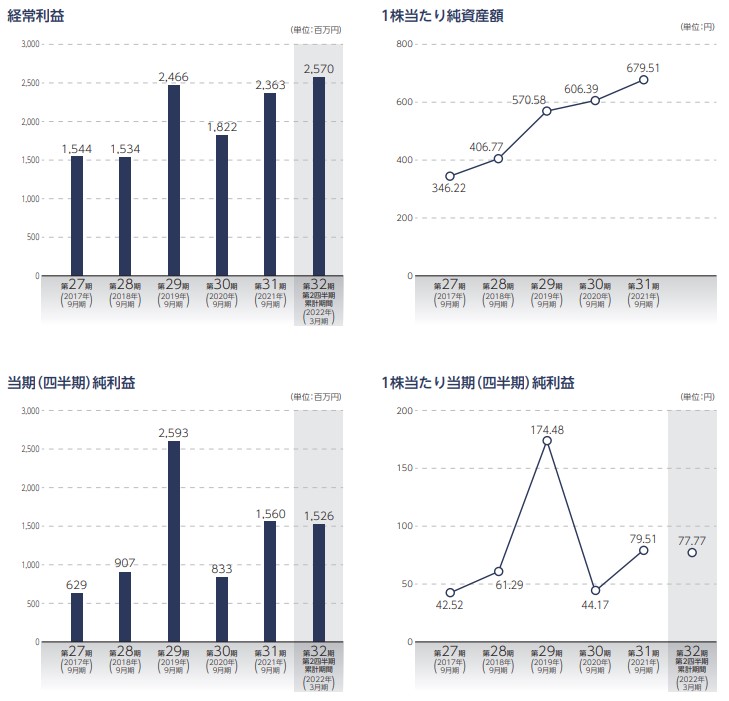

続いて同社の決算情報を見ていきましょう。

業績は好調で、資産も順調に増加しています。

ただ、2022年9月期で売上高が昨年を上回るかは怪しくなっています。

設立から30年以上経ってからのスタンダード市場への上場になるので、成長株とは言えないのかもしれません。

新型コロナウイルスによる影響で、国内IT市場ではシステム投資への需要が高まっています。

そんな中、ソリューション提供力を強みにどこまで取引を拡大できるかに注目です。

利益面では、第2四半期までで前期に匹敵する数値を記録しています。

理由として、エンジニアの高い稼働率やアウトソーシングによる原価低減・受注単価改善が挙げられます。

コスト削減や採算改善で、効率化が進んでいるワン!

想定価格から算出した予想PER・PBRは、ともに市場・業界平均を下回っています。

2022年9月期第2四半期ではすでに前期に匹敵する利益をあげているため、今のPER水準で推移するのであれば3,000円近くまで株価が上昇する可能性もありますね!

企業からのメッセージ

上場後、企業様へインタビューを実施できた際に掲載致します。

いろはに投資のTwitterフォロー、LINE公式アカウントを登録しておいて欲しいワン!

経営陣

同社の役員は9名おり、その中から抜粋で役員の経歴を紹介します。

代表取締役社長 牧田 幸弘

1979年4月 日本アイ・ビー・エム㈱ 入社

1990年10月 当社設立 代表取締役社長就任(現任)

取締役常務執行役員 和田 行弘

1992年4月 当社 入社

2004年12月 当社取締役

2005年12月 当社取締役執行役員

2015年10月 当社取締役常務執行役員(現任)

※本記事は2022年7月4日時点の情報を元に作成されています。

※本記事内で紹介されている意見は個人的なものであり、記事の作成者その他紹介企業等の意見を代表するものではありません。

※本記事は情報提供を目的としており、特定の商品や手法を推奨するものではありません。投資に関する意志決定はご自身の判断にてお願い致します。