2022年4月には10社が新規上場予定となっています。

今回は、4月27日に東証グロースに上場予定のモイ(5031)をご紹介。

モイ株式会社は2012年に設立された、ライブ配信コミュニケーションプラットフォーム事業を展開している会社です。

想定時価総額は約61.8億円で、東証グロースに上場します。

\IPO投資をするなら/

取り扱い銘柄数No.1(21年3月期)のSBI証券がおすすめ。

IPOの抽選に外れるとポイントがもらえる「IPOチャレンジポイント」では、どんどん当選確率が上がっていきます。

▼ この記事は音声でも聞くことが出来ます▼

IPO概要・初値予想

まず、モイの初値予想、およびIPO概要について以下の4つを解説していきます。

- IPO評価・初値予想

- 取り扱い証券

- 日程・価格

- 株主構成

同社株式を購入検討している方は、ご確認ください。

IPO評価・初値予想

IPO評価:B(予想レンジ 1.3~1.5倍)

オファリングレシオが17%と低い点は、プラスに働くでしょう。

話題性のある事業内容で、売上高はコロナ特需で右肩上がりです。

ただ、VCのロックアップが公募価格の1.5倍で外れてしまう点が懸念点です。

これらの点から、IPO評価:B、予想初値レンジ:1.3~1.5倍と判断しました。

※IPO評価、初値予想は過去のデータを元に編集部が予想したものであり、結果を確約、投資を推奨するものではございません。

詳しい評価項目を知りたい方はこちら(クリックで開きます)

- 発行済み株式数:想定時価総額を計算。

- オファリングレシオ:小さい方が投資家からの人気が高い。市場に出回る株式数が少なくなることを意味するため。

- 公募割合:大きい方が投資家からの人気が高い。企業に資金が多く入ることを意味するため。

- 上場市場:グロースに上場する企業は人気が高くなりやすい。

- 事業のトレンド性:成長市場に位置し、トレンド性が高い企業は人気になりやすい。

- VC保有比率:VCが多くいる企業は事業のトレンド性が高く・成長企業であることが多いが、ロックアップがない場合はIPO後の需給が悪化しやすい

- 売上高成長率・経常利益率:大きい方が人気。過去の業績が良い。

- 前後2週間のIPO数:少ない方が投資家からの人気が高くなりやすい。

- 過去1ヶ月の日経平均リターン:高い方が人気。投資家心理に影響。

取り扱い証券

同社のIPO株を取り扱う証券会社は以下の通りです。

| 証券会社名 | 割当率 | 割当株数 |

|---|---|---|

| SBI証券(主) | 95.64% | 2,597,600株 |

| 極東証券 | 0.54% | 14,800株 |

| 岩井コスモ証券 | 0.54% | 14,800株 |

| アイザワ証券 | 0.54% | 14,800株 |

| 東洋証券 | 0.54% | 14,800株 |

| エイチ・エス証券 | 0.54% | 14,800株 |

| むさし証券 | 0.54% | 14,800株 |

| 水戸証券 | 0.54% | 14,800株 |

| 松井証券 | 0.54% | 14,800株 |

\ IPO投資で人気の証券会社 /

日程・価格

IPOの日程は以下のようになっています。

| 抽選申込期間 | 4月12日(火)~4月18日(月) |

| 当選発表日 | 4月19日(火) |

| 購入申込期間 | 4月20日(水)~4月25日(月) |

| 上場日 | 4月27日(水) |

続いて、価格は以下のようになります。

| 仮条件 | 430円~470円 |

| 公募価格 | 470円 |

| 初値 | 902円 |

大株主

株主の状況は以下のようになっています。

| 株主名 | 比率 |

|---|---|

| 赤松 洋介 | 55.29% |

| イーストベンチャーズ投資事業有限責任組合 | 15.88% |

| Mandela Capital Limited | 4.28% |

| グローバル・ブレイン6号投資事業有限責任組合 | 3.83% |

| SBI AI & Blockchain投資事業有限責任組合 | 3.83% |

| 赤松 真矢子 | 2.90% |

| 伊藤 将雄 | 2.44% |

| 大森 正則 | 2.39% |

| 赤松 賢介 | 2.14% |

| 芝岡 寛之 | 1.83% |

企業概要

事業概要

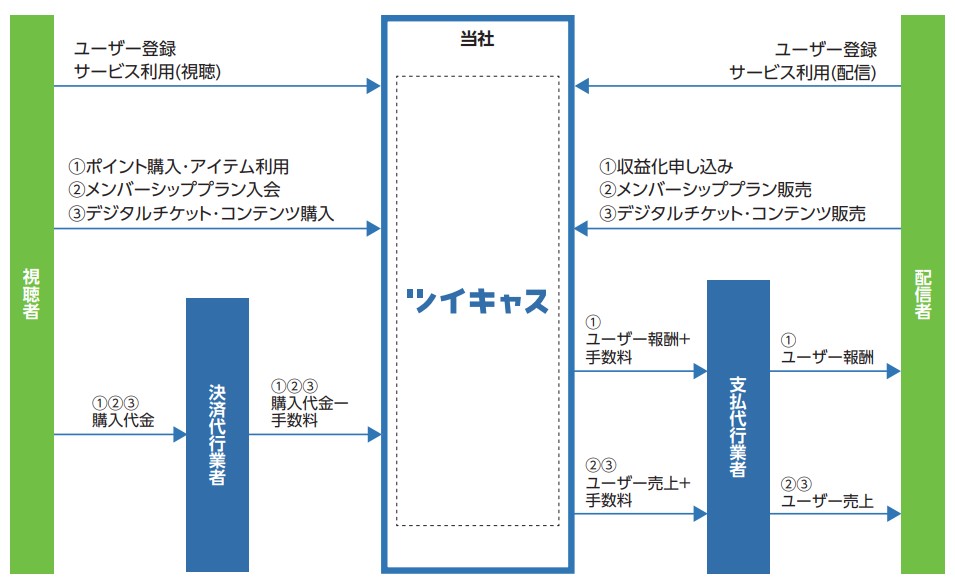

モイは、「人と人をつなげて世界中の人々の生活を豊かに変えます」というミッションのもと、ライブ配信コミュニケーションプラットフォーム事業を展開している企業です。

「ツイキャス」という、スマートフォン端末やPCなどから手軽にライブ配信・視聴ができるサービスを運営しています。

ユーザーは「配信者」と「視聴者」に大別され、それぞれ無料でサービスを使うことができます。

そのうち、オプションとして使えるサービスが同社の収益源となります。

- ポイント販売売上 売上構成比:96.38%

ユーザーは配信で様々なアイテムを使用でき、アイテムの購入費用が売上となる - メンバーシップ販売手数料売上 売上構成比:0.06%

視聴者は、配信者を毎月定額の会員費で応援することができ、会員費の一部が手数料となる - チケット・コンテンツ販売手数料売上 売上構成比:2.64%

ユーザーは「キャスマーケット」で商品等を販売でき、売上の一部が手数料となる

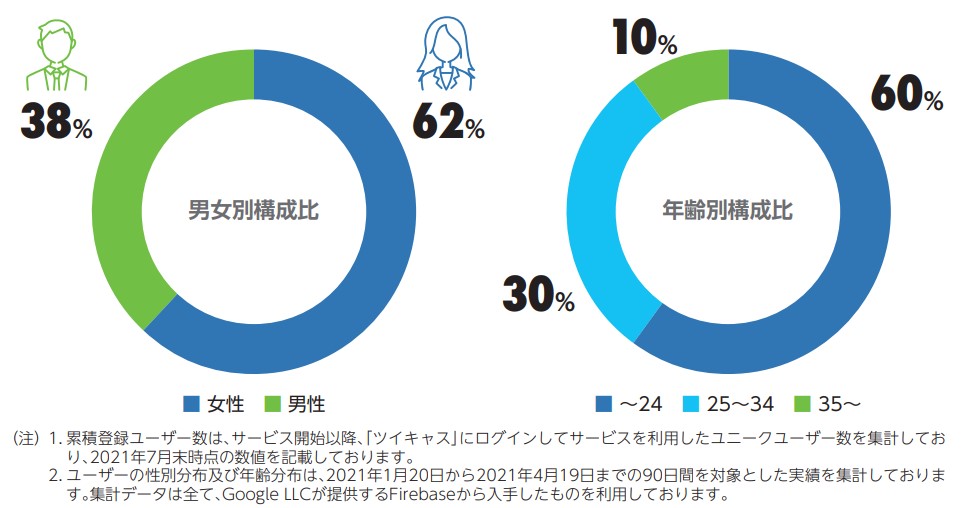

「ツイキャス」では、2021年7月末時点で累積登録ユーザーが3,360万人おり、男女比や年代は以下の通りです。

若い世代に大人気のサービスなんだね!

決算情報

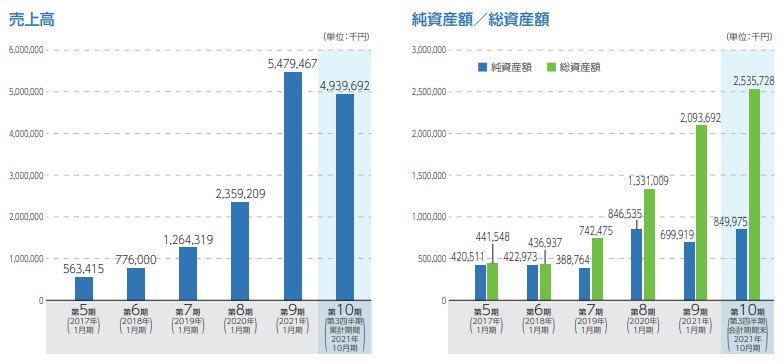

続いて、同社の業績を見てみます。

売上高はきれいな右肩上がりで、2022年1月期も過去最高益を更新する勢いです。

新型コロナウイルスによる外出自粛で新規顧客が増え、またサービスの利用が日常生活の一部になっていることが売上拡大の一因となっているようです。

動画投稿・ライブ配信市場では、これからも安定的に市場が拡大していくと共に、競争が激化する可能性が高いワン!

また、積極的な借り入れで総資産を増やしています。

結果的に自己資本比率が33.4%まで下落し、財務CFもマイナスに転じています。

売上高も伸びているし、先行投資として許容範囲内だね!

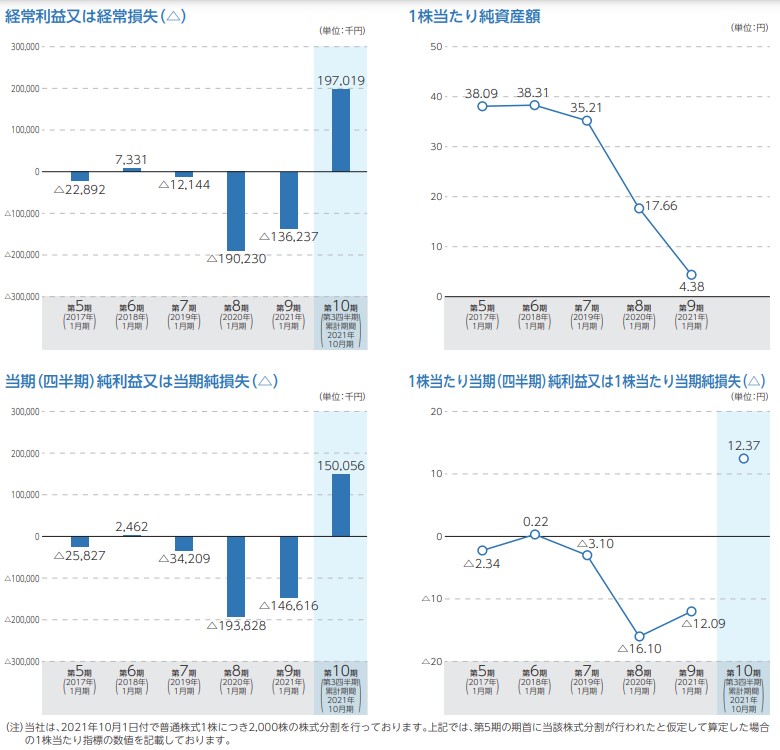

2021年10月期では、利益と営業キャッシュフローがともに黒字転換しています。

投資CFはマイナスへ転換しており、IPOで調達した資金と合わせ以下を投資先として挙げています。

- システムの機能強化及び安定的な稼働のためのインフラ費用

- 認知拡大・ブランディングのための広告宣伝費用

また、2020年1月期・2021年1月期では1株当たりの指標に大きな下落が見てとれます。

これは、2020年1月期より優先株式を普通株式に転換したため、発行済み普通株式数が10%ほど増加したことによる希薄化だと考えられます。

ダイリューション(希薄化)とは?

発行済み株式が増加することにより、1株あたりの価値が低下すること

経営陣

同社の役員は7名おり、その中から抜粋で役員の経歴を紹介します。

赤松 洋介 代表取締役社長

1994年4月 株式会社オージス総研入社

2000年1月 サイボウズ株式会社入社

2005年8月 サイドフィード株式会社設立(現Moi Labs 株式会社)代表取締役就任

2012年2月 当社設立 代表取締役社長就任(現任)

芝岡 寛之 取締役

1995年4月 株式会社ジャストシステム入社

2000年1月 サイボウズ株式会社入社

2006年7月 アットパンダ株式会社設立 代表取締役就任

2013年4月 当社取締役就任(現任)

最後に、他の企業の上場スケジュールについて知りたい方は以下のページもご覧下さい。

※本記事は2022年4月8日時点の情報を元に作成されています。

※本記事内で紹介されている意見は個人的なものであり、記事の作成者その他紹介企業等の意見を代表するものではありません。

※本記事は情報提供を目的としており、特定の商品や手法を推奨するものではありません。投資に関する意志決定はご自身の判断にてお願い致します。