・S&P500に100万円投資したら10年後にいくらになるの?

・S&P500に投資しても本当に大丈夫?

このようなお悩みを解決します。

この記事の結論

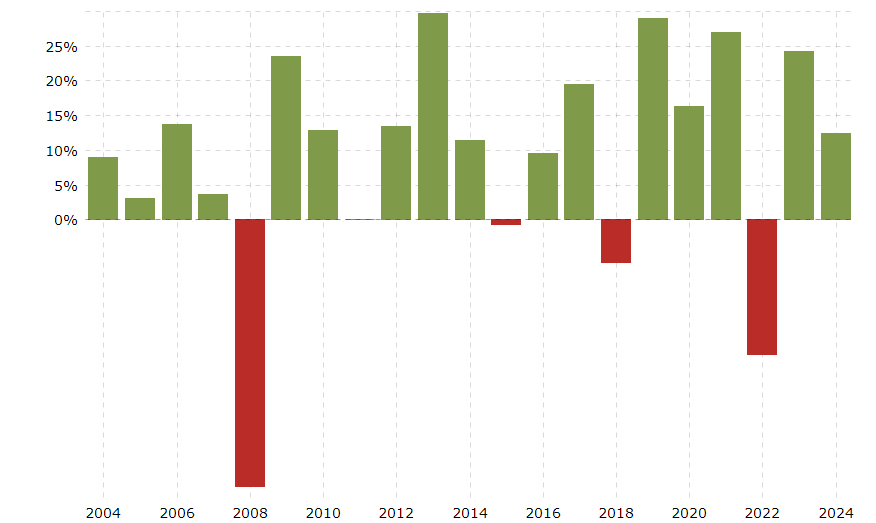

- 過去10年間の成長率は17.4%

- S&P500に10年間で100万円投資すると、効率よく資産形成ができる

- 毎月定額をコツコツ積み立てることが重要

アメリカの主要500銘柄の時価総額をもとに算出される「S&P500」は、高い成長率を誇る点から人気が高まっています。

とはいえ、「実際にどのくらいのリターンが狙えるんだろう…?」と気になる方も多いはず。

そこで今回は、S&P500に100万円投資すると10年後にはいくらになるのか、シミュレーションで解説します。

合同会社 Next Meeting 代表取締役 いろはにマネー監修者:たけぞう

専門家のポイント

S&P500は今後も注目です。

S&P500に採用される企業は、米国企業で時価総額が53億ドル以上あり、なおかつ流動性が高く、浮動株が発行済株式総数の50以上あり、4四半期連続で黒字の利益を維持していることが条件となっています。非常に厳しい採用条件をクリアした企業群といえます。文中にあるように過去10年の成長率は16%強と高くなっています。

しかし、ここ3年、5年のパフォーマンスが非常によかった事も影響しているように思います。2024年6月にも過去最高値を更新するなど、堅調に推移していますが、どこかの時点で下落する場面はありそうですが、冒頭でもお伝えした通りかなり厳しい条件をクリアした企業群でもあり、他の指数より堅調に推移する可能性は高いように感じます。

基礎知識となるS&P500の特徴や、おすすめファンドについてイチ早く知りたい方は、以下の関連記事からご覧ください。

S&P500に100万円投資した10年後をシミュレーション

まずは過去10年のリターンを確認していきましょう。

S&P500の2024年6月末時点の平均リターンは17.4%です。

上記をふまえて、銀行に預けて金利を得るよりもS&P500で投資した方が良いと考えた方がいいように感じます。株式市場は下落するリスク商品ですが、わたしの過去の経験上、長期の投資は銀行の利回りを大きく上回る結果となっています。

S&P500は株価指数のため、直接投資することはできません。

そのため、S&P500をベンチマークとする商品を購入する必要があります。

S&P500自体はただの基準だから、それに連動するような商品を買うってことね!

商品としては、主に以下の3種類です。

- 投資信託

- ETF(上場投資信託)

- CFD取引(差金決済)

それでは実際に成長率ごとに10年後の成果を見ていきましょう。

今回はeMAXIS Slim米国株式(S&P500)への投資を想定してシミュレーションします。

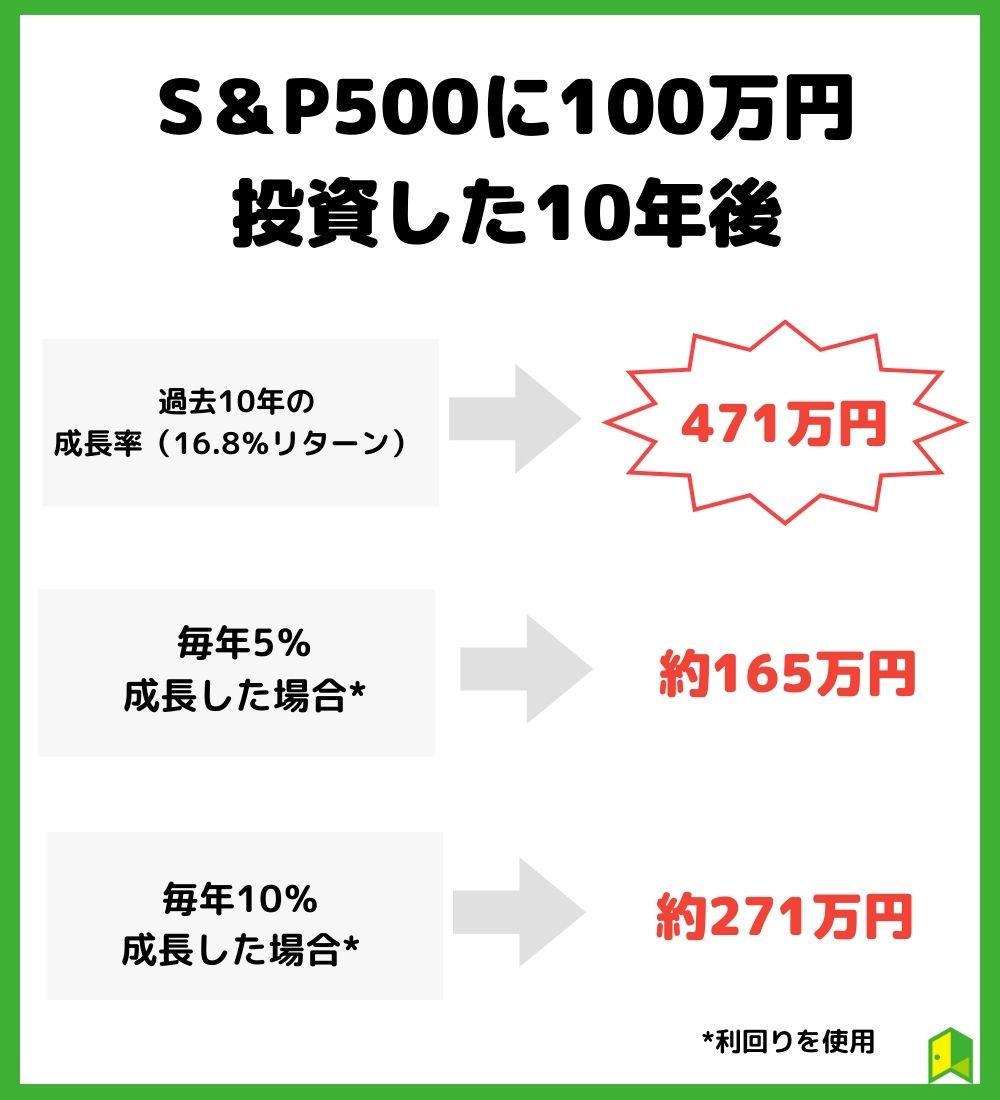

S&P500の過去10年間の成長率(17.4%)の場合

過去10年間のリターンの平均は17.4%でした。

そのため、今後10年もリターンが変わらないとすると497万円になります。

S&P500が人気な理由がわかるね!

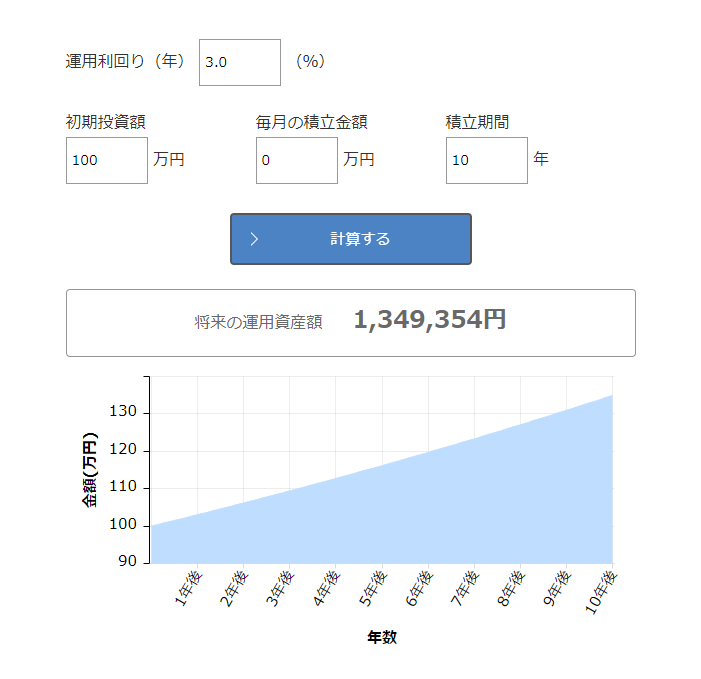

毎年3%成長した場合

利回り3%の場合では、約135万円となります。

3%でも10年後には、着実に資産を増やすことができます。

保守的な利回りでも資産を増やせるんだね!

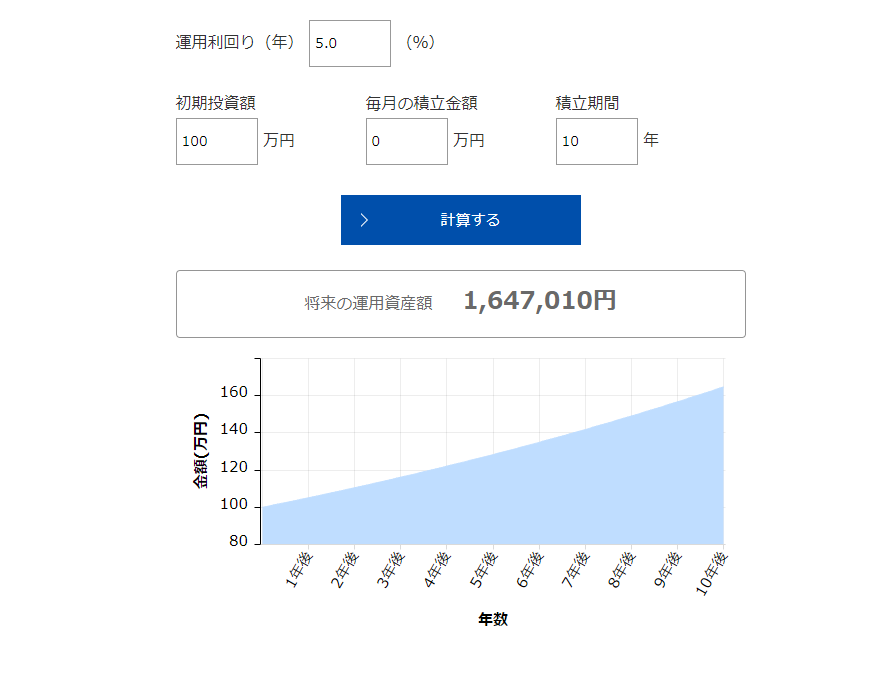

毎年5%成長した場合

5%では10年間で約165万円に。

5%の成長でも、成果をしっかりと感じられる結果になりました。

貯金よりも魅力的だね!

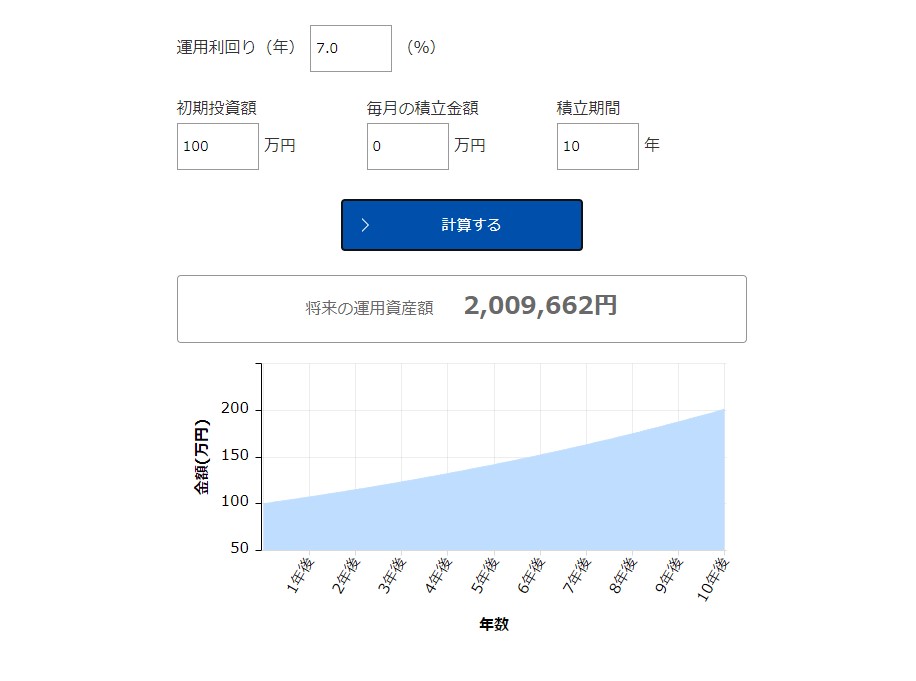

成長率7%の場合

7%の利回りでは約201万円になりました。

7%という値は、S&P500の過去10年の概ね半分です。

しかしそれでもなお、10年後にこれだけ増えていると嬉しいですね。

複利の効果があるんだよ!

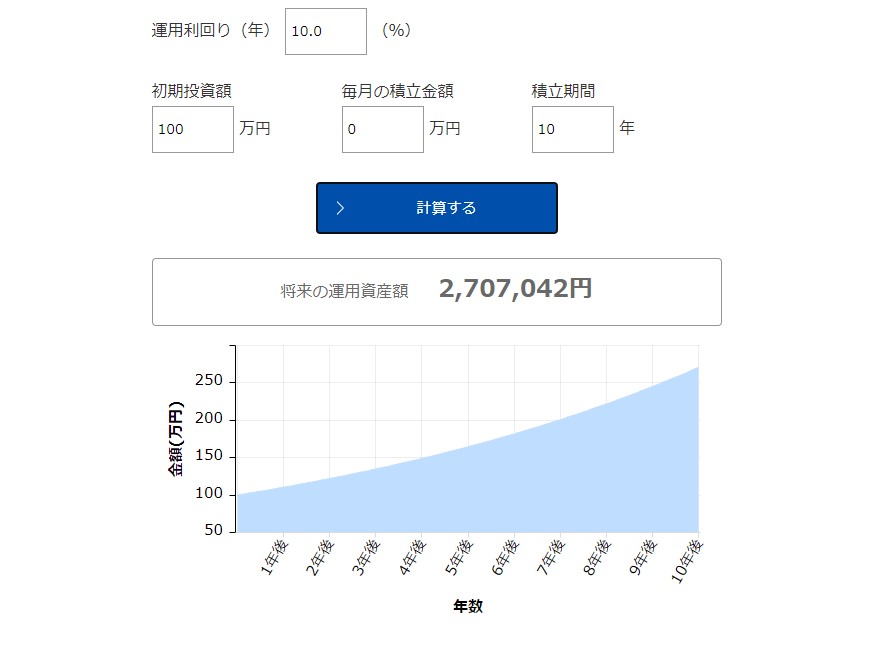

成長率10%の場合

利回り10%の場合では、約271万円となります。

元本の2倍を大きく超えてきました。

低金利の時こそ、投資を活用したいね!

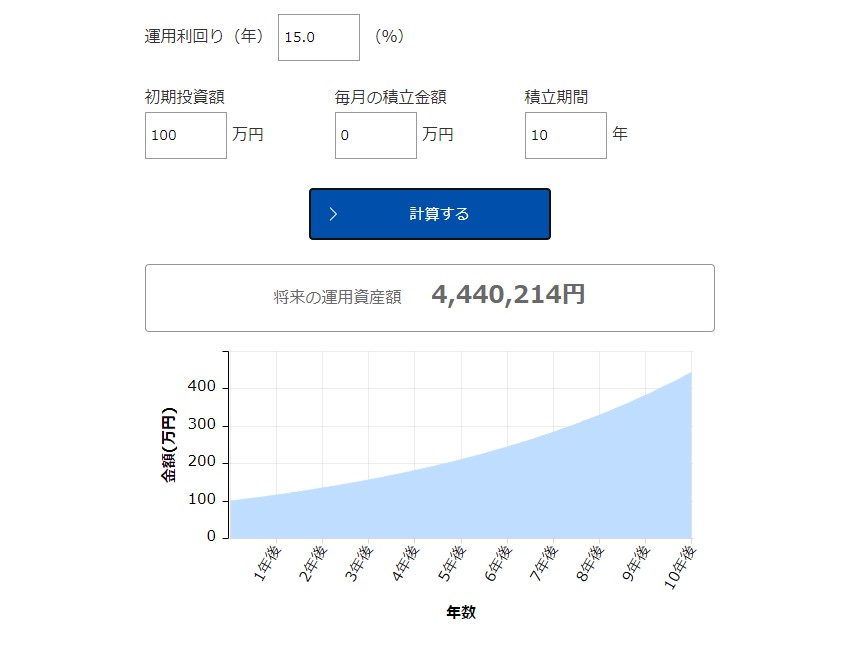

成長率15%の場合

利回り15%の場合は、約444万円に。

過去の成長率からみても達成不可能な額ではないでしょう。

10年間ほったらかしにしただけなのに嬉しいね!

成長率20%の場合

利回り20%の場合は、約727万円に。

過去の成長率を大きく上回る成長を期待した利回りです。

10年間で元本の7倍以上になるんだね!

💡いろんな商品を調べても買う決心がつかない…

理由は、意思決定の判断材料が足りていないから。今のあなたに必要な投資知識はすぐ身に付けられます!

いろはにマネーの会員(もちろん無料!)になるだけで、「みんなのNISA投資先」や「安定利回り投資術」といった電子書籍をプレゼント。

メールアドレスだけで無料登録できるため、資産形成を“ムダなく、効率よくやりたい”方は以下より会員登録しましょう!

[signup-form]

S&P500に100万円投資するなら積立投資にしよう!

ここまでは一括投資でS&P500に100万円投資する場合を考えてきました。

整理をすると、投資には一括投資と積立投資という、2種類の買い方が存在します。

以下では各投資方法の特徴と、どちらがおすすめかについてまとめました。

積立投資と一括投資

- 積立投資:定期的に一定金額で購入する

- 一括投資:一度のタイミングでまとまった金額で購入する

毎月積み立てていく積立投資、100万円を一度に投資する一括投資、どちらにもメリット・デメリットがあります。

しかし損のしにくさの観点でみると、積立投資がおすすめです。

以下ではおすすめの具体的な理由と、積立投資と一括投資それぞれの特徴を解説します。

自分に合った投資スタイルを見つけることが大切だね!

株価が大幅に下落局面の場合は一括投資もいいでしょうが、わたしは基本的に積み立て投資をおすすめします。毎月、同額で投資すると良いでしょう。

積立投資の特徴

積立投資の特徴は以下の通りです。

- 少額から貯金感覚で始められる

- 安いときには多く、高いときには少なく買える

積立投資は少額から投資できるので、ハードルが低く始めやすいというメリットがあります。

さらにドルコスト平均法という、安いときには購入数を多くし、高いときには少なくする方法で投資できるのも魅力です。

購入する商品の価格が平均化されるから、損失リスクを抑えることにつながるんだワン!

そのため長期的に見ると、一括投資よりも保有口数を増やせる可能性も高く、利益の最大化も狙いやすいでしょう。

すぐに100万円用意できなくても、積立なら大丈夫なのも安心だね!

一括投資の特徴

一括投資は大きなリターンを狙うことができることが特徴です。

リターンの大きさは元本の大きさに比例します。

底値圏や右肩上がりの相場など市場の状況によっては、一括投資の方が短期間で大きなリターンが手に入れられるでしょう。

しかしその分リスクがある投資手法ともいえます。

100万円を余裕資金にでき、市場を見きわめることができる方は、一括投資がよいのかもしれません。

一括投資はハイリスク・ハイリターンということだね!

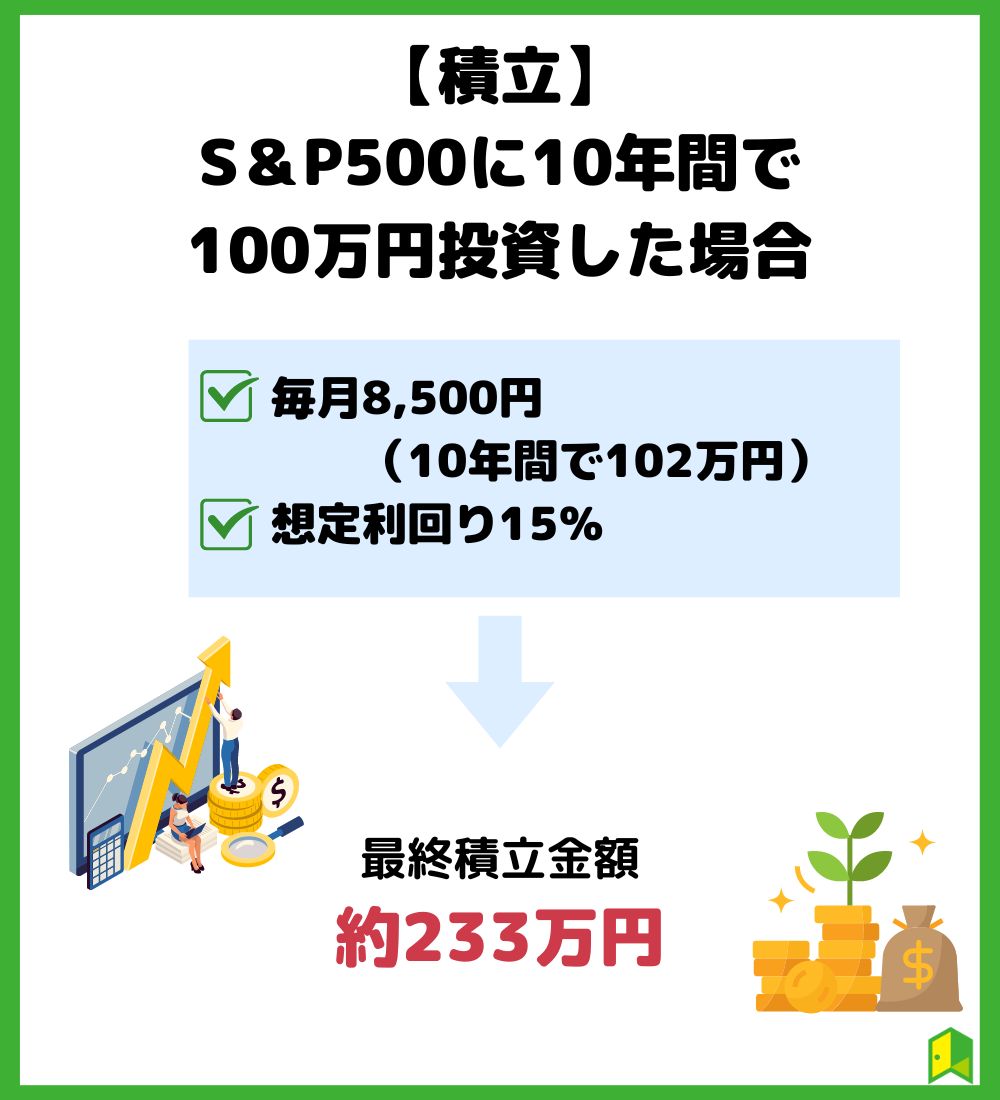

【積立】S&P500に10年間で約100万円投資した場合

一括投資をする余裕はない、怖いと感じる方は積立投資がおすすめです。

そこで、eMAXIS Slim 米国株式(S&P500)に10年間積み立て合計約100万円投資する場合を想定しました。

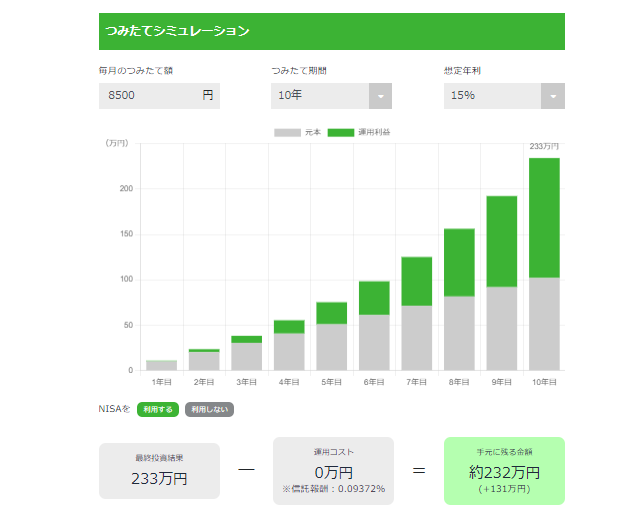

毎月の積立額は8,500円で10年間で合計102万円、想定利回りは15%とします。

その結果、10年間の最終積立金額は約233万円に。

シミュレーションもご用意したので、ご自身の投資額、投資期間を選び検討してみてください。

つみたてシミュレーション

※信託報酬:0.09372%

想定年利で、毎月均等に投資し続けた場合を仮定しています。 実際には、投資信託の年利(運用益)は変動いたしますので、あらかじめご留意ください。

2024年以降のNISA制度では年間360万円、生涯で1,800万円までの投資額(元本)に対する利益が無期限で非課税となります。

本シミュレーションは、将来の運用成果を約束するものではなく、特定の金融商品の取引を推奨し、勧誘するものでもありません。情報の正確性には万全を期しておりますが、その内容の正確性、完全性、信頼性等を保証するものではありません。

コツコツと積み立てることが大切だワン!

投資信託で長期間積み立てるのなら、手数料の低いSBI証券がおすすめです。

S&P500に投資できるおすすめの証券会社

早速投資を始めたいけど、どうすればいいのかな?

S&P500に投資をするためには、証券口座が必要です。

おすすめの証券会社は以下の通りです。

SBI証券は業界屈指の格安手数料や、商品のラインナップが充実しています。TポイントやPontaポイント、Vポイントを使って投資が可能です。

SBI証券【人気No.1】

「ネット証券と言えばSBI証券」という投資家もいるほど、人気なのがSBI証券。

投資信託の積立投資も簡単で、つみたてNISA対象商品も豊富に取り揃えています。

もちろんS&P500に連動する投資信託やETFにも投資でき、TポイントやPontaポイント、Vポイントを使った投資が可能です。

いろはにマネー「投資信託におすすめの証券会社」の調査でも1位を獲得したワン!

>>SBI証券の評判・口コミは悪い?アンケート結果からメリット・デメリットを解説!

楽天証券

楽天証券は、楽天カードや楽天銀行との連携でお得にポイントが貯まるのが特徴的。

楽天カードで投資信託の積立ができるだけでなく、投資しながら楽天ポイントを貯めることもできます。

楽天証券も業界最多水準の投資信託のラインナップを揃えていて、いろはにマネーの独自調査でも人気No.2となっています。

>>楽天証券の評判や口コミは悪い?メリット・デメリットや手数料をわかりやすく解説!

最近は20代・30代の口座開設が増えているみたいだよ!

\楽天カードを持っているなら/

もっと多くのネット証券を比較したい人は、「株初心者におすすめのネット証券会社ランキング」もご覧ください。

S&P500に関するよくある質問

ここではS&P500に関するよくある質問をまとめました。

① S&P500に100万円を投資したらほったらかしで大丈夫?

一括投資の場合は、下落局面で損失が大きくなりやすいため注意が必要です。

そのため、始めてから価格が大幅に下落してしまうと、その後価格が上昇に転じても損失の回復に時間がかかる傾向があります。

これに対し、積立投資の場合は、価格が下落したときも低い価格で購入を続けるので、損失が回復するまでの時間が短くなります。

その点で、ほったらかしにするなら積立投資の方がよいといえます。

忙しくて投資に時間をかけられない人こそ、積立投資なのね!

わたしとしても、過去のS&P500のパフォーマンスはかなり良いが、今後の下落も想定するのであれば積立投資で行うのが最適では

ないかと考えます。

② S&P500の買付日はいつがおすすめ?

一概におすすめの買付日を特定することはできません。

理由は株式市場の動きは日々変化するからです。

特に買い付け日を特定する事はしなくてもいいように感じます。

クレジットカードで毎月積み立てる方は、積立買付日を自分で選ぶことができないことも覚えておきましょう。

| 証券会社 | 買付のタイミング |

|---|---|

| SBI証券×三井住友カード | 毎月1日 |

| 楽天証券×楽天カード | 毎月1日(2021年6月19日以前から楽天カードクレジット決済利用の場合) 毎月8日(2021年6月20日以降に初めて楽天カードクレジット決済利用の場合) |

ポイント還元などでお得で便利なクレカで、100万円一括投資はできないワン!

③ S&P500に100万円を投資したら20年後には何倍になる?

現在の利回り(年利17.98%)の場合、「e MAXIS Slim米国株式(S&P500)」に投資すると元本の9倍以上のリターンが期待できます。

このことからも、持っていて損はない商品といえるでしょう。

投資に絶対はないから、予想は参考として使ってね!

◆3,000人以上が登録中!

いろはにマネーの会員(無料)限定サービスでは、

- 「円安時代の投資術」「年代別NISA人気商品」など、お金・投資の電子書籍が無料で読み放題📚

- 24時間相談できる「投資のお悩みチャット」を無料で使える💡

- 会員限定のAmazonギフト券プレゼント情報が届く✉

まずはメールアドレスを入力するだけでOK!

[signup-form]

【まとめ】S&P500に100万円投資したら10年後にいくらになる?

100万円が10年後にこんなに増えるなんて!

今回はS&P500に100万円投資したら10年後にいくらになるのか、シミュレーションを使って解説しました。

最後に本記事で重要なポイントを3つにまとめます。

- 過去10年間の成長率は17.4%

- S&P500に10年間で100万円投資すると、効率よく資産形成ができる

- 毎月定額をコツコツ積み立てることが重要

これまでの成績を見ても、S&P500は今後も成果が期待できるファンドと言えそうです。

100万円ではなく少額からでもコツコツ積み立てれば大きなリターンも狙えるため、まずは口座を開いて始めてみましょう。