・三菱UFJ銀行の投資信託ってどうなの?

・銀行よりも証券会社で買った方がいいの?

このようなお悩みを解決します。

🔰いろはに結論

- 三菱UFJ銀行の投資信託の取扱本数はメガバンクトップクラス

- Pontaポイントが貯まるので、普通に投資するよりもお得

- 手数料を抑えたいならネット証券の方がおすすめ

2018年からつみたてNISAが始まり、銀行でも投資信託は積極的に販売されています。

三菱UFJ銀行もつみたてNISAの取り扱いをしており、低コストかつ世界に分散できる商品を取り揃えています。

ただ、現在人気のネット証券と比較して、どちらが良いのか悩んでいる方もいるでしょう。

そこで今回は三菱UFJ銀行の投資信託の評判やメリット・デメリットについて解説します。

ネット証券との比較をしながら見ていくワン!

\投資を始めるなら/

結論、三菱UFJ銀行よりも手数料の低い投資信託を多く取り扱っているSBI証券がおすすめです。

SBI証券はいろはにマネーの調査でも人気No.1で、S&P500連動の投資信託やETFも買付手数料無料で投資が出来ます。

▼1分で記事内容を理解

三菱UFJ銀行の投資信託とは

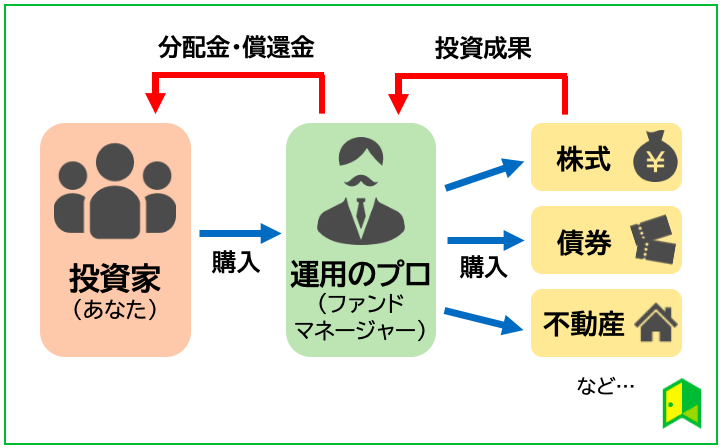

そもそも投資信託とは、多くの投資家から集めた資金を、投資家の代わりに資産運用のプロが投資・運用する金融商品です。

文章だけだと分かりづらいので、以下の図をご覧ください。

私たち投資家が投資信託を購入することで、ファンドマネージャーと呼ばれる運用のプロにお金を預けられます。

自分で投資先を細かく選定しなくていいんだね!

投資信託について詳しく知りたい方は「【初心者向け】投資信託とは?仕組みや種類も図解で丸わかり」の記事を参考にしてみてください。

三菱UFJ銀行は、日経平均株価やS&P500に連動する投資信託をはじめ、603本(2024年7月10日現在)もの投資信託を取り扱っています。

他の銀行はどれくらい販売しているの?

みずほ銀行が254本・三井住友銀行は163本の投資信託を取り扱っていることを考えると、三菱UFJ銀行の取扱商品数は銀行内だと多いと言えるでしょう。

>>三井住友銀行の投資信託の評判を見る

>>みずほ銀行の投資信託の評判を見る

三菱UFJ銀行の投資信託の評判・口コミ

実際に利用している方の評判を見てみたい!

ここでは、三菱UFJ銀行の投資信託のリアルな評判や口コミを紹介します。

実際に利用する際の参考にしてください。

三菱UFJ銀行の投資信託の良い評判や口コミ

実際の良い口コミをまとめると、以下のような意見が多いようです。

- キャンペーン実施していることもあるので、お得に始めやすい!

- ポイントが貯まる

- 投資信託の取扱数が豊富!

実際の口コミを見る(タップすると開きます)

信託報酬が低い投資信託を取り扱っているのが良いね!

三菱UFJ銀行の投資信託の悪い評判や口コミ

次に三菱UFJ銀行の投資信託の悪い評判や口コミを紹介します。

主な意見は下記の3つでした。

- 手数料が高い

- 個別株が購入できない

- ポイントは貯まるが、ネット証券の方が貯まってお得!

実際の口コミを見る(タップすると開きます)

ポイントだけを見るならネット証券の方がお得だワン!

あわせて読みたい:投資信託におすすめの証券会社ランキングは?投資家180人が選んだ1位はあのネット証券!【独自調査】

はじめての投資を成功させるなら必見!

いろはにマネーの無料会員になると、投資基礎のノウハウをメールマガジンで受け取れます。

最低限知っておきたい用語や注目すべき指標など、運用中に気になるテーマを随時配信。

メールアドレスだけで簡単に無料登録できますので、ぜひご利用ください。

[signup-form]

三菱UFJ銀行で売れ筋のおすすめ投資信託3選

三菱UFJ銀行ではどんな商品を取り扱っているの?

ここからは三菱UFJ銀行で売れ筋の投資信託を3つ紹介します。

それぞれの投資信託の特徴について、わかりやすく説明をします。

eMAXIS Slim米国株式(S&P500)

| 内容 | 項目 |

|---|---|

| ファンド名 | eMAXIS Slim米国株式(S&P500) |

| 基準価格 | 32,297円 |

| 純資産総額 | 52,800億円 |

| トータルリターン(1年) | 40.26% |

| 信託報酬 | 純資産総額に対して年率0.09372%(税込)以内 |

| 運用会社 | 三菱UFJ国際投信株式会社 |

| 組入銘柄(上位3つ) | マイクロソフト:7.2% アップル:6.6% エヌビディア:6.5% |

eMAXIS Slim米国株式(S&P500)は、投資信託の王道と言える商品です。

アメリカの代表的な指数「S&P500」に連動するインデックスファンドで、ニューヨーク証券取引所やNASDAQに上場している代表的な500銘柄で構成されています。

S&P500に連動する投資信託を購入する人は多いよね!

S&P500指数は米国株式市場の時価総額の約80%を網羅しているため、米国の相場全体の動向を知る上でも役立つ指標です。

ところでS&Pってどういう意味?

S&Pは “Standard & Poor’s”の略称で、S&P500を算出している会社の旧社名、「スタンダード&プアーズ・レーティング・サービシズ」にちなんでいます。

日経平均の「日経」みたいなものと考えておけば良いでしょう。

<購入・換金手数料なし>ニッセイ日経平均インデックスファンド

| 内容 | 項目 |

|---|---|

| ファンド名 | <購入・換金手数料なし>ニッセイ日経平均インデックスファンド |

| 基準価格 | 26,489円 |

| 純資産残高 | 92,636億円 |

| トータルリターン(1年) | 21.24% |

| 信託報酬 | 純資産総額に対して年率0.143%(税込)以内 |

| 運用会社 | ニッセイアセットマネジメント株式会社 |

| 組入銘柄(上位3つ) | ファーストリテイリング:10.2% 東京エレクトロン:8.6% ソフトバンクグループ:4.6% |

ニッセイ日経平均インデックスファンドは日経平均株価に連動した投資信託で、日本を代表する225社に手軽に分散投資できます。

日本に投資したい方はこれがいいね!

先ほど紹介したS&P500に連動する投資信託と同様、購入時に手数料がかからない設定になっているため、長期で積み立て投資しようと考えている方に適した投資信託です。

ひふみプラス

| 内容 | 項目 |

|---|---|

| ファンド名 | ひふみプラス |

| 基準価格 | 63,950円 |

| 純資産残高 | 6,073.97億円 |

| トータルリターン(1年) | 21.05% |

| 信託報酬 | 純資産総額に対して年率1.078%(税込)以内 |

| 運用会社 | レオス・キャピタルワークス株式会社 |

| 組入銘柄(上位3つ) | トヨタ自動車:2.79% 三井住友フィナンシャルグループ:2.09% TDK:2.01% |

実際の投資家の声も見てみましょう。

ひふみプラスの評価

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:2

長期投資おすすめ度:4 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:4

長期投資おすすめ度:5 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:4

長期投資おすすめ度:4 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:3

長期投資おすすめ度:4 リターン期待度:3

|

男性/投資歴:1年以上3年未満

初心者おすすめ度:2

長期投資おすすめ度:4 リターン期待度:3

|

ひふみ投信はレオス・キャピタルワークス株式会社が提供している投資信託の1つで、運用実績を重視する方におススメのファンドです。

信託報酬がちょっと高いのはなんで?

上記の投資信託は信託報酬が1%以内でしたが、ひふみプラスは信託報酬が1%を超えています。

これは、ひふみプラスが投資先を自分で選定するアクティブ運用をしているためです。

指数連動型は指数の動きに合わせるけど、アクティブ型は指数の動きよりも高いリターンを目指すんだワン!

三菱UFJ銀行で投資信託を購入するメリット3選

三菱UFJ銀行で投資信託を購入する主なメリット3つあります。

それぞれのメリットについて、わかりやすく説明をします。

①手厚いサポートを受けられる

ネット証券は購入時手数料が安いですが、サポートについてはこちらから能動的に動かない限り特にありません。

チャットやメールでの問い合わせはできますが、積極的にフォローをしてくれることはあまりないでしょう。

これから投資を始めるから不安だ…

その点、三菱UFJ銀行の場合、店舗やオンライン相談で投資信託の購入をすると、定期的に電話や対面で投資信託の運用状況の報告を受けることができます。

もちろん、頻繁な連絡は困るという要望を出せば電話でのフォローではなくメールを中心にフォローしてくれるなどしてくれますので安心です。

②購入手数料のかからないファンドもある

メガバンクの投資信託は購入時手数料が高いイメージがあるかもしれません。

たしかに店舗で契約すると特に高いイメージがある…

しかし、三菱UFJ銀行には購入時手数料のかからないファンドもたくさんあります。

例えば、先ほど紹介したS&P500に連動する投資信託や日経平均株価に連動しているインデックスファンドは購入手数料がかかりません。

ただ、購入手数料がかからなくても信託報酬が高いこともあるから要チェックだワン!

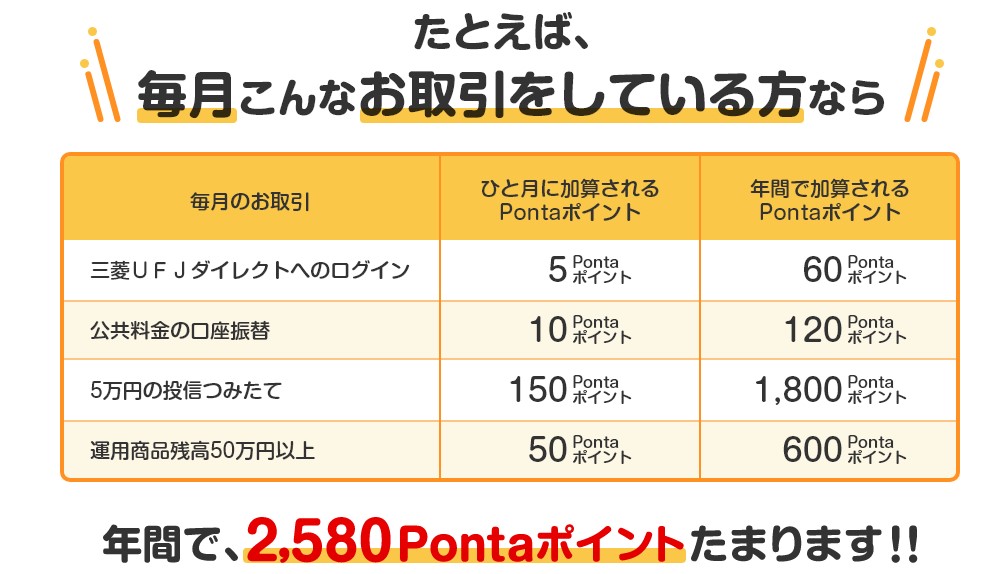

③ポイントが貯まる

ポイント還元を実施しているのはネット証券が中心で、総合証券や銀行などではあまり行われていません。

その中でも、三菱UFJ銀行は投資信託の積立投資でポイント還元を受けられます。

どれくらい貯まるの?

| 内容 | 項目 |

|---|---|

| 三菱UFJ銀行ダイレクトログイン | 5Pontaポイント/月 |

| 口座振替 | 10Pontaポイント/月 |

| 運用商品残高(50万円以上) | 50Pontaポイント/月 |

| 投信or外貨つみたて | 30Pontaポイント/月 1万円ごと・上限300Pontaポイント/月 |

| 住宅ローン | 50Pontaポイント/月 |

具体的にどのくらいポイントが貯まるのか見てみましょう。

結構貯まるんだね!

Pontaポイントの有効な使い道については以下の記事で解説しているワン!

あわせて読みたい:ポンタ(Ponta×au)のポイント投資はおすすめ?メリット・デメリットや効率の良い貯め方を解説!

三菱UFJ銀行で投資信託を購入するデメリット2選

三菱UFJ銀行で投資信託を購入するメリットを挙げましたが、逆にデメリットもあります。

主なデメリットは以下の2つです。

それぞれのデメリットについて、わかりやすく説明をします。

手数料が高い商品もある

三菱UFJ銀行に限った話では無いですが、やはりネット証券に比べると手数料が高い商品が多いです。

手数料は少ない方が良いもんね。

特に営業員が勧めてくる投資信託の手数料は高い傾向にあるので注意してください。

ネット証券に比べ、手数料が無料のノーロード投資信託が少ないのは大きなデメリットになるでしょう。

ポイント還元率はネット証券と比べて高くない

三菱UFJ銀行は投資信託の残高や毎月の購入金額に応じて、Pontaポイントが付くシステムを導入しています。

お得に投資できていいよね!

たしかに全くつかないよりはお得ですが、ネット証券で投資信託の積み立てをすると、よりポイント還元されます。

以下の表は、毎月3万円を積立した場合に貯まる合計ポイントを比較したものです。

| 証券会社 | ポイント還元率(通常時) | 1年 | 10年 | 20年 |

|---|---|---|---|---|

| 三菱UFJ銀行 | 0.3% | 1,080 | 10,800 | 21,600 |

| マネックス証券 | 1.1% | 3,960 | 39,600 | 79,200 |

| SBI証券 | 0.5% | 1,800 | 18,000 | 36,000 |

| 楽天証券 | 0.2% | 720 | 7,200 | 14,400 |

これなら他のネット証券の方が良いね…。

三菱UFJ銀行よりネット証券がおすすめの理由

三菱UFJ銀行の投資信託のメリット・デメリットを踏まえ、ネット証券の方がおすすめな理由を解説します。

以下で詳しく解説します。

手数料が安い

ネット証券には、三菱UFJ銀行よりも手数料が安い投資信託が多くあります。

三菱UFJ銀行の投資信託には、信託報酬が1%を超えるものも少なくありませんが、ネット証券だと信託報酬が0.1%を切るものもあります。

そんなに差があるんだね。

三菱UFJ銀行の場合、購入時の手数料がかからないノーロードタイプの投資信託もありますが、数は多くありません。

商品数が多い

三菱UFJ銀行の投資信託の取扱商品数は600種類程度ですが、ネット証券の中には何千種類もの投資信託を用意している証券会社もあります。

SBI証券:2577件

マネックス証券:1779件

楽天証券:2627件

※2024年7月10日時点

ネット証券は取扱数が多いんだね!

商品数が圧倒的に多いのもネット証券を利用するメリットになるでしょう。

投資信託だけでなく株式や米国株の取引もできる

ネット証券の多くは投資信託だけではなく株式や米国株の取引もできます。

三菱UFJ銀行の場合、個別株の取引はできません。

GAFAのような人気個別銘柄に投資するならネット証券が良いね!

投資信託以外のさまざまな商品の購入ができる点もネット証券がおすすめの理由になります。

投資信託におすすめのネット証券

三菱UFJ銀行よりネット証券の方がお得だと分かったけど、実際にどのネット証券が良いの?

以下では、投資信託におすすめのネット証券を3社紹介します。

それぞれの証券会社の特徴について簡単に説明をします。

SBI証券

SBIグループは2022年6月時点で840万口座を達成し、ネット証券国内株式個人取引シェアNo.1を誇っています。

「いろはにマネー」の独自調査でも「本当におすすめしたい証券会社No.1」に選ばれているなど、評判が良い証券会社です。

そんなSBI証券の投資信託では、つみたてNISAを利用して毎日と毎週コースで積立投資を行い、基本の毎月コースよりもきめ細かく「時間分散資」ができます。

また「三井住友カードを使った「クレカ積立」」を設定すれば、自動で積立投資ができます。

クレカ積立をすればVポイントも貯まるので、お得に老後の資産形成ができますよ。

低コストな投資信託を多く取り扱っているSBI証券は、あなたの資産を増やすパートナーになってくれるでしょう。

低コストで人気の「SBI・V・S&P500」を取り扱っているのも選ばれる理由だワン!

SBI証券について詳しく知りたい方は「SBI証券の評判・口コミは悪い?アンケート結果からメリット・デメリットを解説!」の記事を参考にしてみてください。

マネックス証券

マネックス証券では、マネックスカードを使って毎月積立投資をすると、カード決済額に対して1.1%の「マネックスポイント」が貯まります。

「クレカ積立によるポイント還元サービス」は主要ネット証券で実施していますが、年会費(実質)無料のクレジットカードのなかでマネックスカードの還元率はトップレベルに高いです。

以下の表は、毎月3万円をクレカ積立した場合に貯まる合計ポイントを、SBI証券、楽天証券と比較したものです。

| 証券会社 | 決済手段 | ポイント還元率(通常時) | 1年 | 10年 | 20年 |

|---|---|---|---|---|---|

| マネックス証券 | マネックスカード | 1.1% | 3,960 | 39,600 | 79,200 |

| SBI証券 | 三井住友カード(NL) | 0.5% | 1,800 | 18,000 | 36,000 |

| 楽天証券 | 楽天カード | 0.2% | 720 | 7,200 | 14,400 |

20年の運用で2倍以上の差が生まれるんだね!

投資信託の積立投資は長期の運用を前提としているので、こうしたポイント還元の恩恵も比較に入れておくべきです。

このように、マネックス証券の投資信託の積立投資は、ポイント還元を重視したいという人に最もおすすめと言えます。

\キャンペーン実施中/

dカード積立とショッピング利用で最大5.0%のdポイントが

還元されるキャンペーンを実施中!

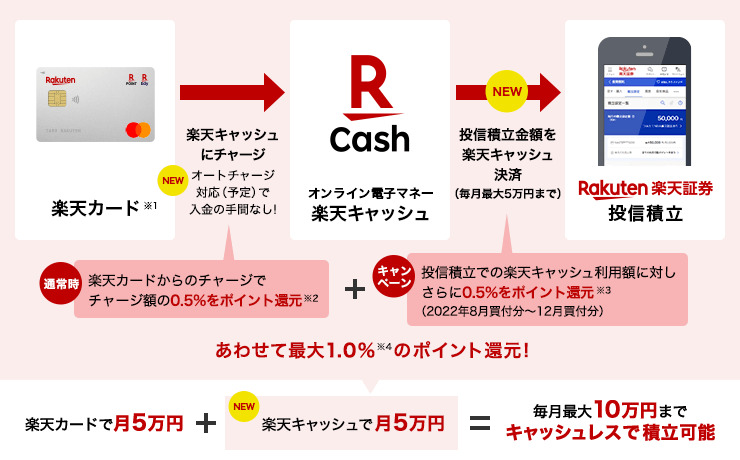

楽天証券

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で2年連続1位になるなど、今話題の証券会社です。

最大の強みである『楽天経済圏』を活かし、お得に資産形成ができます。

楽天ポイントを使って投資できるのは嬉しいな!

- 楽天カードによる決済で1%または0.2%ポイント還元

- 楽天キャッシュによる決済で、通常0.5%+2022年中0.5%の合計1.0%還元

- 貯まったポイントは投資信託の買い付けに使える

2022年9月から、代行手数料0.4%未満の投資信託ファンドはポイント還元率が1.0%から0.2%に変更されました。

代行手数料0.4%未満の投資信託ファンドで今まで同様1.0%のポイント還元を受けるためには、「楽天キャッシュ決済」を利用しましょう。

以下の画像は「楽天キャッシュ決済」で1.0%還元を受けるための手順を図にしたものです。

また、楽天証券は口座開設をするだけで日経テレコン(楽天証券版)がタダで読めるので、投資銘柄の情報収集も効率的にできますよ。

個別株投資をする際にも役立つワン!

あわせて読みたい:楽天証券のつみたて(積立)NISAおすすめ銘柄や組み合わせを紹介!筆者の実体験やメリット・デメリットも解説

\楽天カードを持っている人ならココ/

三菱UFJ銀行の投資信託に関するよくある質問

最後に三菱UFJ銀行の投資信託に関するよくある質問についてお答えします。

以下で詳しく解説します。

Q.三菱UFJ銀行から勧められる投資信託はおすすめですか?

ネット証券で購入できる投資信託と比較して、手数料が高い可能性があります。

そのため、契約する前に必ず手数料を確認しておきましょう。

家で落ち着いて判断するのが良いかもね!

Q.三菱UFJ銀行の投資信託はいくらから始められますか?

投資信託の種類にもよりますが1,000円から始められます。

大きな投資資金がなくても投資信託を買うことができるので安心してください。

ただし、ネット証券であれば100円から購入可能だよ!

【まとめ】三菱UFJ銀行の投資信託の評判

三菱UFJ銀行の投資信託について理解できたよ!

今回は三菱UFJ銀行の投資信託について説明をしました。

最後に本記事の重要なポイントを3つまとめます。

- 三菱UFJ銀行の投資信託の取扱本数はメガバンクトップクラス

- Pontaポイントが貯まるので、普通に投資するよりもお得

- 手数料を抑えたいならネット証券の方がおすすめ

投資信託は様々な資産に分散されており手軽に投資ができる金融商品です。

せっかく投資信託で運用するのであれば手数料が安く選択肢が広いネット証券の方が良いでしょう。

ぜひ今回の記事を参考にしていただき、SBI証券やマネックス証券で投資信託を始めてみてはいかがでしょうか。

\キャンペーン実施中/

dカード積立とショッピング利用で最大5.0%のdポイントが

還元されるキャンペーンを実施中!