iFree S&P500インデックスは、S&P500に連動するインデックスの1つ。

新NISAが始動し、どのファンドに投資すればよいか悩む人も多いのではないでしょうか。

今回は、人気の指標であるS&P500に連動するファンドの中でも、iFree S&P500インデックスについて、他ファンドとに比較も踏まえお伝えします。

今回の記事の重要な結論は以下3点です。

- iFreeS&P500 インデックスは新NISA対応で、米国企業の成長に伴い利益を出している。

- iFreeS&P500 インデックスは信託報酬は低くはないが、比較的リスクを抑えた運用ができる。

- リスクが高くても、今の米国企業の成長で得られる恩恵を受けたい人はeMAXIS Slim米国株式(S&P500)がおすすめ。

この記事を見て、是非ファンド選びの参考にしてみてください。

\買いなの?/

いろはに評価

★★★★☆

良い

\実績は?/

年間リターン

48.78%

良い

\コストは?/

信託報酬

0.19800%

高い

\規模は?/

純資産総額

2057億円

小さい

※2024年3月31日時点

iFree S&P500 インデックスとは

iFree S&P500 インデックスは、S&P500指数の動きに連動するインデックスファンドの1つです。

そもそもS&P500ってなんなの?

S&P500は、米国株式市場の株価指数の1つです。

アメリカの証券市場に上場している代表的な500銘柄の時価総額をベースに算出されています。

S&P500の銘柄だけで米国株式市場の時価総額の約80%を占めています。

AppleやMicrosoftなど大型株にも分散投資できるため、S&P500に連動するインデックスファンドは非常に人気で、様々なファンドがあります。

その中でも今回はiFree S&P500インデックスについてご紹介します。

他のファンドと比較すると、「信託報酬は低くはないが、ベンチマークとの騰落率の差が小さく安定感がある」ファンドとなっています。

インデックスファンドについて詳しく知りたい方はコチラ

基本情報

| 項目 | iFree S&P500 インデックス |

|---|---|

| 設定日 | 2017/8/31 |

| 償還日 | 無期限 |

| 運用会社 | 大和アセットマネジメント株式会社 |

| 買付単位 | 金額:100円以上1円単位 口数:1万口以上1万口単位 積立:100円以上1円単位 |

| 売却単位 | 金額:100円以上1円単位 口数:100口以上1口単位 |

| 買付手数料 | なし |

| 信託報酬 | 0.198% |

| 分配金利回り | なし |

| 純資産価額 | 204,975百万円 |

| ベンチマーク | S&P500(配当込み、円換算ベース) |

| 運用方針 | 米国の株式に投資し、投資成果をS&P500指数(配当込み、円ベース)の動きに連動させることをめざして運用を行ないます。 |

iFree S&P500 インデックスは新NISAでの買い付けができます。

買付単位などはその他のつみたて投資の商品と変わりありません。

つみたて投資できるインデックスファンドには、信託報酬が0.1%未満のものもあれば、1%以上のものも存在します。

そのため、信託報酬は高くはないが安くもないといった印象です。

インデックスファンドの信託報酬は、ファンドを決めるうえでポイントになるワン!

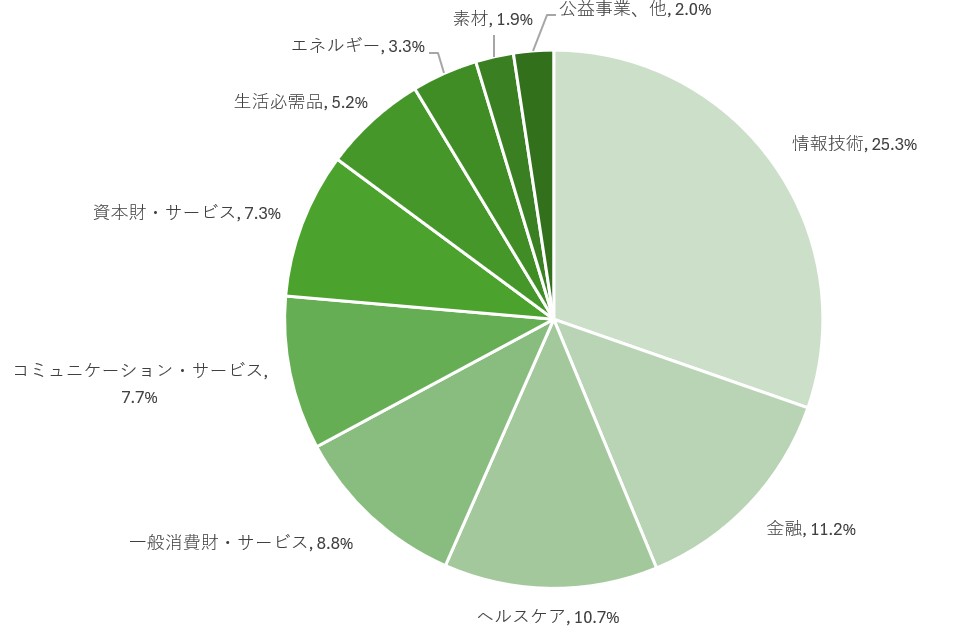

基準価額推移

基準価額は、右肩上がりで推移しています。

騰落率もベンチマークとほぼ変わらないため、米国企業の成長に伴い基準価額も伸びているということです。

ベンチマークとの騰落率の差は以下の通りです。

| 期間別騰落率 | ファンド | ベンチマーク | 乖離率の差 |

|---|---|---|---|

| 1年間 | +40.3% | +40.2% | +0.1% |

| 3年間 | +89.9% | +89.8% | +0.1% |

| 5年間 | +164.8% | +164.0% | +0.8% |

ほぼベンチマークと同じで、ほんの少し高いくらいだね!

ベンチマークとファンドの騰落率の差

インデックスファンドはベンチマークと連動した運用実績を目指しているため、差が0の状態が最も望ましいとされます。

ベンチマークとのずれが大きいということは、リスクが大きい(好調な時はいいが、不調な時もそれだけ下落が大きい可能性がある)ということです。

S&P500は世界的に有名なGAFAMなども含まれているため、成長が見込める投資対象です。

そのためS&P500連動型の投資信託は基準価額も右肩上がりで、人気もあるのです。

構成銘柄

| 銘柄名 | 業種名 | 比率 |

|---|---|---|

| iシェアーズ・コア S&P500 ETF | – | 10.8% |

| マイクロソフト | 情報技術 | 6.3% |

| アップル | 情報技術 | 5.7% |

| S&P500 Eミニ 株価指数先物 | – | 4.2% |

| エヌビディア | 情報技術 | 3.2% |

| Amazon | 一般消費財・サービス | 3.0% |

| アルファベットクラスA | コミュニケーション・サービス | 1.8% |

| メタプラットフォームズクラスA | コミュニケーション・サービス | 1.8% |

| アルファベットクラスC | コミュニケーション・サービス | 1.6% |

| バークシャーハサウェイクラスB | 金融 | 1.5% |

情報技術とコミュニケーション・サービスが多いね!

iFreeで特徴的なのは、株式だけでなく、ETFや先物指数にも投資している点です。

特に構成銘柄の1位がETFとなっています。

例えばS&P500に連動するインデックスファンドであるeMAXIS Slim米国株式(S&P500)は、全て株式で構成されています。

ETFに投資している分、手数料がかかることが、信託報酬が低くはない理由の1つです。

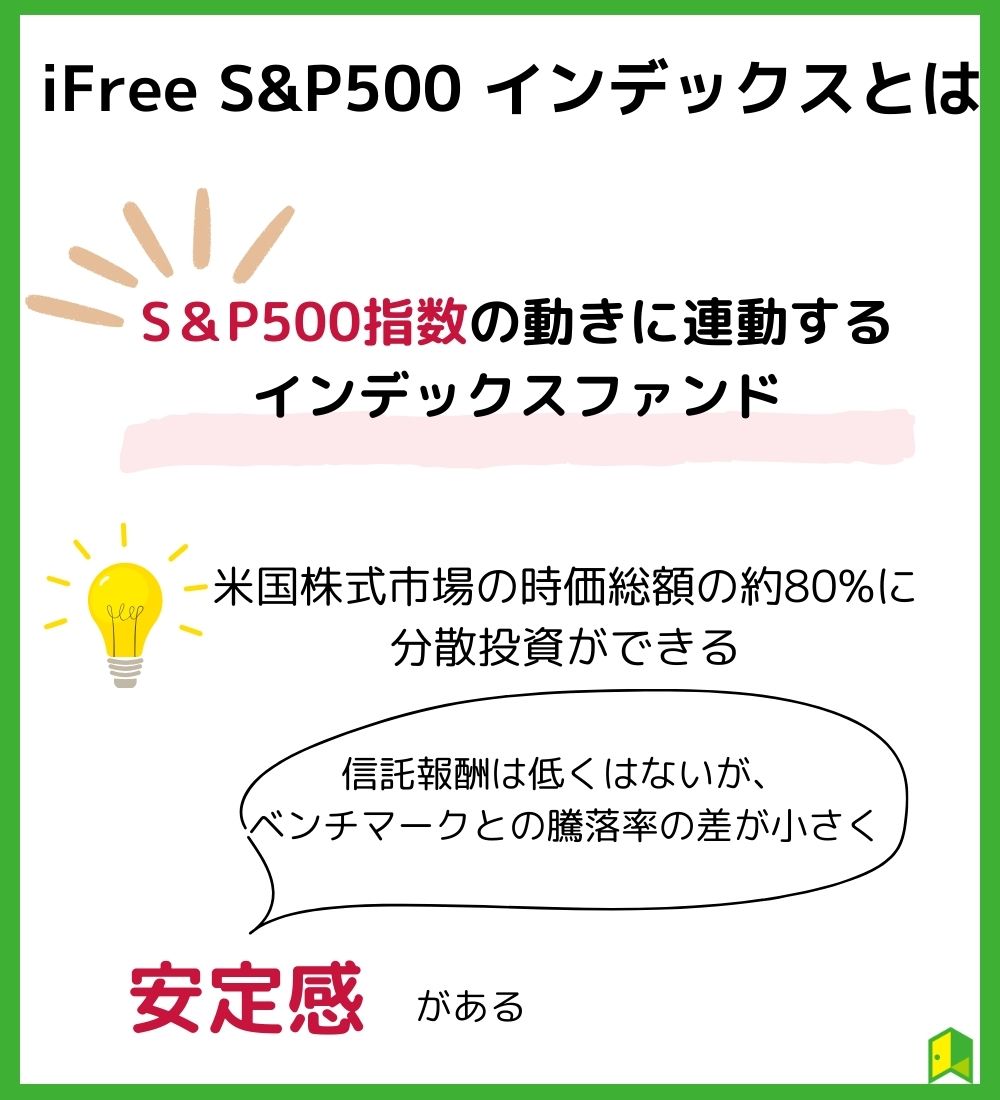

続いて、以下はiFree S&P500 インデックスの投資銘柄の業界の構成比です。

iFree S&P500 インデックス月次報告書(2024年1月)より

今後も成長が見込める、情報技術が最も大きくなっています。

▼NISAで積立投資をするならおすすめの証券会社

iFree S&P500 インデックスは新NISAつみたて投資枠で買える?

新NISAで積立投資をしたいんだけど、できるのかな?

2024年から新NISAが始動し、つみたて投資枠で買い付ける銘柄に悩む人も多いのではないでしょうか。

iFree S&P500 インデックスは新NISAのつみたて投資枠で購入できる銘柄の1つです。

iFree S&P500 インデックスに投資していたらどのくらい利益が出る?

もしiFree S&P500 インデックスに30万円投資して3年間保有していると、58万3000円程になる計算になります。(2024年2月27日時点の3年騰落率+94.51%※で計算)

※収益分配金(税引前)を分配時にファンドへ再投資したものとみなして修正した価額の騰落率

倍近くにもなるんだね!

月数万円ずつ積み立てていき、それを何十年も保有していると、資産は着実に増やせるでしょう。

グラフで見るとそこまで急激な伸びには見えなくても、長期で積立投資をすると大きな利益になるワン!

💡最新のファンド情報を配信中

投資信託やNISAに関する最新情報を、いろはにマネーに会員登録すると受け取れます!

- 話題の新ファンド情報

- NISAやポイント還元に関する最新ニュース

- 株価が上がった時や下がった時のニュース解説

登録は無料・メールアドレスのみで登録できるので、NISAや積立投資で失敗したくない方は以下より会員登録しましょう!

※登録後、退会も自由にできます。

[signup-form]

iFree S&P500 インデックスとその他のインデックスファンドの比較

他のインデックスファンドと比較して、iFree S&P500 インデックスはいいのかな?

iFree S&P500 インデックスを他のファンドと比較したときの相対評価が気になる人も多いはず。

そこで今回は、S&P500をベンチマークとする他の3つのインデックスファンドと比較しました。

| iFree S&P500 インデックス | eMAXIS Slim米国株式(S&P500) | SBI・V・S&P500インデックス・ファンド | iシェアーズ 米国株式(S&P500)インデックス・ファンド | |

|---|---|---|---|---|

| 基準価額 | 30,520円 | 27,433円 | 25,103円 | 51,742円 |

| 信託報酬 | 0.198% | 0.09372%以内 | 0.0938%程度 | 0.0938%程度 |

| 純資産額 | 182,164百万円 | 3,782,855百万円 | 1,441,234百万円 | 36,160百万円 |

| 1年のファンドとベンチマークの乖離率の差 | +0.1% | +0.3% | +0.01% | +0.16% |

| 3年のファンドとベンチマークの乖離率の差 | +0.1% | +1% | +0.33% | -1.03% |

| 5年のファンドとベンチマークの年乖離率の差 | +0.8% | – | – | ー2.75% |

それぞれ詳しく見ていきましょう。

eMAXIS Slim米国株式(S&P500)と比較

S&P500に限らず、圧倒的人気を誇るeMSXIS Slimシリーズのインデックスファンドです。

その理由の1つが、信託報酬の安さ。

そもそもeMSXIS Slimは、業界最低水準の運用コストを目指し続けることを謳っています。

| eMAXIS Slim米国株式(S&P500) | iFree S&P500 インデックス | |

|---|---|---|

| 基準価額 | 27,433円 | 30,520円 |

| 信託報酬 | 0.09372%以内 | 0.198% |

| 純資産額 | 3,782,855百万円 | 182,164百万円 |

eMAXIS Slim米国株式(S&P500)は純資産額がすごく大きいね!

信託報酬の安さもあり、純資産額の大きさからその人気ぶりが伺えます。

また運用実績は以下の通りになっています。

| 期間別騰落率 | ファンド | ベンチマーク | eMAXIS Slim米国株式(S&P500)とベンチマークの騰落率の差 | iFree S&P500 インデックスとベンチマークの騰落率の差 |

|---|---|---|---|---|

| 1年間 | +40.5% | +40.2% | +0.3% | +0.1% |

| 3年間 | +90.8% | +89.8% | +1% | +0.1% |

eMAXIS Slim 米国株式(S&P500)月次レポート(2024年1月)

eMAXIS Slimの方が、ベンチマークとの騰落率の差が大きいんだね!

米国経済が成長している今は、ベンチマークとの騰落率の差が大きいとそれだけ利益が大きくなります。

しかし一方で下落したときの差が大きいということ。

eMAXIS SlimはiFreeより若干リスクが高いと言えます。

eMAXIS Slim米国株式(S&P500)について詳しく知りたい方はコチラ

SBI・V・S&P500インデックス・ファンドと比較

SBI・V・S&P500インデックス・ファンドは、SBI証券の2024年1月の月間積立設定金額ランキングで3位となっている人気のファンドです。

| SBI・V・S&P500インデックス・ファンド | iFree S&P500 インデックス | |

|---|---|---|

| 基準価額 | 25,103円 | 30,520円 |

| 信託報酬 | 0.0938%程度 | 0.198% |

| 純資産額 | 1,441,234百万円 | 182,164百万円 |

SBI・Vシリーズは、信託報酬がeMAXIS Slimとほぼ同じくらい低いね!

純資産額も、SBI・V・S&P500インデックス・ファンドが圧倒的に大きくなっています。

運用実績は以下の通りです。

| 期間別騰落率 | ファンド | ベンチマーク | SBI・V・S&P500インデックス・ファンドとベンチマークの乖離率の差 | iFree S&P500 インデックスとベンチマークの乖離率の差 |

|---|---|---|---|---|

| 1年間 | +40.23% | +40.22% | +0.01% | +0.1% |

| 3年間 | +90.11% | +89.78% | +0.33% | +0.1% |

SBI・V・S&P500インデックス・ファンド月次レポート(2024年1月)

他のファンドと同様に、ベンチマークとほぼ同じか少し高いくらいの実績だね!

直近1年間の実績は他のファンドと比較しても、限りなくベンチマークに近い運用ができています。

SBI・V・S&P500インデックス・ファンドについて詳しく知りたい方はコチラ

iシェアーズ 米国株式(S&P500)インデックス・ファンドと比較

iシェアーズ 米国株式(S&P500)インデックス・ファンドはブラックロック社が運用するファンドです。

| iシェアーズ 米国株式(S&P500)インデックス・ファンド | iFree S&P500 インデックス | |

|---|---|---|

| 基準価額 | 51,742円 | 30,520円 |

| 信託報酬 | 0.0938%程度 | 0.198% |

| 純資産額 | 36,160百万円 | 182,164百万円 |

iシェアーズ 米国株式(S&P500)インデックス・ファンドの信託報酬は、eMAXIS SlimやSBI・Vシリーズと同じくらいです。

信託報酬で比べると、iFree S&P500 インデックスは他のファンドに引けを取っているのは否めません。

iFree S&P500 インデックスは、やっぱり信託報酬は低くはないんだね…。

ベンチマークとの乖離率は以下の通りです。

| 期間別騰落率 | ファンド | ベンチマーク | iシェアーズ 米国株式(S&P500)インデックス・ファンドとベンチマークの乖離率の差 | iFree S&P500 インデックスとベンチマークの乖離率の差 |

|---|---|---|---|---|

| 1年間 | +40.38% | +40.22% | +0.16% | +0.1% |

| 3年間 | +88.75% | +89.78% | -1.03% | +0.1% |

| 5年間 | +161.26% | +164.01% | ー2.75% | +0.8% |

iシェアーズ 米国株式(S&P500)インデックス・ファンドマンスリーレポート(2024年1月)

乖離率がマイナスになっちゃってるね…。

ベンチマークに連動する運用を目指している中、ベンチマークを下回る実績を出してしまっています。

ファンドとベンチマークの騰落率の差は0が望ましいですが、差が出るならプラスが良いでしょう。

\NISAにおすすめ/

楽天証券はNISA口座のシェアNo.1!

楽天ポイントが使えたり、100円から積立投資ができるなどメインの証券口座としてもおすすめです。

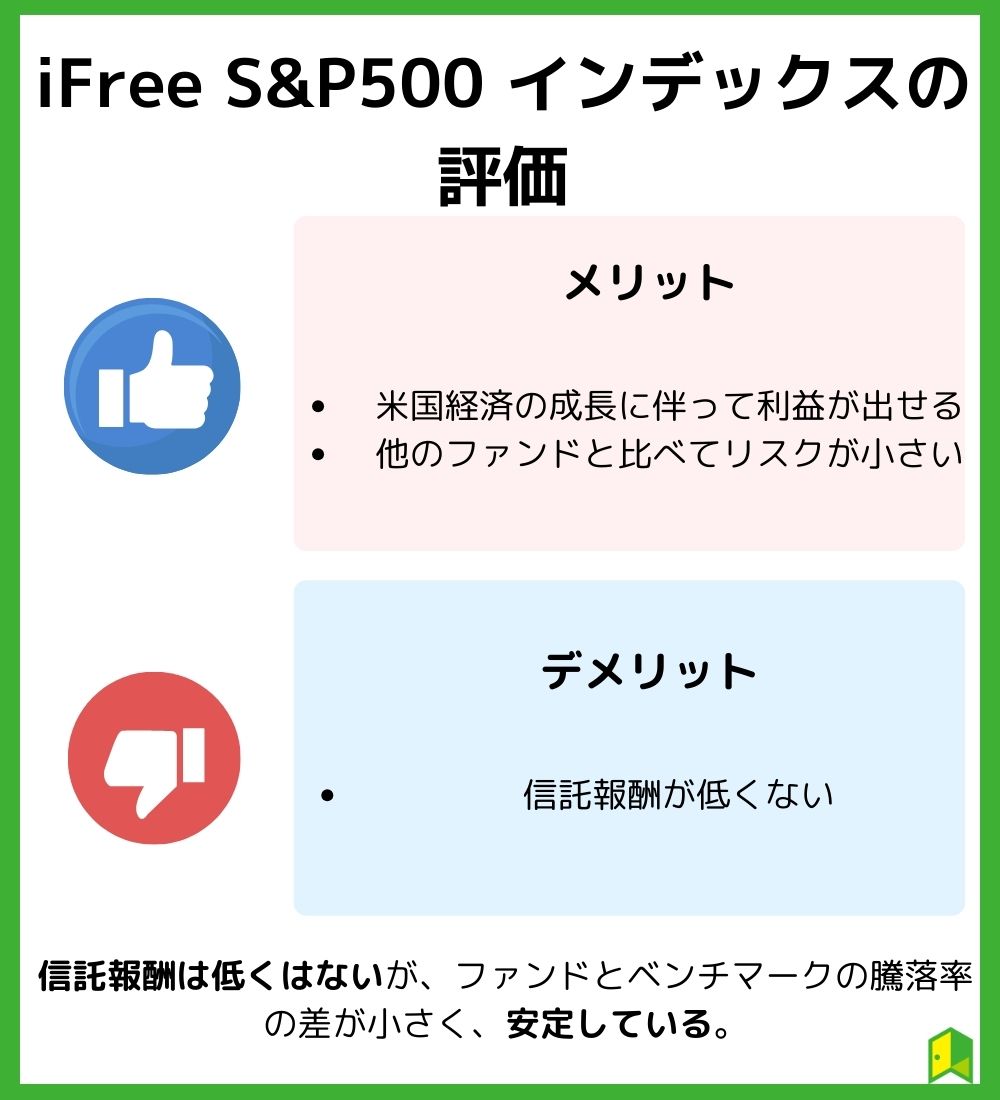

iFree S&P500 インデックスの評価・評判

結局のところ、iFree S&P500 インデックスってどうなのかな?

iFree S&P500インデックスの評価はズバリ3です。

メリット・デメリットの詳細は以下で説明しますが、「信託報酬は低くはないが、ベンチマークとの騰落率の差が小さく安定感がある」ファンドと言えます。

同じようなパフォーマンスであれば、多くの人にとっては信託報酬が低い方が良いはずです。

あえてiFree S&P500 インデックスに投資する必要はないと思います。

iFree S&P500 インデックスのメリット

メリットは以下の2つです。

それぞれ見ていきましょう。

米国企業の成長に伴って利益を出せる

iFree S&P500 インデックスのベンチマークであるS&P500は、米国株式市場の株価指数の1つ。

アメリカの証券市場に上場している代表的な500銘柄の時価総額を基に算出されています。

S&P500の銘柄だけで米国株式市場の時価総額の約80%を占めているから、アメリカの上場企業に分散投資できることになるんだワン!

NVIDIAやMicrosoftなどの好調なIT企業も投資対象で、成長が見込める米国企業に投資ができます。

実際に基準価額も右肩上がりで伸びています。

これはiFree S&P500 インデックスのみでなく、他のS&P500インデックスファンドでも同様です。

他のファンドと比べてリスクが小さい

iFree S&P500 インデックスは、他のファンドと比べて、ファンドとベンチマークの騰落率の差が小さいです。

そのため、好調な時の上振れも少し小さくなりますが、下落時の下がり幅も抑えることが期待できます。

以下はファンドとベンチマークの騰落率の差の比較表です。

| iFree S&P500 インデックス | eMAXIS Slim米国株式(S&P500) | SBI・V・S&P500インデックス・ファンド | iシェアーズ 米国株式(S&P500)インデックス・ファンド | |

|---|---|---|---|---|

| 1年のファンドとベンチマークの乖離率の差 | +0.1% | +0.3% | +0.01% | +0.16% |

| 3年のファンドとベンチマークの乖離率の差 | +0.1% | +1% | +0.33% | -1.03% |

| 5年のファンドとベンチマークの乖離率の差 | +0.8% | – | – | ー2.75% |

1年で見るとSBI・V・S&P500インデックス・ファンドが1番小さいけど、その他はiFree S&P500 インデックスが最も小さいね!

S&P500をベンチマークにしている以上、その他のファンドと大きくリスクが異なるわけではありません。

しかし運用実績で見ると、iFree S&P500 インデックスはベンチマークからの乖離が小さく、安定していると言えます。

iFree S&P500 インデックスのデメリット

- 信託報酬が低くない

iFree S&P500 インデックスは他のファンドと比較して、信託報酬があまり低くありません。

比較表を基に見ていきましょう。

信託報酬が低くない

iFree S&P500 インデックスの信託報酬は、高くはありませんが低くもありません。

以下は信託報酬の比較表です。

| iFree S&P500 インデックス | 0.198% |

| eMAXIS Slim米国株式(S&P500) | 0.09372%以内 |

| SBI・V・S&P500インデックス・ファンド | 0.0938%程度 |

| iシェアーズ 米国株式(S&P500)インデックス・ファンド | 0.0938%程度 |

eMSXIS Slimは、業界最低水準の運用コストを目指し続けることを謳っており、信託報酬が一番低いです。

しかしSBI・V・S&P500インデックス・ファンドやIシェアーズ 米国株式(S&P500)インデックス・ファンドもそれにかなり近い水準。

この中だとiFree S&P500 インデックスの信託報酬のみ0.1%を超えているため、低いとは言えません。

高すぎるというわけではないですが、S&P500に投資したいならeMSXIS Slimを選ぶのが無難でしょう。

iFree S&P500 インデックスの買い方

実際にiFree S&P500 インデックスを買ってみたいんだけど、どうすれば良いの?

iFree S&P500 インデックスに投資するには、取扱い証券会社で口座開設をする必要があります。

はじめて証券口座を開設する場合、ネット証券で開くのがおすすめ。

ネット証券は口座開設から取引までパソコンやスマホ一台で可能なので、若い人や手数料を抑えたい方は特におすすめですよ。

ここからは、初めての投資を検討中の方にも安心して使いやすい、大人気のネット証券2社を紹介していきます。

SBI証券【人気No.1】

「ネット証券と言えばSBI証券」という投資家もいるほど人気なのが、SBI証券。

投資信託の積立投資も簡単で、新NISA対象商品も豊富。

もちろんiFree S&P500 インデックスにも投資でき、TポイントやPontaポイント、Vポイントを使った投資が可能となっています。

いろはにマネーの「投資信託におすすめの証券会社」の調査でも1位を獲得したワン!

楽天証券【楽天ポイントが貯まる】

楽天証券は、楽天カードや楽天銀行との連携でお得にポイントが貯まるのが特徴的。

楽天カードで投資信託の積立ができるだけでなく、投資しながら楽天ポイントを貯めることも可能。

楽天証券も業界最多水準の投資信託のラインナップを揃えていて、いろはにマネーの独自調査でも人気No.2となっています。

最近は20代・30代の口座開設が増えているみたいだよ!

\楽天カードを持っているなら/

もっと多くのネット証券を比較したい人は、「株初心者におすすめのネット証券ランキング」もご覧ください。

まとめ S&P500に連動するファンドの中でもリスクを抑えたい人におすすめ

他のファンドとも比較して、iFreeS&P500 インデックスの特徴を理解できたよ!

今回は、iFreeS&P500 インデックスを他のファンドと比較しながら見てきました。

今回の記事の中で重要なポイントを3つおさらいします。

- iFreeS&P500 インデックスは新NISA対応で、米国企業の成長に伴い利益を出している。

- iFreeS&P500 インデックスは信託報酬は低くはないが、比較的リスクを抑えた運用ができる。

- リスクが高くても、今の米国企業の成長の恩恵を多く受けたい人はeMAXIS Slim米国株式(S&P500)がおすすめ。

同じくS&P500に連動するファンドでも、特徴があります。

iFreeS&P500 インデックスはリスクを抑えたい人におすすめですが、ご自身の状況に合わせてファンドを選んでみてください。