・何が違うのかな?

・どっちを選べば良いのかな?

今回は、このような疑問にお答えいたします。

この記事の結論

- アクティブファンドとは、ファンドマネージャーが投資商品を選別・運用し、ベンチマーク以上の収益を目指す投資信託

- アクティブファンドはインデックスファンドと比べ多種多様で、大きなリターンを獲得できる可能性がある

- アクティブファンドを選ぶ際には、運用実績や信託報酬、投資方針などを確認することが大切

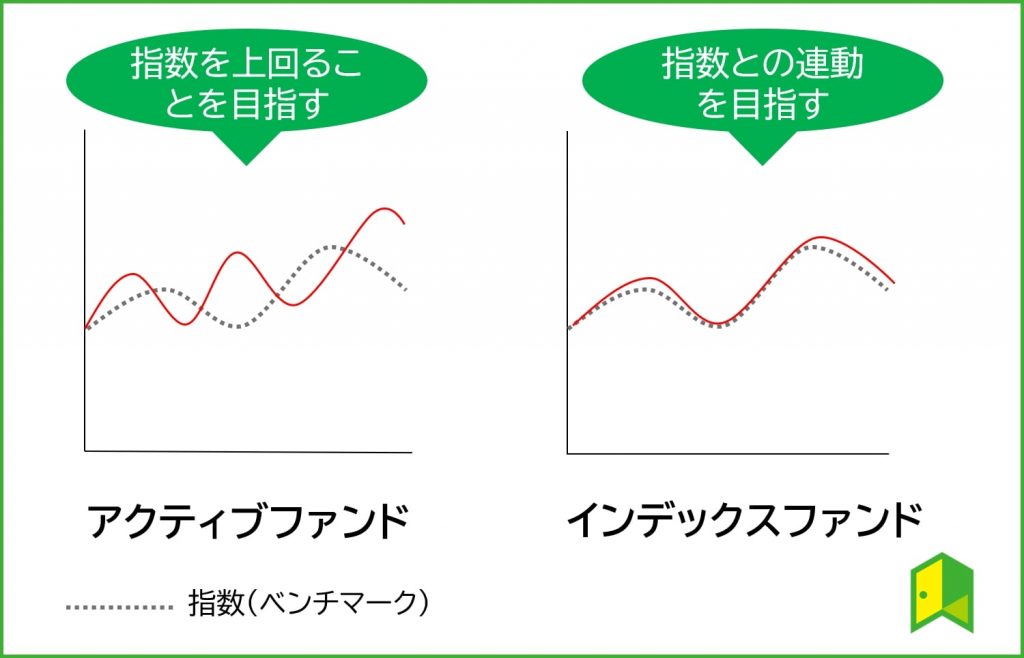

投資信託はインデックスファンドとアクティブファンドの2つに分類する事が出来ます。

アクティブファンドに投資するには、セゾン投信など直販で購入するか、SBI証券など証券会社での口座開設が必要です。

つみたてNISAなど幅広くアクティブファンドに投資したい方は、SBI証券や楽天証券での口座開設がおススメ。

口座開設料無料、買付手数料無料で様々なアクティブファンドに投資できますよ。

アクティブファンドとは?

アクティブファンドとはプロのファンドマネージャーが投資商品を選別・運用している投資信託です。

ファンドマネージャーが銘柄を選別して投資し、収益が指数を上回ることを目標としています。

この指数を「ベンチマーク」と言って、日経平均株価やTOPIXが代表的なベンチマークだワン!

アクティブファンドの種類は多種多様なので、自分の共感できる投資方針を掲げるファンドを見つけられることが魅力です。

一方、企業調査や分析などから銘柄が選別されているため、インデックスファンドよりもコストが高いことが大きな特徴として挙げられます。

ちなみにインデックスファンドとは、特定の株価指数との連動を目指す投資信託です。

インデックスファンドについて詳しく知りたい方は、「インデックスファンドとは?初心者におすすめの投資商品5選を専門家が比較」の記事もご覧ください。

アクティブファンドのメリット

では、アクティブファンドには、どんなメリットやデメリットがあるのでしょうか?

アクティブファンドのメリット

- 大きなリターンを獲得できる可能性がある

- 商品の数が多く、自分の目的やテーマに沿った投資が可能

- 運用者の顔が見れるので安心感がある

インデックスファンドの場合、運用成果はベンチマークを大きく上回ることはありません。

しかし、アクティブファンドは市場平均を上回る利益を目指しているため、大きな利益を得られる可能性があります。

また、アクティブファンドには株価が割安な銘柄に投資するバリュー投資や、これから成長すると考えられる企業に投資するグロース投資、特定の業種やテーマに沿った銘柄を組み入れるテーマ型ファンドなど様々な種類があります。

例えば、AIやESG、ヘルスケアなどをテーマとしたファンドがあるワン!

アクティブファンドのデメリット

アクティブファンドのデメリットには、以下の2つが挙げられます。

アクティブファンドのデメリット

- 運用コストが高い

- 市場平均を上回る利益が出るとは限らない

アクティブファンドはファンドマネージャーにより企業分析や調査が行われているため、インデックスファンドに比べコストが高くなります。

運用成果はファンドマネージャーのスキルに左右されるため、指数以下になる可能性もあります。

リスクを恐れず、リターンを積極的に狙いたい人にはアクティブファンドが向いてるね!

松井証券では、アクティブファンドでは高くなりがちな信託報酬を現金で還元するサービスがあります。

アクティブファンドに投資したい方にはおすすめのサービスです。

\アクティブファンドならお得/

アクティブファンドの選び方、コツは?

アクティブファンドは種類がありすぎて、どうやって選べばいいのか分からない…

こんな悩みを持つ方のために、ここではアクティブファンドの選び方4つのコツをお伝えします。

運用実績を確認する

月次レポートや目論見書で運用状況を確認しましょう。

この時、過去の基準価格が目標とする指数を上回っていたかに注目するのがおすすめです。

また、運用実績が低い時には「なぜパフォーマンスが悪かったのか」を月次レポートなどでしっかり説明できているか見ておきましょう。

信託報酬を確認する

信託報酬が大きくなるほど、最終利益は下がりやすくなります。

同じような内容であれば、なるべく低コストのアクティブファンドを選ぶようにしましょう。

投資方針に共感できるファンドを探す

アクティブファンドには様々な運用スタイルがあります。

選ぶ際には、そのファンドがどのような方針で投資しているかを確認し、自分が共感できるファンドを選択しましょう。

例えば、「脱炭素投資」「グローバルで活躍できる日本企業」「グローバルに分散投資」など、様々なスタイルがありますよ。

インデックスファンドとの併用を考える

過去を振り返ると、指数に連動した値動きをし、手数料が安いインデックスファンドのパフォーマンスの方が良かったこともあります。

それぞれのメリットを活かし、併用することでリスクが軽減できます。

例えば、海外株はインデックス、国内株はアクティブ、という使い分けもできますよ。

人気のアクティブファンド3選!

▼新NISAにおすすめなのは?動画も公開中

ここからは、人気のアクティブファンドを3つご紹介します。

人気・おすすめのアクティブファンドを詳しく知りたい方は、「【新NISA】おすすめのアクティブファンド5選!優秀な日本株ファンドはある?」をお読みください。

ひふみ投信

ひふみ投信はレオス・キャピタルワークス株式会社が提供している9シリーズの投資信託の内の1つです。

2008年の設定以来、基準価額が6倍以上(2021年4月15日時点)になっているため、運用実績はかなり良いと言えます。

「R&Iファンド大賞2021」で優秀ファンド賞を受賞しているワン!

| 委託会社 | レオス・キャピタルワークス株式会社 |

| 純資産総額 | 150,131百万円(2021/6/16時点) |

| 信託報酬 | 1.078%(税込) |

| NISA | 〇 |

| 運用方針 | ひふみ投信は「日本を根っこから元気にする」をコンセプトに、主に日本の成長企業に投資する投資信託です。 (ひふみ投信HPより抜粋) |

人気の理由の1つとして、「顔が見える運用」が挙げられます。

運用者と投資家が交流する機会が多数設けられているため、安心して投資ができるという声が多いようです。

SBI証券で口座開設すると、ひふみ投信と同じ「ひふみプラス」にNISAで投資できますよ。

\月々100円からつみたて出来る/

ひふみ投信について詳しく知りたい方は「ひふみ投信の評判を徹底解剖!利回り・組み入れ銘柄も調査してみた」の記事をご覧ください。

セゾン資産形成の達人ファンド

セゾン資産形成の達人ファンドは、「セゾン投信」が取り扱う、人気のアクティブファンドです。

| 委託会社 | セゾン投信株式会社 |

| 純資産総額 | 159,461百万円(2021/6/16時点) |

| 信託報酬 | 1.35%± 0.2%程度(税込) |

| NISA | 〇 |

| 運用方針 | 長期的な視点で個別銘柄の調査を行うファンドへの投資を通じて、世界の株式に分散投資します。 (セゾン投信HPより抜粋) |

運用方針にもあるように、海外および日本の株式に幅広く分散投資しているため、リスクを分散できるという点が魅力的なファンドです。

さらにセゾン投信では月々5,000円から積み立てが出来るため、初心者も始めやすいと言えます。

セゾン投信について詳しく知りたい方は「セゾン投信の評判を徹底解剖!つみたてNISAにはおすすめ?」の記事をご覧ください。

スパークス・新・国際優良日本株ファンド

スパークス・新・国際優良日本株ファンドは、「R&Iファンド大賞2021」で3年連続3回目の最優秀ファンド賞を受賞したファンドです。

| 委託会社 | スパークス・アセット・マネジメント株式会社 |

| 純資産総額 | 118,507百万円(2021/6/16時点) |

| 信託報酬 | 1.804%(税込) |

| NISA | 〇 |

| 運用方針 | 高い技術力やブランド力があり、今後グローバルな活躍が期待出来る日本企業を中心に投資します。ベンチマークは設けず、20銘柄程度に厳選投を行います。原則としては短期的な売買は行わず、長期保有することを基本とします。 (スパークス・アセット・マネジメントHPより抜粋) |

通常の投資信託は50銘柄以上の銘柄に対して分散投資しますが、当ファンドは20銘柄程度に厳選投資している点が大きな特徴として挙げられます。

信託報酬が高めだけど、確かな運用実績があるから人気なんだね!

2008年の設定以来、TOPIXを大幅にアウトパフォームしているため、人気を誇るアクティブファンドです。

スパークス・新・国際優良日本株ファンドは楽天証券やSBI証券でも購入することが出来ます。

\月々100円からつみたて出来る/

【まとめ】アクティブファンドとは

本記事では、アクティブファンドのメリットやデメリット、選び方、最新の人気ファンドについて解説しました。

最後に、アクティブファンドのポイントをまとめます。

- アクティブファンドとは、ファンドマネージャーが投資商品を選別・運用し、ベンチマーク以上の収益を目指す投資信託

- アクティブファンドはインデックスファンドと比べ多種多様で、大きなリターンを獲得できる可能性がある

- アクティブファンドを選ぶ際には、運用実績や信託報酬、投資方針などを確認することが大切

いろはに投資のLINE公式アカウントでは、あなたの投資生活をサポートする役立つ情報発信を行なっています。

「未来の生活をもっと豊かにしたい!」と思った方は、さっそく追加してみてくださいね。

Podcast

いろはに投資の「ながら学習」 毎週月・水・金に更新しています。

※本記事は2021年6月23日時点の情報を元に作成されています。

※本記事内で紹介されている意見は個人的なものであり、記事の作成者その他紹介企業等の意見を代表するものではありません。

※本記事は情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する意志決定はご自身の判断にてお願い致します。